Еще два случая, когда вам не нужно платить ндфл и сдавать декларацию

Содержание:

- Как вносить деньги на расчетный счет

- Как обналичить деньги ИП с расчетного счета: законные способы

- Как вывести средства

- Личный счет вместо расчетного — зачем?

- Нужен ли расчётный счёт ИП в 2021 году?

- Открытие банковского счета и необходимые документы для этого

- Сколько можно обналичивать в месяц

- Порядок перевода денег через Сбербанк Бизнес Онлайн

- Виды переводов

- Как вносить деньги на расчетный счет

- Перевод средств с расчетного счета ИП на карту физ. лица

- Перевод денег с карты Сбербанка на счет Сбербанка

Как вносить деньги на расчетный счет

Переводы стоят денег, причем заплатить придется дважды: банку, через который отправляете, и банку, где открыт расчетный счет. Чтобы узнать, во сколько обойдется перевод, изучите тарифы на сайте банка или спросите кассира. Есть четыре способа пополнить счет:

- Перевод с карты. Вы можете перевести деньги на счет ИП с карты любого банка. Сделать это можно в личном кабинете на сайте банка или в мобильном приложении — достаточно знать номер счета или карты, которая к нему прикреплена. Способ работает везде, где есть интернет.

- Пополнение через банкомат. Первый вариант — вставить карту, прикрепленную к расчетному счету, и пополнить ее обычным способом. Второй вариант — найти в меню банкомата пункт «пополнение расчетного счета», указать выданные банком логин и пароль, затем внести деньги. Эта функция есть не у всех банков. Информация о комиссии за пополнение счета отображается на экране банкомата.

- Пополнение в кассе банка. Для пополнения через кассу банка нужно прийти в отделение с паспортом. За перевод банк-отправитель берет комиссию. Кассир даст точную информацию о комиссии и поможет правильно оформить пополнение счета.

- Перевод через систему переводов. Это компании, которые переводят деньги за процент — Контакт, Юнистрим и другие. Комиссия обычно в пределах 2 %. Перевод можно сделать в офисе компании или через сайт. Тарифы есть на сайте, но можно узнать и у кассира. Для перевода понадобится паспорт и номер расчетного счета.

Пополнение наличными может занять до 5 рабочих дней, а перевод с карты обычно приходит за 1 день. Если карту и расчетный счет обслуживает один и тот же банк, комиссии за перевод не будет.

Как обналичить деньги ИП с расчетного счета: законные способы

Предприниматели могут снимать наличные со своего счета на разные нужды. Чаще всего они берут деньги в банке на выплату заработной платы, хозяйственные расходы предприятия или личные нужды. Первые две статьи затрат выгоднее перевести в безналичный формат. Тем более сегодня банки предлагают зарплатные проекты для бизнеса. А хозяйственные расходы можно проводить безналом с расчетного счета или корпоративной карты.

А вот снятия прибыли ИП избежать невозможно. Хотя деньги необязательно получать в кассе или банкомате – проще и выгоднее перевести их на личный счет, а уже оттуда тратить или обналичивать без комиссии.

Наличными в банке

Обналичивание денег в кассе банка используется предпринимателями все реже, т. к. сегодня есть более удобные, быстрые и выгодные способы снятия. При обращении в отделение ИП может использовать:

- чековую книжку;

- платежное поручение.

Использование чековой книжки увеличивает срок снятия денег до 2–3 дней, а платежное поручение во многих банках проводится платно.

Ряд банков разрешает снимать деньги через кассу без комиссии или на очень выгодных условиях. Вот самые интересные предложения по снятию наличных для ИП:

Банки с самыми выгодными тарифами снятия наличных с расчетного счета ИП

Банки с самыми выгодными тарифами снятия наличных с расчетного счета ИП

С помощью корпоративной карты

Cash-карта или корпоративная карта – это банковская карта, привязанная к счету предпринимателя. Основная ее задача: чтобы ИП было проще вести расходы там, где можно обойтись безналом, а не снимать наличные.

Cash-карта или корпоративная карта – это банковская карта, привязанная к счету предпринимателя. Основная ее задача: чтобы ИП было проще вести расходы там, где можно обойтись безналом, а не снимать наличные.

По корпоративным картам многих банков действуют выгодные условия снятия наличных:

- сниженная комиссия (по сравнению с обналичиванием в кассах);

- снятие наличных без процентов в пределах лимита.

Одни из самых выгодных условий обслуживания корпоративных карт предлагают Сбербанк, Тинькофф и Альфа-Банк. Вот тарифы на некоторые их предложения:

Банки с самыми выгодными условиями снятия наличных с корпоративных карт

Банки с самыми выгодными условиями снятия наличных с корпоративных карт

А по корпоративной карте банка Точка можно снимать наличные без комиссии на тарифе «Необходимый минимум» в пределах установленных лимитов. Стоимость такой карты – 0 руб. Это по праву лучшее предложение на сегодня среди отечественных банков.

Перевод на личный счет

Самый простой и удобный способ вывести деньги с расчетного счета ИП – провести перевод на свою личную карту

Но важно, чтобы принадлежала она самому предпринимателю. Если деньги переводить на чужую карту, налоговая посчитает это доходом получателя и обяжет его выплатить НДФЛ с полученной суммы

Лучше всего, если деньги выводятся на карту того же банка, где открыт расчетный счет. Лишь немногие финансовые учреждения готовы произвести платеж на тех же условиях в сторонний банк. Перевод денег на свой счет – наилучшее решение, потому что:

- вы экономите на комиссиях;

- дальше деньги можно использовать как угодно – тратить безналом или снимать без комиссий в банкоматах своего, а иногда и сторонних банков, можно и вовсе открыть вклад и получать прибыль.

Тем более сегодня многие банки предлагают переводить деньги с р/с ИП на личную карту на следующих условиях:

- без комиссии в определенных лимитах;

- со сниженной комиссией.

Такое «снятие» наличных ИП будет максимально выгодным для клиентов следующих банков: Точка, Сбербанк, Тинькофф, Альфа-Банк. Вот тарифы по обслуживанию РКО в некоторых из них: Банки с самыми выгодными условиями перевода денег с р/с ИП на личную карту

Банки с самыми выгодными условиями перевода денег с р/с ИП на личную карту

Как вывести средства

Перевести средства от ИП на карту, открытую в Сбербанке, можно несколькими способами.

Делается это через:

- приложение «Сбербанк-онлайн»;

- отделение банка;

- мобильное приложение, разработанное специально для клиентов.

А теперь о каждом способе подробнее.

Помните! Перевести финансы через приложение «Сбербанк-онлайн» очень просто.

Для этого пользователю нужно воспользоваться следующей пошаговой инструкцией.

Ему требуется:

Найти нужную вкладку проще простого

Кликнуть на вкладку «Сбербанк-Бизнес онлайн».

Бизнесменам свой раздел

Кликнуть на вкладку «Войти в банк».

Без личного кабинета на сайте делать нечего

- Ввести свой логин, пароль, нажать на кнопку «Войти».

- Найти вкладку «Платежи и переводы», кликнуть на нее.

Сделать финансовую операцию в личном кабинете очень просто

- Перейти в раздел «Платеж контрагенту».

- Заполнить открывшуюся форму.

В нее обязательно нужно ввести:

- Сумму, которую требуется перевести. Причем данная сумма денег должна лежать на карте, принадлежащей бизнесмену.

- ФИО лица, которое будет получать финансы. Бизнесмен лишь должен нажать на крестик, расположенный рядом с кнопкой. Далее ему требуется ввести данные физического лица. Если же перевод от бизнесмена осуществляется клиенту, который пользуется данным государственным финансовым заведением, и реквизиты которого есть в системе, то нужные данные будут внесены в форму автоматически.

Нет нужного контрагента? Добавьте сами

Номер счета. Причем здесь вводится не номер карточки, а номер карты.

Далее гражданин проверяет правильность введенных данных, кликает на вкладку «Создать».

Затем ему требуется ввести в форму код, полученный на телефон. Так заявитель дает согласие на проведение платежа. Данный код доступен 1-2 минуты. Если это время прошло, а заявитель не ввел код в форму, то ему требуется запросить отправку заново.

А теперь предприниматель должен кликнуть на вкладку «Отправить в банк».

Помните! Посмотреть статус платежа отправитель может через личный кабинет, оформленный на сайте «Сбербанк Бизнес онлайн».

Если пользователь имеет другую карту, к примеру, оформленную в ВТБ банке, то узнать статус своей операции ему требуется на их официальном сайте. Но пользователю также придется оформить на сайте личный кабинет.

Говоря о «назначении платежа», можно сказать, что если предприниматель переводит финансы:

- на свою карту, то в данном поле ему требуется вписать текст «На личные нужды», «Вывод личных средств»;

- своему сотруднику, то в данном поле ему требуется вписать ФИО сотрудника, месяц, за который ему вносится заработная плата. Дополнительно предпринимателю нужно сделать отчисления в ФСС, ПФР. Рассчитываются взносы и переводятся в ПФР предпринимателем самостоятельно;

- за покупку товаров и услуг, то в данном разделе ему требуется указать название товара, номер, дату оформленного договора. Налог платит получатель платежа.

Помните! Потратить финансы бизнесмен может на любые нужды. Но снять наличными деньгами ему можно лишь 100 000 рублей.

Личный счет вместо расчетного — зачем?

Предприниматель, который задается вопросом, можно ли вести расчеты не через р/с, а через личную карту физического лица, хочет обеспечить себе некоторые выгоды:

- не нужно проходить процедуру открытия расчетного счета;

- некоторая часть клиентов предпочитает делать оплату с карты на карту;

- экономически выгоднее: обслуживание банковской карты значительно дешевле, чем р/с

Мнение налоговой

Проанализировав НК РФ, можно сделать выводы относительно позиции фискальных органов относительно использования личной банковской карты для предпринимательской деятельности физлица:

- для ИП нет законодательного требования открывать расчетный счет;

- закон не разделяет личное имущество и средства самого ИП и его бизнеса;

- Налоговый кодекс прямо не запрещает применять личные счета в предпринимательской деятельности физлиц;

- не имеет значения, какой именно вид счета используется для зачисления или перечисления средств (п. 2 ст. 11 НК РФ);

- сообщать налоговой об открытии р/с предприниматель не обязан, хотя сделать это рекомендуется.

ВЫВОД: прямо не запрещено – значит, допускается. Налоговое законодательство формально не возражает против применения личной карты в целях предпринимательства, конечно, с учетом рисков, которые мы рассмотрим ниже.

Мнение банка

Получение личной банковской карты – это тоже договор с банком, и следует изучить его положения, чтобы не нарушать их, хотя они и не являются подзаконными актами.

Если налоговая не разделяет текущие и расчетные счета, то банк делает это достаточно четко – Инструкция ЦБ РФ №153-И от 30 мая 2014 г. разрешает физлицам открывать текущие счета для операций, не имеющих целью предпринимательство, а для этой деятельности ИП либо юрлицу должен быть открыт расчетный счет (это оговаривается в п.2 данной Инструкции).

В договоре прямо может быть прописан запрет использования текущего счета для предпринимательства, либо такой запрет значится в регламенте банка, с которым вы автоматически соглашаетесь, заключая договор.

ВЫВОД: банк, как кредитная организация, против использования личных карт для предпринимательских целей, поскольку открытие и обслуживание р/с стоит дороже, а значит, выгоднее для банка.

Нужен ли расчётный счёт ИП в 2021 году?

Как уже и говорилось, законодательство не заставляет всех бизнесменов заводить расчётный счёт. Но по факту без него мало что можно сделать. Ясности в вопрос о том, нужен ли ИП расчётный счёт в банке, помогут внести следующие моменты:

Делать платежи по договору с другими предпринимателями и с фирмами через личный счёт получится только в том случае, когда сумма сделки не превышает 100 тысяч. Лимит не касается взаимоотношений с работниками и физическими лицами.

Наличие р/с вызывает большее доверие у других предпринимателей и юридических лиц. Это показывает, что бизнесмен не планирует в любой момент прекратить свою деятельность.

Некоторые предприниматели выбирали общую систему налогообложения или же УСН. В подобной ситуации вопрос о том, нужен ли расчётный счёт для ИП, не стоит

Причина проста: ФНС РФ принимает во внимание только расходы с соответствующего счёта. Так что в некоторых случаях заводить его всё равно приходится.

При попытке использовать личный счёт служба безопасности банка в состоянии заблокировать любую крупную операцию

Борьба с отмыванием денег становится всё более жёсткой, так что предприниматель рискует пострадать.

Возникает путаница в связи с движением по счету, поскольку приходится разграничивать личные расходы (или же поступления средств) и то, что связано с бизнесом. А это затрудняет прохождение проверок в ФНС РФ, вызывает гораздо больше вопросов со стороны инспекторов.

То есть заводить расчётный счёт предпринимателя никто не заставляет, при очень большом желании он может обойтись и без него. Однако такое решение повлечёт за собой массу трудностей. Кроме того, есть ещё и дополнительные нюансы, которые часто игнорируются:

- при блокировании одного счета (случайность, проверка) всегда можно воспользоваться другим, разумеется, если у ИП есть как личный, и расчётный;

- безналичным способом проще делать платежи разным государственным инстанциям, включая ту же налоговую;

- легче разделить свои деньги, например, семейный бюджет, с теми, которые выделены на ведение бизнеса;

- выше шанс получить кредит;

- проще проходят операции с крупными суммами.

Как видите, аргументов в пользу заведения хватает. Поэтому неудивительно, что у большинства предпринимателей расчётный счёт рано или поздно появляется.

Открытие банковского счета и необходимые документы для этого

Каждый банк вправе создавать свои личные требования к открытию счета и документации, которая необходима для этого. Но существуют общие правила для всех, поэтому заранее подготовьте следующий пакет документов:

- бумага, свидетельствующая о постановке на учет налоговой инспекции по месту регистрации ИП;

- удостоверение индивидуального предпринимателя (свидетельство), которое зарегистрировано по месту осуществления экономической деятельности;

- основные страницы удостоверения личности (паспорта);

- бумага, свидетельствующая о лицензионной деятельности (если вид вашей экономической деятельности подпадает по группу лицензионных типов).

Наверняка, вам не удастся предоставить оригиналы всех этих документов, поэтому заранее создайте все копии, они должны быть заверены нотариусом при поручении. После официального оформления и назначения основных платежей вы сможете успешно совершать вывод средств с webmoneyи других платежных систем, а также совершать безналичные расчеты со своими партнерами. Все физ лица должны предоставить в банк индивидуальный код налогоплательщика, чтобы в последующем делать перевод денег (возможно, при поручении). Будьте готовы в банке заполнить следующие бумаги:

- договора и карты;

- заявления и приложения.

Будьте уверенны, что эти процедуры нацелены на повышение уровня защиты физ лиц и предотвращение случаев мошенничества.

Обратите внимание, что некоторые старые требования к физ лицам и юридическим организациям были изменены. Теперь уведомлять налоговые органы о создании банковского счета или переводе средств не нужно! Также не нужно предоставлять данные в фонды пенсионного и социального государственного обеспечения, эти нововведения действуют с 2014 года и по сегодняшний день

Сколько можно обналичивать в месяц

Необходимо знать, как ИП снять деньги со счета грамотно. Если ИП распоряжается своими деньгами странно (а это определяется банковскими специалистами), то кассу могут заблокировать. Максимальный лимит, который может снять предприниматель, будет зависеть от условий тарифа. Например, «Точка» имеет одни из самых выгодных тарифов для предпринимателей, позволяет ИП снимать и тратить до 800 000 в месяц. Если тариф простой – то ограничение на меньшую сумму. Сколько ИП может снимать наличных денег в месяц без подтверждения – необходимо узнавать при открытии РКО.

Чтобы не возникло проблем, рекомендуется соблюдать следующие правила:

- После поступления денег на расчетный счет не снимать их минимум 5 дней;

- После снятия средств на счету должно оставаться более половины средств;

- Обналичивать средства как можно реже и только по необходимости;

- Отражать в учете на всякий случай коммерческие расходы.

Почему банки отслеживают снятие средств? Конечно, деньги ИП – это его личное имущество. Но Центробанк вместе с коммерческими второстепенными кредитными организациями отслеживают использование средств. Это необходимо для вычисления фирм-однодневок и мошенников. Поэтому банк может иногда запрашивать отчет в виде чеков от потраченных сумм или заблокировать счет. Чтобы этого избежать, перед открытием рассчетно-кассового счета нужно тщательно изучить методические указания каждого банка, из которых будут следовать сотрудники.

Справка! Как правило, блокировка чаще происходит от некрупных банков. За ними Центробанк осуществляет более тщательный контроль, поэтому они четко придерживаются своих методических указаний и контролируют своих клиентов.

Порядок перевода денег через Сбербанк Бизнес Онлайн

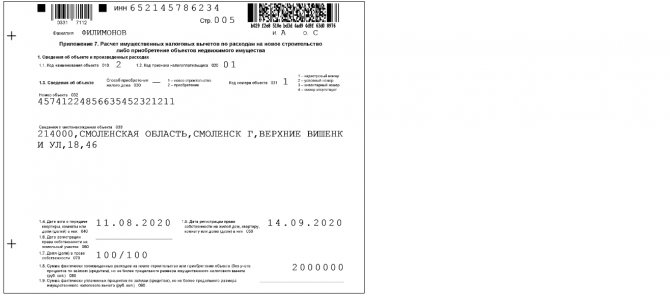

Чтобы перевести средства, необходимо войти в личный кабинет и выбрать в меню раздел «Платежи и переводы». В выпадающем списке выберите пункт «Платеж контрагенту» – он находится в верхней части первого столбца. В открывшейся форме необходимо заполнить платежное поручение. Для этого нужно указать:

- информацию об отправителе;

- дату создания документа;

- вид и порядковый номер поручения;

- счет списания;

- сумму, которая будет перечислена.

В соответствующем поле необходимо указать получателя. В выпадающем списке найдите нужного контрагента и выберите его. Если ранее вы не перечисляли средства данному лицу, то контакт следует добавить в список получателей, нажав кнопку «+», расположенную около поля. В открывшейся форме укажите сведения о контрагенте, затем нажмите «Добавить». Система сохранит указанную вами информацию. При последующем совершении операции вам не потребуется вводить данные вручную.

Виды переводов

ИП может перечислять средства следующим образом:

- на собственные карты, то есть те, которые были оформлены на его имя и держателем которых он выступает как физическое лицо. В этом случае налоговые органы не требуют предоставления каких-либо документов, подтверждающих цели расходования средств. Согласно законодательству доход, полученный от предпринимательской деятельности, ИП может расходовать по собственному усмотрению без каких-либо ограничений. При этом в назначении платежа следует указывать: Перевод личных средств или На личные нужды

- на карточные счета других физических лиц. В этой ситуации предприниматель должен в назначении платежа указать цель перевода и при необходимости предоставить соответствующие документы. При этом наличие или отсутствие налога зависит от характера операции.

Если ИП в момент перечисления средств выступает налоговым агентом (например, проводит зачисление заработной платы сотрудникам), то он обязан с суммы удержать НДФЛ и перечислить его в бюджет. Если операция не предполагает получение дохода (например, перевод по договору беспроцентного займа), то налог не взимается, но подтверждающие документы должны быть в наличии.

Как вносить деньги на расчетный счет

Переводы стоят денег, причем заплатить придется дважды: банку, через который отправляете, и банку, где открыт расчетный счет. Чтобы узнать, во сколько обойдется перевод, изучите тарифы на сайте банка или спросите кассира. Есть четыре способа пополнить счет:

- Перевод с карты. Вы можете перевести деньги на счет ИП с карты любого банка. Сделать это можно в личном кабинете на сайте банка или в мобильном приложении — достаточно знать номер счета или карты, которая к нему прикреплена. Способ работает везде, где есть интернет.

- Пополнение через банкомат. Первый вариант — вставить карту, прикрепленную к расчетному счету, и пополнить ее обычным способом. Второй вариант — найти в меню банкомата пункт «пополнение расчетного счета», указать выданные банком логин и пароль, затем внести деньги. Эта функция есть не у всех банков. Информация о комиссии за пополнение счета отображается на экране банкомата.

- Пополнение в кассе банка. Для пополнения через кассу банка нужно прийти в отделение с паспортом. За перевод банк-отправитель берет комиссию. Кассир даст точную информацию о комиссии и поможет правильно оформить пополнение счета.

- Перевод через систему переводов. Это компании, которые переводят деньги за процент — Контакт, Юнистрим и другие. Комиссия обычно в пределах 2 %. Перевод можно сделать в офисе компании или через сайт. Тарифы есть на сайте, но можно узнать и у кассира. Для перевода понадобится паспорт и номер расчетного счета.

Пополнение наличными может занять до 5 рабочих дней, а перевод с карты обычно приходит за 1 день. Если карту и расчетный счет обслуживает один и тот же банк, комиссии за перевод не будет.

Перевод средств с расчетного счета ИП на карту физ. лица

ИП — это физическое лицо, и все деньги, находящиеся на его счете — это его личные деньги, которыми он может распоряжаться на свое усмотрение, в отличие от ООО. Следовательно, ИП может переводить деньги с расчетного счета себе на карту физ. лица, открытую в любом банке.

Перечисление денег ИП себе на карту

ИП может вывести деньги на личную карту, законом это не запрещено. Главное — чтобы данные отправителя (ФИО предпринимателя) и получателя совпадали. Тогда такой платеж не будет рассматриваться как получение дохода третьим лицом.

Важно правильно оформить назначение платежа. Должно быть указано, что деньги переводятся на собственный счет

У каждого банка есть свои «шаблоны» назначений для таких переводов, но в целом можно указать так: «Перевод собственных средств себе на номер карты ….» или «Перевод собственных средств на свой счет в другом банке».

Перевод денежных средств с расчетного счета ИП на карту ДРУГОГО физ. лица

При выводе денег на карту иным лицам, нужно помнить о том, что любой подобный платеж может приравниваться к получению дохода ими, а это значит, что с него налоговая может потребовать заплатить подоходный налог.

Кто его будет платить — ИП или физическое лицо — зависит от того, в каких отношениях он состоит с предпринимателем. Если выплата осуществляется в пользу сотрудника или человека, с которым заключен договор ГПХ, то НДФЛ и страховые взносы платит ИП как работодатель. Если вы хотите перевести деньги другому физ. лицу, не связанному с вашей коммерческой деятельностью, например, родственнику, то сначала переведите их на свою карту, а уже с нее — родственнику. Так у налоговой не будет лишних вопросов.

Перевод с банковской карты физического лица на расчетный счет ИП

Если предпринимателю нужно срочно пополнить свой счет, то сделать это можно и с банковской карты физического лица. Если перевод делается с карты третьего лица, он будет расценен как получение дохода предпринимателем. Чтобы избежать этого, необходимо делать перечисления с личной карты предпринимателя, когда данные отправителя и получателя полностью совпадают, а в назначении платежа писать «Пополнение счета собственными средствами».

Что указать в назначении платежа при переводе с расчетного счета ИП на карту физ. лица и наоборот

Как мы уже сказали, при выводе денег важно корректно заполнить поле назначения платежа. Подведем итоги:

Подведем итоги:

- Если деньги отправляются на личную карту предпринимателя, то в платежном поручении пишем: «перечисление денег на собственный счет»; «на личные нужды»; «на личное потребление». Это примерные фразы. Главное, чтобы прослеживалась суть, что это вы переводите свои деньги себе же.

- Если платеж отправляется на карту других физических лиц, то он может быть расценен как получение дохода ими с выплатой обязательного налога в размере 13%. Если платеж осуществляет ИП-работодатель, то налоги платит он, а в назначении платежа указывается, что это выплата зарплаты и за какой конкретно период она производится. Если деньги переводятся в оплату поставок и иных услуг, то пишется «оплата по договору» (указывается его номер и дата). Как корректно заполнить назначение платежа, можно также узнать у операциониста в банке, так как внутренние правила банков отличаются друг от друга.

- Если деньги переводятся с личной карты ИП на собственный расчетный счет, то в назначении платежа указываем «пополнение счета».

Лимиты переводов

Каких-то строгих лимитов по сумме вывода у ИП нет. Разница лишь в комиссии. У каждого банковского учреждения есть лимит бесплатных переводов, свыше которых будет взиматься процент. Например, в Сбербанке на самом дешевом тарифе вы можете перевести себе на карту физ. лица 150 000 р. в месяц без комиссии. В банке Точка на тарифе «Золотая середина» вам будет доступно перевести 200 000 р. в месяц. В Модульбанке на среднем тарифе можно перевести 500 000 р. в месяц. А за все деньги сверх лимита комиссия за перевод в среднем от 1 до 7%.

Источник

Перевод денег с карты Сбербанка на счет Сбербанка

Расчетный счет – это самостоятельный банковский реквизит, который служит для получения и хранения денег, как физических, так и юридических лиц.

В отличие от пластиковых карт, имеющих 16-ти либо 18-тизначные номера, счет состоит из 20-ти цифр, сохраненных в финансовой документации.

Внимание!

На данный расчетный реквизит можно осуществлять переводы не только в отечественной, но и в зарубежной валюте (долларах, евро).

Если вы являетесь держателем пластиковой карточки, то рано или поздно перед вами встанет вопрос: «Как перевести средства на расчетный счет, к примеру, организации за оказанную услугу либо приобретенный товар». В этой операции нет ничего сложного, и данная статья вам поможет разобраться с этим вопросом.

Пошаговая инструкция для перевода через банкомат

Перевести деньги с карты Сбербанка на счет Сбербанка сегодня возможно несколькими способами: через отделение финансовой компании, при помощи личного онлайн офиса либо через банкомат самообслуживания.

Если вам удобнее воспользоваться последним вариантом, тогда придерживайтесь следующей пошаговой инструкции:

- Перед тем, как отправиться к банкомату, приготовьте свою карту, а также запишите номер счета получателя.

- Подойдите к терминалу и вставьте свой пластик в специальный отсек для приема карт.

- Введите пин-код банковского продукта.

- Из меню на экране выберите опцию с название «Денежные перечисления».

- Следуя подсказкам системы, наберите 20-тизначный номер расчетного счета адресата.

- Введите сумму отправления и нажмите «Перевести».

- Еще раз подтвердите операцию и получите чек.

- Не забудьте, что данная транзакция предполагает начисление дополнительного комиссионного сбора за услугу, который в среднем составляет от 1% до 1,5% от размера отправления.

Перевод через интернет (Сбербанк Онлайн)

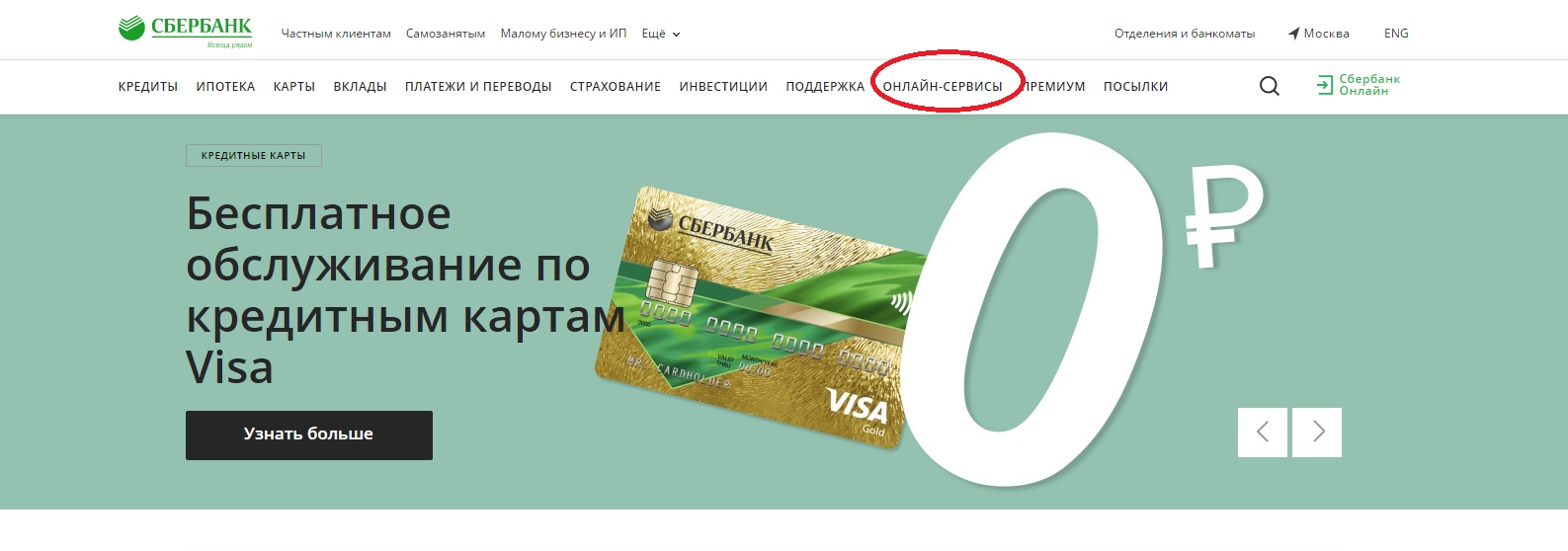

Удобным способом осуществить перевод на расчетный счет со свой карты является перечисление через интернет, а именно при помощи Сбербанк Онлайн.

Пополнение сберегательного счета в этом случае происходит в соответствии с такой инструкцией:

- Откройте в своем браузере главную страницу сайта sberbank.ru.

- Пройдите процедуру авторизации в системе Сбербанк Онлайн.

- Проследуйте в раздел «Платежи и отправления».

- Далее кликните на пункт «Перевод клиенту Сбербанка по реквизитам».

- Внимательно заполните предложенную форму, отметив в первой графе «На счет в Сбербанке».

- Нажмите «Перечислить».

- Подтвердите транзакцию кодом, полученным через смс на свой мобильный телефон.

Как с карты Сбербанка перевести деньги на расчетный счет другого банка

Если перед вами стоит задача перевести средства с карточки Сбербанка на расчетный счет другого финансового учреждения, то решить ее можно двумя способами:

- Осуществить перевод в одном из отделений банковской компании.

- Перечислить деньги на счет организации, используя систему дистанционного обслуживания Онлайн Сбербанк.

Инструкция для перевода через отделение банка

Для того, чтобы выполнить перевод первым способом, отправляйтесь в ближайший филиал Сбербанка России, предварительно выяснив его режим работы. С собой возьмите следующие документы:

- паспорт гражданина РФ;

- реквизиты адресата, которому будут перенаправлены средства – двадцатизначный номер счета, название и БИК финансовой организации;

- свою пластиковую карту, на которой достаточно финансов для осуществления перевода в требуемом объеме.

В банковском отделении предъявите сотруднику свой документ, пластик и сообщите данные получателя. Дождитесь от оператора квитанции о проведенной транзакции.

Совет!

Перевод денег на счет другого банка через отделение имеет одно важно преимущество — отсутствие лимита на суммы в рублях, то есть отправить можно столько, сколько есть на карточке или наличными

Отправка через Сбербанк Онлайн

Если вам удобнее отправлять средства, не выходя из дома, через интернет, тогда воспользуйтесь вторым методом и перекиньте наличные с карты на счет получателя через Сбербанк Онлайн.

Данная операция состоит из таких шагов:

Преимуществом данного варианта перевода финансов с карты на счет другой банковской структуры является оперативность выполнения транзакции, поскольку контрагент получит перечисленные средства уже в течение 24-х часов.