Порядок составления отчета о движении денежных средств (форма 4)

Содержание:

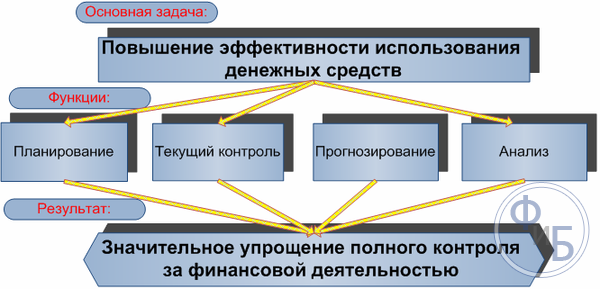

Применение и значение ОДДС

Отчет о перемещении денег внутри организации – один из ключевых управленческих отчетов, которые можно легко получить практически при любой форме ведения учета. Он содержит информацию об источниках возникновения у компании самих денег как таковых и их применения с течением времени.

Отчет отражает прямым или косвенным методом все, или, во всяком случае, известные денежные поступления в компанию, классифицируя их по источникам возникновения, и денежные траты-расходы (говоря проще, списания) с указанием направлений использования в рамках идентичного периода.

Как финансовый инструмент менеджера организации отчетность о перемещении денег дает возможность под разными углами, опираясь на конкретные значения, проанализировать производственную картину, ликвидность, кредитоспособность, одним словом, провести глубокий финансовый анализ компании, опирающийся на факты.

К данным факторного отчета о перемещении денежных средств обращаются не только внутренние пользователи организации. Сфера его применения гораздо шире: он незаменим для внешних аудиторов или других заинтересованных лиц, например, инвесторов, которые с его помощью могут получить достоверные сведения о реальных объемах расходов и доходов, которые генерирует бизнес данного предприятия.

Рассуждая в масштабах бизнеса как многопрофильного действия, можно сделать вывод, что данные отчета, отражающего перемещения денег фирмы, содержат следующую информацию:

- Источники возникновения дохода компании по направлениям;

- Статьи и классификация расходов, а также объемы исходящих трат;

- Результативность компании в финансовом плане как соотношение входящих денег (дохода) и исходящих (расходов), где первые превышают вторые;

- Устойчивость компании и ее возможности в части выполнения своих обязательств;

- Данные учета, свидетельствующие о достаточности или недостаточности денежных ресурсов необходимых для осуществления бизнеса;

- Инвестиционные данные в разрезе способности инвестировать из собственных источников.

Рисунок 1. Источники ОДДС.

Пример заполнения Отчета о движении денежных средств

Заполним форму 4 бухгалтерской отчетности исходя и следующих данных:

| Наименование операции | Корреспондирующий счет учета | Сумма (руб.) |

| Остаток ден. средств в кассе | Дт 50 | 6 000 |

| Остаток ден. средств на расчетном счете | Дт 51 | 170 000 |

| Поступление ден.средств от покупателей за отгруженную продукцию (в т.ч. НДС) | Кт 62 | 885 000 (в т.ч. НДС 135 000) |

| Поступление авансовых платежей от покупателей | Дт 62 | 59 000 (в т.ч. НДС 9 000) |

| Оплата поставщикам за материалы и сырье | Дт 60 | 82 600 (в т.ч. НДС 12 600) |

| Перечислена заработная плата сотрудникам | Дт 70 | 400 000 |

| Перечислен НДФЛ | Дт 68.01 | 52 000 |

| Перечислены страховые взносы | Дт 69 | 117 200 |

| Перечислены налоги и сборы | Дт 68 | 55 000 |

| Перечислена сумма налога на прибыль | Дт 68.04 | 80 000 |

| Поступление денежных средств от реализации ОС | Дт 62 | 953 000 (в т.ч. НДС 153 000) |

| Перечислены денежные средства на приобретение НМА | Дт 60 | 354 000 (в т.ч. НДС 54 000) |

| Организация предоставила заем другой организации | Дт 58 | 250 000 |

| Организация получила кредит в банке | Кт 66 | 1 000 000 |

| Организация вернула часть кредита | Дт 66 | 450 000 |

Значение показателей строк примет следующий вид:

- 4111 равен 800 000 руб. ((885 000 – 135 000) + (59 000 – 9 000));

- 4119 равен 135 000 руб.;

- 4121 равен 70 000 руб. (82 600 – 12 600);

- 4122 равен 452 000 руб. (400 000 + 52 000);

- 4124 равен 80 000 руб.;

- 4125 равен 117 200 руб.;

- 4126 равен 55 000 руб.;

- 4110 равен 935 000 руб. (сумма строк 4111 и 4119);

- 4120 равен 774 200 руб. (сумма строк 4121, 4122, 4124, 4125 и 4126);

- 4100 равен 160 800 руб. (разница строк 4110 и 4120);

- 4211 равен 850 000 руб.;

- 4210 равен 850 000 руб. (сумма строк 4211 и 4212);

- 4221 равен 300 000 руб.;

- 4223 равен 250 000 руб.;

- 4220 равен 550 000 руб. (сумма строк 4221 и 4223);

- 4200 равен 300 000 руб. (разница строк 4210 и 4220);

- 4311 равен 1 000 000 руб.;

- 4323 равен 450 000 руб.;

- 4320 равен 450 000 руб.;

- 4300 равен 550 000 руб. (разница строк 4311 и 4323);

- 4400 равен 1 010 800 руб. (сумма строк 4100, 4200 и 4300);

- 4450 равен 176 000 руб. (сумма остатков по счету 50 и 51);

- 4500 равен 1 186 800 руб. (сумма строк 4400 и 4450).

Кто должен предоставлять ОДДС

ОДДС в 2021 году предоставляют все лица, которые ведут бухгалтерский учет в своей организации. Однако, из этого правила существует исключение, отчет не требуется для:

- малого предпринимательства (т.е. небольших фирм, которые соответствуют критериям ст. 4 Федерального закона «О развитии малого и среднего предпринимательства в Российской Федерации» от 24.07.2007 N 209-ФЗ (ред. от 27.11.2017) и работают по упрощенной системе налогообложения);

- резидентов «Сколково».

Перечисленные выше лица могут предоставить отчет по желанию, если уверены, что он может дать наиболее полную характеристику состояния организации

Если организация решает, что составление такого отчета не требуется и никакой важной информации он не даст, это отражается в пояснительной записке к годовой бухгалтерской отчетности. К примеру, в пояснительной записке можно указать, что все поступления компании связаны исключительно с реализацией товаров, а в расходы включаются только расчеты по заработной плате, налоги и оплата поставщикам

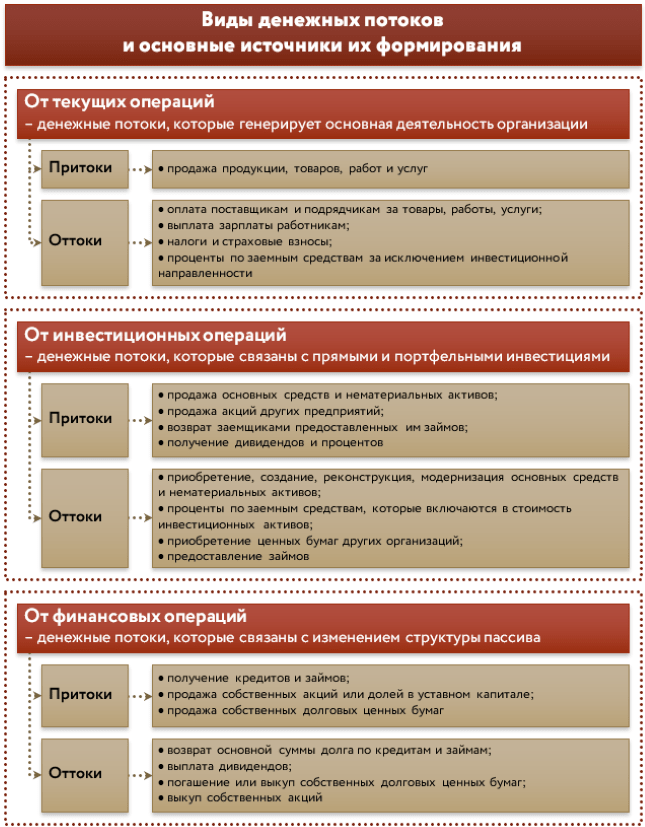

Косвенный метод составления ОДДС

Суть косвенного метода формирования ОДДС состоит в том, чтобы установить разницу между чистой прибылью (или убытками) за установленный отчетный период по отношению к показателям чистых сумм, поступивших по основной (текущей) деятельности.

Рассчитывается он при помощи кассового метода, основанием служат данные бухгалтерских балансов фирмы.

Косвенный метод подойдет для тех компаний и предприятий, которые ведут учет согласно МСФО, трансформируя данные без возможности автоматизации этого процесса.

Данные формируются на основании отчетов о прибыли и убытках, балансовых отчетов с начала и конца отчетных периодов. Также в формировании ОДДС косвенным методом могут участвовать дополнительные данные о потоках, использующихся при трансформации отчетностей.

Бухгалтерские данные о реальном движении потоков не потребуются, так же можно обойтись без автоматизации. С помощью косвенного метода создания ОДДС можно понять суммы каждой строчки отчета о прибыли и убытках.

Вычисляя чистую прибыль фирмы отчет позволяет учесть «нефинансовые составляющие», например, если имеются амортизационные или другие изменения в активах и обязательствах компании. Это позволить увидеть точные данные по суммам чистых денежных потоков основной деятельности. Всего существует два вида корректировок:

Корректировка, связанная со статьей отчета по прибыли и убыткам

В этом случае корректировка используется для исключения так называемых «неденежных» статей, которые не относятся к денежному потоку. При этом они оказывают влияние на чистую прибыль.

Также корректировка исключает статьи, связанные с инвестиционной и финансовой деятельностью.

Эта корректировка позволяет получить промежуточные результаты показателя по операционной прибыли до введения изменений в оборотный капитал. Эта информация окажется полезной для проведения финансового анализа. Благодаря этому собственник или руководитель сможет оценить реальное положение финансового состояния фирмы до начисления различных расходов.

Корректировка изменения в оборотных капиталах

Этот вид корректировки дает возможность владеть информацией по изменениям на балансовых статьях.

Например, в случае возникновения дебиторской задолженности она выплачивается в виде денежных средств, и она возросла к концу периода, то показатель по операционной прибыли до изменений в оборотном капитале потребуется изменить в сторону уменьшения. Уменьшить его следует именно на сумму изменения, чтобы реальные денежные потоки не были меньше выручки.

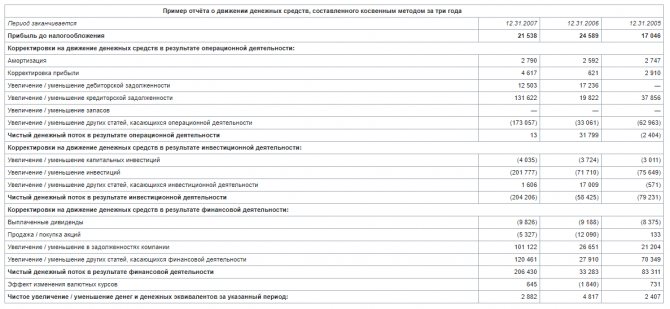

Методы составления отчета о движении денежных средств

Отчет о движении денежных средств может быть представлен двумя способами:

- Косвенным методом

- Прямым методом

Косвенный метод

Косвенный метод наиболее предпочтителен для компаний, поскольку он сверяет движение денежных средств с чистой прибылью, полученной от основной/операционной деятельности. Он подробно будет рассмотрен в специальной статье.

Прямой метод

Прямой метод представляет денежные потоки от различных видов деятельности посредством расчета оттоков и притоков денежных средств. Тем не менее, это тот метод, который предпочитают меньшинство компаний, поскольку для его подготовки требуется дополнительная информация.

Денежный поток от основной деятельности прямым методом

По прямому методу чистый денежный поток от основной деятельности определяется путем расчета денежных поступлений от продажи, вычета денежных выплат за покупки, операционных расходов, процентов и налогов, а также добавления процентов и дивидендов. Далее рассмотрим каждый из этих компонентов.

Основным компонентом ОДДС являются поступления денежных средств от продаж. Это денежные средства, которые фактически получены за период от покупателей. Они определяются по формуле:

Поступления денежных средств от продаж = Продажи + Уменьшение (или – Увеличение) дебиторской задолженности

Оплата денежными средствами закупок является самым важным компонентом оттока денежных средств в ОДДС. Это денежные средства, которые фактически затрачены на закупки у поставщиков в течение отчетного периода. Определяются по формуле:

Денежные средства, затраченные на закупки = Себестоимость проданных товаров + Увеличение (или – Сокращение) запасов + Уменьшение (или – Увеличение) кредиторской задолженности

Оплата операционных расходов – это отток денежных средств, который связан с продажами, с исследованиями и разработками (НИОКР) и другими такими обязательствами, как кредиторская задолженность и выплата заработной платы. Определяется по формуле:

Платежи по операционным расходам = Операционные расходы + Увеличение (или – Уменьшение) предоплаченных расходов + Сокращение (или – Рост) начисленных обязательств

Денежные проценты – это проценты, выплачиваемые держателям долговых обязательств. Определяется по формуле:

Оплаченные проценты = Выплаты процентов — Увеличение (или + Сокращение) процентов к уплате + Начисление премии по облигациям (или – Скидка)

Оплата денежных средств по налогам – это фактически денежные средства, уплаченные в виде налогов. Определяем по формуле:

Платежи денежных средств по налогу на прибыль = Налог на прибыль + Сокращение (или – Увеличение) налога к оплате

В приведенной ниже таблице показано, как чистый денежный поток от операционной деятельности рассчитывается с использованием прямого метода.

| Денежный поток от операционной деятельности (Прямой метод) | |

| тыс. руб. | |

| Продажи | 300 000 |

| Увеличение дебиторской задолженности | 10 000 |

| Поступления | 310 000 |

| Себестоимость проданных товаров | (167 000) |

| Увеличение запасов | (25 000) |

| Увеличение кредиторской задолженности | 10 000 |

| Оплаты по закупкам | (182 000) |

| Оплаты расходов на продажу | (35 000) |

| Оплата НИОКР | (1 500) |

| Рост предоплаченных расходов | (2 000) |

| Оплаты по операционным расходам | ( 38 500) |

| Оплаты процентов | (5 000) |

| Увеличение процентов к уплате | 2 500 |

| Оплаченные проценты | (2 500) |

| Налог на прибыль | (28 150) |

| Увеличение налога к оплате | 1 500 |

| Денежные платежи по налогу на прибыль | (26 650) |

| Чистый денежный поток от операционной деятельности | 60 350 |

Табл. 1. Правила составления отчета о движении денежных средств прямым методом (пример). Операционная/основная деятельность.

Движение денежных средств от инвестирования и финансовой деятельности

рассчитывается так же, как и в косвенном методе.

Хотя описанные методы и отличаются, результаты всегда одинаковы, то есть, различные способы составления отчета о движении денежных средств должны приводить к одному и тому же результату. Независимо от методов формирования отчетов о движении денежных средств, денежный поток разбивается на три компонента – операционная, инвестиционная и финансовая деятельность.

Также не стоит забывать, что между изменениями в активах и изменениями в движении денежных средств существует обратная связь.

Как сдать отчёт о движении денежных средств в иностранном банке

Сдать отчёт о движении денежных средств физического лица — резидента по счёту (вкладу) в зарубежном банке или иной иностранной организации финансового рынка можно 3 способами:

1) В электронном виде через личный кабинет налогоплательщика на сайте ФНС

Войдя в личный кабинет, выберите раздел «Жизненные ситуации» Затем «Информировать о счете в банке, расположенном за пределами РФ» В появившемся разделе «Счета в банках, расположенных за пределами РФ» выберите пункт «Отправить отчет о движении средств по счету (вкладу)».

ВНИМАНИЕ: на момент написания этой статьи Федеральная Налоговая Служба не успела обновить форму отчета о движении денежных средств в личном кабинете налогоплательщика. Подробную инструкцию как заполнить отчет по старой форме смотрите в моей статье «Как правильно заполнить отчёт о движении средств по счету в иностранном банке»

Подать отчет о движении средств по счету (вкладу) в иностранном банке через личный кабинет налогоплательщика, пожалуй, самый простой и быстрый способ. Есть только одно «но»: у вас должен быть доступ к личному кабинету. Если такого доступа нет, то зарегистрироваться удалённо у вас не получится, для получения пароля необходима личная явка в налоговую инспекцию или МФЦ.

2) По почте с уведомлением о вручении

Если у вас нет доступа к электронному кабинету, то распечатанный в двух экземплярах и подписанный отчёт можно выслать на адрес инспекции. Адрес инспекции можно найти через тот же официальный сервис ФНС, где мы с вами находили номер вашей налоговой инспекции.

Внимание: отчёт о движении денежных средств и иных финансовых активов физического лица-резидента нужно отправлять в двух экземплярах заказным почтовым отправлением с уведомлением о вручении (пункт 5 Правил представления физическими лицами — резидентами налоговым органам отчетов о движении денежных средств и иных финансовых активов по счетам (вкладам) в банках и иных организациях финансового рынка, расположенных за пределами территории российской федерации Постановления Правительства РФ от 12.12.2015 N 1365). При этом датой представления отчёта является дата отправки его в налоговую инспекцию согласно штемпелю на конверте

При этом датой представления отчёта является дата отправки его в налоговую инспекцию согласно штемпелю на конверте.

3) Через вашего представителя (при наличии у него нотариальной доверенности)

Если у вас есть доверенное лицо с правом представлять ваши интересы в налоговых органах, оно может подать отчёт от вашего имени. В этом случае, отчёт распечатывается в 2-х экземплярах и на отчёте расписываетесь не вы, а ваш представитель. Я бы рекомендовал вам попросить вашего представителя при посещении налоговой инспекции заодно оформить для вас доступ в личный кабинет налогоплательщика.

Разумеется, отчёт можно сдать и лично придя с ним в вашу налоговую инспекцию.

В заключение ещё раз напомню, что срок сдачи отчета о движении денежных средств по счету (вкладу) в иностранном в банке и иной организации финансового рынка за 2021 год – до 1 июня 2021 года.