Разбор банки.ру. дебетовая momentum от сбербанка. в чем подвох?

Содержание:

- Как получить неименную карту

- Отличие неименной карты от обычной

- Отличия неименных карт от обычных

- Условия пользования

- Чем отличается неименная дебетовая карта от именной?

- Условия обслуживания карты.

- Положительные и отрицательные стороны неименного пластика

- Что необходимо для получения займа?

- Карта скоро перестанет работать: что делать

- Основные требования к заемщикам

- Основные требования к заемщикам

- Как оформить именную карту?

- Обзор возможностей неименных карт Сбербанка

Как получить неименную карту

Что нужно, чтобы оформить неименной пластик, и получить его уже в течение 15 минут? Если пользователь решился получить карту без имени владельца, то нужно обратиться в ближайшее отделение Сбербанка. С собой нужно взять только паспорт. Обратившись к менеджеру банка, будет предложена анкета, которую понадобится заполнить в соответствии с паспортными данными. После проверки всех данных банковским работником, клиенту будет вручена банковская карточка.

Для получения мгновенного дебета не нужно предъявлять никакие документы, так как на карточке отсутствуют денежные средства. Пользователю после ее получения нужно самостоятельно переводить деньги на счет, чтобы иметь возможность совершать безналичные операции. Для получения неименной кредитки справки с места работы также не понадобятся, но при этом обязательным условием является наличие депозита в банке или же получать заработную плату в Сбербанке.

Отличие неименной карты от обычной

На самом деле, существует большое количество отличительных особенностей неименного пластика от именной карточки. Самое первое, конечно же, это наличие имени и фамилии владельца на лицевой стороне платежного инструмента. Благодаря тому, что на пластике указаны персональные данные клиента, он может с легкостью брать потребительский кредит или микрозайм, так как денежный перевод при одобрении возможен только на именной платежный инструмент, который принадлежит заемщику.

Также среди отличий этих двух продуктов можно отметить следующие:

- Выпуск и срок изготовления. Как уже было сказано ранее, неименной пластик выдается в день обращения сразу же после подписания договора. Именная карточка выпускается в течение нескольких дней, или даже недель. Это время необходимо для того, чтобы перенести всю информацию о клиенте на лицевую сторону пластика.

- Комиссия за обслуживание. Неименная карта выпускается и обслуживается абсолютно бесплатно, в то время как по именной карте устанавливается ежегодная комиссия за ведение счета. Размер комиссии зависит от банка-эмитента и составляет от 300 до 1000 рублей.

- Оплата за границей. При оплате покупок за пределами РФ могут возникнуть проблемы, если карта неименная, так как при необходимости нужно показывать паспорт владельца. А как подтвердить то, что карточка действительно принадлежит этому человеку, если на ней нет имени и фамилии.

- Перечисление всех пособий и заработной платы осуществляется только на именную карточку. Пластик моментального выпуска можно пополнять только самостоятельно или совершать переводы между счетами.

- Неименной платежный инструмент имеет ограничения на снятие наличных в банкомате.

- Карта моментально выпуска не действительна без подписи владельца пластика на оборотной стороне.

Для наглядности сведем все отличительные особенности в одну таблицу:

| Отличительная особенность | Именная карточка | Неименная карточка |

|---|---|---|

| Выпуск и обслуживание | платно, согласно тарифам банка-эмитента | бесплатно |

| Срок изготовления | в течение нескольких дней от 3 до 10 | моментально |

| Возможность совершать платежи за пределами России | без каких-либо ограничений | не всегда такая возможность есть |

| Лимиты на снятие наличных | нет | до 50 тыс. в день |

| Наличие сведений о владельце | есть | нет |

| Автоматический перевыпуск | по окончании срока | не предусмотрен |

| Возможно ли использовать в качестве зарплатной карты | да | нет |

Если пользователь решит взять микрозайм с переводом на банковскую карту, то для этих целей может использоваться только именной пластик.

Отличия неименных карт от обычных

Существует множество отличительных особенностей неименных карт от именных. Главное – наличие имени/фамилии держателя на лицевой стороне. Благодаря тому, что на карте написаны персональные данные держателя, он может спокойно взять потребительский кредит/микрозайм, поскольку перевод средств при одобрении возможен исключительно на именную карту, принадлежащую заемщику. Другие отличия:

- Выпуск/срок изготовления. Неименная карта выдается в день обращения сразу после подписания договора. Именная карта выпускается в течение нескольких дней или даже недель. Это время требуется на перенос всех сведений о клиенте на лицевую сторону карты.

- Комиссия за обслуживание. Неименная карта выпускается/обслуживается полностью бесплатно, тогда как по именной карте действует ежегодная комиссия за обслуживание. Ее размер зависит от конкретного банка и варьируется от 300 до 1000 рублей.

- Оплата за рубежом. При оплате покупок за пределами России могут появиться сложности с неименными картами, поскольку может возникнуть необходимость предъявления паспорта держателя карты. А как можно подтвердить, что карта на самом деле принадлежит человеку, если на ней нет его имени/фамилии.

- Перечисление всех пособий и зарплаты производится исключительно на именные карты. Моментальные карты можно пополнять только самостоятельно либо делать переводы между счетами.

- Неименные карты имеют ограничения на обналичивание денег в банкомате.

- Неименная карта будет недействительной без подписи держателя на обороте.

Для наглядности сведем все отличительные особенности в одну таблицу:

| Отличительная особенность | Именная карта | Неименная карта |

| Выпускобслуживание | платно, в соответствии с тарифами банка | бесплатно |

| Срок изготовления | несколько дней – от 3 до 10 | моментально |

| Совершение платежи за рубежом | без ограничений | не всегда возможно |

| Лимиты на снятие наличных | нет | до 50 тысяч рублей в сутки |

| Наличие сведений о держателе | есть | нет |

| Автоматический перевыпуск | по окончании срока | не предусматривается |

| Можно ли использовать как зарплатную карту | да | нет |

Фото: pixabay.com

Фото: pixabay.com

Условия пользования

Неименные карточки бывают Momentum и Electron. С их помощью можно оплачивать покупки, коммунальные и прочие услуги, пользоваться банкоматами. Есть возможность использовать сервисы Мобильный банк и Интернет-банк. Можно переводить денежные средства на любые лицевые счета, подключать функции с автоматическими платежами.

Есть определенные требования, касаемые оформления неименной карты:

- необходим документ, удостоверяющий личность гражданина РФ, ИНН (не всегда);

- поскольку паспорт граждане РФ получают в 14, второе требование — достижение 14-летнего возраста.

Неименная карта Сбербанка оформляется за несколько минут при обращении

Неименная карта Сбербанка оформляется за несколько минут при обращении

Процедура оформления:

- поскольку речь идет о носителе Сбербанка, получить ее можно только в его отделениях. Обратиться можно в любое;

- сотрудник отделения даст на заполнение анкету со стандартными вопросами. В анкете будут содержаться личные данные клиента;

- клиент предъявляет паспорт и подписывает договор.

Минут через 5-10 сотрудник банка отдает карточку. Вся операция занимает около получаса. Номер может иметь как 16, так и 18, и даже 20 знаков.

Возможности

Имеется абонентское обслуживание — в месяц списывается со счета определенная сумма средств. Ниже указаны еще несколько особенностей неименной карты Сбербанка:

- если клиент хочет снять денежные средства наличными через другой банк, спишется комиссия в размере 1,25% от суммы снятия;

- снятие денег в отделении самого Сбербанка занимает 0.5%;

- выписка по счету либо по карте стоит около 15 рублей;

- можно получить детализацию счета через почту, для этого достаточно оплачивать 150 рублей в год. На электронную почту детализация приходит бесплатно. Узнать о состоянии счета можно и с помощью личного обращения в офис;

- нельзя за сутки оплатить товары на сумму более чем 100 000 рублей. Нельзя снимать в месяц наличные средства свыше 100 000 рублей, а также более 15 000 в сутки.

Всеми видами карт Сбербанка можно оплачивать покупки через интернет

Всеми видами карт Сбербанка можно оплачивать покупки через интернет

Пополнять баланс можно следующими способами:

- вносить средства в кассу банка;

- с помощью банкомата (стандартным способом пополнения);

- перевести средства другому пользователю. Здесь проще воспользоваться сервисами Сбербанк онлайн и Мобильный банк.

Чтобы упростить процесс пользования и вовремя следить за всеми расходами и поступающими суммами, рекомендуется подключить услугу Мобильный банк. Вот еще несколько функций, которые помогут контролировать расходы:

- получение смс-уведомлений по каждой операции;

- запрос и получение информации у дежурного контакт-центра;

- получение отчет с помощью Сбербанк онлайн;

- получение отчета по запросу в любом отделении Сбербанка (придет на электронную почту).

Моментальная неименная карта сбербанка оформляется за полчаса и не требует при оформлении большого пакета документов. Ее отличие от именной — быстрый срок оформления. Внешний вид практически не отличается (инициалы владельца не будут выбиты на пластике). Оформить такую карту можно и ребенку в школу, поскольку одним из условий получения является наличие паспорта. Доступны все операции, детализировать счета и расходы с помощью сервисов Сбербанка – «Мобильный банк», «Сбербанк онлайн».

Чем отличается неименная дебетовая карта от именной?

В принципе отличий довольно много, но самое главное, что идебеенная имеет имя и фамилию и из-за данного реквизита карта получает более широкий круг возможностей: оплата через интернет, а также транзакции за границей.

Неименная карта обычно бесплатная либо стоит очень недорого в годовом обслуживании, а вот именная уже в зависимости от статуса может стоить несколько тысяч рублей в год. Именно поэтому многие берут именно неименную карту – если вам не нужно постоянно делать покупке в интернете, и вы не собираетесь в заграничную поездку.

Неименная дебетовая карта довольно выгодная, так как у вас уже есть счет в банке, и вы практически ничего не платите за обслуживание. Правда стоимость за СМС-информирование будет стоить вам полную цену, а на некоторых именных картах данная услуга бесплатна.

Неименованный карты зачастую берут для того, чтобы расплачиваться с них в магазине, получать зарплату и пенсию в небольшом размере. У неименной карты довольно небольшой лимит по снятию средств в сутки и в месяц, но его хватает для обычного среднестатистического гражданина нашей страны.

К обеим этим картам можно подключить ряд услуг от СМС-банкинга до Интернет-банкинга и мобильного банка. Каждая из этих услуг помогает вам более точно контролировать ваши средства на карте и следить за всеми переводами и покупками. Некоторые банки позволяют выпускать дополнительные карты по неименному пластику, привязанных к тому же счету.

Условия обслуживания карты.

- Устройства, которые не принимают неименные карты, чрезвычайно редки. Обычно их можно найти параллельно с терминалами, работающими со всеми картами, так как такие пластики весьма часты, если банк не обеспечит обслуживание, то просто потеряет своих клиентов, а таких потребителей много.

- Для банкоматов нет необходимости наличия гравировки вашей фамилии и имени, там своя система считывания информации. Относится ко всем банкоматам. Как в стране, так и за рубежом.

- Что касается тарифов, снимая деньги с карточки в банкоматах банка это 0–1% от снимаемой суммы, а годовое обслуживание обходится дешевле.

- Так же, на картах есть коды — CVC2 и CVV2, благодаря этим кодам защита больше, так как скопировать данные с карты без имени сложно.

Отличия от других продуктов.

Как уже упоминалось, неименная карта не имеет выгравированного имени владельца на лицевой стороне, номер не вытеснен, а напечатан. Такие карточки еще называют не эмбоссированными, это значит что они полностью гладкие.

Прошу заметить, это не значит, что у карточки нет хозяина, ведь подписывая договор с банком, Вы ставите свою подпись и указываете свои персональные данные.

На самом деле, есть много отличий между именными и неименными карточками. Когда указаны данные, то можно без затруднений оформить кредит или микрозаем, при одобрении деньги зачисляются только на именной платежный инструмент, который принадлежит заёмщику.

Также:

- Выпуск и срок изготовления. Неименной пластик выдается в тот же день после подписания договора. Это экономия Вашего времени. Например, Вы едете в отпуск за границу и Вам срочно нужна банковская карта. А для именной карточки требуется несколько дней или даже недель, только для того, чтобы нанести информацию о клиенте на лицевую сторону карты. Никто не захочет из-за такой мелочи откладывать поездку.

- Комиссия за обслуживание. Выпуск и обслуживание неименной карты бесплатно, у именной — есть оплата каждый год, комиссия за ведение счета. Примерно от 300 до 1000 рублей, зависит от вашего банка.

- Оплата за границей. Иногда возникают проблемы с оплатой за границей, могут потребовать предоставить паспорт. Трудно доказать, что карточка принадлежит владельцу, ведь на ней нет имени и фамилии. Хозяин такой карты должен поставить свою подпись на обратной стороне карты, тогда она будет действительной.

- Перечисление всех пособий и заработной платы осуществляется только на именную карточку. Неименной пластик можно пополнять через банкомат или переводить деньги с другого счета. Перечислять заработную плату, пенсию и любые другие выплаты нельзя.

- Существует лимит снятия наличных с карт. Он отличается. У именной карточке возможностей больше.

- На кредитных неименных картах лимит денег низкий, а процент за пользование кредитом высокий.

- Некоторые онлайн-магазины отказываются принимать оплату товара по неименным картам.

Как оформить неименную дебетовую карту.

- Приходите в банк, с собой нужен паспорт и код ИНН.

- Такую карту вы получаете в отделении банка в момент обращения, так как ее номер привязывается к расчетному счету при оформлении.

Положительные и отрицательные стороны неименного пластика

Теперь необходимо сравнить все плюсы и минусы неименного пластика, чтобы облегчить принятие решения. К положительным сторонам такого пластика относятся:

- Оперативное получение.

- Бесплатное обслуживание.

- Предоставляется полный спектр сервисов от Сбербанка.

- Открытие счетов в разных валютах.

- Возможность принятия участия в бонусной программе «Спасибо», посредством которой на затрачиваемую сумму будет начисляться от 0,5% на бонусный счет.

- Наличие встроенного микрочипа, который позволяет повысить степень защиты.

- Получить пластик можно с 14 лет при наличии паспорта.

Данного ряда преимуществ достаточно, когда нужно срочно получить дебетовый пластик от Сбербанка. Отметим и отрицательные моменты рассматриваемого предложения:

- Отсутствие возможности совершать покупки в интернет магазинах.

- При необходимости нельзя восстановить ПИН-код.

- Наличие ограниченного лимита на снятия средств, который составляет 100 тысяч рублей в месяц.

- Возможность снятия наличных только в банкоматах Сбербанка.

- Отсутствие возможности оформления дополнительного пластика.

Преимуществ у мгновенного дебета больше, чем недостатков, поэтому перед тем, как обращаться в банк, нужно взвесить все за и против, и только после этого заказывать карту. Если вы начинающий пользователь Сбербанка, то мгновенный пластик – это отличный вариант. С его помощью можно освоить особенности безналичного расчета, а также прочие преимущества карты. Однако в ходе пользования пользователь столкнется с рядом ограничений, поэтому уже следующим его шагом будет оформление именного предложения, который отличается от неименного наличием оттиска в виде фамилии и имени на лицевой стороне карты. Такое предложение имеет множество преимуществ, по сравнению с неименными, но при этом не стоит забывать о том, что и недостатки у них также присутствуют.

Что необходимо для получения займа?

Для выбора МФО желательно ознакомиться с отзывами пользователей об этой организации, после чего пройти регистрацию на сайте МФО.

- Заполнить анкету с указанием контактных и персональных данных.

- Отправить отсканированные документы; паспорт и анкету вместе с заявкой.

- Дождаться рассмотрения заявки. В зависимости от МФО решение принимается от 2 до 30 минут.

- Получить заем на карту.

С учётом того, что заявки обрабатываются роботом, то решения принимаются круглосуточно, в том числе и в нерабочие дни. Чтобы срочно получить денежный перевод с большей вероятностью, рекомендуется обращаться одновременно в несколько МФО. Запрашивать большую сумму денег, при первом обращении, не желательно. Процентная ставка займа колеблется от 0 до 1 % за один день пользования.

В микрофинансовых организациях, по сравнению с банками, взять деньги намного легче. Здесь не требуются другие документы, кроме паспорта. Нет необходимости проверки кредитной истории, денежные средства перечисляются мгновенно, после получения одобрения.

В любой микрофинансовой организации требования к заёмщикам похожие:

- гражданство РФ;

- возраст от 18 до 75 лет (в некоторых МФО до 80 лет);

- прописка в России.

Карта скоро перестанет работать: что делать

ЮCard работает до последнего дня указанного на нём месяца — например, если написано 03/19, карта закончит работать 31 марта. За пять недель до этого в кошельке (в разделе «Карты».) появится кнопка «Перевыпустить». Лучше заказать новую карту заранее, чтобы она успела приехать.

Всё так же, как при обычном , можно даже выбрать другой цвет. Как только вы активируете новую карту, старая перестанет работать (это касается только перевыпуска — если вы просто заказали второй ЮCard, работать будут оба).

У новой карты — новые данные. Если вы привязывали старую карту, например, к App Store или Яндекс.Еде, надо будет добавить туда новую.

Основные требования к заемщикам

Взять займ на неименную карту онлайн можно при соблюдении таких требований кредитора:

Возраст: 18 – 90 лет. Микрозаймы от 20 000 рублей реально оформить с 21 года, от 50 000 – гражданам до 65 лет. Новые МФО более лояльны к возрастным границам, а некоторые надежные компании готовы выделить кредит пенсионерам и студентам, при условии залога и поручительства.

Гражданство и прописка. Клиент должен иметь российское гражданство и постоянную прописку. Неизвестные кредиторы, у которых еще нет обширной базы заемщиков, могут оформить займ на неименную карту гражданам без прописки. Надежные МФК могут отказывать клиентам, если они прописаны не по месту регистрации головного офиса.

Контакты

Важно иметь мобильный телефон, привязанный к банковской карте или электронному кошельку и электронную почту. На почту МФО отправляют кредитный договор, который заключают с клиентами

Доход. Для большинства кредитующих организаций наличие официальной заработной платы не имеет принципиального значения. Главное, чтобы у клиента были регулярные денежные поступления, которые он сможет (если размер микрозайма превышает 30-50 000 рублей) подтвердить выпиской с расчетного счета. В качестве дохода можно указывать деньги от сдачи собственного имущества в аренду, стипендию, пенсию, социальные выплаты, неофициальные заработки и другие поступления.

Кредитная история. Получить займ на неименную карту можно без проверки кредитной истории. Для этого следует обращаться в МФО, какие выдают деньги и принимают решение автоматом в срок до 30 минут. В течение этого время кредиторы могут провести быстрый скоринг, без проверки КИ, а заемщики с просрочками (или те, кто занесен в «черный» список), – получить одобрение.

Отсутствие судимости. На момент подачи заявки клиент не должен участвовать в судебных разбирательствах или быть ранее судим.

Документы. Большинство МФО выдают займ на неименную карту мгновенно и круглосуточно по паспорту и идентификационному коду. Если у заемщика нет под рукой этих документов, но он может указать данные из них, то такая заявка может быть одобрена с вероятностью 100 процентов. Главное – не пытаться обмануть кредитора, предоставляя информацию из недействительных или чужих документов. При личном обращении в офис МФК реально оформить микрозайм без паспорта – по любому удостоверению личности.

Круглосуточно получить деньги, без проверки кредитной истории и звонков можно, если подать заявку с портала Госуслуги или повторно обратиться к тому же кредитору. В таких случаях требования со стороны МФО будут лояльнее: не придется проходить идентификацию, предоставлять какие-либо документы и указывать источники дохода.

Основные требования к заемщикам

Чтобы пройти проверку финансовой компанией/организацией, каждый клиент должен подпадать под некоторые обязательные требования:

- достичь 21-летнего возраста;

- иметь официальное трудоустройство;

- не иметь непогашенных долгов у МФО, где берется заем;

- быть гражданином Российской Федерации.

Это стандартные требования, которые предъявляются большинством кредитно-финансовых организаций. Они могут меняться, в зависимости от политики организации. Если будет иметь место хоть одно несоответствие относительно пунктов, тогда после выполненной проверки, потенциальному заемщику может быть отказано в предоставлении займа.

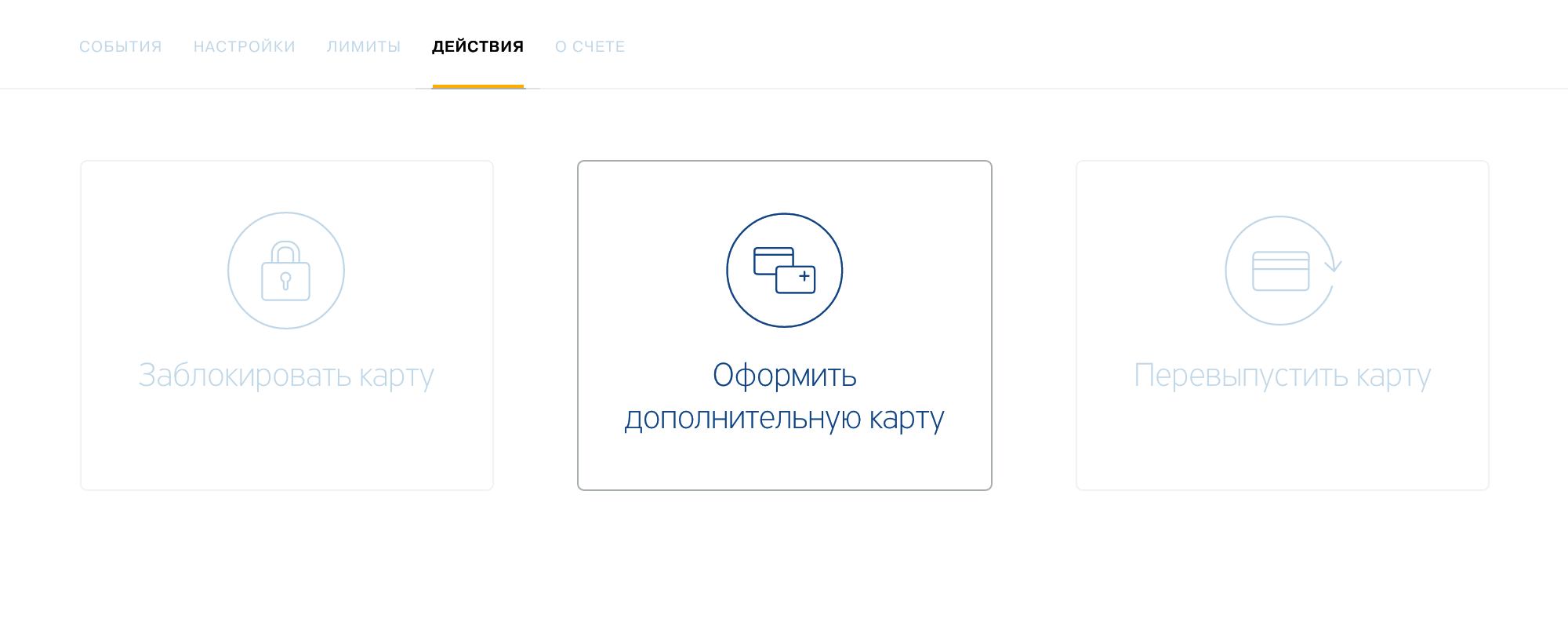

Как оформить именную карту?

По причине того, что именная карта оформляется довольно длительное время, лучше подать заявку на ее открытие заранее. Осуществить это можно в отделении банка или на его сайте, определившись с видом пластика, ведь карты также имеют деление по статусности. Если у вас уже есть карта, но она не является именной, то можно перевыпустить карту. Основные требования при этом:

- возраст от 18 лет,

- гражданство России и регистрация,

- номер мобильного телефона.

Для клиентов банка возможно индивидуальное оформление внешнего вида карты: предложения возможно найти в отделении банка или на его сайте, а также загрузить картинку самостоятельно. Для выпуска такой карты потребуется еще больше времени – до 3 – 4 недель.

Получить карту возможно только в отделении банка с паспортом. При этом необходимо прочитать и подписать договор с банком, а также получить в конверте или с помощью смс-сообщения специальный ПИН-код, который позже возможно изменить.

Как видно, именные карточки имеют множество преимуществ перед моментально оформленными. Какую лучше выбрать – решать самому владельцу. Но, как говорит практика, неименные пластиковые продукты и предоплаченные карты лучше оформлять начинающим пользователям, а для хранения крупных сумм или получения зарплат советуем открыть именную.

Не стоит забывать, что при утере банковской карты необходимо сразу же предупредить банк, чтобы избежать кражи средств.

Нужны деньги? Подпишитесь на нашу рассылку, чтобы первыми получать новости о наиболее выгодных предложениях займов и акциях заимодателей.

Обзор возможностей неименных карт Сбербанка

Неименные карты выпускаются Сбербанком без отображения данных владельца на физическом носителе. То есть, на лицевой стороне будет только номер и срок действия пластика. А персональных реквизитов держателя (cardholder name) не будет.

Такие карты выдаются по факту обращения клиента в офис организации — в течение 15 минут. За это время производится верификация данных клиента и подписание договора. Договор представляет собой бланк, куда вносится информация о будущем держателе пластика и подпись. Подать онлайн заявку на неименную карту невозможно, да и смысла в этом нет, так как срок рассмотрения и получения пластика на руки не превышает 15 минут.

Основные характеристики

Неименные карты Сбербанка выпускаются только дебетового типа трех платежных систем — Visa, Mastercard, МИР.

Неименные карты Visa и Mastercard отличий не имеют и обладают следующими характеристиками:

- срок действия 3 года;

- выпуск и перевыпуск — бесплатно;

- возможности оформить к ним дополнительную карту нет;

- можно выпустить в одной их трех валют — евро, доллары, рубли;

- за границей работают;

- можно совершать с них переводы, оплачивать товары в магазинах и через интернет и т.д.

Неименная карта Сбербанка национальной платежной системы МИР отличается от Visa и Mastercard следующими характеристиками:

- срок действия — 3 года;

- выпускается только в рублях;

- за границей не действует, но на территории Крыма можно оплачивать ею товары и снимать наличные через банкомат.

Кстати максимальная сумма снятия наличных с неименных карт в разы меньше, чем для классических и составляет: 50000 рублей в сутки. Месячный лимит — 100000 рублей. Превышать данные лимиты можно только при условии, что вы снимаете наличные в кассе банка. За сумму сверх лимита придется заплатить 0,5% комиссии.

Переводы с неименных карт Сбербанка через личный кабинет, банкомат или смс осуществляются в стандартном режиме. Максимальная сумма — 1 млн. рублей.

Кто может оформить и как?

Оформить неименную карту Сбербанка может любой гражданин РФ от 18 лет. При себе должен быть только паспорт.

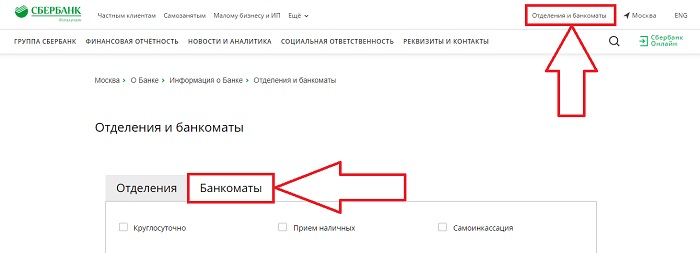

Заполнить заявку на неименную карту Сбербанка можно только при личном визите в отделение банка. При себе должен быть паспорт. Сотрудник предложит оформить заявку, затем попросит подождать пару минут. Введенные данные будут проверены и при указании достоверной информации в течение 10 минут неименная карточка банка будет у вас на руках. Останется активировать ее, выполнив проверку баланса с помощью банкомата, расположенного в каждом отделении.

Также вы можете зарегистрироваться в личном кабинете Сбербанк Онлайн по номеру карты и подключить к ней платную опцию смс-оповещений «Мобильный банк». Это является и привязкой карты к телефону, что позволит в будущем контролировать все расходы и поступления на баланс.