Расчетный и отчетный периоды, определение даты осуществления выплат и иных вознаграждений

Содержание:

- Какое бывает назначение платежа?

- Интервалы для бухгалтерской отчетности

- Сроки и порядок представления расчета

- Зарплатные отчеты

- КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2021 ГОД

- Представление отчета в ФСС.

- Как заполнить РСВ-1 за 9 месяцев 2015 года и когда его следовало сдать в ПФР?

- Инструкция по заполнению 3-НДФЛ

- Какой период представления указывать за 1–2 кварталы и др.

- Когда готовить

- Код периода в декларации по налогу на прибыль

- Как осуществляется расчет страховых взносов за 2 квартал 2021 года

- Декларация по НДС: какие обозначения нужно ставить?

Какое бывает назначение платежа?

Перечисление денег может производиться по следующим назначениям:

- На другие счета этой же фирмы.

- Погашение налоговых платежей: уплата налогов, внесение штрафов, погашение долгов по налогам.

- Выплата заработной платы сотрудникам компании.

- Подотчетному лицу или компании, которые расходуют деньги в интересах плательщика.

- Перечисление учредителям взносов и прочих платежей.

- Контрагентам: в виде аванса, платы за отгруженный товар, в качестве штрафа за просрочки и нарушения условий договора.

В каждой из описанных ситуаций есть особые правила заполнения графы 24, в которой указано назначение платежа.

Что писать в назначении платежа при уплате налогов?

Многие фирмы и предприниматели используют безналичную форму уплаты налога. Это удобно, а потому вопросы, как именно заполнять платежку, возникают все реже, предприниматели начинают ориентироваться в этом процессе. Для оплаты необходимо в поле 24 указать следующие данные:

- конкретный вид налога – НДС, НДФЛ, другие виды;

- период, за который вносится налог или за который налог требуют контролирующие органы;

- если есть необходимость – указать основания для платежа, например требования налоговых органов.

Назначение платежа в платежном поручении на взносы

Есть свои особенности заполнения платежного поручения и при внесении обязательных платежей ОПС. Написать необходимо вид взносов, период, за который они совершаются, а также регистрационный номер того, кто платит взносы в ПФР. Если обязательные взносы идут в отдел социального страхования, то также следует вписать регистрационный номер плательщика.

Как заполнить поле 24 при уплате налога третьим лицом?

Несколько лет назад закон разрешил вносить налоговые платы за других лиц

Но в такой ситуации также важно правильно заполнить платежный документ. Правильно вносить следующие данные:

ИНН того, кто по факту платит налог // КПП этого же лица // название компании, которая является должником по налогам // сведения о конкретном налоге.

ВАЖНО!

Количество знаков не должно превышать 210, а при заполнении поля в данном случае обязательно использовать разделительный символ //.

Как заполнять поручение при выдаче зарплаты?

Предприниматель также может оплачивать заработную плату по платежному поручению. Для этого в документе, все в той же графе 24, следует указать:

- разновидность дохода сотрудника;

- сумма, которую нужно оплатить;

- период, за который производится выплата.

ВАЖНО!

Все данные необходимо вписывать крайне внимательно, чтобы не пришлось отменять платеж, а также чтобы все выплаты банком были произведены вовремя.

Как заполнить поле 24 при переводе средств контрагентам?

Контрагенты – это одна из сторон, участвующая в договоре гражданско-правового характера. При заключении договоров гражданско-правового характера контрагентами могут быть:

- юридические лица;

- предприниматели;

- граждане, которые ведут частную практику, например врачи, юристы, репетиторы;

- любые физические лица без предпринимательского статуса.

В поле 24 должны быть указаны 3 пункта:

- разновидность оплаты – аванс или конечная оплата;

- название работы, услуг, а также имущества, за которые производятся выплаты;

- реквизиты документа, на основании которого производится платеж.

К документам, которые могут служить основанием для проведения платежа, относятся:

- договор;

- счет;

- товарная накладная;

- акт;

- исполнительный документ.

ВАЖНО!

В этом же платежном поручении при заполнении необходимо уточнить информацию об уплате НДС. Следует уточнить ставку и сумму налога или просто внести запись «без НДС», если это предусмотрено.

Назначение платежа учредителям

Учредители получают со своих компаний дивиденды, которые остаются после уплаты налогов. Если учредителем компании является юридическое лицо, то фирма дополнительно удерживает с него налог на прибыль. Если учредитель – физическое лицо, соответственно, нужно заплатить НДФЛ. В платежке на налоги учредителям помимо налога следует прописать в строке 24 дату, когда происходит выплата дивидендов.

Сам платежный документ по сумме дивидендов в строке 24 должен содержать информацию о реквизитах протокола, на основании которого распределяется и выплачивается прибыль конкретной компании. Обычно это протокол за определенную дату, когда проводилось общее собрание акционеров по вопросам распределения прибыли.

Интервалы для бухгалтерской отчетности

Многие предприниматели часто задают вопрос о том, что обозначает отчетный период 34 в бухгалтерской отчетности. Данное цифровое значение указывается при формировании «прибыльной» декларации и свидетельствует о том, что длительность отчетного периода равна одному календарному году

Важно отметить, что данный интервал является единственным, который признан на законодательном уровне. Данный период начинается с первого января и оканчивается тридцать первого декабря

В том случае, когда отсчет начинается с иной даты, но продолжительность отчетного периода составляет триста шестьдесят пять дней, год именуется финансовым. Как правило, такие временные отрезки указывают в бухгалтерской отчетности, содержащей информацию о финансовой деятельности компании.

Коды 21, 22, 23 и 24 являются промежуточными значениями, которые соответствуют первому, второму, третьему и четвертому кварталу

. Эти обозначения фиксируются в декларациях по НДС, подаваемых за вышеуказанные отчетные периоды

Важно отметить, что длительность промежуточного периода может ограничиваться одним месяцем, каждый из которых имеет собственное обозначение

Согласно установленным правилам, бухгалтерская отчетность передается налоговой инспекции один раз в год. Именно поэтому, при составлении отчетов следует учитывать длительность именно календарного года, который начинается первого января. Говоря простым языком, отчетный период в бухотчетности две тысячи восемнадцатого года взял свое начало 01 января 2018.

Сроки и порядок представления расчета

Срок представления расчета по взносам для лиц, производящих выплаты физлица, — 30-е число месяца, следующего за отчетным периодом. Расчетным периодом признается календарный год, а отчетными периодами — I квартал, полугодие, 9 месяцев календарного года.

В 2021 году расчет представляется в следующие сроки:

- за 2021 год — не позднее 01.02.2021;

- за I квартал 2021 года — не позднее 30.04.2021;

- за полугодие 2021 года — не позднее 30.07.2021;

- за 9 месяцев 2021 года — не позднее 01.11.2021;

- за расчетный период (2021 год) — не позднее 31.02.2022.

За несоблюдение порядка представления расчета в электронной форме предусмотрен штраф по ст. 119.1 НК РФ в размере 200 рублей.

Если показатель — 10 и менее человек, то плательщики сами решают, как подавать расчет: в электронной форме или на бумажном носителе (п. 10 ст. 431 НК РФ).

Зарплатные отчеты

Отчеты по заработной плате, страховым взносам и удержанным налогам предусматривают индивидуальную кодировку.

Для отчета 6-НДФЛ предусмотрен отдельный отчетный период — код 90, который обозначает год перед реорганизацией и(или) ликвидацией отчитывающейся компании. Аналогичный шифр используйте для составления единого расчета по страховым взносам.

Общие значения для зарплатных отчетов:

- налоговый период 21 — первые три месяца года: январь, февраль, март;

- налоговый период 31 — 1 полугодие или первые 6 месяцев нарастающим итогом;

- шифр 33 — 9 месяцев с начала года;

- налоговый период 34 (это какой квартал?) — это полный календарный год, или 12 месяцев с января по декабрь.

Стоит отметить, что налоговый отчетный период 34 практически во всех типах отчетных форм в ФНС обозначает полный календарный год (январь-декабрь). Причем статус и категория налогоплательщика не играет никакой роли. То есть шифр обязаны применять и организации (юридические лица), и индивидуальные предприниматели, и простые граждане при составлении декларации 3-НДФЛ и иных форм фискальных отчетов и деклараций

Обратите внимание, что налоговый период 34 в декларации по транспортному налогу, по УСН, единому расчету по страховым взносам и так далее — везде год

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2021 ГОД

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ

НДФЛ, ИСТОЧНИКОМ КОТОРЫХ ЯВЛЯЕТСЯ НАЛОГОВЫЙ АГЕНТ, ЗА ИСКЛЮЧЕНИЕМ ДОХОДОВ, В ОТНОШЕНИИ КОТОРЫХ ИСЧИСЛЕНИЕ И УПЛАТА НАЛОГА ОСУЩЕСТВЛЯЮТСЯ В СООТВЕТСТВИИ СО СТАТЬЯМИ 227, 227.1 И 228 НК РФ

| 182 1 01 02010 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02010 01 2100 110 | Пени по платежу |

| 182 1 01 02010 01 2200 110 | Проценты по платежу |

| 182 1 01 02010 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ С ДОХОДОВ, ПОЛУЧЕННЫХ ОТ ОСУЩЕСТВЛЕНИЯ ДЕЯТЕЛЬНОСТИ ФИЗИЧЕСКИМИ ЛИЦАМИ, ЗАРЕГИСТРИРОВАННЫМИ В КАЧЕСТВЕ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ, НОТАРИУСОВ, ЗАНИМАЮЩИХСЯ ЧАСТНОЙ ПРАКТИКОЙ, АДВОКАТОВ, УЧРЕДИВШИХ АДВОКАТСКИЕ КАБИНЕТЫ, И ДРУГИХ ЛИЦ, ЗАНИМАЮЩИХСЯ ЧАСТНОЙ ПРАКТИКОЙ В СООТВЕТСТВИИ СО СТАТЬЕЙ 227 К РФ

| 182 1 01 02020 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02020 01 2100 110 | Пени по платежу |

| 182 1 01 02020 01 2200 110 | Проценты по платежу |

| 182 1 01 02020 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ С ДОХОДОВ, ПОЛУЧЕННЫХ ФИЗИЧЕСКИМИ ЛИЦАМИ В СООТВЕТСТВИИ СО СТАТЬЕЙ 228 НК РФ

| 182 1 01 02030 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02030 01 2100 110 | Пени по платежу |

| 182 1 01 02030 01 2200 110 | Проценты по платежу |

| 182 1 01 02030 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ ЧАСТИ СУММЫ НАЛОГА, ПРЕВЫШАЮЩЕЙ 650 000 РУБЛЕЙ, ОТНОСЯЩЕЙСЯ К ЧАСТИ НАЛОГОВОЙ БАЗЫ, ПРЕВЫШАЮЩЕЙ 5 000 000 РУБЛЕЙ

| 182 1 01 02080 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02080 01 2100 110 | Пени по платежу |

| 182 1 01 02080 01 2200 110 | Проценты по платежу |

| 182 1 01 02080 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ В ВИДЕ ФИКСИРОВАННЫХ АВАНСОВЫХ ПЛАТЕЖЕЙ С ДОХОДОВ, ПОЛУЧЕННЫХ ФИЗИЧЕСКИМИ ЛИЦАМИ, ЯВЛЯЮЩИМИСЯ ИНОСТРАННЫМИ ГРАЖДАНАМИ, ОСУЩЕСТВЛЯЮЩИМИ ТРУДОВУЮ ДЕЯТЕЛЬНОСТЬ ПО НАЙМУ НА ОСНОВАНИИ ПАТЕНТА В СООТВЕТСТВИИ СО СТАТЬЕЙ 227.1 НК РФ

| 182 1 01 02040 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

НДФЛ С СУММ ПРИБЫЛИ КОНТРОЛИРУЕМОЙ ИНОСТРАННОЙ КОМПАНИИ, ПОЛУЧЕННОЙ ФИЗИЧЕСКИМИ ЛИЦАМИ, ПРИЗНАВАЕМЫМИ КОНТРОЛИРУЮЩИМИ ЛИЦАМИ ЭТОЙ КОМПАНИИ, ЗА ИСКЛЮЧЕНИЕМ УПЛАЧИВАЕМОГО В СВЯЗИ С ПЕРЕХОДОМ НА ОСОБЫЙ ПОРЯДОК УПЛАТЫ НА ОСНОВАНИИ ПОДАЧИ В НАЛОГОВЫЙ ОРГАН СООТВЕТСТВУЮЩЕГО УВЕДОМЛЕНИЯ

| 182 1 01 02050 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02050 01 2100 110 | Пени по платежу |

| 182 1 01 02050 01 2200 110 | Проценты по платежу |

| 182 1 01 02050 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ С СУММ ПРИБЫЛИ ИНОСТРАННОЙ КОМПАНИИ, ПОЛУЧЕННОЙ ФИЗИЧЕСКИМИ ЛИЦАМИ, ПРИЗНАВАЕМЫМИ КОНТРОЛИРУЮЩИМИ ЛИЦАМИ ЭТОЙ КОМПАНИИ, ПЕРЕШЕДШИМИ НА ОСОБЫЙ ПОРЯДОК УПЛАТЫ НА ОСНОВАНИИ ПОДАЧИ В НАЛОГОВЫЙ ОРГАН СООТВЕТСТВУЮЩЕГО УВЕДОМЛЕНИЯ

| 182 1 01 02090 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02090 01 2100 110 | Пени по платежу |

| 182 1 01 02090 01 2200 110 | Проценты по платежу |

| 182 1 01 02090 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ В ОТНОШЕНИИ ДОХОДОВ В ВИДЕ ПРОЦЕНТА (КУПОНА, ДИСКОНТА), ПОЛУЧАЕМЫХ ПО ОБРАЩАЮЩИМСЯ ОБЛИГАЦИЯМ РОССИЙСКИХ ОРГАНИЗАЦИЙ, НОМИНИРОВАННЫМ В РУБЛЯХ И ЭМИТИРОВАННЫМ ПОСЛЕ 1 ЯНВАРЯ 2017 ГОДА, А ТАКЖЕ ДОХОДОВ В ВИДЕ СУММЫ ПРОЦЕНТОВ ПО ГОСУДАРСТВЕННЫМ КАЗНАЧЕЙСКИМ ОБЯЗАТЕЛЬСТВАМ, ОБЛИГАЦИЯМ И ДРУГИМ ГОСУДАРСТВЕННЫМ ЦЕННЫМ БУМАГАМ БЫВШЕГО СССР, ГОСУДАРСТВ — УЧАСТНИКОВ СОЮЗНОГО ГОСУДАРСТВА

| 182 1 01 02070 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02070 01 2100 110 | Пени по платежу |

| 182 1 01 02070 01 2200 110 | Проценты по платежу |

| 182 1 01 02070 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД

| 182 1 05 06000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 05 06000 01 2100 110 | Пени по платежу |

ЕДИНЫЙ НАЛОГОВЫЙ ПЛАТЕЖ <*>

| 182 1 06 07000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

<*> Данный КБК применяется при оплате физлицами НДФЛ, налога на имущество, транспортного и земельного налогов единым платежом.

Представление отчета в ФСС.

Обязанность по представлению расчета по страховым взносам по травматизму в территориальный орган ФСС по месту регистрации организации установлена для всех работодателей, выплачивающих доходы физическим лицам (п. 1 ст. 24 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее – Федеральный закон № 125-ФЗ)).

Формы расчета по начисленным и уплаченным взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядок заполнения расчета 4-ФСС утверждены Приказом ФСС РФ от 26.09.2016 № 381.

Расчет по форме 4-ФСС за 2019 год необходимо представить:

-

в электронной форме – не позднее 27 января 2020 года. Расчет в электронном виде направляют не позднее 25-го числа месяца, следующего за отчетным или расчетным периодом. Если последний день месяца выпадает на выходной или праздник, подать форму надо не позднее следующего за ним рабочего дня (Письмо Минздравсоцразвития РФ от 16.09.2011 № 3346-19);

-

на бумаге – не позднее 20 января 2020 года.

Непредставление организацией формы 4-ФСС в установленный срок влечет взыскание штрафа в размере 5 % суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % указанной суммы и не менее 1 000 руб. (п. 1 ст. 26.30 Федерального закона № 125-ФЗ).

Способ подачи отчета зависит от среднесписочной численности за предыдущий календарный год (для вновь созданных организаций – численности) физических лиц, получающих выплаты от страхователя (п. 1 ст. 24 Федерального закона № 125-ФЗ):

-

если их численность превышает 25 человек, расчет нужно подавать в электронном виде. За несоблюдение электронной формы представления расчета предусмотрен штраф в размере 200 руб. (ст. 26.30 Федерального закона № 125-ФЗ);

-

если этот показатель составляет 25 и менее человек, расчет можно представить как в электронном виде, так и на бумаге.

В составе расчета 4-ФСС обязательно заполняют:

-

титульный лист;

-

таблицу 1;

-

таблицу 2;

-

таблицу 5.

При наличии показателей для заполнения надо также оформить (п. 2 Порядка заполнения расчета 4-ФСС):

-

таблицу 1.1 – если организация временно направила своих работников в другую организацию по договору о предоставлении персонала;

-

таблицу 3 – если выплачивалось страховое обеспечение (в частности, пособие по временной нетрудоспособности в связи с несчастным случаем на производстве);

- таблицу 4 – если в отчетном периоде были несчастные случаи на производстве.

Организации – участники пилотного проекта не указывают информацию о пособиях, так как они не уменьшают страховые взносы на эти суммы. Если работодатель на начало года уже участвует в пилотном проекте:

-

строка 15 таблицы 2 не заполняется, в ней ставятся прочерки;

-

таблица 3 не заполняется и в состав расчета не включается.

Если работодатель стал участником пилотного проекта с 01.07.2019, в форме 4-ФСС за год:

-

в строке 15 таблицы 2 в графе 1 по строкам «За последние три месяца отчетного периода», «1 месяц», «2 месяц», «3 месяц» ставят прочерки;

-

в таблице 3 отражают данные по расходам по состоянию на 1 июля года, в котором регион присоединился к пилотному проекту;

-

суммы расходов текущего расчетного периода, не принятые к зачету на 1 июля года, в котором субъект РФ присоединился к пилотному проекту, отражают путем уменьшения ранее приведенных показателей по строке 15 таблицы 2 в графах 1 и 3. Эти суммы также следует отразить по соответствующим строкам таблицы 3.

ФСС Приказом от 14.10.2019 № 575 внес изменения в Приказ ФСС РФ от 28.03.2017 № 114, которым утверждены особенности заполнения страхователями, зарегистрированными в территориальных органах фонда и участвующими в реализации пилотного проекта, расчета по начисленным и уплаченным страховым взносам на ОСС от несчастных случаев на производстве и профессиональных заболеваний. Так, был уточнен порядок заполнения расчета в регионах, присоединившихся к пилотному проекту.

Внесенными поправками:

-

порядок заполнения расчета по форме 4-ФСС, предусмотренный п. 2, распространен на субъекты РФ, поименованные в абз. 2, 4, 11, 13 п. 2 Постановления Правительства РФ от 21.04.2011 № 294 (в отношении регионов, присоединенных к проекту с 1 января соответствующего года);

-

порядок заполнения расчета, установленный п. 3, распространен на субъекты РФ, указанные в абз. 3, 5, 6, 7, 10, 12, 14 п. 2 Постановления Правительства РФ № 294 (в отношении регионов, присоединенных к проекту с 1 июля соответствующего года).

Новый порядок вступил в силу 23 ноября.

Как заполнить РСВ-1 за 9 месяцев 2015 года и когда его следовало сдать в ПФР?

Порядок заполнения формы РСВ-1 за 9 месяцев 2015 года установлен постановлением правления Пенсионного фонда РФ от 16.01.2014 № 2п.

Обязательными к заполнению являются: титульный лист, разделы I, II, VI РСВ-1.

- На титульном листе необходимо указать:

- Номер и тип корректировки, при первичной сдаче — номер «000», при последующих, соответственно, «001», «002», «003» и т. д. Тип меняется от 1 до 3, например, если исправление связано с уточнением перечисленных сумм страховых взносов, указывается «1», уточнение начисленных взносов по ОПС — «2», по ОМС — «3».

- Отчетный период — «9», календарный год — 2015.

- В поле «Прекращение деятельности» проставляется прочерк, если деятельность ведется. В противном случае необходимо проставить «Л».

- «Количество застрахованных» берется из раздела VI РСВ-1.

Далее заполняется раздел II, при внесении данных в который необходимо обратить внимание на следующие моменты:

- Все работодатели обязаны заполнить подраздел 2.1, в котором указываются код тарифа и сумма исчисленных взносов на ОПС и ОМС, при этом необходимо указать значения как за 9 месяцев 2015 года, так и за июль, август, сентябрь (III квартал 2015 года). Если код тарифа у плательщика имел разные значения, необходимо отразить информацию о каждом на отдельном листе подраздела 2.1.

- Если у плательщика есть сотрудники, которые работают во вредных условиях труда, на тяжелых производствах, необходимо заполнить подразделы 2.2. и 2.3. Если страхователь проводил специальную оценку — 2.4.

В разделе I отражаются сводные значения заполненных разделов

При этом важно в строке 100 раздела отразить показатель строки 150 РСВ-1 за 2014 год.

В разделе VI необходимо показать всех сотрудников (их Ф.И.О. и СНИЛС), которые получили выплаты в период с января по сентябрь 2015 года, детально отразив по каждому суммы выплат, начисленных взносов, возможные корректировки, а также прочие дополнительные сведения.

Когда необходимо заполнение прочих разделов:

- Раздел III РСВ-1 заполняется категориями плательщиков, которые применяют пониженные тарифы. Например, подраздел 3.3 заполняют организации или ИП, занимающиеся деятельностью в сфере информационных технологий, а подраздел 3.5 — упрощенцы со льготным видом деятельности.

- Раздел IV следует заполнять при обнаружении ошибок:

- органами ПФР, проводящими камеральную или выездную проверку; в результате которой Пенсионный фонд произвел доначисления суммы страховых взносов;

- самим страхователем, представляющим РСВ-1.

- Раздел V отчета РСВ-1 заполняют только те работодатели, которые производят необлагаемые выплаты студентам, работающим в студенческих отрядах. Но должны быть соблюдены следующие условия:

- очная форма обучения;

- учебное заведение предоставляет высшее или среднее профессиональное образование;

- студенческий отряд упомянут в реестре федерального или регионального значения;

- между работодателем и студентом имеется контракт — трудовой или ГПХ.

После того как в РСВ-1 были внесены все данные, рекомендуем осуществить проверку отчета при помощи специализированных программных средств, представленных на сайте ПФР.

Как это сделать, подробно рассказывается в нашем материале «ПФР обновил программу для проверки отчетности».

Заполненную форму РСВ-1 можно отправить в ПФР 2 способами:

В электронном виде.

Об изменениях с 2015 года в таком виде представления отчета можно узнать из материала «У некоторых страхователей есть шанс избежать штрафа за несоблюдение электронного способа сдачи отчетов в фонды».

На что важно обратить внимание при отправке по ТКС, читайте в нашей публикации. На бумажном носителе: лично сдать в ПФР или почтой

На бумажном носителе: лично сдать в ПФР или почтой.

О том, услугами какой почты можно воспользоваться, читайте в статье «Бумажную отчетность в ПФР можно направить почтой. И не только Почтой России».

Определиться с вариантом отправки РСВ-1 поможет наш материал «Минтруд рассказал, когда нужно переходить на электронную отчетность».

Сроки сдачи формы РСВ-1 указаны здесь.

При этом отметим, что дата представления РСВ-1 зависит от формата отчета.

Рассмотрим сроки сдачи РСВ-1:

|

Период |

Срок представления |

|

|

в электронном виде |

на бумаге |

|

|

9 месяцев 2015 года |

20 ноября 2015 года |

16 ноября 2015 года |

|

2015 год |

22 февраля 2016 года |

15 февраля 2016 года |

|

1 квартал 2016 года |

20 мая 2016 года |

16 мая 2016 года |

|

6 месяцев 2016 года |

22 августа 2016 года |

15 августа 2016 года |

|

9 месяцев 2016 года |

21 ноября 2016 года |

15 ноября 2016 года |

|

2016 год |

20 февраля 2017 года |

15 февраля 2017 года |

Оплата же страховых взносов производится на ежемесячной основе до 15-го числа каждого следующего месяца за предыдущий.

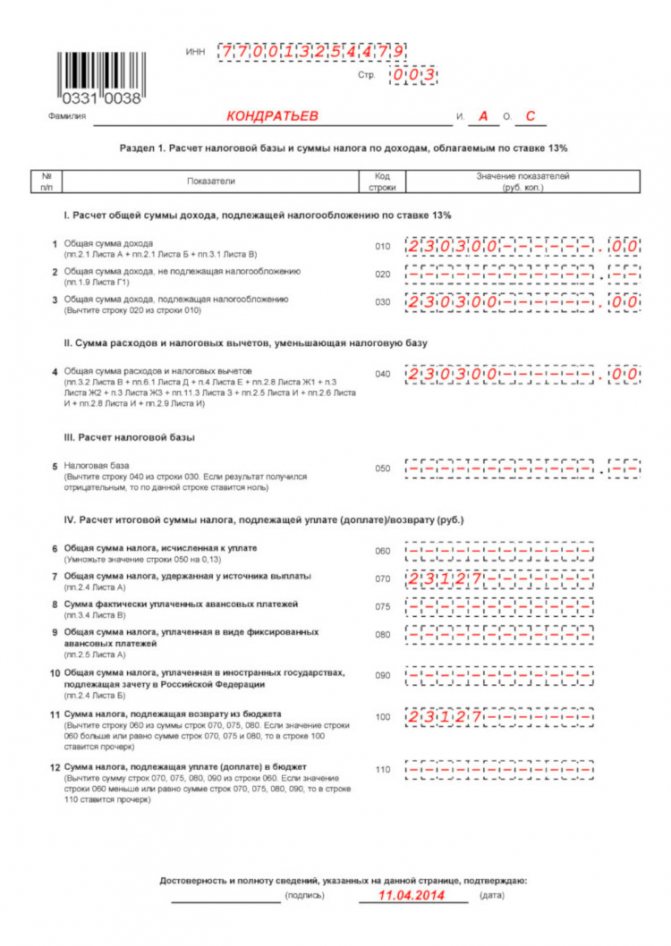

Инструкция по заполнению 3-НДФЛ

Декларация откроется в новом окне. Её можно скачать на свой компьютер, распечатать и заполнить от руки чёрными чернилами

Обратите внимание на штрих-код в верхней части страницы. При печати он не должен пострадать, срезаться или размазаться

Иначе декларацию не примут. Кстати, примеры заполнения налоговой декларации также есть на официальном сайте налоговиков и представлены в нашем материале ниже.

3-НДФЛ включает несколько листов, но заполнять нужно только некоторые из них

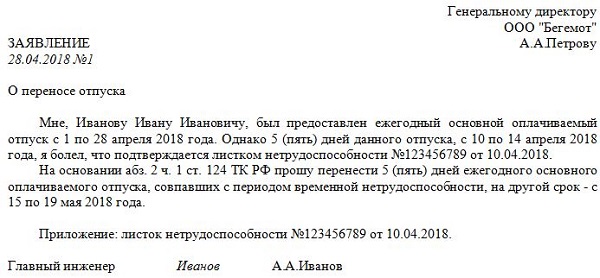

Заполнение шапки

Как заполнить декларацию 3-НДФЛ? Начать с первой страницы, а точнее с шапки бланка. До сведений о заявителе нужно указать:

- номер корректировки — 000, если это первая версия документа, 001 — если в первой версии вы ошиблись и теперь подаёте бланк с исправлениями;

- налоговый период (код) — код 34 (когда отчитываются за год);

- налоговый период — год, например, 2017;

- код налогового органа — 4-значное число, индивидуальное у каждого отделения, найдите его на сайте или уточните по телефону.

Данные о налогоплательщике

Далее нужно внести данные о заявителе. ФИО, дата и место рождения, данные паспорта вносятся в соответствующие поля печатными буквами. Одна клетка — один символ. Что писать в полях «код страны» и «код категории налогоплательщика»? Граждане России в первом случае пишут «643» — это код России. Физические лица во втором случае пишут «760», а ИП — «720».

В графе «статус налогоплательщика» россияне ставят цифру «1», а граждане других государств — «2». Код региона совпадает с автомобильным. Например, для Курской области это «46».

Укажите свой телефон и количество листов в документе. Первая страница готова. Её заполнение занимает минуту, а сложность может представлять только код отделения ФНС.

Подпись и дата

В нижней части первой страницы бланка нужно гарантировать достоверность представленных данных. Для этого заявитель ставит свою подпись. Если отчёт за него подаёт представитель, в этом поле нужно написать его ФИО и реквизиты доверенности.

Примеры заполнения

Теперь рассмотрим, как составить декларацию по форме 3-НДФЛ в разных ситуациях. В разделе «Кто должен подавать декларацию 3-НДФЛ» мы выяснили, что такой документ оформляют сразу несколько категорий граждан: те, кто отчитывается за доход, и те, кто хочет воспользоваться правом на налоговый вычет.

Очевидно, что образец заполнения в таких разных случаях будет отличаться. При этом первая страница оформляется по общим правилам

Рассказываем, на что обратить внимание в каждом отдельном случае

Наибольшую трудность при заполнении 3-НДФЛ представляют расчёты

Какой период представления указывать за 1–2 кварталы и др.

Форма 6-НДФЛ предоставляется налоговыми агентами ежеквартально и нарастающим итогом с начала отчетного года. Таким образом, отчетными периодами по этому отчету являются: 1-й квартал, полугодие, 9 месяцев и год. Ниже приведены коды данных периодов с расшифровкой:

- 21 — КППР за 1 квартал;

- 31 — код периода представления 6-НДФЛ за 2 квартал;

- 33 — за 9 месяцев;

- 34 — за год.

Если организация проходит процедуру ликвидации или реорганизации, то в отчете следует указывать одну из комбинаций, специально предназначенных для таких случаев. Это связано с тем, что форму следует сдать за период с начала года до даты реорганизации (ликвидации).

- 51 — КППР за 1 квартал;

- 52 — код периода представления 6-НДФЛ за 2 квартал;

- 53— за 9 месяцев;

- 90 — за год.

Например, предприятие было реорганизовано, присоединившись к другой компании 24 февраля 2021 года. Период, за который необходимо подать отчетность, — с января по февраль 2021 года включительно. Поэтому следует поставить код периода представления 6-НДФЛ за 1 квартал при реорганизации 51.

Когда готовить

При объявлении процедуры ликвидации организация в обязательном порядке должна составлять ликвидационный баланс (ЛБ). В первую очередь формируется промежуточный документ, при помощи которого определяются фактические значения по следующим ключевым показателям:

- взаиморасчеты с контрагентами;

- активы;

- пассивы;

- стоимость имущества и прочее.

Промежуточная отчетность готовится после решения единственного участника или протокола собрания учредителей общества о ликвидации и публикации извещения, через 2 месяца после выхода официального Вестника, уведомляющего кредиторов о проводимой процедуре. Промежуточный регистр может составляться неоднократно — по показателям на отчетный день или другую дату, поэтому его экземпляр необязательно предоставлять в территориальный орган налоговой инспекции.

Окончательный ликвидационный баланс подводит итоги финансово-хозяйственной деятельности организации. Это бухгалтерский регистр, который составляется после завершения всех взаиморасчетов с контрагентами (кредиторы, сотрудники, государственные структуры) и отражает экономическое состояние учреждения на момент его закрытия. Окончательный ликвидационный баланс нулевой, так как он компилируется на этапе завершения процесса ликвидации. Этот документ ликвидатор предоставляет в ИФНС однократно, в дату, предшествующую исключению организации из ЕГРЮЛ. Для отражения начальных остатков в ОЛБ используются исходящие остатки промежуточной отчетности.

Формальный вид отчетности при ликвидации не закреплен ни одним нормативно-правовым актом, решением или протоколом, поэтому и окончательный, и промежуточный ЛБ составляются по форме № 1 «Бухгалтерский баланс».

Если сомневаетесь, какой по законодательному протоколу код ликвидационного баланса — 90 или 94:

- 90 — код итогового ЛБ;

- 94 — код ПЛБ.

Код периода в декларации по налогу на прибыль

| Налоговый/отчетный период | Код периода |

|---|---|

| Для организаций (не КГН), сдающих отчетность поквартально | |

| I квартал | 21 |

| Полугодие | 31 |

| 9 месяцев | 33 |

| Год | 34 |

| Для организаций (не КГН), сдающих отчетность помесячно | |

| Один месяц | 35 |

| Два месяца | 36 |

| Три месяца | 37 |

| Четыре месяца | 38 |

| Пять месяцев | 39 |

| Шесть месяцев | 40 |

| Семь месяцев | 41 |

| Восемь месяцев | 42 |

| Девять месяцев | 43 |

| Десять месяцев | 44 |

| Одиннадцать месяцев | 45 |

| Год | 46 |

| Для организаций – ответственных участников КГН, сдающих отчетность поквартально | |

| I квартал | 13 |

| Полугодие | 14 |

| 9 месяцев | 15 |

| Год | 16 |

| Для организаций – ответственных участников КГН, сдающих отчетность помесячно | |

| Один месяц | 57 |

| Два месяца | 58 |

| Три месяца | 59 |

| Четыре месяца | 60 |

| Пять месяцев | 61 |

| Шесть месяцев | 62 |

| Семь месяцев | 63 |

| Восемь месяцев | 64 |

| Девять месяцев | 65 |

| Десять месяцев | 66 |

| Одиннадцать месяцев | 67 |

| Год | 68 |

Как осуществляется расчет страховых взносов за 2 квартал 2021 года

Общую информацию о тарифах по взносам на 2021 год ищите в этом материале. Субъектам МСП напоминаем, что с 01.04.2020 ставки взносов для них снижены.

Далее расскажем, как происходит расчет отдельно по каждому виду взносов.

Взносы на ОПС

Расчет по взносам за 2 квартал 2021 года на обязательное пенсионное страхование осуществляется отдельно по каждому физлицу в общих случаях исходя из ставки 22%. При достижении облагаемых взносами выплат размера 1 465 000 руб. на человека ставка снижается до 10%. Субъекты МСП с 01.04.2020 платят пенсионные взносы по ставке 10% как в пределах, так и сверх предельной базы. Также сниженная ставка может применяться к отдельным категориям плательщиков в зависимости от масштаба и вида их деятельности.

О тех, кому в 2021 году все разрешено пользоваться льготными тарифами, читайте тут.

Дополнительные страховые тарифы на ОПС должны использовать те плательщики, работники которых имеют право досрочно выйти на пенсию. Обычно такие работники трудятся во вредных или тяжелых условиях труда.

Разъяснения чиновников про доптарифы читайте здесь.

Размер взносов на ОПС определяется умножением ставки взноса на базу — сумму облагаемых выплат в пользу физлица. Расчет осуществляется нарастающим итогом с начала года.

Взносы на ОМС

Расчет страховых взносов за 2 квартал 2021 года на обязательное медстрахование в общем случае нужно производить по ставке 5,1%, а субъектам МСП с 01.04.2020 по ставке 5%.

Кроме этого, Налоговый кодекс предусматривает перечень льготников, которые освобождены от уплаты данных взносов вовсе и которые исчисляют взносы по ставке 0%, т. е. в принципе также не уплачивают их (см. ст. 427 НК РФ).

Проверьте, есть ли у вас право на пониженные тарифы по взносам, с помощью экспертов КонсультантПлюс. Получите бесплатный доступ к системе и переходите к удобной таблице льготных ставок.

При исчислении взносов на ОМС — в отличие от взносов на ОПС и ВНиМ — отсутствует предельное значение базы, после которой ставка по взносам уменьшается или становится равной 0. Поэтому рассчитывать взносы на медстрахование необходимо со всех выплат, подлежащих обложению, на протяжении всего календарного года.

Сумма взносов к уплате также определяется путем умножения установленной ставки на базу нарастающим итогом с начала года.

Взносы на ВНиМ

Базовая ставка для расчета данных взносов составляет 2,9%. Предельный размер базы в 2021 году на одного человека, после превышения которого взносы перестают уплачиваться, — 966 000,00 руб. Ставка для субъектов МСП с 01.04.2020 — 0%.

При исчислении взносов на ВНиМ имеются особенности. Так, сумма взносов, рассчитанная с выплат работникам, может быть уменьшена на суммы:

- больничных по листкам нетрудоспособности (кроме пособия, связанного с несчастным случаем на производстве или профзаболеванием), начиная с четвертого дня болезни;

- пособий, выплаченных в связи беременностью сотрудницы и предстоящими родами;

- разовых пособий женщинам, успевшим встать на учет в ранние сроки беременности;

- единовременных пособий, выдаваемых при рождении ребенка;

- ежемесячных пособий по уходу за ребенком до 1,5 лет;

- социальных пособий на погребение.

Все указанные пособия финансируются за счет средств ФСС.

По взносам на ВНиМ также существуют льготные ставки.

Взносы на НС и ПЗ

Взносы от несчастных случаев — единственные, которые не регулируются Налоговым кодексом. Для них применяются положения закона № 125-ФЗ.

Ставка взносов на НС и ПЗ определяется видом осуществляемой деятельности и присваиваемым классом профессионального риска. Для этого ежегодно в срок до 15 апреля страхователи должны подавать в Фонд соцстраха заявление и справку, подтверждающую основной вид деятельности.

ВАЖНО! Классов риска насчитывается 32, величина ставки варьируется от 0 до 8,5%. Ставку взносов на НС определяет ФСС по доле доходов от вида деятельности

Пример определения основного вида экономической деятельности от «КонсультантПлюс»:Организация осуществляет два вида экономической деятельности — оптовую торговлю молочными продуктами и оптовую торговлю сахаром.По итогам предыдущего года доход организации по видам деятельности составил…Посмотреть пример полностью можно в К+, получив бесплатный пробный доступ к системе.

Расчет данных взносов также производится путем умножения ставки на базу. При этом сумма к уплате может быть уменьшена на величину расходов, связанных выплатой работодателем компенсации лицам, получившим травмы на производстве или имеющим профзаболевания.

Перечень выплат, не облагаемых данными взносами, приведен в ст. 20.2 закона № 125-ФЗ.

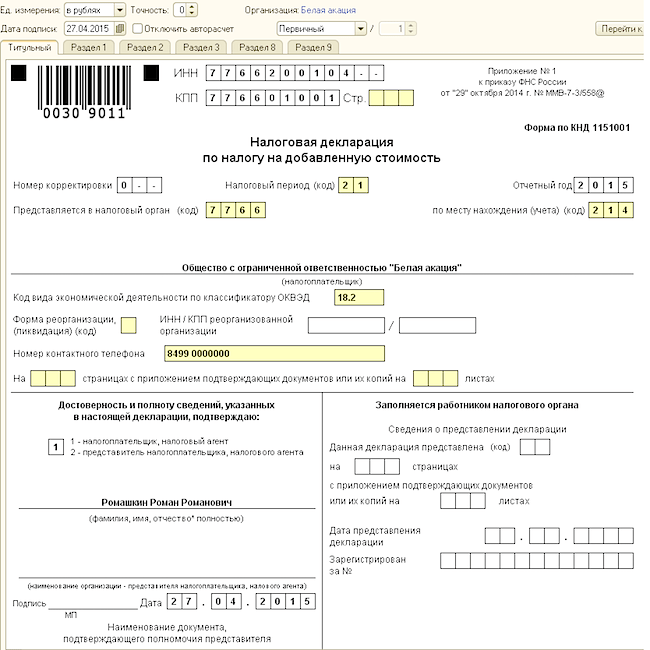

Декларация по НДС: какие обозначения нужно ставить?

Если организация имеет обязанность по уплате данного налога, то она указывает следующие цифры в своих документах:

Аналогичная система может применяться при составлении отчётов за любой налог, предполагающий поквартальную оплату. Например, это касается , либо водного налога.

Составление прибыльных отчётов

Если используется такая цифра, как 21 – значит, платится , по результатам первого квартала деятельности. Если декларация полугодовая, то допускается проставление цифры 31. Что касается цифрового кода 31, то он говорит о том, что представляются документы за девять месяцев, с 1 января по 30 сентября. 34 – подходящая цифра для декларации по доходам за год.

Но не все предприниматели, которые оформляют декларации, используют обозначения, упомянутые выше. Если по данному налогу вводятся авансовые платежи, применяется иная кодировка – 01, 02, 03 и так далее.

Правила заполнения поля 107

Коды по периодам отчётности проставляются не только в самих декларациях. Они необходимы для платёжных поручений, которые оформляются при перечислениях в бюджет. Именно для цифр по периодам и предназначено 107-ое поле.

В данных документах код состоит уже из десяти знаков, в отличие от обычных, двухзначных вариантов в декларациях. Состав можно расшифровать следующим образом:

- Есть первые два знака, которые указывают на периодичность поступления. МС- для месяца, КВ- для квартала, и так далее.

- В следующих двух цифрах скрывается номер месяца, квартала либо полугодия.

- Год, за который уплачивается налог, скрывается за 7-10 знаками.