Штраф за неуплату налогов ип. какие налоги платит ип

Содержание:

Налоговая ответственность

Согласно статье 107 НК РФ, к ответственности за неуплату налогов могут быть привлечены как юридические, так и физические лица в возрасте от 16 лет.

Налоговая ответственность это финансовые санкции, то есть штрафы по решению налогового органа, выявившего нарушения. В то же время, существенно снизить штраф (как минимум в два раза) можно при наличии смягчающих обстоятельств: неуплата вследствие особых обстоятельств (тяжелое заболевание члена семьи, к примеру), под влиянием угрозы или вследствие служебной зависимости и т.д. И напротив, денежная санкция может быть увеличена вдвое при наличии такого отягчающего обстоятельства, как совершение подобного правонарушения повторно. Перерасчет штрафа с учетом смягчающих или отягчающих обстоятельств вправе производить или апелляционная инстанция налогового органа или суд.

Основными видами налоговых правонарушений, связанными с непоступлением налоговых платежей в бюджет, являются:

- деятельность ИП или организации без постановки на учет в ИФНС. По сути, это скрытая неуплата налогов, за это может наступить ответственность в виде санкции в размере 10% от дохода за неучтенный период (но не меньше 40000 рублей) – ч. 2 ст. 116 НК РФ.

- Существенные нарушения правил исчисления доходов и расходов по объектам налогообложения (штраф 10000-30000 рублей) – ст. 120 НК РФ.

- Непредоставление в ИФНС декларации и иных сведений, обязательных для налогового контроля. Это один из часто используемых способов не платить государству, штраф может быть в виде 5% от суммы, подлежащей декларированию, за каждый месяц, но не более 30% и не менее 1000 рублей — ст. 119 НК РФ.Пример №4. Карпов Е.Н. продал свою машину, находившуюся в его владении менее 3 лет, но декларацию не подал. На основании решения ИФНС Карпов может быть привлечен к ответственности по указанной статье, если стоимость проданного автомобиля превышает 250000 рублей.

- Полная неуплата или незаконно уменьшенная уплата налогов. Назначается санкция в виде штрафа от 20 до 40% от неоплаченной суммы.Пример №5, в случае неуплаты транспортного налога (за 2020 год необходимо произвести оплату до 1 декабря 2021 года), налоговые органы начислят пени и могут привлечь к налоговой ответственности по ст. 122 НК РФ. Если сумма налога, к примеру, составила 10000 рублей, то штрафная санкция может составлять 2000 рублей. При наличии доказательств прямого умысла налоговики могут наложить штраф в размере 4000 рублей.

- Нарушение налоговым агентом требований об удержании сумм из дохода (например, неуплата НДФЛ — за это предусмотрен штраф в размере 1000 рублей за каждый месяц отчетного периода).

- Отказ предоставить налоговикам документы по запросу, а равно непредоставление сведений о налогоплательщике. Правонарушение такого рода может быть как в форме официального отказа предоставить истребуемые документы, так и в виде уклонения от исполнения запроса. Штраф для организаций и ИП в таких случаях составляет 10000 рублей, для физических лиц – 1000 рублей.

По характеру перечисленные нарушения налогового закона так или иначе связаны с неуплатой налогов и сборов. Так, если ИП предоставляет искаженный отчет о доходах в ИФНС, в большинстве случаев это и есть способ неуплаты налога. Тогда имеются основания для финансовой санкции.

Неуплата налогов ип ответственность 2021

Ну а если законодательство о рекламе нарушит юридическое лицо, то вилка штрафов здесь совсем другая – от 500 тысяч до 1 миллиона рублей.Учтите, что так называемые надзорные каникулы или периоды освобождения от плановых проверок распространяются только на неналоговые органы. Это Роспотребнадзор, Ространснадзор, Государственная инспекция труда, Росприроднадзор, Госпожнадзор, Росздравнадзор, и др. Сводный план таких проверок ежегодно публикуется на сайте Генеральной Прокуратуры.

К нам на обслуживание пришел индивидуальный предприниматель, и обнаружилось, что он принял на работу нескольких сотрудников, а в ФСС как работодатель не зарегистрировался. ИП ошибочно считал, что все «регистрации» регистрирующий орган делает автоматически при регистрации самого ИП.

У вас УСН 6%. В течение года вы неверно отражали поступления денег от покупателей через Яндекс.Кассу. Вы показывали в доходах только то, что пришло на ваш расчетный счет, а надо было всю сумму, пришедшую Яндексу без вычета его вознаграждения. Таким образом, вы весь год занижали доход, и как следствие получилась ошибка в учете и отчетности. Сумма неуплаченного налога составила 5000 р.

Размер штрафа составляет 5% от суммы сбора, подлежащего к оплате, за полный или неполный месяц просрочки. Отсчёт начинается со дня, в который должен был быть предоставлен отчёт. Сумма обязана не превышать 30% от данной величины, но и не быть меньше одной тысячи рублей.

Неуплата определённых налоговой службой сборов – серьёзное правонарушение. ИП может быть привлечён не только к налоговой, но и к уголовной ответственности, потерять свой статус предпринимателя и часть имущества, а также получить более существенное наказание.

Всю фискальную нагрузку предпринимателя можно условно разделить на две группы. Первую из них контролируют налоговики, а вторую — ФСС РФ (закон от 24.07.98 № 125-ФЗ «Об обязательном…»).

В случае несоблюдения или умышленного нарушения правил учёта прибыли и затрат бизнесмен может быть привлечён к налоговой ответственности по 120 статье НК РФ.

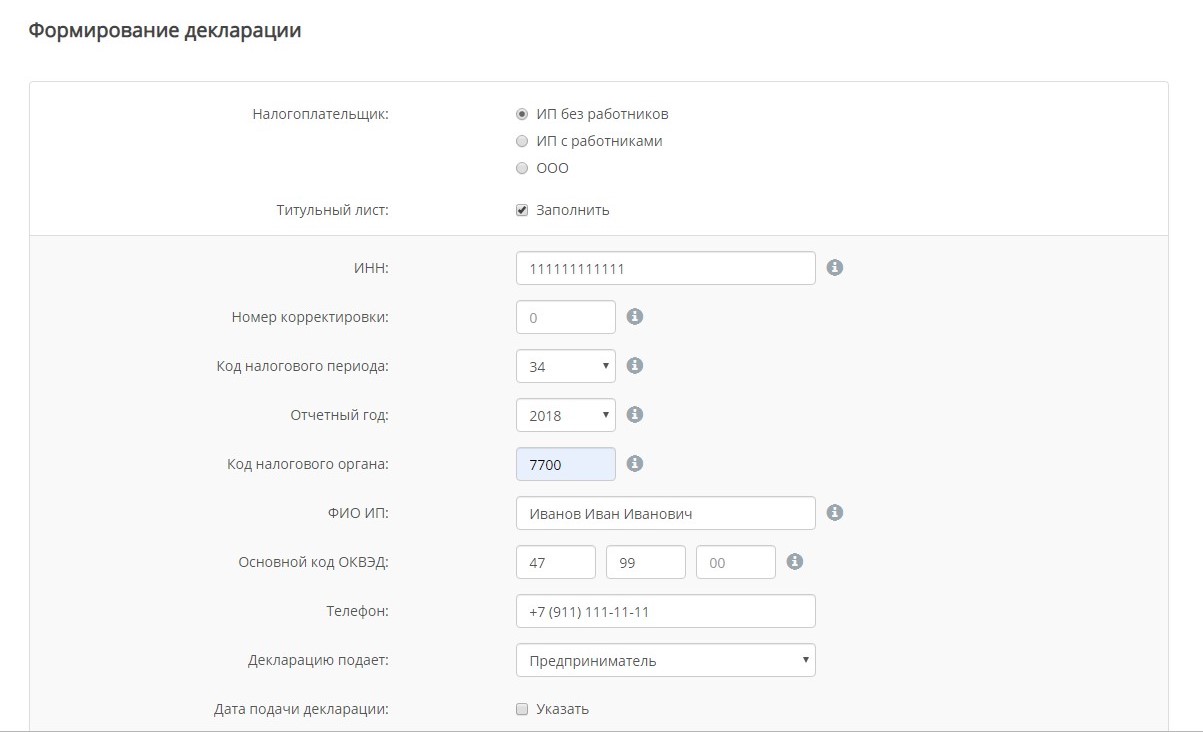

Если ИП работает сам, то обязательной отчётности у него немного. Например, на упрощённой системе всего одна годовая декларация, а на ПСН деклараций нет вообще.

По ее словам, на сегодняшний день, если юридическое лицо уклонилось от уплаты налогов на крупную сумму, ему придется отвечать даже через десять лет, в то время как у индивидуальных предпринимателей срок давности подобных преступлений составляет всего два года.

Для дополнительного взноса в сумме 1% от годовых доходов, превышающих 300 тысяч рублей, установлен другой срок уплаты. Если вы получили в 2021 году доход выше этого лимита, то дополнительный внос можно заплатить до 1 июля 2022 года.

Предложения, о которых идет речь, сейчас проходят завершающую стадию согласования на уровне ведомства.

Неуплата налогов усн штраф

В 2017 году были введены достаточно серьезные штрафы для неплательщиков налогов. Многие физические лица считают, что раз им не пришли уведомления, то вносить за владение имуществом ничего не нужно.

Юридические же накапливают сумму долга за 3 года, а потом закрывают компанию и начинают работать под другим именем.

С точки зрения законодательства, обе эти ситуации трактуются как уклонение от уплаты налогов, за что может наступить ответственность перед ФНС в виде штрафа или уголовное наказание.

Кто и какие налоги должен платить

Каждый гражданин, обладающий собственностью, обязан платить следующие виды налогов:

Суммы этих налогов наполняют местный бюджет и идут на реализацию государственных программ. За работающих граждан отчисляется НДФЛ, но в некоторых случаях этот взнос люди должны платить самостоятельно.

О необходимости уплаты ежегодных взносов за свое имущество физические лица узнают из уведомлений. Чтобы получать их, необходимо подать заявление в ФНС. Если вы этого не сделаете, письма из налоговой приходить не будут, но от уплаты взносов вы не освобождаетесь.

Можно получать уведомления в Личном кабинете налогоплательщика, который можно зарегистрировать на официальном сайте.

У индивидуальных предпринимателей и юридических лиц налоговая нагрузка больше. Они отчисляют подоходные налоги за работников и за себя, вносят единый сбор.

Некоторые системы налогообложения предусматривают НДС. На УСН, популярной схеме налогообложения у ООО, такого платежа нет.

Каждая организация самостоятельно решает, по какой схеме она будет платить налоги и отчитываться за свою деятельность.

Что подразумевается под неуплатой

Если обратиться к НК РФ, то под термином «неуплата налогов» скрывается сразу несколько определений:

частичное внесение взносов;

отказ от оплаты пошлины полностью;

неправильный подсчет налога;

снижение облагаемой базы;

несвоевременная сдача отчетов.

Все эти действия ведут к тому, что государство недополучает налоги, следовательно, не может в полной мере реализовать действующие программы.

Ответственность перед ФНС

В Налоговом кодексе целая статья посвящена ответственности за неуплату взносов. Физические лица, ИП и организации подвергаются единой системе наказаний, включающей в себя:

штрафы;

начисление пени;

взыскание в судебном порядке.

С первого дня просрочки на сумму налога начисляются пени. С 2018 года их размер равен 1/300 от установленной Центробанком ставки рефинансирования. Начисляться они будут автоматически ежедневно до дня уплаты долга.

Поэтому, чтобы снова не остаться должным государству, в день внесения налога (если вы его просрочили) уточните сумму в ФНС. После этого, не откладывая, внесите средства с банковской карты или наличными.

На региональные налоги (например, при несвоевременном внесении транспортного платежа) пени могут быть иными, так как это устанавливается местными властями.

nalogiexpert.ru

Несвоевременная уплата УСН-налога

Если организация вовремя не заплатит налог (авансовый платеж по налогу), у нее возникнет недоимка. Тогда инспекторы примут меры, чтобы заставить вас расплатиться с бюджетом. Одна из таких мер – начисление пеней.

Но в некоторых случаях можно задержать уплату налога и пеней, перенеся ее на более поздний срок.

О том, какие последствия ждут организацию (предпринимателя) при несвоевременной уплате налога и как на законных основаниях можно перенести уплату налога и пени, расскажет эта статья.

Налогоплательщики должны уплачивать налоги своевременно, то есть в сроки, которые установлены налоговым законодательством для каждого налога (п. 1 ст. 45, п. 1 ст. 57 НК РФ).

Если установленный срок истек и налог (авансовый платеж) вы не уплатили, инспекция начислит пени за период просрочки (п. 2 ст. 57, п. 3 ст. 58 НК РФ).

Пени взимают со дня, который следует за крайним сроком уплаты налога, по дату его фактического перечисления включительно. При этом пени начисляют за каждый день просрочки исходя из 1/300 ставки рефинансирования Банка России.

С 1 октября 2017 года пени организации будут рассчитывать по правилам, предусмотренным новым пунктом 4 статьи 75 НК РФ, а именно:

- за просрочку уплаты налогов или страховых взносов до 30 календарных дней (включительно) процентная ставка пени принимается равной 1/300 действующей в это время ставки рефинансирования ЦБ РФ;

- за просрочку уплаты налогов или страховых взносов свыше 30 календарных дней процентная ставка пени принимается равной 1/300 ставки рефинансирования ЦБ РФ, действующей в период до 30 календарных дней (включительно) такой просрочки, и 1/150 ставки, действующей в период, начиная с 31-го календарного дня такой просрочки.

Почему с ООО «ПРОГРАММЫ 93» спокойнее и надежнее, чем со штатными сотрудниками?

- Вы работаете с командой. Работа каждого специалиста проверяется компетентными специалистами, вам не нужно самостоятельно разбираться в вопросе.

- Наши проблемы не становятся вашими. Не нужно организовывать рабочее место для сотрудника, оплачивать ему больничные и отпуска. Вы даже не заметите, что кто-то из команды заболел — его тут же заменит другой специалист!

- У нас есть эксперты разных профилей. Мы всесторонне подходим к бухгалтерскому учету и можем оптимизировать работу целого отдела.

Позвоните по номеру телефона, указанному на сайте, или заполните форму обратной связи, чтобы мы смогли сориентировать по точной стоимости, подобрать наилучшее решение и рассказать, как начать сотрудничество!

Виды санкций

Наказание зависит от квалификации проступка, наличия смягчающих или отягчающих обстоятельств. Базовые правила устанавливаются отдельными статьями НК РФ, КоАП РФ и УК РФ. За некоторые проступки привлечение виновников к ответственности возможно параллельно по нормам нескольких Кодексов.

| Вид нарушения | Санкции | Правовое обоснование |

|---|---|---|

| Образование недоимки по налогам или страховым сборам в результате занижения расчетной базы, ошибок при начислении или иных противоправных действий | За непредумышленную ошибку компании придется заплатить штраф в 20% от недоимки. Если контролирующая служба докажет преднамеренность, налоговые санкции удвоятся. В этом случае взыскание устанавливается на уровне 40% от задолженности | Ст. 122 НК РФ |

| Пренебрежение обязанностями налогового агента | Штраф составляет 20% от недоимки. Наказание налагается на фирму | Ст. 123 НК РФ |

| Уклонение от подачи налоговой декларации | Санкции применяют к организации. Заплатить придется 5% от недоимки за каждый просроченный месяц. Минимальный штраф составляет 1 тыс. рублей, а максимум установлен на уровне 30% от задолженности | Ст. 119 НК РФ |

| Грубые нарушения бухгалтерского учета, в результате которых был неправомерно уменьшен налог на 10% и более | Ответственность несут должностные лица (директор или главный бухгалтер). Санкция налагается в форме штрафа в пределах 5–10 тыс. рублей. Если проступок совершен повторно, взыскание удваивается. Кроме того, к недобросовестному специалисту разрешено применять дисквалификацию сроком на 1–2 года | Ст. 15.11 КоАП РФ |

| Несоблюдение сроков подачи расчетов и деклараций | Наказание грозит должностным лицам. За проступок предусматривается штраф 300–500 рублей. Виновник может отделаться простым предупреждением. Решение принимают по результатам оценки материалов административного дела | Ст. 15.5 КоАП РФ |

| Уклонение от уплаты налогов и сборов в крупном или особо крупном размер ах, совершенное путем искажения учета или неисполнения обязанностей по предоставлению отчетности | Если недоимка за 3 года достигла 5 млн рублей (не менее 25% от всех платежей в бюджет), наказание назначают по первому пункту статьи 199 УК РФ. Санкции грозят лицам, виновным в таком занижении – бухгалтеру, директору, учредителю, иному контролирующему фирму человеку. Уголовный штраф варьирует в пределах от 100 до 300 тыс. рублей. Его могут заменять изъятием дохода за 1–2 года, 2-летними принудительными работами с дисквалификацией на 36 месяцев. Альтернативными наказаниями становятся полугодовой арест или 2-летнее лишение свободы. Наличие в деле отягчающих обстоятельств в виде особо крупного размера недоимки или сговора лиц влечет ужесточение санкций. Отвечать фигурантам приходится по второму пункту ст. 199 УК РФ. Штраф увеличивается до 200–500 тыс. рублей, заработок изымают за 1–3 года, принудительные работы назначают сроком до 5 лет. Период дисквалификации остается прежним – не более 36 месяцев. Арест по этому составу не предусмотрен. Однако осужденный рискует лишиться свободы на 6 лет. Напомним, что особо крупной признается недоимка в 15 млн рублей за 3 года (50% и более от всех обязательных платежей компании), а также 45 млн в совокупности. Несмотря на всю тяжесть описанных в статье преступлений, наказания можно избежать. Если фигурант совершил деяние впервые и оплатил недоимку, пени, штрафы, от ответственности его освобождают. Соответствующее правило закреплено в примечании к статье 199 УК РФ |

Ст. 199 УК РФ |

Уголовное законодательство предусматривает ряд специальных составов. При неисполнении налоговым агентом обязанностей дело возбуждают по ст. 199.1 УК РФ. Попытки сокрытия активов компании, за счет которых должны взыскиваться недоимки, грозят ответственностью по ст. 199.2 Кодекса. За уклонение организации от уплаты страховых сборов преследование осуществляется по ст. 199.4 УК РФ.

Есть ли ответственность на неуплату налога на прибыль

Для рядовых граждан получение прибыли заключается в извлечении доходов – трудовая или предпринимательская деятельность, передача собственных имущественных активов во временное возмездное пользование (аренда), получение процентов от займов, продажа имущественных ценностей и объектов. Практически каждый вид дохода подлежит налогообложению в виде НДФЛ. В частности, законодательные акты регламентируют следующие возникновение налоговых обязательств по НДФЛ для следующих направлений деятельности:

- получение денежного вознаграждения за работу по трудовому контракту или гражданско-правовому договору – в этом случае с каждой полученной суммы в бюджет должно удерживаться 13% (при расчете суммы налоговых обязательств используется система налоговых вычетов, которая существенно снижает размер выплат);

- любые виды доходов от деятельности предпринимательского характера (как правило, уплата налога происходит при регистрации субъекта в качестве ИП в соответствие с выбранным режимом налогообложения);

- получение регулярных выплат по различным видам ценных бумаг (дивиденды, проценты и т.д.);

- реализация недвижимых объектов (налоговые обязательства не возникают, если гражданин владел объектов более трех лет);

- получение выигрышей в лотерее, на ставках, и т.д.

- иные формы доходных поступлений.

Если субъект официально трудоустроен, обязанность по расчету, удержанию и перечислению НДФЛ закон возлагает на администрацию предприятия. В этом случае, любое нарушение сроков перечисления средств в бюджет повлечет наказание не для гражданина, а для должностных лиц организации. В иных случаях обязанность рассчитать и перечислить налог в бюджет возложена на самого гражданина:

- при ведении предпринимательской деятельности исполнение налоговых обязательств происходит путем заполнения декларационных бланков – на основании декларации гражданин указывает все источники доходов и суммы поступлений, после чего рассчитывает сумму НДФЛ;

- при продаже недвижимого имущества оформляет декларационная форма 3-НДФЛ – в большинстве случаев продавец сможет получить возврат налога на основании этого документа (при владении объектом более трех лет декларировать полученный доход не нужно);

- при получении иных видов поступлений, подлежащих налогообложению, также заполняется форма 3-НДФЛ по итогам календарного года.

Это основной вид налога, который должны платить физические лица со всех видов дохода, полученного за год.

Налоговая ставка для граждан, годовой доход которых не превышает 512 тыс. руб., составляет 13%. Т.е., у кого доходы выше – обязаны заплатить 23%.

Если вы являетесь наемным работником, то подоходный налог за вас перечислит в соответствующие органы работодатель. Во всех остальных случаях (продажа автомобиля, недвижимости, сдача квартиры в аренду) бремя уплаты налога на свой доход ложится на вас.

В срок до 1 апреля следующего за отчетным года необходимо заполнить и передать в налоговый орган по месту жительства декларацию о доходах и до 1 декабря оплатить начисленную сумму налога.

Если вы приняли решение не делиться полученным доходом с государством, то должны быть готовы к тому, что для этого случая у государства имеются меры реагирования:

- Вы решили не подавать декларацию о доходе — за это полагается штраф в размере 5% от суммы налога, подлежащего уплате со дня, установленного для предоставления декларации. Если такая просрочка будет более чем 180 дней, штраф вырастет до 30%, а со 181 дня будет рассчитываться уже 10% от суммы налогов, подлежащей уплате, за каждый полный или неполный месяц просрочки. Следует помнить, что сведения о том, что вы продали квартиру, земельный участок, машину поступают в налоговую инспекцию от органов, которые участвовали в оформлении вашей сделки (нотариус, органы гос. регистрации, ГИБДД).

- За уплату налогов не в срок будет начислена пеня, которая рассчитывается путем умножения суммы долга по налогу на количество дней просрочки и на 1/300 ставки рефинансирования.

- Штраф за нарушение срока оплаты налога – а это 20% от неуплаченной суммы налога. Кроме того налоговая инспекция будет выяснять умышленно ли вы уклоняетесь от уплаты налога или нет. Если будут получены доказательства умышленного уклонения, то размер штрафа увеличится до 40%.

Можно ли уменьшить размер штрафа

Установленную сумму штрафа для ИП за несвоевременную сдачу декларации по УСН можно снизить при наличии смягчающих обстоятельств (ст. 112 НК РФ). В каждом конкретном деле учитываются разные нюансы и ситуации, но к общим, применимым для всех, относят следующие:

- правонарушение совершено впервые;

- незначительная просрочка или просрочка по вине третьих лиц;

- несоразмерность наказания правонарушению;

- тяжелое финансовое положение нарушителя.

Если речь идет об ИП, то смягчающим обстоятельством суд вправе признать тяжелое состояние здоровья предпринимателя.

Но снижение установленного штрафа для ИП за несданную декларацию (как и для налогоплательщиков — юридических лиц) является правом, а не обязанностью контролирующего органа или суда.

Административная ответственность

Общие условия административной ответственности за неуплату налогов те же:

- презумпция невиновности;

- за одно и то же правонарушение лицо может быть привлечено только один раз;

- все сомнения толкуются в пользу лица;

- необходимо соблюдать процессуальный порядков привлечения к ответственности.

Нарушения по уплате налогов и соборов содержатся в статьях 15.3 – 15.9, а также 15.11 КоАП РФ.

По административному законодательству привлекаются к ответственности должностные лица. Это не исключает налоговой ответственности и применения штрафа по НК РФ в отношении организации, представителем которой это лицо является.

Субъектом административных нарушений не могут быть граждане, в том числе и ИП (исключение – ст. 15.6). Речь идет только управляющий персонал организации, который распоряжается, управляет имуществом, ведет отчетности (ст. 2.4 КоАП РФ).

Основанием для привлечения к ответственности по административному законодательству является протокол о нарушении. Он составляется сотрудниками ИФНС. Лицо, в отношении которого проводилась проверка и оформлен протокол, имеет полное право знакомиться со всеми материалами проверки, обжаловать их в суд.

Наиболее частыми административными правонарушениями в сфере налогообложения являются:

1. нарушение сроков постановки на учет в налоговый орган. Статьей 15.3 КоАП РФ предусмотрен штраф 500-1000 рублей, а для тех, кто в такой «безучетный» период вел свою деятельность, размер штрафа возрастает до 3000 рублей. Впервые привлеченным по такой статье должностным лицам может быть объявлено только предупреждение без применения штрафной санкции. Но если нарушение срока постановки не превышает 2-3 недель.

Указанная норма административного законодательства «отсылает» к статьям 23,83 НК, в которых говорится о правилах постановки на учет организаций и индивидуальных предпринимателей. Так, организация обязана встать на учет в ИФНС по месту нахождения в течение 10 суток после регистрации. При нарушении этого требования должностное лицо юридического лица подлежит привлечению к ответственности по ст. 15.3 КОАП РФ, что не исключает применение налоговой санкции по ст. 116 НК РФ к самому предприятию.

2. нарушение сроков отчетности (то есть, подачи декларации) в ИФНС. Статьей 15.5 КоАП РФ предусмотрена мягкая санкция – предупреждение или штраф 300-500 рублей. Обычно виновным по данной норме признается главный бухгалтер или другое лицо, на кого возложена функция предоставления декларации в инспекцию. Кроме того, физические лица несут ответственность за те же действия и на основании ст. 119 НК РФ.

3. отказ в предоставлении документов, необходимых сотрудникам ИФНС для осуществления контрольных мероприятий налогового характера. Это статья 15.6 КоАП РФ со штрафом для должностных лиц в размере 300-500 рублей. Кроме того, в части 1 ст. 15.6 КоАП РФ отдельно есть штраф и для физических лиц, в том числе и предпринимателей в сумме 100-300 рублей.

Суть правонарушения в полном или частичном отказе предоставить документы, необходимые налоговой инспекции для проверки. В налоговом кодексе есть специальная процедура – налогоплательщику вручается требование о предоставлении сведений в срок 10 рабочих суток со дня его получения.

После истечения 10-дневного срока, в случае непредоставления информации применяются меры ст. 15.6 КоАП РФ. Административное производство возбуждается даже когда документы были предоставлены, но несвоевременно или с искаженными сведениями.

4. существенные нарушения ведения бухучета. Статьей 15.11 КоАП РФ предусмотрен штраф в размере от 5000 до 10000 рублей (от 10000 до 20000 рублей при повторном в течение года нарушении аналогичного характера). Речь идет о несоблюдении Закона РФ № 129-ФЗ «О бухгалтерском учете» касаемо оформления первичных учетных и иных документов.

В случае неправильного заполнения форм бухгалтерской отчетности, утвержденных Приказом Минфина РФ, в отношении должностного лица может быть возбуждено административное производство по ст. 15.11 КоАП РФ. Если такие действия исказили отчетность более чем на 10%. Понятно, что по данной норме КоАП РФ в основном, привлекаются бухгалтеры.

Вопрос:

Как быть, если штатного бухгалтера в организации нет и отчетностью занимается сторонний специалист, работающий по договору?

В соответствии с разъяснениями Верховного Суда РФ, в таких случаях несет ответственность по ст. 15.11 КоАП РФ руководитель юридического лица, поскольку на нем лежит обязанность контроля за предприятием в целом.

Вопрос о привлечении должностных лиц к ответственности по перечисленным статьям КоАП РФ рассматривается судами, протоколы составляются сотрудниками ИФНС.