Можно ли продать квартиру в ипотеке

Содержание:

- Варианты покупки ипотечной квартиры

- Особенности продажи ипотечного жилья

- Особенности покупки ипотечной квартиры через Сбербанк

- Причины для продажи квартиры

- Можно ли продать ипотечную квартиру при разводе?

- Варианты действий для ипотечного заемщика

- FAQ – ответы на часто задаваемые вопросы

- Часто задаваемые вопросы

- Можно ли продать ипотечную квартиру без снятия обременения?

- Процедура продажи

- Продажа ипотечной квартиры с погашением долга в процессе сделки

- Что делать, если банк не даёт согласие на продажу

- Способы продажи

- Причины продажи квартиры в ипотеке

Варианты покупки ипотечной квартиры

Покупать

недвижимость с обременением можно у банка за наличные или под ипотеку.

Второй вариант — приобретение у заемщика-собственника. Каждый способ имеет свои

особенности, преимущества и недостатки.

Покупка у банка за наличные

При сопровождении

сделки банком риски автоматически снижаются. При использовании услуг финансовой

организации, заслуживающей доверие, вероятность любого вида мошенничества

практически сводится к нулю.

Зачастую банк сам предлагает квартиру с обременением заемщику. В данном случае он является заинтересованным лицом, поэтому может предложить выгодные условия. Ведь финансовая организация заинтересована в быстрой продаже недвижимости.

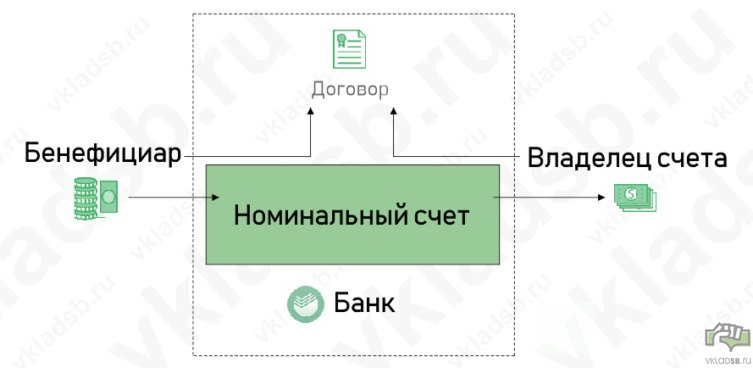

Чтобы выкупить квартиру

у банка, потребуется создать две банковские ячейки: для заемщика и кредитора. В

одну из них нужно внести деньги для расчета по долгам по кредиту, а оставшуюся

сумму оставить на другой ячейке. Когда ипотека будет погашена, банк выдаст

соответствующую справку. Затем останется лишь заключить сделку купли-продажи,

где обязательно указывается условия оплаты, а также размеры возможных штрафов,

которые грозят продавцу, если откажется передавать недвижимость новому

собственнику. Договор нужно заверить у нотариуса.

Покупка у банка по ипотеке

Процедура покупки

ипотечной квартиры у банка возможна по двум сценариям:

- заем оформляется в том же банке, где

приобретается недвижимость; - ипотека оформляется в другом банке.

В первом случае процедура довольно быстрая, поскольку происходит обычная смена заемщика. При оформлении ипотеки на квартиру, которая числится в залоге у другого банка, все несколько сложнее. Поэтому этот вариант не является востребованным.

Покупка у заемщика-собственника

Согласие банка нужно и в том случае, когда осуществляется покупка

ипотечной квартиры непосредственно у владельца. Перед переоформлением

документов лучше проконсультироваться с опытным юристом. Также понадобится предварительный

договор, согласно которому продавец не должен менять условия сотрудничества после

получения задатка.

Основной договор нужно заверить в Росреестре, после чего все права на недвижимость переходят покупателю.

Особенности продажи ипотечного жилья

Любые сделки с недвижимостью требуют особой подготовки, а в случае наличия ограничений, продажа сопровождается массой сложностей. Так как ипотека часто сопровождается другими обстоятельствами (использование материнского капитала, участие в госпрограммах, военная ипотека), придется приложить много усилий для законного урегулирования сделки.

Рекомендуем прочесть: чем отличается ипотека от рассрочки.

Сложности продажи квартиры в военной ипотеке

Получение жилья по военной ипотеке регулируется законом №117-ФЗ, принятым в 2004 году, и предполагает участие в специальной накопительной системе.

Кредитная программа реализуется с поддержкой Министерства обороны и влечет наложение обременений не только в силу банковской ипотеки, но и для государственного ведомства. Запрет на распоряжение недвижимым имуществом длится в течение всего срока кредитования, либо в течение 20-летнего срока службы военного.

При военной ипотеке для снятия обременения потребуется досрочно погасить займ, и лишь затем приступать к переоформлению собственности на покупателя.

При продаже квартиры, купленной по военной ипотеке, уведомлять потребуется не только банк, но и особую структуру – Росвоенипотеку.

Если в погашении ипотеки участвовал маткапитал

Многие семьи, приобретая недвижимость в ипотеку, стараются как можно быстрее избавиться от серьезного кредитного бремени. По этой причине заемщики охотно используют средства маткапитала для оплаты части долга. Сложности начинаются позже, когда квартиру собираются продать, ведь по закону, родитель обязан выделить каждому члену семьи долю в недвижимости после снятия правовых ограничений.

Ситуация осложняется тем, что вместо взрослых собственников, ипотека с маткапиталом требует учета интересов несовершеннолетних, поэтому снятие обременений сопровождается наделением долями детей, с дальнейшим согласованием любых сделок с органами опеки.

Ввиду усиленного контроля за соблюдением прав детей со стороны ПФР (органа, регулирующего программу маткапитала), последние годы участились случаи, когда сделка признавалась недействительной в случае игнорирования требования закона о выделении ребенку доли.

Возможные риски

В силу сложности процедуры, передача другому лицу прав на жилье, оформленное в залог, по инициативе заемщика применяется довольно редко. Особую сложность составляет найти покупателя, готового участвовать в многоэтапном процессе. Чтобы заинтересовать подобным предложением, нередко нужны серьезные скидки, что невыгодно продавцу.

Подобное положение оправдывается повышенным риском для покупателя, который участвует личными средствами в сделке, когда обременение еще не снято, а значит процедура переоформления собственности далека от законного завершения.

Существует высокая вероятность оспаривания сделки со стороны банка, и других структур – ПФР, органов опеки, регистрирующего органа.

В силу длительности процесса вынужденного согласования и переоформления, возрастает риск наступления непредвиденных ситуаций – пожар, смерть, серьезная болезнь участников сделки. При возникновении сложностей, вернуть задаток и отказаться от сделки бывает довольно сложно.

2021 zakon-dostupno.ru

Особенности покупки ипотечной квартиры через Сбербанк

Сбербанк, как и многие другие банки, участвует в совершении сделок по продаже квартиры с обременением. Поскольку данная финансовая организация заслужила доверие у граждан РФ, они обретают некие гарантии при оформлении подобных сделок.

Сбербанк обеспечивает прозрачность и чистоту взаимоотношений обеих

сторон соглашения. И его специалисты делают все возможное, чтобы при

осуществлении операций не возникало накладок.

При переоформлении ипотечного кредитования с

одного заемщика на другого Сбербанк требует внесения половины от стоимости

квартиры. Это размер первоначального взноса и является обязательным условием.

Причины для продажи квартиры

Начнем издалека. Что такое ипотека в принципе? Банк дает вам деньги под залог жилой площади, которую вы планируете приобрести. То есть, оплатив новое жилье, вы передаете права на него банку. Это называется обременением новоприобретенного имущества. Закладная на купленную собственность хранится в банке до момента полной выплаты долга.

Что это значит для участников сделки? Права покупателя закреплены в ФЗ «Об ипотеке» и подразумевают, что ипотечный заемщик может использовать купленную квартиру по ее прямому назначению – жить в ней, регистрировать в ней всех, кого захочет, сдавать в аренду и так далее. Ограничивается только право на продажу.

В ст. 37 того же ФЗ говорится, что собственность может быть отчуждена, например, для продажи, но для этого нужно согласие залогодателя – то есть разрешение банка, в котором вы оформляли кредит. Если вы попытаетесь продать ипотечную квартиру без согласия кредитора, сделка будет оспорена, а имущество перейдет во владение банка (ст. 301 ГК РФ).

Чтобы получить разрешение, нужно обозначить четкие причины продажи. Мы уже коротко коснулись этой темы ранее, в введении к статье. Однако стоит рассказать подробнее. Чаще всего заемщики продают жилье в ипотеке банков по следующим причинам:

Невозможность обслуживать ипотеку

Все, кто хоть раз имел дело с банком, знают, что кредиторов не волнует материальное положение заемщика. Платежи нужно погашать ежемесячно и вовремя – иначе есть вероятность накопить огромный долг из-за повышения ставок и штрафов. Поэтому при ухудшении своего материального благополучия (потеря работы из-за сокращения, разорилось ваше предприятие или прогорел бизнес), стоит сразу же обратиться в банк. Здесь вам предложат несколько вариантов решения проблемы – перекредитование или рефинансирование на более выгодных условиях, либо, если вы не видите возможности улучшения своего материального положения, продать ипотечную квартиру и переехать на съемное жилье или к родственникам, в зависимости от ваших обстоятельств.

Желание, возможность или необходимость улучшить – или сменить жилищные условия

Например, при пополнении в семье, вам может потребоваться еще одна комната. Или же вам необходимо переехать по работе. Также причиной может стать простое желание переехать в более комфортное место – в благоприятном районе, на удобном этаже и т. д. Здесь также есть две опции решения проблемы. Первая – получение второй ипотеки, если позволяют доходы вашей семьи. Второй вариант – продажа имеющегося жилья.

Семейные и бытовые обстоятельства

Можно продать квартиру и в случае, если вы собираетесь разводиться, жениться или выходить замуж. И даже если у вас происходят конфликты с соседями

И даже если вы обнаружили недостаток застройки – неважно, появившаяся ли это трещина в потолке, которой ранее не было, либо изменение маршрутов общественного транспорта или шумное строительство неподалеку

Можно ли продать ипотечную квартиру – и заработать на этом? Можно. Однако этот вариант годится только тем, кто заранее решил заработать на продаже собственности в новостройке – или в тех случаях, когда необходимость в купленном в ипотеку жилье отпала за время его строительства. Схема выглядит так: вы покупаете жилье на ранних этапах строительства и добросовестно выплачиваете кредит весь срок до сдачи объекта в эксплуатацию. Готовый объект будет стоить гораздо дороже, а значит вы сможете перекрыть все расходы на ипотеку. Специалисты советуют продавать ипотечную собственность до ее сдачи в эксплуатацию – так будет проще переоформить договор.

Можно ли продать ипотечную квартиру при разводе?

Несмотря на то, что квартира оформляется в ипотеку на одного из супругов, приобретенное в кредит жилье является совместно «нажитой» собственностью, следовательно, при разводе должно делиться на двоих. Но такое ипотечное жилье, как известно, находится под залогом, значит, каждый из супругов вправе получить только долю собственности на данное жилье. В то же время закон «Об ипотеке» гласит о невозможности доли собственности выступать в качестве предмета залога. Отсюда следует маловероятность того факта, что банк пойдет на переоформление договора об ипотечном кредите (а если, все же, согласиться, то за такую операцию вам придется заплатить порядка одного процента от суммы непогашенного долга) в случае развода супругов. Очевидно, что и о каких-либо операциях с данным жильем на данном этапе речь идти не может.

Но! Вопрос с ипотечным жильем можно решить через суд, по решению которого чаще всего долг по ипотеке и выплата по ней остается за первоначальным заемщиком, однако, тот вправе будет потребовать компенсацию расходов от бывшего супруга по завершению выплат по кредиту и погашению долга. Естественно, это весьма длительный процесс, что не самое печальное: кредитор может потребовать полного досрочного погашения ипотечного кредита, как результат ухудшения гарантии возврата кредита при разводе.

Для того же, чтобы продать свою долю и, соответственно, освободить себя от выплаты ипотеки нужно также согласие банка, а, как мы уже знаем, добиться его в данной ситуации практически невозможно. Да и при таком исходе вы не избавитесь от ранее приобретенных обязательств, так как по-прежнему будете являться одной из сторон кредитного договора.

Отсюда лучшим вариантом в подобной кредитной ситуации будет совместная продажа ипотечной квартиры по обоюдному согласию супругов и дальнейшее погашение оставшегося долга по договору (все необходимые действия аналогичны действиям вышеописанных продаж). После проведенной операции бывшие супруги смогут разделить оставшиеся от погашения кредита деньги пополам. В противном случае (если один из супругов против продажи) риски сохраняются за второй, сохранившей на себе ипотечный кредит, стороной.

Варианты действий для ипотечного заемщика

Несмотря на отсутствие категорического запрета на распоряжение с невыплаченным банковским долгом, следует учитывать, что находящееся в залоге банка жилье продать без урегулирования проблемы с ограничением прав не удастся.

Несмотря на отсутствие категорического запрета на распоряжение с невыплаченным банковским долгом, следует учитывать, что находящееся в залоге банка жилье продать без урегулирования проблемы с ограничением прав не удастся.

В любом случае, важной стороной сделки станет кредитор, который вправе разрешить или отказать в передаче прав на недвижимость, которая на текущий момент служит обеспечением по кредиту. Согласно положениям Гражданского Кодекса (ст.301) кредитор вправе забрать собственность, если будет установлена попытка сделки с залоговым имуществом без соответствующей санкции банка

Таким образом, продажа квартиры с невыплаченной ипотекой возможна только с привлечением и согласованием финансовой структуры.

Согласно положениям Гражданского Кодекса (ст.301) кредитор вправе забрать собственность, если будет установлена попытка сделки с залоговым имуществом без соответствующей санкции банка. Таким образом, продажа квартиры с невыплаченной ипотекой возможна только с привлечением и согласованием финансовой структуры.

Зачастую, поводом для отказа от жилья служит невозможность дальнейшего обслуживания кредитных обязательств. Чтобы сохранить часть прибыли и избавиться от длительных судебных разбирательств с должником, финансовое учреждение пойдет на уступку и разрешит переоформление, если целью снятых ограничений станет закрытие долга с начисленными процентами

При обращении в банк важно донести главную мысль – отказ от квартиры вызван намерением обойтись без просрочек и образования невозвратного долга и связан с ухудшением финансового положения, потерей работы или снижением общего дохода

Выбирая между судебной тяжбой и попытками вернуть одолженную заемщику сумму и досрочным погашением за счет отказа от имущественных прав в пользу нового владельца, кредитор предпочтет последний вариант как наиболее оптимальное решение, учитывающее соблюдение интересов обеих сторон.

Существуют следующие способы продажи жилья, находящегося в залоговом обеспечении:

- Ликвидация задолженности и закрытие кредитной линии за счет средств заемщика или покупателя.

- Организация процесса поиска покупателя самостоятельно, с последующим согласованием освобождения от залога у кредитора.

- Передача полномочий реализации квартиры финансовому учреждению.

- Оформление перехода банковского долга другому лицу.

FAQ – ответы на часто задаваемые вопросы

Владельцам квартир и покупателям ипотечной недвижимости полезно будет знать ответы на самые распространенные вопросы по продаже и покупке залогового имущества.

Можно ли продать квартиру без уведомления банка?

Ответ – нет. Законно продать залоговую квартиру как свою собственную не получится. Банк должен быть в курсе любых операций с ипотечной недвижимостью, пока долг не погашен полностью.

Однако если вы выплатили ипотеку вместе со всеми комиссионными, объект становится полностью вашим имуществом, и вы вольны распоряжаться им самостоятельно – дарить, продавать, обменивать, передавать по наследству.

Можно ли продать жилплощадь, купленную по военной ипотеке?

Опять же, если заемщик уже рассчитался с долгом, он волен совершать любые операции с квартирой. Всё усложняется, если военный не успел рассчитаться с долгом, но в силу обстоятельств вынужден продавать жильё.

Чтобы получить разрешение на продажу «военно-ипотечной» квартиры заёмщику придётся собрать огромное количество разрешительных и прочих документов, посетив для этого десяток разных инстанций. Продать такую квартиру без разрешения Минобороны РФ не получится.

В ситуации, когда продажа квартиры связана с переводом военного в иногороднюю часть, Росвоенипотека всячески содействует процедуре продажи.

В других случаях вопрос решается лично военным – если ему удастся убедить официальные органы выдать разрешение на продажу, он сможет выставить квартиру на торги, если нет, придётся ждать окончания срока выплат.

Всё о военной ипотеке – в специальной статье журнала.

Можно ли продать одну ипотечную квартиру и купить другую?

Такая ситуация возникает, когда у заемщика возникла необходимость приобрести квартиру большей площади или, например, переехать в другой район. В теории такая операция вполне осуществима, но на практике данный вариант потребует от продавца невероятных затрат времени и моральной энергии.

Сначала придётся найти продавца, готового закрыть первый долг по ипотеке, затем составить новый договор ипотечного кредитования. Не всякий банк согласится на такие манипуляции – разве что увидит в этой сделке выгоды для себя.

Как продать квартиру в ипотеке, которая в собственности менее 3 лет?

Продажа квартиры, находящейся в собственности меньше 3 лет, предполагает уплату налога с продажи, который для многих продавцов будет непосильным.

Однако можно осуществить такую сделку без уплаты налога, если продажная цена на квартиру будет не больше той, за которую вы её приобретали. Данная процедура называется «занижение цены».

В любом случае договариваться придётся непосредственно с представителями банка. Если они дадут «добро» на такую сделку, никто не помешает вам провести её.

Часто задаваемые вопросы

Операция по продаже ипотечной квартиры заслуженно считается сложной с юридической точки зрения сделкой. Кроме того, она несет достаточно серьезные риски для каждой из участвующих сторон, но, прежде всего, для покупателя. Однако, и продавец достаточно сильно рискует, особенно в том случае, когда решает продать квартиру в ипотеке и купить другую. Естественно, при подготовке и последующей реализации сделки у ее участников нередко возникают вполне логичные вопросы.

Продажа квартиры, купленной по военной ипотеке

Действующее сегодня в России законодательство не запрещает продажу квартиры, купленной по программе военной ипотеки. Однако, обязательным условием совершения подобной сделки выступает полное погашение кредита, взятого военнослужащим. Это объясняется тем, что недвижимость находится в залоге не только у банка, но и у Росвоенипотеки, представляющей в данном случае интересы Министерства обороны.

Факт. Необходимость продажи жилья, приобретенного по военной ипотеке, возникает в различных случаях. Например, при переводе военнослужащего в другую воинскую часть.

Важной особенностью продажи квартиры, которая была приобретена по программе военной ипотеки, выступает длительная процедура снятия обременения, что повышает риск сделки для потенциального покупателя. Увеличение сроков вызвано необходимостью согласования всех нюансов операции не только с банком, но и с органами Росвоенипотеки

Именно поэтому наиболее часто владелец жилья вынужден брать новый кредит, снимать залог с квартиру и только затем продавать жилье, на котором уже отсутствует обременение, по обычной схеме купли-продажи.

Продажа квартиры в ипотеке с материнским капиталом

Сделка по продаже жилья, находящегося в ипотеке и купленного с привлечением средств маткапитала, также имеет несколько особенностей. В их число входят:

- Ребенку, при рождении которого был получен сертификат, должно исполниться 3 года;

- Для совершения сделки нужно получить разрешение органов опеки;

- Для оформления этого документа требуется доказать, что права ребенка не нарушаются, так как будет приобретено новое жилье.

Фактически, продажа ипотечной квартиры, приобретенной, в том числе, на средства семейного капитала, выступает первой частью сделки по покупке нового жилья. При этом речь может идти как о квартире в новостройке, так и недвижимости на вторичном рынке. В некоторых случаях, например, при разводе родителей, продажа жилья сопровождается переводом определенных денежных средств на счет ребенка. В любом случае, ключевым моментом для ее совершения выступает наличие согласия органов опеки.

Риски при покупке/продаже ипотечной квартиры

Любая операция с недвижимостью, на которую со стороны банка наложено обременение, сопровождается повышенным риском, касающимся всех участников сделки. Это объясняется несколькими факторами, в частности:

- Более длительной процедурой совершения операции, которая связана с необходимостью предварительного снятия залога;

- Разными интересами сторон. Например, главной целью банка в данном случае является возврат заемных средств и, по возможности, сохранение запланированной прибыли. Искать наиболее выгодный для заемщика вариант в задачи кредитной организации, как правило, не входит;

- Возможностью столкнуться с действиями мошенников. Сложные финансовые операции, тем более, затяжные по времени, всегда вызывают интерес у преступников, использующих слабые места подобных сделок.

Единственный способ снизить риски при продаже ипотечного жилья – это серьезно подойти к подготовке документов и действовать максимально открыто, как по отношению к покупателям, так и банку. Целесообразно привлекать к реализации сделки опытного риелтора или юридическую службу кредитной организации.

Уплата налога с продажи

В случае, если ипотечная квартира принадлежала заемщику менее 3-х лет, при ее продаже появляется необходимость уплаты подоходного налога. Его величина составляет 13% от разницы между продажной стоимостью и расходами на приобретение жилья. При этом следует помнить, что при последующей покупке новой квартиры или частного дома у человека появляется право на налоговый вычет. В подобной ситуации велика вероятность, что уплаченные в бюджет средства могут быть затем возвращены.

Можно ли продать ипотечную квартиру без снятия обременения?

Такие сделки могут осуществляться по следующей схеме:

- заемщик обращается в банк с просьбой разрешить реализацию объекта залога;

- составление и публикация объявлений о продаже по сниженной цене с обязательной отметкой о своих намерениях (факт наличия и нежелание снимать обременение);

- вместе с заинтересованным в более выгодной покупке покупателем продавец направляется к кредитору;

- финансовая контора оформляет покупателя в качестве нового заемщика по ипотечному договору.

Этот механизм еще называют переуступкой прав на ипотеку

Важно осознавать разницу в понимании этого термина обычными гражданами и финансистами. Если первые обычно считают, что в ипотечном договоре просто будут прописаны данные покупателя, то для вторых этот способ подразумевает составление нового соглашения с новым заемщиком

Отсюда следуют возможные риски спекуляции банков, которые могут повысить ставку или иным образом ужесточить условия кредитования. Поэтому при заключении подобного рода сделок эксперты рекомендуют внимательно ознакомиться с порядком переуступки прав в конкретной кредитной организации.

Процедура продажи

При условии, что заёмщик хочет самостоятельно оформлять сделку о продаже, необходимо следующее:

- Согласовать решение о продажи с сотрудником Сбербанка.

- Составитьзаявление о расторжении соглашения, предоставить документы.

- Найти покупателя.

- Уплатить сумму долга банку.

- Если сумма недвижимости превышает сумму долга, то часть денег отдать банку, часть – передать продавцу.

- Получить закладную и документ, подтверждающий отсутствие задолженности после погашения долга.

- Снять обременение с жилья.

Есть ещё способ – продать ипотечную задолженность, то есть перевести ее на другое лицо. В случае продажи – на покупателя. Получается, что он добровольно берет на себя долговые обязательства перед банком, получая взамен права собственности на квартиру. Вся процедура оформляется по закону, у сторон есть соответствующие документы, так что риски быть обманутым не так уж велики. Однако банк согласится на подобную сделку только в том случае, если покупатель соответствует всем требованиям, а именно: имеет достаточный стабильный доход, официально трудоустроен. Это означает, что он сможет погасить задолженность.

Обратите внимание, что при переоформлении задолженности условия для нового заёмщика не всегда останутся прежними. Например, условия ипотеки для молодой семьи не совпадают с условиями для других категорий граждан.

Нелишним будет обращение к риэлтору, ведь в таком случае можно рассчитывать на профессиональный подход к вашей ситуации.

На особых условиях реализуется недвижимость, купленная с привлечением материнского капитала

Это достаточно сложно. Хотя алгоритм действий тот же.

Совсем по-другому нужно действовать при продаже квартиры в военной ипотеке.

- Оповестите банк и Росвоенипотеку о желании снять обременение с целью продажи недвижимости.

- Подайте заявление на повторное получение свидетельства участника реестра НИС, тогда будет возможность повторно приобрести квартиру по военной ипотеке.

- Выясните у сотрудников банка оставшуюся сумму долга.

- Получите документы о снятии обременения.

- Получите свидетельство о собственности в ЕГРП.

Всегда будьте внимательны, не забывайте перечитать договор перед его подписанием.

Продажа ипотечной квартиры с погашением долга в процессе сделки

Если вы захотите продать жилье по этой схеме, банк выступит в качестве получателя задатка. Проведение сделки – прерогатива заемщика. Желательно привлекать надежного риелтора. Здесь тоже будут использованы 2 депозитарные ячейки. За безопасность продажи переживать не стоит ни продавцу, ни покупателю, т.к. банк является гарантом. Другими словами, при продаже ипотечной квартиры с погашением долга в процессе сделки выигрывают все.

Таким образом, можно продать жилье как на первичном, так и на вторичном рынках. К недостатку схемы относят полный контроль кредитной организации, которая устанавливает и даты, и сроки. А алгоритм ее проведения таков:

- как обычно необходимо получить у банка согласие на продажу;

- выясняем размер оставшегося долга по ипотеке;

- покупателем вносятся деньги. В одну ячейку кладут средства для банка (невыплаченная задолженность), а во вторую – для продавца;

- происходит подписание договора и оформление сделки в Росреестре;

- по итогам регистрации права собственности к покупателю перейдет залоговое обязательство. Продавец получает доступ к первой ячейке, чтобы закрыть ипотеку;

- кредитор предоставляет гражданину, приобретающему квартиру в ипотеке, закладную, посредством которой он в МФЦ из ЕГРН получает справку, что обременение снято;

- продавцу открывают вторую ячейку, где лежит его часть денег.

Что делать, если банк не даёт согласие на продажу

Не всегда банк разрешает заёмщику продать квартиру, приобретенную в ипотеку. Возможно, причины продажи не слишком убедительны, или покупатель не соответствует требованиям.

В таком случае можно постараться продать без участия банка, не получая его согласия. Алгоритм действий такой:

- Найти покупателя.

- Договориться с ним, чтобы тот расплатился наличными. Тогда сразу можно внести оставшуюся сумму задолженности.

- Получить разницу через ячейку в отделении.

- Покупатель ждёт, пока с квартиры снимется обременение.

- Оформить договор купли-продажи.

Такой вариант имеет место быть, однако, не каждый согласится приобрести залоговую недвижимость. Вообще, в таком случае рискуют обе стороны, ведь не факт, что это не мошенничество.

Можно занять деньги на погашение задолженности у знакомых, закрыть ипотеку и потом, на правах настоящего собственника, совершать с ней действия. Когда квартира будет передана, вы сможете вернуть долг.

Итак, мы рассмотрели особенности продажи ипотечной недвижимости. Надеемся, что данная информация стала для вас полезной и помогла ответить на некоторые вопросы. Помните, что каждый случай индивидуален, поэтому он рассматривается сотрудниками в индивидуальном порядке. При вынесении решения учитываются все факторы и обстоятельства. Кредитная организация также не обязана придерживаться конкретной схемы действий, ведь ей необходимо защищать и свои права.

Желаем вам , чтобы проблемы с недвижимостью обошли вас стороной. Пусть все получится! Удачной сделки!

Способы продажи

Как продать ипотечную квартиру? Как мы уже отметили выше, обычная схема с договором купли-продажи здесь не работает. Любой из описанных нами далее способов начнется с обращения в банк.

Всего существует четыре варианта продажи собственности в залоге банка:

- Досрочное погашение ипотеки,

- Продажа с погашением ипотеки по ходу сделки,

- Продажа жилья вместе с долгом,

- Продажа недвижимости банком.

Расскажем о каждом способе подробнее.

Досрочное погашение ипотеки

Самый простой для понимания, но крайне сложный для владельцев жилья способ – досрочное погашение кредита и снятие обременения с квартиры с последующей ее продажей. Как это выглядит на деле?

Для этого вам потребуется заранее найти покупателя с уже имеющейся суммой для оплаты. Вы берете задаток, погашаете им оставшийся долг в банке, снимаете обременение, после чего продаете уже свободное от залога жилье. Поэтапно схема выглядит так:

- Получение согласия от банка и определение оставшегося долга;

- Составление предварительного договора купли-продажи с покупателем и заверение его у нотариуса;

- Выписка всех зарегистрированных жильцов из квартиры – включая ее владельца и несовершеннолетних;

- Получения задатка, равного по сумме оставшемуся долгу, и внесение средств в банк;

- Подписание договора и регистрация нового права собственности;

- Получение остатка от покупателя.

С одной стороны, этот способ – самый простой и понятный. С другой – самый рисковый для покупателя. Существует множество историй о том, как продавец получал задаток и просто переставал выходить на связь. Случалось и так, что продавец заболевал или умирал, и его родственники и наследники отказывались возвращать деньги. Закон, конечно же, будет на стороне покупателя, однако судебный процесс может затянуться на очень долгое время. Поэтому сложно найти того, кто согласиться приобрести ипотечное жилье по этой схеме.

Продажа с погашением ипотеки по ходу сделки

Как продать ипотечную квартиру с большей вероятностью? Во втором способе банк участвует как получатель задатка, а сделку проводит владелец. Но при этом используются две банковские депозитарные ячейки. Как это выглядит?

- Продавец получает согласие банка и определяет сумму оставшегося долга;

- Покупатель открывает две депозитарные ячейки: одна в размере невыплаченной ипотеки, другая с остатком – для продавца;

- Подписывается договор купли-продажи, регистрируется сделка;

- Продавец получает деньги, чтобы погасить остаток долга, а залоговое обязательство переходит покупателю;

- Покупатель получает погашенную закладную, после – выписку об отсутствии обременения;

- После выполнения всех перечисленных условий продавец получает оставшиеся деньги из второй ячейки.

Продажа жилья вместе с долгом

Этой схемой пользуются покупатели, у которых нет достаточных средств для покупки – вместе с квартирой им передаются обязательства предыдущего владельца. При этом условия по ипотеке могут остаться прежними или поменяться. Главный плюс для покупателя – возможность купить новую собственность на лучших условиях, чем при оформлении «свежей» ипотеки.

Как продать квартиру в ипотеке по схеме «перезайма»?

- Сообщите в банк о желании досрочно погасить кредит;

- Найдите покупателей, готовых взять жилье в ипотеку, уже имеющих сумму не меньше, чем оставшийся долг по кредиту;

- Заключите договор задатка с покупателем и заверьте его у нотариуса;

- Покупатель вносит первый взнос, которым полностью погашает ваш долг;

- С недвижимости снимается обременение;

- Далее оформляется новая ипотека, но уже в банке, в котором ее хочет оформить покупатель;

- Происходит оценка жилья;

- После одобрения сделки подписывается новый договор купли-продажи и регистрируется право перехода собственности.

Продажа недвижимости банком

Этот способ чаще всего применяется при серьезных просрочках по кредиту или тогда, когда сам заемщик не имеет возможности далее выплачивать долг. В этом жилье продается на специализированных площадках.

- Первый этап – получение согласия как банка, так и заемщика;

- Подписание согласия на продажу через структуры кредитной организации;

- Оценка собственности и выставление ее на торги, поиск покупателей – процесс может затянуться на долгое время, а цена – понижаться. При этом продавец – то есть первый заемщик, — не сможет этому возразить;

- Покупатель снова создает две ячейки: в первую помещается сумма, равная долгу заемщика, во вторую – деньги для продавца. В зависимости от суммы долга, покупатель может не получить ничего с этой сделки;

- Заключение договора купли-продажи, снятие обременения и открытие ячейки;

- Регистрация перехода права собственности и открытие ячейки с деньгами для продавца.

Причины продажи квартиры в ипотеке

Случаи, когда владелец ипотечной недвижимости хочет ее продать еще на стадии выплаты кредита, нередки. Подобное решение принимается не спонтанно, а по достаточно серьезной причине.

- Если стало невозможным выплачивать ежемесячные взносы по кредиту. Такая ситуация возникает, когда заемщик потерял работу, заболел, произошли какие-то события, повлиявшие на его платежеспособность. Продажа жилья в этом случае поможет не накопить долги перед банком и закрыть кредитный договор. Только начинать поиски покупателя надо раньше, чем ситуация станет совсем критичной. Иначе вырученные от продажи залогового имущества средства пойдут на погашение долгов перед банком.

- Когда необходимо изменить размеры жилплощади, причем как в большую, так и в меньшую сторону. В этом случае владелец возвращает банку жилплощадь и, получив залоговые средства, приобретает другую недвижимость. Существует несколько схем организации подобных сделок купли-продажи.

- При обоснованном выезде за границу на новую работу или для ухода за близким родственником на длительное время. В данной ситуации необходимость в собственном жилье просто отпадает, поэтому банку выгоднее помочь с продажей собственности, купленной в кредит, чем потерять клиента и вложенные средства.

В любом случае вполне реально выгодно продать квартиру в ипотеке, а потом снова купить квартиру в кредит или за наличную сумму.