Финансовый план в бизнес плане пример с расчетами

Содержание:

- Резюме

- Положительные стороны источников финансирования

- Как работает платформа «КУБ24. ФинДиректор»

- Финансовое планирование

- Бюджет фирмы и его виды

- План продаж – еще один неотъемлемый элемент бизнес-плана

- Что значит “управлять финансами”?

- Этапы финансового планирования

- Пример финансового плана кофейни

- Описание продукта

- Финансовые показатели бизнес-плана

- Связь между финансовым планом и оценкой эффективности делового замысла

Резюме

Резюме – это рекламный баннер вашего бизнес-плана. Оно должно быть коротким, информативным и интересным.

Объем резюме обычно не более страницы. И на эту страницу вы должны уместить тезисно всю информацию о рынке, о проекте и его команде, о продукте. Обязательно в резюме нужно указать объем и условия привлечения финансирования, ключевые показатели эффективности инвестиций. Например, таким образом:

Само собой разумеется, что картинкам и графикам нет места в резюме, их вы разместите в других разделах бизнес-плана. См. также, как составить бизнес-план кафе.

Резюме можно сравнить с elevator pitch (дословно «речь в лифте») – формат проведения презентации инвестору не дольше одной минуты. Представьте себе, что вы вскочили вслед за инвестором в лифт, и вам нужно увлечь его своим проектом, пока двери лифта не откроются, и он не уйдет по своим делам. Примерно такой эффект должно производить резюме.

Если оно:

- неинтересное,

- не обещает достаточной финансовой выгоды,

то инвестор не станет читать ваш бизнес-план дальше.

Многие практики рекомендуют писать резюме последним. Потому что, когда бизнес-план написан, вам проще оформить вашу идею концентрированно, сделать выводы.

Положительные стороны источников финансирования

Плюсы самофинансирования:

- фирма становится более устойчивой, потому что деньги привлекаются быстро и в нужном объеме;

- легче принимать решения о развитии производства и контролировать исполнение;

- снижается долговая нагрузка по внешним обязательствам;

- экономия на налоге на прибыль;

- не надо тратить деньги на поиск инвесторов.

Плюсы внешних ресурсов:

- можно привлечь любую необходимую сумму;

- возможность расширять производство, когда нет денег;

- собственные средства не выводятся из оборота;

- свобода в использовании денег;

- возможность модернизировать техническую базу, обеспечить рост и развитие предприятия;

- растет прибыль и рентабельность фирмы в целом.

Как работает платформа «КУБ24. ФинДиректор»

Это онлайн-сервис, в котором для подключения всех необходимых интеграций требуется полчаса. Система анализирует загруженные данные (фактические операции по банку и кассе, плановые операции, УПД, ТН и пр.) и предоставляет пользователям более 50 различных видов отчетов.

При составлении финансового плана программа «КУБ24. ФинДиректор» позволяет:

- Обеспечить контроль за движением денежных средств. Вы будете точно знать, за какие услуги или товар они были получены, каковы ваши текущие расходы.

- Заранее узнать о возможном кассовом разрыве.

- Узнать, есть ли доход у компании или она работает в убыток. Все ваши расходы и доходы будут представлены в виде удобных графиков, которые позволяют сравнить результаты работы с предыдущими периодами.

- Получить полную информацию по должникам и собственным долгам. Для того чтобы правильно составить финансовый план, нужно знать все о том, сколько и кто вам должен, какова динамика долгов. Онлайн-сервис «КУБ24. ФинДиректор» составляет такие отчеты в разрезе по каждому должнику.

Определить точку безубыточности

При разработке основного финансового плана важно знать, насколько прибыль вашей компании зависит от косвенных и прямых расходов. Программа предоставит информацию о том, какие должны быть продажи для того, чтобы ваше предприятие вышло в 0.

Автоматически составить платежный календарь и получить данные о том, какое существует отклонение реальных данных от тех, которые были запланированы

В отчете также будет показано, как можно избежать кассового разрыва.

Финансовое планирование

Финансовое планирование – алгоритм планирования всех доходов организации и их дальнейшее расходование с целью роста усовершенствования функционировании и роста организации.

Основы финансового планирования и его виды

В условиях рыночной экономики эффективность работы предприятий и фирм напрямую зависит от правильного и чёткого планирования всех финансовых процессов, ликвидности активов, анализа контрагентов, внутренней и внешней среды фирмы.

По временному типу все финансовые планы можно сформировать в три группы:

- Долгосрочные.

- Краткосрочные.

- Текущие.

Долгосрочные финансовые планы составляются на период свыше 12 месяцев, как правило, это планы от года до 5 лет. Долгосрочное планирование финансовой деятельности включает самые основные аспекты, определяющие долгосрочные стратегии и пути развития предприятия, повышение рентабельности и укрепления внешних связей.

Оперативные финансовые планы, а по-другому, краткосрочные – составляются сроком на ближайший год. К понятию оперативных (краткосрочных) планов относят составление финансовых календарей, в том числе налоговых, эффективное планирование поставок поставщиков на текущий год и увеличение ликвидности оборотных средств.

К текущим планам относят планирование финансовых операций в текущем периоде (декада, месяц, квартал), анализ эффективности производства, а так же реализации товаров, услуг и работ.

Значение финансового планирования и Бизнес-План

Финансовое планирование является одной из сторон управления организацией. Планирование финансов тесно переплетается со всей хозяйственной деятельностью организации (предприятия, фирмы). Именно поэтому роль бизнес планирования в современной экономической ситуации лишь возрастает ускоренными темпами.

Бизнес-план – это документ, несущий в себе основное описание всестороннего планирования развития организации и повышения рентабельности. Такой план составляется не только для внутреннего использования, но и для различных кредиторов и инвесторов, с целью получения дополнительных инвестиций на развитие.

Бизнес-план – официальный документ с чёткими расчётами и прогнозированием, включающий основные, общепринятые разделы:

- Резюме (вводная часть и краткое описание фирмы).

- Описание товаров, услуг и работ.

- Анализ рынка, конкурентной среды, поставщиков и иных контрагентов.

- Производственный план.

- Организационный план, административное планирование и штатное расписание.

- План сбыта и маркетинговых стратегий.

- Финансовый план (самая объемная часть документа!).

- Анализ чувствительности проекта и всевозможных рисков.

- Нормативно-законодательная база и сопровождение проекта.

- Заключительная часть, подведение итогов, конечный результат.

- Приложения и документация.

Качество финансового планирования

Очень важно, чтобы финансовое планирование было достаточно качественным и чётким. Оно должно включать реалистичные сроки, верные и безошибочные стратегии, направленные на долгосрочные перспективы

Все критерии платежеспособности в финансовом плане должны обеспечить платежеспособность организации в любое время года, не зависимо от изменения иных критериев и условий внешней среды фирмы.

Обязательным условием качества финансового планирования является правильная сбалансированность всевозможных рисков. Так долгосрочные инвестиции, несущие наибольший риск для организации должны финансироваться из собственных финансовых источников

В целом весь финансовый план должен быть направлен на обеспечение организации предельной рентабельностью, а именно извлечения максимальной прибыли от всей хозяйственной деятельности организации.

Финансовое планирование очень важный, ответственный и трудоемкий процесс, не допускающий ошибок и не верных направлений, поэтому целесообразно доверить финансовое планирование профессионалам, которые имеют многолетний опыт в сфере эффективного бизнес – планирования.

Бюджет фирмы и его виды

Бюджет предприятия – это его финансовый план, составленный на год, который является как инструментом планирования, так и способом контроля. Существует несколько видов финансового бюджета. Все они вместе описывают планы предприятия на количество реализованной продукции, доходов и расходов и некоторых других операций в подотчетном периоде. В большинстве случаев бюджет разделяют на прогнозный баланс, прогнозный отчет о прибыли и бюджет денежных средств. А в целом бюджет делится на операционный и финансовый.

Операционный бюджет описывает: производство, продажи, непосредственные затраты на работу и материалы, накладных расходов, общих административных расходов и планируемый отчет о прибыли. В состав финансового бюджета входит: бюджет денежных средств и прогнозный баланс.

Выделяют пять основных этапов создания бюджета:

- Оформление планов реализации;

- Вычисление количества производства;

- Вычисление производственной себестоимости и операционных издержек;

- Определение доходов и расходов, а также иных финансовых показателей;

- Оформление прогнозных форм отчетности.

План продаж – еще один неотъемлемый элемент бизнес-плана

Во-первых, вы должны детализировать, что конкретно, как и когда вы будете продавать.

Общие цифры продаж по годам должны быть разбиты:

- по продуктам (или группам продуктов), технологический цикл изготовления которых отличается. Например, молоко, кисломолочная продукция, сыры. Или ПО, техническая поддержка, разработка;

- по количеству продукции и цена;

- по периодам (прогноз по месяцам и годам);

- по каналам сбыта (опт, розница, e-commerce …).

Фактически, в этом разделе вы должны заложить основу для плана производства, так как после создания плана продаж вы будете понимать сколько, чего и когда вам нужно будет производить.

А еще с плана продаж начинается создание финансовой модели, без которой не обходится ни один бизнес-план.

Что значит “управлять финансами”?

Региональные финансовые кризисы. которые все чаше потрясают в последнее время мировую экономику, имеют и свои позитивные стороны

Например, они на уровне национальных экономик наглядно демонстрируют важность сбалансированности бюджета, опасность (рискованность) появления большого количества “коротких долгов” и т.п

Отдельное предприятие в этом смысле представляет собой “государство в миниатюре”, с той лишь разницей, что уменьшение размеров влечет за собой увеличение рисков. Российский финансовый кризис подтвердил это весьма наглядно.

Основное предназначение управления финансами предприятия и финансового планирования состоит в том, чтобы:

- обеспечить рациональную сбалансированность активов (средств) и пассивов (источников финансирования) предприятия. Иначе говоря, обеспечить устойчивое и экономически оправданное соответствие источников финансирования активам;

- сбалансировать поступления и выплаты платежного оборота, т.е. обеспечить достаточность платежных средств для исполнения всех обязательств предприятия как по срокам. так и по величине.

Текущие и капитальные активные операции формируют потребность в объемах и характере финансирования . Задача финансового управления – обеспечить эти активные операции соответствующими им по природе и структуре источниками финансирования. Вторая из перечисленных выше задач теснейшим образом взаимосвязана с первой, С точки зрения текущей деятельности (текущих операции) в центре внимания управляющего финансами находится именно сбалансированность платежного оборота, но в основе ее – соответствие активов предприятия его обязательствам. Нельзя, невозможно правильно сформировать платежный оборот без баланса активов и пассивов и. в первую очередь, оборотных активов и текущих обязательств, и главным образом счетов к получению и счетов к оплате (дебиторской и кредиторской задолженности).

“Двойное” содержание финансового планирования (планирование активов и пассивов и поступлений и платежей) отражает то, что существует два объекта финансирования: активы и операции.

Источниками финансирования активов являются пассивы, т.е обязательства. возникающие у предприятия как субъекта гражданского права перед владельцами ресурсов, используемых предприятием в своей деятельности, Эти обязательства могут быть долговыми , подлежащими возврату по истечении срока их предоставления, и долевыми . формирующими обязательства предприятия перед его юридическими владельцами ).

Источниками финансирования операций являются ликвидные активы, которые могут быть использованы в качестве платежных средств (в нормальной экономической системе источниками финансирования операций являются денежные средства и коммерческие векселя).

Этапы финансового планирования

Главные этапы финансового планирования:

- анализ инвестиционных возможностей и возможностей финансирования, которыми располагает компания;

- прогнозирование последствий текущих решений, чтобы избежать неожиданностей и понять связь между текущими и будущими решениями;

- обоснование выбранного варианта из ряда возможных решений (этот вариант и будет представлен в окончательной редакции плана);

- оценка результатов, достигнутых компанией, в сравнении с целями, установленными в финансовом плане.

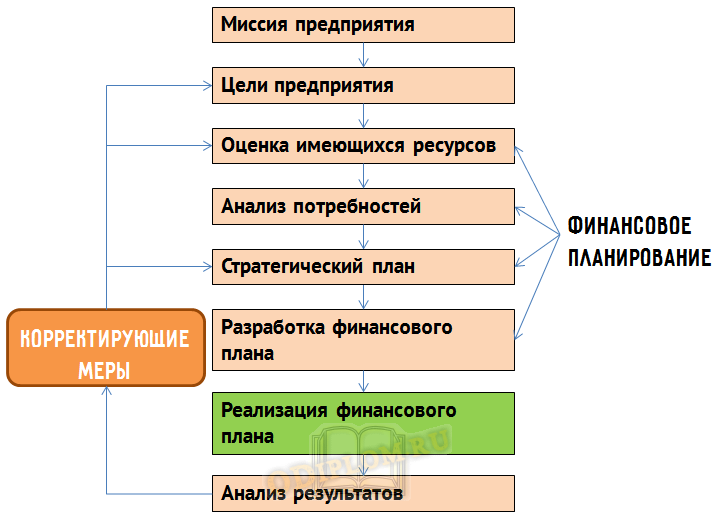

На схеме представлен комплексный характер финансового планирования предприятия.

Комплексный характер финансового планирования на предприятии

Для успешного финансового планирования необходимо выполнение трех условий:

- Прогнозирование финансовых потребностей (краткосрочных и долгосрочных).

- Составление бюджетов, чтобы удовлетворить эти потребности.

- Обеспечение финансового контроля над исполнением финансовых планов.

Таким образом, схема финансового планирования имеет следующий вид:

Схема финансового планирования

Краткосрочное прогнозирование – это прогноз доходов, издержек, затрат в течение периода, меньшего года.

Долгосрочное прогнозирование – это прогноз доходов, издержек, затрат в течение периода, который больше 1 года, иногда в пределах 5-10 лет в будущем.

Главный бюджет определяет ожидаемый доход и, основанный на этих ожиданиях, рассредоточивает использование ресурсов по всей фирме. Обычно на предприятии главный бюджет включает три элемента:

- Операционный бюджет – оперативная смета доходов и расходов.

- Бюджет денежных средств.

- Капитальный бюджет.

В рамках финансового контроля фактически имевшие место доходы, расходы и остатки финансовых ресурсов сравниваются с плановыми показателями.

При этом финансовое планирование опирается на результаты оценки финансового состояния. Оценка финансового состояния предприятия является одним из направлений финансового анализа, который отвечает за изучение основных параметров и коэффициентов, дающих объективную оценку финансового состояния предприятия.

Оценка финансового состояния предприятия проводится за определенный период, обычно период включает в себя 2-3 последних года. По результатам оценки финансового состояния делаются определенные выводы и предлагаются основные направления или конкретные мероприятия, которые позволят улучшить финансовое состояние предприятия в будущем. Результаты оценки финансового состояния необходимы для осуществления последующего финансового планирования.

Также следует отметить, что процесс финансового планирования тесно связан с остальными подсистемами предприятия: маркетинговой, производственной, сбытовой и т.д. Это обусловлено тем, что никакие финансовые планы не обретут практическую ценность до тех пор, пока не проработаны производственные и маркетинговые решения. В противном случае, цели финансового планирования будут нереальны, если недостижимы поставленные маркетинговые, производственные, сбытовые задачи. Также цели финансового планирования могут быть неприемлемы, если условия достижения целевых финансовых показателей невыгодны для предприятия в долгосрочном периоде.

Пример финансового плана кофейни

Планируя финансовую модель кофейни, необходимо учесть, что рентабельность будет зависеть от места расположения, цен, качества обслуживания, а также предоставляемых услуг.

Таблица 3 – Показатели финансовой эффективности кофейни за первый год

Рассмотрим пример финансовой модели, когда для открытия кофейни есть 1 млн руб. собственного капитала и 12 млн заемного, который нужно выплатить в течение года с процентами в размере 18%. Прогноз делаем на два года, поскольку проект должен окупиться уже через год.

| Показатели | Всего |

|---|---|

| Чистая прибыль (тыс. руб.) | 2668 |

| Собственные средства (тыс. руб.) | 1000 |

| Рентабельность продукции (%) | 25 |

| Рентабельность общих вложений) (%) | 121 |

| Рентабельность вложений собственных средств (%) | 267 |

Таблица 4 – Финансовые показатели на второй год

| № | Статьи расходов и доходов кофейни | Всего, тыс. руб. |

|---|---|---|

| 1 | Выручка от реализации | 17927 |

| 2 | НДС на поступления от реализации | 2734 |

| 3 | Выручка от реализации без НДС (1-2) | 15192 |

| 4 | Переменные затраты: | |

| 4.1 | Прочие переменные затраты с НДС | 6909 |

| 4.2 | в том числе НДС | 1054 |

| 4.3 | Прочие переменные затраты без НДС | 5855 |

| 4.4 | З/п производственного персонала | 1200 |

| 4.5 | Начисления на з/п произв. персонала | 410 |

| 4.6 | Всего без НДС (4.3+4.4+4.5) | 7466 |

| 5 | Маржинальная прибыль (3-4.6) | 7726 |

| 6 | Постоянные затраты: | |

| 6.1 | Аренда | 1800 |

| 6.2 | в том числе НДС | 274 |

| 6.3 | Коммунальные платежи | 384 |

| 6.4 | в том числе НДС | 58 |

| 6.5 | Амортизация | 181 |

| 6.6 | Ремонт | 264 |

| 6.7 | в том числе НДС | 40 |

| 6.8 | Транспорт | — |

| 6.9 | в том числе НДС | — |

| 6.10 | — | |

| 6.11 | в том числе НДС | — |

| 6.12 | Проценты по кредитам | — |

| 6.13 | З/п админ. персонала | 720 |

| 6.14 | Начисления на з/п админ. персонала | 246 |

| 6.15 | Прочие расходы | 54 |

| 6.16 | в том числе НДС | 8 |

| 6.17 | Всего постоянных расходов | 3650 |

| 6.18 | НДС в постоянных расходах | 381 |

| 6.19 | Всего постоянных расходовбез НДС (6.17-6.18) | 3269 |

| 7 | Прибыль до уплаты налогов (5-6.19) | 4457 |

| 8 | Налог на имущество | — |

| 9 | НДС (2-4.2-6.18) | 1298 |

| 10 | Налогооблагаемая база для налога на прибыль (7-8.1) | 4457 |

| 11 | Налог на прибыль | 891 |

| 12 | Чистая прибыль (9-10) | 3565 |

Таблица 5 – Движение денежных средств на второй год

| № | Доходы и расходы кофейни | Всего, тыс. руб. |

|---|---|---|

| 1 | Денежные средства на начало периода | 3520 |

| 2 | Средства для финансирования (собственные, займы, кредиты) | 3520 |

| 3 | Поступления от реализации | 17927 |

| 4 | Итого поступления (2+3) | 21448 |

| 5 | Расходы организационного периода в том числе: Капитальные затраты Организационные расходы |

— — — |

| 6 | Переменные затраты в том числе: Прочие переменные расходы З/п производственного персонала |

8109 6909 1200 |

| 7 | Постоянные затраты, всего в том числе: Аренда Коммунальные расходы Транспорт Ремонт Реклама З/п админ. персонала Прочие расходы |

3222 1800 384 — 264 — 720 54 |

| 8 | Всего налоги НДС Налог на прибыль З/п наемным работникам |

2630 1082 891 656 |

| 9 | Выплаты по кредитам и займам | — |

| 10 | Всего расходов (5+6+7+8+9) | 13963 |

| 11 | Денежные средства на конец периода(1+4-10) | 7485 |

Проанализировав показатели, видим, что за первый год прибыль составила 2668 тыс. руб., а за второй год – 3565 тыс. руб. Проект кофейни рентабельный и имеет право на существование.

Описание продукта

В этом разделе вы должны донести до инвестора три основные идеи:

- Что такое ваш продукт.

- Чем он ценен для потребителя.

- Почему он лучше, чем продукты конкурентов.

Описание продукта может занимать как половину страницы, если ваш проект не несет в себе новизны и технологически несложен, так и десять. Главное, чтобы вы смогли объяснить потенциальному инвестору, который вообще не разбирается в вашем бизнесе, что вы собираетесь делать (производить).

Хорошая практика – подкреплять текст схемами, несложными чертежами и изображениями продукта

Таким образом вы включаете визуальное восприятие и удерживаете внимание инвестора на бизнес-плане

Недостаточно рассказать, что вы собираетесь делать, нужно ответить на вопрос «зачем?». Продукт, который не нужен потребителю, продаваться не будет. И финансирование на него вы не получите. Поэтому постарайтесь максимально убедительно доказать, что ваш проект необходим рынку. Среди аргументов могут быть выкладки из предыдущего раздела по неудовлетворенному спросу, социальные опросы, потребительские предпочтения.

В третьей части раздела нужно наглядно показать, почему ваш продукт лучше, чем у конкурентов. По опыту лучше всего для этого работают таблицы конкурентного анализа. Например (таблица 1).

Таблица 1. Анализ конкурентов

|

Производитель |

Х |

Y |

Z |

W |

U |

Q |

|

Модель |

Mega 2500 |

РОС ТТ50 |

POC ТТ100 |

ДИММ 2500 |

FR16-2,5-10-120 |

TERMO 2500 |

|

Рыночная стоимость |

2,1 млн |

1,69 млн |

2,28 млн |

1,3 млн |

2,1 млн |

2,1 млн |

|

Мощность установки |

2500 кВт |

2500 кВт |

2500 кВт |

2500 кВт |

2500 кВт |

2500 кВт |

|

Многотопливность |

Да |

нет |

нет |

Нет |

Нет |

Нет |

|

КПД |

93,2 |

88–90 |

90–92 |

87 |

92 |

92 |

|

Количество ходов ДГ |

4 |

2 |

3 |

2 |

3 |

3 |

|

Автоочистка |

Да |

Нет |

Нет |

Нет |

Нет |

Нет |

|

Виды топлива |

Твердое-газ-дизель-мазут |

Газ-дизель |

Газ-дизель |

Газ-дизель |

Газ-дизель-мазут |

Газ-дизель |

|

Производитель |

Россия |

Россия |

Россия |

Россия |

Россия |

Италия |

Наличие такой таблицы в бизнес-плане показывает, что вы знаете свой рынок, продукты конкурентов, их преимущества и недостатки. При создании своего продукта вы учитывали существующие на рынке аналоги и сделали свой продукт в чем-то лучше.

Обязательно в такой таблице указать значимые параметры, такие как цена (!), характеристики эксплуатации, качество. Можно снабдить таблицу дополнительными параметрами: послепродажным обслуживанием, узнаваемостью бренда, современным дизайном. Указывайте все характеристики, по которым ваш продукт выигрывает у конкурентов, но существенные минусы тоже укажите. Все равно инвесторы их обнаружат.

Финансовые показатели бизнес-плана

Финансовые показатели – количественное выражение производственных и маркетинговых показателей, объективно отражающее положение дел в бизнесе.

Финансовые показатели нужны и для банков, и для предпринимателя, поскольку позволяют рассчитать собственную ликвидность и помочь в управлении предприятием и сотрудниками.

|

Основные финансовые показатели |

Как рассчитать |

|

Инвестиционные затраты (руб.) |

Сумма всех вложенных в проект средств = собственные + заемные средства |

|

Операционные затраты (руб.) |

Сумма ежедневных расходов, постоянные и переменные |

|

Валовая выручка (руб.) |

Общая прибыль минус себестоимость производства |

|

Собственные средства (руб.) |

Личные средства, вложенные в бизнес |

|

Налоги (руб.) |

Налоговая нагрузка с учетом системы налогообложения |

|

Чистая прибыль (руб.) |

Сумма прибыли валовой, прочей операционной и от финансовых операций минус налоги |

|

Рентабельность продукции, в % |

Крп = прибыль до налогообложения/себестоимость реализованной продукции * 100% |

|

Рентабельность активов |

Кра = чистая прибыль/сумма активов |

|

Рентабельность собственных средств, вложенных в бизнес |

Крсс = чистая прибыль/средняя величина собственного капитала * 100% |

Это простые финансовые показатели. Чем сложнее предприятие, тем более глубокий финансовый анализ необходим для объективной картины. Конечно, составление качественного финансового плана требует сил и времени — порой в ущерб другим важным делам. Найти возможность для полноценного анализа поможет передача части рутинных дел на аутсорс.

Связь между финансовым планом и оценкой эффективности делового замысла

Несложно догадаться, что на основании экономического расчета инвестор оценивает его результативность. Под этим понимается соответствие цены покупки актива доходу, который он может принести, учитывая все имеющиеся риски. Финплан недвусмысленно расскажет вкладчику о том, стоит ли ему приобретать данный объект и вносить деньги в проект. Инвестиционная программа оценивается по ряду показателей действенности. Часть из них связана с материальным состоянием предприятия, а часть – с рассчитываемым с учетом ставки дисконтирования результатом инвестирования.

Материальное состояние организации определяется тем, как меняются его доход, рентабельность, ликвидность и т. д. в процессе осуществления задуманного. Насколько более или менее устойчивым в области финансов становится компания.

Как можно оценить действенность вложения? Для этого производят оценку следующих данных:

- срок окупаемости (один из показателей рисков, содержащихся в реализуемой схеме, обозначает период времени, когда вложенные в бизнес средства могут быть возмещены доходом);

- чистая приведенная величина выручки (размер прироста от нового производства за вычетом производимых расходов, является степенью масштабности бизнеса);

- индекс прибыльности (коэффициент достатка);

- внутренняя норма рентабельности (признак результативности инвестиционных мероприятий) – наиболее важный для определения успешности программы критерий.

Все вышеприведенные сведения представляют собой основные параметры экономической идеи проекта.