Что такое расчетный счет в банке, для чего нужен, где открыть

Содержание:

- Банк для успешного бизнеса

- Юридическому лицу необходимо предоставить в банк следующие документы (документы остаются в банке):

- Нужен ли Индивидуальному предпринимателю Расчетный счет?

- Выбор в пользу крупного банка – насколько это верно?

- 6 причин, почему вам нужно открыть второй расчетный счет

- Как не ошибиться с выбором банка?

- Расчетный счет: что это и почему он необходим?

- Список документов для открытия расчетного счета для ИП и ООО

- Как добавить второй расчетный счет в 1С:Бухгалтерия 8.3

- Как выбрать банк для бизнеса

- Итоговое сравнение расчетных счетов с быстрым открытием

- Популярные банки

Банк для успешного бизнеса

Торговый эквайринг

7% годовых в рублях

Основные документы, предоставляемые клиентами при открытии счетов ООО или АО97 КБ

Анкета выгодоприобретателя16 КБ

Опросник для юридических лиц и индивидуальных предпринимателей, адвокатов, нотариусов (резидентов)37 КБ

Questionnaire for legal entities non-resident and foreign structure without forming a legal entity51 КБ

Перечень документов для открытия банковского счета, счета в драгоценных металлах, счета по депозиту и специального банковского счета платежного агента/поставщика, должника, специального счета эскроу юридическому лицу — резиденту189 КБ

Перечень документов для открытия банковского счета, специального счета эскроу, счета по депозиту юридическому лицу — нерезиденту186 КБ

Перечень документов для открытия банковского счета, специального счета эскроу, счета по депозиту и специального банковского счета платежного агента/поставщика, ИП, физическому лицу, занимающемуся в установленном зак-вом РФ порядке частной практикой187 КБ

Перечень документов для открытия банковского счета, счета по депозиту адвокату, осуществляющему деятельность через адвокатский кабинет157 КБ

List of documents for opening of the bank account, a deposit account, to non-resident legal entity (in English)254 КБ

Перечень документов при смене юридического адреса юридического лица, по которому осуществляется связь с лицом, выполняющим функции единоличного исполнительного органа143 КБ

Перечень документов при смене места нахождения филиала (представительства) юридического лица187 КБ

Перечень документов при смене наименования юридического лица162 КБ

Перечень документов при смене наименования филиала (представительства) юридического лица196 КБ

Перечень документов при смене состава участников/акционеров юридического лица160 КБ

Перечень документов при смене лиц, уполномоченных на распоряжение счетом юридического лица, ИП, физического лица, занимающегося в установленном законодательством РФ порядке частной практикой (за исключением процедур банкротства)163 КБ

Перечень документов при смене лиц, уполномоченных на распоряжение счетом юридического лица, индивидуального предпринимателя на арбитражного управляющего в процедурах банкротства внешнее управление или конкурсное производство132 КБ

Перечень документов для внесения изменений в сведения об индивидуальном предпринимателе, физическом лице, занимающемся в установленном законодательством РФ порядке частной практикой188 КБ

Договор комплексного банковского обслуживания юридического лица и индивидуального предпринимателя в АКБ «Ланта-Банк» (АО)1000 КБ

Заявление об акцепте договора комплексного банковского обслуживания юридического лица и индивидуального предпринимателя2148 КБ

Условия и порядок осуществления перевода денежных средств/драгметаллов по поручениям физических и юридических лиц, индивидуальных предпринимателей по их банковским счетам, карточным счетам, счетам по вкладам (депозитам) в АКБ «Ланта-Банк» (АО)1757 КБ

Правила открытия и обслуживания расчетного счета юридического лица и индивидуального предпринимателя, специальных банковских счетов271 КБ

Правила размещения денежных средств на расчетном счете125 КБ

Распоряжение на списание в безакцептном порядке денежных средств (дополнительное соглашение к ДКБО юрлиц и ИП)17 КБ

Заявление на перевод обслуживания13 КБ

Заявление на перевод иностранной валюты13 КБ

Поручение на покупку инвалюты14 КБ

Поручение на продажу инвалюты14 КБ

Распоряжение о списании иностранной валюты с транзитного валютного счета15 КБ

Заявление на выдачу чековой книжки12 КБ

Заявление на изменение адреса и номера телефона в карточке с образцами подписей и оттиска печати17 КБ

Заявление на изменение реквизитов, указанных клиентом при регистрации в системе «Клиент-Банк»13 КБ

Заявление на расторжение договора46 КБ

Заявление о закрытии счета14 КБ

Тарифы на услуги АКБ «Ланта-Банк» (АО) для юридических лиц и индивидуальных предпринимателей в рублях650 КБ

Тарифы на услуги АКБ «Ланта-Банк» (АО) для юридических лиц и индивидуальных предпринимателей в иностранной валюте354 КБ

Ваш регион

Москва

Рязань

Санкт-Петербург

Орёл

Ливны

Мценск

Новосибирск

Куйбышев

Красноярск

Иркутск

Бодайбо

Усть-Нера

Алдан

Юридическому лицу необходимо предоставить в банк следующие документы (документы остаются в банке):

1. Устав с изменениями и дополнениями на момент открытия счета – копия, заверенная нотариусом либо ИФНС РФ, либо в Банке;

2. Решение (Протокол) о создании, реорганизации юридического лица — копия либо подлинник;

3. Решение (Протокол) о выборах (назначении) руководителя — копия либо подлинник;

4. Сведения об участниках Общества, обладающих долей от 10 % и более в уставном капитале, с указанием паспортных данных, места регистрации, даты и места рождения — подлинник либо копии паспортов участников (страницы с паспортными данными, фотографией и местом регистрации);

5. Карточка организации-учредителя, если учредителем является юридическое лицо, с указанием его полного и сокращенного наименования, ИНН, ОГРН, юридического адреса, учредителей, руководителя, бенефициарных владельцев и их паспортных данных (копий их паспортов — страницы с паспортными данными, фотографией и местом регистрации);

6. Трудовой договор с руководителем, либо выписка из трудового договора в части прав, обязанностей, срока полномочий (при наличии) – копия либо подлинник;

7. Документы, подтверждающие право распоряжения счетом (наделения правом подписи) лицами, кроме руководителя:

7.1. Если право подписи передается сотруднику юридического лица:

- Приказ о назначении на должность – копия, заверенная Руководителем юридического лица, либо подлинник;

- Приказ (распоряжение) Руководителя юридического лица, либо Доверенность за подписью Руководителя юридического лица на предоставление права подписи – копия или подлинник;

7.2. Если право подписи передается управляющему, необходимо предоставить договор на передачу функций единоличного исполнительного органа с указанием наделения его правом подписи — копия;

7.3. Если право подписи передается управляющей организации:

- Устав управляющей организации – копия;

- Протокол о назначении Руководителя управляющей организации – копия;

- Договор о передаче функций единоличного исполнительного органа управляющей организации – копия;

7.4. Если управляющая организация предоставляет своим сотрудникам право подписи:

- документы, указанные в п.7.3.;

- Приказ (распоряжение) Руководителя управляющей организации, либо Доверенность за подписью Руководителя управляющей организации на предоставление права подписи – копия или подлинник;

8. Лицензии на осуществление деятельности, подлежащей лицензированию, либо свидетельство о допуске к определенным видам работ, выданное СРО — копии;

9. Копии паспортов лиц, указанных в банковской карточке (страницы с паспортными данными, фотографией и местом регистрации);

10. Письмо с указанием юридического и фактического адресов;

11. Документы (договоры аренды помещений, свидетельство о праве собственности и т.п.) подтверждающие местонахождение юридического лица по юридическому и фактическому адресам — копия;

12. Документы о финансовом положении:

- копии годовой бухгалтерской отчетности (бухгалтерский баланс, отчет о финансовом результате);

- или копии годовой (либо квартальной) налоговой декларации с отметками налогового органа об их принятии или без такой отметки с приложением либо копии квитанции об отправке заказного письма с описью вложения (при направлении по почте), либо копии подтверждения отправки на бумажных носителях (при передаче в электронном виде);

- или справку об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, выданную налоговым органом.

В случае, если с даты государственной регистрации организации прошло менее трех месяцев, организация предоставляет в Банк гарантийное письмо, в котором обязуется предоставить отчетность в срок, не превышающий шести месяцев с момента открытия счета.

13. Отзыв о деловой репутации юридического лица (в произвольной письменной форме) от других клиентов Банка, имеющих с ним деловые отношения; и (или) отзывы (в произвольной письменной форме) от других кредитных организаций, в которых юридическое лицо ранее находилось на обслуживании, с информацией этих кредитных организаций об оценке деловой репутации данного юридического лица.

Нужен ли Индивидуальному предпринимателю Расчетный счет?

ИП может не заводить расчетный счет, но при таких условиях:

- Лица, оплачивающие услуги любого характера или товары, которые предоставляет ИП, будут оплачивать их только наличными. При этом сумма, поступающая ИП, от одного покупателя не должна быть выше 100 000 рублей ежедневно;

- Если у ИП нет торгового терминала, принимающего оплату посредством использования банковской карты, то открытие расчетного счета не является необходимостью.

Скачать документ: Указание ЦБ РФ от 09.12.2019 N 5348-У О правилах наличных расчетов

Конечно, каждый ИП сам решает нужен ли ему расчетный счет

Но важно понимать, что, например, пластиковые карты сейчас используют практически все. И не имея торгового эквайринга для проведения расчетных операций, можно потерять весомую часть клиентов, а соответственно и прибыли

Также открытый расчетный счет дает массу преимуществ таких как:

- Возможность получения денег на счет в любой неограниченной сумме, возможность оформления кредитов по более выгодным условиям;

- Возможность оформления депозита с большим процентом;

- А также, благодаря открытому расчетному счету, можно проводить денежные операции по оплате налогов и т.д. с мобильного устройства, не выходя при этом из дома.

Может ли ИП использовать Личный банковский счет для расчетов?

Ранее заниматься предпринимательством, используя свой личный счет было запрещено. Но данный закон претерпел некоторые коррективы. На данный момент ситуация выглядит следующим образом:

- Банк может отказать в переводе денег на личную карту ИП, без предоставления последних документов, которые подтверждают легальность перевода;

- При потенциально подозрительной по мнению банка операции, он имеет право ее заморозить;

- ФНС может возложить на перевод налог, размером в 13%;

- Также ФНС может возложить налог не только на перевод, но и на все имеющиеся на счету средства;

- Могут возникнуть трудности с доказательством назначения платежей, также с отчетностью и бухгалтерией.

Таким образом, можно заключить, что использование своего карточного или личного счета для расчетов ИП допустимо, но нужно быть готовым к налогообложению и возможным проблемам с документацией и отчетностью.

Как ИП правильно выставить счет ООО?

Для правильного выставления счета необходимо заполнить стандартную форму, в которой необходимо указать:

- Личную информацию в шапке формы;

- Ниже следует заполнить графу с банковскими реквизитами;

- Вписывается порядковый номер ИП;

- Заполняется поле, в котором перечисляются оказываемые услуги, работы и т.д.;

- Указывается итоговая сумма вместе с подсчитанным НДС;

- В дополнительной информации может указываться конечный срок оплаты или время, в течении которого должен быть отправлен товар/указана услуга и т.д.;

- Если заполняется бумажная форма, то в конце ставятся подпись и печать.

Выбор в пользу крупного банка – насколько это верно?

Перечисленные критерии, лежащие в основе при подборе подходящего для открытия счета и обслуживания банка, имеют второстепенное значение.

Первым условием для того, чтобы отдать предпочтение конкретному финансовому учреждению, являются его надежность и солидная репутация.

В силу того, что каждый год Центробанк закрывает не менее сотни банковских организаций, потенциальные клиенты решают открыть счет в крупном банке, имеющем высокие рейтинговые показатели. С одной стороны, этот шаг можно назвать верным – такие кредитные организации располагают широкой филиальной сетью, у них хорошо развита клиентская служба и значительный опыт в банковском обслуживании ООО и ИП.

Но крупный банк – это огромный бюрократический механизм, который отличается неповоротливостью в принятии оперативных решений и сложившейся в течение многих лет практикой общения с клиентами.

Не являются редкостью низкокачественное обслуживание в крупнейших банках, недоработки в программном обеспечении, многоступенчатая обработка клиентских запросов, занимающая немало времени.

У небольших финансовых учреждений, которые готовы бороться за каждого нового клиента, проявляется больше гибкости в разработке индивидуальных условий банковского обслуживания с персональными тарифами и дополнительными опциями.

Выбирать «правильный» банк следует тщательно и взвешенно, сравнивая все условия, предлагаемые различными кредитными учреждениями.

6 причин, почему вам нужно открыть второй расчетный счет

Чуть подробнее остановимся на причинах открытия второго расчетного счета. На самом деле, их гораздо больше, но мы выделили основные.

Экономия на расчетно-кассовом обслуживании

Крупные банки, как правило, устанавливают высокую стоимость за свои услуги. Взять, к примеру, Сбербанк или ВТБ. Комиссия за платежи у них достаточно велика по сравнению с небольшими коммерческими банками:Альфа Банк, Тинькофф, Райффайзен, Промсвязьбанк и т.д.

Обслуживание в этих финансовых компаниях может оказаться значительно дешевым. При этом стоит учесть отсутствие абонентской платы за подключенный пакет услуг, если нет операций по счету в течение месяца.

Основной счет у вас может быть открыт в надежной и крупной организации, то есть большая часть капитала хранится там, а второй и последующие — в более мелких банках. С их помощью вы можете проводить платежи, совершать переводы, совершать прочие операции.

115-ФЗ

В связи с участившимися блокировками в соответствии с 115-ФЗ наличие второго счета для ИП и ООО сможет защитить от ареста всех денежных средств предприятия. Даже если один банк решит заблокировать р/с, второй счет в другом банке будет временно выполнять роль «запасного кошелька». То есть вы сможете спокойно принимать и отправлять платежи, снимать наличные, выплачивать зарплату, пока не разблокируете основной банковский счет.

Если у вас только один р/с, и на него упала блокировка, вы не сможете так свободно распоряжаться деньгами до тех пор, пока не банк не «разморозит» счет. Не нужно объяснять, к каким проблемам это может привести.

Кстати, здесь нужно учесть такой момент. Если банк заблокировал расчетный счет по 115-ФЗ, а вы после этого решили открыть р/с в другом банке, то он может отказать в заключении договора на обслуживание. Поэтому заранее позаботьтесь о наличии «запасного кошелька».

Кроме того, если банк не просто заблокирует доступ к учетной записи, а полностью откажет в обслуживании, то у вас уже будет счет, куда вы сможете вывести деньги.

Отзыв лицензии у банка

Еще одна причина страха потерять деньги — это отзыв лицензии у небольших коммерческих банков. Центробанк с завидной регулярностью «зачищает» банковский сектор от недобросовестных ФКО, поэтому не исключено, что и ваша обслуживающая организация рано или поздно может попасть под зачистку.

Самый оптимальный вариант — держать деньги в нескольких банках, которые входят в ТОП-10 банковских компаний по количеству активов. Как правило, это учреждения. которые отличаются стабильностью, надежностью и безопасностью. Они же являются системно значимыми банками, а это означает поддержку государства и наличие «иммунитета» от экономического кризиса, банкротства и отзывы лицензии.

Технические сбои в банке

Какой бы надежной и крупной не была организация, но и она не застрахована от технических сбоев в работе системы. В связи с этим возникает ситуация, когда вы в течение 1-2 дней пользоваться своими деньгами: оплачивать поставки, услуги ЖКХ, коммуникации. Казалось бы такие мелочи могут серьезно повлиять на работу компании и создать значительные проблемы.

При наличии второго расчетного счету у ИП и ООО бизнесмен не потеряет платежеспособность и сможет спокойно проводить платежи, а бизнес ни на секунду не остановится.

Разделение денежных потоков

Если вы занимаетесь разными видами деятельности, абсолютно не взаимосвязанными между собой, то гораздо удобнее проводить операции, анализировать бюджет и вести управленческий учет по разным счетам.Также разделение денежных потоков поможет понять, какое направление у тебя прибыльное, а какое — убыточное.

Удобное снятие наличных

Когда у предприятия несколько расчетный счетов, бизнесмен фактически может снять больше наличных денежных средств. Каждый банк устанавливает свои лимиты в соответствии с тарифным планом. В одном банке может быть низкая комиссия и большой лимит, в другом — бесплатное снятие наличных до определенной суммы. Например, в Сбербанке — 150 000 рублей, в банке Точка — 200 000 рублей.

Допустим, вам необходима сумма в 600 000 рублей. Если снять ее в одном банке, то вы отдадите от 3-5% комиссии

Если вы снимете по 150-200 тысяч в разных банках, то заплатите либо минимальную комиссию, либо не заплатите вообще.

Естественно, не стоит увлекаться, чтобы не попасть под пристальное внимание как самих банков, так и налоговой. Не забывайте платить налоги по всем счетам, чтобы каждая банковская компания видела, что ты не фирма-однодневка, которую интересует только наличка, а действующее предприятие, выплачивающее зарплату, арендующее офисы, склады, технику и т.д

Как не ошибиться с выбором банка?

Как определить, в каком банке выгоднее открыть расчетный счет для ООО? Вы можете воспользоваться предложениями нашего сервиса «Выборка» или самостоятельно провести анализ финансовых учреждений с учетом следующих параметров:

- как долго банк работает на рынке, какую репутацию за это время заработал;

- какие особенности ведения бизнеса есть у вашей организации – например, наличие собственной производственной базы или частные сделки с зарубежными партнерами;

- стоимость всех банковских услуг, которые входят в РКО;

- наличие интернет-банкинга, онлайн-приложений и иных способов дистанционного управления счетом;

- качество сервиса: скорость обработки платежек и иных документов, работа службы поддержки, своевременные оповещения и пр.;

- лояльность при оформлении кредитов на льготных условиях.

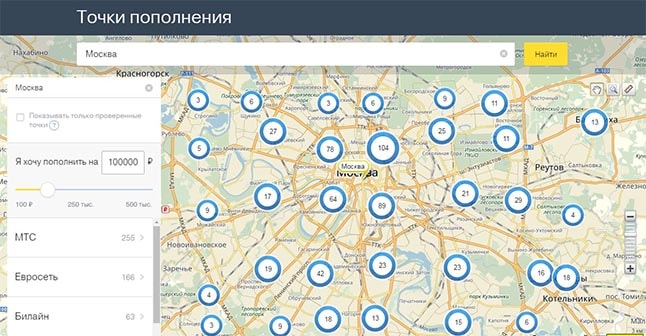

Планируя открыть расчетный счет для ООО в Москве, важно учесть и особенности бизнеса:

- для небольших фирм, ведущих расчеты преимущественно в наличных деньгах, лучше выбрать банк по близости: оформить платежку или получить выписку таким компаниям проще в офисе банка, чем оплачивать услуги электронного документооборота;

- на первых порах лучше выбрать финансовые учреждения с льготным периодом (в течение которого не нужно платить за ведение р/с), с бесплатными платежами внутри банка, небольшой комиссией за снятие наличности;

- выбирая банк для открытия расчетного счета для ООО, деятельность которого связана с тендерами или иностранными партнерами, убедитесь, что финансовое учреждение может предоставить валютный контроль, банковскую гарантию или оформить аккредитив;

- для компаний с большим количеством сотрудников стоит рассмотреть РКО с зарплатным проектом.

Как понять, какой тариф выгоднее?

Сравнение тарифов на нашем сайте поможет выявить плюсы и минусы каждого варианта обслуживания. Вообще, все существующие тарифы условно можно разделить на две категории:

- без абонентской платы: минимум платежных поручений, небольшие лимиты на снятие наличных денежных средств и переводы физ. лицам;

- с абонентской платой – стоимость напрямую зависит от качества условий (чем они лучше, тем выше обслуживание).

Если деятельность юридического лица не связана с большим числом платежей, выбирать следует бесплатное обслуживание счета, если платежей много – с низкой комиссией, для тех, кто часто переводит деньги за границу – с выгодными условиями конвертации.

Нужно открыть расчетный счет в банке быстро, буквально за 1 день? Воспользуйтесь помощью нашего сервиса «Выборка»: всего несколько кликов, и вы не только найдете финансовое учреждение с выгодными тарифами, дополнительными бонусами и опциями, но и подадите заявку на оформление р/с в соответствии с внутренними требованиями конкретного банка.

Какие документы нужны, чтобы открыть расчетный счет быстро и без проволочек?

Стандартный пакет документов для ООО включает в себя:

-

учредительные документы

(Устав, Приказ о назначении руководителя и пр.) - ОГРН, ИНН

- выписка из ЕГРЮЛ

- сведения о компании (по форме конкретного финансового учреждения)

- финансовая отчетность за последний период

- рекомендации деловых партнеров, других кредитных организаций (при наличии)

- карточка с образцами подписей должностных лиц.

В зависимости от внутренней политики банка этот перечень может меняться. Вы можете использовать наш сервис, чтобы открыть счет для ООО за один день – в этом случае документы можно будет передать лично в отделении банка или вызвать сотрудника финансового учреждения для оформления договора на дому, в офисе фирмы или любом другом удобном месте.

Расчетный счет: что это и почему он необходим?

В прошлой статье о расчетно-кассовом обслуживании юридических лиц я мельком упоминал о хранении денежных средств на расчетном счете. Так давайте же разберемся, что это за фрукт такой, и почему без него не обходится ни одно юридическое лицо.

Счетами могут обзаводиться и «юрики», и «физики». Особенность расчетных счетов в том, что открываются они исключительно для осуществления коммерческой деятельности. Поэтому если вас интересуют денежные вклады под проценты, расчетный счет вам не потребуется. Последний необходим исключительно для ведения текущей деятельности компании. Если вы хотите обеспечить себя дополнительным пассивным доходом, советую вам подыскать себе выгодные дебетовые карты. В моей статье «Кредитная и дебетовая карта: в чем их разница» вы сможете найти несколько интересных и подходящих для этого продуктов. Если вы сомневаетесь, обязательно ли открывать расчетный счет, предлагаю оценить все его преимущества и недостатки.

Оформи РКО и пользуйся 2 месяца бесплатно

Список документов для открытия расчетного счета для ИП и ООО

Список документов стоит уточнить в конкретном банке Москвы. Как правило, от ИП требуются:

- гражданский паспорт;

- свидетельство о постановке на учет в ФНС;

- свидетельство о регистрации в Едином государственном реестре ИП;

- копия лицензии (если имеется);

- документ с указанием кода ОКВЭД из Росстата.

Руководители ООО должны подготовить:

- личный гражданский паспорт;

- устав;

- приказ или решение о назначении на должность;

- свидетельство о регистрации в Едином государственном реестре юридических лиц;

- свидетельство о постановке на учет в налоговой;

- документ с указанием кода ОКВЭД из Росстата.

Снятие наличных и переводы на счета других лиц доступны только после проверки документов банком.

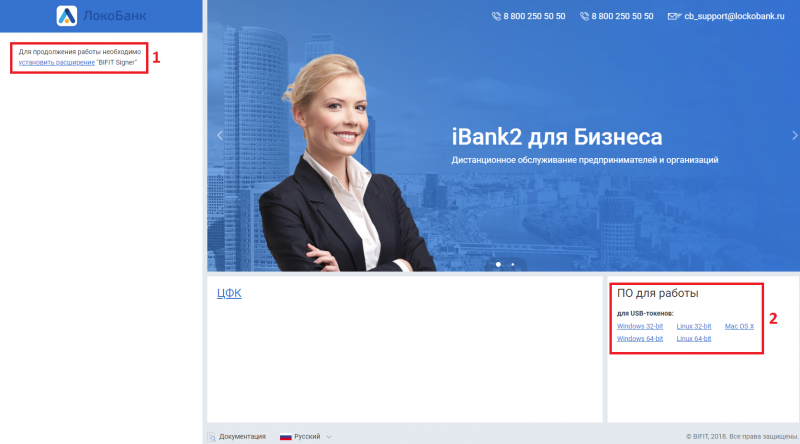

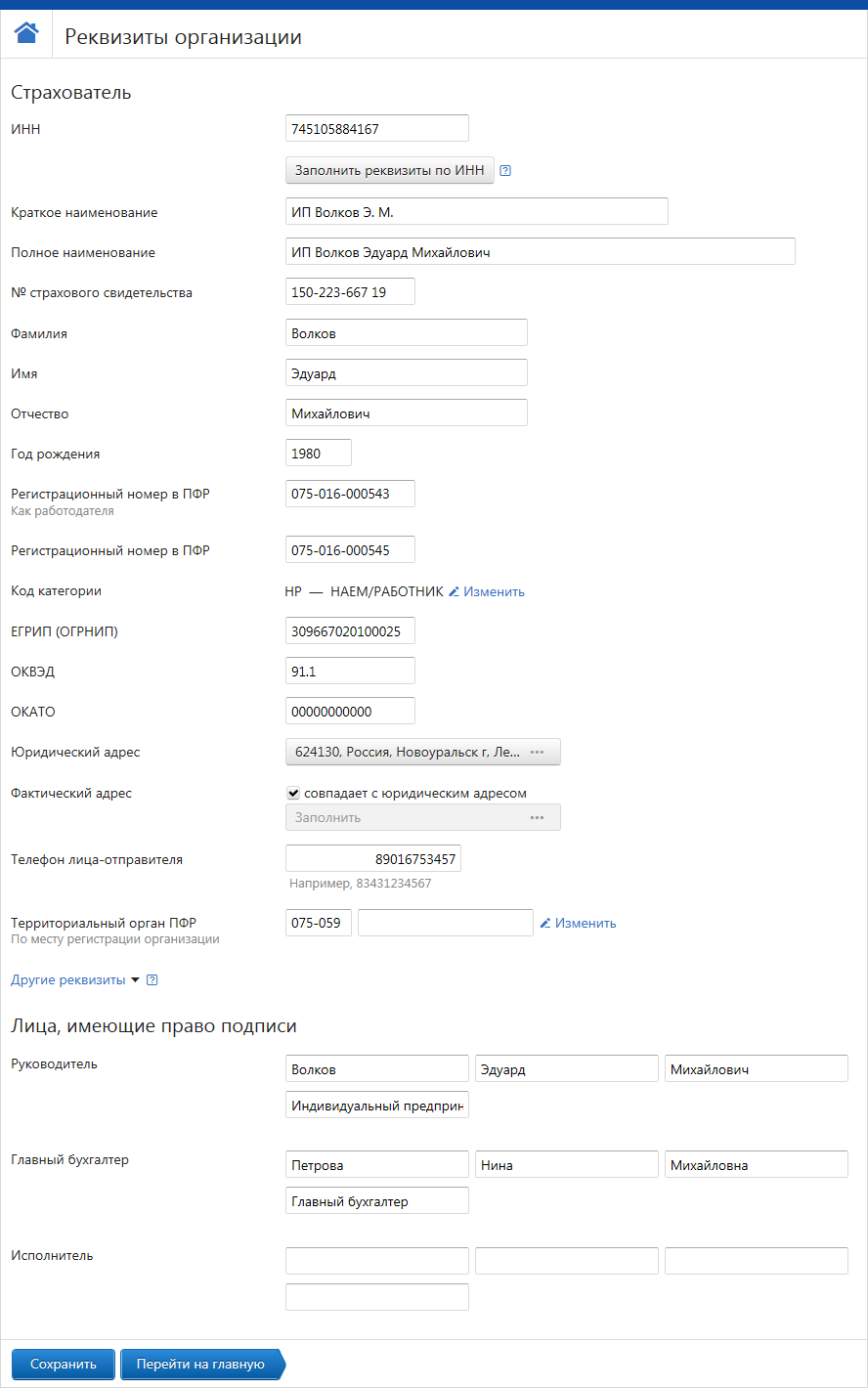

Как добавить второй расчетный счет в 1С:Бухгалтерия 8.3

Расскажем, как в 1С 8.3 Бухгалтерия добавить второй расчетный счет организации.

Для этого:

- Запустите конфигурацию.

- Перейдите в меню «Главное».

- Откройте раздел «Реквизиты организации». Там уже внесен один банковский счет, необходимо добавить второй.

- Перейдите во вкладку «Банковские счета».

- Кликните «Создать».

- В новом окне введите реквизиты нового счета: БИК (после ввода цифр вы можете выбрать нужный банк в выпадающем списке), номер. Также укажите валюту, дату открытия р/с.

- Кликните «Записать и закрыть». Во вкладке «Банковские счета»должен появиться второй расчетный счет.

Чтобы выставить контрагенту счет с новыми банковскими реквизитами, перейдите в раздел «Продажи» — «Счета покупателям» — «Создать новый». Далее выберите контрагента, а в поле «Банковский счет» укажите новый, выбрав его из списка. В созданном счете будут сформированы новые реквизиты для оплаты.

Хотим отметить, что наличие нескольких расчетных счетов застрахует только от проблем со стороны банков, но не от налоговой. Инспекторы могут заблокировать все счета компании, независимо от того, в каких банках они находятся. Но практика большинства предпринимателей показывает, что второй и последующие расчетные счета — хорошая «подушка безопасности», которая поможет избежать множества финансовых проблем.

Как выбрать банк для бизнеса

Основные критерии выбора банка для расчетно-кассового обслуживания (РКО):

- Консультационная поддержка.

- Эквайринг.

- Аренда оборудования.

- Кредиты, лизинг.

- Овердрафт.

- Спецсчёт для участия в торгах, тендерах.

- Предоставление банковской гарантии.

- Инкассация.

- Самоинкассация.

- Возможность размещения средств на депозит и процент по депозиту.

- Зарплатный проект.

- Бизнес карта.

- Различные бонусы.

- Для начала необходимо выбрать наиболее важные факторы именно для Вашего предприятия.

- Расставить их по убыванию значимости.

- Выбрать банки, подходящие под критерии верхней части Вашего списка (первые 3-4 позиции).

- Проанализировать какие из этих банков отвечают условиям нижней части списка.

- В результате у Вас останется немного вариантов, из которых Вы легко выберете наиболее подходящие банки.

Итоговое сравнение расчетных счетов с быстрым открытием

Расчетные счета

с быстрым открытием

Открытие

Обслуживание

Платежка

1

Точка (Начало)

0 руб.

700

700 руб.

руб.

2

МодульБанк (Оптимальный)

0 руб.

690

690 руб.

19

19 руб.

3

Тинькофф (Простой)

0 руб.

490

490 руб.

49

49 руб.

4

Промсвязьбанк (Бизнес Старт)

0 руб.

0 руб.

100

100 руб.

5

Совкомбанк (Старт)

190

190 руб.

0 руб.

50

50 руб.

6

Дело Банк (ДелоЛайт)

0 руб.

690

690 руб.

39

39 руб.

7

Промсвязьбанк (Платите меньше)

0 руб.

400

400 руб.

100

100 руб.

8

Альфа-Банк (Просто 1%)

0 руб.

0 руб.

руб.

9

Промсвязьбанк (1% на все)

0 руб.

0 руб.

руб.

10

Банк Санкт-Петербург (Деловой Лайт)

0 руб.

490

490 руб.

200

200 руб.

11

ВТБ (Самое важное)

0 руб.

1200

1200 руб.

50

50 руб.

12

Веста Банк (Стартап)

0 руб.

0 руб.

89

89 руб.

13

Сфера (БКС Банк) — Пакет S

0 руб.

99

99 руб.

90

90 руб.

14

ББР Банк (РКО)

0 руб.

800

800 руб.

39

39 руб.

15

Владбизнесбанк (Первый счет)

0 руб.

0 руб.

49

49 руб.

16

Юнистрим (Оптимальный)

0 руб.

990

990 руб.

49

49 руб.

17

Кредит Европа Банк (Интермедиэйт)

0 руб.

990

990 руб.

30

30 руб.

18

Владбизнесбанк (Цифровой)

0 руб.

490

490 руб.

29

29 руб.

19

Банк Реалист (Кредит+)

0 руб.

0 руб.

30

30 руб.

20

Финсервис (РКО)

1500

1 500 руб.

500

500 руб.

25

25 руб.

21

Евроальянс (РКО)

0 руб.

900

900 руб.

30

30 руб.

22

ВУЗ-Банк (Промо Лайт)

0 руб.

0 руб.

руб.

23

Промтрансбанк (Корпоративный)

0 руб.

0 руб.

руб.

24

Банк Дом.РФ (Оптимальный)

0 руб.

2490

2490 руб.

29

29 руб.

25

ПростоБанк (Просто Экономный)

0 руб.

0 руб.

руб.

26

Промтрансбанк (Универсальный)

1000

1 000 руб.

790

790 руб.

18

18 руб.

27

ПСКБ (Пакет №1)

3000

3 000 руб.

0 руб.

50

50 руб.

Популярные банки

Точка

Райффайзенбанк

Сбербанк

Тинькофф

Альфа-Банк

Открытие

Этапы открытия расчетного счета

1Выберите подходящий банк

2Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

Часто недавно открывшемуся предприятию расчетный счет может потребоваться как можно быстрее – для того, чтобы сразу начать заключать сделки и вести бухгалтерский учет. Для этого можно обратиться в банк, который предлагает открытие счета в течение одного дня. Чтобы открыть расчетный счет, нужно заполнить онлайн-заявку на сайте банка и подготовить пакет документов для согласования у специалиста. Здесь мы собрали все предложения по РКО с быстрым открытием счетов. При выборе учитывайте стоимость открытия, обслуживания и выписки платежек, комиссию за прием и выдачу наличных, требования к компании и документам.

Преимущества

- Крупные банки предлагают срочное открытие счетов любыми способами

- Существуют предложения, в которых вы получите реквизиты счета сразу после подачи заявки

Недостатки

- Не у всех предложений возможно быстрое открытие

- Чаще всего такая возможность доступна только для маленьких и недавно открывшихся компаний

- В редких случаях при выдаче реквизитов до проверки документов счет могут заблокировать после проверки