Основные показатели предприятия

Содержание:

- Прочие показатели

- Иные коэффициенты

- Рентабельность

- Коэффициенты оборачиваемости

- Чистый оборотный капитал

- Совокупность финансовых показателей

- Коэффициенты ликвидности

- КАКИЕ КРИТЕРИИ И МЕТОДЫ ИСПОЛЬЗОВАТЬ ДЛЯ ОЦЕНКИ ЭФФЕКТИВНОСТИ РАБОТЫ ПРЕДПРИЯТИЯ

- Источники коэффициентов

- ПОЧЕМУ ВАЖНО ОЦЕНИВАТЬ ЭФФЕКТИВНОСТЬ РАБОТЫ ПРЕДПРИЯТИЯ

- Основные группы финансовых коэффициентов

- Характеристика показателей

- Кредиторские долги

- АНАЛИЗИРУЕМ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ПРЕДПРИЯТИЯ ПО ИТОГАМ ГОДА

- ПОДВОДИМ ИТОГИ

Прочие показатели

Какие еще есть финансово-экономические показатели деятельности бизнесов, важные с точки зрения анализа эффективности деятельности предприятий? К таковым, в частности, относится коэффициент оплаты процентов по кредиту. Он отражает то, достаточна ли выручка компании с точки зрения выполнения соответствующего типа обязательств.

В числе иных примечательных показателей — коэффициент, отражающий отношение цены товара и прибыли. Он позволяет понять то, в какой степени текущая стоимость выпускаемой продукции соответствует ожидаемой выручке. Есть такой показатель, как прибыль на одну акцию. Он отражает то, каков доход акционера в расчете на одну ценную бумагу. С ним соседствуют такие критерии, как балансовая стоимость одной акции, величина дивидендов, а также, в некоторых случаях, предполагаемый рост прибыли.

Иные коэффициенты

Как мы видим, показатели финансовых результатов компаний часто выражаются в коэффициентах. Некоторые мы уже рассмотрели выше. Но есть и другие. В числе таковых — коэффициент финансового рычага. Он показывает то, в какой степени фирма зависит от кредитов. Чем выше соответствующий коэффициент, тем, соответственно, сильнее, с точки зрения анализа, финансовая нагрузка на организацию. Вместе с тем, так же, как и в случае, к примеру, с рентабельностью, данный параметр относителен. Если в какой-то фирме соответствующие показатели финансового состояния хуже, чем у другой, но она имеет дополнительные резервы или же преимущества в аспекте доступа к дешевым кредитам, то ее бизнес-модель может быть оценена инвесторами как более устойчивая.

Есть коэффициент автономии. Как полагают многие эксперты, по возможности его также следует включать в показатели финансового состояния фирмы. В некоторой степени он влияет на предыдущий коэффициент. Он отражает то, насколько значимы запасы автономных финансовых ресурсов с точки зрения необходимости обращения за внешними займами.

Есть также общий долговой коэффициент, связанный с необходимостью предприятия покрывать займы. Данный показатель — индикатор того, достаточны ли резервы организации с точки зрения выплат по кредиту соотносительно с графиком. Чем больше данный коэффициент покрытия долга, тем лучше. Соответствующие показатели финансовой устойчивости важны главным образом с точки зрения оценки платежеспособности фирмы со стороны банка и вероятности выдачи следующих кредитов.

Рентабельность

Основные финансовые показатели деятельности компаний включают также рентабельность продаж. Она показывает то, насколько выручка за определенный период превышает расходы. Как правило, выражается в процентах. Иногда рентабельность фирмы сопоставляется с кредитной ставкой, инфляцией или же, например, средним показателем по отрасли. То есть соответствующий индикатор можно считать относительным.

Есть показатели финансовой деятельности, смежные с рентабельностью продаж. Какие, например? В частности, это рентабельность активов и собственного капитала фирмы. В первом случае рассматриваемый индикатор способен показать, насколько эффективны вложения в активы. Во втором — на какую прибыль могут рассчитывать владельцы фирмы или инвесторы.

Отметим, что выделяется рентабельность продаж, высчитываемая соотносительно с EBIT — то есть без учета оплаты процентов по займам, а также налога на прибыль для организаций. С данным индикатором соседствует рентабельность по показателю EBITDA — без учета кредитных и налоговых выплат, а также отчислений фирмы на амортизацию.

Также показатели финансовой устойчивости организаций включают рентабельность инвестиций. Они отражают то, насколько прибыльна компания в аспекте долгосрочных вложений. Цифры, отражающие в тех или иных аспектах рентабельность — важнейшие для инвестора.

Коэффициенты оборачиваемости

Важнейшие финансовые показатели — коэффициенты оборачиваемости. Их, как мы уже отметили выше, несколько. Первый — тот, что отражает оборачиваемость «дебиторки». Он позволяет увидеть, какова средняя продолжительность периодов, в течение которых предприятие решает задачи по взысканию соответствующего типа долгов. Чем данный показатель ниже, тем скорее «дебиторка» превратится собственно в выручку и повысит ликвидность активов. С данным коэффициентом достаточно тесно коррелирует такой показатель, как период оборота дебиторской задолженности. Это почти одно и то же. Но во втором случае длительность выражается в днях.

Рассматриваемые финансовые показатели в виде коэффициентов представлены также параметром, отражающим оборачиваемость запасов. Данная цифра показывает, насколько быстро предприятие, таким образом, реализует запасы. Чем выше соответствующий коэффициент, тем, с точки зрения анализа, эффективнее бизнес-модель компании. С данным показателем, в свою очередь, коррелирует такой параметр, как период оборота запасов — он отражает оборачиваемость в днях.

В свою очередь, к рассматриваемой группе коэффициентов относится тот, который отражает работу с активами предприятия. Он указывает на то, насколько эффективно компания использует все доступные ресурсы, а не только, в частности, выручку от продаж запасов. Соответствующие финансовые показатели предприятия могут содействовать объективной его оценке со стороны инвестора на предмет частоты производственных циклов.

Есть такой параметр, как коэффициент, отражающий оборачиваемость постоянных активов. Он способен показать, насколько эффективно компания использует основные фонды. Чем он выше, тем более оптимальна схема задействования постоянных активов. Если соответствующего типа финансовые показатели предприятия низкие, то это может говорить о том, что компании не хватает выручки, или же направляется она на приобретение не вполне эффективных фондов. Вместе с тем, как отмечают некоторые эксперты, оптимальное значение данного коэффициента сильно разнится в зависимости от конкретной отрасли.

Еще один коэффициент оборачиваемости отражает значения для капитала фирмы. Он показывает то, насколько эффективно предприятие конвертирует денежные вложения в оборотный капитал. Критерием здесь выступают, как правило, темпы продаж и выручка.

Чистый оборотный капитал

Оценка финансовых показателей предприятий практически всегда включает такой параметр, как чистый оборотный капитал. Он представляет собой цифру, которую можно получить посредством вычитания из суммы оборотных активов значений, отражающих краткосрочные обязательства фирмы

Важно, чтобы она была положительной, желательно — чтобы многократно превосходила платежи по установленному графику, а также позволяла фирме инвестировать в развитие

Расчет финансовых показателей, подобных чистому оборотному капиталу — в числе важнейших процедур с точки зрения оценки эффективности бизнес-модели компании. Если соответствующие критерии не выполняются, значит, стратегию развития фирмы, возможно, стоит пересмотреть.

Совокупность финансовых показателей

Финансовые показатели деятельности предприятия могут быть представлены в самом широком спектре разновидностей. Вместе с тем, в российской и мировой практике постепенно выработалась совокупность критериев, по которым можно исследовать то, как развивается бизнес. Современные эксперты выделяют следующие базовые финансовые показатели деятельности предприятия:

— коэффициенты ликвидности: текущей, быстрой, абсолютной;

— длительность самофинансирования;

— чистый оборотный капитал;

— периоды оборота: запасов, дебиторских долгов;

— рентабельность: активов, капитала, продаж;

— коэффициенты оборачиваемости: запасов, капиталов, активов, дебиторской задолженности, финансового рычага, автономии;

— чистый операционный цикл;

— коэффициент, отражающий покрытие долга;

— величина оборотных средств;

— кредиторские долги;

— банковские просрочки;

— величина инвестиционных вложений;

Рассмотрим специфику каждого из показателей подробнее.

Коэффициенты ликвидности

Начнем изучать финансовые показатели с коэффициентов ликвидности. Первый отражает текущие ее значения. Он показывает, в какой степени активы предприятия позволяют исполнять обязательства, относимые к категории краткосрочных. На практике это фактически определяет то, в какой степени фирма устойчива к возможным волатильностям на рынке. С точки зрения значимости анализа деятельности предприятия в рамках соответствующего финансового показателя эксперты придерживаются принципа: краткосрочные ресурсы фирма не должна задействовать с целью покупки «длинных» активов. Хотя, конечно, многое зависит от конкретной отрасли, в которой ведет деятельность компания.

В свою очередь, коэффициент быстрой ликвидности показывает, обладает ли фирма резервами для погашения краткосрочных обязательств за счет денежных активов, или тех, которые быстро конвертируются в финансовую форму. Различие между данным коэффициентом и тем, что отражает текущую ликвидность, таким образом, в том, что в первом случае доступные активы не всегда выражаются в денежной форме.

Коэффициент абсолютной ликвидности, в свою очередь, отражает то, какие есть у предприятия ресурсы исключительно денежного характера, или же те, что близки к ним по скорости оборачиваемости — акции, например. Чем их больше — тем лучше. Однако, как считают некоторые эксперты, соответствующие финансовые показатели, представленные в чрезмерно объемном количестве, могут дать инвестору повод прийти к выводу, что предприятие не вполне эффективно распоряжается финансовыми ресурсами.

КАКИЕ КРИТЕРИИ И МЕТОДЫ ИСПОЛЬЗОВАТЬ ДЛЯ ОЦЕНКИ ЭФФЕКТИВНОСТИ РАБОТЫ ПРЕДПРИЯТИЯ

Оценка экономической эффективности деятельности предприятия позволяет понять, насколько рационально использовались имеющиеся ресурсы в процессе достижения запланированных целей.

Такая оценка особенно актуальна в периоды расширения масштабов бизнеса, открытия новых направлений, поскольку помогает своевременно выявить причины снижения эффективности работы компании, принять меры к их устранению.

Оценка эффективности включает набор процедур по анализу динамики различных показателей хозяйственной деятельности предприятия в сравнении с аналогичными показателями прошлых периодов или утвержденными на отчетный период плановыми значениями.

Все анализируемые показатели можно объединить в четыре основные группы (см. рисунок).

По мере развития бизнеса происходит естественная смена критериев оценки успешности и эффективности работы компании. В таблице 1 представлен перечень наиболее распространенных критериев оценки эффективности в привязке к стадиям развития компании.

Качество оценки эффективности работы предприятия по итогам отчетного года зависит от полноты использования методов оценки.

В ходе оценки эффективности должны быть задействованы четыре метода анализа данных:

- трендовый (горизонтальный);

- структурный (вертикальный);

- сравнительный;

- факторный.

Применительно к проведению оценки эффективности работы предприятия каждый из указанных методов представлен в следующих разновидностях (табл. 2).

Качественная оценка эффективности работы предприятия основана на выборе критериев оценки, соответствующих стадии развития бизнеса, и комплексном использовании различных методов анализа данных о деятельности компании.

Источники коэффициентов

Коэффициенты могут быть вычислены с использованием данных непосредственно из финансовых отчетов компаний или из базы данных. Эти базы данных популярны, потому что они обеспечивают легкий доступ к многим историческим данным, так что позволяют рассмотреть тенденции с течением времени. Например, часть финансовых показателей могут быть рассчитаны по материалам Федеральной службы государственной статистики.

Аналитики должны знать, что основные формулы могут отличаться в случаях использования сторонних данных. Используемая формула должна быть получена перед началом анализа, и аналитик должен определить, нужны ли какие-либо корректировки. Кроме того, поставщики баз данных часто применяют суждения при классификации предметов.

Например, операционная прибыль может не отображаться непосредственно в финансовой отчетности компании, и поставщик баз данных может использовать суждение для классификации определения показателей как «операционная» или «неосновная» прибыли. Различия в таких суждений могут повлиять на любой расчет с участием операционной прибыли. Поэтому хорошей считается практика использования одних и тех же источников данных при сравнении различных компаний или при оценке исторической записи одной компании. Аналитики должны проверить согласованность формул и данных классификаций.

ПОЧЕМУ ВАЖНО ОЦЕНИВАТЬ ЭФФЕКТИВНОСТЬ РАБОТЫ ПРЕДПРИЯТИЯ

Когда речь идет о подведении итогов работы предприятия за год, экономисты традиционно уделяют внимание план-фактным отклонениям, динамике показателей за несколько лет, анализу финансовых коэффициентов. При этом специалисты довольно часто упускают из виду вопрос, насколько эффективна была компания в процессе получения конечных годовых показателей своей работы

Возьмем для примера прибыль. Запланированную годовую сумму прибыли можно получить, предоставляя покупателям дополнительные скидки. С одной стороны, это позволит увеличить продажи, с другой — приведет к росту логистических и коммерческих затрат.

В результате рентабельность бизнеса значительно упадет. Это автоматически снизит конкурентоспособность предприятия на рынке сбыта, с большой долей вероятности приведет к потере доли рынка в будущем году.

Собственники бизнеса вполне могут рассматривать падение рентабельности как свою упущенную прибыль и предъявить претензии к руководству компании

Поэтому при подведении итогов работы предприятия за год очень важно оценивать эффективность и выяснять причины ее снижения

Основные группы финансовых коэффициентов

Из-за большого количества коэффициентов полезно думать о показателях с позиции того, к какой группе они относятся.

Использование различных групп показателей позволяет сформировать мнение об общем финансовом состоянии компании на текущий момент, а также коэффициентный анализ может стать основой для прогнозирования будущего финансового положения предприятия.

Эти категории не являются взаимоисключающими; некоторые коэффициенты могут быть использованы для измерения различных аспектов бизнеса. Например, оборачиваемость дебиторской задолженности, которая относится к группе показателей деловой активности, измеряет как быстро компания собирает дебиторскую задолженность, но также показатель полезен при оценке ликвидности компании, поскольку сбор доходов увеличивает денежные средства.

Некоторые показатели рентабельности также отражают операционную эффективность бизнеса. Таким образом, аналитики надлежащим образом используют определенные коэффициенты для оценки различных аспектов бизнеса. Они также должны быть в курсе изменений в отраслевой практике при расчете финансовых коэффициентов.

Характеристика показателей

Формулы и даже имена коэффициентов часто отличаются зависимо от аналитика или базы данных. Число различных коэффициентов, которые могут быть созданы, практически безгранично. Есть, однако, широко принятые коэффициенты, которые были признаны полезными. Тем не менее, аналитик должен иметь в виду, что в некоторых отраслях разработаны уникальные показатели с учетом особенностей этой отрасли. Когда он сталкивается с незнакомым показателем, аналитик может изучить формулу, лежащую в основе этого показателя, чтобы получить представление о том, что измеряет соотношение. Например, рассмотрим следующую формулу:

Операционная прибыль / Среднегодовая стоимость активов

Никогда не видев это соотношение ранее, аналитик может спросить, является ли результат 12 процентов лучше, чем 8 процентов. Ответ можно найти в самом соотношении. Числитель операционная прибыль и знаменатель средние совокупные активы, поэтому соотношение можно интерпретировать как сумму операционной прибыли в расчете на единицу активов. Если компания генерирует для каждых 100 рублей активов 12 рублей операционной прибыли, то это лучше, чем создание 8 рублей операционной прибыли. Кроме того, очевидно, что именно этот показатель является показателем рентабельности (и, в меньшей степени, эффективности использования активов в формировании прибыли). При столкновении с показателем в первый раз, аналитик должен оценить числитель и знаменатель, что позволит оценить собственно компанию.

Соотношение операционной прибыли к средней сумме активов в течение года, который показан выше, является одним из многих вариантов коэффициента рентабельности (ROA) активов. Следует отметить, что существуют и другие способы отображения этой формулы, например, зависимо от того, как определяются активы. Некоторые практики предлагают вычислить ROA с помощью конечной стоимости активов (стоимости активов на конец года), а не с помощью средней величины активов.

В отдельных случаях можно также увидеть стоимость активов на начало года в знаменателе. Кто из них прав? Это зависит от того, что вы пытаетесь измерить и какие основные тенденции компании. Если компания имеет стабильный уровень активов, то ответ не будет сильно отличаться по трем показателям активов (на начало, в среднем, на конец периода исследования). Если, тем не менее, активы растут или снижаются, результаты будут отличаться. Когда активы растут, операционная прибыль, разделенная на активы, не будет иметь смысла, потому что некоторые из доходов были бы сгенерированы до момента приобретения новых активов. Это привело бы к занижению показателей эффективности компании.

Аналогичным образом, если используются начальные активы, то часть из операционного дохода будет создана позднее в этом году с помощью новоприобретенных активов. Таким образом, показатель будет завышать эффективность компании. Поскольку операционная прибыль генерируется в течение всего периода, обычно имеет смысл использовать некоторую среднюю меру активов.

Общее правило заключается в том, что если в числителе используются данные с отчета о финансовых результатах или отчета о движении денежных средств, а в знаменателе – из баланса, то желательно использовать среднегодовые показатели баланса. Нет необходимости это делать в том случае, если оба числа при расчете коэффициента взяты из баланса компании, поскольку оба определяются по состоянию на ту же дату.

Если используется среднее значение, то нужно также определиться с тем, какого типа среднее использовать. Для простоты, большинство практиков использует простое среднее с учетом значения на начало и на конец операционного года. Если бизнес компании носит сезонный характер, из-за чего уровни активов варьируются в зависимости от временного периода (раз в полгода или ежеквартально), то стоит взять среднее по всем промежуточным периодам, если таковые имеются (если аналитик работает в компании и имеет доступ к месячным данным, то стоит их использовать).

Подытожим, что в целом процесс расчета финансовых коэффициентов зависит от целей, которые стоят перед аналитиком.

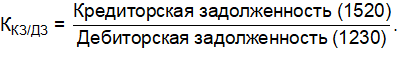

Кредиторские долги

В отличие от дебиторской задолженности, данного рода обязательства предполагают долги организации по отношению к поставщикам товаров, услуг, по выплате возможных векселей, по расчетам с дочерними компаниями, по зарплате, выплатам в ПФР, ФСС и ФОМС, а также по авансам.

Величина кредиторских долгов предприятия важна для инвестора. Дело в том, что значительная часть соответствующих платежей в случае банкротства организации может подлежать погашению в первую очередь. В частности, к таковым относятся обязательства по зарплате. Требования акционеров или учредителей — не самые первостепенные. И если кредиторские долги фирмы по зарплате формируют слишком большую сумму, то инвестор, планирующий, к примеру, купить часть акций, может отказаться от сделки.

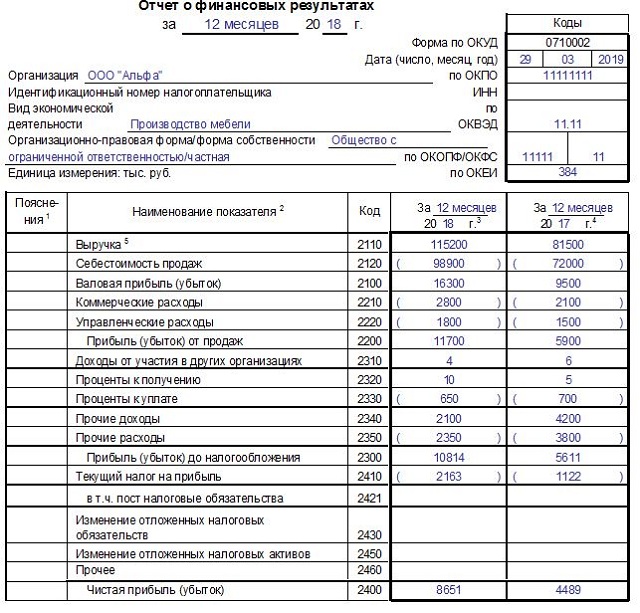

АНАЛИЗИРУЕМ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ПРЕДПРИЯТИЯ ПО ИТОГАМ ГОДА

Финансовые результаты компании анализируют, чтобы оценить эффективность ее операционной деятельности, выявить способность к сохранению конкурентоспособности на рынке сбыта продукции.

Анализ финансовых результатов базируется на данных Отчета о прибылях и убытках. В таблице 4 представлены данные о финансовых результатах бизнеса компании «Альфа» за 2018 и 2019 гг.

Сравнивая финансовые результаты компании 2019 г. с аналогичными показателями 2018 г., можно сделать следующие выводы:

- по итогам 2019 г. зафиксирован рост выручки от реализации на 25 000 тыс. руб. (+7,1 %) при увеличении себестоимости реализации на 23 000 тыс. руб. (+8,5). Опережающий рост себестоимости послужил фактором снижения темпов роста валовой прибыли, которая увеличилась по сравнению с 2018 г. только на 2,5 % (+2000 тыс. руб.);

- расходы на реализацию в 2019 г. увеличились на 3000 тыс. руб. по сравнению с показателем 2018 г., темп роста — 2,5 %. Повышение расходов на реализацию привело к падению прибыли от продаж (–1000 тыс. руб.), которая составила 97,1 % от прибыли 2018 г.;

- расходы на управление бизнесом компании за 2019 г. уменьшились по сравнению с такими же расходами 2018 г. на 3000 тыс. руб. (–20 %). Это привело к росту прибыли от хозяйственной деятельности, которая по сравнению с итогами 2018 г. выросла на 2000 тыс. руб. (+10 %);

- внереализационные доходы за 2019 г. увеличились по сравнению с 2018 г. на 500 тыс. руб., внереализационные расходы уменьшились также на 500 тыс. руб.;

- совокупное влияние факторов прибыли от хозяйственной деятельности и внереализационных доходов/расходов позволило компании увеличить прибыль до налогообложения в 2019 г. на 3000 тыс. руб. (+14,3 %);

- в связи с ростом прибыли до налогообложения в 2019 г. вырос налог на прибыль (+600 тыс. руб.). В результате чистая прибыль компании «Альфа» по итогам 2019 г. оказалась на 1400 тыс. руб. больше чистой прибыли 2018 г.

Теперь рассмотрим различные показатели эффективности составляющих финансового результата работы компании «Альфа» (табл. 5).

Выводы на основании данных табл. 5:

- по итогам 2019 г. себестоимость продаж составила 78,1 % к выручке от реализации, что на 1 % выше себестоимости продаж 2018 г.;

- величина торговой наценки (Валовая прибыль / Себестоимость реализации) в 2019 г. снизилась по сравнению с аналогичным показателем 2018 г. на 1,6 % и составила 28 %.

Эти два фактора послужили причиной того, что темпы роста валовой прибыли (+2,5 %) в анализируемом периоде по сравнению с прошедшим оказались намного ниже темпов роста выручки (+7,1 %). Отсюда делаем вывод о снижении эффективности реализации продукции компании «Альфа» в 2019 г., необходимости проведения корректирующих мероприятий по снижению себестоимости и оптимизации сбытовой политики компании в 2020 г.;

- уровень расходов на реализацию продукции в 2019 г. снизился по сравнению с 2018 г. на 0,1 %, что свидетельствует о достаточной эффективности работы коммерческой службы компании;

- общий уровень переменных расходов компании «Альфа» по итогам 2019 г. увеличился на 0,9 % по сравнению с итогами 2018 г. нужно усилить контроль над производственными процессами;

- точка безубыточности (Постоянные расходы / (1 – Уровень переменных расходов)бизнеса компании «Альфа» в 2019 г. снизилась по сравнению с итогами 2018 г. Следовательно, в целом эффективность бизнеса компании за 2019 г. выросла. Об этом свидетельствует и рост запаса прочности с 57,1 % в 2018 г. до 64,7 % в 2019 г.;

- постоянные расходы компании «Альфа» по итогам 2019 г. зафиксированы на уровне 3,2 % против 4,3 % в 2018 г., что подтверждает эффективность контроля над динамикой постоянных расходов;

- эффект операционного рычага (Прибыль от продаж / Чистая прибыль) в 2019 г. снизился по сравнению с 2018 г. на 0,3 пункта (до 1,8), что связано с падением прибыли от продаж. Однако при этом общая рентабельность бизнеса компании выросла с 4,8 % в 2018 г. до 5,1 % в 2019 г. Это говорит о достаточной эффективности деятельности компании «Альфа» в анализируемом периоде.

ПОДВОДИМ ИТОГИ

- Чтобы качественно оценить эффективность работы предприятия, рассматривают четыре группы показателей:

- общая эффективность деятельности;

- эффективность использования трудовых ресурсов;

- эффективность использования производственных фондов;

- эффективность использования финансовых ресурсов.

- Трендовый, структурный, сравнительный и факторный анализы — главные методы оценки эффективности деятельности любой компании.

- Эффективность работы предприятия оценивают поэтапно:

- рассчитывают общие показатели рентабельности хозяйственной деятельности;

- рассчитывают общие показатели рентабельности использования ресурсов;

- проводят факторный анализ общих показателей рентабельности;

- рассчитывают частные показатели эффективности деятельности и использования ресурсов.

- Критерии для оценки эффективности работы предприятия следует выбирать в зависимости от стадии развития бизнеса компании.