Налично-денежная эмиссия

Содержание:

- Как проходит

- В каком случае банк начинает «производить» деньги

- ? Определяемся с понятием

- Функции и ценность денег

- Особенности эмиссии наличных денег на территории Российской Федерации

- Что такое эмиссия

- Понятие эмиссии

- Эмиссионная политика в России

- Эмиссия почтовых марок

- Что такое эмиссия денег

- Виды эмиссии и ее порядок

- Эмиссия безналичных денег

Как проходит

Производить эмиссию могут:

- Национальный Банк РФ — имеет монопольное право для денежной эмиссии. Он, и только он принимает и реализует решение о выпуске валюты в виде купюр и монет;

- Министерство финансов РФ — имеет право выпускать и размещать по решению Правительства и с согласия ЦБ РФ внутри страны и за ее пределами государственные облигации различных займов;

- коммерческие банки занимаются регулярной эмиссией социальной карты и других банковских карточек, а также выпуском ценных бумаг;

- юридические лица выпускают для привлечения инвестиций акции. Они могут делать это, если такая возможность имеется в таком документе, как Устав АО, в котором кратко и точно описан каждый этап действий. Если порядок выпуска акций в этом документе не оговорен, то или меняется Устав, или накладывается запрет на эмиссионную деятельность.

Все организации, занимающиеся эмиссией, называются эмитентами. Эмитенты в своей деятельности осуществляют: введение в оборот дополнительной денежной массы и расчет ее величины.

При допущенных ошибках на уровне государства можно получить или инфляцию — выгодно экспортерам и бюджету, или укрепление национальной валюты, что приветствуют импортеры, но страдают ориентированные на экспорт отрасли.

Для населения однозначной оценки нет. Для одних — инфляция благо, для других — трагедия, особенно если кредитный долг отдавать в долларах или Евро, а заработная плата выдается в рублях.

Эмиссия денег

Старшее поколение россиян, жившее во времена Советского Союза, постоянно видело на банкнотах надпись: банковские билеты обеспечиваются золотом, драгоценными металлами и прочими активами Государственного банка. Это означало, что между золотым запасом страны и количеством денег в обороте существовал паритет. Банк не мог просто взять и напечатать больше денег, т.к. был обязан по первому требованию обменять бумажные деньги на золото (правда, советские люди такого права были лишены).

И что делать, если бумажки предъявлены, а слитков драгоценного металла нет? Нарушили такое равновесие первыми США. Скопив у себя тысячи тонн собственного золота, и не меньшее количество взятого на хранение у других стран, они начали печатать доллары под все имеющееся в стране золотые запасы.

Такая ситуация продолжалась не долго — другие страны также отошли от привязки денежной массы к золоту, серебру, платине и др. драгметаллам. В результате, сегодня на эмиссию денег действуют совершенно другие факторы: состояние экономики (стагнация или рост), величина госдолга, уровень инфляции и т.д.

Эмиссия наличных денег во всех странах проводится Центральными Банками. Регулируется такая деятельность нормами национального права, в основном Законами о банках и банковской деятельности. На основании их на ЦБ возлагаются следующие функции:

- проводить анализ состояния экономики и на основании полученных расчетов прогнозировать потребность в денежной массе;

- инициировать дополнительный выпуск в обращение национальной валюты: монет, купюр;

- следить за процессом изготовления денежных средств.

Права и обязанности Центральных Банков различных стран при эмиссии наличных денег схожи. Базируются они на следующих нормах:

- правило привязки банкнот к золотому запасу больше не действует;

- эмиссия наличных денег — монополия государства в лице Нацбанка;

- выпущенные в оборот деньги должны иметь безусловную ликвидность: за них можно что-то купить или поменять в банке на драгметаллы или валюту других стран.

Чеканка монет и печатание купюр может проводиться внутри государства, если оно крупное, или на стороне — маленьким по размеру и экономике странам дешевле заказать за отдельную плату печать купюр на фабриках Госзнака в другой стране, чем содержать собственные мощности. Например, Беларусь печатает деньги в Лондоне.

Ввод в обращение напечатанных денег производит орган, принимавший решение об эмиссии.

В каком случае банк начинает «производить» деньги

На то, чтобы провести эмиссию денег есть четыре причины. Во-первых, выпуск новых банкнот осуществляется в том случае, если необходима замена устаревших банкнот на новые купюры. Во-вторых, с помощью эмиссии государство достигает определенных экономических целей: покрытие дефицита государственного бюджета в сложной ситуации (военное положение, кризис, революция), когда нет других источников финансирования. В-третьих, путем разумного увеличения или уменьшения денег в обороте государство может простимулировать экономику, противостоять росту цен. В-четвертых, эмиссия дает государству средства платежа, обращения, накопления, мировыми деньгами для нормального функционирования экономики.

С помощью выпуска ценных бумаг компания может увеличить свое производство, улучшить его, заменив технику или материалы. Либо становится возможным решение каких-либо проблем, так как появляются дополнительные материальные ресурсы.

? Определяемся с понятием

Эмиссия – это увеличение денежной массы в обороте путем выпуска наличных денег и безналичных средств (ценных бумаг, кредитов и т. п.).

Эмиссия наличных и безналичных денег

Каждое государство имеет свой порядок эмиссии денег. В России печать банкнот находится в монополии у Центрального Банка РФ, по заказу которого непосредственным выпуском занимается государственная компания «Гознак». Монеты чеканятся на монетных дворах, расположенных в Москве и Санкт-Петербурге.

Центробанк полностью контролирует эти деньги, обеспечивая их всеми своими активами. Именно наш финансовый регулятор прогнозирует, сколько денежных средств понадобится для экономики страны, и исходя из этого еще до печати указывает, сколько банкнот необходимо, какого номинала и в какие регионы страны они будут отправлены.

Если говорить о безналичной эмиссии, то безналичные деньги могут создаваться не только Центробанком, но еще и Министерством финансов РФ (например, выпуск облигаций федерального займа – ОФЗ), и в частном порядке. Последнее касается коммерческих банков.

Обычно это выглядит следующим образом. Эмиссия безналичных средств происходит на основе банковского мультипликатора. Банковский мультипликатор – это числовой коэффициент, показывающий, во сколько раз вырастет или уменьшится денежная масса по сравнению с первоначальным вкладом в результате увеличения или уменьшения вкладов в денежно-кредитную систему на одну единицу. Проще говоря, банковский мультипликатор характеризует рост денег в обороте за счет кредитных операций.

Но это не единственный возможный вариант эмиссии безналичных средств. Например, если при расчете за товары или услуги используется вексель, то он начинает играть роль дополнительно эмитированных денег. Центробанк может также заниматься скупкой валюты или ценных бумаг у коммерческих банков. Снова появляются свободные деньги, которые выдаются под кредит.

Вы знаете, что такое денежная эмиссия и как она осуществляется?

Да, хорошо разбираюсь в этом вопросеНет, слишком много терминов и специфической информацииНикогда даже не интересовался(лась)

От чего зависит количество денег в экономике

Не существует точного значения, сколько именно денег должно быть в экономике страны. Это зависит от темпов экономического роста, сжатия объема денег и других показателей. Центробанк внимательно следит за количеством денег, стараясь не допускать переизбытка. Если темпы роста денежной массы превышают прогноз и реально необходимый объем, возможно резкое увеличение инфляции.

На количество денег в экономике влияет множество факторов. Среди них:

- Развитие платежных инструментов – пластиковых карт, умных часов, смартфонов с модулем NFC, оплаты через интернет-банки и т. д.

- Распространенность платежной инфраструктуры – терминалов и банкоматов, через которые можно совершить оплату с помощью карты.

- Объем экономики и ее потребности.

- Спрос в стране на наличные средства.

Популярность наличных денег постепенно снижается, особенно в городах. Пропорционально возрастает спрос на банковские карты и смартфоны с функцией бесконтактной оплаты.

Деноминация. Положительные и отрицательные последствия проведения

Читать

Девальвация. Понятие, причины, влияние на население и государство

Подробнее

Что такое инфляция. Виды, причины, методы измерения

Смотреть

Когда нужно печатать деньги

Выпуск новых денег должен происходить в двух случаях – когда нужно заменить старые банкноты на новые или когда нужно достигнуть тех или иных экономических целей (например, если в бюджете значительные дыры, которые нужно как-то закрыть, или банкам не хватает ликвидности).

В идеале денежная масса должна работать сама по себе, ее не нужно специально уменьшать или увеличивать, поскольку это естественная задача экономики.

Функции и ценность денег

Для того чтобы поглубже разобраться в вопросе: «Что такое деньги?» следует остановиться на понятии ценности денег и их функциях. Ценность и функции взаимосвязаны – ценность тем выше, чем лучше деньги выполняют свои функции, то есть ценность денег определяется целой совокупностью факторов:

- золотым содержанием денег;

- золотым запасом государства;

- уровнем цен;

- количеством денег в обращении;

- соотношением экономических благ и денег.

Рекомендую прочитать также:

Рейтинг стран по богатству природными ресурсами

Россия и США – самые богатые природными ресурсами страны

Функции денег – это как раз и есть те задачи, которые они решают в человеческом обществе. Экономика насчитывает пять таких функций:

мера стоимости – состоит в том, что деньги используются как средство оценки товаров или услуг, определяя их цену. То есть цена – это денежное выражение стоимости товара;

средство обращения – как уже было сказано выше, деньги являются эквивалентом, обслуживающим оборот товара. Они меняются на любой товар и являются наиболее ликвидными из всех видов товаров;

средство сбережения и накопления. Свойство денег не портиться со временем, позволяет их владельцу отложить покупку товара или произвести накопление на более дорогой. В качестве средства накопления больший приоритет имеют драгоценные металлы

Существует даже закон экономики, заключающийся в том, что бумажные деньги обязательно вытесняют драгметаллы из средства обращения в средство накопления;

средство платежа – в этом аспекте очень важно понятие ценности денег, зависящее от степени доверия к ним населения;

функция мировых денег – то есть, они являются всеобщим платежным средством. Реализация этой функции во многом зависит от доверия к деньгам

Так, наибольшим доверием пользуются драгоценные металлы, но если бумажные деньги также пользуются доверием, то они становятся мировой валютой, которой, например, являются доллар или евро.

Наличие денег формирует и соответствующую денежную систему. Если не вдаваться в подробности, денежная система практически всех государств основаны на обращении кредитных и бумажных денег. В этом случае драгоценные металлы вытесняются из обращения и в качестве денег уже не рассматриваются. Бумажные же деньги собственной стоимостью не обладают, но выполняют свои функции в полном объеме.

Если выразить понятие денежной системы простым языком, это означает, что центральный банк или другая организация, печатающая деньги, взяла на хранение золото, принадлежащее государству (а значит, каждому его гражданину), а взамен выдала долговую расписку. Собственно, современные деньги – это и есть долговые обязательства государства, которые используют для обмена товарами взамен золотых и серебряных монет.

Особенности эмиссии наличных денег на территории Российской Федерации

Руководство Центробанка РФ и правительство страны придерживаются следующих принципов проведения очередной эмиссии:

- Принцип законодательного регулирования. Решение о начале очередной эмиссии наличных денег, количество и дизайн купюр, сроки выпуска готовых банкнот в обращение обсуждаются советом директоров Центробанка. Затем о решении объявляется в пресс-релизе организации, формируется заказ для Гознака, готовые купюры передаются в оборот.

- Принцип монополии и обязательности. Наличный российский рубль является единственным официальным платёжным средством в государстве, поэтому вновь выпущенные купюры и монеты автоматически принимаются во всех точках продаж и госструктурах. Организацией денежного обращения, дизайном и выпуском новых купюр занимается исключительно Центробанк.

- Принцип неограниченного обмена. Все денежные знаки, выпущенные по распоряжению Центробанка, могут быть использованы для платежей или размещены на банковских счетах в любом количестве.

- Принцип необязательности обеспечения стоимости банкнот. Российское законодательство не устанавливает соотношения между номиналом купюр и какими-либо драгоценными металлами. Однако, российские банкноты и монеты обеспечены всеми активами Центробанка.

Перед началом очередной эмиссии Центробанк рассчитывает оптимальный объём денежной массы с учётом уровня спроса и предложения на рынке, а также устанавливает минимальный и максимальный лимит по купюрам и монетам каждого номинала. Если количество купюр опускается ниже минимального лимита, в каждом региональном расчётно-кассовом центре (РКЦ) Центробанка проводится выпуск дополнительного объёма наличных денег в оборот. Если в кассе РКЦ скапливается количество купюр, превышающее максимальный лимит, излишний объём наличных денег переносится в резервный фонд и временно изымается из обращения.

На практике сотрудники РКЦ занимаются инкассацией коммерческих банков, поэтому объёмы наличности постоянно поступают на хранение, затем купюры проверяются и возвращаются в оборот. Денежными потоками распоряжаются руководители территориальных (городских, областных, федеральных) подразделений Центробанка РФ.

В результате деятельности коммерческих банков (выдача кредитов, закрытие вкладов) возрастает потребность экономики в наличных деньгах. Такое явление называется банковской (или денежной) мультипликацией и контролируется нормативами обязательных резервов. Например, банк предлагает депозиты на выгодных условиях, поэтому множество клиентов разместило наличные деньги на счсетах, объём денежной массы снизился. Спустя полгода у банка отозвали лицензию, вкладчики стали закрывать депозиты и забирать купюры, поэтому Центробанк выпустил дополнительные объёмы денежных средств.

Что такое эмиссия

Понятие эмиссия (от фр. слова émission — выпуск) в широком смысле слова означает выпуск в обращение денег, ценных бумаг, пластиковых карт и т.д. Но это не совсем точное определение термина, что, кстати, не понимает или игнорирует подавляющее большинство авторов, опубликовавших свои материалы на соответствующую тему. Отсюда и идет неразбериха.

А все из-за того, что понятие «эмиссия денег» и «выпуск денег» — не одно и то же. Выпуск денег в оборот происходит постоянно: каждый день и час, при этом количество денег в экономике является постоянной величиной. Незначительные колебания на коротком отрезке времени возможны, но в целом они находятся на одном значении.

Под выпуском денег финансисты понимают:

- выдачу кредита в безналичной или наличной форме;

- выплату заработной платы;

- возврат вкладов;

- погашение государственного займа;

- обналичивание денежных сумм находящихся на картсчетах и т.д.

Все выпущенные на волю деньги разными путями возвращаются домой: в коммерческие банки. Это и погашение кредита, и пополнение счета, и покупка товаров за наличные или безналичные деньги и т.д. Как результат, денежная масса в экономике находится примерно на одном уровне.

Кроме этого, что очень важно, под понятие «выдача денег» попадает замена потерявших товарный вид купюр на новые. А их ведь надо напечатать на фабрике Госзнака и пустить в оборот, попутно проведя изъятие на такую же сумму старых купюр

Почему-то этот процесс многие авторы относят к понятию «эмиссия денег».

Подведем промежуточный итог: выпуск в оборот денежной массы не является тождественным понятию «эмиссия денег».

Теперь попробуем простыми словами дать определение, что такое эмиссия денег — это разовая акция, ведущая к увеличению денежной массы в экономике страны. При этом под денежной массой понимаются не только монеты и бумажные деньги, а все виды бумаг, которые можно без проблем обменять на реальные денежные знаки: акции, облигации, векселя и т.д.

Понятие эмиссии

Этот термин сформировался из латинского слова emissio, что значит выпуск, соответственно в сочетании со словом «деньги» он обозначает выпуск в экономику денег или ценных бумаг. Но в данном случае этот перевод не вполне отражает суть. Следует знать, что значение выражения «эмиссия денег» не означает буквально выпуска денег. Создание эмитентами (производителями денежной массы) новых денег не обязательно провоцирует увеличение общего денежного объема в стране в силу того, что в экономике параллельно идут и непрерывные обратные операции – закрытия счетов, изъятия вышедших из употребления купюр, выплата долгов по кредитам. При этом осуществляется не эмиссия, как таковая, а происходит лишь перераспределение структурных элементов денежного оборота. Процессы, отражающие эмиссию, в любом их варианте означают увеличение общей денежной массы в экономике страны, а их неконтролируемые последствия всегда чреваты негативными тенденциями.

Каждая страна устанавливает свои схемы эмиссии, регламентирующие ее величину, норму и формы обращения, правила выпуска наличности. Экономически развитые страны устанавливают главенствующую роль центробанка в этом процессе.

Эмиссионная политика в России

К числу характеристик эмиссионной политики РФ относят:

- Отсутствие обязательности обеспечения золотом российского рубля.

- В качестве платежного инструмента, имеющего хождение по всей стране, выступает рубль.

- Печать банкнот, регулирование их ввода в оборот находятся в монополии у ЦБ РФ, гарантирующего обеспечение наличности активами.

- Ограничение обменных функций запрещено, продолжительность хождения бумажных купюр и монет – от года до пяти с возможностью дальнейшей замены.

Эмиссия наличных

С помощью выпуска денег в обращение увеличивается объем используемой массы, неотъемлемой части инфляционных процессов. Если в хождении используются золотые деньги, объемы регулируются текущими потребностями, что означает аккумулирование запасов в казне и новый запуск в оборот. На текущий момент используется бумажно-денежное и кредитное обращение средств с неспособностью эмиссии денежных средств к саморегулированию. При развитии производственных процессов и роста продаж полученной продукции происходит наращивание денежной массы. Если предложение превышает спрос, наблюдают повышение цен, что называется инфляцией.

Центральный банк, проводя выпуск наличности, вводит средства в обращение по результатам предварительных прогнозов по объемам и регионам. Средства входят в оборот в виде банкнот и монет с дальнейшим переходом между хозяйственными субъектами к финансовым структурам и возвратом обратно. Так называемая денежная единица не имеет стоимости, приравненной к номиналу. В обращении используются только наличные, а безналичные средства находят свое отражение в записях по счетам.

Эмиссия безналичных денег

Выпуск депозитов, чеков реализуется в рамках эмиссии безналичных как со стороны ЦБ, так и частным образом. Депозитно-чековая форма представляет собой основу безналичных расчетов, превышающих размер эмиссии наличности.

Банк-эмитент гарантирует покупательную способность выпускаемых кредитных денег только собственной репутацией. Защитой от возможных рисков банка является адекватная оценка платежеспособности клиента. Заемные средства выдают для определенных целей, расходов, оплат.

При эмиссии безналичными происходит пополнение массы кредитными ресурсами по следующей схеме.

При наличии определенного объема товара в стране его может уравновесить конкретная денежная сумма. Выдача кредита происходит из тех средств, которые лежат на других счетах. Хотя средства выданы из средств других вкладчиков, фактически уменьшения массы не производится. В результате одна и та же сумма может быть учтена и на расчетном счету вкладчика, и в качестве выданных заемных средств. В результате денежная масса увеличивается на сумму займа.

После этого общая масса денег будет превышать стоимость товара на величину кредита. Однако заемщик, одолжив сумму у банка, производит определенную продукцию, которая затем поступает в продажу, уравновешивая излишек массы.

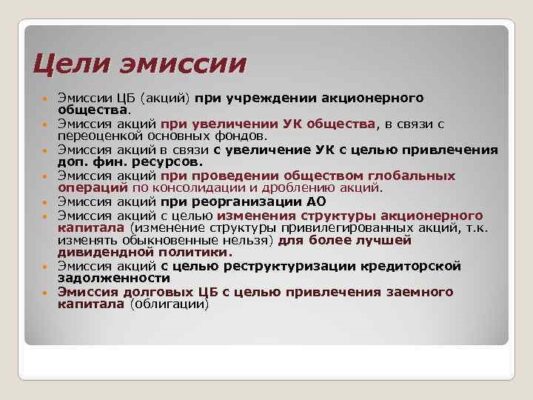

Эмиссия ценных бумаг

Одной из разновидностей процесса является выпуск ценных бумаг. Данный финансовый инструмент предполагает решения конкретных поставленных задач. Выпуск ценных бумаг (акций, облигаций) имеют право выполнять не только государство, но и коммерческие организации.

Процедура выпуска бумаг строго регламентирована действующими законами Российской Федерации.

Осуществление выпуска ценных бумаг предназначено преимущественно для того, чтобы привлечь капитал. Организация или государство, выпускающее партию акций и других ценных бумаг, может предпринять это в порядке формирования уставного капитала коммерческой организации. Пополнение капитала организации происходит с помощью незаемных или заемных инвестиций. В качестве эмитента могут выступать как государственные структуры, так и обычные российские компании, представляющие собой акционерные общества в различных сферах деятельности. Выпускаемые акции направляются на развитие и модернизацию производства, решение важных вопросов по осуществлению коммерческой деятельности с новыми материальными средствами. Эмиссия осуществляется с вводом новой партии бумаг на рынок, что означает возможность приобретения их по свободным ценам, исходя из положения компании. Акции не подлежат внутреннему распределению между руководящим составом и ведут к уменьшению доли начальных акционеров.

Денежный оборот представляет собой тесно взаимосвязанные процессы между субъектами хозяйствования с регулярной сменой денежных форм. Таким образом, если гражданин услышит про эмиссию денег, это означает, что планируется выпуск денег в оборот либо появится новая партия ценных бумаг или активизируется кредитное направление.

Эмиссия почтовых марок

Выпуск, или эмиссия (от лат. emissio – выпуск), в филателии – ввод в обращение той или иной почтовой марки как знака почтовой оплаты, а также совокупность всех напечатанных для этого в рамках единого типографского заказа экземпляров тиража этой марки.

Как правило, почтовые марки или их серии выпускаются (эмитируются) одномоментно, однако бывают и случаи поэтапного ввода тиражей в почтовое обращение – как уже изданных, так и издаваемых тоже поэтапно (с разницей в несколько дней, месяцев, ежегодно или ещё реже). Совокупность введённых в обращение в ходе каждого этапа экземпляров марки (марок) считается их отдельной эмиссией, выпуском – вне зависимости от того, отличаются ли эти выпуски друг от друга по своему внешнему виду, свойствам.

Маркоиздательская политика

Здесь важно не только определить тематику, сюжеты и номиналы планируемых выпусков, но и тиражи. Для этого надо, по возможности, учесть потребности почты в знаках почтовой оплаты (примерно 10 процентов тиража), количество марок, реализуемых по абонементам и в свободной продаже филателистам, внешнеторговым объединением «Международная книга» – за границей, запас, закладываемый ДИЭЗПО на длительное хранение для реализации в будущем, популярность мотивов и сюжетов и другие факторы

Большие эапасы, превышение предложения над спросом снижают популярность выпуска. Большие тиражи, высокие номиналы, не связанные с почтовыми тарифами, большое годовое количество выпусков, низкое художественное и полиграфическое исполнение отрицательно влияют на популярность марок той или иной страны, ведут к уменьшению спроса и, следовательно, доходов почтовой администрации. Однако и искусственное ограничение тиражей, злоупотребление выпуском малотиражных марок, надпечаток, номерных блоков, отсутствующих в свободной продаже или

продаваемых на специальных условиях, способствуют спекуляции и, в свою очередь, ведут к падению популярности марок данной страны.

Таким образом, в умеренной, продуманной, экономически обоснованной маркоиздательской деятельности, или, как ее принято называть, эмиссионной политике, заинтересованы не только филателисты, но и почтовая администрация каждой страны. На деле в послевоенные десятилетия почта ряда стран в погоне за высокими доходами обрушила на филателистов ливневые потоки марок – ярких картинок с надуманными сюжетами, высокими номиналами. Их тиражи не связаны с потребностями почты, а предназначены лишь для «глубокого дренажа» карманов филателистов. Филателист должен научиться отличать почтовые марки, выпущенные почтовыми администрациями, ведущими умеренную эмиссионную политику, от марок, изданных со спекулятивной целью.

Вредные выпуски

Согласно определению Международной федерации филателии (ФИП), вредными выпусками (эмиссиями) считается появление знаков почтовой оплаты, настоящей целью издания которых является злоупотребление доверием филателистов и нажива на них, а не почтовая необходимость. Такие эмиссии квалифицируются ФИП как «наносящие вред филателии» и считаются спекулятивными.

Подобные вредные выпуски инициируются не только легитимными почтовыми администрациями (например, аравийскими княжествами в 1963–1973 годах), но и частными лицами и коммерческими структурами, причём могут мимикрировать под законные выпуски, а также издаваться от имени вымышленных или не обладающих полноценной властью на какой-либо территории эмитентов – марки виртуальных государств, «правительств в изгнании», повстанческих группировок и др. Подобная продукция называется спекулятивно-фантастическими и/или мошенническими выпусками.

На своих конгрессах ФИП совершенствует критерии выявления вредных эмиссий, на этой основе формируется «чёрный список» ФИП. Все марки, включенные в этот список, не разрешается экспонировать на филателистических выставках под патронатом ФИП. Аналогичные меры принимаются со своей стороны Международным бюро Всемирного почтового союза (ВПС), Всемирной ассоциацией по развитию филателии (ВАРФ), другими организациями.

Кроме того, подавляющее большинство незаконных выпусков игнорируется авторитетными каталогами почтовых марок, а в случаях легитимно выпущенных марок, попавших в «чёрный список» ФИП, каталоги, как правило, не дают иллюстраций, не присваивают каталожных номеров и ограничиваются общей краткой информационной записью о характере таких эмиссий.

Что такое эмиссия денег

Эмиссия денег (или денежная эмиссия) означает выпуск в обращение денежных знаков для повышения их общей массы. Чтобы не нарушался баланс и ценность денег, за их выпуском необходимо пристально следить, чем и занимаются, как правило, целые министерства.

Читйте так же: «Топ бирж криптовалюты»

Монополия на эмиссию денежных средств в большинстве случаев принадлежит государству. В Российской Федерации этими процессами ведает Центральный Банк РФ. Единственной национальной валютой на территории страны признается российский рубль. Основные принципы денежной эмиссии в России:

- Монополия и уникальность — денежные средства выпускаются только ЦБ РФ в виде уникальных и не имеющих аналогов денежных знаков (банкнот).

- Необязательность обеспечения золотом — в стране официально не ведется соотношение между золотом (прочими драгоценными металлами) и российским рублем.

- Безусловное обязательство — выпуск банкнот производится только в рублях.

- Правовое регулирование — решение о выпуске денежной массы или об ее изъятии из оборота принимает только совет директоров ЦБ РФ.

- Не ограничиваемый обмен — на территории РФ денежные банкноты и монеты можно обменивать без каких-либо ограничений по суммам и требований к субъектам (гражданам и организациям).

- Денежная масса (банкноты и монеты) является безусловными обязательствами ЦБ РФ, и обеспечиваются всеми его текущими активами.

Официально производство денежных средств называется чеканкой монет и печатью банкнот. Производство денег является внутренним: в России чеканка и печать производятся на специализированных объектах — монетных дворах. Таких объектов в стране всего два: монетные дворы Москвы и Санкт-Петербурга. Заказчиком является государство в лице Госзнака.

Процесс изготовления денежных средств жестко регламентируется. Госзнак периодически внедряет новые защитные технологии с целью пресечения подделки денежных знаков. Фальшивомонетничество даже при самых низких показателях серьезно сбивает курс эмиссии денег. В результате этого повышается и уровень инфляции с последующим обесцениванием национальной валюты. Именно поэтому подделка денежных знаков в любом государстве является серьезным уголовным преступлением.

Эмиссия безналичных средств

Центральный Банк РФ посредством совершения сделок РЕПО выдает коммерческим российским банкам безналичные кредиты по текущей ставке рефинансирования. Впоследствии эмитированные средства переводятся на корреспондентский счет банка-получателя кредита. То есть, а активах у ЦБ РФ сумма выданного кредита так или иначе остается. Получается, что банку переводится виртуальная сумма. При этом ЦБ РФ пристально следит за уровнем инфляции: сумма всех выданных кредитов по ставке рефинансирования не может превышать совокупные активы Центрального Банка России.

Остальная часть безналичных средств вводится посредством покупкой ЦБ РФ иностранной валюты, которой пополняются золотовалютные резервы государства. В результате этого в оборот попадает и национальная российская валюта. Таким образом, производится обналичивание безналичных потоков денежных средств. Это позволяет:

- Контролировать уровень инфляции.

- Повышать ценность российского рубля.

- Пополнять золоторезервные фонды.

- Увеличивать количество активных кредитов.

- Следить за направлениями денежных потоков в целях пресечения отмывания средств.

Наличную денежную массу в России может эмитировать только ЦБ РФ, а безналичную — ЦБ РФ и коммерческие банки. В последнем случае это происходит путем выдачи населению кредитов. При этом такие процессы обязательно контролируются Центральным Банком России. Межбанковские переводы,которые совершаются в безналичной форме, так же контролируются ЦБ РФ, а их совокупная сумма не может превышать количество безналичных средств, размещенных на корреспондентском счета организации-плательщика.

Если средства на корреспондентском счету банка-плательщика заканчиваются, то он прибегает к нескольким вариантам одностороннего рефинансирования. ЦБ РФ со своей стороны гарантирует выдачу краткосрочных беспроцентных ссуд лицензированным коммерческим банкам. Такая форма рефинансирования помогает увеличивать денежные обороты в стране, а также обеспечивает бесперебойную работу кредитных организаций. В практике эти процессы называются банковским мультипликатором.

Виды эмиссии и ее порядок

Различают следующие виды эмиссии:

- Денежную.

- Депозитно-чековую.

- Ценных бумаг.

При становлении финансовых систем монополия на эмиссию принадлежала государству. Однако с возникновением коммерческих банков внедрились в экономику и кредитные деньги, представленные чеками и векселями. В свою очередь, для переучета векселей главные банки вынуждены были запустить выпуск банкнот, стабилизирующих состояние финансового рынка.

В результате сформировалась финансовая ситуация, в которой государство обеспечивает собственные расходы посредством выпуска новых денег, а банки – посредством выдачи кредитов, то есть безналичных средств. Отсюда и происходят виды эмиссии – государственная эмиссия означает бюджетную или казначейскую, а банковская, соответственно – кредитную.

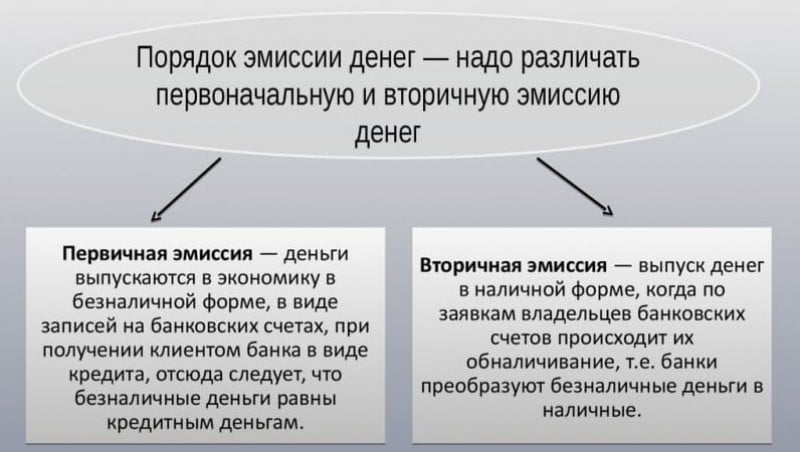

Следует различать первоначальную эмиссию и вторичную.

- При первичной форме безналичные средства (кредитные деньги) вводятся в оборот путем фиксирования на счетах банков, при получении кредитов. Общая масса безнала в стране определяется суммами кредитных денег.

- Вторичная эмиссия наблюдается, когда банки обналичивают банковские счета, то есть выпускают деньги в наличной форме, или другими словами — превращают безналичные средства в наличные.

Эмиссия безналичных денег

Центральный банк выдаёт кредиты другим банкам, как правило в виде сделки РЕПО по ставке рефинансирования. Эмитированные средства зачисляются на корреспондентский счёт банка-получателя в ЦБ. В активе ЦБ остаётся та же сумма выданного кредита, «погашаемая» при его возврате. Кроме того, часть денежных средств вводится в экономику путём покупки иностранной валюты и пополнении ей золотовалютных резервов, так как при этом попадает в оборот национальная валюта.

Но это не единственный вариант безналичной денежной эмиссии. Если вексель используется в расчётах за товары или услуги, то такой вексель начинает играть роль дополнительно эмитированных денег.

Изъятие кредитных денег из оборота происходит при погашении кредитов (оплаты векселей). Такие операции, не сбалансированные соответствующим объёмом эмиссии, провоцируют кредитное сжатие.