Многие акции подешевели из-за пандемии. стоит вложить свободные деньги или пока нет?

Содержание:

- Акции компаний, которые всегда приносят прибыли

- Эффективность бизнеса

- Недооцененные акции

- Какие акции выгодно купить сейчас – список отраслей

- Подробности

- Акции каких банков стоит купить в 2021 году для получения дивидендов

- Иностранные дивидендные акции

- Какие акции купить

- Присмотритесь к акциям «голубых фишек»

- Как продать акции с максимальной выгодой?

- Принципы разумных инвестиций

- Покупка акций через брокера

- Как купить акции

- Цели инвесторов

Акции компаний, которые всегда приносят прибыли

Конечно, так однозначно выразиться довольно трудно. Потому что даже опытные трейдеры знают, что любые акции могут неожиданно обвалиться. И даже самые надежные компании не могут гарантировать стабильности и постоянно растущей цены. Капризный рынок настолько изменчив, что любое вложение — это большой риск. И вы должны это учитывать. Мы подобрали для вас список наиболее стабильных компаний, чьи акции всегда в цене. И на которых можно действительно зарабатывать.

Как вы помните, собираясь купить акции компании, которой вы доверились, вы должны учитывать:

- ее положение на рынке;

- доверие покупателей и пользователей, о котором можно почитать или посмотреть ролики в интернете;

- отзывы других акционеров;

- процент дивидендов, которые выплачивает эта компания;

- перспективы ее развития, относительно сроков нахождения на рынке;

- аналитические прогнозы экспертов.

И это далеко не полный перечень тех условий, которые необходимо выполнить, чтобы получать стабильные прибыли. Но с опытом вы научитесь определять, каким компаниям можно доверять, а каким нет. Конечно, потери сопровождают почти всех. И вы должны быть готовы к тому, что часть денег, возможно, к вам уже не вернется. Но только опыт, технические знания и развитая интуиция помогут вам научиться обходиться без потерь.

Эффективность бизнеса

Как оценить эффективность бизнеса? Допустим одна компания зарабатывает 1 миллион рублей в год и вторая 1 млн рублей в год. Обе имеют одинаковый уровень долга, работают в одном и том же секторе экономики. Но у первой компании активы (станки, заводы и другие средства производства) на 10 млн. рублей, а у второй на 15 млн. рублей.

Какая компания зарабатывает деньги эффективнее? Первая, потому что для зарабатывания 1 млн. рублей ей требуется 10 млн. рублей активов, а второй 15 млн.

Если мы поделим прибыль на величину активов первой компании, то получим 0,1 или 10%, а у второй 0,066 или 6,6%.

Это называется рентабельность активов (ROA), и она измеряет эффективность бизнеса, используя не только собственный капитал, но и заемные средства, вложенные в бизнес компании для зарабатывания денег.

Помимо ROA есть другие показатели рентабельности — собственного капитала ROE, где используются не активы, а только собственный капитал. ROIC — где используется не все активы, а только инвестированные в бизнес (потому что не все активы используются в зарабатывании денег). И еще один показатель — ROS — это рентабельность продаж — отношение чистой прибыли к выручке, показывает сколько прибыли компания получает из одного доллара проданной продукции.

Рентабельность — важнейший показатель эффективности бизнеса компании, чем он выше, тем лучше. Но анализировать ее нужно с умом. Нельзя делать выводы об эффективности бизнеса, основываясь только на рентабельности за последний год. Какой-то год может быть удачным или наоборот провальным, что разумеется скажется на показателях рентабельности.

Другой вопрос — а какая рентабельность хорошая? Достаточно сравнить ROE компании со ставкой по банковскому вкладу. Если рентабельность бизнеса ниже процентов по вкладу, значит такой бизнес не имеет смысла, потому что можно было бы продать все активы, положить их на вклад и зарабатывать больше.

Недооцененные акции

Акции считаются недооцененными, если их рыночная стоимость ниже той, которую они должны иметь согласно данным фундаментального анализа (справедливая стоимость) или мнению экспертов (оптимальная стоимость). Бумаги могут иметь заниженную цену по ряду причин. Например, из-за малого спроса на продукцию ввиду ее непопулярности на рынке или нестабильной доходной истории предприятия.

Рано или поздно акции недооцененных компаний подрастают до нужной стоимости, поэтому инвестор может продать их с многократной прибылью. Наибольший потенциал роста имеют молодые компании на рынке. Но при покупке их акций надо тщательно проанализировать причины, по которым они оказались недооцененными. Если компания имеет непомерно большую долговую нагрузку или фундаментальные проблемы в управлении, то низкая цена активов постепенно станет справедливой и инвестору заработать не удастся.

Выгодно покупать акции и вкладывать деньги в недооцененные предприятия потому, что в перспективе они способны принести инвестору больше прибыли, чем обычные и даже наиболее успешные корпорации. Главное – это найти бумаги с заниженной стоимостью и купить их в момент крайнего спада.

Для поиска недооцененных активов используют приемы фундаментального анализа и теорию Бенджамина Грэма. Это позволяет уже на начальном этапе определить, какие компании достойны внимания, а какие являются бесперспективными. В фундаментальном анализе используют несколько мультипликаторов. Ни один из них сам по себе не способен дать объективную оценку, но в совокупности они помогают отыскать действительно перспективные активы.

Выбор акций для инвестирования по классической схеме с применением коэффициента Грэма осуществляется в такой последовательности:

- Отбор компаний, подходящих по мультипликаторам.

- Расчет самого коэффициента.

- Сравнение выбранных активов.

Грэм в своей книге «Разумный инвестор» предлагает оценивать компанию с помощью следующих мультипликаторов:

- Р/В – показывает недооцененность компании относительно стоимости ее активов. Чтобы рассчитать его, надо рыночную цену акции разделить на балансовую стоимость активов. Значение должно быть меньше 0,75.

- P/S – показывает доходность компании. Его значение можно найти, разделив стоимость акции на выручку, приходящуюся на одну бумагу. Этот коэффициент должен быть меньше 0,5.

- P/CF – соотношение рыночной стоимости одной акции и объема оборотных средств должно превышать 0,1. Это означает, что у компании достаточно ликвидных активов и она способна удовлетворять требования кредиторов.

- Соотношение задолженности и капитализации должно быть меньше 0,1. Если у компании много долгов, то инвестору связываться с ней не стоит.

Кроме того, инвестору надо следить за среднесуточным объемом торгов – он должен как минимум в 100 раз превосходить сумму планируемой покупки. В противном случае инвестору достанутся не самые перспективные акции, а неликвидные активы, которые вряд ли удастся в будущем продать по выгодной цене.

После предварительного выбора недооцененных бумаг можно переходить к расчету коэффициента Грэма. Для этого надо из стоимости активов компании вычесть долги и полученное значение разделить на количество эмитированных акций. Результат представляет собой стоимость чистых текущих активов – NCAV (Net Current Asset Value).

Коэффициент Грэма сам по себе ни о чем не говорит, кроме того что отрицательное значение свидетельствует об убыточной деятельности компании. Чтобы понять, недооценена или переоценена акция, надо найти соотношение ее рыночной стоимости и коэффициента. Приобретение ценной бумаги считается целесообразным, если ее стоимость составляет примерно 2/3 (66,7%) от значения коэффициента Грэма. Некоторые инвесторы допускают соотношение в диапазоне 50–80%, но для минимизации рисков лучше все-таки принимать 60–70%.

Чтобы быстро найти самые недооцененные акции российских компаний, можно использовать скринеры – специальные интернет-сервисы для подбора эмитентов по заданным критериям. Например, TradingView. Загрузив его, достаточно задать необходимые параметры, чтобы система сама подобрала нужные бумаги. Их затем можно быстро отсортировать с помощью различных фильтров.

Если акций окажется больше, чем нужно, следует провести новый отбор, используя более жесткие настройки. Если же эмитентов недостаточно, то каждый из параметров надо ослабить на 10%. Помимо указанного скринера, существует еще множество других – Market In Out Technical Stock Screener (marketinout.com), Finviz Free Stock Screener (finviz.com) и пр.

Какие акции выгодно купить сейчас – список отраслей

Приобретая акции с долгосрочной перспективой, нужно учитывать анализ экономической ситуации в своей стране и мире, чтобы определить список перспективных отраслей текущего года. По мнению финансовых экспертов, в 2018 году выгодными являются сферы инновационных технологий, биотехнологий и здравоохранения, виртуальной реальности и компьютерных игр, энергетики, посреднических и биллинговых услуг

Также следует обратить внимание на компании, которые занимаются созданием и развитием облачных технологий, блокчейна, платного контента (в основном, это иностранные предприятия)

В 2018 году невысокий потенциал роста у добывающих и перерабатывающих компаний (за исключением гигантов данной отрасли) из-за низких цен на сырье и ориентацию современных экономик на разработку возобновляемых источников энергии. Финансовые компании и банки могут сулить выплату дивидендов, однако не все пребывают на стадии роста. Из-за наступления блокчейна, банковский сектор переживает «чистку», что не дает гарантий на рост ценных бумаг (за исключением крупных и надежных компаний). Инвестиции в розничную сферу также не перспективны по причине кризиса потребительских расходов.

На что ещё следует обратить внимание при покупке акций компании:

- Дивидендную доходность. Например, государственные компании по закону должны направлять на выплату дивидендов 50% от чистой прибыли. Если инвестор желает приобрести акции иностранной компании, то он должен узнать, предусматривается ли выплата дивидендов (не все корпорации допускают такую возможность);

- Финансовое состояние предприятия. Покупая ценные бумаги, рекомендуется опираться на мультипликаторы, а не на актуальную котировку акций;

- Репутацию и надежность компании. Лидеры своей отрасли являются наиболее перспективными для инвестиций;

- Разницу между ценой закрытия предыдущего таймфрейма и ценой открытия следующего (ГЭП).

Какие акции выгодно покупать в 2018 году мнение эксперта, видео:

Подробности

Планируя приобретение акций

Это далеко не все условия, на которые нужно обратить внимание при выборе объекта инвестирования. Опыт приходит со временем, а потерь (с ними сталкивается практически каждый инвестор) редко кому удается избежать

Приобретенные навыки в сочетании со знаниями помогут лучше ориентироваться на рынке и заключать наиболее выгодные сделки.

На сегодня среди российских компаний

следует выделить наиболее перспективные, дивидендные акции которых способны обеспечить стабильны доход:

— «Газпром» — мощная энергетическая компания, акции которой всегда востребованы. К примеру, в конце 2020 года одна акция «Газпрома» оценивалась в 185 рублей. Вкладывать финансы в акции этой компании — выгодное решение, так как можно рассчитывать на высокие дивиденды. Большим преимуществом для инвесторов является тот факт, что компания принадлежит государству, то есть и ответственность лежит на нем

Важно знать, что доля добычи нефти относительно других компаний составляет порядка 60 %

— «Сбербанк» — отличный выбор для вложений, так как данное финансовое учреждение занимает лидирующую позицию среди других по надежности. Котировки акций Сбербанка всегда на уровне. Владельцами акций, в большей степени, являются постоянные клиенты банка. Цена акций Сбербанка на конец 2020 года составляла порядка 250 рублей за одну. В 2021 году прогнозируется рост котировок.

— «Роснефть» — считается по праву лидером мирового уровня по объему добываемой нефти (более 70 %). Отсюда формируется огромное доверие к компании. Цена одной акции в 2020 году составила 466 рублей, в 2021 году по мнению экспертов, стоимость акций повысится.

— «Лукойл» — крупнейшая нефтегазовая компания с мировым именем. Лукойлу принадлежит более 2 % добычи нефти в мировом масштабе, а также около 1 % углеводорода. Цена одной акции довольно солидная – 5 265 рублей, при 5,83 % доходности. Каждый год наблюдается рост дивидендов (порядка 15 %), который перекрывает рост инфляции.

— «Татнефть» — крупная нефтяная компания, которая существует на рынке уже четверть века. Стоимость одной акции составляет порядка 500 рублей, однако, по прогнозам, цена акций будет расти. Для инвесторов это прибыльная ниша, так как стратегия компании направлена на развитие в сфере добычи ископаемых.

— «Сургутнефтегаз» — сфера деятельности компании заключается в добыче и реализации нефти. Основными рисками для дивидендов может стать снижение цены на нефть, поэтому с уверенностью сложно сказать о сохранении высоких дивидендов в 2021 году.

— «Норникель» — компания, специализирующаяся на производстве никеля и палладия, цена одной акции очень высокая и составляет 21 526 рублей. В перспективе ожидается рост стоимости акций.

— группа «НЛМК» — компания, активы которой находятся как в России, так и в странах Европы и США. Стоимость одной акции составляет примерно 200 рублей, однако, надо отметить, что дивиденды постоянно увеличиваются.

Кроме отечественных предприятий, достойными проектами могут стать инвестиции в акции следующих американских компаний:

— Apple Inc — ценные бумаги являются самыми прибыльными инструментами для вкладчиков. Бизнес Apple постоянно развивается, соответственно и доходы увеличиваются.

— Tesla — по мнению экспертов, бумаги Tesla входят в перечень самых выгодных для инвестирования на американских фондовых рынках.

— Amazon — прогноз развития на 2021 год довольно перспективный. По мнению большинства аналитиков, в 2021 году цены на акции будут расти.

— — в 2020 году акции упали в цене, однако, на сегодняшний день, картина стабилизировалась. По мнению экспертов, данный актив по-прежнему остается выгодным для инвестирования.

Акции каких банков стоит купить в 2021 году для получения дивидендов

О банковском секторе стоит сказать поподробнее, ведь даже в условиях устойчивого кризиса в России есть крупные кредитно-финансовые организации, в которые можно и нужно вкладываться. Эти сетевые гиганты успешно ведут свою деятельность не первый десяток лет, пережив не один кризис, тогда как в условиях современных реалий сам банковский сектор один из немногих демонстрирует устойчивую доходность на фоне роста спроса на потребительское кредитование.

И прежде всего стоит обратить внимание на следующие крупные сети:

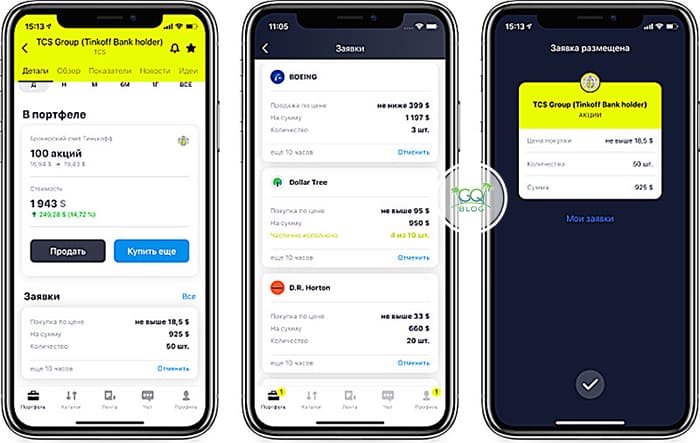

Тинькофф. В банке действует специальный пакет для инвесторов, который по итогам 2020-го года оставил в выигрыше 79% участников. При этом наибольшие дивиденды получили участники программы, инвестировавшие в акции Газпрома и Аэрофлота.

Многие владельцы инвестиционных портфелей Тинькофф Банк остались в плюсе. Общее количество сумевших приумножить свой капитал на акциях составил 79%, несмотря на то, что прошлый год оказался один из самых сложных

Многие владельцы инвестиционных портфелей Тинькофф Банк остались в плюсе. Общее количество сумевших приумножить свой капитал на акциях составил 79%, несмотря на то, что прошлый год оказался один из самых сложных

Сбербанк. Согласно финансовой отчетности, доходы банка за IV квартал прошлого года упали, что отразилось на дивидендной доходности. Однако своевременная коррекция позволит поднять эту величину, поэтому в проигрыше никто не останется. Кроме того, статистика по итогам прошедшего года показывает, что 75% клиентов банка, воспользовавшиеся его инвестиционной программой «Сбербанк Инвестор», остались в плюсе.

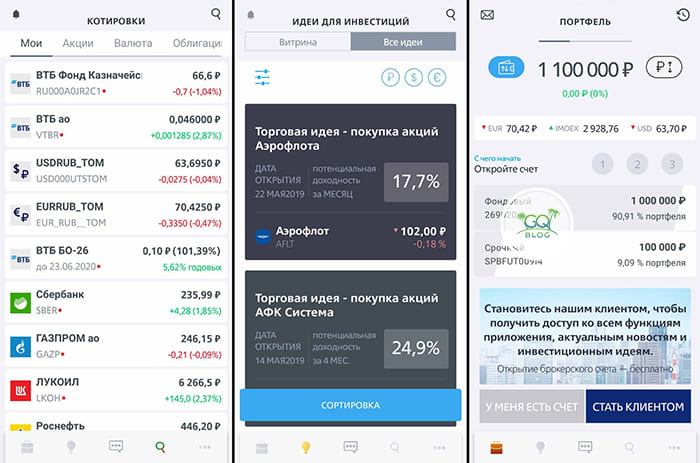

ВТБ-банк. Для клиентов этого крупнейшего финучреждения также была разработана специальная программа инвестирования, которая помогла получить свои дивиденды 66% клиентам (данные за все тот же период). При этом заработать смогли даже неопытные инвесторы, которые формировали портфель по подсказкам робота-советника.

Хотите стать инвестором, но не знаете, с чего начать? Не беда, специальный бот в ВТБ поможет вам сформировать оптимальный для ваших знаний и возможностей инвестиционный портфель. В любом случае, в проигрыше вы не останетесь

Хотите стать инвестором, но не знаете, с чего начать? Не беда, специальный бот в ВТБ поможет вам сформировать оптимальный для ваших знаний и возможностей инвестиционный портфель. В любом случае, в проигрыше вы не останетесь

Промсвязьбанк. По результатам IV квартала заработать на инвестициях смогли 50% клиентов, открывших специальные брокерские счета. Сама администрация финучреждения выделила в качестве наиболее выгодных для инвестирования золотодобывающую промышленность и крупные компании, работающие на экспорт и внутренний рынок (большинство из них были перечислены выше).

Россельхозбанк помог заработать по итогам прошлого года около 67% своих инвестирующих клиентов. При этом на оставшуюся долю приходятся либо те, кто вышел на 0, либо те, кто ощутил на себе незначительные потери (до 10%).

По итогам 2020-го в выигрыше осталось 67% инвестирующих с РоссельхозБанком. Среди остальных 33% либо те, кто вышел на ноль, либо те, кто отделался незначительными потерями, доля которых не превысила 10%.

По итогам 2020-го в выигрыше осталось 67% инвестирующих с РоссельхозБанком. Среди остальных 33% либо те, кто вышел на ноль, либо те, кто отделался незначительными потерями, доля которых не превысила 10%.

Сегодня большинство банков помогает своим клиентам грамотно формировать свои инвестиционные портфели, разрабатывая для этих целей специальные программы. Аналогичные условия обеспечивают и в таких крупных финансовых организациях, как Альфа Банк и Открытие, но их представители предпочли не оглашать статистику прибыльности для инвесторов по результатам прошлого года, поэтому судить о том, насколько интересными эти пакеты являются для потенциальных инвесторов не приходится.

Иностранные дивидендные акции

С учетом небольшого уровня инфляции доллара иностранные активы выглядят более привлекательно для инвесторов: этот факт вполне соответствует мнениям экспертов на сегодня в какой валюте хранить деньги в 2021 году. Но на международном рынке встречается много стартапов, будущее которых не поддается прогнозированию. Выбирая акции для инвестирования, нужно ориентироваться на следующие факторы:

- Компания регулярно выплачивает дивиденды на протяжении пяти и более лет;

- Размер выплат не превышает дохода компании;

- Ценные бумаги компании не являются недооцененными;

- Капитализация бизнеса превышает 150 миллионов долларов;

- Котировки акций компании в течение года снижались не более чем на 50%.

Так можно отобрать десятку самых интересных компаний с регулярными высокими выплатами и определить, какие дивидендные акции покупать в 2021 году:

- TICC Capital. Инвестиционная компания, работающая с ценными бумагами и долговыми обязательствами крупных корпораций. Цена акции — $2,85. Размер дивидендов — 14,74%;

- Allianz GI Convertible. Компания, занимающаяся широкопрофильными инвестициями в ценные бумаги и облигации предприятий разных отраслей. Цена акции — $5,23. Размер дивидендов — 9,75%;

- Chimera Investment. Инвестиционная компания, работающая с недвижимостью. Имеет активы как в виде объектов, так и в виде ценных бумаг. Цена акции — $10,00. Размер дивидендов — 12,00%;

- Guggenheim Strategic Opportunities Fund. Инвестиционный фонд, работающий в основном с ценными бумагами частных и государственных компаний. Цена акции — $18,50. Размер дивидендов — 11,81%;

- Apollo Commercial Real Estate. Специализируется на кредитных операциях, связанных с ипотекой и другими операциями с недвижимостью. Цена акции — $10,63. Размер дивидендов — 13,17%;

- Dynex Capital. Фонд, который инвестирует средства в акции и прочие ценные бумаги в сфере ипотечного кредитования и прочих сделок с недвижимостью. Цена акции — $17,56. Размер дивидендов — 8,88%;

- AT&T. Самая крупная телекоммуникационная компания в мире. Предоставляет услуги связи, телевидения и распространения медиа-контента. Цена акции — $28,32. Размер дивидендов — 7,34%;

- Verizon Communications. Вторая по размерам телекоммуникационная компания в мире. Занимается сотовой и спутниковой связью, интернет-сервисами. Цена акции — $60,04. Размер дивидендов — 4,18%;

- Pfizer. Крупнейшая фармацевтическая компания из США, имеющая в своем активе сотни востребованных медицинских препаратов. Цена акции — $36,70. Размер дивидендов — 4,14%.

Какие акции купить

Всё зависит от того, как глубоко вы готовы погрузиться в инвестиции, как часто хотите торговать и какие цели ставите.

Если цель максимизация прибыли, ищите акции недооценённых рынком компаний. Они могут сильно расти в цене год от года. Но для этого нужно быть активным инвестором: читать новости, анализировать отчётности, искать идеи.

Если цель в пассивном доходе, выбирайте «голубые фишки». Это акции крупных, ликвидных и надёжных компаний со стабильными показателями доходности. Такие компании имеют долгосрочную тенденцию роста и регулярно платят дивиденды.

Примеры голубых фишек в России: «АЛРОСА», «Северсталь», «Газпром», «Татнефть», «Сбербанк».

Примеры голубых фишек в США: Microsoft, IMB, AT&T, Exxon, Walmart, Boeing.

Как искать недооценённые акции

Главный показатель – коэффициент P/E (price-to-earning). Это отношение капитализации к прибыли. Чем ниже коэффициент, тем сильнее недооценка: компания хорошо зарабатывает, но спрос на акции невысок. P/E надо сравнивать с другими компаниями из того же сектора. Если он заметно ниже среднего, компания недооценена.

P/E – показывает за сколько времени окупится компания, если вы купите её целиком. Капитализация (P) – стоимость всей компании на данный момент. Прибыль (E) – доход, который приносит предприятие ежегодно. У Netflix P/E равен 136.11. Значит, если вы купите Netflix полностью, то ваши вложения окупятся через 136.11 лет. Netflix переоценён.

Присмотритесь к акциям «голубых фишек»

«Голубые фишки» – это акции самых крупных и стабильных компаний фондового рынка, которые регулярно платят дивиденды.

Примеры российских «голубых фишек»:

- «Сбербанк»

- «Лукойл»

- «Газпром»

- МТС

- «Магнит»

- «Яндекс»

- «НОВАТЭК»

- «Норильский Никель»

Примеры «голубых фишек» США:

- Apple

- Coca-Cola

- IBM

- Johnson & Johnson

- McDonald’s

- Microsoft

- Pfizer

Эти компании хороши тем, что растут из-за фундаментальных бизнес-процессов, а не из-за спекуляций или новостного ажиотажа. Они не увеличиваются в цене резко, но уверенно переживают кризисы благодаря своим резервам и показывают рост в долгосрочной перспективе.

Как продать акции с максимальной выгодой?

Этим вопросом задаются все: и новички, и опытные инвесторы. Например, вы хотите выгодно продать ценные бумаги Тесла, которые приобретали несколько лет назад в момент IPO. Рационально, дождаться выгодного курса и выставить их на продажу. В своей профессиональной деятельности я часто работаю с такими инструментами, и выработала 5 ключевых правил, позволяющих получить максимальную выгоду. Среди них:

- Покупать нужно на старте или в период падения.

- Постоянно мониторим рынок и ситуацию на нем, ведь один твит основателя или популярного человека может в один момент как обвалить, так и повысить курс на несколько десятков пунктов, как это было с Сd Projekt Red.

- Постоянно заботимся о том, чтобы пакет состоял из разных ценных бумаг.

- Смотрим котировки на разных биржах, разумеется на тех, к которым есть доступ.

- Не спешим продавать акции на фоне падения и не приобретаем в панике все, что только можно, если ценные бумаги одной компании резко просели в цене.

Еще один момент: выбирайте брокеров, которые позволяют приобретать не только акции, облигации, но, например, и REIT или доли в ПИФах, а о том, что такое инвестиционный недвижимый фонд можно детально узнать из статьи на www.gq-blog.com. Крайне важный аспект: подписывая договор, посмотрите не только на комиссии и стоимость обслуживания счета, но и то, сколько посредник взымает средств за депозитарную деятельность.

Сегодня одним из самых востребованных способов, где купить акции китайского производителя автомобилей Nio или российского промышленного гиганта «Норникель», остается сотрудничество с брокером или с банком, который имеет лицензию на такой вид услуг. Заключить договор можно за один день (в онлайн порядка 30 минут) и начать торговать. А поскольку на рынке много бумаг с доступной ценой и разными уровнями риска, то сотрудничество может стать выгодным и долгим. Всем желаю только выгодного курса на покупку и регулярной прибыли.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Принципы разумных инвестиций

Создайте отдельный инвестиционный банк. Не тратьте все сбережения. Держите в акциях до 25% накоплений.

Не используйте для инвестиций деньги не из банка. Он должен состоять из тех средств, которые не повлияют на уровень жизни в случае потери. Также не инвестируйте в долг.

Не кладите все яйца в одну корзину. Диверсифицируйте портфель. Вкладывайте деньги в компании из разных отраслей, чтобы снизить риски.

Не составляйте портфель только из акций. Есть и другие инвестиционные инструменты: облигации, ПИФы, ETF, валюта.

Инвестируйте долгосрочно (от трёх лет). Считается, что рынок в перспективе всегда растёт.

Избегайте частой торговли. Так, вы заплатите меньше комиссии.

Покупка акций через брокера

Представим ситуацию: вы хотите купить акции Газпрома, думаете, где это сделать физическому лицу и какая на них актуальная цена. Посмотреть текущую стоимость можно на разных ресурсах, например, ru.investing.com, где курс обновляется довольно быстро. На момент подготовки материала обычная акция оценивалась в 213,9 рублей. Но желания и знаний о курсе мало, необходимо найти посредника — брокера. Брокер имеет право, согласно лицензии, открыть для вас счет, деньги из которого будут перечисляться на биржи. Сотрудничество с ним может быть выстроено по 2-м сценариям:

- Пополняете счет и сами берете на себе задачи по трейдингу.

- Отдаете средства в доверительное управление, и менеджер от вашего имени проводит сделки.

Брокер готовит отчетность, берет на себя даже налогообложение инвестиций, а в некоторых случаях можно получить от государства налоговый вычет.

Выбирая брокера, проверьте лицензию, изучите фиксированная или плавающая ставка за обслуживание, на какие биржи выходит, актуальные тарифы, какая минимальная сумма для пополнения, предоставляется ли торговый терминал.

Предлагаю ближе познакомится с актуальными ценами на ценные бумаги лидеров роста и падения курса.

5-ка лидеров роста акций российских компаний

| Компания | Цена за акцию | Доходность за год (%) |

|---|---|---|

| Южуралникель Комбинат | 10 700 рублей | 256,67 |

| Селиград | 47,29 рублей | 228,40 |

| Волгоградэнергосбыт | 3,78 рублей | 127,03 |

| Русолово | 9,01 рублей | 125,25 |

| Магаданэнерго | 8,85 рублей | 94,91 |

5-ка антилидеров акций российских компаний

| Компания | Цена за акцию | Доходность за год (%) |

|---|---|---|

| МОСОБЛБАНК | 0,7 рублей | — 80,02 |

| РуссНефть НК | 234 рубля | — 55,93 |

| ОАК | 0,43 рубля | — 37,23 |

| Татнефть | 458,5 рублей | — 36,04 |

| Иркут НПК | 25,28 рублей | — 35,18 |

Тинькофф Банк

Удобно, что все это можно сделать на удаленной основе. Для тех, кто еще думает, где купить акции российских компаний, например, Сбербанка, этот посредник будет одним из лучших вариантов. На сайте можно посмотреть информацию по ценным бумагам, как все сразу, так и в определенных отраслях, чтобы принять решение. На выбор 3 тарифа «Инвестор», «Трейдер» и «Профессиональный», так что все участники рынка смогут найти подходящие варианты.

Со 2 февраля 2020 года отменена ежемесячная плата за обслуживание счета.

Финам

Популярный брокер, который предлагает покупку акций, депозитарное обслуживание. На сайте можно увидеть аналитику рынка в режиме реального времени, чтобы определять, чьи акции выгодно покупать сегодня, а чьи не стоит из-за высокого курса или слишком активной пиар-компании, что направлена лишь на «раздувание» репутации. Комиссии одни из самых доступных, работает оперативная служба поддержки. Купить можно через терминал, с голоса, с помощью Т+2.

Комиссия за вывод средств на банковский счет Финам составляет 0 рублей.

Сбербанк

Хорошее решение, если на ряду с акциями российских компаний, присматриваетесь в какие американские или европейские акции выгодно вкладывать средства, и чтобы купить их сейчас. На сайте весьма понятный интерфейс, комиссии лояльны и зависят от оборота продаж. Также можно подключить на выбор 2 тарифа аналитического мониторинга.

С 1 сентября 2019 отменена депозитная комиссия.

ВТБ Брокер

Один из самых опытных брокеров страны открыт к сотрудничеству. У него есть выход на Московскую и Санкт-Петербургскую биржи, где торгуются акции иностранных компаний. Для удобства работы разработано персональное мобильное предложение, да и комиссии не самые высокие на рынке – от 0,01% от объема сделки.

С 1 июля 2019 работает новая тарифная сетка.

Альфа Банк

Крупнейший банк предлагает операции с ценными бумагами. Открыть счет можно как в отделениях, так и онлайн. Если вы инвестор, который только прощупывает почву, изучая, где можно купить акции физическому лицу абсолютно без посредников, то рекомендую прямо сейчас оставить эту идею, поскольку вам нужно либо получить статус квалифицированного инвестора, что весьма дорого и долго, или обратиться к посреднику. Отмечается, что тарифы не сильно низкие, но зато представлен широкий инструмент возможностей.

В тарифных планах нет обязательной тарифной платы, начиная с 1 января 2019 года.

Как купить акции

Выбрать брокера, перейти на его сайт, заполнить заявку.

Открыть брокерский счёт (заключить договор с брокером). Многие компании открывают счёт дистанционно. Они используют электронную подпись или высылают документы с курьером.

При открытии счёта брокер даёт доступ в личный кабинет, где инвестор совершает сделки и следит за состоянием активов.

Выбрать акции для покупки.

Пополнить брокерский счёт.

Сделать покупку через личный кабинет.

Чтобы открыть брокерский счёт и купить акции удалённо, воспользуйтесь витриной ценных бумаг. Для этого перейдите в карточку компании, например, «Газпрома». Нажмите на кнопку «Купить» и заполните заявку на открытие счёта – его оформят бесплатно в «Тинькофф Инвестициях». Затем войдите в личный кабинет или мобильное приложение (доступы туда тоже даст «Тинькофф»), пополните счёт картой и завершите покупку акции.

Цели инвесторов

Многие источники перед выбором акций рекомендуют определиться с конечной целью: для чего вы инвестируете? Лично я не смог бы дать чёткого ответа на этот вопрос, кроме: «просто хочу заработать». Думаю, что большинство тоже этого хотят и совсем немногие строят планы на 10 лет вперёд, думают о своей пенсии или пассивном доходе.

Знание целей поможет определиться, какие акции ищем и как хотим зарабатывать:

- Найти дешёвую недооценённую акцию с долгосрочной целью. Будем ждать несколько лет, пока рынок переоценит её, нас не интересуют краткосрочные колебания;

- Торговля с применением технического анализа. Мы покупаем, чтобы заработать прямо сейчас пару процентов, может и больше;

- Инвестировать с целью заработать на краткосрочных идеях. Например, включение акции в фондовый индекс или MSCI Russia, изменение дивидендной политики, будущие сделки M&A и прочее;

Также стоит задуматься: нужно ли инвестору периодически изымать часть деньги с биржи? Если нужно, то стоит делать акцент на выборе дивидендных акций. Компании, платящие хорошие дивиденды, редко растут сильно в цене, поскольку мало реинвестируют в развитие бизнеса. Но зато у вас будут ежегодно появляться свободные деньги на брокерском счёту.