Бухгалтерский учет

Содержание:

- Налоговый учет методом двойной записи

- Как составляют проводки

- Кто несет ответственность за ошибки

- 1С:Бухгалтерия 8

- Услуги в 1С 8.3

- Определение и возникновение отложенных обязательств

- Учет прочего выбытия (списания, безвозмездной передачи) материалов. Бухгалтерские проводки

- Пример Использования Т-счета

- Примеры использования счета 73 в бухгалтерском учете

- Примеры корреспонденции счетов и бухгалтерских проводок

- Итоги

Налоговый учет методом двойной записи

С.А. Машков,

Аудиторско-консалтинговая группа «Что делать Консалт»

Опубликовано: Вcе для бухгалтера љ 19 (91) 2002

Закончился третий отчетный период по налогу на прибыль. Начиная с 2002 года по окончании первого и второго отчетных периодов налогооблагаемую прибыль организациям следовало рассчитывать из данных налогового учета. Можно попытаться подвести некоторые предварительные итоги.

В период с 06.08.2001, когда была провозглашена необходимость введения налогового учета, и до конца февраля 2002 года бухгалтеры, занятые текущей работой по ведению бухгалтерского учета, по подготовке к переходу на новый план счетов, по подготовке годовой отчетности за 2001 год, не оченьљ спешили выполнять требования, сформулированные в гл. 25 Налогового кодекса РФ (далее — НК РФ), полагая, что в скором времени будут опубликованы инструкции и методические указания, посвященные вопросу о том, как организовать, как вести налоговый учет и как из данных налогового учета получать величину налогооблагаемой прибыли. Существовали же подробные инструкции (с числовыми примерами) о порядке исчисления и уплаты НДС, налога на прибыль предприятий и организаций,љ налога на имущество предприятий, налогов, поступающих в дорожные фонды, подоходного налога и т.д. Обычно, вслед за опубликованием официальных нормативных материалов, в различных бухгалтерских изданиях печатались методические статьи, в которых подробно обсуждались эти вопросы применительно к каждой сфере деятельности предприятий, к каждому возможному более или менее типичному случаю.

Как составляют проводки

Итак, бухгалтерские счета, связанные двойной записью, корреспондируют друг с другом, образуя бухгалтерские проводки. Составление таких бухгалтерских записей подчиняется определенным правилам, нарушение которых ведет к искажениям учетных данных и отчетности в целом. Правила составления проводок основаны на следующих далее неизменных условиях.

Какими проводками отражаются операции по кассе (применение счета 50)?

Для понимания, какой счет должен стоять по дебету проводки, а какой – по кредиту, необходимо всегда помнить о признаке счета: активный (отражает средства), пассивный (отражает источники средств, капиталы и обязательства) или активно-пассивный (в определенный момент времени может выступать в том или ином качестве). На активном счете остаток всегда дебетовый, по кредиту остатка быть не может. На пассивном счете не может быть дебетового остатка, а активно-пассивный счет может иметь и кредитовый остаток, и дебетовый, то есть он может выступать и как активный, и как пассивный в определенный момент времени.

Пример: на счете 50 «Касса» сальдо (остаток) всегда дебетовое, это средства фирмы, счет активный; на счете 66, отражающем кредиты и займы компании краткосрочного характера, сальдо кредитовое, счет пассивный. Счет 60, предназначенный для расчета с поставщиками, может иметь разное сальдо: отгружен, но пока не оплачен товар – кредитовый остаток, задолженность фирмы перед поставщиком; осуществлена предоплата за товар – остаток дебетовый, поставщик является должником фирмы.

Таким образом, если, к примеру, на счете 50 расчеты показывают отрицательное дебетовое сальдо, проводка (проводки) по нему содержат ошибку – отрицательное дебетовое сальдо, по сути, равно положительному кредитовому, что противоречит сущности счета – активный. Подобным способом можно проверить любой счет и проконтролировать правильность проводок по нему.

Следующее правило касается отражения хозяйственных операций на счетах. Звучит оно так:

- увеличение по активному счету отражает дебет счета;

- уменьшение по активному счету отражает кредит счета;

- увеличение по пассивному счету отражает кредит счета;

- уменьшение по пассивному счету отражает дебет счета.

В проводке всегда сумма дебета равна сумме кредита

На это стоит обратить внимание в случае так называемой «сложной» проводки, в которых участвуют более двух счетов. Сумма «разбивается» на несколько либо по дебету, либо по кредиту, а другая часть проводки (соответственно, это либо кредит, либо дебет) указывается общей суммой

Проводки в бухгалтерском учете по расходам будущих периодов

Эти правила – основные при составлении проводок. Используя их, можно составить бухгалтерскую проводку любого типа.

Алгоритм составления проводки достаточно прост:

- Сначала определяется, какие счета БУ необходимо использовать для отражения хозяйственной операции. Обычно руководствуются действующим Планом счетов и рекомендациями по его применению и рабочим планом счетов фирмы, разработанным на основе этого документа.

- Далее определяется сумма хозяйственной операции и части счетов (дебет, кредит), на которых ее нужно отразить. Если на этом этапе возникли затруднения, можно обратиться к разъяснениям, прилагаемым к Плану счетов – в них содержатся стандартные бухгалтерские проводки для отражения операций. Выполняется двойная запись по дебету и кредиту счетов соответственно, отслеживается правильность записи.

Важно помнить! Система БУ и составление проводок в ней – это механика учета. Логику составления бухгалтерских записей, правильность отражения сумм в полной мере может отследить лишь специалист даже при наличии разного рода «умных» бухгалтерских учетных программ

Кто несет ответственность за ошибки

Серьезные нарушения в части составления записей могут повлечь за собой применение следующих санкций:

- налоговых;

- административных;

- выплату штрафов.

Ответственность за ошибки лежит на главном бухгалтере, а также руководителе компании. При выявлении ошибки в бумагах необходимо незамедлительно их исправить, так как меры воздействий могут быть серьезными.

За причиненный ущерб ответственность перед непосредственным работодателем несет главный бухгалтер. Он выступает материально ответственным лицом. Порядок его взысканий указывается в трудовом договоре с сотрудником.

Если эта информация не отражена в договоре, по отношению к бухгалтеру могут применяться лишь взыскания, сумма которых не превышает размер его месячного заработка.

Материальная ответственность регламентируется федеральными законами и трудовым кодексом. Трудовой договор не может противоречить законам. Запрещено взыскивать сумму больше, чем указано в кодексе.

Материально ответственным лицом также выступает и руководитель. Все убытки, которые могут взыматься с него, указаны в Трудовом кодексе (статья 277). Аналогичные условия распространяются и на период испытательного срока.

Каждый день компании проводят несколько сделок. К значимым операциям относится и перевод между счетами, поэтому все действия должны найти отражение в базе компьютера. Некоторые организации продолжают вести учет в бумажном журнале.

Проводки дают возможность отследить, как, что и в каком размере переводилось между корреспондентскими счетами. С помощью этой информации можно составить представление о доходах и расходах, а также деятельности компании в целом. На некоторых предприятиях проводится обязательная проверка бухгалтерского учета. Необходимо удостовериться в том, что все проводки не расходятся с первичной документацией. Это позволить избежать применения санкций.

1С:Бухгалтерия 8

«1C:Бухгалтерия 8» — это самая популярная бухгалтерская программа, способная вывести автоматизацию учета на качественно новый уровень. Удобный продукт и подключаемые к нему сервисы позволят эффективно решать задачи бухгалтерской службы любого бизнеса!

- Поддержка разных систем налогообложения, ведение бухгалтерского и налогового учета, сдача отчетности;

- Учет МПЗ, партионный учет, расчеты с контрагентами, выписка первичных документов;

- Расчет зарплаты, учет денежных операций;

- Интеграция с другими программами 1С и сайтами;

- Работа с электронными листами нетрудоспособности (ЭЛН).

Попробовать 30 дней бесплатно Заказать

Готовим для директора отчеты по дебиторке и продажам

Бухгалтерская отчетность

Услуги в 1С 8.3

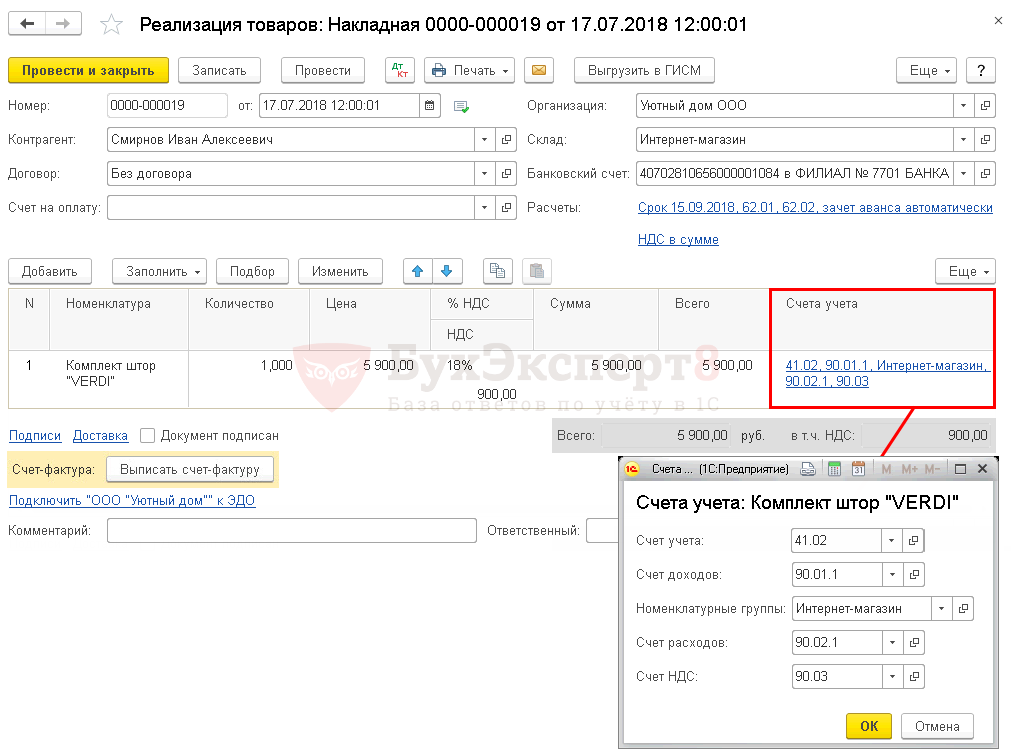

В программе 1С Бухгалтерия 8 3 услуги оформляются документом Реализация (акт, накладная) вид операции Услуги (Акт) в разделе Продажи – Продажи – Реализация (акты, накладные).

Оказание услуг в 1С

В шапке документа указывается:

Договор — документ, по которому ведутся расчеты с заказчиком, Вид договора — С покупателем.

В нашем примере расчеты ведутся в рублях, что отмечено в 1С в договоре услуг PDF. Поэтому в документе Реализация (акт, накладная) автоматически устанавливаются следующие субсчета для расчетов с покупателем:

- Счет учета расчетов с контрагентом — 62.01 «Расчеты с покупателями и заказчиками».

- Счет учета расчетов по авансам — 62.02 «Расчеты по авансам полученным».

В табличной части указываются реализуемые услуги из справочника Номенклатура с Видом номенклатуры Услуга. PDF

Счета учета заполняются в документе автоматически, в зависимости от настроек в регистре Счета учета номенклатуры.

Узнать подробнее про установку счетов учета номенклатуры

- Счет доходов — 90.01.1 «Выручка по деятельности с основной системой налогообложения».

- Счет расходов — 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения».

- Счет НДС — 90.03 «Налог на добавленную стоимость».

- Номенклатурные группы — номенклатурная группа, относящаяся к реализуемым услугам, выбирается из справочника Номенклатурные группы.

Услуги в 1с 8.3 — проводки:

- Дт 62.01 Кт 90.01.1 — выручка от реализации услуг: в БУ с учетом НДС;

- в НУ без учета НДС.

Дт 90.03 Кт 68.02 — начисление НДС.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа реализации услуг. В 1С используются следующие основные формы:

- Акт на оказание услуг PDF

- Универсальный передаточный документ PDF

Бланки можно распечатать по кнопке Печать – Акт на оказание услуг и Печать – Универсальный передаточный документ (УПД).

Рассмотреть другие печатные формы документа Реализация (акт, накладная)

Декларация по налогу на прибыль

В декларации по налогу на прибыль сумма выручки от реализации услуг отражается в составе доходов от реализации:

Лист 02 Приложение N 1:

стр. 010 «Выручка от реализации — всего» в т. ч.: стр. 011 «… выручка от реализации товаров (работ, услуг) собственного производства». PDF

Определение и возникновение отложенных обязательств

Образующееся несоответствие по начисляемой налоговой сумме отражается специальной отчетностью (по положению ПБУ 18/02 для учета расчетов по налогу по прибыли).

По ПБУ показатели разделяются на два вида: временные и постоянные. К первым относят отражаемые в одно время (период) в качестве затрат/поступлений и учитываемые в иной период для обложения. Показатели второго типа в виде поступлений или трат не учитываются по облагаемой базе, но учитываются по бухучету либо наоборот. Следствием образующегося несоответствия по размеру прибыли до налогообложения, большей по поступлениям по бухгалтерской методике учета, чем по налоговой, стало появление отложенного налогового обязательства (ОНО).

ОНО представляет собой отложенную часть налога по прибыли, вызывающую повышение размера налога по прибыли в будущих временных отчетных периодах. Признание указанных обязательств производится в цикле, где произошло образование соответствующих временных разниц.

ОНО = Временные разницы, подлежащие обложению * величина отчисления с прибыли (ставка)

Причинами образования временных разниц, принимаемых к налогообложению, могут быть:

- различие методик подсчета амортизации в двух вариантах учета (по налогам, бухгалтерскому методу);

- различие видов учета расходных операций: по кассовому методу в бухучете и по налоговому способу методом начислений;

- несовпадение в бухучете и при налогообложении методик отражения процентных выплат, производимых предприятиями при использовании привлеченных заемных средств (ссуд, кредитов);

- перенос сроков (отсрочка) или оплата частями (рассрочка) налоговых платежей по прибыли.

Учет прочего выбытия (списания, безвозмездной передачи) материалов. Бухгалтерские проводки

Списание материалов может осуществляться в следующих случаях:

- пришедшие в негодность по истечении сроков хранения;

- морально устаревшие;

- при выявлении недостач, хищений или порчи, в том числе вследствие аварий, пожаров, стихийных бедствий.

Подготовка необходимой информации для принятия решения о списании материалов осуществляется Комиссией с участием материально ответственных лиц. По результатам осмотра Комиссия составляет Акт на списание материалов по каждому подразделению организации, по материально ответственным лицам.

Списание материалов, передаваемых по договору дарения или безвозмездно, осуществляется на основании первичных документов на отпуск материалов (товарно-транспортных накладных, заявлений на отпуск материалов на сторону и др.). В статье 146 «Объект налогообложения» НК РФ сказано, что передача права собственности на активы на безвозмездной основе, признается реализацией, то есть подлежит обложению НДС.

Ниже приведены бухгалтерские проводки, отражающие списание и безвозмездную передачу материалов

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Учет недостачи (порчи) материалов при наличии виновных лиц | ||||

| 94 | 10 | Отражено списание балансовой стоимости материалов на основании акта списания, составленного комиссией | Фактическая себестоимость списанных материалов | Акт списания материалов |

| 20 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов основного производства | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 23 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов вспомогательных производств | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 25 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет общепроизводственных расходов | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 26 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет общехозяйственных расходов | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 29 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов обслуживающих производств | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 73.2 | 94 | Отражено списание недостачи (потери от порчи) материалов на виновных лиц сверх норм естественной убыли | Сумма превышения нормы естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 91.2 | 68.2 | Восстановлен НДС, ранее предъявленный к вычету, по недостачам (потерям) материалов сверх норм естественной убыли | Сумма НДС | Бухгалтерская справка-расчетСчет фактура |

| 50.01 | 73.2 | Отражено погашение виновным лицом задолженность по недостачам денежными средствами | Сумма недостачи | Приходный кассовый ордер. Форма № КО-1 |

| 70 | 73.2 | Отражено погашение виновным лицом задолженность по недостачам за счет заработной платы | Сумма недостачи | Бухгалтерская справка-расчет |

| Особенности учета недостачи (порчи) материалов при отсутствии виновных лиц. В данной ситуации сумма превышения нормы естественной убыли списывается не на счет 73, а на счет 91 | ||||

| 91.2 | 94 | Отражено списание недостачи (потери от порчи) материалов сверх норм естественной убыли при отсутствии виновных лиц либо недостачи, во взыскании которых отказано судом | Сумма превышения нормы естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| Учет утраты материалов в результате стихийных бедствий | ||||

| 99 | 10 | Отражено списание материалов, утраченных в результате стихийных бедствий | Себестоимость утраченных материалов | Акт списания материалов |

| 99 | 68.2 | Восстановлен НДС, ранее предъявленный к вычету, по утраченным материалам | Сумма НДС | Бухгалтерская справка-расчетСчет фактура |

| Учет безвозмездной передачи материалов | ||||

| 91.2 | 10 | Отражено выбытие материалов | Фактическая себестоимость материалов | Накладная (ТМФ № М-15)Счет фактура |

| 91.2 | 68.2 | Начислен НДС в бюджет со стоимости безвозмездно переданных материалов | Сумма НДС | Накладная (ТМФ № М-15)Счет фактураКнига продаж |

Пример Использования Т-счета

В главе об учетной информации и направлениях использования финансовой отчетности несколько операций были связаны с получением или выплатой денежных средств. (Обобщение пронумерованных операций, представленных ниже, вы найдете в иллюстрации «Итог влияния иллюстративных операций на финансовое положение» из раздела об учетной информации и направлениях использования основных финансовых отчетов.) Эти операции можно обобщить на счете «Денежные средства», учитывая поступления на левой (дебетовой) стороне счета, а выплаты — на правой (кредитовой) стороне счета:

| Денежные средства | |||

| (1) | 50 000 | (2) | 35 000 |

| (5) | 1 500 | (4) | 200 |

| (7) | 1 000 | (8) | 1 000 |

| (9) | 400 | ||

| (11) | 600 | ||

| 52 500 | 37 200 | ||

| Ост. | 15 300 |

Сумма поступлений наличных слева составила 52 500. (Сумму пишут маленькими цифрами, чтобы не путать с фактическими дебетовыми записями.) Сумма выплат денежных средств на правой стороне составила 37 200. Эти рабочие суммы называют итогами. С помощью итогов, подсчитываемых в конце каждого месяца, можно легко определить имеющиеся в наличии денежные средства.

Разница между итоговой суммой по дебету и итоговой суммой по кредиту называется сальдо или остаток по счету. Если сальдо является дебетовым, то его записывают на левой стороне счета. Если — кредитовым, то его записывают на правой стороне. Отметим, что счет денежных средств имеет дебетовое сальдо в размере 15 300 (52 500 — 37 200). Это та сумма денежных средств, которая имеется у компании в наличии на конец месяца.

Примеры использования счета 73 в бухгалтерском учете

Пример 1. Учет займа сотруднику по счету 73

01 декабря сотруднице Петровой А.С. выдан займ в размере 70 000 руб. сроком на 1 год под 6%. Займ погашается удержаниями из заработной платы в размере 6 000 руб. ежемесячно. Ставка рефинансирования ЦБ составляла 10%.

Произведем расчет:

Решение примера с проводками по счету 73 в таблице:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки |

| 01 декабря | 73.01 | 51 | 70 000 | Выдана сумма займа на расчётный счёт |

| 03 декабря | 73.01 | 91.01 | 355,74 | Начислены проценты |

| 10 декабря | 51 | 73.01 | 355,74 | Сотрудник оплатил проценты |

| 31 декабря | 70 | 68 | 13,84 | Начислен НДФЛ на материальную выгоду |

Пример 2. Учет компенсации за использование личного автомобиля по счету 73

Сотрудник Петров Е.П. по соглашению с работодателем использует свой личный автомобиль для служебных поездок. Сумма ежемесячной компенсации установлена в размере 2 000 руб. (в пределах нормы — 1 200 руб. и 800 руб. сумма сверх нормы).

Решение примера с проводками по счету 73:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки |

| Бухгалтерский учёт | ||||

| 01 декабря | 44 | 73.03 | 2 000 | Начислена компенсация за использование личного автомобиля |

| 31 декабря | 73.03 | 50 | 2 000 | Компенсация выплачена |

| Если применяется ПБУ 18/02 | ||||

| НУ | 44 | 73.03 | 1 200 | Компенсация в пределах нормы |

| ПР | 44 | 73.03 | 800 | Компенсация сверх нормы |

Важно! На суммы возмещения за использование личного имущества НДФЛ не начисляется, также эти суммы не облагается страховыми взносами (п. 3 ст

217 НК РФ).

Пример 3. Выявлены недостачи при инвентаризации

Торговое предприятие ООО «Теле Системы Фон» произвело инвентаризацию товаров на складах по состоянию на 01 декабря. В результате инвентаризации выявлена недостача на общую сумму 5 000 руб. Сумма в пределах норм естественной убыли списана на коммерческие расходы – 4 000 руб., остальное — на виновные лица.

Решение примера с проводками по счету 73:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки | Документ-основание |

| Списание потерь | |||||

| 01 декабря | 94 | 41 | 5 000 | Выявлена недостача | Акт списания товаров ТОРГ-6 |

| 01 декабря | 44 | 94 | 4 000 | Недостача списана на коммерческие расходы в пределах норм | |

| 01 декабря | 73.02 | 94 | 1 000 | Недостача списана на ответственное лицо |

На практике случается так, что компании помимо выплат заработной платы и выдачи ресурсов под отчет выделяют денежные средства в форме материальной помощи либо преференциальных займов. В рамках сегодняшней темы мы разберем, каким образом и в корреспонденции с какими счетами работает 73 счет бухгалтерского учета, как ведется учет выплачиваемого материального пособия, какие типовые проводки существуют, а также подробнее рассмотрим из практических примеров.

Примеры корреспонденции счетов и бухгалтерских проводок

Для лучшего понимания процесса корреспонденции счетов бухгалтерского учета, давайте разберем несколько примеров.

Но перед этим рассмотрим правило, которое необходимо для отражения операций на активных и пассивных бухгалтерских счетах:

Корреспонденция счетов бухгалтерского учета. Примеры:

Пример 2

Предположим, нам необходимо составить бухгалтерскую запись для погашения с расчетного счета краткосрочного кредита банка.

Сначала определим счета, которые участвуют в операции.

Это и пассивный счет 66 «Расчеты по краткосрочным кредитам и займам» и активный счет 51 «Расчетные счета».

Деньги уходят с расчетного счета, соответственно, происходит уменьшение в кредите активного счета, вследствие чего активный счет 51 кредитуется. Задолженность за краткосрочный кредит становится меньше, соответственно пассивный счет 66 дебетуется.

Вот как будет выглядеть запись для этой операции:

- Дебет 66 «Расчеты по краткосрочным кредитам и займам».

- Кредит 51 «Расчетные счета».

Пример 3

Теперь рассмотрим пример корреспонденции счетов и бухгалтерских проводок для получения нематериальных активов от учредителей.

Для начала необходимо определить счета, участвующие в операции.

Это активный счет 04 «Нематериальные активы» и активно-пассивный счет 75 «Расчеты с учредителями».

Теперь рассмотрим сам процесс. При получение нематериальных активов происходит увеличение в дебете активного счета. При этом счет 04 дебетируется. После чего возникает перед учредителем кредиторская задолженность, которую можно увидеть на кредите активно-пассивного счета 75.

Вот как будет выглядеть запись для этой операции:

- Дебет 04 «Нематериальные активы».

- Кредит 75 «Расчеты с учредителями».

Пример 4

Теперь рассмотрим пример составления бухгалтерской проводки при перечислении налогов в бюджет.

Для начала необходимо определить счета, участвующие в операции.

Это активный счет 51 «Расчетные счета» и пассивный счет 68 «Расчеты по налогам и сборам».

Теперь рассмотрим сам процесс. При перечислении с расчетного счета происходит уменьшение в кредите активного счета, соответственно, счет 51 кредитуется. Задолженность бюджета по налогам погашается, в следствии чего пассивный счет 68 отражается в дебете.

Вот как будет выглядеть запись для этой операции:

- Дебет 68 «Расчеты по налогам и сборам».

- Кредит 51 «Расчетные счета».

Пример 5

Теперь рассмотрим пример составления бухгалтерской проводки при покрытии убытков за счет средств резервного капитала.

Для начала необходимо определить счета, участвующие в операции.

Это активно-пассивный счет 99 «Прибыли и убытки» и пассивный счет 82 «Резервный капитал».

Теперь рассмотрим сам процесс. При уменьшении резервного капитала, уменьшается и дебет пассивного счета, соответственно, счет 82 дебетуется. При этом уменьшение убытка отразится на кредите активно-пассивного счеты 99.

Вот как будет выглядеть запись для этой операции:

- Дебет 82 «Резервный капитал».

- Кредит 99 «Прибыли и убытки».

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

Пример 6

Теперь рассмотрим пример составления бухгалтерской проводки при увеличении уставного капитала за счет средств добавочного капитала.

Для начала необходимо определить счета, участвующие в операции. Это два пассивных счета:

- счет 80 «Уставной капитал»;

- счет 83 «Добавочный капитал».

Теперь рассмотрим сам процесс. Уставной капитал увеличивается, что приводит и к увеличению в кредите пассивного счета. Соответственно, пассивный счет 80 кредитуется. После чего в дебете отражается уменьшение в пассивном счете 83.

Вот как будет выглядеть запись для этой операции:

- Дебет 83 «Добавочный капитал».

- Кредит 80 «Уставной капитал».

Пример 7

Теперь рассмотрим пример составления бухгалтерской проводки при оприходование запасных частей на складе.

Для начала необходимо определить счета, которые участвуют в операции. Это пассивный счет 60 «Расчеты с поставщиками и подрядчиками» и активный счет 10 «Материалы». При отсутствии информации о том, от кого получены материалы, обозначаем, что мы получили их у поставщиков.

Теперь рассмотрим сам процесс. При получении материалов происходит увеличение в дебете активного счета, в следствие чего счет 10 дебетуется. После чего мы видим задолженность перед поставщиками, что ведет к тому, что пассивный счет 60 должен кредитоваться.

Вот как будет выглядеть запись для этой операции:

- Дебет 10 «Материалы».

- Кредит 60 «Расчеты с поставщиками и подрядчиками».

Итоги

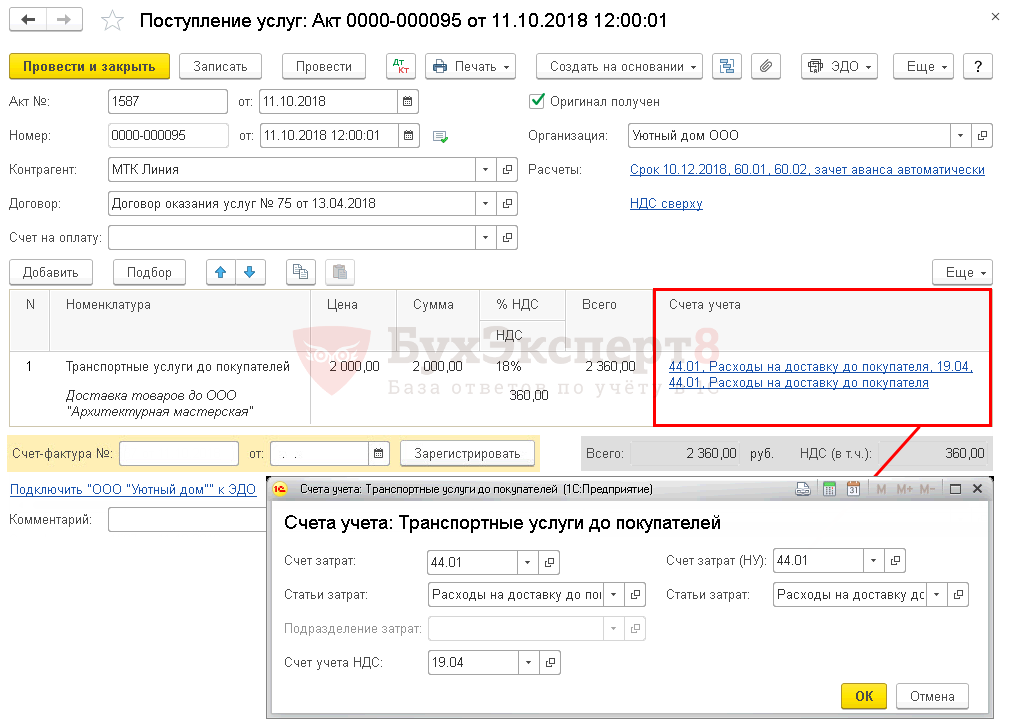

Бухгалтерский учет услуг основывается на стандартах ведения бухучета. Методология учета специфична и зависит от конкретного вида деятельности компании-исполнителя. Выручка от оказания услуг учитывается в составе доходов по обычным видам деятельности. Расходы фиксируются как издержки от обычных видов работ на счетах учета затрат. При производстве материальных ценностей, необходимых для выполнения услуг, используется счет учета выпуска готовой продукции 43.

Для заказчика стоимость услуг признается расходом и относится либо на счета учета затрат, либо на увеличение покупной стоимости активов, для которых данные услуги являются сопутствующими.

- Налоговый кодекс РФ

- Гражданский кодекс РФ

- Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.