115-фз: какие документы банк может запрашивать у клиентов на законных основаниях

Содержание:

- О законе: 115 ФЗ

- О чем говорит 115-ФЗ

- Как уберечься от блокировки счёта по 115-ФЗ: памятка

- Причины блокировки по 115-ФЗ

- Как узнать, заблокирован ли счёт и на какой срок

- Что делать, если карту заблокировали

- ФЗ-115 «О противодействии легализации доходов»

- Суды указывают, что банк может конкретизировать какие именно документы и информация должны быть предоставлены для принятия им решения о возобновлении обслуживания. Однако это право, а не обязанность банка [12].

- Можно ли предотвратить заморозку?

- На какой срок происходит блокировка счета по 115-ФЗ

- Блокировка счета по 115-ФЗ

- История редакций и изменений закона

- Выход

- Если операция приостановлена

- Альтернативные варианты разблокирования счета по 115-ФЗ

О законе: 115 ФЗ

Норма действует с 2001 года, однако активное применение началось лишь в 2019 году. Факт связан с внесением поправок и учащением использования банковских продуктов. Коррективы наделили банки широкими полномочиями и повысили ответственность финансовых организаций.

Совершение транзакций отслеживается. Если наблюдается подозрительная активность, или производится перевод большой суммы, компания имеет право отказать клиенту в обслуживании. Допустимо применение следующих санкций:

- выдвижение запрета на открытие новых счетов или перевыпуск старых платежных средств;

- невозможность пополнения депозита, создания новых пластиковых карт;

- блокировка действующих финансовых инструментов;

- закрытие доступа к системам, позволяющим управлять счетом дистанционно;

- полное отключение от банковской системы;

- обязательное согласование выполнения операций;

- совершение операций с замороженным счетом выполняется только через кассу.

Источники поступления денежных средств проверяются на предмет законности. Учреждения, позволяющие пользователям беспрепятственно проводить подозрительные операции, сами могут быть привлечены к ответственности. Допустимо отстранение от деятельности путем лишения лицензии. Поэтому санкции применяются незамедлительно.

В нормативно-правовом акте отражено, что компания обязана мониторить процесс распоряжения средствами. Все финансовые операции анализируются.

Сбербанк заблокировал карту по 115 ФЗ

Сбербанк заблокировал карту по 115 ФЗ

О чем говорит 115-ФЗ

Федеральный закон 115-ФЗ был принят с целью остановить отмывание денег. Фактически это была вынужденная мера, т. к. большинство «отмытых» средств шло в дальнейшем на финансирование терроризма и другую нелегальную деятельность.

Федеральный закон 115-ФЗ был принят с целью остановить отмывание денег. Фактически это была вынужденная мера, т. к. большинство «отмытых» средств шло в дальнейшем на финансирование терроризма и другую нелегальную деятельность.

Закон позволил осуществлять блокировку счета по инициативе банка при наличии сомнений в проводимых операциях. Последствия принятия законодательного акта для бизнеса оказались самыми неприятными. Банки фактически получили возможность заблокировать счет организации или ИП в любой момент и затребовать документы, которые считают нужными. А это на время парализует работу бизнеса.

Открыть новый счет или просто вывести деньги с заблокированного весьма проблематично. Клиент попадает в «черный список», доступный всем кредитным учреждениям, а за перевод денег до снятия блокировки банки стали взимать огромные комиссии.

Как уберечься от блокировки счёта по 115-ФЗ: памятка

Не снимайте много налички

Лимит банка на снятие наличных не гарантирует, что у Росфинмониторинга не возникнет вопросов. По опыту, «много» — это 30 % от недельной выручки.

Не снимайте деньги сразу

Банки настораживает, если вы снимаете деньги сразу, как только они упали у вам на счёт. Дайте деньгам отлежаться хотя бы 5 дней.

Пишите понятное и подробное назначение платежа

Так банк сможет понять, работаете ли вы по той деятельности, которая заявлена в ЕГРИП.

|

Туманное назначение платежа |

Понятное назначение платежа |

|

Оплата по договору № 2 от 22 июня 1822 года |

Оплата по договору поставки мертвых душ № 2 от 22 июня 1822 года, в том числе НДС 18% |

Предупреждайте банк о больших переводах

Не стоит составлять договор на 599 тыс. руб., зная, что банку не понравится перевод в 600 тыс. Скорее всего, 599 тыс. ему понравятся еще меньше. Лучше предупредите банк о крупной сделке.

Работайте по своим ОКВЭДам

У банка точно возникнут вопросы, если вы поставляли в больницы бахилы, а потом оказали консультационные услуги. Если у вас действительно появляются новые виды деятельности, добавляйте их в ЕГРИП.

Платите налоги

Считается, что сумма налогов должна быть не меньше 0,9% со всех поступлений, но банки могут устанавливать нормы и выше — до 3%. Процент небольшой — если только вы не на налоговых каникулах. Если блокировки повторяются, попробуйте платить заранее страховые взносы или налог в счёт следующего года.

Если у вас счета в нескольких банках, платить налоги лучше с каждого счёта. Банк не видит, что вы платите налоги в других кредитных учреждениях. Зато видит, что вам на счёт поступают деньги, а налоговых отчислений нет. А это основание для блокировки расчётного счёта по 115-ФЗ.

Платите белую зарплату

Юридическому лицу могут заблокировать счёт по 115-ФЗ, если в компании нет штатных сотрудников или они получают минимальную зарплату: это выглядит подозрительно. Даже если работник один, он же гендиректор, лучше оформить его в штат.

Но принять всех сотрудников в штат недостаточно. Проследите, чтобы зарплата была не ниже, чем средняя по отрасли. И не забывайте перечислять НДФЛ и страховые взносы.

Перечислять зарплату лучше через зарплатный проект: в этом случае такие платежи не будут считаться переводом денег физлицу и не исчерпают ваш лимит по беспроцентным переводам физикам.

Проверяйте контрагентов

Если в цепочке ваших контрагентов окажется ИП-обнальщик, заблокировать счёт по 115-ФЗ могут и вам. Что и как проверять? Хотя бы базовые вещи:

-

адрес — не адрес ли массовой регистрации;

-

директор — сколько компаний с ним связано, сколько из них закрыто, в том числе через процедуру банкротства;

-

исполняет ли свои обязательства перед партнерами, платит ли налоги: арбитражные дела, исполнительные производства.

Получить эти данные можно на официальных сайтах: в сервисе ФНС «Прозрачный бизнес», сайте Федеральной службы судебных приставов и в Картотеке Высшего Арбитражного Суда. А можно в специализированных сервисах, например Контур.Фокусе. Кроме того, сейчас многие банки встраивают проверку контрагентов в интернет-банк: если с поставщиком или подрядчиком что-то не так, банк уведомит вас об этом в момент отправки платежа.

Сообщайте банку обо всех изменениях

Новый ОКВЭД, смена директора или учредителя, новый адрес фактического ведения бизнеса — всё это не вызовет подозрений, если банк будет знать о переменах заранее.

Платите за коммуналку

Если арендуете помещение и платите за коммунальные услуги — рассчитывайтесь с бизнес-карты. Для банка это послужит дополнительным подтверждением того, что фирма реально работает.

Следуя этим простым правилам, вы значительно снизите риск того, что банк внезапно заблокирует ваш расчётный счёт по 115-ФЗ.

Причины блокировки по 115-ФЗ

В банках операции анализируют не люди, а специальные программы. Они работают по закрытым алгоритмам и всё время обновляются (ст. 4 Закона 115-ФЗ), чтобы мошенники не могли обойти защиты. Поэтому исчерпывающего перечня операций, которые влекут за собой блокировку, в открытом доступе нет. Но по опыту известно, что банки настораживает, если вы:

-

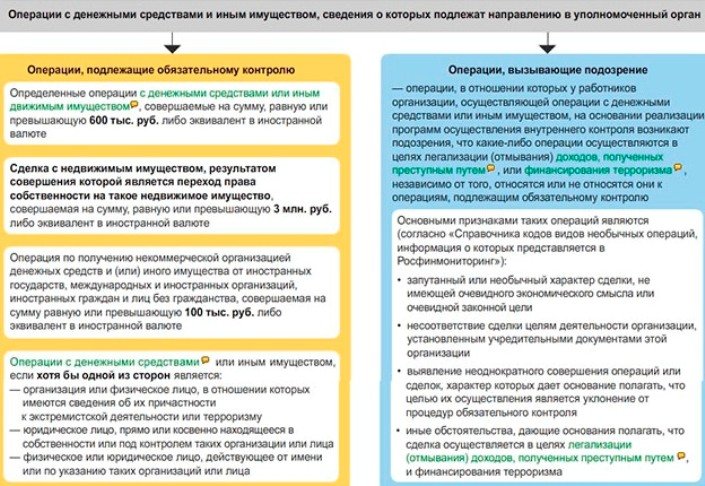

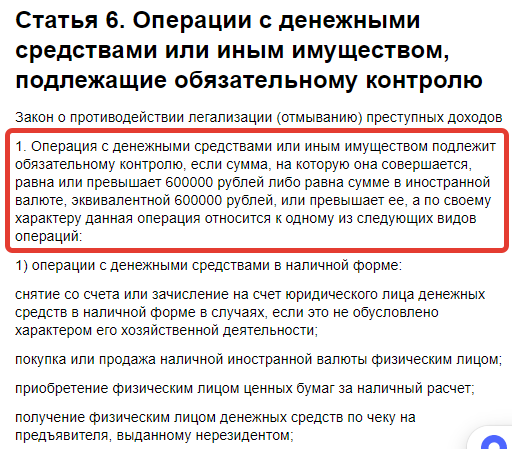

снимаете наличными крупные суммы (в ст. 6 115-ФЗ говорится, что контролируют суммы свыше 600 тыс. руб., но на практике вопросы вызывают суммы больше 400 тыс., а иногда и 200 тыс.);

-

снимаете наличные, только что поступившие на счет;

-

переводите крупную сумму физлицу.

Если транзакция кажется банку сомнительной, он может приостановить операции по счетам и затребовать у клиента документы, которые подтвердят экономический смысл и законность сделки (п. 11, п. 5.2 ст. 7 Закона 115-ФЗ).

Как узнать, заблокирован ли счёт и на какой срок

О том, что произошла блокировка счета физического лица по ФЗ-115 либо его заблокировали предпринимателю, клиент узнает быстро. Он больше не сможет снимать деньги, вносить их, переводить на свою карту. При попытке проведения любой операции последует отказ. Единственная услуга, которая остается доступной – запрос баланса.

Чтобы узнать причину, необходимо обратиться в офис банка и написать заявление с просьбой сообщить причины. Сотрудник уточнит информацию и выдаст соответствующее уведомление. Правда, иногда банки пренебрегают этой обязанностью, умалчивая причины заморозки.

Что делать, если карту заблокировали

Успокоиться. Потом еще раз успокоиться и с холодной головой просчитать последствия действий. Вариантов, если попали под блокировку согласно ФЗ-115, несколько:

- Запастись терпением, стать законопослушным гражданином, предоставить банку запрашиваемые документы (процесс поиска нужных бумаг и общение с операционистами банка часто напоминают действо из «Камасутры»).

- Открыть счет в другом банке, а в этом забрать все сбережения (усилий меньше, возможны финансовые потери 5-20% от суммы и попадание в «черный список»).

- Обратиться в суд (для этого все-равно придется пройти путь первый).

Рассмотрим каждый вариант подробнее.

«Поза сломанной березки»

По рекомендациям ЦБ РФ и на основании Федерального закона 115 (п.13.4 ст. 7) банк обязан прислать уведомление о блокировке и предоставить информацию, которую можно использовать для реабилитации клиентов. По факту об этом обычно узнают, когда пытаются провести платеж по ИБ. Сотрудники банка могут запросить любые документы, справки, а также предложить закрыть счет за определенную сумму с переводом в другой банк.

Подводный камень предложения «переводить с комиссией»: другой банк также потребует объяснений и деньги не выдаст. Используйте вариант в случае, когда занимаетесь незаконной предпринимательской деятельностью (валютные спекуляции, крипта).

Если намерены распрощаться с банком, пока идут словесные перепалки, можно сделать платежку (на всю сумму или частями) в ФНС, к примеру. За НДС или любой налог, который не платите. Затем, после закрытия счета, следует написать письмо в ФНС о переплате или ошибочном платеже с просьбой возврата на счет в другом банке. Через пару месяцев вернут.

Теперь по документам:

- Написать заявление в 2 экземплярах с просьбой разблокировать карту, объяснением, приложить требуемые документы. Не забыть завизировать свои экземпляры.

- Если доступ не восстановят, получить документ об отказе с указанием причины блокировки (должна быть фраза типа «на основании ФЗ-115»).

Подать жалобу через сайт ЦБ РФ (приемная, Межведомственная комиссия).

Сюда тоже нужно жаловаться.

Перевод в другой банк

Если попали под блокировку, и доступ к счету заблокирован, нужно открывать счет в другом банке. Это гарантия, что ваши средства в случае негативного развития ситуации не отправят на спец.счет ЦБ РФ. Вернуть назад средства в таком случае будет сверх сложно.

Перевод в другой банк предлагают сами операционисты, стремясь избавиться от проблемного клиента. Часто за дополнительную комиссию. Но если вы попали под подозрение, наивно считать, что финконтроль в другом банке ничего подозрительного в ваших операциях не выявит.

Об этом мало кто помнит…

Суд

Случаи, когда после попадания под блокировку по ФЗ-115 по решению суда клиент получал доступ к счету, компенсацию, восстанавливал доброе имя, имеются. Но иногда для этого требуется больше года, придется собрать все подтверждающие документы, консультироваться с адвокатами. Если деятельность «белая», а компанию внесли в «черный список», другого варианта нет, поскольку серьезные компании, предвидя репутационные риски, будут вынуждены отказаться от сотрудничества.

ФЗ-115 «О противодействии легализации доходов»

Данный нормативно-правовой акт был принят еще в далеком 2001 году, но только последние несколько лет граждане РФ ощутили на себе его действие, когда без видимых на то причин банки стали блокировать их счета и пластиковые карты. Это обусловлено тем, что с момента принятия закона в него вносились правки и дополнения, которые наделяли банковские учреждения более широкими полномочиями.

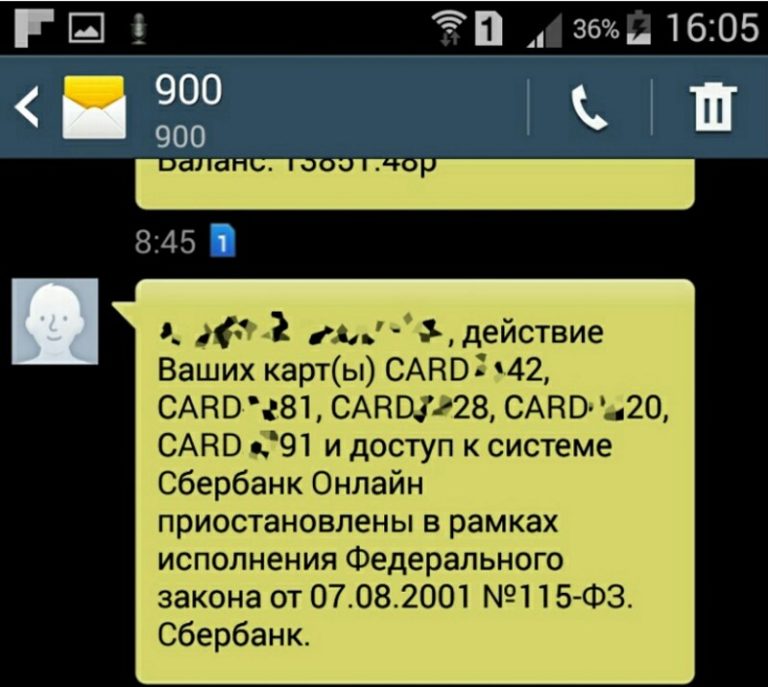

Но не только это привело к учащению случаев блокировки. Все больше граждан отдают предпочтение безналу и активнее начинают пользоваться банковскими продуктами и услугами. Они получают заработную плату, стипендию, социальную помощь, пенсии на банковские карты, расплачиваются ими за товар в магазинах, кафе, в интернете, оплачивают услуги провайдеров, коммуналку и т.д. Все это движение средств фиксируется банком и в случае подозрительной активности или оборота крупных сумм на счету, банк может на основании 115 ФЗ отказать клиенту в обслуживании и применить соответствующие санкции:

- запретить открывать новые счета, пополнять депозит, оформлять и получать пластиковые карточки, перевыпускать старые карты;

- заблокировать все действующие карточки и расчетные счета клиента;

- заблокировать доступ к дистанционным сервисам самообслуживания клиентов («Сбербанк Онлайн», мобильный банк, приложение и т.д.);

- полностью отключить от системы банковского обслуживания;

- оставить возможность клиенту совершать финансовые операции по заблокированным картам и счетам через операционную кассу, а если речь идет о крупных суммах, то обязательно после согласования каждой операции с банком.

Вместе с расширением полномочий банков в результате внесения изменений в 115-ФЗ растет и степень их ответственности. Поэтому они все более придирчиво относятся к клиентам и проверяют источники доходов и прочих поступлений на счет/карту на предмет их легитимности. За нарушение или уклонение от выполнения норм данного законодательного акта банковские учреждения рискуют лишиться лицензии. Только за последние пару лет это стало самой распространенной причиной для прекращения деятельности банковскими и финансово-кредитными учреждениями.

Федеральный Закон №115 «О противодействии легализации доходов» преследует единственную цель – всеми возможными и невозможными способами не допустить, воспрепятствовать финансированию терроризма и легализации «черных» доходов. В данном нормативно-правовом акте четко определены обязанности учреждений, работающих с финансовыми активами, денежными средствами и имуществом граждан, а также степень их ответственности за уклонение от выполнения этих обязанностей. К таким учреждения Закон относит не только банки и финансово-кредитные организации, но и страховые, микрофинансовые компании и др.

115-ФЗ гласит о том, что каждое такое учреждение обязано проводить финансовый мониторинг и анализировать все финансовые операции (поступления, переводы, платежи и другие транзакции) своих клиентов и анализировать их с целью обнаружения сомнительных или подозрительных денежных оборотов.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Суды указывают, что банк может конкретизировать какие именно документы и информация должны быть предоставлены для принятия им решения о возобновлении обслуживания. Однако это право, а не обязанность банка [12].

В одном из судебных постановлений суд указал: «доводы представителя истца о не предоставлении ответчиком отдельного запроса на предоставление конкретных документов, а также о незаконности истребования справки по форме 2НДФЛ суд находит несостоятельными, поскольку запрос о предоставлении информации был получен истцом, о чем свидетельствует его подпись в указанном запросе, а круг документов, необходимых для предоставления в подтверждение как происхождение денежных средств, так и обоснования экономического смысла совершаемой операции, определяет сам клиент, ответчик по их представлению проводит анализ о их достаточности» .

Из рекомендаций ПАО «Сбербанк», размещенных на официальном сайте в разделе «Что нужно знать о блокировании банком карт и интернет-банка», следует, что это могут быть любые документы, которые подтверждают законность происхождения средств на ваших счетах и экономический смысл проводимых операций. Полного перечня не существует, поскольку основания могут быть самыми разными. Например, это могут быть договоры купли-продажи, договоры подряда, договоры займа, договоры найма помещения, договоры аренды имущества, счета на оплату товаров и услуг, квитанции об оплате, расчётные листы о начислении заработной платы, долговые расписки, выписки по счетам в других банках, справки из налоговой и т.п. .

При этом законом не определено, в какой форме должен быть выполнен банковский запрос. В одном из рассмотренных дел суд счел, что клиент должен был выполнять устные требования банка по предоставлению информации, подтверждающей происхождение денег. Кроме, того, как следует из судебного акта, банку достаточно заявить, что такое требование было озвучено. Если клиент утверждает, что никаких требований, в том числе в устной форме, ему не предъявлялось, он должен это доказать. Как указал суд: «Ответчиком указано, истцом по существу не опровергнуто, что при личном обращении Л. в банк у него была истребована в устной форме информация, подтверждающая происхождение денег, соответствующие документы представлены не были» .

Отказ в предоставлении информации и документов «не позволяет банку исключить подозрения в том, что совершаемые по счету операции совершаются в целях легализации доходов, полученных преступным путем» , а значит банковское обслуживание, в таком случае, не будет возобновлено.

До недавнего времени, пожалуй, единственным способом признать незаконным приостановления банковского обслуживания, было обращение в суд. ЦБ РФ, по сути, отстранялся от решения данной проблемы. Однако такая процедура затратная по времени. Кроме того, из проанализированной судебной практики нам не удалось найти ни одного судебного решения, не отмененного впоследствии вышестоящими инстанциями, которым бы были признаны незаконными действия банка по приостановлению банковского обслуживания. Между тем, судебных постановлений, где действия банков признаны законными, более чем достаточно.

Возможно это связано с тем, что ситуации, когда основании для блокировки счетов не имеется и клиент может доказать источник происхождения денег и цель совершаемых операций, урегулируются до обращения в суд. До суда же, вероятно, доходит именно в тех случаях, когда имеет место легализация денежных средств, полученных преступным путем, либо финансирование терроризма.

Также возможно, что в рассматриваемых случаях клиенты до обращения в суд не предпринимали достаточных мер для доказывания законности операций и происхождения денег, считая требования банка по предоставлению информации и документов необоснованными. Когда же спор переходил в судебную стадию, суд указывал, что требования банка были законными и обоснованными, а клиент, на котором лежала обязанность доказать источник происхождения денег и смысл операций по счетам, своей обязанности доказать, что он непричастен к нарушению ФЗ № 115, не исполнил.

Во втором случае, скорее всего дело решалось благополучно для клиента, но уже после судов. Вероятнее всего разубежденный в своей правоте клиент, доносил все нужные документы и его банковское обслуживание возобновлялось. Однако клиент терял время, скорее всего, нервы и доверие к банкам и судебной системе.

Можно ли предотвратить заморозку?

Следуя всего паре простых советов вероятность однажды увидеть счет блокированным близится к нулю. Вот рекомендации, как избежать блокировки:

- Используйте один счет и для расчетов с контрагентами и для оплаты налогов;

- Не используйте популярные юридические адреса, по которым зарегистрировано сразу несколько компаний. Всегда имейте при себе документальное подтверждение адреса;

- Не выступайте учредителем сразу нескольких компаний, это вызывает подозрения у банка;

- Четко прописывайте назначение платежа в каждой отправленной платежке;

- Если личные данные руководителя или его контактный номер изменился, уведомите об этом банк сразу же;

- Наймите нескольких сотрудников. Фирма, состоящая из одного директора, выглядит подозрительно.

Собираетесь ли вы открыть расчетный счет?

ДаНет

На какой срок происходит блокировка счета по 115-ФЗ

Продолжительность блокировки по федеральному закону о противодействии терроризму зависит от развития ситуации. При наличии веских оснований банк вправе приостановить пользование счётом на полтора месяца. Это максимальный срок, по истечении которого денежные средства переводятся на обычный депозит. Конечно, ситуация может разрешиться и быстрее, если блокировка была произведена ошибочно.

Федеральная служба надзора за финансовыми организациями, сокращенно Росфинмониторинг, также вправе обязать банк «заморозить» счета клиентов. Срок такой блокировки 30 суток. На более длительное время приостанавливать движение средств по счетам кредитные организации могут только по решению суда.

Блокировка счета по 115-ФЗ

Согласно фз-115 отмывание денежных средств, банк вправе заморозить любую транзакцию при наличии подозрений, что клиент нелегально отмывает деньги. Контролем операций по счетам занимается банковская служба финансового мониторинга. О каждом случае блокировки банкиры обязаны уведомлять Росфинмониторинг.

Наиболее уязвимыми в такой ситуации бывают представители малого бизнеса. Блокировка счета ИП по ФЗ-115 – к сожалению, не редкость. Именно эта категория клиентов часто вносит наличку и снимает ее, чем вызывает сомнения в законности деятельности.

Конечно, и у банкиров случаются ошибки. Даже обычные россияне с небольшим доходом могут столкнуться с заморозкой банковского счета или карты. Решить проблему поможет претензия, но на сбор документов и рассмотрения жалобы требуется время.

История редакций и изменений закона

Изменения в Закон № 115-ФЗ «О противодействии» вносились много раз. Сам он был принят Государственной Думой 13. 07. 2001 года, одобрен Советом Федераций 20. 07. 2001 года, а 07. 08. 2001 года вступил в свою юридическую силу.

Первое изменение было внесено уже в 2002 году Законом 131-ФЗ. Оно включало в себя несколько дополнительных определений. В частности, было введено понятие «финансового терроризма». Была несколько откорректирована ст. 6, также были внесены изменения в ст. 7.

Последующие редакции закона вносились из-за изменяющейся ситуации в стране. Добавлялись новые понятия, термины, банкам давались новые инструкции. Последние изменения были внесены 18. 03. 2019 года Законами № 32-ФЗ и 33-ФЗ.

Выход

Стоит знать, как действовать, отключить легализацию деньгами, когда заблокировали карту Сбербанка по подозрению в отмывании денег.

Не всегда банк проинформирует владельца карты о блокировании его карты. При отключении дистанционного обслуживания, банк предупреждает, ведь этот пункт прописывается обязательно в договоре. В том случае, если вы видите, что ваш счет заблокирован, тогда следует:

важно выяснить причину, по которой вас заблокировали. Часто требуется заявление в письменном виде

При отказе на запрос, у вас есть право обратиться к ЦБ РФ. Вы можете составить заявление, после чего отправить по электронной почте. Следующий вариант заключается в том, чтобы связаться со специалистом по кредитному учреждению. При возникновении сложностей пользуйтесь телефоном горячей линии;

следует позаботиться о пакете документов. Они помогут подтвердить законность операций, если процесс сможет дойти до суда. В некоторых случаях потребуется заплатить штраф.

Справка 2-НДФЛ сможет подтвердить законность полученных вами средств. Законопослушному гражданину не стоит бояться.

Если операция приостановлена

Банк может приостанавливать операции, по которым ему что-то кажется подозрительным. Иногда из-за такого статуса клиенты делают вывод о блокировке счета. Но приостановление — это не блокировка и даже не отказ от проведения. Приостановление — это когда банк не выполняет распоряжение о переводе денег в тот же день, а задерживает его на срок до пяти рабочих дней, как положено по закону. Еще это может быть из-за ограничения дистанционного обслуживания, тогда платежку нужно принести в банк лично.

Приостановление может понадобиться на время проверки. Если представить по запросу все документы и пояснения, операцию проведут.

Альтернативные варианты разблокирования счета по 115-ФЗ

Уладить вопрос с заблокированным счетом можно и другими путями. Правда, пользоваться ими лучше в крайних случаях. Речь идет о следующих вариантах:

- Вы закрываете счет в текущем банке и открываете в другом. Это наиболее легкий способ с точки зрения финансовой волокиты. Достаточно открыть счет в другом банке, перевести туда все деньги, а текущий счет закрыть. На деле это не всегда возможно. Если банк заподозрил вас в отмывании денег, он передает эту информацию в Росфинмониторинг. Эти сведения становятся известны и другим банкам. Поэтому в открытии счета они могут попросту отказать, чтобы не иметь с вами трудностей.

- По исполнительному листу. Этот вариант требует времени и судебных разбирательств. Необходимо также наличие дружественного кредитора, который и поможет вернуть деньги.

Чтобы не попасть в «черный» список банка, лучше все же подтвердить законность операций документально и решить вопрос мирно. Это позволит продолжить пользоваться счетом в банке и не запятнать свою репутацию.