Договор беспроцентного займа: с кем его можно заключить, и как его правильно составить

Содержание:

- Как происходит индексация долга

- Займ от физлица

- Как оформить договор беспроцентного займа в 2021 году?

- Особенности составления соглашения между физлицами

- Типовой договор займа между юридическими лицами

- Возврат займа

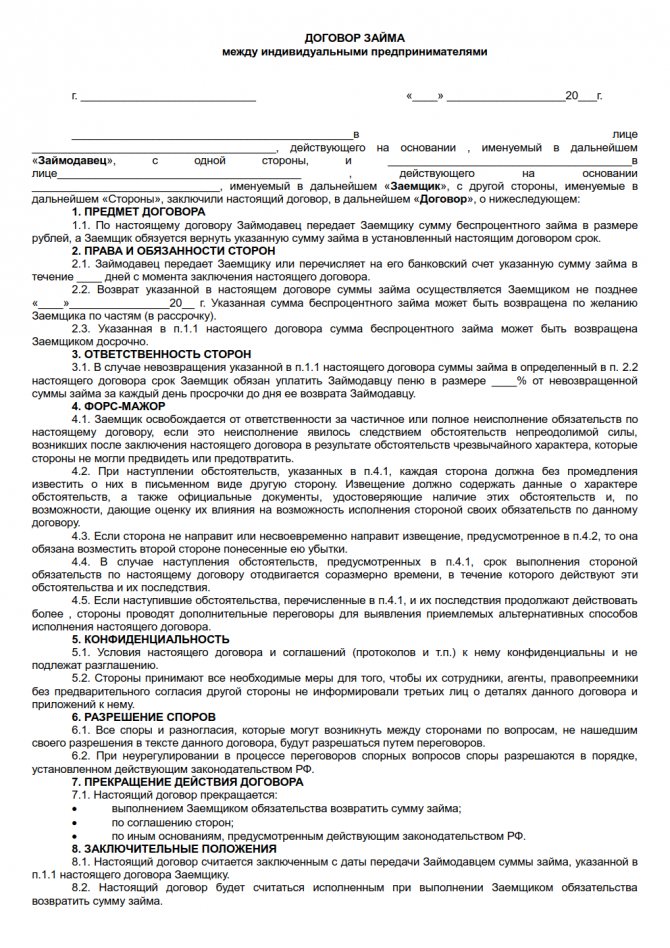

- Займы между ИП

- Нюансы беспроцентного займа между юридическим и физическим лицом

- Как смотрят на это суды

- Особенности договора

- Требования к сотруднику

Как происходит индексация долга

К примеру, решение судебного органа власти истец получил на руки, исполнительное производство набирает обороты, но заемщик так и не возвращает заемные средства, и никакие другие методы возврата применить не представляется возможным по причине отсутствия имущества.

В данном случае на законодательном уровне предусмотрен механизм защиты интересов займодавца в условиях нестабильной ситуации в сфере экономики страны. Речь идет об индексации денежной суммы, присужденной судом.

Как это можно осуществить:

- Займодавец обращается в суд, который занимался рассмотрением дела и вынес решение и пишет заявление об индексации. Уплачивать государственную пошлину не понадобится.

- Держатель займа определяет механизм индексации, по причине, что на законодательном уровне он не регламентирован. Вдобавок, можно воспользоваться индексом потребительских цен. Данный показатель вы можете узнать в территориальном органе Росстата. Помимо этого, вы можете узнать, на каком уровне находятся инфляционные процессы и определить, как сильно обесценились ваши денежные средства.

- К заявлению нужно приложить схему расчета и пакет документов, на основании которых истец пришел к заключению.

- В рамках рассмотренного дела судебный орган власти выносит постановление о том, что заявление будет удовлетворено.

Займ от физлица

В результате хозяйственной деятельности возникают ситуации, которые требуют оперативного привлечения денежных средств, и часто удобным выходом становится получение займа от физлица: учредителя, работника или любого стороннего лица. Договор займа обязательно должен быть составлен в письменной форме, его нотариального заверение осуществляется по желанию.

Очень важно обратить внимание на ставку процента по таким операциям. С 01.01.2017 все беспроцентные займы между взаимозависимыми лицами (в т.ч. директор, учредитель организации), местом регистрации, жительства всех сторон и выгодоприобретателей которых является РФ, вне зависимости от условий п 1-3 ст.105.14 НК РФ, не признаются контролируемыми сделками (пп 7 п 4 ст 105.14 НК РФ)

Материальная выгода от экономии на процентах по таким операциям не возникает

директор, учредитель организации), местом регистрации, жительства всех сторон и выгодоприобретателей которых является РФ, вне зависимости от условий п 1-3 ст.105.14 НК РФ, не признаются контролируемыми сделками (пп 7 п 4 ст 105.14 НК РФ). Материальная выгода от экономии на процентах по таким операциям не возникает

С 01.01.2017 все беспроцентные займы между взаимозависимыми лицами (в т.ч. директор, учредитель организации), местом регистрации, жительства всех сторон и выгодоприобретателей которых является РФ, вне зависимости от условий п 1-3 ст.105.14 НК РФ, не признаются контролируемыми сделками (пп 7 п 4 ст 105.14 НК РФ). Материальная выгода от экономии на процентах по таким операциям не возникает.

Что касается процентных займов, то тут нужно помнить, что признание процентов начисленных по таким договорам с 01.01.2015 не является нормируемым расходом и может включаться у Заемщика в налоговую базу в полном размере.

А вот со стороны Заимодавца-резидента образуется доход, облагаемый НДФЛ по ставке 13% (п 1 ст 224 НК РФ). Нерезидент заплатит 35% (п 3 ст 224 НК РФ). Согласно п 1 ст 226 НК РФ организация при выплате дохода физлицу выступает в качестве налогового агента и должна полагающуюся сумму НДФЛ удержать у налогоплательщика и перечислить в бюджет в день такой выплаты (пп 1 п 1 ст 223 НК РФ).

По-другому обстоят дела с контролируемыми сделками, в таком случае организация может признать в качестве расхода для целей налогообложения сумму по ставке, не превышающей максимальное значение интервала предельных значений (п 1.1, 1.2 ст 269 НК РФ).

Также как и в случае выдачи займа физлицу при его получении в кассу предприятия чек выдавать не требуется и лимитом данная процедура не ограничена.

Разберем на примере:

Иванов И.И. перечислил на расчетный счет организации 20.12.2019 процентный (2% годовых) займ в размере 110 000,00 рублей сроком на 2 месяца. Что следует сделать бухгалтеру?

Расчет процентов за декабрь:

Сумма займа / Кол-во дней в году * Кол дней пользования займом * Ставка проц = Проценты

110 000,00 /365*11*10% (считаем календарные дни с 21.12.2019) = 66,30 руб

Бухгалтерские проводки:

| Дата | Сумма, руб | Проводка | Значение |

| 20.12.19 | 110 000,00 | Дт 51 Кт 66,3 | Получен займ |

| 31.12.19 | 66,30 | Дт 91.2 Кт 66.4 | Начислены проценты |

| 31.12.19 | 19 836,00 | Дт 66.3 Кт 51 | Возвращена часть займа |

| 31.12.19 | 9,00 | Дт 66.4 Кт 68.1 | Начислен НДФЛ |

| 31.12.19 | 57,30 | Дт 66.4 Кт 51 | Уплачены проценты за декабрь |

| 31.12.19 | 9,00 | Дт 68.1 Кт 51 | Перечислен НДФЛ |

Как Вы можете видеть, не так уж и мало тонкостей и нюансов в такой рядовой и часто встречающейся операции как выдача займов. Но и бояться этих видов взаимоотношений не стоит. Самое главное обеспечить признак реальности операции, соблюсти фактическое выполнение условий договора. Следует понимать, что такая ситуация как выдача беспроцентного займа учредителю сроком на 20 лет в размере 5 млн руб вероятнее всего будет классифицирована при проверке как полученные дивиденды по ставке 13%.

Не забывайте о лимите в 600 000,00

, превышая который банки обязаны проявить чуть больше внимания и будут пристальнее приглядываться к операции.

В любом случае удачи Вам и Вашему бизнесу, пусть займы будут на благо и вовремя погашены.

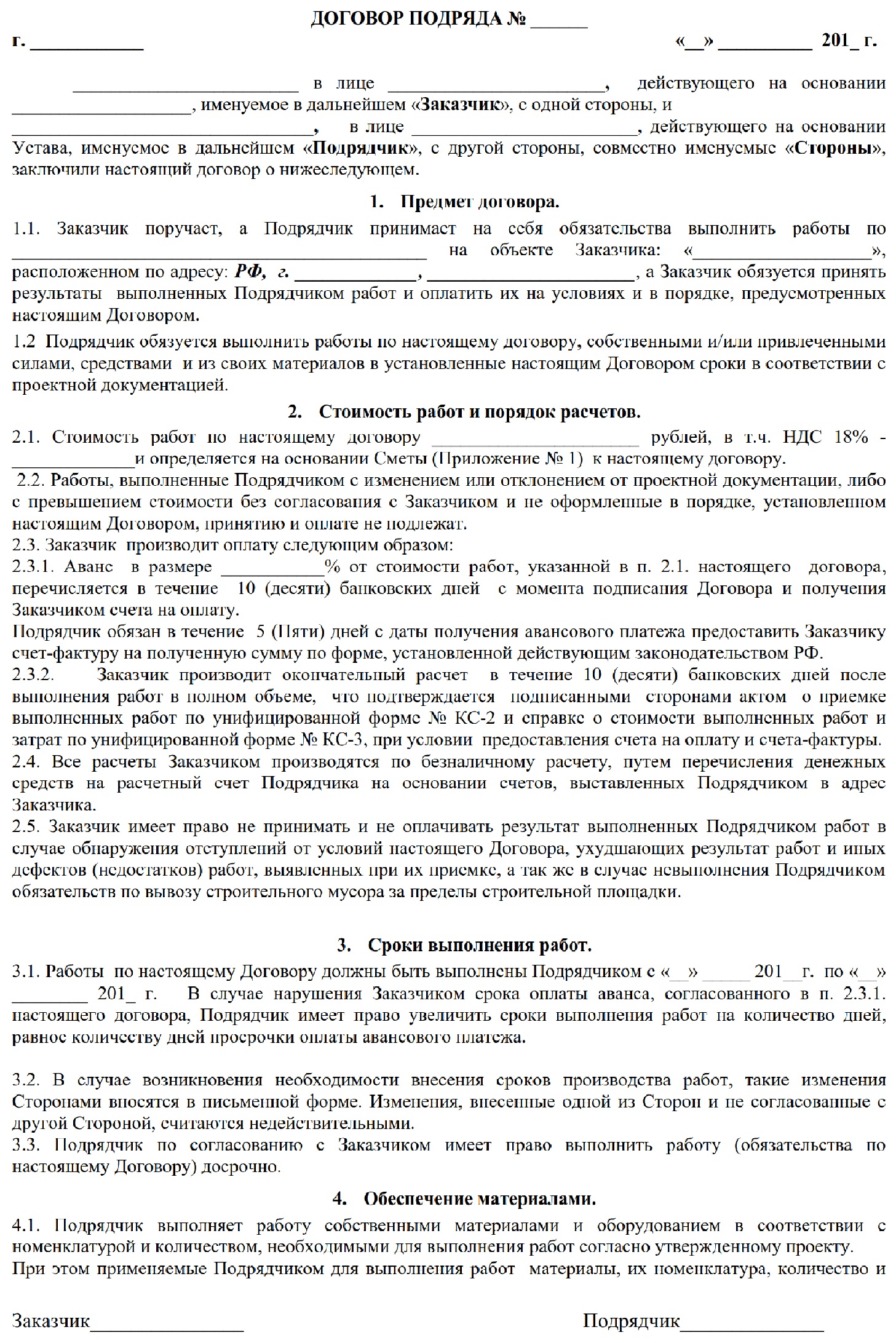

Как оформить договор беспроцентного займа в 2021 году?

Существует 2 формы ДБЗ:

- Письменная.

- Устная.

ДБЗ в письменном виде оформляется, если сумма займа превышает 10-кратный размер МРОТ для граждан РФ, а также в варианте, когда заимодателем является юр. лицо. Таким образом, согласно законодательным нормам РФ, если займодавцем является юр. лицо, ДБЗ оформляется только в письменном виде, не взирая на сумму займа (п. 1 ст. 808 ГК РФ). При этом, унифицированного шаблона такого договора законодательством не установлено. Следовательно, согласно ст.161 ГК РФ действует правило об обязательном письменном оформлении ДБЗ, который оформляется между юр. лицами или между юр. лицом и гражданином. При этом, договор можно не составлять, достаточно оформить расписку, в которой обозначить:

- Место и дату ее написания.

- Сведения о сторонах с обозначением паспортных и контактных реквизитов.

- Сумму займа (цифрами и прописью).

- Подписи сторон.

При этом, ответственность за несвоевременное возвращение ссуды такая же, как при оформлении кредитного договора.

Основным требованием, предъявляемым к ДБЗ является обязательная отметка в документе, что заем является безвозмездным. В противном варианте, договор будет считаться оформленном на возмездном условии.

Банки не выделяют беспроцентные ссуды, так как это коммерческие учреждения, основной целью которых является получение дохода от выдаваемых кредитов. Однако, банки могут принимать участие в социальных программах страны. В этих ситуациях за граждан, участвующих в таких программах, компенсирование недополученного дохода банку осуществляет государство.

Чаще всего, ДБЗ заключаются между родственниками или друзьями.

Надо отметить, что ДБЗ представляет собой стандартный документ. Чтобы облегчить оформление ДБЗ можно скачать бланк такого соглашения или заполненный образец.

Особое внимание требуется уделить следующим пунктам:

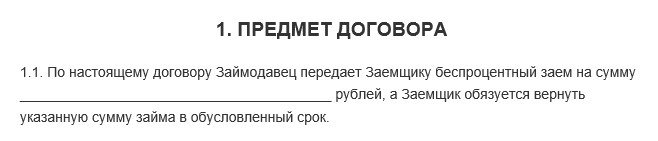

1) В «шапке» соглашения требуется обозначить название документа с присвоением ему номера, в нашем случае: Договор беспроцентного займа №__.

2) Немного ниже, с левой стороны отмечается населенный пункт, где составлен документ, а с правой – дата оформления сделки.

3) Далее заполняется преамбула договора, с указанием реквизитов сторон и их полномочий, на основании которых заключается сделка.

4) Непременно заполняется раздел «Предмет договора», где отмечается сумма выдаваемой ссуды, и отмечается, что заем является безвозмездным. Срок действия отображается по договоренности сторон. При этом, его можно не указывать. В этом случае ДБЗ является бессрочным.

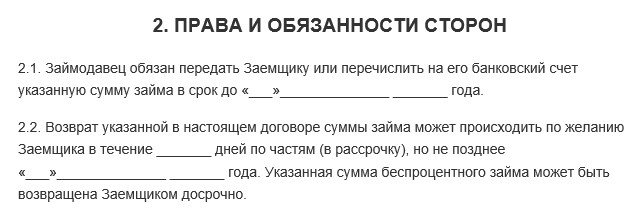

5) Далее необходимо заполнить Права и обязанности сторон. Здесь можно отметить обязанности участников сделки с указанием:

- Способа передачи денег (наличными или перечислением).

- Срока возвращения займа и прочие условия.

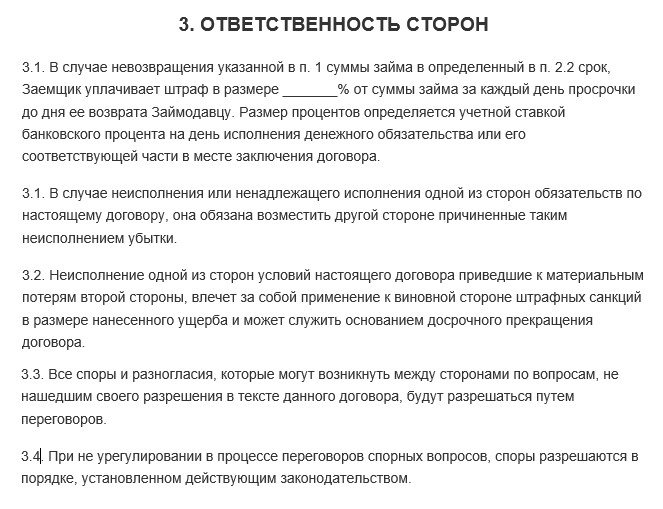

6) Непременно необходимо заполнить раздел «Ответственность сторон», где можно прописать способы решения спорных моментов и санкции, за нарушение возложенных обязанностей.

7) Также в документе можно обсудить и обозначить по усмотрению сторон:

- Форс-мажорные обстоятельства.

- Конфиденциальность соглашения.

- Условия прекращения договора.

- Заключительные положения и прочие разделы.

«Реквизитов сторон и подписей»

Перед подписанием ДБЗ стороны обязаны внимательно перечитать текст договора. В нем не должно быть ошибок, исправлений и зачеркиваний.

Документ составляется в 2-х экземплярах и вступает в силу после передачи денег заемщику.

Структура договора

Надо отметить, что унифицированного утвержденного шаблона ДБЗ не существует, однако для его оформления рекомендуется использовать общепринятую структуру документа. Для составления ДБЗ можно воспользоваться бланком. При этом, стороны соглашения могут игнорировать или добавлять любые условия и требования. Однако, в структуре документы должны быть отображены существенные условия, без которых документ не получит юридического статуса. В структуре документа непременно должны быть пункты, отображающие:

- Дату и место заключения ДБЗ.

- Сумму выделяемой ссуды.

- Сроки возвращения займа.

- Условия выделения беспроцентной ссуды.

- Порядок рассмотрения спорных моментов.

- Ответственность за невозврат займа.

- Прочие условия соглашения.

- Контактные реквизиты участников сделки.

- Подписи сторон.

Документ составляется в 2-х экземплярах (по одному – каждой стороне). При наличии дополнительных документов, их требуется приложить к основному договору. Этом могут быть:

- График платежей.

- Приемопередаточный акт передачи денег.

- Расписка заемщика.

- Платежное поручение.

- Выписка из банка о зачислении средств заемщику.

Особенности составления соглашения между физлицами

Нередко приходится людям составлять договор беспроцентного займа и между физическими лицами. Каждая сделка с денежными средствами непременно должна фиксироваться в письменном виде, поскольку это гарантирует официальность действий, а также дает гарантию каждой стороне, что от другого физлица не последует каких-либо противоправных действий.

Нередко люди, у которых возникает необходимость занять некоторую сумму, обращаются не в банки или иные схожие учреждения, а к другим частным лицам. Чаще всего в качестве кредиторов выступают друзья или знакомые. При этом выдаются средства без начисления процентов, но кредитор все равно желает быть уверенным, что деньги будут возвращены в полном размере и в строго установленные сроки. Для этих целей составляется полноценный контракт, в котором указываются нужные сведения и прописывается ответственность сторон.

Как оформляется документ?

Ситуации, когда заемщик, которому выдаются средства без оформления каких-либо документов, не выплачивает деньги в соответствии с договоренностью, является распространенными. Поэтому договор займа, составляемый между физическими лицами (без процентов), является прекрасной гарантией для кредитора в том, что его деньги будут возвращены назад, а иначе он имеет право обратиться в суд за принудительным взысканием.

Как правило, когда составляется договор беспроцентного займа между физическими лицами, то кредитор на добровольной основе желает передать деньги другому человеку, который остро нуждается в средствах. При этом он не извлекает из этого процесса никакой прибыли. Но он должен быть уверен, что денежные средства непременно будут возвращены, для чего и составляется соответствующий документ

Даже если между двумя сторонами имеются близкие отношения, важно четко разделять дружбу и финансовые сделки

Если выданный долг закрепляется официально с помощью соответствующего документа, то он будет возвращен обязательно. В случае если добровольно заемщик не пожелает исполнять свои обязательства, кредитор имеет право подать документы в суд, и в результате будет принято решение о принудительном взыскании долга.

Специфика составления документа

В стандартном документе указывается отсутствие начисления процентов на заемную сумму. Дополнительно закрепляются разные факторы правовых отношений сторон. Беспроцентный договор содержит следующие данные:

- указывается срок, в течение которого заемщик обязан возвратить всю сумму кредитору;

- описывается ответственность каждой стороны в случае нарушения каких-либо важных пунктов соглашения;

- прописывается время составления договора займа беспроцентного, а также место осуществления данного процесса;

- нередко указывается учет инфляции, поэтому даже при отсутствии начисления процента сумма, подлежащая возврату, превышает изначальное количество заемных средств;

- желательно пользоваться специальным бланком, чтобы не забыть важные пункты.

Таким образом, документы, составляемые между физическими или юридическими лицами на передачу определенного количества денежных средств в долг без начисления процентов, являются необходимыми. Они служат гарантией возврата средств для кредитора, а также защитой заемщика от неправомерных требований другой стороны.

Типовой договор займа между юридическими лицами

Бланк договора представляет собой готовый документ, с пропусками конкретной информации о сторонах сделки, предмете договора, сроке действия и т.д.

При самостоятельном оформлении, необходимо выполнить следующий алгоритм действий:

| Распечатать готовый бланк договора | вписать в соответствующие строки дату и место проведения (например, 15.03. 2021 года, г. Москва) |

| Внести информацию о сторонах сделки | наименование организации, в лице какого должностного лица она представлена, на основании каких документов — доверенность, Устав и т.д. |

| Прописать вид займа | с вознаграждением за использование заемных средств или без него |

| Обозначить важные даты | дата выдачи денежных средств, товаров или вещей, а также окончательный срок возврата долга |

| В случае отсутствия пункта о способе возврата долга, внести те, варианты, которые возможны | добавить важную, конфиденциальную информацию (о количестве необходимых платежей, размере процентов за пользование займом, размере пени в случае неисполнения долговых обязательств и т.д.) |

| На основании устных договоренностей | внести данные о способе урегулирования спорных вопросов (в претензионном или судебном порядке) |

| Определить форс-мажорные обстоятельства | являющиеся уважительной причиной для несвоевременного исполнения обязательств (например, природные катаклизмы, возможные в вашем регионе), вписать реквизиты займодавца и заемщика |

После заполнения бланка можно смело приглашать представителей партнеров для заключения сделки, подписания договора займа и передачи денежных средств или иных материальных ценностей.

С процентами

Основной отличительной особенностью договора процентного займа, является то, что он является таковым в случаях:

| Если в нем прямо не прописано | что проценты за пользование заемными средствами не взимаются |

| Если предметом договора займа | выступают именно денежные средства, а не иные материальные ценности (товары, вещи, топливо, сырье и т.д.) |

Так как договор процентного займа содержит условия, приводящие к получению прибыли для одной стороны и несению дополнительных трат другой стороной, форму соглашения подготавливают под конкретные требования каждой стороны и согласовывают (возможно, с использованием протокола разногласий).

Важно помнить, что если заемщик желает получить заемные средства наличными деньгами, то сумма займа по 1 соглашению ограничивается 100000 рублями. Если денежные средства планируется передавать безналичным путем (с расчетного счета организации на банковский счет заемщика), то никаких ограничений по сумме заимствования не существует

Об оформлении договора государственного займа читайте в статье: государственный займ в 2020 году. О существующей форме договора займа между юридическим и физическим лицом, читайте здесь.

На безвозмездной основе

Российское законодательство позволяет юридическим лицам осуществлять финансовые взаимоотношения, как с вознаграждением за пользование заемными средствами, так и без него. То есть организация имеет право заключить договор беспроцентного займа без каких-либо юридических или налоговых последствий.

Основу договора беспроцентного займа составляет следующее:

| Прямое указание на то, что договор является беспроцентным | при отсутствии фразы о беспроцентности, соглашение автоматически, в силу закона, будет являться процентным. В конце срока действия займа или в конце каждого месяца в течение его действия заемщику будут начисляться проценты. Если по договору займа передаются не денежные средства, а любые иные материальные ценности (товары, вещи, топливо, сырье и т.д.), договор также автоматически считается беспроцентным |

| Форма составления | даже если по договору никто не получает прибыли (сколько заняли – столько и отдали), необходимо заключать его в письменном виде. Однако, такие соглашения не требуют обязательного нотариального заверения или государственной регистрации в Росреестре |

| Срок возврата займа | дата окончания действия договора является своеобразной «подушкой безопасности» для займодавца. В случае неисполнения заемщиком своих долговых обязательств, уже на следующий день после окончания срока действия договора, кредитор имеет право обратиться в суд с исковым заявлением о возмещении суммы долга, а также морального ущерба и упущенной выгоды (если выдача займов является бизнесом для займодавца) |

| Расчеты | при предоставлении беспроцентного займа между юридическими лицами наличными, сумма займа ограничена в размере 100000 рублей в рамках одного договора. Подобные ограничения отсутствуют при безналичных расчетах между юрлицами |

Возврат займа

Полученные денежные средства возвращаются в срок, указанный в договоре (разово или по графику платежей). Если срок в договоре не установлен, то возврат происходит в течение 30 дней после получения письменного требования собственника. Способ возврата тоже обычно предусматривают в договорных условиях.

Можно ли вернуть заимодавцу вместо одолженных денег материальные ценности, например, товары? Нет, нельзя, заём возвращается имуществом того же рода, что был взят. Если вместо денег вернуть любое другое имущество, то такая ситуация трактуется как реализация, т.е. что участник купил что-то у своей компании. В этом случае организации придется заплатить налог согласно выбранному режиму, например, на УСН Доходы это будет 6% от суммы.

Займы между ИП

ИП может предоставить заем другому ИП за проценты или без них, но должен делать это не часто, поскольку иначе придется учреждать микрофинансовую организацию. При процентном варианте нужно будет заплатить подоходный налог. Например, при использовании УСН кредиторы платят 6 % с прибыли. За беспроцентный заем платит уже заемщик.

Чтобы займовые договоренности были действительны, в них отмечают:

- Датировку (с номером документа).

- Кто участвует.

- Сумму задолженности и валюту.

- Процентную ставку либо обязательно ее отсутствие.

- Срок погашения задолженности.

- Как будет происходить погашение.

- Права и обязанности участников.

- Как разрешаются споры.

- Реквизиты плюс визы сторон.

Нюансы беспроцентного займа между юридическим и физическим лицом

Если заключается договор о займе без процентов, то займодавец, соответственно, не получает никакой прибыли. По этой причине налог на прибыль должна платить организация, пользующаяся кредитными средствами.

Если должник по каким-то причинам не может выполнить свои договорные обязательства, и держатель кредита обращается в суд и получает в итоге решение об удовлетворении выставленных требований, то после того, как было возбуждено исполнительное производство, приставы смогут взыскать долг из следующих активов:

- За счет находящихся в собственности организации имущественных активов.

- Денежных средств, находящихся на банковских счетах.

- За счет прочих активов.

Как смотрят на это суды

При проверках займов между «своими» налоговые органы ищут скрытые от налогообложения доходы. Речь идёт не только о доначислении займодавцу процентов по договору беспроцентного займа, которые он мог бы получить, если бы передал эти деньги независимому лицу. Налоговые органы смотрят на этот вопрос гораздо шире, проверяя и процентные займы и признавая сам заём доходом заёмщика. Такой подход нашёл поддержку и у судов.

Пример 1. ВС доначислила налог предпринимателю, который взял беспроцентный займ у нескольких ООО, где был участником

Представим ситуацию. Организация предоставила своему участнику — индивидуальному предпринимателю — заём без процентов и без указания срока возврата. При этом речь идёт не о единичной сделке: участник получил займы на одинаковых условиях от нескольких компаний, которые контролировал, и не вернул ни одного из них. По мнению инспекторов ФНС, подобные займы были выданы на нерыночных условиях, а также свидетельствовали о том, что заёмщик не собирался возвращать полученные средства.

Оценив эти обстоятельства, Верховный Суд РФ пришёл к выводу, что все договоры были формальными, поэтому суммы займов должны признаваться доходом заёмщика для целей налогообложения (Определение ВС от 03.04.2019 № 304-ЭС19-3151 по делу № А03-384/2018).

В результате заёмщик, который получал займы в статусе ИП, утратил право на применение УСН, так как превысил лимит по величине дохода (п. 2 ст. 346.12 НК РФ). Поэтому переквалификация займа привела к значительным доначислениям по всей деятельности учредителя.

Пример 2. Суд переквалифицировал займ, который учредитель-ИП взял у своей компании, в дивиденды и доначислил НДФЛ

Схожий подход применили судьи ВС РФ и в Определении от 09.04.2019 № 307-ЭС19-5113 по делу № А26-3394/2018. Здесь уже деньги выдавались под процент, который реально уплачивался учредителем, однако ФНС удалось убедить суд в том, что эти средства являются не займами, а дивидендами.

Дело в том, что стороной договора займа выступал учредитель, но не как простое физлицо, а как ИП. Все полученные средства он переводил на личные счета, в предпринимательской деятельности не использовал и не возвращал их займодавцу. При этом деньги выдавались на длительный срок (более пяти лет), а ставка по займу была установлена в размере 2/3 учётной ставки ЦБ РФ.

По мнению ИФНС, совокупность этих фактов означала, что полученные деньги учредитель использовал для личных нужд и возвращать не планировал. Следовательно, он присвоил прибыль «своей» компании, поэтому эти займы нужно рассматривать как дивиденды. В дополнение инспекторы проанализировали и деятельность компаний-займодавцев и установили, что выданные займы соответствовали сумме нераспределённой прибыли.

В результате физлицу был доначислен НДФЛ со всей суммы полученных займов, так как доходы в виде дивидендов в рамках УСН не облагаются налогом (п. 3 ст. 346.11 НК РФ). Одновременно учредителя оштрафовали за то, что он не представил декларацию по НДФЛ в отношении доначисленных сумм.

Что касается условия об уплате процентов, то оно сыграло против налогоплательщика, поскольку размер процентов был чётко привязан к учётной ставке ЦБ РФ. Включение в договор подобного условия суд признал недобросовестным поведением обеих сторон, направленным исключительно на уклонение от уплаты НДФЛ с материальной выгоды по повышенной ставке 35 % (у заёмщика) и от исполнения обязанностей налогового агента (у займодавца).

В данном случае займодавца не оштрафовали за неудержание НДФЛ с дивидендов, хотя все условия для этого были

Оценивая возможные налоговые последствия при займах между взаимозависимыми лицами, это тоже нужно принимать во внимание

Пример 3. Суд переквалифицировал заём в безвозвратную финпомощь и доначислил налог на прибыль

Наконец, ВС РФ также встал на сторону налоговиков в деле об учёте в расходах процентов по договору займа. У заёмщика не было реальных источников, за счёт которых он мог бы возвратить заём. Займодавец об этом знал, но постоянно продлевал срок возврата займа. ФНС посчитала, что это подтверждает фиктивность займа. Суд переквалифицировал его в безвозвратную финансовую помощь, переданную на развитие дочернего предприятия. В результате суммы процентов, которые заёмщик учитывал в расходах при методе начисления, были исключены, что привело к доначислению налога на прибыль (Определение ВС РФ от 08.04.2019 № 310-ЭС19-3529 по делу № А09-1493/2018).

Сдать отчётность и сформировать платёжку по налогу на основе декларации бесплатно

Попробовать со своим сертификатом сейчас

Особенности договора

В экономике беспроцентный займ – это распространенное явление. Такая операция позволяет взаимовыгодно перераспределить средства между объектами хозяйственной деятельности. Договор займа будет беспроцентным лишь если об этом указано в самом документе, а иначе он считается процентным.

Между юридическими лицами он обязательно заключается в письменном виде, и на это условие не влияет размер займа. Еще одно обязательное условие – это указание порядка и срока возврата денег, поскольку взятая взаймы сумма может быть выплачена равными частями или сразу целиком.

Рекомендуем почитать

Договор фрахтования автобуса и другого транспортного средства для перевозки детей

Заключенный договор беспроцентного займа обладает следующими тонкостями:

- Возврат долга. Беспроцентный займ предполагает возможность досрочного возврата денежных средств. Поскольку заимодавец не получает дохода от займа, он заинтересован в том, чтобы денежные средства были ему возвращены поскорее. Главное после возврата денежной суммы уплатить налоги – лишь после этого можно считать договор займа завершенным.

- Заимодавец не подлежит налогообложению. Поскольку заимодавец не получает дохода, он не подлежит налогообложению.

- Заемщик не уплачивает налоги. Несмотря на то, что юридическое лицо получает некую экономическую выгоду, в этом случае не предусмотрена уплата налога или НДС.

Требования к сотруднику

В каждой компании приняты собственные правила, применяемые при кредитовании работников. Некоторые предприятия в качестве средства мотивации выдают небольшие суммы в долг работникам практически с момента их трудоустройства в компанию, другие – после прохождения испытательного срока работы.

В серьезных компаниях решение о выдаче работнику беспроцентного займа в соответствии с его заявлением принимается руководством организации исходя из материальных возможностей компании и с учетом характеризующих заявителя факторов в виде:

- его личностных качеств (ответственность, качество труда);

- продолжительности работы в компании;

- величины получаемого дохода (заработной платы);

- наличия действующих (непогашенных) долгов по ссудам в различных кредитных организациях;

- характеристики непосредственного руководителя работника;

- целей, для которых запрашивается ссуда.

Потенциальный заемщик входит в число сотрудников организации, в которую он обращается за кредитом, а потому практически все требуемые для рассмотрения вопроса о выдаче средств документы находятся в бухгалтерии и кадровой структуре работодателя.

При положительном рассмотрении заявки в организации готовится соответствующий приказ и уведомление (распоряжение), после чего с работником подписывается договор о займе.

Источником денежных ресурсов для выдачи займов могут служить личные деньги руководителя организации, часть резервного, уставного или других фондов, а также нераспределенная прибыль предприятия.

Вопрос: Какой код указывается в поле 20 платежного поручения при перечислении беспроцентного займа своему работнику?Посмотреть ответ

Выдаваемые средства не касаются коммерческих или предпринимательских целей ни одной из сторон соглашения.

Важно! Если сотрудник запрашивает крупную сумму средств с указанием конкретной цели их использования, работодатель вправе запросить подтверждающие документы (план квартиры проживания или договор-намерение при покупке жилья, справку о составе семьи, медицинское заключение при необходимости лечения)