Серая зарплата: что это такое

Содержание:

- Законодательство о зарплате

- Белая зарплата: всегда ли это хорошо для работника

- Зарплата в конверте: недостатки

- Классификация заработных плат

- Ответственность работника

- Суть явления

- Достоинства и недостатки белой ЗП

- Понятие белой зарплаты

- Белая, серая и черная зарплата. Преимущества и последствия

- Отличия между видами оплаты труда

- Понятие «черная зарплата»

- Ответственность работодателя по выплате заработной платы

- Белая заработная плата что это?

Законодательство о зарплате

Сразу оговоримся, что по закону не существует ни белой, ни черной или серой зарплаты. Есть только официальная оплата труда, установленная работодателем, согласованная, например, с профсоюзным органом предприятия и прописанная во внутренних документах организации.

Трудовой кодекс Российской Федерации устанавливает, что порядок выплаты заработной платы, сроки выплаты и форму оплаты труда на собственном предприятии работодатель устанавливает самостоятельно. При этом есть два обязательных требования, которые работодатель должен соблюдать:

- нельзя платить работнику меньше установленного минимального уровня оплаты труда;

- выплаты заработной платы должны осуществляться раз в полмесяца.

Налоговый кодекс Российской Федерации гласит, что заработная плата подпадает под определение дохода физических лиц, поэтому при выплате «белой» зарплаты из нее сначала вычитается подоходный налог – то есть от тринадцати до тридцати процентов (такая ставка установлена для нерезидентов Российской Федерации).

Все прочие вычеты (алименты, долги работника предприятию или кредитным организациям и так далее) из зарплаты вычитаются уже после того, как подсчитан и снят подоходный налог (налог на доходы физических лиц).

Из чего состоит «белая» зарплата? Заработная плата работника начисляется в зависимости от формы оплаты труда, принятой на предприятии либо в отношении данной должности (профессии). Формы оплаты труда могут быть следующими:

- повременная оплата;

- сдельная оплата.

К содержанию

Повременная оплата

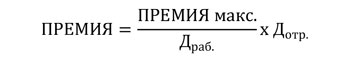

В том случае, если на предприятии установлена повременная оплата, «белая» зарплата складывается из установленного работнику оклада (который выплачивается в полном объеме при условии полностью отработанной установленной нормы времени) и премии (которая устанавливается на усмотрение работодателя: либо в определенном проценте от оклада, либо это какая-то фиксированная сумма). При выплате повременной оплаты главным учетным документом является табель учета рабочего времени.

К содержанию

Сдельная оплата

В том случае, если на предприятии установлена сдельная форма оплаты труда, «белая» зарплата начисляется в зависимости от выработанной работником нормы производства: изготовленных единиц товара или оказанных услуг.

Как правило, такая форма оплаты используется на тех предприятиях и в тех сферах, где можно точно просчитать количество выполненного работником. Также может выплачиваться и премия: за перевыполнение установленной нормы, производство без брака, лучшие достижения в расчетном периоде и так далее.

К содержанию

Состав заработной платы

«Белая» заработная плата складывается из:

- установленного оклада – за фактически отработанное время или за выполненную норму по производству продукции;

- премии;

- районного коэффициента – если он есть;

- надбавки за стаж или ученую степень, или почетное звание – как правило, такие надбавки выплачивают госслужащим, учителям, артистам;

- отпускных– если работник уходит в отпуск;

- выплат за больничный лист – если работник болел в расчетный период и успел закрыть больничный.

А также из иных выплат, предусмотренных на предприятии.

К содержанию

Белая зарплата: всегда ли это хорошо для работника

При выдаче черных и серых доходов сотрудникам однозначно выигрывает работодатель, а работники находятся в зоне риска. Но бывают такие моменты, когда люди специально ищут работу, где их официальный заработок будет занижен или полностью скрыт от других лиц. Для них белая заработная плата является недостатком. К ним относятся должники.

Например, человек вовремя и в полном объеме не погасил задолженность по кредитам и проценты по ним, не платил за жилищно-коммунальные услуги и т.д. Кредиторы, в свою очередь, подали на гражданина в суд и доказали свою правоту. Судебные приставы ищут должников и списывают с их доходов денежные средства в пользу кредиторов на основании исполнительных листов и судебных приказов. А ответчики пытаются разными способами скрыть свои доходы или их большую часть.

Есть граждане, которые не хотят платить алименты в пользу своих детей, бывших супругов, родителей и других родственников. Для них черная или серая зарплата — это выход из положения, так как алименты рассчитываются только с официальных доходов.

Белая зарплата невыгодна только для тех работников, которые нарушили или собираются нарушить действующее законодательство РФ.

Зарплата в конверте: недостатки

Риск невыплаты зарплаты. Прежде всего, нужно понимать, что выплата зарплаты в конверте в принципе ничем не гарантируется. Поэтому когда-нибудь ее могут просто взять и не выплатить, а работника уволить. Такие схемы используется «черными» работодателями довольно часто: они привлекают рабочую силу, не трудоустраивают официально, зарплату каждый раз обещают «завтра», «на следующей неделе», «когда заказчик рассчитается» и т.д. В результате, когда работник понимают, что его просто развели, он отправляется «на улицу» без какой-либо оплаты труда вообще. Часто таким образом работодатель получает бесплатную рабочую силу на несколько месяцев.

Более сильная зависимость от работодателя. Работник, получающий зарплату в конверте, сильнее зависит от работодателя, потому что у него нет никаких прав, а есть только обязанности. Фактически, работодатель, манипулируя зарплатой, может заставлять работника перерабатывать, выполнять чужую и самую грязную работу, и т.д.

Отсутствие трудового стажа. Если работник получает полностью черную зарплату, то он не имеет официального трудоустройства, и ему не учитывается трудовой стаж, что влечет за собой невозможность пользоваться рядом социальных гарантий государства, либо пользование ими в существенно меньших объемах: пенсия, больничные, пособия по безработице, другие соцвыплаты.

Размер пенсии. Продолжительность трудового стажа и размер официальной зарплаты (а следовательно — размер отчисления в пенсионный фонд) напрямую влияют на размер будущей пенсии. Грубо говоря, чем длиннее трудовой стаж и чем больше отчисления — тем больше пенсия. Работники, получающие зарплату в конвертах по черной или серой схеме, не имеют, соответственно ни того, ни другого, или имеют только стаж с минимальными отчислениями. Как следствие, в конце жизни могут рассчитывать на минимальную пенсию.

Больничные. Если работник получает черную зарплату в конверте, он не может взять оплачиваемый больничный вообще. Если у него серая зарплата — на больничный пойти можно, но размер выплат будет очень маленьким, так как рассчитываться они будут только с официальной части дохода.

Пособие по беременности и родам. Точно такая же ситуация обстоит с пособием по беременности и родам — зарплата в конверте или не дает возможность его получения вообще, или существенно снижает размер такого пособия.

Невозможность уйти в декрет. Если работница получает черную зарплату в конверте и не трудоустроена официально, она в принципе не имеет права взять декретный отпуск с сохранением рабочего места, как это предусмотрено трудовым законодательством.

Пособие по безработице. При увольнении сотрудника размер пособия по безработице тоже зависит от его официальной зарплаты. Если зарплата была серой, то и пособие будет существенно меньше, а если человек вообще не был трудоустроен и получал черную зарплату, то его пособие по безработице будет минимально возможным и непродолжительным, или его вообще не будет (в зависимости от ситуации).

Налоговые вычеты. Законодательством предусмотрено получение налоговых вычетов в разных ситуациях (покупка жилья, оплата лечения, обучения, и т.д., в зависимости от действующих программ). То есть, фактически, есть возможность снизить себе стоимость определенных товаров/услуг. Если зарплата неофициальная, и с нее не платится подоходный налог, налоговые вычеты получить не получится, их просто не с чего будет рассчитывать.

Классификация заработных плат

Начиная с 1990-х годов, когда законодатели устранили правовой вакуум, существовавший в России, официально подразумевается, что никакой классификации ЗП нет. Но неофициально ситуация, конечно, обстоит иначе. Выделяют следующие виды зарплат:

- Белая — весь полученный доход отражается в отчётной документации и облагается налогом. Пример: специалист трудоустроен на должность системного администратора, выполняет обязанности согласно трудовому договору, получает 30 тысяч рублей ежемесячно — по бумагам и по факту.

- Серая — базовая часть дохода отражена документально, облагается налогом; часть денег выдаётся отдельно, в конверте или просто на руки, налогами не облагается (что, конечно, противозаконно). Пример: менеджер по продажам получает 20 тысяч рублей ежемесячно, а дополнительную сумму по усмотрению руководства ему вручают неофициально, так что налогами облагаются только 20 тысяч, а фактическая выплата составляет 30, 40 или даже 50 тысяч.

- Чёрная — неофициальная ЗП, которая не проходит ни по каким документам, не облагается налогами. С точки зрения закона, человек не трудоустроен вовсе, не получает денег. Пример: по договорённости грузчик на складе трудится вместе с официальными сотрудниками, получает по 25 тысяч ежемесячно, но официально числится безработным.

Выгода для сотрудника кажется очевидной: если доход на облагается налогом, на руки можно получить больше денег. Плательщики алиментов тоже часто прибегают к таким схемам. Но так ли всё безоблачно? Разумеется, нет — минусы перекрывают «выгоду» с лихвой.

Ответственность работника

Получая неофициальную часть зарплаты, вы тоже уклоняетесь от выплат государству и нарушаете закон. В суде вам будет сложно доказать свою непричастность к преступным схемам работодателя.

За уход от налогов вам придется выплатить штраф в размере 20% от скрываемой суммы (если не перечисляли налоги по незнанию) и 40% (если не платили государству специально).

Помимо этого, за неуплату налогов вы можете понести уголовную ответственность. Согласно ст. 198 УК РФ за такое правонарушение работнику грозит:

- штраф от 100 тыс. до 300 тыс. руб.;

- арест до полугода;

- принудительные работы или лишение свободы до одного года.

Суть явления

Что значит так называемая «белая зарплата»? Этот народный и неофициальный термин означает, что оплата труда официальна и соответствует законам и правилам РФ. Узнать белую схему можно по нескольким признакам:

- Сумма заработной платы в полном объеме отражена в трудовом договоре, положении об оплате труда, приказе о приеме на работу и других официальных документах.

- Все выплаты отражены в бухгалтерском учете организации.

- При получении зарплаты у сотрудника есть возможность отследить, как были произведены расчеты, начисления и удержания.

- Сумма заработной платы согласована с профсоюзом предприятия.

- Деньги работник получает через кассу или на банковскую карту.

Белая зарплата бывает повременной и сдельной. Повременная начисляется согласно табелю учета отработанного времени и состоит из фиксированного оклада и премии. Сдельная зависит от выполненных норм производства. Зарплата начисляется за количество выполненных единиц.

В общем и целом, официальная заработная плата складывается из определенных законом составляющих:

- Оклад.

- Премия.

- Районный коэффициент (если он есть).

- Надбавка (например, за стаж или ученую степень).

- Отпускные (если сотрудник уходит в отпуск).

- Оплата больничного листа (соответственно, если работник уходил на больничный).

- Иные выплаты, предусмотренные в конкретной организации.

Официальная заработная плата складывается из определенных законом составляющих. В противовес вышесказанному поставим «серую» и «черную» заработные платы (их еще называют «зарплата в конверте»). В этом случае работодатель частично или полностью скрывает от государства суммы, выплачиваемые работнику. Делается это по ряду причин, но главным образом, чтобы не платить налоги. Разница между ними в том, что «серые» схемы условно легальны и формально не противоречат законодательству, «черные» – полностью незаконны.

Достоинства и недостатки белой ЗП

Теперь немного об положительных и некоторых отрицательных сторонах легальной зарплаты. Среди преимуществ официального дохода стоит остановиться на таких:

- Вся зарплата полностью рассчитывается и контролируется сотрудником. Он заблаговременно может просчитать полагающуюся ему сумму дохода. Из этой зарплаты высчитываются налоги, делаются перечисления в страховой и пенсионный фонды. А это означает, что труженику будет компенсирован весь период нетрудоспособности (если такой наступит), выплачено пособие беременной женщине до и после рождения малыша, правильно и гарантированно насчитана выплата за причитающийся отпуск, продолжительность которого не может быть ниже установленной законодательно (28 дней).

- Если трудовые отношения будут прекращаться, труженик получит полный расчет за все периоды неотгулянных отпусков, выходное пособие (в случае сокращения), а в некоторых случаях даже дополнительную материальную помощь. Последнее будет зависеть от условий коллективного договора компании.

- Возможность подтвердить уровень регулярного официального дохода справкой от работодателя позволяет оформить кредит в банке, получить деньги на ипотеку. Ведь финансовые учреждения пользуются государственными базами для проверок. Могут делать запросы на предприятие с целью подтверждения уровня платежеспособности сотрудника.

- Учитывая, что с заработной платы также высчитывают НДФЛ в отдельных случаях гражданин может претендовать на налоговые вычеты и возврате части такой суммы за счет средств госбюджета. Например, при самостоятельной оплате своего обучения.

Конечно, официальная заработная плата имеет и некоторые недостатки, из-за которых отдельные граждане и соглашаются на нелегальный доход:

- работодатель будет платить ровно столько, как указано в трудовом договоре сотрудника;

- из всей начисленной суммы доходов больше трети придется отдать в качестве налогов и различных социальных выплат;

- любые дополнительные выплаты должны найти отражение в нормативных документах и положениях компании.

Понятие белой зарплаты

Необходимо знать, что в законодательстве не существует зарплат различных оттенков.

По закону зарплатой считается одна – официальная, установленная четвертым разделом Трудового кодекса Российской Федерации.

По закону зарплатой считается одна – официальная, установленная четвертым разделом Трудового кодекса Российской Федерации.

Руководитель самостоятельно назначает размер выплат, которые необходимо прописывать в документах организации. По законодательству, работодатель должен учитывать два обстоятельства:

- Работнику должны назначаться выплаты не меньше прожиточного минимума.

- Зарплату работник должен получать два раза в месяц, не менее.

Возможно вас заинтересует также что такое гросс-зарплата?

Помимо этого, существуют регламенты, по которым сотрудник должен платить налог со своего дохода в размере 13-30%.

Белой зарплатой считается официальная выплата денежных средств за труд, и величина ее согласуется с законами Российской Федерации.

Ее признаки

Для белой зарплаты характерны следующие критерии:

- Суммарное число заработка прописано в трудовом договоре, приказе, и подобных документах предприятия.

- Заработные платы зафиксированы в документах бухгалтерии.

- Когда работник получает выплаты, ему доступна информация обо всех расчетах, доплатах и штрафах.

- Зарплата выплачивается по соглашению с профсоюзами организации.

- Денежные средства перечисляются работнику на его карту, либо он может получить их в кассе организации.

Из чего состоит?

Официальная зарплата делится на сдельную и повременную. Начисления повременной зарплаты производятся на основании фактически отработанного времени. В состав повременной зарплаты входят премиальная часть и оклад. Выполненные нормативы на предприятии оказывают влияние на данный вид зарплаты.

Официальная зарплата делится на сдельную и повременную. Начисления повременной зарплаты производятся на основании фактически отработанного времени. В состав повременной зарплаты входят премиальная часть и оклад. Выполненные нормативы на предприятии оказывают влияние на данный вид зарплаты.

Сдельный заработок выплачивается, учитывая число выполненных единиц.

Белая зарплата состоит из конкретных частей, определенных законодательством:

- Премиальная часть.

- Оклад.

- Различные доплаты (за отработанные годы на предприятии, квалификацию, и т.д.)

- Выплаты за листок нетрудоспособности.

- Выплаты за отпуск.

- Другие начисления, которые предусмотрены на данном предприятии.

Плюсы и минусы для работника и руководителя

Белая зарплата имеет свои достоинства и недостатки. Они касаются, как начальника, так и подчиненного

Обратим внимание на них по порядку

Плюсы белого заработка для сотрудника состоят в следующем:

- С официальной зарплаты идут отчисления к пенсии.

- Декретный отпуск и больничные листки оплачиваются.

- Сотрудник имеет право получить кредит в банке, ведь он может представить справку 2-НДФЛ, если работает официально. При получении зарплаты «в конвертах» такой возможности у трудящегося не будет.

- Руководитель не имеет право удержать часть зарплаты сотрудника без оснований на это, иначе ему грозит ответственность.

- Если на предприятии происходят нарушения прав трудящегося, то он имеет право обратиться в суд за помощью.

- На предприятии не могут быть задержки зарплаты.

- Если сотрудник решил уволиться, либо попал под сокращение, то предприятие обязано произвести все причитающиеся выплаты работнику.

Минусы в получении официальной зарплаты работником несущественны и могут быть при определенных обстоятельствах:

- Часто бывает так, что зарплата, прописанная в договоре, намного меньше, чем на такой же должности в тех организациях, где существуют «серые» выплаты.

- Если гражданин является должником, то его не будет устраивать официальная зарплата, т.к. долги приходится выплачивать конкретно с нее. Если доход не является официальным, то у должников обстоит дело намного проще.

Для работодателя неоспоримым плюсом официальной зарплаты является ее легальность. Если работодатель осуществляет выплаты согласно закону, то он может спать спокойно. Выплачивая белую зарплату, работодатель гарантирует себе хорошую репутацию, отсутствие рисков и отсутствие проблем во взаимоотношениях с работником.

Для работодателя неоспоримым плюсом официальной зарплаты является ее легальность. Если работодатель осуществляет выплаты согласно закону, то он может спать спокойно. Выплачивая белую зарплату, работодатель гарантирует себе хорошую репутацию, отсутствие рисков и отсутствие проблем во взаимоотношениях с работником.

Минусы для работодателя при выдаче официальной зарплаты:

- Бухгалтерии необходимо соблюдать серьезную отчетность, т.к. налоговая нагрузка увеличивается.

- Нужно выполнять условия, согласно законодательству, и исполнять свои обязанности перед подчиненными.

- Выплата денежных средств является отличным методом стимулирования работников, но если зарплата фиксированная, то манипулировать трудящимися становится затруднительно.

- Если организация существует с конкретным количеством человек в штате, то руководителю будет затруднительно пригласить нового сотрудника на временную работу.

Белая, серая и черная зарплата. Преимущества и последствия

«Белая» зарплата

Что касается первого понятия — «белой» зарплаты, то это, пожалуй, идеальный вариант не только с точки зрения фискальных органов, но и получающего такую зарплату работника.

«Белая» или, правильнее сказать, официальная зарплата полностью отражается в бухгалтерии и финансовой отчетности; с нее платятся все налоговые отчисления. Причем, платятся как самим работником (за него эти перечисления осуществляет работодатель), так и организацией. Работник при этом официально трудоустроен со всеми вытекающими из этого статуса преференциями.

Преимущества «белой» зарплаты для персонала:

— защищенность: деньги выплачиваются вовремя и в фиксированном объеме, так как это оговоренная законом обязанность работодателя;

— социальная сфера: многие выплаты, рассчитываются на основании именно «белой» зарплаты;

— кредитование: легко подтвердить официальный доход;

— налоговая: легко объяснить приобретенные блага;

— пенсионные отчисления: напрямую зависят от величины зарплаты.

Последствия для работодателя

Для компании, выплачивающей зарплату «в белую», работник обходится значительно дороже. Помимо 13% подоходного налога, который за него переводит в фискальные органы сам работодатель, последний также обязан перечислять в государственные внебюджетные фонды сверх этого определенную сумму, которая рассчитывается на каждого работника отдельно.

Поскольку, для работодателя финансовые выгоды при официальной схеме, как таковые отсутствуют, главный стимулирующим фактором для него полностью выплачивать «белую» зарплату — угроза возможной административной и даже уголовной ответственности.

«Черная» зарплата

Эта схема, по которой сотрудники, получающие денежное вознаграждение не числятся в штате компании и не проходят ни по каким документам. Иными словами, для фискальных органов таких сотрудников как бы не существует. Вследствие чего работодатель полностью освобождается от каких-либо обязательств со своей стороны.

При этом права сотрудника, получающего «черную» зарплату, никак не защищены. Он не вправе взять больничный, оплачиваемый или неоплачиваемый отпуск. И даже выплата зарплаты в оговоренном сторонами объеме зависит лишь от добросовестности работодателя. Более того, такой работник официально будет считаться безработным.

Очевидно, что последняя схема наиболее выгодна лишь работодателю, для которого получаемые выгоды перевешивают страх перед законом.

Предприятия, выплачивающие зарплату по «черной» схеме, преследуют цель полностью уйти в тень и не раскрывать масштаб своей деятельности перед налоговиками.

«Серая» зарплата

Это так называемый промежуточный вариант. Попытка усидеть на двух стульях одновременно. Причем, этот вариант распространен как на мелких, так на крупных предприятиях. Размер, как говорится, не имеет значения.

Суть схемы — в разделении зарплаты на две составляющие: официальную, с которой идут все обязательные отчисления, и неофициальную, проходящую «мимо кассы».

Такая схема наиболее выгодна для работодателя: выдавая часть зарплаты «в конверте», он значительно экономит на страховых взносах.

Последствия для персонала

Выгода от «серой» схемы для персонала — оплата НДФЛ, а также других удержаний (например, алиментов) только с официальной, как правило, небольшой части заработка.

Однако такая выгода оборачивается минусом:

— при оплате больничного: учитываются только официальные выплаты, которые будут минимальными при «серой» схеме;

— при выплате различных пособий, отпускных: учитывается только официальная часть зарплаты;

— при расчете будущей пенсии: будет минимальным, так как пенсионные выплаты осуществляются опять-таки с «белой» части зарплаты;

— проблема с получением кредита из-за маленькой официальной части.

Контактные телефоны инспекции: 8 (83531)2-52-54, 8 (83531)2-10-45.

Телефон доверия: 8(83531)2-17-58.

Телефон Единого Контакт-центра ФНС России: 8(800)222-22-22.

Советник государственной гражданской службы Российской Федерации 3 класса Е.Н.Куделькина

Отличия между видами оплаты труда

Таблица 2. Основные различия между всеми видами заработных плат.

| Вид | Отличия |

| Белая | официально закреплена в документах

законна защищает права сотрудника и делает его обман невозможным |

| Серая | законна и официально числится в бухгалтерских отчетах

поделена на две части — официальную и черную правовая защита зарплаты сотрудника возможна, но только на официальную часть |

| Черная | незаконна

не числится ни в каких документах, а человек не является сотрудником компании защита прав при ее получении невозможна |

Выбор того или иного типа должен быть основан не только на краткосрочной, но и на долгосрочной выгоде.

Понятие «черная зарплата»

«Черной» именуется зарплата, что начисляется человеку, устроенному совершенно неофициально. Данный термин появился в середине 90-х годов минувшего века и с тех пор прочно вошел в обиход. Под ним подразумевается зарплата нигде документально не учитываемая.

Черные доходы получают люди, устроенные неофициально. Они в значительной степени более выгоды работодателям. Плюсом для них становится отсутствие необходимости вносить налоги и выполнять социальные обязательства. Для простых сотрудников имеются одни минусы, среди которых наиболее очевидные следующие:

- отсутствие всех прав;

- невозможность уйти в отпуск;

- неоплачиваемые больничные.

Кроме того, компания в любой момент может уволить неофициального сотрудника и наверняка не станет платить тому, если произойдет какой-нибудь несчастный случай на предприятии. Игнорировать такие минусы весьма сложно.

К сожалению, понимание неправильности начисления черных зарплат присутствует далеко не у всех наших граждан. Если верить опросам, еще более 40 процентов россиян согласны трудиться без оформления. При этом около 20% не готовы полностью отринуть такой формат отношений с нанимателем. Тем не менее ситуация постепенно выправляется – еще в 2010 готовность получать черную зарплату проявляло более 51%.

Ответственность работодателя по выплате заработной платы

Как известно, все предприятия обязаны заключать трудовой договор со своим персоналом и следовать букве закона в вопросах выплаты зарплаты.

Однако, негосударственные организации, коммерческие предприятия, индивидуальные предприниматели зачастую сами выбирают схему, которой они будут следовать

При этом следует обратить внимание на ответственность, которая возлагается на них в случае выбора нелегального вида выплат

Стремясь снизить размер уплаты налогов и взносов путём «серой» или «черной» зарплаты, предприниматель ставит себя под удар, поскольку такие действия недопустимы с точки зрения закона и влекут за собой ответственность. Более того, в эту схему вовлекаются и подчинённые этого предприятия, которые могут и не знать о таких махинациях.

При этом нельзя полностью обвинять во всём работодателя. Наёмный рабочий, будучи осведомлённым о действиях нанимателя, может быть также подвергнут штрафным санкциям.

Если работник получает заработную плату наличными, полагая, что работодателем уплачены все необходимые удержания, привлечь его к ответственности не получится.

Прежде всего, за реализацию нелегальных схем по выплате заработной платы предусмотрена административная ответственность, диктуемая ст.122 и 123 Налогового кодекса РФ. Согласно им, штраф исчисляется, исходя из суммы неуплаченного налога, и составляет 20 % от неё.

Кроме этого, управленец рискует получить штраф за неуплату страховых взносов. Наказание за это колеблется в пределах 5000 — 10000 руб.

Если речь идёт о крупном размере неуплаченных налогов, то руководство предприятия рискует быть привлечённым к уголовной ответственности. Согласно УК РФ, под крупным размером в данном случае следует понимать неуплаченную сумму налогов, составляющую более 5 млн. рублей за период три финансовых года подряд.

Другими словами, сторонам трудовых отношений следует тщательно обдумывать свои действия в данном контексте. Работодатель, равно как и работник, могут нести административную или уголовную ответственность за участие в нелегальной схеме обеспечения заработной платы.

В заключении, следует акцентировать внимание на том, что работник, следуя нормам Трудового кодекса и получая официальную плату за свой труд, обретёт для себя гораздо больше плюсов. «Белая» зарплата – это самый оптимальный вариант получения дохода и гарантий

Предприятия, выплачивающие нелегальную заработную плату, хоть и сулят высокие доходы, однако, ничего не гарантируют и не могут обеспечить стабильность.

Белая заработная плата что это?

Под этим определением, следует понимать получение заработной платы в установленном профильным законом порядке.

В этом случае организация производит все обязательные отчисления:

- бухгалтерский учет;

- подоходный налог;

- все императивные выплаты в ПФР и остальные социальные фонды;

- полный расчёт всех положенных выплат, в том числе и формальных больничных листов.

Следует знать, что труд гражданина, всегда должен оплачиваться именно таким образом, потому что только официальная заработная плата, прямо предполагает использование всех положенных трудовых преференций. Именно этим и отличаются черная и белая зарплата (или разновидность черной — серая зарплата).

Белая зарплата плюсы и минусы

Для самого сотрудника оплата официальным образом не предполагает никаких минусов. Он пользуется полным объёмом трудовых преференций, гарантированных каждому человеку.

Его доход, в соответствии с заработной платой, является полностью официальным, поэтому он может брать на себя различные кредитные обязательства, выступать в качестве поручителя по закону, рассчитывать на получение положенного налогового вычета во время приобретения имущества.

Единственный минус здесь заключается в том, что платить, к примеру, алименты придётся из расчёта именно такой заработной платой. Чем оплата будет выше, тем соответственно и будут выше алименты. Во всём остальном, сотрудник пользуются только плюсами от такого расчёта.

Минусы здесь в основном направлены в адрес работодателя, который помимо заработной платы формальному работнику, должен будет также производить и все положенные отчисления, в том числе и указывать соответствующий налог, который рассчитывается именно из исходной величины.

Расчет белой и черной зарплаты

Официальная заработная плата формально выплачивается, в соответствии с ранее заключенным трудовым соглашением. В этом случае, условный работник должен заранее знать, сколько ему будет платить организация.

Фактически никакого расчёта здесь производить не следует, потому что все величины указаны в исходном договоре. Что касается черной заработной платы, то в этом случае всё зависит от намерений самой организации.

Это может быть, как устные соглашения, так и не официальные письменные решения, которые не выходят за пределы организации. По факту он может получать намного большую сумму, которая указана в трудовом соглашении.

Черная заработная плата, имеет один крайне существенный минус: оплата больничных листов при белой зарплате, производится в полном объеме, а если заработная плата черная, то оплата производится только ее официальной части, которая может быть недостаточной для покрытия всех расходов на лечение.

Если зарплата белая и черная как начисляются декретные?

При законном порядке, положенные декретные, начисляются в соответствии со статьей 135 ТК РФ, диспозиция которой предполагает расчет в соответствии с предыдущими двумя годами трудовой деятельности.

В качестве расчёта, используется следующая схема: берется исходная заработная плата плюс отчисления, ежегодно вносимые в ФСС. При чёрной оплате, декретные фактически не начисляются, потому что эти средства не фигурируют ни в одном официальном документе и по закону, что-то предпринять, здесь будет невозможно.

Для того, чтобы установить какой налог с белой зарплаты, предусматривается профильным законом, необходимо обратиться к диспозиции статьи 284 НК РФ, которая указывает на фиксированные 13%.