3-ндфл для ип на усн без работников

Содержание:

- Нулевая отчётность 3-НДФЛ: как заполнить как ИП

- Общие сведения

- Как получить справку 2-НДФЛ?

- О форме справки

- Как вести учет расходов, чтобы воспользоваться правом на вычет?

- Кому полагается налоговый вычет?

- Куда и как предоставлять отчётность ИП

- Как рассчитывается налог?

- ПРИЛОЖЕНИЕ 7 К 3-НДФЛ

- Кто должен уплачивать его самостоятельно?

- Алгоритм подготовки отчета для физических лиц

Нулевая отчётность 3-НДФЛ: как заполнить как ИП

Декларацию 3-НДФЛ придётся составлять, даже если на протяжении отчётного периода отсутствовала деятельность и доход, выступающий в качестве объекта налогообложения. Но все показатели в документе в этом случае будут нулевыми. Процесс заполнения отчетности 3-НДФЛ за 2019 год для ИП отличается своими особенностями, которые надо учитывать.

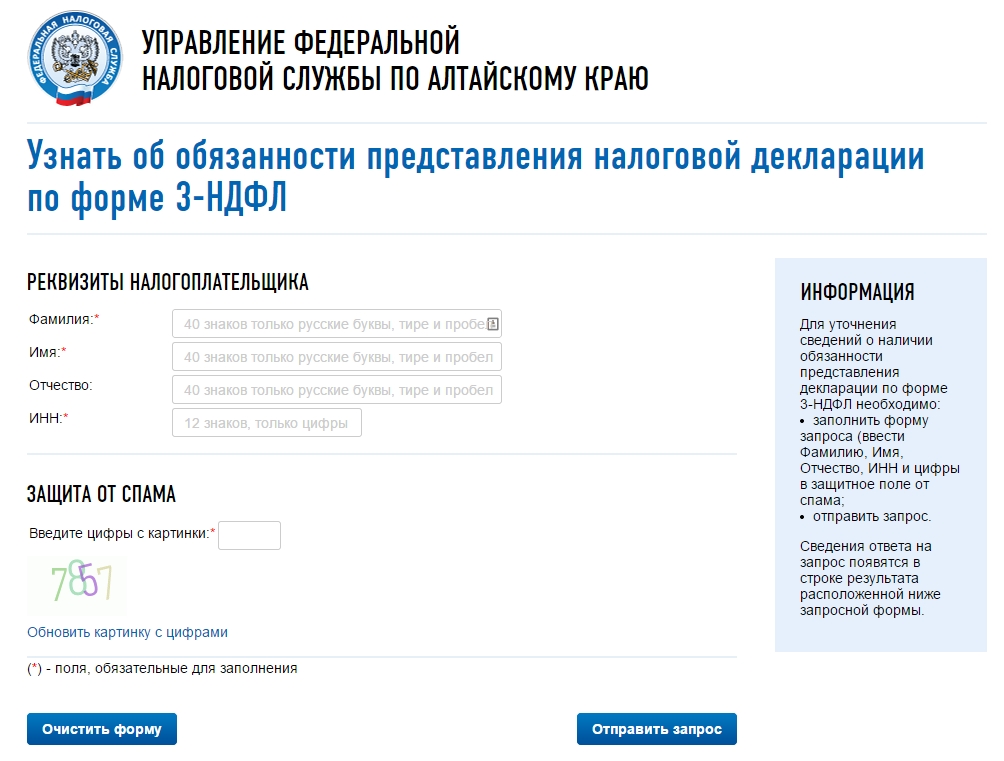

Проверка информации об ИП на сайте налоговой

В обязательном порядке заполняют три листа — титульный, Раздел 1 и Раздел 2, это надо любому физ. лицу.

Лист с разделом 2 желательно заполнять первым. В нём проставляют следующие сведения:

- Применяемая ставка налога. Правильный вариант можно узнать в налоговой службе.

- ФИО предпринимателя, даже если он единственный работник.

- Присвоенный код ИНН, любая важная справка содержит это обозначение.

Если остальные графы не заполняют — в них ставят прочерки, пустые места оставлять нельзя.

Далее заполняют раздел 1, куда последовательно вносят:

- Код ОКТМО — его рассчитать можно автоматически.

- КОД КБК, по которому идёт перечисление налога. Он важен и в том случае, если оформляется ипотека.

- Код 3, подтверждающий отсутствие выплат по налогу.

- Сведения по ИНН, другим личным данным.

Со всеми пустыми графами поступают аналогичным образом — просто перечёркивают их.

После этого этапа оформление декларации можно считать законченным. Главное — нумеровать листы в правильном порядке. После этого предприниматель ставит личную подпись, подтверждая достоверность сведений.

Общие сведения

Подавать налоговою декларацию по форме 3-НДФЛ необходимо тогда, когда налогоплательщик получил дополнительный доход и хочет получить от государства любой, из имеющихся в налоговом законодательстве, вычетов.

Вычеты предоставляются только с тех доходов, которые облагаются по ставке 13%, то есть «трудовых». Но, налогоплательщик может получать и другие доходы, которые облагаются по другим процентным ставкам.

Налоговые ставки по подоходному налогу, а также виды дохода, которые налогоплательщик должен декларировать сам, приведены в статье 224 НК РФ.

Кто должен отчитываться

По форме 3-НДФЛ, то есть по своим доходам должны отчитываться следующие лица:

- индивидуальные предприниматели;

- нотариусы и адвокаты, осуществляющие частную практику;

- физические лица, которые в текущем налоговом периоде реализовали своё имущество, которое находилось в их собственности менее 3-ёх лет;

- физические лица, получившие деньги по договору дарения;

- физические лица, с которых НДФЛ не был удержан работодателем;

- физические лица, которые получили денежные выигрыши в лотерею.

Физические лица, которые отчитываются за свои доходы по такой форме, должны быть резидентами нашей страны. Об этом говорится в статье 207 НК РФ.

В некоторых налоговых инспекциях, сотрудники требуют, чтобы декларация была заполнена фирмой – посредником.

Каждый налогоплательщик должен знать, что он имеет право заполнить декларацию от руки и лично, не переплачивая посредникам. Другое дело, что так будет быстрее и надёжнее.

Необходимый пакет документов

Пакет документов, который сдается вместе с налоговой декларацией по форме 3-НДФЛ, зависит от того, с какой целью эта декларация сдаётся.

Если цель – декларирование и отчёт по полученным доходам, то необходимо приложить только справки по форме 2-НДЛФ, из которых берутся необходимые сведения о доходах этого налогоплательщика, а также о суммах подоходного налога, который был удержан с этого плательщика.

Документы, которые потребуются налогоплательщику для подготовки и заполнения декларации:

- Паспортные данные налогоплательщика;

- Его ИНН;

- Справка по форме 2-НДЛФ за предыдущий год с каждого места работы;

- Договоры, которые подтверждают получение других доходов. Например, договор на оказание услуг по подготовке фуршета, купли-продажи;

- Другие документы, которые могут подтвердить получение доходов налогоплательщиком. Например, договор дарения денежных средств;

- Если налогоплательщик имеет право на получение каких-либо вычетов, которые предусмотрены налоговым законодательством, то необходимо подготовить и эти документы.

Если же целью предоставления декларации является получение вычета, то вместе с декларацией сдаются также:

Стоит помнить, что если целью сдачи декларации считается отчёт по полученным дополнительным доходам, то сдать декларацию и все документы необходимо до 30 апреля следующего года, который идёт за тем годом, в котором возник дополнительный доход.

То же самое касается и подачи документов на имущественный вычет, полученный при продаже квартиры. Здесь отчитываться необходимо каждый год, пока налогоплательщик не «выберет» всю сумму вычета – 130 тысяч рублей.

Где посмотреть образец заполнения декларации 3-НДФЛ при ипотеке, читайте здесь.

В остальных случаях, действует общегражданский срок исковой давности – 3 года. То есть, налогоплательщик имеет право сдать декларацию по форме 3 – НДФЛ за 3 года назад – если налогоплательщик лечился в 2013 году, то подать на вычет он может и в 2020, и в 2020 и в 2020 годах.

Подавать декларацию можно несколькими способами:

- лично;

- через представителя;

- через Интернет;

- по почте.

Самый надёжный способ – это подать декларацию лично, сразу в налоговую, или сдать её с помощью информационных каналов связи.

Если налогоплательщик не может по каким-либо причинам сам явиться в налоговую, он может передать документы через своего представителя, по доверенности.

Но для этого необходимо заранее выписать на него нотариальную доверенность, где будут полностью указаны ФИО и паспортные данные доверителя и доверенного лица.

Можно также отправить документы по почте заказным письмом с уведомлением и описью вложенных документов.

Нормативная база

Порядок и способы удержания подоходного налога регулируется главой 23 НК РФ.

Порядок заполнения декларации регулируется «Порядком заполнения формы налоговой декларации по налогу на доходы физических лиц», который является Приложением 2 к вышеуказанному Приказу.

Как получить справку 2-НДФЛ?

Справка выдается бесплатно в бухгалтерии работодателя. Срок выдачи – в течение 3 дней с момента запроса (ст. 62 ТК РФ). Документ визируется печатью компании и подписью руководителя. Ошибки и исправления не допускаются. Распространенные ошибки в заполнении:

- нет подписи бухгалтера. Выполняется синей ручкой, не перекрывается печатью;

- неверный формат даты. Нужно указывать ДД.ММ.ГГГГ.

- печать не на месте. Положено ставить штамп на участок бланка с пометкой «М. П.».

Если лицо сменило несколько мест трудоустройства, последний работодатель вправе указывать только те доходы, налоги и вычеты, которые связаны с деятельностью на его предприятии.

О форме справки

Для работающих граждан существует справка о доходах 2-НДФЛ, которую оформляет бухгалтер. Но ИП выписать себе такую справку по утверждённой форме не может. Хорошо, если предприниматель параллельно работает по найму – ему поможет работодатель. Но где взять справку о доходах ИП, если он занимается только бизнесом? Вопрос решается несложно: предприниматель может выписать её сам.

Текст такой справки может быть произвольным, однако надо указать определённые сведения, а именно:

- наименование документа и дата его подписания;

- фамилия, имя, отчество предпринимателя;

- величина дохода предпринимателя – во избежание ошибок её лучше написать цифрами и прописью;

- должность и ФИО лиц, которые подписывают справку. Это обычно сам предприниматель, но при наличии бухгалтера можно вписать ещё и его.

Правильным решением будет сделать справку о доходах тогда, когда она нужна. Это особенно актуально, если нужно подтвердить доход с начала текущего года.

Как вести учет расходов, чтобы воспользоваться правом на вычет?

Одним из условий применения налогового вычета является ведение индивидуальным предпринимателем учета понесенных расходов. Согласно Порядку учета, утвержденному Минфином и МНС в 2002 г., они фиксируются в Книге учета доходов и расходов и хозяйственных операций в момент их совершения на основе первичных документов позиционным способом2.

Пункт 2 ст. 227 Налогового кодекса устанавливает, что предприниматель самостоятельно исчисляет налог. Из декларации 3-НДФЛ следует, что ему достаточно распределять расходы по группам: материальные, амортизационные начисления, расходы на выплаты и вознаграждения в пользу физических лиц, прочие.

Если у предпринимателя есть наемные работники, то он может учитывать выплату им зарплаты, среднего заработка, оплату командировочных расходов и иные расходы, которые он обязан нести в интересах работников. Предприниматель может учесть затраты на покупку материалов и оборудования, аренду помещения, расходы на ремонт основных средств, страхование и т.д.

Минфин в своих разъяснениях указывает3, что состав расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном установленному гл. 25 НК РФ «Налог на прибыль организаций». В этой главе указано, что расходы должны быть подтверждены документально

Еще одно важное условие – очевидная их направленность на получение дохода от предпринимательской деятельности. Следовательно, если при исчислении налога на прибыль нельзя учесть расход, невозможно его учесть и ИП на общей системе налогообложения.

Также Минфин указывал4, что расходы надо отражать в декларации на дату получения дохода. Потому во избежание отказа в вычете заявлять нужно те расходы, которые относятся к доходам, полученным в году, за который подается декларация.

Нередко предприниматель ведет несколько видов деятельности. При этом по одному он применяет специальный налоговый режим, а по другому – уплачивает налог по общей системе налогообложения. В таком случае следует вести раздельный учет расходов по каждому виду деятельности.

Если раздельный учет не ведется, то велика вероятность того, что налоговый орган откажет в вычете.

Примечательно дело, которое было включено в Обзор практики рассмотрения судами дел, связанных с применением гл. 23 НК РФ (утв. Президиумом Верховного Суда РФ 21 октября 2015 г.). Налогоплательщик ошибочно уплатил ЕНВД от деятельности, в отношении которой у него не было права на применение этого спецрежима: он продавал товары муниципальным учреждениям, считая это розничной торговлей. Налоговый орган доначислил налог, исчислив его по ставке 13%. Предприниматель обратился в суд. Он настаивал на неправильном определении недоимки по налогу исходя из одних лишь доходов от реализации товаров без учета расходов. Но налоговая инспекция указала, что при определении недоимки был применен профессиональный налоговый вычет в размере 20% общей суммы доходов от предпринимательской деятельности. Суды сочли такой подход правомерным: «Если отсутствие учета расходов у гражданина обусловлено ошибочным применением им специального налогового режима, не предполагающего ведение учета фактически понесенных расходов (система налогообложения в виде ЕНВД для отдельных видов деятельности, упрощенная система налогообложения с объектом налогообложения в виде полученных доходов), в целях определения действительного размера обязанности по уплате налога на доходы физических лиц (недоимки) должен применяться расчетный способ определения налога».

Кому полагается налоговый вычет?

Вычетом называют сумму доходов налоговых резидентов, с которой по закону можно не платить НДФЛ или вернуть часть удержанного. НК РФ предусматривает 6 налоговых вычетов:

- Стандартный (ст. 218).

- Социальный (ст. 219).

- Инвестиционный (ст. 219).

- Имущественный (ст. 220).

- По сделкам с финансовыми инструментами, ценными бумагами (ст. 220.1).

- Профессиональный (ст. 221).

ВАЖНО!

Нерезиденты также могут рассчитывать на налоговые вычеты. Ситуация касается оплаты лечения, покупки квартиры, инвестиций и уплаты за учебу.

Вычет получают в следующем году в налоговых органах (на основании 3-НДФЛ) или в текущем у работодателя (без декларации).

Куда и как предоставлять отчётность ИП

Оформление и представление декларации на общей системе налогообложение происходит согласно принятым стандартам. Одновременно допускается отображать информацию по любым доходам — связанным, либо не связанным с предпринимательской деятельностью.

Предприниматель сам может выбрать один из наиболее удобных вариантов для подачи:

Личное посещение налогового органа. Особенность этого варианта — придётся потратить некоторое время.

В этом случае документы передают одному из сотрудников. Главное — заранее оформить два экземпляра. На одном из них проставляются отметки, подтверждающие принятие документации. При возникновении споров с налоговиками такое подтверждение сведений особенно актуально. При этом сдача документов всё равно нужна.

Когда представитель посещает отделение, с оформленной соответствующим образом доверенностью. Патент — не исключение из правил.

Предполагается использование документов только строгой нотариальной формы. В документе нужно описать, какими полномочиями наделён тот или иной гражданин при взаимодействии с налоговыми органами.

- Использование почтовых услуг.

- Интернет.

Важно! Для передачи данных через интернет лучше зарегистрироваться на сайте ФНС, в качестве индивидуального предпринимателя. Остаётся создать свой Личный Кабинет и управлять подачей документов налоговой службе, получением ответов от соответствующих специалистов

Ещё один вариант оформления декларации — через сайт Госуслуги. Но требуется наличие так называемой подтверждённой учётной записи. Например, её можно получить через офисы компании Ростелеком.

Исчисление и уплата НДФЛ — стандартная обязанность для предпринимателя, который не использует какой-либо специальный режим. Налоги отсчитываются от доходов, полученных в ходе предпринимательской деятельности. У физических лиц и ИП форма документа остаётся практически одинаковой. Различие — только в листах, которые требуется заполнять при разных обстоятельств. Можно проконсультироваться с юристами, если возникают вопросы.

Как рассчитывается налог?

Величина удерживаемого налога зависит от налогооблагаемой базы. НДФЛ высчитывают как произведение ставки налогов и налоговой базы.

Пример. Автомобиль продается спустя 1 год после покупки за 300 тыс. рублей. С полученного дохода продавец должен уплатить 13 % (39 тыс. руб.). Если учесть налоговый вычет на сумму 250 тыс. руб., налогом будет облагаться только сумма в 50 тыс. рублей. При ставке 13 % общая сумма НДФЛ составит 6,5 тыс. руб.

Реформа налогообложения обсуждается, но изменений в 2021 пока нет. Для самостоятельных расчетов удобнее пользоваться онлайн-калькулятором.

Если гражданин – студент

Стипендия, согласно НК РФ (ст. 208), считается доходом. Одновременно существует статья 217 НК РФ, где указываются доходы, не облагающиеся налогом. Пункт 11 освобождает от НДФЛ стипендии учащихся в учреждениях:

- научно-исследовательских;

- высшего и послевузовского профобразования;

- профессионального образования начального и среднего уровня.

СПРАВКА!

Стипендии, учрежденные Президентом РФ, благотворительным фондом, региональными властями, не облагаются НДФЛ.

Помимо стипендии, у студента могут быть другие источники дохода. Это фиксированная надбавка из стипендиального фонда, материальная помощь из внебюджетных средств, которые облагаются налогом на доход.

Если гражданин не имеет работы

Россияне, не устроенные официально на работу, не имеют соответствующих записей в трудовой книжке и не оплачивают НДФЛ. Если гражданин не оплачивает взносы в фонды, включая социальное страхование, он утрачивает поддержку от государства в виде начисленной пенсии.

Если гражданин – ИП

Индивидуальный предприниматель, выплачивающий зарплату наемным сотрудникам и привлекающий по договору физических лиц, становится налоговым агентом. Вне зависимости от выбранной для ИП системы налогообложения, агент удерживает и выплачивает НДФЛ с выплаченных средств, отправляет отчетность в виде 2-НДФЛ и 6-НДФЛ.

Если выбрана система ОСНО, доходы индивидуального предпринимателя облагаются НДФЛ, поэтому он обязан уплачивать авансовые платежи и подавать 3-НДФЛ.

Существуют специальные режимы, применение которых освобождает ИП от обязательной уплаты НДФЛ с прибыли, полученной в результате предпринимательской деятельности. В каждом специальном режиме есть исключения, когда избежать налогообложения не получится.

Если гражданин проходит военную службу

Для военных налог рассчитывается с применением стандартных ставок и вычетов, доступных остальным гражданам. Уменьшить налоговую базу военнослужащий может с помощью таких вычетов:

- на детей. Отцу положен вычет по 1 400 руб. на первого и второго ребенка, по 3 000 руб. на третьего и следующих;

- стандартного (3 000 руб.). Ежемесячное снижение суммы доходов предоставляется категориям, перечисленным в ст. 218 НК РФ;

- стандартного (300 руб.). Предусмотрен для ветеранов, побывавших в горячих точках (Афганистан и др.);

- социального. Снизить налогооблагаемую базу военный может за счет больничного на себя и ребенка, оплаты образования детей. Вычеты на лечение и обучение зависят от реальных расходов по этим статьям, но не превышают 50 тыс. рублей;

- имущественного. Если военнослужащий за отчетный период купил недвижимость, ему положен имущественный вычет – 13 % от стоимости объекта.

Лица, нарушающие законодательство в сфере декларирования доходов и уплаты НДФЛ, облагаются штрафами. Несвоевременная сдача декларации – 5 % от суммы налога. Штраф начисляется на каждый месяц просрочки, но не более 30 %. Уклонение от уплаты налога предусматривает штраф 20 % от суммы налога. Детальную информацию по обязанностям налогоплательщика можно получить в бухгалтерии предприятия, у сотрудника ФНС, юриста по налогам.

Налоговая база НДФЛ определяется персонифицировано по каждому из видов дохода с учетом предусмотренных ставок. Все полученные доходы гражданина суммируются, соответствующие вычеты исчисляются, с остатка рассчитывается налог и уплачивается в налоговый орган.

ПРИЛОЖЕНИЕ 7 К 3-НДФЛ

Приложение 7 новой формы 3-НДФЛ 2021 посвящено информации о приобретенной жилой недвижимости и о расчете суммы применяемого вычета (определенного по алгоритму из предыдущего пункта).

В Приложение 7 последовательно вносят:

в п. 1.1 (строка 010) – код наименования объекта. Их немного, поэтому приведем сразу в таблице:

| НЕДВИЖИМОСТЬ | КОД ОБЪЕКТА В 3-НДФЛ |

| Дом (жилой) | 1 |

| Квартира | 2 |

| Комната | 3 |

| Доля в квартире, жилом доме, комнате, земельном участке | 4 |

| Земельный участок под застройку ИЖС | 5 |

| Земельный участок, на котором стоит готовый домом | 6 |

| Дом с участком вместе | 7 |

в п. 1.2 (строка 020) – код признака налогоплательщика. Представляем эти коды так же в таблице:

| НАЛОГОПЛАТЕЛЬЩИК (ЗАЯВИТЕЛЬ) | КОД В 3-НДФЛ В 2021 ГОДУ |

| Собственник объекта (недвижимости) | 01 |

| Собственник объекта, заявляющий имущественный налоговый вычет в порядке, предусмотренном п. 10 ст. 220 НК РФ (пенсионер, заявляющий вычет за предшествующие пенсии годы) | 11 |

| Супруг собственника объекта | 02 |

| Супруг собственника объекта, заявляющий имущественный налоговый вычет в порядке, предусмотренном п. 10 ст. 220 НК РФ (пенсионер) | 12 |

| Родитель несовершеннолетнего ребенка-собственника объекта | 03 |

| Родитель несовершеннолетнего ребенка-собственника, заявляющий вычет по п. 10 ст. 220 НК РФ | 04 |

| Заявитель, декларирующий имущественный налоговый вычет по расходам, связанным с приобретением объекта в общую долевую собственность себя и своего несовершеннолетнего ребенка (детей) | 13 |

| Заявитель, декларирующий имущественный налоговый вычет по п. 10 ст. 220 НК РФ по расходам, связанным с приобретением объекта в общую долевую собственность себя и своего несовершеннолетнего ребенка (детей) | 14 |

| Заявитель, декларирующий имущественный налоговый вычет по расходам, связанным с приобретением объекта в общую долевую собственность супруга и своего несовершеннолетнего ребенка (детей) | 23 |

| Заявитель, декларирующий имущественный налоговый вычет по п. 10 ст. 220 НК РФ по расходам, связанным с приобретением объекта в общую долевую собственность супруга и своего несовершеннолетнего ребенка (детей) | 24 |

- в п. 1.3 – сведения о квартире;

- в строке 031 – код номера квартиры: 1 – кадастровый номер; 2 – условный номер; 3 – инвентарный номер; 4 – номер отсутствует;

- в строке 032 – кадастровый номер квартиры. Если его нет, указывают условный номер квартиры. При отсутствии кадастрового и условного номера – инвентарный номер. При отсутствии кадастрового, условного и инвентарного номера квартиры строку 032 не заполняют;

- в строке 033 – сведения о местонахождении объекта. Может не заполнять при заполнении строк 031 и 032;

- в п. 1.4 (строка 040) – дата акта о передаче квартиры;

- в п. 1.5 (строка 050) – дата регистрации права собственности на квартиру;

- в п. 1.8 (строка 080) – сумма фактических расходов на приобретение квартиры, но не более величины предельного положенного вычета.

В пункте 2 Приложения 7 отражают расчет имущественного вычета:

в п. 2.5 (строка 140) – размер налоговой базы в отношении доходов, облагаемых по ставке 13% (сумма строк 070 из Приложения 1, в которых доходы со ставкой 13%) за минусом уже предоставленных налоговых вычетов. Имеются в виду те вычеты, которые уже учтены у источника выплаты. Например, если работодатель предоставлял стандартные вычеты на детей. Найти их можно в справке о доходах;

- в п. 2.6 (строка 150) – общая сумма расходов на приобретение квартиры за отчетный год, принимаемая на основании декларации, но не более значения п. 2.5;

- в п. 2.8 (строка 170) – остаток имущественного вычета по расходам на приобретение квартиры, переходящий на следующий год (разность строк 080 и 150). При этом сумма значений п. 2.6 и 2.8 не должна превышать предельного размера имущественного вычета.

Кто должен уплачивать его самостоятельно?

Ряд категорий граждан должны самостоятельно рассчитывать и уплачивать налог с доходов. В список попадают:

- индивидуальные предприниматели (за себя и сотрудников);

- адвокаты, нотариусы и другие специалисты, ведущие частную практику;

- граждане, получившие доход от продажи недвижимого имущества, бывшего в собственности от 5 лет;

- граждане РФ, сдающие имущество в аренду на территории России и других стран;

- лица, получившие подарок по договору дарения не от близких родственников;

- россияне, получившие вознаграждение в виде денег от физических лиц и юридических (не выступающих налоговыми агентами);

- получатели призов в лотерее, если организатор не является налоговым агентом;

- получатели денежных отчислений от объектов авторского права в качестве наследников;

- держатели депозита в банке, если процентный доход выше ставки ЦБ (на 5 % по рублевым и на 9 % по валютным вкладам).

СПРАВКА!

Наследники, получившие и пользующиеся имуществом, не уплачивают НДФЛ. Если унаследованное имущество продано в течение ближайших 5 лет (жилье) или 3 лет (иное), то предстоит уплатить налог.

Алгоритм подготовки отчета для физических лиц

Рассмотрим, как правильно заполнить декларацию 3-НДФЛ физическому лицу, не зарегистрированному в качестве ИП. Независимо от того, какие доходы декларирует гражданин и собирается ли он просить о налоговом вычете, ему придется заполнить титульный лист, разделы 1 и 2 бланка. В приложения декларации сведения записываются при необходимости.

Заполняют приложения:

- 1 и 7 — при оформлении налогового вычета при покупке недвижимости или вычета в связи с оплатой ипотеки;

- 1 и 6 и расчет к приложению 1 — при декларировании доходов от продажи недвижимости и иного имущества;

- 1 — при сдаче недвижимости в аренду;

- 1 и 5 — при оформлении налогового вычета на лечение, образование;

- 1 и 5 и расчет к приложению 5 — для получения вычета при затратах по договорам страхования (жизни, пенсионного обеспечения).

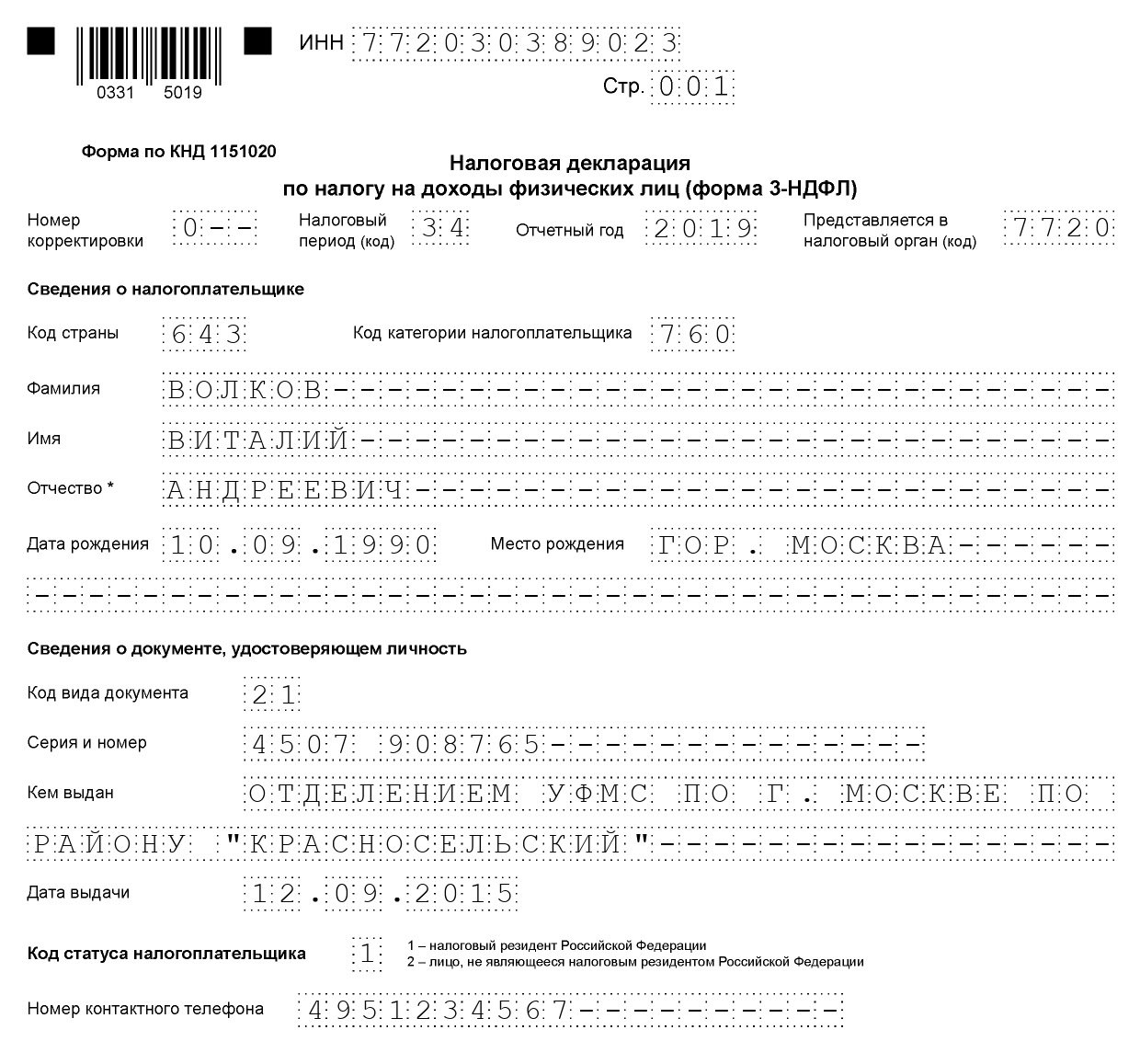

В качестве примера, как заполнить налоговую декларацию, разберем ситуацию, когда гражданин Волков Виталий Андреевич продал дом за 2,4 млн рублей, которым владел менее 5 лет (куплен после 01.01.2016). Он обязан уплатить налог по ставке 13%, но чтобы снизить налогооблагаемую базу, сразу оформляет налоговый вычет в размере 1 млн рублей. Гражданин вписывает данные в титульный лист, разделы 1 и 2, приложения 1 и 6, и в расчет к приложению 1.

Рекомендуется начинать заполнять декларацию с расчета и приложений 1 и 6, а затем уже оформлять титульный лист и разделы, указывать номера страниц

Особенно это важно, если все данные записываются вручную, потому что ничего исправлять в готовой декларации нельзя

Заполняем расчет к приложению 1 (построчно):

- вписываем ИНН, фамилию и инициалы;

- номер страницы пока оставляем незаполненным;

- 010 — графа для указания кадастрового номера объекта недвижимости, он содержится в документах на имущество, узнается бесплатно в базе Росреестра;

- 020 — вписать кадастровую стоимость объекта на 1 января года, в котором недвижимость была приобретена: если на указанную дату имущество не оценено, ставится прочерк;

- 030 — доход, полученный от продажи, на основании договора;

- 040 — при наличии данных о кадастровой стоимости ее умножают на коэффициент 0,7; если поле 020 пустое, то и 040 оставляют пустым;

- 050 — строка для указания налогооблагаемой суммы; выбирают из полей 030 и 040 ту величину, которая больше.

Переходят к приложению 6, где указывают все налоговые вычеты, на которые рассчитывает налогоплательщик. Если у гражданина есть документы, подтверждающие расходы на проданное имущество, то он заполняет поле 020, а если их нет — строку 010. Если на другие вычеты налогоплательщик не претендует, то указанное в графах 020 или 010 значение переносится в поле 160.

Приложение 1 начинается с ИНН, фамилии и инициалов налогоплательщика. Затем вписывают:

- 010 — налоговую ставку, для резидентов — 13%, для нерезидентов — 30%;

- 020 — коды вида доходов перечислены в приложении № 3 к порядку заполнения декларации; в случае декларирования доходов, полученных от продажи недвижимости, используется код 01 или 02; указывают 01, если сумма дохода по договору (поле 030 расчета к приложению 1) больше кадастровой стоимости, умноженной на коэффициент 0,7 (значение, вписанное в поле 040); код 02 пишут, если в графе 040 величина больше, чем в графе 030;

- поля 030–060 предназначены для указания сведений о покупателе; если таких данных нет, достаточно вписать фамилию, имя, отчество нового владельца;

- в графу 070 надо перенести значение, которое было записано в строке 050 расчета к приложению 1;

- поле 080 оставляют пустым, поскольку покупатель не является налоговым агентом и не удерживает налог.

В разделе 2 уточняют доход, с которого берется налог, налоговую базу и сумму НДФЛ. Для этого записывают:

- 001 — 13% или 30% в зависимости от резидентства налогоплательщика (см. поле 010 приложения 1);

- 002 — вид дохода, указывают 3;

- в графы 010 и 030 — значение поля 070 приложения 1;

- в строку 040 переписывают значение поля 160 приложения 6;

- значение 060 высчитывают как разницу между величинами 030 и 040; если это отрицательное число, ставят 0;

- значение полей 070 и 150 тоже вычисляют, для этого цифру из строки 060 умножают на 13%;

- все остальные графы остаются пустыми.

Остается раздел 1 и титульный лист. Их заполняют по алгоритму, описанному в примере отчетности для ИП.

Титульный лист

После того как все страницы заполнены, их надо посчитать, вписать количество на титульный лист и пронумеровать каждую. В нашем примере получилась декларация на 6 страницах. Дополнительно надо уточнить количество листов прилагаемых документов или их копий. Остается подписать все заполненные листы декларации (не только титульный) и поставить текущую дату.

Каждый налогоплательщик самостоятельно выбирает, что ему необходимо заполнить, и направляет готовый отчет в ФНС.