Как заполнить заявление на получение патента в 2021 году

Содержание:

- Что такое патент

- Преимущества и недостатки ПСН

- Варианты и пути подачи заявления

- Заполняем заявление

- Продление патента

- Преимущества ПСН

- Требования к транспорту

- Условия и преимущества использования патента

- И правда то что до 31 июля 2021 года предоставлять услуги парикмахера без кассы?

- Образец заполнения заявления на патент по форме 26.5-1

- СРОКИ подачи заявления на патент для ИП

- Порядок продления срока действия патента

Что такое патент

Лица, приехавшие в Россию для трудоустройства, обязаны работать официально. Иначе их выдворят из страны и привлекут к административной ответственности и уплате штрафа в 5-7 тысяч рублей.

Согласно ФЗ-115 “О правовом положении иностранных граждан”, приезжие из государств, для которых действует безвизовый режим в России, обязаны иметь подтверждение права на трудоустройство – патент.

Документ даёт право наняться к физическому или юридическому лицу. Разрешение выдают на год с возможностью продления путём внесения НДФЛ в виде аванса.

По истечении срока действия старого документа его продлевают на год. Ранее пролонгация была доступна только один раз. Однако с 2020 года это можно делать неоднократно.

Кто и как может нанимать иностранцев

Руководитель, заключающий трудовой договор с выходцем из-за рубежа, должен выполнить ряд действий:

- Обратится в Центр занятости с заявлением о новой вакансии.

- Получить разрешение на привлечение иностранца.

- При необходимости выслать приглашение на въезд.

- Содействовать гостю с получением патента.

- Оформить с приезжим договор подряда.

Директор организации обязан сообщить сотрудникам ГУВМ МВД о появлении нового работника из другой страны. Приезжий должен трудиться только там, где оформил документы, и по специальности, указанной в договоре. Поэтому стоит заранее обсудить все спорные вопросы с будущим работодателем.

Законодательная база, регламентирующая работу иностранцев в России

Трудовые права иностранцев прописаны в Федеральном законе №115, статья 13.3. Там же разъяснена процедура одобрения и прекращения патента на работу. Законодательство о налогах и сборах определяет нюансы налогообложения на доходы гостей страны.

Ознакомьтесь с правилами приема на работу в РФ

Иностранец, намеренный трудоустроиться в РФ, должен отметить в миграционной карте работу, как цель визита. Это понадобится для получения и переоформления разрешительной документации.

Преимущества и недостатки ПСН

В настоящий момент ПСН — это наиболее удобная система налогообложения по причине низкой административной и налоговой нагрузки на предпринимателей, которые ее применяют. Главные ее достоинства состоят в следующем:

- минимальный объем отчетности. Подробнее об отчетах на ПСН можно узнать тут;

- стоимость патента можно не рассчитывать самостоятельно. Это делают сотрудники ИФНС. Однако, тут мы опубликовали расчет стоимость патента, для тех предпринимателей, которым необходимо определить, выгодно ли будет работать на этой системе;

- патент можно взять на срок от 1 до 12 месяцев, что избавляет от необходимости переплаты, если деятельность будет вестись меньше года;

- предприниматель на ПСН освобождается от уплаты НДФЛ, НДС и налога на имущество;

- недавним преимуществом ПСН было также то, что до 1 июля 2019 года предприниматели, применяющие ПСН, были освобождены от обязанности применения кассовых аппаратов. Однако теперь они обязаны применять ее на общих основаниях.

К сожалению, не обошлось и без недостатков:

- применять эту систему налогообложения могут не все предприниматели. Полный перечень видов деятельности, допускающих применение ПСН перечислен в п. 2 ст. 346.43 НК РФ и опубликован тут;

- ИП на ПСН может иметь не более 15 работников;

- годовая выручка должна быть не более 60 миллионов рублей.

С 2021 года в связи с отменой ЕНВД, для применения ПСН сделано смягчение требований, которые предъявлялись ранее:

1. Увеличена возможная площадь помещений для бизнеса для тех ИП на ПСН, которые:

- занимаются розничными продажами через объекты стационарной торговой сети с площадью торгового зала не более 150 кв. м.( до 2021 года – не более 50 кв.м);

- оказывает услуги общепита через объекты с площадью зала обслуживания посетителей не более 150 кв. м. ( до 2021 года – не более 50 кв.м);

2. В 2021 году и далее плательщикам налога по ПСН разрешат уменьшать стоимость патента:

- на обязательные страховые взносы, начисленные и уплаченные в соответствующем налоговом периоде за себя и за наемных сотрудников.

- больничные за первые три дня болезни работника (кроме несчастных случаев на производстве и профзаболеваний).

- взносы за сотрудников по добровольному личному страхованию.

Предприниматели с наемным персоналом, занятым в «патентной» деятельности, вправе уменьшить налог не более, чем на 50%. ИП без работников — на любую сумму вплоть до 100%.

Варианты и пути подачи заявления

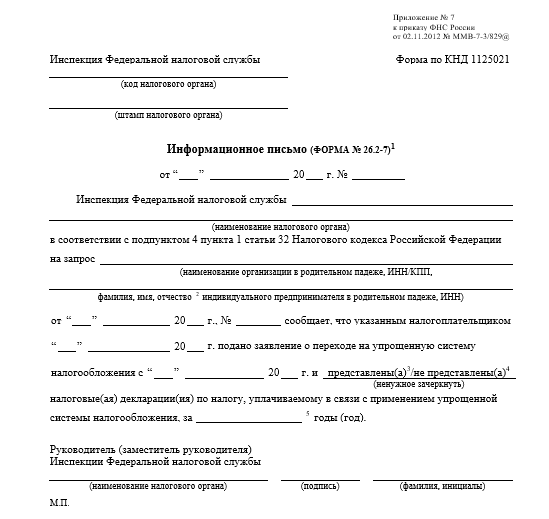

Бумага подается в службу, которая имеет территориальное расположение по месту прописки ИП. Когда деятельность, претендующая на ПСН, осуществляется по другому адресу, подача бумаги может происходить абсолютно в любое отделение ФНС.

ИП имеют в доступе сразу несколько вариантов предоставления соответствующей заявительной бумаги:

- почта (это наиболее простой и бюджетный вариант действий);

- специальный вариант, предполагающий электронный вид;

- личное обращение в специализированные органы.

Сделать это можно посредством самостоятельных усилий или у представителя, который будет выполнять все действия вместо вас.

Заполняем заявление

Бланк состоит из 5 страниц, таких как:

- титульный лист с личными данными ИП и желаемым сроком действия патента;

- лист для сведений о планируемой деятельности;

- лист с данными о месте, где будет работать ИП (если ИП будет трудиться в месте, отличном от прописки);

- лист с информацией о тех транспортных средствах, с помощью которых будет производиться перевозка пассажиров или грузов (для тех, кто выбрал такую деятельность);

- лист с данными о тех объектах, которые будут использоваться в предпринимательстве, например, при сдаче в аренду, торговле, организации пунктов общественного питания (для тех ИП, кто выбрал такую деятельность).

Первые две страницы будут обязательными для всех ИП. А другие три только в том случае, если ИП выбрал соответствующие сферы бизнеса.

Внимание! В образце мы заполнили все 5 листов формы

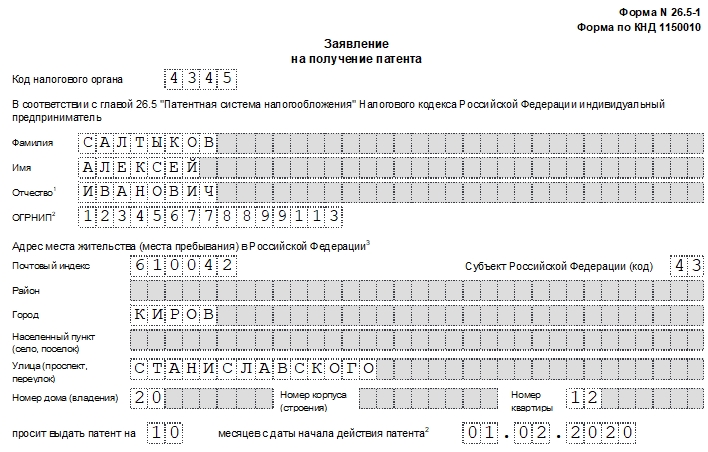

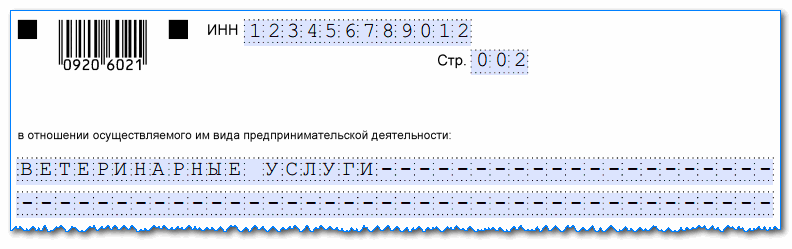

Лист 1

- Сначала заполняем строку с ИНН, номер нужно будет указать на каждом листе.

- Указываем код налогового органа. Он состоит из 4 цифр. Свой код можно узнать здесь.

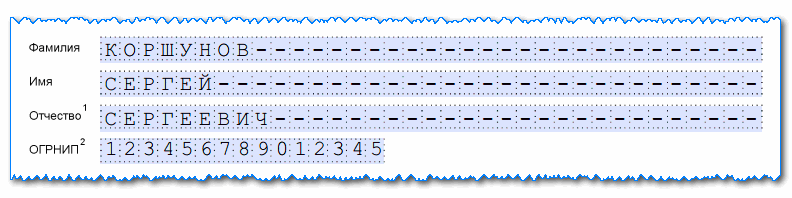

- Пишем ФИО. Для фамилии, имени и отчества отведены отдельные строки.

- Вносим номер ОГРНИП. Он указан в свидетельстве о госрегистрации гражданина в качестве ИП.

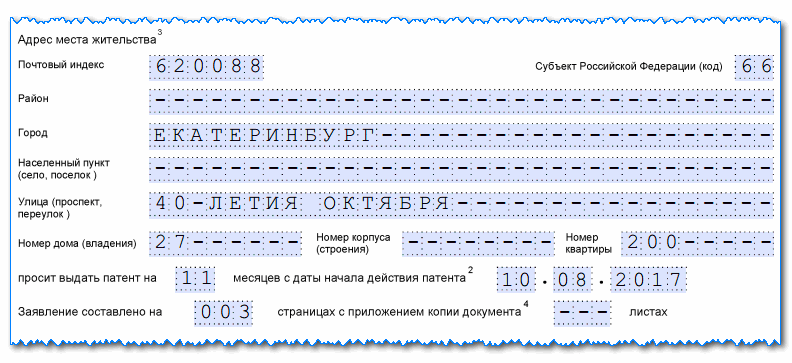

- Затем заполняем следующие данные о месте жительства: почтовый индекс, район, город, село, улица, дом, квартира. Тут все предельно просто.

- Решаем, на какой период оформляем патент, и пишем число в соответствующем поле. Срок не должен превышать 12 месяцев. Рядом указываем дату, с которой планируется начать деятельность на ПСН.

- Вносим количество листов заявления и приложений к нему.

Ниже нужно заполнить левый блок. Он предназначен для подтверждения внесенных данных. Тут нужно указать:

- код «1» или «2». «1» — если заполняет сам ИП, «2» — если заполняет представитель ИП;

- ФИО — только для представителя;

- номер телефона;

- подпись, дату;

- название и реквизиты бумаги, которая удостоверяет полномочия представителя (чаще всего это доверенность).

Правый нижний блок должен будет заполнить сотрудник ИФНС.

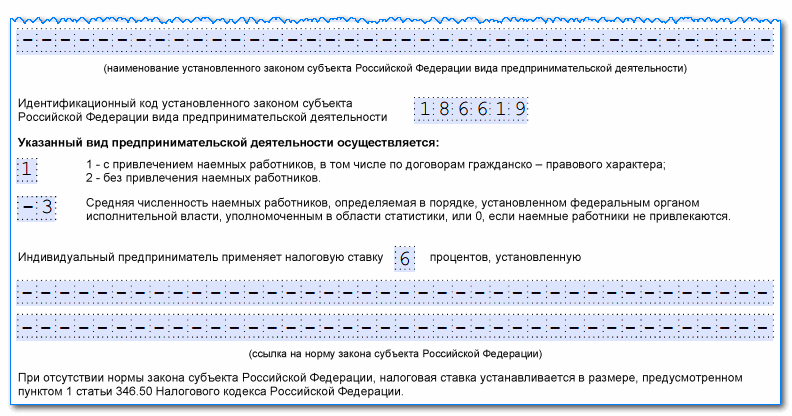

Лист 2

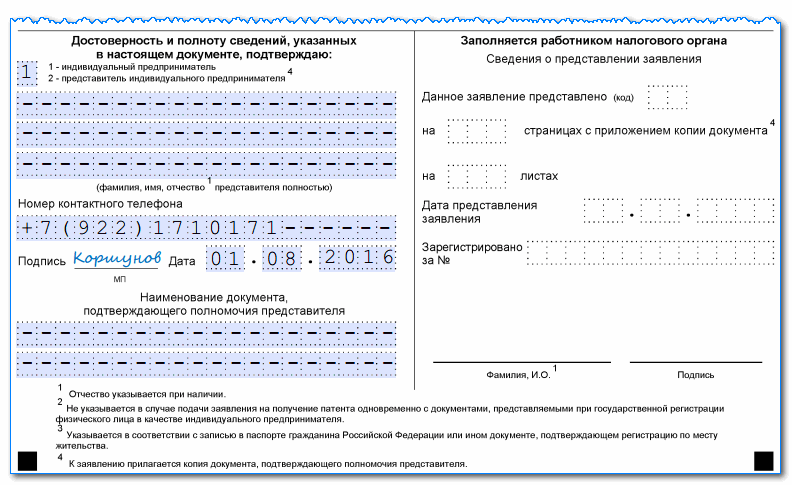

Здесь нужно снова вписать ИНН, указать наименование деятельности, которой планирует заниматься ИП. Ниже нужно вписать код этой деятельности.

Далее отмечаем, будет осуществляться наша деятельность с привлечением сотрудников или без. В первом случае ставим «1», во втором «2». Если наемные работники планируются, то отмечаем их среднюю численность. В противном случае ставим «0». Затем отмечаем налоговую ставку.

При пониженной ставке нужно дать ссылку на законодательную норму того субъекта РФ, где она применима.

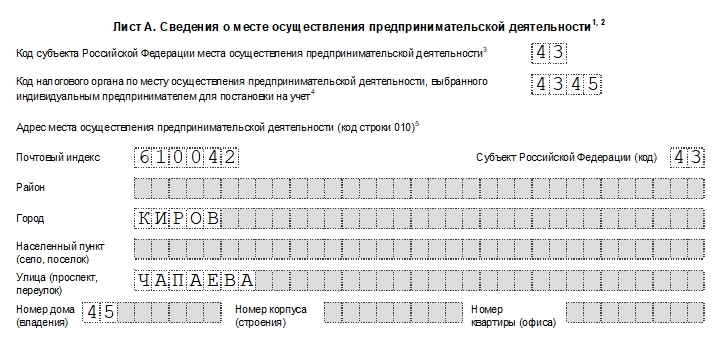

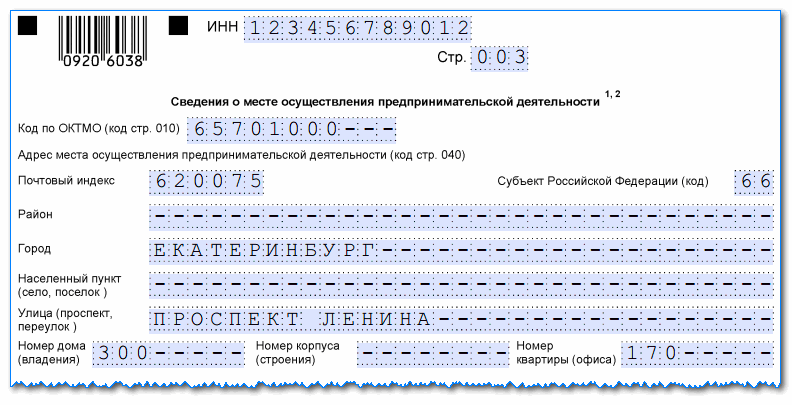

Лист 3

Заполняем, если планируется вести деятельность не по месту прописки. На этом листе также указываем ИНН, номер листа.

Далее вносим такую информацию в соответствующие поля:

- код субъекта РФ, где будет работать ИП;

- код ИФНС по месту деятельности ИП;

- почтовый индекс;

- снова код субъекта РФ;

- адрес (здесь все просто).

Если предполагается ведение предпринимательства в нескольких местах, то нужно заполнить бланк по каждому из них. На листе расположено три таких блока.

Лист 4

Его заполняют, если ИП собирается работать с применением транспортных средств, в сфере перевозок грузов или пассажиров. Все виды указаны в пп. 10, 11, 32 и 33 и п. 2 ст. 346.43 НК РФ. Такой лист нужно будет заполнить по каждому транспортному средству.

Итак, что нужно заполнить:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по будущему месту работы ИП;

- код транспортного средства: «01» — авто по перевозке грузов; «02» — по перевозке пассажиров; «03» — водный транспорт по перевозке людей; «04» — водный по перевозке грузов;

- идентификационный номер автомобиля;

- марка в соответствии с бумагами о регистрации;

- регистрационный знак авто, для судна — его регистрационный номер;

- грузоподъемность (указывается только для тех видов транспорта, в том числе и водного, что предназначаются для перевозки грузов);

- количество посадочных мест (для транспорта, в том числе водного, предназначенного для перевозки людей).

Лист 5

Этот лист заполняют по каждому объекту недвижимости, который будет использован в некоторых видах деятельности ИП (при использовании торговых площадей, для общепита, при сдаче в аренду). Они прописаны в пп. 19, 45, 46, 47, 48 п. 2 ст. 346.43 НК РФ.

Здесь необходимо заполнить следующие поля:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по месту работы ИП;

- код вида объекта (коды прописаны внизу листа под сноской «5»);

- признак объекта (коды прописаны также внизу листа под сноской «6»);

- площадь;

- адрес (здесь все просто).

Продление патента

Если после первичного оформления патента предприниматель принимает решение по истечении срока продолжить пользоваться ПСН, то тогда действует не повторная покупка, а продление. Для этого, необходимо выполнить несколько важных условий. Самое первое – соблюдение Российского налогового законодательства. Второе – подача заявления на продление не позже 20 декабря текущего года. Оплату и повторное заявление предприниматель направляет в ту же ФНС, куда отправлял в прошлом налоговом периоде, если адрес места деятельности не изменился.

Обратите внимание! Если срок подачи истек, а заявка на продление не была подана – налоговые органы имеют право остановить действие патента, а ИП перевести на обычную систему налогообложения или упрощенную. Пошаговая инструкция продления идентична первой покупке патента:

Пошаговая инструкция продления идентична первой покупке патента:

- Заполнение заявки;

- Подготовка документов;

- Отправка документов в налоговую службу;

- Получение патента в течение нескольких дней после оформления заявки.

Оформить патент на срок в несколько месяцев можно в качестве «пробного периода», а затем решить – удобная такая система налогообложения или нет. Если ИП решает, что ПСН ему не выгодна, то он просто не продлевает, но об отказе нужно уведомить ИФНС и определиться с другой системой налогообложения.

Отказ от налоговой службы

Преимущества ПСН

К преимуществам патента относятся:

- фиксированная стоимость патента, которая не зависит от фактически полученных доходов и рассчитывается исходя из суммы установленного региональным законом потенциально возможного к получению годового дохода с учетом таких показателей: число работников или транспортных средств, площадь магазина или кафе и т.д.;

- применение ПСН предусматривает освобождение от обязанности по уплате НДС и НДФЛ, налога на имущество физических лиц (в части имущества, используемого при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения);

- ИП имеет право не предоставлять налоговую декларацию;

- поэтапная оплата патента;

- «налоговые каникулы» – устанавливаются региональными законами для индивидуальных предпринимателей, впервые зарегистрированных в качестве ИП.

Требования к транспорту

Патент на грузоперевозки выдается только при условии, если заявитель отвечает многочисленным условиям. К ним относятся требования к годовому доходу и количеству сотрудников. Не предъявляются какие-либо условия к используемому транспорту. Не имеет значения, каким количеством грузовых автомобилей пользуется предприниматель, а также какова комплектация его автопарка.

Допускается пользоваться следующими видами транспорта:

- разрешается для перевозки применять всего один грузовик или «Газель»;

- для транспортировки грузов можно пользоваться даже автомобилем, оснащенным прицепом;

- даже если у предпринимателя имеется больше 10 фур и спецтехники, при помощи которых перевозятся тяжелые грузы, условия для него не изменяются.

Предприниматель должен только следить за тем, чтобы его выручка не превысила в год 60 млн руб. Не может претендовать на патент гражданин, который занимается перевозками грузов без оформления ИП. Такие действия расцениваются как незаконное получение прибыли за счет предпринимательства. За них предусматривается уголовная ответственность в рамках ст. 171 УК РФ.

Условия и преимущества использования патента

Возможность работы по патентной системе определяется для предпринимателя следующими условиями:

- количество работников, занятых в штате ИП, не превышает показателя в 15 человек;

- величина дохода ИП за год не превышает суммы в 60 миллионов рублей.

Патент оформляется на временной период по усмотрению ИП (1-12 месяцев) и действует в пределах того муниципального образования, в котором был выдан.

К сведению! Не могут использовать в работе ПСН предприниматели, занятые частной деятельностью в рамках системы доверительного управления или соглашения о простом товариществе.

Несмотря на то что работать по патентному методу могут не все предприниматели, ПНС является наиболее выгодным для ИП способом налогообложения за счет следующих обстоятельств:

- низкая административная и налоговая ответственность — у работающего по патенту отсутствует необходимость сдавать отчетность и оплачивать НДС, НДФЛ, имущественный налог;

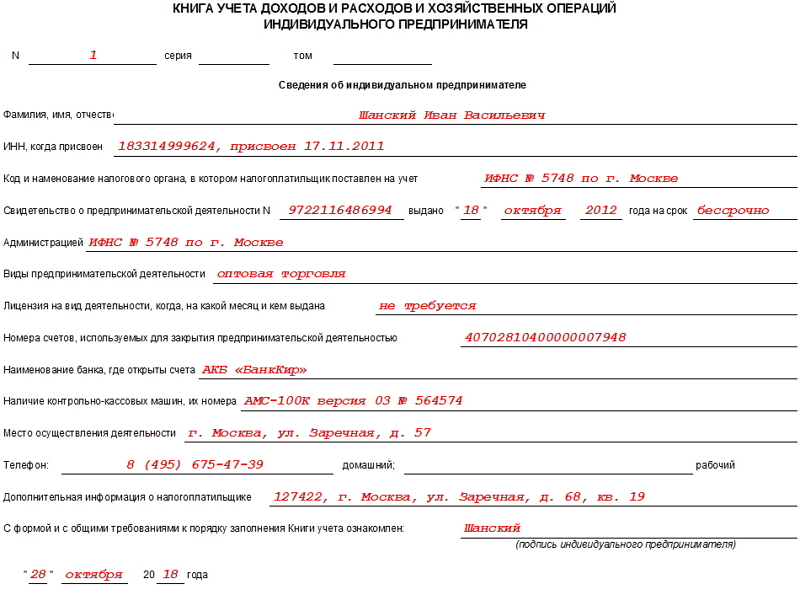

- ведение учета предусматривает только использование книги по учету доходов;

- гибкий срок действия разрешительного документа по желанию заявителя (1-12 месяцев);

- оплачивается фиксированный годовой налог;

- стоимость по патенту можно не рассчитывать самостоятельно, за них подсчет выполнят сотрудники ИФНС;

- применяющие ПСН освобождены от необходимости использования в работе кассовых аппаратов (до 01.07.2018 г.).

И правда то что до 31 июля 2021 года предоставлять услуги парикмахера без кассы?

Преимущества:

- могут применять юрлица и ИП;

- один налог заменяет несколько;

- в расходах можно учитывать страховые взносы за сотрудников;

- в расходам можно учитывать страховые взносы ИП «за себя»;

- минимум налоговой отчётности;

- можно совмещать с другими спецрежимами, например, ПСН;

- декларация по налогу подаётся 1 раз в год.

Недостатки:

- режим нельзя применять,если численность сотрудников больше 100 чел. или доход свыше 150 млн. чел. С 2021 года значения этих показателей увеличены до 130 чел. и 200 млн. руб., но ставка повысится до 20%;

- перечень расходов, учитываемых при расчёте базы по налогу, ограничен. Полный список — в ст. 346.16 НК РФ;

- нельзя открывать филиалы;

- нельзя предъявить НДС к возмещению;

- обязательное перечисление минимальной суммы налога — 1%от доходов.

Преимущества:

- применять режим можно от 1 до 12 месяцев;

- патент заменяет другие виды налогов;

- стоимость патента не зависит от фактически полученного дохода;

- упрощённый порядок ведения учёта;

- не нужно сдавать декларацию по ПСН;

- низкая ставка по налогу.

Недостатки:

- могут применять только ИП;

- авансовая оплата патента, что неудобно для вновь зарегистрированных ИП;

- нельзя применять, если численность сотрудников более 15 чел. или совокупный годовой доход ИП свыше 60 млн. руб.;

- нельзя учитывать сумму понесённых расходов;

- стоимость патента в регионах РФ разная;

- ведение Книги учёта доходов и расходов.

Выгодный режим налогообложения для салона красоты с численностью сотрудников больше 15 человек — УСН. При этом налогоплательщик определяет, какая будет величина расходов, учитываемых при расчёте базы по УСН. Если соотнести доходы и расходы, можно сделать вывод, какой объект налогообложения предпочтительнее — «доходы» или «доходы минус расходы».

Если в салоне красоты штат сотрудников до 15 человек, можно выбрать ПСН. Но в этом случае нельзя учитывать понесённые расходы, что в некоторой степени аналогично УСН «доходы». И главный минус — патент оформляют только предприниматели. Если салон красоты — ООО, он не сможет использовать ПСН.

Самый сложный режим налогообложения — ОСНО. Его целесообразно применять только в случае, если салон красоты больших размеров, создаёт филиалы, арендует множество помещений. Кроме того, режим подходит, когда не нужно, чтобы было ограничение по доходам или количеству сотрудников.

Переход с ЕНВД на другую систему налогообложения

«Моё дело» возьмёт на себя всю работу по переходу на другой режим.

На патенте могут работать только ИП, компания применять этот режим запрещено. Список видов деятельности, на которых можно применять ПСН, перечислен в статье 346.43 Налогового кодекса. В 2021 году он из обязательного стал рекомендованным. Это значит, что каждый регион может сам решать, на каком виде деятельности можно работать на патенте.

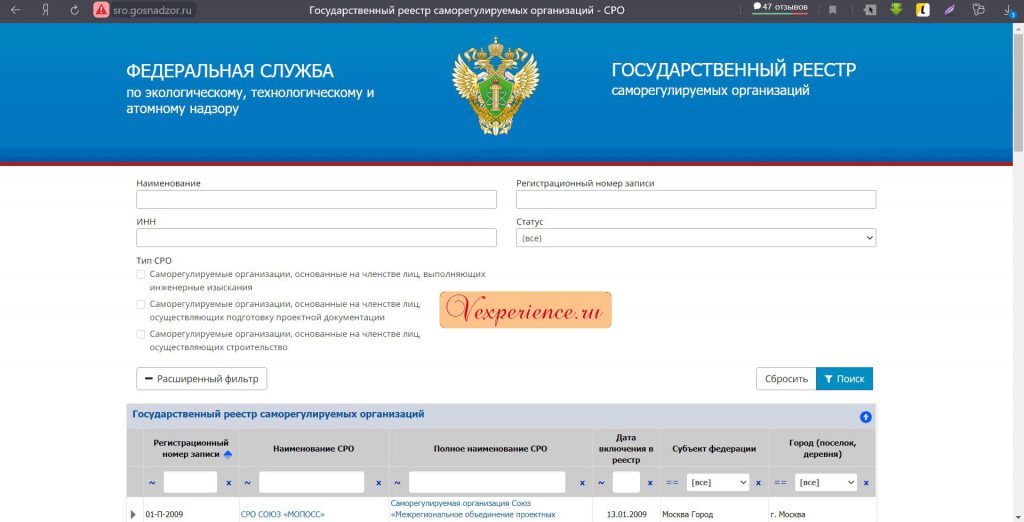

Узнать виды деятельности ПСН можно из регионального закона. Если там нет какого-то пункта из ст. 346.43 НК, получить патент на это нельзя. Разъяснения можно получить в ИФНС.

ИП, чтобы работать на патенте, должны соблюдать условия:

- Работников у предпринимателя не должно быть больше 15. Здесь учитывается численность сотрудников только по видам деятельности на ПСН, а не суммарно на всех налоговых режимах, если предприниматель их совмещает.

- Годовой доход ИП не должен превышать 60 миллионов рублей. При совмещении с другими налоговыми режимами доходы учитывают в сумме.

Статья по теме: Плюсы и минусы ПСН

Образец заполнения заявления на патент по форме 26.5-1

Подробнее познакомимся с заполнением заявления на применение ПСН.

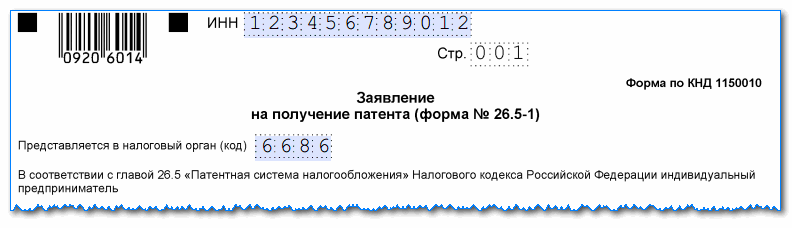

Титульный лист

Сначала указывается вверху ИНН предпринимателя, запрашивающего право на применение патента.

Далее надо вписать код налогового органа, выступающим получателем данного документа. Он состоит из четырех цифр.

В следующих строках необходимо зафиксировать полностью как в документе удостоверяющем личность Ф.И.О. подателя. Надо помнить, что каждый символ должен записываться в одну клетку, если она остается пустой, то в ней проставляется знак «-».

Ниже нужно также записать номер ОГРНИП, который был присвоен предпринимателю при регистрации его в налоговых органах.

Затем указывается полный адрес прописки предпринимателя, который должен соответствовать паспорту или иному подобному документу. Лучше всего при заполнении этого раздела использовать справочник КЛАДР. Пустые строки следует прочеркнуть.

Далее предприниматель должен обозначить число месяцев, в течение которого будет действовать патент, а также установить начальную дату его применения.

Внимание! Дата начала указывается, только если заявление на патент отправляется в ИНС вместе с регистрационными документами. Потом нужно посчитать количество оформленных листов, и указать их число в заявлении

Рекомендуется данное действие осуществлять в самом конце заполнения

Потом нужно посчитать количество оформленных листов, и указать их число в заявлении. Рекомендуется данное действие осуществлять в самом конце заполнения.

Заявление в ИФНС может отправлять представитель предпринимателя. Поэтому в документе в случае необходимости нужно отразить число листов приложений к заявлению.

Дальше идет подразделения документа на два столбца. Налогоплательщик должен заполнять только левую часть.

Шифром обозначается кто сдает заявление:

- 1 — документ подается предпринимателем самостоятельно;

- 2 — заявление подает представитель ИП на основании доверенности.

В последнем случае необходимо обязательно зафиксировать полные Ф.И.О. человека, выступающего представителем ИП. Если заявление отправляется предпринимателем, эти строки прочеркиваются.

Дальше следует внести информацию о контактном телефоне, и проставить подпись и дату.

В следующей строке надо при необходимости отразить реквизиты документа представителя, если сдает заявление ИП, то эти графы также прочеркиваются.

Лист 2

На втором листе также нужно указать ИНН предпринимателя и проставить порядковый его номер.

Далее в соответствующем поде отражается вид деятельности, на который оформляется патент и рядом отражается его код согласно ОКВЭД2.

После этого записывается информация о том, будет ли ИП привлекать для осуществляемого вида деятельности сотрудников. При положительном ответе, нужно указать среднесписочная численность сотрудников, иначе проставляется «0».

В следующих графах указывается ставка обязательно платежа. НК РФ устанавливает ее размер — 6%. Субъекты имеют право ее изменять, поэтому если она отличается от стандартной рядом необходимо зафиксировать реквизиты нормативного документа, в которых она определяется.

Внимание! В некоторых регионах может быть применена льготная ставка по налогу в зависимости от вида деятельности. Поэтому следует уточнять ставку в своей налоговой инспекции

Лист 3

Заполнение третьего листа начинается также с указания ИНН предпринимателя и номера страницы по порядку.

Затем отражается код ОКТМО и полный адрес осуществления деятельности, по которой оформляется патент. В незаполненных клетках нужно поставить «-».

Последующие страницы заполняются, если были выбраны ниже перечисленные виды деятельности:

- Транспортные услуги — отражается количество единиц и тип транспортных средств.

- Аренда — вид помещения и площадь.

- Торговая деятельность в розницу — вид и используемая площадь.

- Торговая деятельность по разъездному типу — вид и количество мест.

- Общепит – вид и площадь помещения.

Внимание! Если в заявлении запрашивается патент на иной вид деятельности, то перечисленные листы не заполняются

СРОКИ подачи заявления на патент для ИП

Индивидуальный предприниматель подает лично или через представителя, направляет в виде почтового отправления с описью вложения. Или передает в электронной форме по телекоммуникационным каналам связи в налоговый орган по месту жительства не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения. Это и есть срок патента.

Налоговый орган обязан в течение 5 дней со дня получения обращения на получение патента выдать. Или направить индивидуальному предпринимателю патент. Или уведомление об отказе в выдаче патента. Патент или уведомление об отказе в выдаче патента выдается индивидуальному предпринимателю под расписку. Или передается иным способом, свидетельствующим о дате его получения. Т.е. срок выдачи патента — 5 рабочих дней. В этот срок налоговая выдаст документ на ПСН.

ДЕЙСТВИЕ патента дифференцировано по муниципальным образованиям

Если же предприниматель желает получить свидетельство ПСН на территории субъекта. Где действие патента ограничено одним или несколькими муниципальными образованиями. И каждое муниципальное образование (или их группу) обслуживает несколько ИФНС. То действовать нужно в зависимости от конкретной ситуации.

1. ИП планирует осуществлять деятельность в муниципальном районе (группе районов). В котором он не состоит на учете по месту жительства. Или по месту ведения деятельности. В данном случае патент можно получить в любом территориальном налоговом органе по месту планируемого осуществления предпринимательской деятельности.

2. ИП состоит на учете по месту жительства в одном из налоговых органов на территории действия патента. В такой ситуации ИП должен подать заявление на получение патента в налоговый орган по месту жительства. Независимо от конкретного места осуществления деятельности на данной территории.

3. ИП состоит на учете в качестве налогоплательщика, применяющего ПСН, в каком-либо налоговом органе на территории действия патента. Но не проживает на этой территории. Для получения еще одного патента (на иной вид деятельности). Заявление следует подать в налоговый орган по месту постановки на учет в качестве налогоплательщика, применяющего ПСН. Независимо от конкретного места осуществления деятельности на данной территории.

4. ИП планирует осуществлять предпринимательскую деятельность на территории, на которой он не состоит на учете по месту жительства. А также в качестве налогоплательщика, применяющего ПСН. В таком случае предприниматель может подать заявление на получение патента в любой налоговый орган. Независимо от конкретного места осуществления деятельности на данной территории.

Покупка патента ИП после повторной постановки на учет

Письмо Минфина РФ № 03-11-12/18502 от 23.05.2013

Ведомство напоминает, что ИП, утративший право на применение ПСН. Или прекративший предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения. До истечения срока действия патента. Вправе вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности. Но не ранее чем со следующего календарного года.

Вместе с тем, пунктом 8 статьи 346.45 Кодекса не предусмотрено ограничение для перехода в течение календарного года на патентную систему налогообложения ИП. Которые утратили право на применение данного специального налогового режима в течение календарного года. Зарегистрировали прекращение деятельности в качестве индивидуального предпринимателя. И вновь зарегистрировались в этом календарном году в качестве ИП.

КОГДА нужно получать НОВЫЙ ПАТЕНТ

Если в течение срока патента число ваших арендаторов увеличилось. То на добавленные объекты вы можете получить отдельный патент. Либо применять по ним иной режим налогообложения.

Если количество торговых объектов в течение налогового периода увеличилось, ИП необходимо получить новый патент

Специалисты Минфина рассмотрели вопрос о порядке применения ПСН в отношении розничной торговли при изменении в налоговом периоде числа торговых объектов.

Согласно представленной позиции ведомства. Если в патенте указано определенное число показателей. А в течение налогового периода появились новые объекты. То для целей налогообложения деятельности с использованием новых объектов ИП обязан получить на них патент. Если этого не сделать, в отношении предпринимательской деятельности с использованием указанных объектов следует применять иные режимы налогообложения.

Порядок продления срока действия патента

Период, на который допускается оформить патент, ограничивается сроком от 1 до 12 месяцев. Но выбранный заявителем временной отрезок не может быть меньше 1 месяца или превышать 1 год.

Часто начинающие работать по указанному методу налогообложения получают патенты на 1 месяц или чаще 2-3 месяца, чтобы оценить преимущества и недостатки системы применительно к конкретному виду деятельности. Если за время тестирования системы предприниматель пришел к выводу, что данный способ налогообложения удобен для него, то необходимо обратиться в ФНС для продления действия разрешения на работу по выбранной системе.

Процедура продления времени действия патента выполняется по схеме, соответствующей процедуре первоначального получения документа при регистрации ИП. В территориальное отделение налоговой службы направляется соответствующее заявление. Оплату налога следует выполнить по реквизитам налогового подразделения, где получен патент.

Передача заявления для пролонгации действия документа должна быть выполнена не позже 20 декабря года, на который распространено действие применяемой системы. Пропуск установленных сроков для обращения за продлением влечет за собой потерю права на данный вид налогообложения.

К сведению! При нарушении периода для обращения или при несвоевременной оплате суммы патент может быть признан недействительным, а заявитель автоматически может быть переведен на иной вариант налогообложения (ОСНО). Повторная подача заявления (по указываемому ранее виду деятельности) возможна лишь на следующий год (ст. 346 НК РФ), при этом заявитель должен будет пройти процедуру полностью, как при первоначальном обращении за патентом.