Налогообложение компенсации за неиспользованный отпуск при увольнении

Содержание:

- Когда выплатят выходные пособия?

- Компенсация за увольнение по соглашению сторон — 2020

- НДФЛ

- Документооборот при увольнении по соглашению сторон

- Выходное пособие при увольнении

- Налогообложение и уплата страховых взносов

- Выходное пособие при ликвидации частных учреждений

- Выходное пособие при ликвидации в 2021 году: расчет

Когда выплатят выходные пособия?

Выходное пособие выплачивается в ситуациях, которые предусмотрены законодательством или же прописаны в индивидуальных трудовых контрактах.

Законодательно компенсации увольняемым положены в следующих случаях:

- Нарушение трудового контракта, если оно произошло не по вине трудящегося и не позволяющее продолжать работу далее.

- Ликвидация предприятия.

- Нетрудоспособность сотрудника, инвалидность.

- Сокращение численности штата предприятия.

- Призыв работающего в армию.

- Отказ работающего перевестись в другой регион или область.

Другие возможные выплаты устанавливаются непосредственно во время принятия на работу или соглашения на увольнение.

При увольнении выплачивается в размере одного месячного заработка, если после месяца поисков работы, уволенный не найдет новую, ему выплачивается еще один средний заработок. В период сокращений количество выплат увеличивается.

Компенсация за увольнение по соглашению сторон — 2020

1 ч. 1 ст. 81 ТК РФ) либо сокращением численности или штата работников организации (п. 2 ч. 1 ст. 81 ТК РФ) увольняемому работнику выплачивается выходное пособие в размере среднего месячного заработка.

Кроме того, трудовым договором или коллективным договором могут предусматриваться другие случаи выплаты выходных пособий, а также устанавливаться повышенные размеры выходных пособий.

При этом ст. 57 ТК РФ предусмотрено, что, если при заключении трудового договора в него не были включены какие-либо условия, эти условия могут быть определены отдельным приложением к трудовому договору либо отдельным соглашением сторон, заключаемым в письменной форме, которые являются неотъемлемой частью трудового договора.

Учитывая изложенное, затраты на выплату выходных пособий при расторжении трудовых договоров по соглашению сторон, размер которых установлен в трудовом договоре или дополнением к нему, включаются в состав расходов, учитываемых при определении налоговой базы по налогу на прибыль организаций.

По налогу на доходы физических лиц сообщаем.

Согласно п. 3 ст. 217 НК РФ освобождаются от обложения НДФЛ компенсационные выплаты, установленные законодательством РФ, связанные с увольнением работников, за исключением суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях.

Таким образом, выплаты, производимые, в том числе при увольнении, сотрудникам организации на основании соглашения о расторжении трудового договора, являющегося неотъемлемой частью трудового договора, освобождаются от обложения НДФЛ на основании п. 3 ст. 217 НК РФ в сумме, не превышающей в целом трехкратный размер среднего месячного заработка (шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях). Суммы превышения трехкратного размера (шестикратного размера) среднего месячного заработка подлежат обложению налогом на доходы физических лиц в установленном порядке.

Указанные положения применяются в отношении доходов любых сотрудников организации независимо от занимаемой должности.

Одновременно сообщаем, что настоящее письмо Департамента не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с Письмом Минфина от 07.08.2007 N 03-02-07/2-138 направляемое мнение Департамента имеет информационно-разъяснительный характер по вопросам применения законодательства РФ о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Специалисты ААА-Инвест выполнят для Вас услуги заполнения и подачи налоговой декларации по налогу на доходы физических лиц, в том числе дистанционно дляклиентов из любого региона РФ.

Невозможность очной встречи не является препятствием для выполнения услуг нашими экспертами!

Ндфл с выходного пособия при увольнении Действующее законодательство позволяет выявить ситуации для уплаты выходных пособий:

- согласно статье 84 Трудового кодекса России, выплата осуществляется при расторжении трудового договора по причине нарушения правил заключения. Совершается это, если проступок не со стороны сотрудника, а продолжение выполнения трудовых функций невозможно;

- согласно статье 178 Трудового кодекса России, возможно получить выплату, если компания идет к ликвидации или сокращению штатной позиции;

- согласно части 3 аналогичного правового акта, расторжение трудового договора возможно в связи с призывом сотрудников в ВС;

- согласно абзацу 5 аналогичного правового акта, возможно получение выплат за счет отказа работника переводиться в другую местность для выполнения трудовых обязанностей.

Список все обстоятельств не закрыт.

НДФЛ

Обложение НДФЛ и страховыми взносами распространяется исключительно на обязательные типы выплат, к которым выходное пособие не принадлежит. Исключение составляют денежные суммы, которые превосходят среднемесячный заработок работника в три и более раз. Более того, для сотрудников Крайнего Севера предусмотрены особые льготные условия налогообложения. Размер пособия, не облагающегося налогами, увеличен для них до шести раз.

НДФЛ поступает в государственную казну, будучи процентом, вычитаемым из зарплат граждан

Как нетрудно догадаться, при расчете всех денежных компенсаций, связанных с сокращением, за основу берется средний дневной заработок за расчетный период. При этом в расчете участвуют заработная плата, премии и другие надбавки, выплачиваемые сотруднику работодателем. Не участвуют в расчете следующие выплаты:

- выплаты по больничному листу;

- выплаты за период отпуска;

- выплаты по беременности и родам.

Выплаты по больничному не относятся к дневному заработку

Сам расчетный период традиционно включает в себя двенадцать месяцев, отсчитываемые со дня увольнения сотрудника.

Типы дохода, облагаемые налогами, представлены в таблице.

Таблица 1. НДФЛ в 2019 году

| Размер налога | Наименование | Расчет |

|---|---|---|

| 13% | — зарплаты; — отпускные; — пособия |

Нарастающий итог + применение вычетов и зачет уже выплаченного НДФЛ |

| 13% | Заработок от долевого участия | Отдельно для разных видов дохода без вычетов и зачетов уже внесенного НДФЛ |

| 35% | Выигрыши и призы | |

| 13% | Заработок налоговых нерецензентов РФ | |

| 15% | Дивиденды налоговых нерецензентов | |

| 9% | Процент по облигациям, имеющим ипотечное покрытие (эмитированы до 01.01.2007) | |

| 30% | Доходы, получаемые от ценных бумаг организаций РФ, чьи права учитываются на депо иностранного номинального держателя |

Примеры

Полученную информацию попробуем применить на двух примерах. В первом из них выходное пособие превышает утроенный среднемесячный заработок, в то время как во втором ситуация обратная.

Пример 1. Допустим, что в организации работает сотрудник Юрий, чей среднемесячный доход равняется 43 000 рублей. В результате расчетов, ему было сформировано выходное пособие в размере 120 000 рублей. Для того, чтобы узнать, потребуется ли Юрию выплачивать НДФЛ, нам необходимо:

- троекратно увеличить средний заработок;

- сравнить его с выходным пособием.

43 000 * 3 = 129 000

129 000 > 120 000, а следовательно НДФЛ выплачивать не требуется.

Если выходное пособие не превосходит утроенный среднемесячный заработок, то оно не облагается НДФЛ

Пример 2. Допустим, что сумма выходного пособия Юрия осталась прежней, однако его среднемесячный заработок теперь составляет 38 000 рублей. В таком случае, путем нехитрых вычислений мы обнаруживаем, что даже в троекратном размере эта цифра даже не сравняется с выходным пособием.

114 000 < 120 000. В таком случае Юрию придется уплатить НДФЛ с разницы, которая составляет 6 000 рублей.

Документооборот при увольнении по соглашению сторон

Из требований части 1 статьи 67 и статьи 72 Трудового кодекса следует, что и сам трудовой договор, и соглашение об изменении его условий оформляются в письменной форме в двух экземплярах. Таким же образом составляют и соглашение об увольнении. Но, прежде чем его заключить, стороны должны договориться. Рассмотрим все этапы процедуры увольнения по соглашению сторон.

Работодатель — инициатор увольнения

Допустим, что инициатором расторжения трудового договора является работодатель. Свое намерение он должен выразить в письме работнику (образец см. ниже). В документе обязательно следует указать основание увольнения (по соглашению сторон) и его предполагаемую дату.

Образец письма работодателя о расторжении трудового договора

Работник не согласен

Если работник не согласен расторгнуть трудовой договор на условиях, предложенных работодателем, он вправе в ответном письме сообщить об этом и предложить свои условия (образец см. ниже).

Для того чтобы избежать длительной переписки, эффективнее сесть за стол переговоров и обсудить все нюансы расторжения трудового договора.

Образец ответного письма работника

Переговоры работника и работодателя

Как правило, в случае необходимости уволить значительное число сотрудников переговоры проводятся не с каждым в отдельности, а в ходе общего собрания заинтересованных лиц. Вести переговоры (собрание) может не только генеральный директор, но и любой сотрудник, уполномоченный администрацией, например специалист отдела кадров. Желательно, чтобы в ходе переговоров стороны пришли к полному взаимопониманию.

По результатам переговоров составляется текст соглашения об увольнении

Обратите внимание: даже если переговоры проводились в форме собрания, а условия расторжения трудового договора для всех увольняемых приняты единые, соглашение об увольнении составляется для каждого работника отдельно. Подписывает документы руководитель организации, а не работник, который был уполномочен вести переговоры

Составляем соглашение о расторжении трудового договора

После переговоров, придя к обоюдовыгодному решению, стороны должны зафиксировать его в соглашении о расторжении трудового договора (образец см. ниже). В этом документе необходимо прописать основание увольнения (соглашение сторон), сроки, размер выходного пособия, если о его выплате есть договоренность. Советуем дополнительно обговорить тот факт, что размер выходного пособия является окончательным, изменению или дополнению не подлежит и стороны взаимных претензий друг к другу не имеют.

Соглашение составляют в двух экземплярах, как и трудовой договор. В случае масштабных увольнений рекомендуем присваивать соглашениям порядковый номер, который затем указывают в тексте приказа об увольнении в графе «Документ-основание».

Приказ об увольнении

После подписания сторонами соглашения о расторжении трудового договора специалисту кадровой службы предстоит составить приказ о расторжении (прекращении) трудового договора (образец см. ниже). Унифицированные формы приказа (№ Т-8 и Т-8а) утверждены постановлением Госкомстата России от 05.01.2004 № 1. Формулировка основания увольнения будет следующей: расторжение трудового договора по соглашению сторон (п. 1 ч. 1 ст. 77 Трудового кодекса Российской Федерации), а документом-основанием — соглашение о расторжении трудового договора.

Образец соглашения о расторжении трудового договора

Запись в трудовой книжке

В трудовой книжке нужно сделать запись: «Трудовой договор расторгнут по соглашению сторон, пункт 1 части 1 статьи 77 Трудового кодекса Российской Федерации». После внесения записи об увольнении работник должен с ней ознакомиться и расписаться в трудовой книжке. Можно попросить его сделать запись «Ознакомлен» и поставить подпись ниже подписи кадровика или же просто расписаться. После получения трудовой книжки работник также должен расписаться в книге учета трудовых книжек и вкладышей к ним по форме, утвержденной в приложении № 3 к постановлению № 69, и на последней странице личной карточки (унифицированная форма № Т-2 утверждена постановлением Госкомстата России от 05.01.2004 № 1).

Образец записи в трудовой книжке

Выходное пособие при увольнении

Налогообложение подразумевает, что доходы физических лиц облагаются налогом в размере 13%. Это основная ставка НДФЛ в 2021 году для российских граждан. Но существуют и другие ставки. Например, иностранцы обязаны уплачивать со своей прибыли 30%.

Перед тем, как проводить расчет, бухгалтер обязан учесть специальный налоговый вычет. Это определенная сумма, которая не облагается налогами:

- инвалиды могут рассчитывать на 3 тыс. ежемесячно;

- Герои РФ – на 500 рублей;

- работники с детьми – до 3 тыс. рублей.

Итак, срок уплаты НДФЛ при увольнении остается неизменным. Поэтому наниматель должен осуществить все перечисления не позднее, чем на следующий день после перечисления выплаты работнику.

При этом оплата должна быть осуществлена полностью. То есть, уволенному лицу должны отдать не только заработок, но и все возмещения, включая компенсационные выплаты.

Каждый работник имеет право воспользоваться 28 днями отдыха, предоставляемого работодателем ежегодно. Количество дней может быть больше, но меньше – нет.

Если учитывать, что причины для ухода могут быть любыми, то неудивительно, что подчиненный не успел использовать свой отпуск полностью. Например, его уволили за нарушение дисциплины или несоответствие должности.

Даже при сокращении штата положена компенсация отпуска лицу.

Но облагается ли компенсация за отпускные дни подоходным сбором? Это крайне важно знать. Да, НДФЛ с компенсации наниматель обязан уплачивать

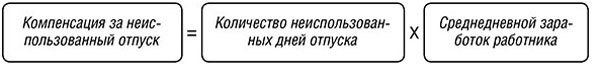

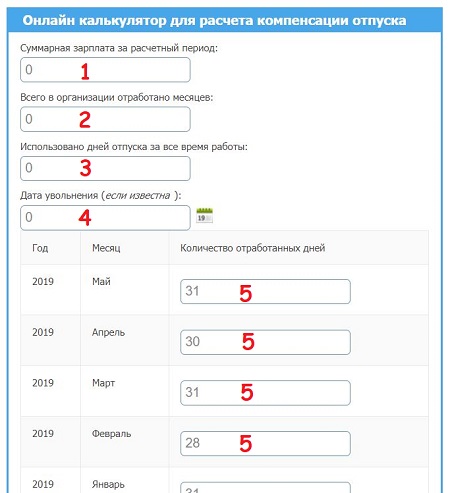

Сначала осуществляется расчет самой выплаты компенсации за неиспользованный отпуск при увольнении. Периодом для расчета является 12 месяцев. Далее берется необходимый процент от суммы.

Справка: выплата за неиспользованный отпуск при увольнении облагается 13%, как и другая прибыль. Удерживаемый компенсации при увольнении налог перечисляется в установленные законом сроки. Компенсация отпуска при увольнении выдается на руки уже с учетом всех необходимых удержаний.

В последний день работы с сотрудником должен быть произведен окончательный расчет. В этот день ему должны быть выплачены:

- зарплата, премии, надбавки по последний день работы;

- компенсация за неиспользованный отпуск;

- выходное пособие по закону или в соответствии с трудовым договором.

Кроме того, если сотрудник увольняется по сокращению, то ему сохраняется доход на время трудоустройства на второй, а в исключительном случае и на третий месяц после расторжения трудового договора.

Зарплата за последний месяц работы облагается налогом в обычном порядке. Если сотрудник — резидент, то удержание следует производить по ставке 13 %, если нет — по ставке 30 %.

Для выходного пособия и сохраняемого заработка на время трудоустройства установлен особый порядок налогообложения. Такая компенсация при увольнении облагается НДФЛ, если превышает трехмесячный средний заработок сотрудника. Для работников организаций Крайнего Севера и приравненных к нему территорий такой предел составляет шесть среднемесячных заработков

При этом не важно, по какому основанию выплачено выходное пособие: по закону или по условиям трудового договора. В любом случае с суммы превышения необходимо удержать и перечислить в бюджет НДФЛ

Компенсация отпуска при увольнении облагается НДФЛ в полном объеме, независимо от основания расторжения трудового договора (п. 3 ст. 217 НК РФ).

Налогообложение и уплата страховых взносов

Часто возникающий вопрос при увольнении в связи с ликвидацией юрлица или сокращением штата сотрудников заключается в возможности платить или не платить налог на доход физического лица на сумму выплаты по увольнению.

Если учитывать размер компенсации, пятикратно превышающий средний месячный доход сотрудника, или восьмикратный размер для жителей некоторых районов Крайнего Севера, то вопрос остается насущным для многих уволенных граждан.

Учтите! Для решения данного вопроса существует пункт 3 статьи 217 Налогового кодекса России, в котором указано следующее:

- если пособие по увольнению не превышает в 3 раза средний доход работника за месяц, то гражданин освобождается от уплаты подоходного налога физического лица;

- если гражданин уволен из организации, зарегистрированной на территории Крайнего Севера и иных территориях, приравненных в статусе к Крайнему Северу, то не облагается выплата в размере, не превышающем в 6 раз средний месячный доход.

Нужно учесть, что в состав выплат включены начисления, которые рассчитываются дополнительно в зависимости от количества дней, оставшихся до завершения периода предупреждения о сокращении или увольнении. Такая дополнительная компенсация выплачивается в соответствии с нормами, указанными в статье 180 Трудового кодекса РФ.

Систематически виды выплат по увольнению и их налогообложение можно представить так.

Следующие выплаты включаются в учет налоговых расходов, не облагаются НДФЛ, взносы на травматизм не облагаются налогом:

- стандартное выходное пособие, выплачиваемое в соответствии с Трудовым кодексом;

- средний заработок за время трудоустройства, если он не превышал троекратный размер среднего дохода в месяц уволенного (6-кратный средний размер зарплаты для работников Крайнего Севера);

- компенсационные выплаты за расторжение договора с нарушением предупредительного срока в 2 месяца до его истечения;

- выплата топ-менеджерам в сумме троекратно превышающей средний заработок за месяц.

Могут ли уволить из-за возраста?

Выплаты по коллективным и трудовым договорам не облагаются НДФЛ, но взносы, включая перечисления «на травматизм», облагаются налогом.

Если размер полной компенсации после увольнения не превышает ограничения, включая ограничения для жителей Крайнего Севера, то уволенный освобождается от уплаты страховых взносов на основании закона № 125-ФЗ «Об обязательном социальном страховании».

Выходное пособие при ликвидации частных учреждений

Частным бизнесом считается бизнес, в организацию которого не были вложены средства из государственного бюджета. Учреждения такого типа делятся на два подвида: Общества с ограниченной ответственностью (коллективные) и Индивидуальные предпринимательства (единоличные).

Решение о ликвидации принимается собственником. Он же назначает ликвидационную комиссию. В ее обязанности входит контроль над объектом и уплата бывшим сотрудникам положенного пособия. При ликвидации увольняют всех без разбора: действующих сотрудников, женщин в декрете, находящихся в отпуске работников.

Как только решение о ликвидации официально утверждено органами юстиции, ликвидационная комиссия обязана проделать следующие этапы работы:

- информирование об увольнении за два месяца (документ выдается под роспись каждому работнику). Отчет времени идет с момента подписания;

- в последующие два месяца идет подготовка личных дел работников. Высчитывается сумма к выплате на каждое трудоустроенное лицо. Бывает, комиссия решает наиболее выгодным вариантом назначить всем работникам отпуск. Это делается, чтобы в дальнейшем не платить возмещение за неиспользованные отпускные дни;

- в последний день службы работник получает расчет. Ему выдают трудовую книжку. В ней имеется запись о вынужденном увольнении, которое произошло из-за ликвидации организации.

В полный расчет, выдающийся каждому сотруднику, входит:

- возмещение за неиспользованные отпуска (за все, которые полагались работнику согласно его должности, а не только за стандартные месячные отпуска);

- заработок, рассчитанный исходя из количества рабочих дней в последнем месяце;

- заработная плата за последующие два месяца, выведенная исходя из оклада за последний отработанный месяц.

Вышеописанный расчет действует при ликвидации ИП. Законность расчета установлена государственными органами.

В некоторых случаях работодатели по собственному желанию повышают средний расчет по увольнению. Они составляют договора, в которых оговариваются конкретные суммы, готовые к выплате, если предприятие придется ликвидировать. Это абсолютно законно. Работодатель имеет право увеличить расчет, однако урезать его он не вправе.

Иногда компании выпускают уведомление о массовом сокращении. Данные о каждом рабочем передаются в службу занятости. Указывается профессия, квалификации и размер заработка конкретного лица.

Иногда объявления о ликвидации помещают в газету. Даже при таком условии ликвидационная комиссия обязуется проинформировать трудящихся индивидуально.

Работникам, вовлеченным в сезонные работы, выдается сумма в размере двухнедельного заработка. Сотрудникам, действующим по трудовому договору сроком меньше двух месяцев, пособие не полагается. Если сотрудник совмещает несколько работ, ему выплачивается типовое пособие.

Существует вариант получить от ликвидированной организации выплату и за третий месяц безработицы. Право на такую привилегию можно получить следующим образом:

- В течение двух недель с момента увольнения работник встает на учет на биржу труда.

- Он остается нетрудоустроенным в течение двух месяцев.

- Спустя два месяца в центре занятости бывшему работнику выдается уведомление, что он не имеет постоянного места работы. Этот документ бывший работник подает своему бывшему начальнику.

- Работодатель, который не успел ликвидировать свое предприятие полностью, обязан принять уведомление работника с сопутствующим письменным заявлением.

- Если документы законны, работодатель обязан заплатить издержку за третий месяц вынужденной безработицы.

Внимание! Каждому вынужденно сокращенному лицу служба занятости обязуется предоставить работу, соответствует его профпригодности. В расчет берется профессиональная подготовка, месячный оклад, положение на прежнем месте, физическое состояние, удаленность места проживания от потенциального места работы

Например, если служащий получал зарплату, превышающую предел прожиточного минимума, предложить ему должность с окладом, который находится ниже этого порога, не имеют права. Новая заработная плата должна либо соответствовать прежней, либо превышать ее. Выходное пособие женщинам, которые уходят в декретный отпуск, выплачивается по вышеупомянутой схеме.

Выходное пособие при ликвидации в 2021 году: расчет

Выплата выходного пособия при ликвидации организации – одна из обязанностей работодателей. Каковы этапы прохождения ликвидации и на каком из них предстоит выдать компенсации? Какими НПА нужно руководствоваться, принимая решение? Как сделать необходимые расчеты?

Общая информация о ликвидации

Основанием для прекращения деятельности могут стать личные причины, финансовые проблемы, снижение эффективности или корпоративные конфликты.

Компания может ликвидироваться как в добровольном порядке, так и по решению суда. В первом случае процедура проходит в 10 этапов:

- при расторжении бессрочного договора – не позднее, чем за 2 месяца до начала процедуры;

- увольнение сезонных работников – 7 дней (ст. 296 ТК РФ);

- срочный договор до 2 месяцев – не позднее, чем за 3 календарных дня (ст. 292 ТК РФ).

- Отправка уведомлений о ликвидации кредиторам, службе занятости.

- Прохождение выездной налоговой проверки.

- Взыскание долгов с должников.

- Составление промежуточного ликвидационного баланса.

- Инвентаризация.

- Расчеты с кредиторами и персоналом.

- Составление ликвидационного баланса и внесение данных в ЕГРЮЛ.

При ликвидации увольняются абсолютно все, в том числе попадающие в категорию льготников: беременные женщины, сотрудницы, находящиеся в декретном отпуске либо на больничном. Выплачивается задолженность по заработной плате, премиальные выплаты, компенсации за неиспользованный отпуск. Но что нужно знать про выплату выходного пособия при ликвидации организации?

Правовые основы

Выплаты бывают обязательными и дополнительными. Первые регулируются ст. 178 ТК РФ. Выдаются в размере среднемесячного заработка. Вторые регулируется ст. 80 ТК РФ. Отличаются тем, что:

Получите бесплатную юридическую консультацию, задав вопрос в форме ниже!

- начисляются в случае прекращения трудового договора до истечения 2-х месячного срока предупреждения;

- требуют согласия обеих сторон трудовых отношений;

- определяются за другой период (от даты фактического увольнения до истечения 2-х месячного срока предупреждения).

Предназначение выходного пособия – компенсация работнику времени, потраченного на поиск работы. Трудовой кодекс предлагает такие компенсации:

| Общие случаи | Сотрудничество с сезонными работниками | Сотрудничество с работниками Крайнего Севера |

| Компенсации выплачиваются за первый месяц трудоустройства. По предоставлению трудовой книжки с соответствующим заявлением работодатель обязан компенсировать второй месяц трудоустройства. (ст. 178 ТК РФ). | Пособие выплачивается за 2 недели согласно ст. 296 ТК РФ. | Могут рассчитывать на компенсацию, даже если не трудоустраиваются в течение полугода (ст. 318 ТК РФ). |

Условия предоставления:

- уволенный стоит на учете в центре занятости не менее 2 недель (в общем случае) и для работников на Крайнем Севере 1 месяц с момента даты увольнения по факту;

- отсутствие трудоустройства (факт подтверждается отсутствием соответствующей записи в трудовой книжке).

Порядок расчета

Расчет для полного месяца будет выглядеть так:

Выходное пособие = ЗП ср.д x Драб., где:

ЗПср.д.– среднедневная зарплата;

Драб. – количество рабочих дней, которые фирма обязана компенсировать.

Для неполного месяца расчет выходного пособия будет производиться по следующей формуле:

Выходное пособие = ЗП ср.д x Драб.(неполн), где

Драб.(непол.) – фактическое количество рабочих дней в неполном месяце, которые фирма обязана компенсировать.

Среднедневная зарплата равна отношению суммы выплат, приходящихся на расчётный период (ЗПрп) к фактическому количеству отработанных дней в расчетном периоде (Дотр.):

ЗП ср.д. = ЗП рп. / Дотр.

Пример. ООО “Айсберг” планирует процесс ликвидации. В качестве покрываемого периода рассмотрим время с 1.07. 2021 года по 31.05. 2019. Начисленная зарплата составила 463 900 руб., число фактически отработанных дней 245. Определите размер выходного пособия при ликвидации организации.

Решение:

- Размер среднедневной зарплаты равен: 463 900 / 245 = 1893,5 р.

- Согласно производственному календарю, в августе 2021 число рабочих дней – 23. Выходное пособие составит: 1893,5 руб. х 23 дня = 43 549, 8 руб.

Компания обязана выплатить уволенным работникам за первый месяц выходное пособие 43 549,8 руб. Тем, кто не сможет трудоустроиться во втором месяце при соблюдении соответствующих условий (постановка в центр занятости, отсутствие записи в трудовой книжке) сумма оплачивается повторно.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.