Перечень видов деятельности, которые не требуют регистрации ип

Содержание:

- Налоги и обязательные платежи ИП 2021

- Можно ли работать и открыть ИП

- Как получить дубликат свидетельства ОГРН или ОГРНИП

- Как выбрать

- Главные отличия ИП от организации

- Кто может стать предпринимателем

- Пошаговая инструкция по оформлению заявления с помощью сервиса ФНС.

- ШАГ 2. Наименование ИП

- ШАГ 0. Общая информация об ИП

- Сравнительная таблица — плюсы и минусы ООО

Налоги и обязательные платежи ИП 2021

Какие налоги платит ИП? Это зависит от того, какую систему налогообложения вы выбрали. Налоги отличаются ставкой, базой, периодом, порядком расчета и сроками уплаты. Если вас интересует, как уменьшить налоги ИП, то надо ознакомиться со всеми системами налогообложения, действующими в РФ.

Предприниматели могут выбрать одну из пяти систем налогообложения для ИП:

- ОСНО или общая система налогообложения – сложная, с высокой налоговой нагрузкой, но позволяющая вести любой вид деятельности и не имеющая никаких ограничений. Работать на ОСНО может любой желающий, но если говорить об уменьшении налогов ИП, то таких возможностей общая система налогообложения для ИП не дает. Ставка на получаемые доходы будет на этом режиме такой же, как и НДФЛ с зарплаты – 13%, а кроме того, надо платить НДС – самый сложный для расчета и уплаты налог. Ставка НДС, в зависимости от категории товара или услуг, составляет от 0% до 20%. Но от уплаты этого налога можно получить освобождение, если доход за три месяца не превысил 2 млн рублей.

- УСН или упрощенная система налогообложения – ее выбирает большинство начинающих предпринимателей. У этого режима есть два варианта: УСН Доходы и УСН Доходы минус расходы, которые сильно отличаются между собой. Если вы выберете объект «Доходы», то налог ИП на УСН в 2021 году составит всего 6% от полученного дохода. Это хороший вариант, если расходы, связанные с бизнесом, у вас небольшие, потому что учитывать затраты на этом режиме нельзя. Если же расходы составляют 65-70% доходов, то выгоднее выбирать УСН Доходы минус расходы. Налоги ИП в этом случае будут рассчитываются по ставке от 5% до 15% на разницу между доходами и расходами. Разрешенные виды деятельности на УСН почти совпадают с видами деятельности, доступными любому ИП на ОСНО.

- ЕСХН или сельхозналог – выгодный режим, на котором надо платить всего лишь 6% от разницы доходов и расходов. Кроме того, с 2019 на этом режиме надо перечислять НДС, от уплаты которого можно освободиться, если доходы не превышают 80 млн рублей в год. Применять ЕСХН вправе только ИП, производящие собственную сельхозпродукцию или занимающиеся рыбоводством, а также те, кто оказывает им определенные услуги.

- ПСН или патентная система налогообложения. Это единственный налоговый режим, предназначенный только для ИП. Особенность ПСН в том, что налогом облагается не реальный, а рассчитанный государством доход. Виды деятельности ограничены услугами и розницей, но разрешено также мелкое производство: валяной обуви, очков, визиток, ковров, сельхозинвентаря, молочной продукции, хлеба, колбас и др.

- НПД или налог на профессиональный доход — новый режим, который начинался в качестве эксперимента, но с 2021 года действует во всех регионах РФ. Применять его могут только ИП без работников, которые занимаются оказанием услуг, выполнением работ и продажей товаров собственного изготовления.

Все специальные системы налогообложения (УСН, ЕСХН, ПСН, НПД) требуют от предпринимателя соблюдения множества условий: ограничение численности работников, лимит получаемых доходов, определенные виды деятельности и др. Выбор системы налогообложения с учетом всех критериев уже превращается в непростую задачу, а ведь у ИП есть обязанность платить, кроме налогов, еще и страховые взносы за себя.

Взносы ИП за себя – это отчисления в фонды на пенсионное и медицинское обеспечение. Каждый год государство рассчитывает фиксированную сумму, которую ИП должен платить, независимо от того, работал ли он и был ли получен доход (исключение — НПД, где взносы платят добровольно).

В 2021 году фиксированная сумма взносов предпринимателя за себя составляет 40 874 рубля. Если же ваши доходы за год превысили 300 000 рублей, то взносы в ПФР рассчитывают дополнительно, из расчета 1% от дохода сверх лимита.

Собираетесь открыть ИП? Не забудьте про расчетный счёт — он упростит ведение бизнеса, уплату налогов и страховых взносов. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Ознакомиться с предложениями вы можете у нас на сайте.

Можно ли работать и открыть ИП

Физические лица — за исключением госслужащих — имеют право зарегистрировать ИП и начать собственное дело, не увольняясь с основного места работы. Они могут сотрудничать с работодателем на условиях трудового договора и оказывать услуги на основании договоров гражданско-правового характера.

Исключение составляют те категории работников, которые обслуживают нужды государства: чиновники, военнослужащие, сотрудники прокуратуры и органов безопасности. Данный контингент не имеет права заниматься бизнесом — усидеть одновременно в кресле депутата и кресле собственного офиса невозможно.

Некоторых волнует вопрос: “Можно ли оформить ИП, если официально работаю, и не сообщать об этом начальнику?” Отвечаем: да. Сотрудник не обязан уведомлять работодателя о том, что он получил свидетельство о государственной регистрации ИП и теперь в свободное от основной работы время ведёт бизнес. В трудовую книжку вносятся исключительно записи о работе по найму, данные об ИП содержатся в государственном реестре и доступны по официальному запросу.

Однако работодатели сами зачастую заинтересованы в том, чтобы предпочесть индивидуального предпринимателя штатному работнику, и, узнав о новом статусе сотрудника, могут предложить ему изменить формат дальнейшей работы. Дело в том, что, если какую-то рабочую функцию выполняет ИП, компания в значительной степени экономит на так называемых зарплатных налогах — страховые взносы индивидуальный предприниматель платит за себя сам. Кроме того, приходящему сотруднику в статусе ИП не нужно оплачивать отпуск и больничные, социальный пакет ему тоже не полагается. Отсутствие трудовых гарантий не идёт на пользу индивидуальному предпринимателю, зато его выгодой являются меньшие вычеты из заработанного. Например, на упрощённой системе налогообложения нужно платить в бюджет 6 % от доходов, в то время как с заработной платы штатного сотрудника вычитают 13 % подоходного налога.

Впрочем, зарегистрировав ИП, не стоит спешить с заявлением на увольнение в целях перейти с работодателем на иной формат сотрудничества. Проблема в том, что вышеописанный сценарий рассматривается налоговиками как желание уйти от налогов посредством необоснованной замены трудовых отношений гражданско-правовыми. Несмотря на то, что судебные органы в разбирательствах по такому вопросу часто встают на сторону ИП и его контрагента, злоупотреблять этим не стоит.

Заключая договоры гражданско-правового характера с ИП, важно составлять их грамотно — не допускать формулировок, которые позволили бы проверяющим органам усмотреть в этих деловых отношениях трудовые. К таким формулировкам относятся:

- наименование должности и обозначение субординации (в гражданско-правовых отношениях нет начальников и подчинённых, а есть заказчики и исполнители);

- должностной оклад, тарифные ставки, компенсации и т. п. (труд исполнителя оплачивается исходя из конечного результата, принимаемого по акту);

- указание на то, что исполнитель должен соблюдать правила внутреннего распорядка компании, для которой выполняет работу;

- социальный пакет и создание условий труда.

Если ИП работает по трудовому договору, он пользуется всеми преимуществами такого сотрудничества. В установленные сроки ему начисляется зарплата, он может рассчитывать на премию, отдыхает в отпуске за счёт работодателя, а в случае снятия с должности получает пособие по увольнению. Когда ИП работает по найму, он обязан соблюдать правила внутреннего трудового распорядка.

Как получить дубликат свидетельства ОГРН или ОГРНИП

ОГРН и ОГРИНП относятся к регистрационным документам организации или ИП, как и выписка из гос. реестра или ИНН, которые выдает налоговая служба при ее создании.

Однако по различным причинам, как зависящим от юридических или физических лиц, так и не зависящим основной государственный рег. номер может быть утерян, как и другие документы компании, учредительные или регистрационные. Поэтому предусмотрена процедура восстановления основного номера.

Чтобы получить дубликат свидетельства ОГРН, в налоговую службу (для Москвы – МИФНС № 46 должен обратиться лично с заявлением в свободной форме руководитель компании с паспортом или иное уполномоченное лицо, действующее по доверенности.

В заявлении необходимо указать:

- наименование фирмы;

- дату внесения записи в ЕГРЮЛ;

- ОГРН (ГРН), ИНН, КПП компании;

- причины получения дубликата ОГРН.

Также помимо заявления необходимо оплатить госпошлину и представить в налоговую подтверждающую это квитанцию. Госпошлина за дубликат свидетельства ОГРН составляет 20% от суммы оплаты регистрации юридического лица (например, 20% от 4 тыс. руб. – 800 руб.).

Аналогичным образом может обратиться за дубликатом ОГРНИП и физическое лицо, являющееся ИП, в налоговую службу с паспортом и заявлением в свободной форме, с указанием сведений о фирме, а также с квитанцией об оплате госпошлины (20% от 2 тыс. руб. – 400 руб.).

Как видите, свидетельство ОГРН и ОГРНИП – это важный документа для компании или ИП, а также номер, который содержит полезную информацию. И у каждой организации или предпринимателя должен быть такой основной рег. номер, применение и назначение которого многофункционально

Основной государственный регистрационный номер (ОГРН) с 1 июля 2002 года присваивается организации при ее создании, а точнее при внесении записи о ее государственной регистрации в Единый государственный реестр юридических лиц (ЕГРЮЛ). ОГРН используется в качестве номера регистрационного дела юрлица.

Информация о том, какой ОГРН присвоен организации, содержится в свидетельстве о государственной регистрации юридического лица, которое выдает налоговый орган по месту регистрации фирмы.

ОГРН, вносимый в ЕГРЮЛ, состоит из 13 знаков и имеет следующую расшифровку:

- первый символ – признак отнесения государственного регистрационного номера записи: 1, 5 – к ОГРН; 2, 6, 7, 8, 9 – к иному государственному регистрационному номеру. Иными словами, первая цифра указывает на характер записи в ЕГРЮЛ и означает первичную регистрацию или просто изменение данных;

- 2-й, 3-й знаки – две последние цифры года внесения записи в ЕГРЮЛ;

- 4-й, 5-й – кодовое обозначение субъекта РФ, в котором зарегистрирована организация;

- с 6-го по 12-й знак – сам номер записи, внесенной в госреестр в течение года;

- 13-й символ – контрольное число, младший разряд остатка от деления предыдущего 12-значного числа на 11.

ОГРН указывается:

- во всех записях в госреестре, относящихся к данному юрлицу;

- в документах, подтверждающих внесение соответствующих записей в госреестр;

- во всех документах этой организации наряду с ее наименованием;

- в сведениях о государственной регистрации, публикуемых регистрирующими органами;

- в актах правительства и федеральных органов исполнительной власти при упоминании юридических лиц, зарегистрированных на территории РФ (за исключением органов государственной власти и органов местного самоуправления).

С помощью ОГРН можно проверить факт существования юрлица, достоверность документации, получаемой от контрагента, узнать Ф. И. О. директора фирмы, ее ИНН и юридический адрес.

Также можно выяснить, не находится ли организация, в том числе и ее руководитель, в так называемом черном списке налоговых органов, в который включаются фирмы-однодневки и лица, занимавшие когда-либо в них руководящие должности.

1) http://www.temabiz.com/terminy/chto-takoe-ogrn.html

2) http://dezhur.com/db/dict/chto-takoe-ogrn-i-ogrnip-prostaya-rasshifrovka-slozhnyh-nomerov.html

3) http://www.reghelp.ru/ogrnsvidet.shtml

4) http://www.banki.ru/wikibank/osnovnoy_gosudarstvennyiy_registratsionnyiy_nomer/

Как выбрать

В соответствии с Гражданским кодексом РФ индивидуальный предприниматель имеет право выбрать почти любой вид деятельности. Но в некоторых сферах сначала требуется получить соответствующие разрешения и допуски, а отдельные направления для ИП являются запретными.

Обычные

К обычным ВД относится большая часть разновидностей бизнеса. Главным условием является гарантированная безопасность для жизни и здоровья потребителей и сотрудников. Поэтому, выбирая обычный вид деятельности, предпринимателю не нужно иметь специальное образование, получать разрешение государственных служб, оформлять особые справки и иметь лицензии.

Начать работу в этих случаях ИП может сразу же после регистрации в ЕГРИП:

- Бытовые услуги.

- Рекламные услуги.

- Консалтинговое и юридическое сопровождение.

- Издательская деятельность и полиграфия.

- Организация развлекательных мероприятий.

- Подбор персонала.

- Торговля оптом.

- Разные виды творческой деятельности.

- Перевозки с использованием легкового транспорта.

- Розничная торговля некоторыми видами товаров.

Требующие согласования и разрешения

Контролю подвергаются техническое состояние помещений и исполнение санитарных норм. Разрешение о запуске бизнеса выдает соответствующая служба: санитарно-эпидемиологическая, пожарная инспекция, МЧС, городская администрация, управление градостроения и архитектуры и т.д.

Пока не будут готовы документы от всех необходимых контролирующих организаций, ИП не может начать работу.

В группу видов деятельности, требующих разрешения и согласования, входят такие направления, как:

- Розничная торговля продуктами питания.

- Организация общественного питания (кафе, рестораны, бары, столовые и прочее).

- Производство продуктов питания (пекарни, колбасный цех, коптильня и т.д.

- Изготовление товаров народного потребления.

- Развлекательные услуги, предполагающие возможность получения травм (тир, пейнтбольный клуб).

- Косметические услуги, парикмахерские, маникюрные кабинеты, SPA-салоны и другие услуги для поддержания красоты.

Лицензируемые

Для получения лицензии требуется выполнить ряд установленных условий, касающихся параметров используемых помещений, технического оснащения, наличия необходимых документов, уровня квалификации исполнителей.

Список всех доступных для ИП видов деятельности, для осуществления которых обязательна лицензия, состоит из 50 пунктов.

В них включены:

- Частная охрана, поисковая служба.

- Перевозки пассажиров.

- Изготовление некоторых лекарственных средств и медицинского оборудования.

- Врачебная деятельность.

- Услуги в сфере образования.

- Деятельность, связанная с гидрометеорологией или геофизикой.

- Работа, имеющая отношение к военной или авиационной технике.

- Деятельность, предполагающая хранение, транспортировку и использование пожароопасных и химических средств.

- Розничная торговля акцизным товаром (алкоголь, табак).

Запрещенные

На определенные виды работы для ИП стоит запрет. К ним относятся отрасли военной и химической промышленности, деятельность в сфере экономики и финансов, а также всё, что может угрожать жизни людей.

Если предприниматель желает работать в каком-то из перечисленных направлений, необходимо организовывать юридическое лицо, имеющее иной список полномочий и обязательств в отличии от ИП.

В перечень из 40 запрещенных для ИП видов деятельности входят:

- Производство и оптовая торговля алкоголя.

- Распространение оружия и боеприпасов (патронов, запчастей).

- Создание, испытание и ремонт военной техники.

- Деятельность в сфере освоения космоса.

- Изготовление и хранение взрывчатых веществ.

- Работа по продаже электроэнергии.

- Деятельность, связанная с наркотическими веществами.

- Организация негосударственных пенсионных и паевых инвестиционных фондов.

- Деятельность в банковской сфере.

- Всё, что имеет отношение к азартным играм.

- СМИ на телевидении и радио.

- Пассажирские и грузовые перевозки с использованием воздушного транспорта.

- Промышленность, причиняющая вред окружающей среде.

Как происходить добавление видов деятельности ИП, можно узнать на данном видео.

Главные отличия ИП от организации

Индивидуальный предприниматель – это физ. лицо с некими правами, присущими юридическому. Однако, по сравнению с юридическим лицом, ИП не нужно иметь уставной капитал с расчетным банковским счетом, проходить сложную регистрацию и прекращать деятельность, проходя множество инстанций. К тому же, подготавливать для налоговой службы учредительную и другую специальную бухгалтерскую документацию ему не нужно, поскольку действует упрощенная система налогообложения и отчетности. Также не нужно иметь обязательного штатного бухгалтера, даже если есть сотрудники в команде с ИП.

Регистрация работы организаций более трудная, чем ИП. Понадобится подготовить большой пакет документации в виде:

- устава ООО, протокола общего учредительного собрания или решения учредителя в единственном числе;

- государственной денежной пошлины, справку от финансового учреждения, о том, что был внесен уставной капитал (при имуществе в виде капитала, требуется принести соответствующий акт; если оно дороже 20 тысяч рублей, то необходимо заключение оценщика с заявлением формы Р11001).

При регистрации компания может выбрать любое название, которое еще не было зарегистрировано по текущей деятельности, ИП же называется по своему имени, фамилии и отчеству.

Расходная часть регистрации у ИП низкая – всего 800 рублей. По сравнению с организацией, это на 14-24 тысячи меньше. Чтобы зарегистрировать ООО нужно оплатить госпошлину, внести уставной капитал и уплатить нотариальные услуги.

Существенное отличие в том, что ИП – только одно физическое лицо. Сделать продажу, дар, передачу по наследству и прочие действия с ИП нельзя. Организацию же можно продать, передарить, оставить по наследству. Если участников много, то ООО превращается в АО с производственным кооперативом. То есть момент роста предприятия присутствует, а ИП развиваться в этом направлении не может. Интересно, что возможность карьерного роста также исключается. Если участники ООО могут постепенно выкупать доли и расти по социальному лифту, продавать свои части, то ИП является единственным собственником и «карьерный» рост у него исключен.

Важно! Несмотря на это, работать с наличностью легче, поскольку все средства, которые зарабатывает предприниматель, достаются ему. Он сам распоряжается, куда их деть

В то же время, ответственность он несет всем имуществом, а организация с ограниченной ответственностью только уставными долями.

Неоспоримое преимущество ИП заключается в размере штрафных санкций, в случае если был нарушен налоговый и административный кодекс РФ. Как правило, они ниже на несколько десятков тысяч. Кроме того, ИП может использовать патент как систему обложения налогами. Юридические лица такого сделать не могут. Однако, по сравнению с последними, ИП не допускается к определенным экономическим отраслям деятельности.

Если человек, зарегистрированный как ИП, прибегает к услугам наемников, то отчетность в ПФ РФ ему нужно сдавать в меньшем объеме, как и взносы по МРОТ. Однако, если человек прекращает работать как предприниматель, и у него нет доходов, ему все равно приходится отчитываться и вносить взносы в ПФ РФ.

ИП отличия с организацией

Кто может стать предпринимателем

Российское законодательство лояльно относится к желающим заняться бизнесом, поэтому зарегистрировать ИП может практически каждый человек. Достаточно быть дееспособным и проживать на территории России.

При этом даже необязательно быть гражданином РФ. На территории нашей страны ИП успешно регистрируют иностранные граждане и лица без гражданства. Но им надо учитывать, что срок, на который они получают право вести бизнес, не может превышать периода проживания в России. Если срок РВП или ПМЖ подходит к концу, то надо или получать российское гражданство, или прекращать свою деятельность.

Стать предпринимателем может наёмный работник, поэтому многие совмещают работу по найму и своё дело, если оно поначалу не приносит большого дохода. Пенсионеры, мамы в декрете, инвалиды тоже вправе заняться бизнесом, правда, никаких специальных льгот для них не предусмотрено.

Запрет на личную предпринимательскую деятельность установлен только для служащих – чиновников разного рода и военных. Это и понятно, ведь интересы своего дела и госслужбы не должны пересекаться.

Пошаговая инструкция по оформлению заявления с помощью сервиса ФНС.

Федеральная налоговая служба заинтересована в том, чтобы налогоплательщики соблюдали законодательство, платили необходимые налоги, совершали оптимально правильно и просто государственные регистрационные действия.

На нашем портале мы подробно описывали все процессы, связанные с регистрацией бизнеса в качестве индивидуального предпринимателя.

Для этого функционирует целый раздел, в котором Вы найдёте всю интересующую информацию.

Закрытие ИП подразумевает пользование практически теми же средствами, поэтому считаем неверным дублировать однотипную информацию, чтобы Вы не потеряли самого главного.

Как и в ситуации с подготовкой документов по открытию бизнеса, так и прм его закрытии самым удобным способом является формирование и отправка заявки в нашем случае на государственную регистрацию прекращения физическим лицом деятельности в качестве индивидуального предпринимателя через специальный сервис, функционирующий на сайте ФНС.

От Вас требуется совершенно минимальные затраты.

Главное, чтобы был компьютер с подключением к сети интернет, примерно 10-15 минут времени и знание одного необходимого атрибута для формирования заявления.

Вам не понадобится наличие электронной подписи, Вы сможете после формирования заявления отправить его непосредственно в регистрирующий налоговый орган без боязни совершить ошибку.

Документы, подготовленные сервисом, будут направлены в “нужный” регистрирующий налоговый орган.

Давайте разберемся, как подготовить документы с помощью сервиса.

Вход в сервис ФНС осуществляется путём перехода по данной ссылке.

Если все сделано правильно, то Вы попадёте на страницу, изображение которой представлено ниже.

Для регистрации учётной записи в специализированном сервисе ФНС Вам необходимо последовательно выполнить шаги № 2, 3 и 4, описанные в информационном материале по .

На данной странице Вам необходимо подтвердить желание заполнить новое заявление, нажав на кнопку: “Форма Р26001: Заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя” (отмечено зеленой галочкой).

Нажав на кнопку “Форма Р26001: Заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя”, система перенаправит на другую страницу.

После попадания на страницу заявления, необходимо в специальное поле (отмечено зеленой галочкой) ввести ОГРНИП, который состоит из 15 цифр.

Свой номер Вы можете узнать из своих документов (Свидетельства о государственной регистрации физического лица в качестве индивидуального предпринимателя, либо Листа записи ЕГРИП).

Об этом уже упоминалось в рамках .

В соответствующее поле вводим ОГРНИП с помощью клавиатуры ( 15 цифр).

После ввода номера необходимо нажать на кнопку “ДАЛЕЕ”

Этим Вы подтверждаете введённых данных.

После нажатия на кнопку “ДАЛЕЕ” система начинает проверку введённого ОГРНИП на корректность.

Поскольку закрытие ИП предполагает, что оно действующее, то проверка осуществляется путём обращения к Единому государственному реестру индивидуальных предпринимателей.В случае ошибки данных, система выдаст информацию, что данные заявителя не найдены (неидентифицирован).

Если система обнаружит корректность ОГРНИП, то выдаст сообщение о том, что заявитель идентифицирован и предложит продолжить проверку и редактирование данных (при необходимости), нажав на кнопку “ДАЛЕЕ”.

Теперь Вам необходимо в форму ввести номер контактного телефона (при наличии), адрес электронной почты и выбрать способ получения документов (в нашем примере это получение лично или через представителя по доверенности.

Затем нажать на кнопку “ДАЛЕЕ”

Далее система вновь проверяет уже окончательную информацию, и в случае успеха выдаст соответствующую информацию.

После этого необходимо вновь нажать на кнопку “ДАЛЕЕ” для окончательного формирования документа и возможности в связке оплатить государственную пошлину за закрытие ИП.

Далее Вы увидите окно подтверждения, что все шаги пройдены и заявление сформировано, а так же предложат оплатить государственную пошлину.

ОБРАТИТЕ ВНИМАНИЕ: для того, чтобы вывести заявление на печать, не отправляя его через интернет, необходимо кликнуть на слово “заявление” (отмечено зеленой “галочкой”).

Форма документа в EXCEL, её можно распечатать, а выглядит она так.. Теперь оформление документа посредством сервиса ФНС завершено

Теперь оформление документа посредством сервиса ФНС завершено.

ШАГ 2. Наименование ИП

Согласно законодательству в предпринимательской деятельности красивое и обезличенное наименование может иметь только юридическое лицо. Индивидуальный предприниматель – это физическое лицо, поэтому именоваться в официальных документах (на печати, в чеках, на бланках и т.д.) он будет по ФИО, например, ИП Сергеева Ф.Д.

Однако ИП может зарегистрировать товарный знак или знак обслуживания, либо использовать коммерческое обозначение, которое регистрировать не надо. Наиболее простым вариантом является, безусловно, использование коммерческого обозначения, которое используется для индивидуализации имущественного комплекса, например, кафе «Ромашка», ресторан «У бобра», химчистка «Лисичка» и т.д. В свою очередь, товарный знак служит для индивидуализации товаров, а знак обслуживания – для индивидуализации услуг (два последних знака необходимо регистрировать отдельно).

ШАГ 0. Общая информация об ИП

ИП – это индивидуальный предприниматель. А индивидуальный предприниматель с точки зрения закона – это физическое лицо, зарегистрированное в установленном законом порядке, имеющее право на ведение бизнеса без образования юридического лица (ООО, АО и т.д.). Иначе говоря, это тот же физик, но с законными правами на ведение коммерческой деятельности.

Альтернативой регистрации ИП является регистрация ООО, где в качестве единственного учредителя тоже выступает физическое лицо. В российской практике 75% созданных обществ с ограниченной ответственностью составляют как раз ООО, созданные единственным физическим лицом.

Выбирая между открытием ИП и ООО в 2021 году, стоит оценить масштаб планируемого бизнеса и возможные риски. Если в рамках этого бизнеса вы не планируете брать крупные кредиты у банков или иных фондов, если риски прогореть и остаться с долгами минимальны, то, безусловно, вам стоит зарегистрироваться в качестве ИП, т.к. процедуры регистрации, прекращения деятельности и сдачи отчётности здесь проще, а налогообложение во многих случаях выгоднее.

Подробнее: ООО или ИП, что выбрать в 2021 году

Однако ИП отвечает перед своими кредиторами и по своим обязательствам ВСЕМ СВОИМ ИМУЩЕСТВОМ (за исключением перечня имущества, на которое невозможно предъявить взыскание, например, единственное жилье), даже если оно не участвует в предпринимательской деятельности.

В случае же с ООО ситуация несколько другая: юридическое лицо рискует (то есть несет финансовую ответственность) лишь в пределах денежных средств и имущества, которые числятся на балансе предприятия. При этом надо знать, что если к банкротству организация приведена благодаря действиям участника, то он может быть привлечен судом к субсидиарной (дополнительной) ответственности. В этом случае долги ООО участник будет погашать из своего личного имущества.

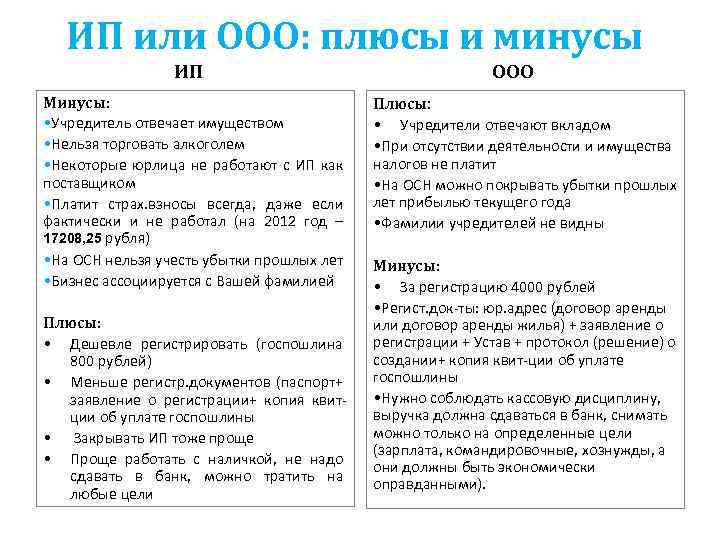

Сравнительная таблица — плюсы и минусы ООО

|

Плюсы |

Минусы |

|---|---|

|

В соответствии с Гражданским кодексом учредители юридического лица не отвечают по его обязательствам. Это означает, что если не будет доказана вина собственников в доведении ООО до банкротства, то учредитель рискует только своей долей уставного капитала в обществе. |

Открыть ООО сложнее, чем ИП. Больше регистрационных сложностей (надо выбрать юридический адрес, наименование, руководителя), пошлина за рассмотрение документов в пять раз выше, чем для регистрации предпринимателя. |

|

Бизнес или долю в нём можно продать, подарить, передать в наследство. Если устав позволяет, можно выйти из состава участников, получив денежную компенсацию. |

Необходимо внести уставный капитал ООО (минимум 10 000 рублей), который становится активом компании, и учредитель уже не может распоряжаться им, как личным имуществом. |

|

Количество участников общества с ограниченной ответственностью может достигать 50 лиц (физических и юридических), что позволяет привлекать в бизнес партнеров и инвесторов. При этом, при желании, управлять компанией можно единолично. |

Сложность получения прибыли от бизнеса. Единственный легальный способ – это дивиденды. Их распределение возможно не чаще раза в квартал, а при выплате с собственника-физлица удерживается дополнительный налог – 13% НДФЛ. |

|

Если единственный учредитель планирует сам управлять своей компанией, то он вправе не заключать трудовой договор. Это имеет особое значение на старте бизнеса, если нет средств на выплату зарплаты и взносов за руководителя. |

От имени юридического лица выступает его руководитель, а учредители могут действовать только по доверенности от директора. Если кандидатура руководителя окажется неподходящей, он может негативно повлиять на развитие бизнеса. |

|

ООО прекрасно подходит для инвестирования, т.е. вложения капитала без непосредственного оперативного управления. Если нанимать хороших руководителей, можно инвестировать сразу в несколько бизнесов (массовым учредитель признается после участия в более чем 10 организациях). |

Учёт в организации сложнее, чем у индивидуального предпринимателя, поэтому без бухгалтера обойтись трудно. Кроме того, надо вести корпоративные документы, собирать участников на собрания, сообщать в ИФНС о всех значимых изменениях в деятельности компании. |

|

Юридическое лицо может заниматься всеми разрешёнными государством видами деятельности. |

Штрафы для юридических лиц достигают миллиона рублей (например, за размещение рекламы без согласования). Кроме самой организации наказывается и её руководитель. Более высокий риск выездных налоговых проверок, чем для ИП, выше интерес других проверяющих. |

|

В деловом мире статус ООО выше, чем у ИП. Некоторые тендеры с участием коммерческих структур допускают к заявкам только организации. |

Ликвидация ООО, т.е. прекращение его деятельности – это сложный и длительный процесс. О закрытии бизнеса надо заранее уведомить кредиторов, кроме того, необходимо рассчитаться с государством. Если активов общества не хватает для уплаты налогов, задолженность должны погасить собственники за свой счет. |

Хотите узнать ещё больше про плюсы и минусы ООО и ИП для своей конкретной ситуации? Получите бесплатную консультацию профессиональных регистраторов, хорошо знакомых со спецификой вашего региона.