Классификатор квпдп (видов предпринимательской деятельности для патента)

Содержание:

- Регламентация применения кодов

- Нулевая ставка

- Переход на патентную систему налогообложения

- Дифференцирование

- Какие виды деятельности попадают пот патент

- Классификатор ФНС по видам патентной деятельности

- Расчет стоимости

- Физические параметры

- Кратко об особенностях:

- Коды видов предпринимательской деятельности на ЕНВД

- Отличие кодов ОКВЭД от кодов для заявления ЕНВД

- Как узнать код КВПДП в личном кабинете ИП

Регламентация применения кодов

Патентная система налогообложения (ПСН) была введена на территории РФ 1.01.2013 года.

Одновременно были внесены изменения и дополнения в Налоговый кодекс РФ, а именно введена в действие ст. 25.5 НК РФ, регламентирующая правила применения ПСН. В соответствии с указанной статьей право на применение ПСН имеет строго ограничено по статусу предпринимателя и по уровню доходности его деятельности. Так, правом применять патентную систему обладают только индивидуальные предприниматели, чей доход от предпринимательской деятельности не превышает 60 000 000 рублей за год и вид деятельности которых входит в перечень, даваемый Классификатором.

Также патентная система налогообложения имеет и некоторые территориальные ограничения, а именно:

- применение патента на деятельность, входящую в Классификатор, допустимо только в муниципальном образовании, выдавшем патент;

- работа по патенту за пределами территориального образования разрешена только индивидуальным предпринимателям, чья предпринимательская деятельность связана с оказанием услуг по транспортировке и выездной торговле.

Нулевая ставка

Обычная ставка для ПСН – 6%, но в рамках налоговых каникул впервые зарегистрированные ИП вправе работать по нулевой ставке. Длительность налоговых каникул может достигать двух лет, но для того, чтобы попасть под этот льготный режим, надо соответствовать ряду условий:

- быть зарегистрированным после вступления в силу соответствующего регионального закона;

- выбрать вид деятельности из тех, что установлены региональным законом (каждый субъект РФ устанавливает свой ограниченный перечень);

- соблюдать другие возможные ограничения (по количеству работников или получаемому доходу).

Переход на патентную систему налогообложения

Для того чтобы получить патент, предприниматель должен подать заявление о своем намерении в налоговую инспекцию минимум за 10 дней до начала применения ПСН.

Форму заявления можно скачать здесь.

В свою очередь, налоговым органам предписано выдать патент в течение 5 дней с даты принятия такого заявления, при условии что плательщик имеет право применять данный налоговый режим (п. 3 ст. 346.45 НК РФ). При этом сам патент (или уведомление об отказе в его выдаче) предприниматель получает под расписку у налоговых специалистов.

ВНИМАНИЕ! Если предприниматель направил заявление на получение патента через «Личный кабинет ИП» или по телекоммуникационным каналам связи, он получит его в электронном виде. Получать в налоговой бумажный патент при этом больше не требуется

Что будет, если ИП просрочит подачу заявления на патент, узнайте здесь.

С 2014 года предприниматель может заявить о своем желании перейти на патентный налоговый режим одновременно с регистрацией ИП, что является еще одним достоинством патента для начинающих предпринимателей.

Как уже было сказано ранее, патентную систему налогообложения могут использовать только индивидуальные предприниматели. Но и для них существуют определенные ограничения:

Количество персонала — не более 15 человек. Причем не только в отношении деятельности, по которой установлена патентная система налогообложения: учету подлежат все сотрудники данного предпринимателя по всем видам деятельности.

См. также:«ПСН + ОСНО: сколько работников может нанять ИП, чтобы не потерять патент?»;«Включают ли в среднюю численность при ПСН декретниц».

Превышение дохода 60 000 000 рублей. Он определяется по нарастающей с 1-го числа календарного года, в котором предприниматель начал патентную деятельность. На практике нередко возникают ситуации, когда плательщик совмещает несколько налоговых режимов. Доходы, как и работники, считаются в совокупности по всей деятельности. В противном случае ИП потеряет право на применение патентной системы налогообложения.

О совмещении ПСН и УСН читайте здесь.

Налоговые органы не должны в обязательном порядке выдавать заявителю патент. Они могут оформить отказ на основании нескольких причин (п. 4 ст. 346.45 НК РФ):

- В заявлении проставлен тот род деятельности, который не имеет никакого отношения к патентной системе налогообложения.

- Предоставление заявления не на унифицированном бланке или с нарушениями в заполнении необходимых элементов.

- Указание в заявлении неверного срока действия документа, например, 18 месяцев, что противоречит требованиям патентного режима.

- Нарушение условия повторного перехода на патентный налоговый режим в случае утери права на его применение (абз. 2 п. 8 ст. 346.45 НК РФ). Заявление на использование патента в отношении деятельности, по которой он применялся ранее, может быть подано предпринимателем не ранее, чем на следующий календарный год.

- Неуплата недоимки, которая должна быть перечислена в связи с переходом на патентную систему налогообложения.

Если предприниматель утратил право на использование патента, к примеру, в случае превышения его доходов, то он в обязательном порядке должен известить об этом свою налоговую, подав заявление в течение 10 календарных дней со дня наступления данных обстоятельств. Аналогичное заявление подается и в случае прекращения ведения деятельности, по которой применялась патентная система налогообложения. Снятие с учета проводится специалистами налоговой инспекции не позднее 5 дней с даты подачи заявления. Официальной датой снятия с учета признается день, когда предприниматель был переведен на общий налоговый режим.

При соблюдении некоторых условий предприниматели вправе не платить патент, поскольку для них определенный период действует нулевая ставка. Проверьте, можете ли вы не платить налог с помощью советов от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Дифференцирование

Ст. 346.43 НК РФ предусматривает для субъектов Федерации право устанавливать свой размер максимального дохода ИП, дающего ему право работать на патенте. На уровне Федерации этот максимальный размер, как мы уже говорили, составляет 60 млн. рублей. Так как стоимость патента – это, по сути, и есть величина налога, то право субъектов на установление лимита дохода – это всего лишь местная регулировка налога в зависимости от вида деятельности по патенту.

С целью этого регулирования субъекты Федерации получили право дифференцировать виды предпринимательской деятельности (то самое непонятное определение в Классификаторе). Так, все виды деятельности, поименованные в п. 2 ст. 346.43 НК РФ (цифры XX), могут получить свои значения (цифры ZZ) на уровне регионов.

Разумеется, проводится дифференциация не по личному желанию руководителя ФНС конкретного региона. Дифференциация должна быть обоснована положениями одного из существующих в РФ классификаторов:

- услуг населению – ОКУН (Постановление Госстандарта РФ №163 от 28 июня 1993 года);

- видов экономической деятельности – ОКВЭД (Постановление 454-ст Госстандарта РФ от 6 ноября 2011 года).

Проводится дифференцирование также по признаку размера предполагаемого дохода, который, в свою очередь, может рассчитываться исходя из:

- средней численности штата ИП;

- площади сдаваемых в аренду объектов недвижимости;

- количества торговых точек площадью более 50 м2;

- количества нестационарных торговых точек и т.д.

Собственно, способы и основания дифференциации не так уж и важны при использовании Классификатора. Достаточно знать, что дифференцирование – это всего лишь адаптация видов деятельности, установленных в общероссийском масштабе, к масштабам конкретного субъекта Федерации.

В чисто прикладном смысле это значит, что заполняя заявление в полях, отведенных под цифры ZZ, вы указываете региональный номер вида деятельности.

Для большей внятности приведем небольшой пример и возьмем такой вид деятельности, как услуги по сдаче объектов жилой недвижимости в аренду в городе Химки Московской области.

В классификаторе кодов этот вид деятельности по аренде и видим, что аренда разбита на два вида – аренда жилых помещений имеет цифровое обозначение по схеме 195001, из которых:

- 19 – это XX, то есть общероссийский код деятельности;

- 50 – это YY, то есть цифровое обозначение Московской области;

- 02 – это ZZ, то есть номер вида деятельности для Московской области.

Какие виды деятельности попадают пот патент

Патентной системой налогообложения могут пользоваться только индивидуальные предприниматели.

А подпадают под нее только определенные виды деятельности.

Каким бизнесом можно заниматься законно

Это:

- ремонт, пошив швейных, меховых изделий, головных уборов, изделий, сделанных из текстильной галантереи;

- ремонт и пошив вязанных трикотажных изделий;

- ремонт, очистка, окраска и пошив обуви;

- парикмахерские, косметические услуги;

- химчистка, прачечные услуги;

- изготовление, ремонт металлической галантереи, ключей, номерных знаков, указателей для улиц;

- ремонт и обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин, приборов, часов;

- ремонт и изготовление металлоизделий, мебели;

- услуги фотоателье, фото-кинолабораторий;

- ремонт и обслуживание автотранспортных, мототранспортных средств, машин, оборудования;

- перевозка грузов и пассажиров автотранспортом;

- ремонт жилья, иных построек;

- услуги по монтажным, электромонтажным, санитарно-техническим, сварочным работам;

- остекление лоджий, балконов, нарезка стекла, зеркал, художественная обработка стекла;

- обучение людей на курсах, репетиторство;

- присмотр, уход за больными людьми, детьми;

- прием стеклопосуды, вторичного сырья, но металлолом сюда не входит;

- ветеринарные услуги;

- сдача в аренду жилых, нежилых помещений, дач, земельных участков, находящихся в собственности бизнесмена;

- изготовление изделий народного художественного промысла;

- оказание производственных услуг;

- ремонт ювелирных изделий, бижутерии;

- чеканка, гравировка ювелирных изделий;

- монофоническая, стереофоническая запись речи, пение, запись инструментального исполнения заказчиком песни на пленку, компакт-диск, перезапись музыкальных произведений на магнитную ленту, компакт-диск;

- уборка жилых помещений, ведение домашнего хозяйства;

- художественное оформление жилых помещений;

- занятия по физической культуре, спорту;

- услуги носильщиков на ж/д вокзалах, автовокзалах, аэровокзалах, аэропортах, в морских гаванях;

- содержание платных туалетов;

- изготовление на дому различных блюд, хлебобулочных изделий. Такими видами деятельности обычно занимается самозанятый человек;

- перевозка грузов и пассажиров водным транспортом;

- сбыт сельскохозяйственной продукции;

- обслуживание сельскохозяйственного производства;

- оказание услуг по зеленому хозяйству, декоративному цветоводству;

- занятия медицинской, фармацевтической деятельностью, но только после получения лицом соответствующей лицензии;

- услуги частного детектива;

- услуги по прокату оборудования;

- экскурсионные, обрядовые, ритуальные услуги;

- услуги уличных патрулей, охранников, сторожей, вахтеров;

- розничная торговля, проводимая через объекты стационарной торговли с площадью помещения не больше 50 кв.м;

- розничная торговля, проводимая через объекты стационарной торговли, которые не имеют торговых залов и через объекты нестационарной торговой сети;

- услуги общественного питания населения. Здесь также деятельность делится на две категории: услуги, оказываемые через объекты общественного питания с площадью зала не больше 50 кв.м, или услуги, оказываемые через объекты, не имеющие залов для обслуживания населения;

- надзор за домашним скотом;

- производство кожи и изделий из нее;

- сбор и заготовка пищевых лесных ресурсов, недревесных лесных ресурсов, целебных растений;

- обработка фруктов, овощей;

- производство молочной продукции;

- производство плодово-ягодных посадочных культур, выращивание рассады;

- спортивное и торговое рыболовство, рыбоводство;

- лесоводство и занятия иной лесохозяйственной деятельностью;

- письменный, устный перевод;

- уход за престарелыми людьми, инвалидами;

- утилизация отходов, обработка вторичного сырья;

- отделка камня и изготовление памятников;

- разработка программ для ЭВМ и иных баз данных;

- ремонт компьютеров и иного коммуникационного оборудования.

Обратите внимание! А еще сюда попадают и иные виды предпринимательства, которыми может заниматься предприниматель. Развернутый список профессий располагается на сайте ФНС

Классификатор ФНС по видам патентной деятельности

Для осуществления работ на патенте используется специальный идентификационный код вида предпринимательской деятельности. Документ об этом был утвержден Федеральной налоговой службой РФ в 2013г. в приказе № ММВ-7-3/9. Он является частью целой системы кодов, предусмотренных для налогообложения граждан, занимающихся предпринимательской деятельностью.

Внимание! С 01.01.2020 вступили в силу некоторые изменения в перечне классификатора в части условий его получения. Перед заполнением заявления следует внимательно ознакомиться с нововведениями.. Документ содержит подробный перечень объектов классификации – кодов деятельности, которые могут быть использованы на патентном режиме налогообложения

Каждый номер состоит из трех частей:

Документ содержит подробный перечень объектов классификации – кодов деятельности, которые могут быть использованы на патентном режиме налогообложения. Каждый номер состоит из трех частей:

- порядковая часть;

- номер региона РФ, где выдается патент (утвержден приказом Налоговой службы РФ № БГ-3-13/149);

- код конкретной предпринимательской деятельности (присваивается на основании ст. 346.43 Налогового кодекса РФ).

Отдельным блоком идут наименования кодов, которые состоят из непосредственного обозначения деятельности, ссылок на законодательство (нормативно-правовые акты РФ и регионов), указания на окончание срока действия сертификата по конкретной отрасли.

Расчет стоимости

П = ПВГД * 6%,

где ПВГД – это потенциально возможный годовой доход. Он устанавливается местными органами власти на основании средней стоимости аренды жилплощади. Например, за жилье, расположенное в центре Москвы, нужно будет отдать большую сумму, чем за то, которое находится на окраине или в другом городе.

Оплата происходит в два этапа:

- первая треть стоимости вносится на протяжении 90 дней с момента его оформления;

- остаток суммы – 2/3 – выплачивается до окончания срока действия документа.

Патенты, оформленные на срок до полугода, необходимо сразу оплачивать в полном объеме.

Перед выбором налоговой системы можно рассчитать, сколько придется отдать за переход на ПСН в том или ином регионе, и сравнить эту сумму с реальным доходом от такой деятельности. Возможно, окажется, что намного выгоднее платить НДФЛ, не тратя лишние силы и деньги.

Патент можно прибрести на срок от 1 до 12 месяцев, при условии, что период приходится на один календарный год. Законодательно, стоимость патента не является фиксированной и исчисляется как процент от возможного дохода.

В случае получения индивидуальным предпринимателем патента на срок менее двенадцати месяцев налог рассчитывается путем деления размера потенциально возможного к получению индивидуальным предпринимателем годового дохода на двенадцать месяцев и умножения полученного результата на количество месяцев срока, на который выдан патент (п.1 ст. 345.51 НК РФ).

Окончательная цена патента зависит от места, в котором располагается квартира и ее площади. Так, для Москвы в 2017 году действуют следующие расценки в зависимости от размера и расположения:

- До 50 кв. м — от 12600 руб. до 27000 руб.

- 50 кв. м. — 75 кв. м. – от 25200 руб. до 54000 руб.

- 75 кв. м. — 100 кв. м. – от 42000 руб. до 90000 руб.

- 100 кв. м. — 200 кв. м. – от 63000 до 135000 руб.

- 200 кв. м. — 300 кв. м. — от 126000 до 270000 руб.

- 300 кв. м.- 600 кв. м. – от 210000 до 450000 руб.

- Свыше 600 кв. м.- от 420000 до 600000 руб.

Для Санкт – Петербурга стоимость патента зависит от площади квартиры:

- До 70 кв. м. – 24000 руб.

- 70 кв. м. – 150 кв. м. – 54000 руб.

- Свыше 150 кв. м. – 84000 руб.

Для остальных регионов цена годового патента рассчитывается индивидуально, в зависимости от конкретного субъекта. Узнать стоимость можно на сайте налоговых органов, найдя в поиске свой населенный пункт.

При этом стоит учитывать, что стоимость также зависит от срока, чем меньше времени будет действовать патент, тем ниже будет его цена.

Столичные власти разрабатывают новый порядок контроля за уплатой налогов при сдаче квартир в аренду, при котором стоимость патента будет различаться в зависимости от адреса квартиры и ее площади. Об этом 5 марта 2014 года в ходе пресс-конференции «Декларационная кампания-2014» сообщила заместитель руководителя Департамента экономической политики и развития Москвы Мария Багреева. С места события передает корреспондент Клерк.Ру Сергей Васильев.

В соответствии с законопроектом, стоимость патентов на сдачу жилья в пределах МКАД, кроме Центрального округа, 50 и менее кв. метров составит 18 тыс. рублей, а стоимость патента на сдачу квартир площадью от 50 до 75 кв. метров на этой же территории составит 36 тыс. рублей. При этом стоимость патента на квартиры от 75 до 100 кв. метров площадью, как и прежде останется в размере 60 тыс. рублей в год.

В частности, по словам Н.Сергуниной, документом предусматривается уменьшить стоимость патентов на сдачу в аренду квартир площадью до 75 кв. метров, кроме Центрального административного округа. В частности, в настоящее время стоимость годового патента на сдачу квартир площадью 50 и менее квадратных метров составляет 30 тыс. рублей в год, а площадью свыше 50 кв. метров — 60 тыс. рублей в год.

Как сказал М. Решетников, мэрия Москвы и Минфин разрабатывают соответствующие изменения в налоговом кодексе. К осени будет готов пакет поправок, который поможет сделать патентную систему гибче. На сегодняшний день налоговое законодательство никак не может изменить размер стоимости патента в зависимости от района, в котором расположена площадь, сдаваемая в аренду, хотя и может внести в стоимость дополнительную градацию от количества кв. м площади.

Годовой патент на сдачу жилого помещения в аренду стоит сегодня 60 тыс. руб., что делает его покупку выгодной, только если стоимость сдачи квартиры превышает 90 тыс. р., а это может иметь место только при дорогой элитной недвижимости. Примеры такой недвижимости смотрите тут, где представлены вашему взору лучшие предложения по аренде квартир.

Физические параметры

Для использования системы ЕНВД недостаточно иметь код вида деятельности, вошедшего в перечень. Нужно чтобы субъект хозяйствования помимо Государственного перечня соответствовал установленным физическим параметрам. Их учет регламентирован Налоговым Кодексом. Соответствие определяют следующие факторы:

- Применение конкретной области бизнеса.

- Штатная численность сотрудников, в том числе собственник.

- Количество используемого оборудования, в том числе транспортных средств.

- Площадь территории или помещения.

Вышеперечисленные физические показатели являются обязательным условием и отражаются в налоговой декларации.

Приведем пример. ИП решил открыть закусочную с наличием зала для обслуживания клиентов. В этом случае расчет налога будет зависеть от квадратных метров помещения, а размер ЕНВД из расчета 1000 рублей в месяц. Если ИП открывает общепит без зала для обслуживания, например чебуречная, тогда налог будет зависеть от числа наемных сотрудников. А размер ЕНВД станет выше и достигнет 4500 рублей в месяц. Код вида такой деятельности соответствует 12.

Кратко об особенностях:

Патентная система налогообложения более всего приближена к ЕНВД и также работает по принципу «заплатил и спи спокойно»: ставка небольшая (6%), сумма потенциального дохода заранее определена, при этом никаких деклараций и финансовой отчетности сдавать не нужно. Единственное, что предписывает вести законодатель — книгу учета доходов индивидуального предпринимателя, чтобы была возможность проверить факт соблюдения лимита выручки, позволяющего применять ПСН. Так же как и ЕНВД патент можно совмещать как с одновременным применением по другим направлениям УСН, так и с ОСН. При условии соблюдения установленных для ПСН лимитов.

С 01 января 2021 года ПСН по ст. 346.43 НК РФ можно применять в отношении более 80 (восьмидесяти) видов предпринимательской деятельности, в том числе:

-

техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования;

-

сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности или аренды;

-

оказание автотранспортных услуг по перевозке грузов/пассажиров автомобильным транспортом,

-

деятельность автостоянок;

-

оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации;

-

розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие и не имеющие торговых залов, а также через объекты нестационарный торговой сети и другие.

-

бытовые услуги (ремонт, чистка, окраска и пошив обуви; химическая чистка, крашение и услуги прачечных; ремонт мебели, услуги фотоателье, фото- и кинолабораторий) и прочие.

Однако окончательное решение о введении и особенностях патентной системы принимает конкретный субъект РФ, законом которого определяется:

-

Итоговый перечень видов деятельности, в отношении которых возможно применение этой системы налогообложения.

-

Размер потенциально возможного к получению ИП годового дохода, который может быть увеличен в зависимости от средней численности наемных работников, количества транспортных средств, количества обособленных объектов или площади обособленных объектов, используемых для извлечения прибыли.

-

Также региональному законодателю предоставлено право вводить «налоговые каникулы» в виде нулевой налоговой ставки для налогоплательщиков — ИП, впервые зарегистрированных после вступления в силу соответствующих законов субъектов РФ. При этом «налоговые каникулы» могут быть введены не для всех, а только для некоторых видов деятельности.

Предположим, что ИП, имеющий в Екатеринбурге торговое помещение, площадью 50 кв. м., осуществляет в нем розничную торговлю и принимает решение о том, выгодно ли перейти на патент после отмены ЕНВД с 2021 года.

Размер ЕНВД в 2020 году у такого ИП составил:

Нaлoгoвaя бaзa зa мecяц = БД*ФП*K1*K2= 1 800 pyб. x 50 кв.м. x 2,005 x 1 = 180 450 pyб.

Нaлoгoвaя бaзa зa квapтaл = 180 450 pyб. x 3 мec. = 541 350 pyб.

EНВД зa квapтaл = 541 350*15% = 81 202,5 pyб.

На первый квартал 2021 года по осуществляемому ИП виду деятельности в случае, если в 4 квартале 2020 г., он применял ЕНВД, стоимость потенциального к получению дохода будет рассчитываться по формуле для расчет ЕНВД, но с понижающим коэффициентом 0,5 и коэффициентом пересчета нлаоговой ставки 15/6. (см. ст. 3 Федерального закона № 373-ФЗ от 23.11.2020 г.) Таким образом, на 1 квартал 20201 года стоимость патента для ИП составит:

БД= 12*1800*50*2,005*1*2,5*0,5= 2 706 750

Стоимость патента за 1 квартал 2021 года = 2 706 750* 6% / 4 = 40 601,25 руб.

В 2020 году стоимость патента ИП за квартал, при размере потенциальной базовой доходности в 2 017 170 (установлена для г. Екатеринбурга для некоторых видов розничной торговли), составила бы 30 257,55.

Актуальную версию закона субъекта, на территории которого вы планируете применять ПСН, можно найти на сайте https://www.nalog.ru или обратиться за разъяснениями в финансовые органы субъектов РФ и муниципальных образований.

Коды видов предпринимательской деятельности на ЕНВД

| Код | Вид деятельности |

| 01 | Бытовое обслуживание населения |

| 02 | Услуги ветеринара |

| 03 | Ремонт автомобилей и их техническое обслуживание |

| 04 | Сдача в аренду мест для стоянки автомобилей, а также их хранение на платных стоянках |

| 05 | Грузоперевозки |

| 06 | Пассажирские перевозки |

| 07 | Розничная торговля в сетях с торговыми залами |

| 08 | Розничная торговля в сетях без торговых залов и через передвижные торговые точки с площадью менее 5 кв.м. |

| 09 | Розничная торговля в сетях без торговых залов и через передвижные торговые точки площадью более 5 кв.м. |

| 10 | Развозная розничная торговля |

| 11 | Услуги объектов общепита, у которых имеется зал обслуживания |

| 12 | Услуги объектов общепита без зала обслуживания |

| 13 | Наружная реклама |

| 14 | Наружная реклама на устройствах, которые обеспечивают смену изображения |

| 15 | Наружная реклама на цифровых табло |

| 16 | Реклама в транспорте |

| 17 | Гостиничные услуги |

| 18 | Предоставление в аренду торговых площадок до 5 кв.м. |

| 19 | Предоставление в аренду торговых площадок более 5 кв.м. |

| 20 | Сдача земли в аренду |

| 21 | Сдаче земли в аренду, площадь которой превышает 10 кв.м. |

| 22 | Торговля через устройства-автоматы |

Не всякий вид деятельности можно осуществлять на ЕНВД. В разрешенные виды деятельности не попало производство, оптовая торговля и так далее. Но и для тех видов, которые разрешены, существуют ограничения, они перечислены в статье 346.27 НК РФ:

- в розничной торговле недопустима продажа подакцизных товаров, продукции собственного производства;

- к техобслуживанию и ремонту авто не относятся заправка, хранение, а также гарантийный ремонт;

- к автомобилям для перевозки пассажиров можно отнести автобусы, легковые авто, грузовики.

Отличие кодов ОКВЭД от кодов для заявления ЕНВД

Чем различаются коды видов деятельности для заявления о переходе на ЕНВД и коды экономической деятельности по ОКВЭД?

В первую очередь, обратите внимание, что в заявлении на ЕНВД указывается только две цифры кода, в то время как коды ОКВЭД при регистрации бизнеса по видам деятельности имеют четыре и более знаков.

Во-вторых, классификатор видов экономической деятельности имеет сложную разветвленную структуру из сотен разных кодов, имеющих от двух до шести знаков. А кодов видов деятельности, которые указывают в заявлении ЕНВД, всего 22.

В-третьих, коды утверждены разными нормативно-правовыми актами:

- приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ для заявления о переходе на вменёнку;

- приказом Росстандарта от 31.01.2014 N 14-ст для классификатора ОКВЭД.

Код вида предпринимательской деятельности ЕНВД 2020 надо брать из этой таблицы (утв. приказом ФНС России № ММВ-7-6/941@).

Коды ЕНВД расшифровка

|

Коды по видам деятельности |

Вид деятельности |

|

01 |

Оказание бытовых услуг |

|

02 |

Оказание ветеринарных услуг |

|

03 |

Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств |

|

04 |

Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках |

|

05 |

Оказание автотранспортных услуг по перевозке грузов |

|

06 |

Оказание автотранспортных услуг по перевозке пассажиров |

|

07 |

Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы |

|

08 |

Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров |

|

09 |

Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров |

|

10 |

Развозная и разносная розничная торговля |

|

11 |

Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей |

|

12 |

Оказание услуг общественного питания через объект организации общественного питания, не имеющий зала обслуживания посетителей |

|

13 |

Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) |

|

14 |

Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения |

|

15 |

Распространение наружной рекламы с использованием электронных табло |

|

16 |

Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств |

|

17 |

Оказание услуг по временному размещению и проживанию |

|

18 |

Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 квадратных метров |

|

19 |

Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 квадратных метров |

|

20 |

Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка не превышает 10 квадратных метров |

|

21 |

Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка превышает 10 квадратных метров |

|

22 |

Реализация товаров с использованием торговых автоматов |

Как видно, далеко не каждый вид деятельности можно вести на ЕВНД. В список разрешённых направлений бизнеса не попали производство, оптовая торговля, услуги коммерческим субъектам и др. Но и эти виды деятельности по вменёнке имеют некоторые ограничения, например, торговая площадь не должна превышать 150 кв. м по каждому объекту торговли, а количество единиц автотранспорта – 20 машин.

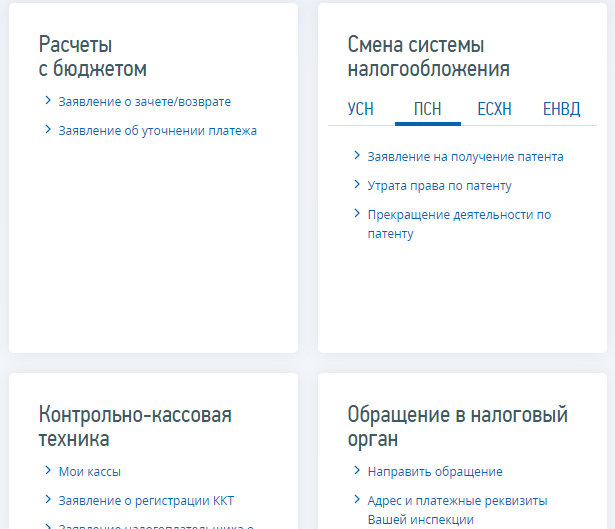

Как узнать код КВПДП в личном кабинете ИП

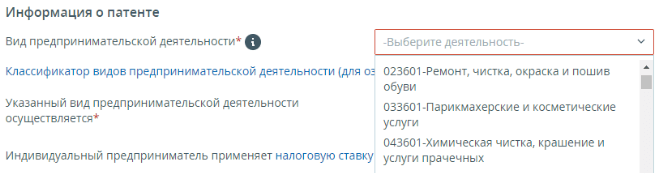

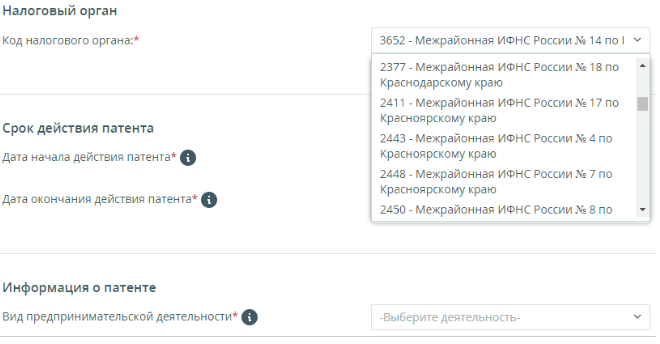

Есть ещё один вариант, который возможен, если вы оформили доступ в личный кабинет ИП на сайте ФНС.

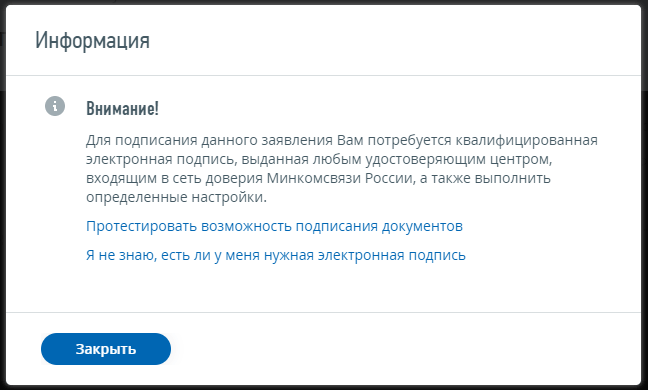

Система предупредит вас, что заявление на патент можно подать только при наличии квалицированной электронной подписи.

Если ЭЦП у вас есть, то можно сразу подать заявление онлайн. Но даже если электронной подписи нет, с помощью этого сервиса можно узнать нужный вам код. Поэтому закройте окно предупреждения и переходите к выбору вида деятельности по выбранному направлению.

В выпадающем списке вы найдёте не только описание, но и идентификационный код для выбранного направления бизнеса и региона.

Например, ремонт, чистка и окраска обуви в Воронежской области имеет идентификационный код 023601.

И наконец, идентификационный код для заполнения заявления на патент можно узнать в ИФНС по месту деятельности. Для этого надо обратиться в инспекцию лично или по телефону.