Как заполнить заявление на применение усн

Содержание:

- Переход с УСН на другие режимы

- Достаточно ли справки о применении ОСНО для подтверждения правомерности вычета

- Пошаговая инструкция заполнения формы № 26.2-1

- Шаг 1. ИНН и КПП

- Шаг 2. Код налогового органа

- Шаг 3. Код признака налогоплательщика

- Шаг 4. Название фирмы или Ф.И.О. ИП

- Шаг 5. Цифра в строке «переходит на упрощенный режим» и дата перехода

- Шаг 6. Объект налогообложения и год подачи уведомления

- Шаг 7. Доходы за 9 месяцев

- Шаг 9. Ф.И.О. руководителя фирмы или представителя

- Шаг 10. Номер телефона, дата, подпись

- Заявление о переходе на УСН

- Что должно содержаться в информационном письме от ИФНС

- Способы заполнения

- Как составить письмо о применении общей системы налогообложения

- Почему отказываются от УСН?

- Пример письма

- Кому и когда понадобится письмо

- Порядок подачи уведомления о переходе на УСН

- Форма заявления и варианты подачи его в налоговый орган

- Налоговые декларации и отчеты в ФНС

- Составные части

- Пути взаимодействия

- Правовая позиция Верховного суда.

- Получение справки о применяемой системе ОСНО из налогового органа

- Отказ в использовании УСН

- Уведомление (информационное письмо) о применении УСН в 2020–2021 годах: форма, как получить

- Что такое УСН

- Как уменьшить УСН «Доходы минус расходы»

- Можно ли обойтись без уведомления?

Переход с УСН на другие режимы

ИП имеет право добровольно сменить режим налогообложения. Чтобы перейти с УСН на ОСНО или ЕНВД нужно подать уведомление в налоговую инспекцию.

ИП не может продолжать работать на УСН, если нарушены такие условия:

- Штатных сотрудников более 100 человек.

- Доходы превысили 150 млн р.

- Предприниматель начал вести деятельность, запрещающую применение УСН, например, кредитование или инвестирование.

Если ИП утратил право применения упрощёнки, например, из-за превышения допустимого лимита доходов, он также должен уведомить НИ.

Сокрытие этой информации грозит ответственностью для ИП. При подаче годовой отчётности будет выявлен факт нарушения и предпринимателю придётся пересчитать все свои доходы в соответствии с принципами общей системы налогообложения, подать необходимую отчётность и уплатить налоги и штрафные санкции.

При добровольном переходе также необходимо поставить в известность контролирующий орган. Иначе возникнут недоразумения с оплатой налогов и подачей отчётности.

Достаточно ли справки о применении ОСНО для подтверждения правомерности вычета

Формально для предоставления вычета по НДС достаточно документов, подтверждающих проведение хозяйственной операции, и счета-фактуры. На практике при налоговой проверке этих документов, а также справки о применении ОСНО может быть недостаточно. Если налогоплательщик предъявляет к вычету НДС, который не уплачен его контрагентом в бюджет, могут возникнуть серьезные проблемы, связанные с необходимостью подтверждения правомерности вычета, для чего потребуется доказывание 2 аспектов:

- выполнения проверочных мероприятий по контрагенту;

- реальности проведенной хозяйственной операции, ее соответствия деловой цели.

Итак, справка о применении ОСНО — документ, форма и обязанность представления которого не регламентированы законодательством. Такого рода письмо может быть представлено как налогоплательщиком, так и налоговым органом по запросу. Кроме такого письма, осмотрительному налогоплательщику может понадобиться большое количество других документов для проверки благонадежности контрагента и подтверждения собственной добросовестности. Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

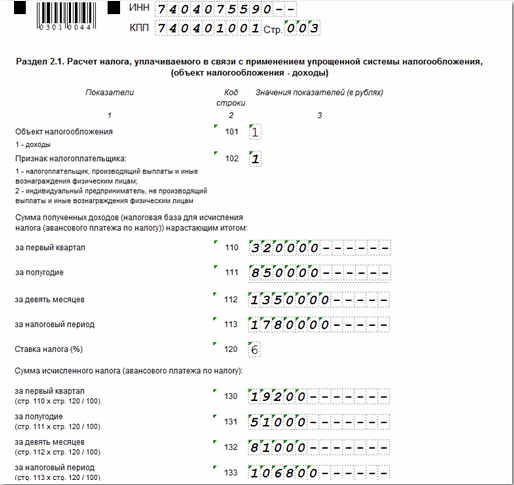

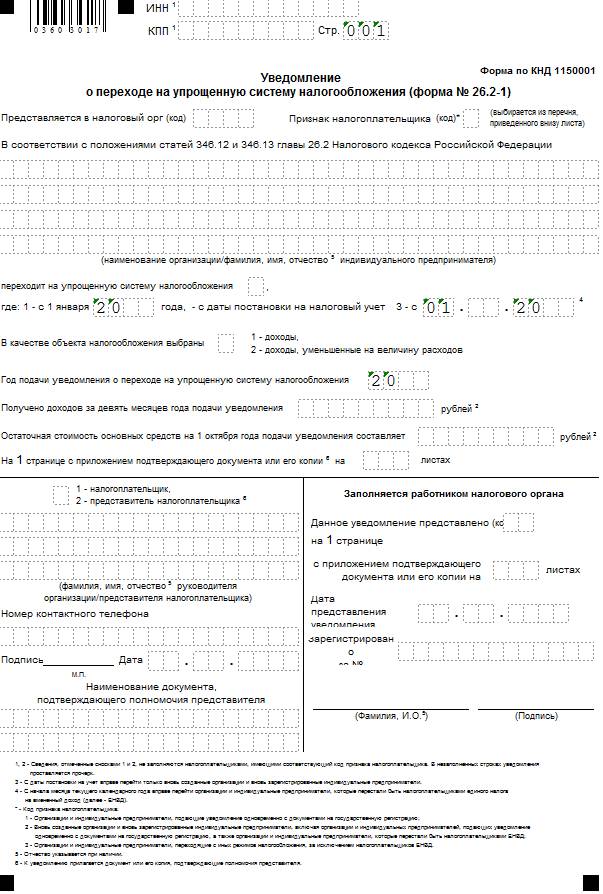

Пошаговая инструкция заполнения формы № 26.2-1

Разберем построчно, как заполнить уведомление о переходе на упрощенную систему налогообложения юрлицам и ИП

Укажем на различия, которые важно учесть при внесении данных об организациях и индивидуальных предпринимателях

Шаг 1. ИНН и КПП

Впишите в строку ИНН — номер присваивается при регистрации фирмы или ИП. Предприниматели не вписывают КПП — код причины постановки на учет, так как попросту не получают его при регистрации. В этом случае в клетках ставятся прочерки.

Если уведомление подает организация, КПП обязательно вписывают в заявление.

Шаг 2. Код налогового органа

За каждой ИФНС закреплен код, который указывают при подаче заявлений, отчетов, деклараций и прочих бумаг. Фирмы и ИП передают бланки в инспекцию по месту регистрации. Если вы уверены в правильности кода, посмотрите его на сайте ФНС. На примере — код Межрайонной инспекции Федеральной налоговой службы № 16 по Санкт-Петербургу.

Шаг 3. Код признака налогоплательщика

Внизу листа приведен перечень цифр, обозначающих код организации в заявлении на УСН — признак налогоплательщика:

- 1 ставится при подаче уведомления вновь созданным лицом вместе с документами на регистрацию;

- 2 — если лицо регистрируется вновь после ликвидации или закрытия;

- 3 — если существующее юрлицо или ИП переходят на УСН с иного режима.

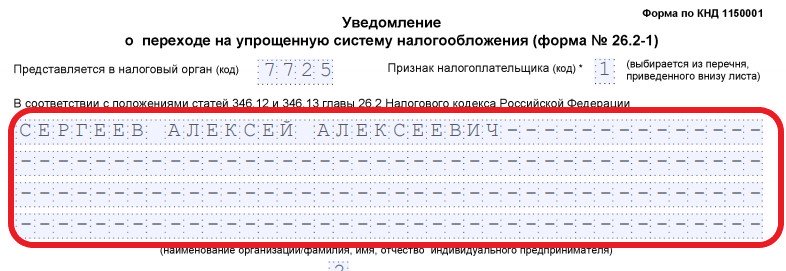

Шаг 4. Название фирмы или Ф.И.О. ИП

У ИП в качестве основного идентификатора выступают фамилия, имя и отчество. Впишите их в заявление о переходе на УСН. Пустые клетки формы заполняются прочерками.

Если вы руководитель фирмы, то впишите полное наименование организации. Остальные ячейки заполните прочерками.

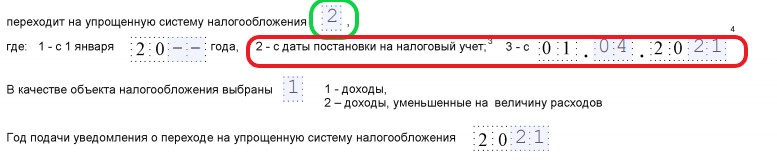

Шаг 5. Цифра в строке «переходит на упрощенный режим» и дата перехода

Укажите одно из трех значений. Снизу расшифровывается каждая из цифр:

- 1 — для тех, кто переходит на УСН с других режимов налогообложения с начала календарного года. Не забудьте вписать год перехода;

- 2 — для тех, кто впервые регистрируется как ИП или юрлицо;

- 3 — для тех, кто перестал применять ЕНВД и переходит на УСН не с начала года. Распространяется не на всех плательщиков ЕНВД. Чтобы перейти с ЕНВД на упрощенку в середине года, нужны основания. Например, прекратить деятельность, которая облагалась ЕНВД, и начать вести иной бизнес.

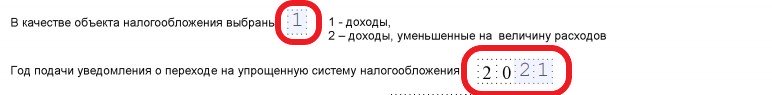

Шаг 6. Объект налогообложения и год подачи уведомления

Чтобы соблюсти инструкцию, как правильно заполнить уведомление о переходе на УСН, впишите значение, соответствующее выбранному объекту налогообложения:

- УСН «Доходы» облагается по ставке 6% — вычитать расходы из налоговой базы нельзя. Регионы с 2016 года вправе понижать процентную ставку. Если выбрали этот вид объекта, ставьте 1;

- УСН «Доходы минус расходы» имеет ставку 15%, которую регионы вправе снижать до 5%. Из суммы дохода вычитаются понесенные расходы. Если выбрали «Доходы минус расходы», ставьте 2.

Не забудьте указать год, в котором подаете уведомление.

Шаг 7. Доходы за 9 месяцев

Впишите величину доходов, если переходите на УСН с другой системы. За 9 месяцев доход не должен превышать 112 500 000 рублей для права применять упрощенную систему в будущем периоде. На ИП это ограничение не распространяется.

Шаг 9. Ф.И.О. руководителя фирмы или представителя

В заключительной части указывают Ф.И.О. руководителя фирмы или его представителя, который вправе подписывать бумаги по доверенности. Не забудьте указать цифрой, кто ставит подпись в форме:

- 1 — сам руководитель;

- 2 — доверенный представитель.

Предпринимателю фамилию в эту строку писать не нужно, поставьте прочерки.

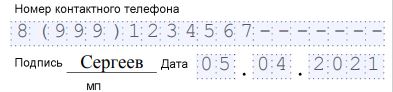

Шаг 10. Номер телефона, дата, подпись

Укажите контактный номер, дату подачи уведомления. На бланке ставится подпись предпринимателя, руководителя фирмы или представителя налогоплательщика.

Оставшуюся часть бланка заполняет работник налогового органа. Форма № 26- 2.1 составляется в двух экземплярах. Один возвращают налогоплательщику с подписью и печатью ИФНС. Это подтверждение того, что вы сообщили в налоговый орган о своем намерении перейти на упрощенку со следующего года.

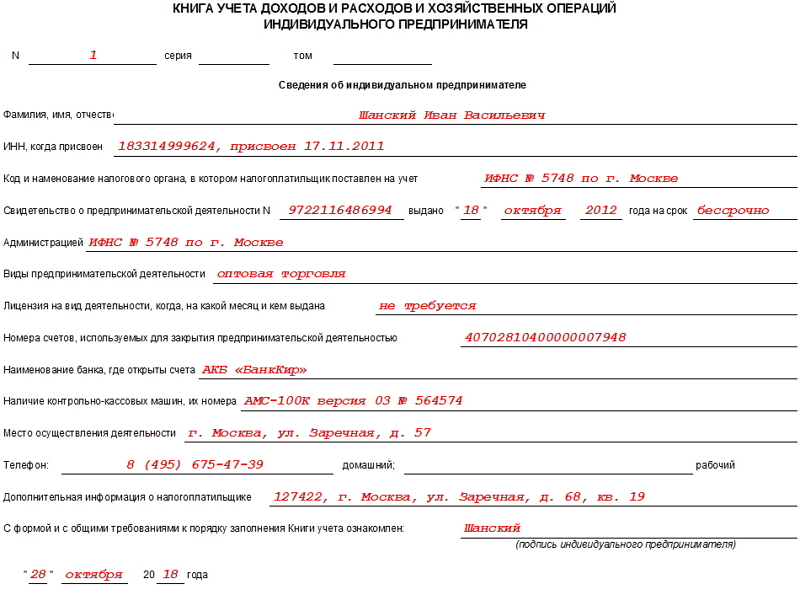

Заявление о переходе на УСН

Для того, чтобы индивидуальный предприниматель мог перейти на упрощенную форму уплаты налоговых сборов, он обязан написать заявление (форма документа 26.2.1) в органы налоговой инспекции по месту жительства. В бланке заявления потребуется указать размер доходов своей компании за последние 9 месяцев и среднее количество сотрудников в штате. Кроме этого, следует отметить в заявлении выбранный объект налогообложения, стоимость НМА и основных финансов.

Для тех предприятий, которые только начали вести свою деятельность и решили изменить выбранную систему налогообложения, законодательством предусмотрено исключение. Новый предприниматель должен подать заявление на упрощенку для ИП в течение 5 дней с момента получения подтверждения о регистрации. Пятидневный срок начинает исчисляться с даты постановки ИП на учет в органах налоговой инспекции. Ее можно найти в документах, подтверждающих регистрацию предпринимательства.

Как оформить уведомление о переходе на упрощенку?

Подача заявления в налоговую инспекцию является обязательной процедурой для всех, кто решил перевестись на УСН. В противном случае государственные налоговые органы не узнают о том, что индивидуальный предприниматель начал пользоваться упрощенной формой налогообложения.

Приказом ФНС утверждена единая форма заявления об изменении формы уплаты налоговых сборов, бланк которой можно приобрести в налоговой инспекции или самостоятельно распечатать на принтере. В некоторых случаях заявитель составляет уведомление в произвольной форме, и представитель государственных органов не имеет права отказывать ему в приеме заявления. Однако желательно не игнорировать советы специалиста и использовать утвержденную форму.

Бланк заявления заполняется однократно. Еще одной процедуры перехода на упрощенную систему уплаты налогов не потребуется. Право использовать упрощенную схему остается за индивидуальным предпринимателем даже в том случае, когда он меняет место жительства или сферу своей деятельности. Кроме этого, новый период уплаты налоговых сборов не требует повторной отправки уведомления в государственные органы.

Подтверждение факта использования упрощенки

Не так давно представители налоговой инспекции уведомляли индивидуального предпринимателя о том, что его заявление было рассмотрено и в плане налогоплательщика было принято положительное решение. На данный момент такое оповещение не рассылается. Фактически налогоплательщик должен самостоятельно узнавать о том, имеет ли он право платить налоги по УСН или нет. Такие действия налоговых государственных органов подкрепляются положениями главы 26.2 Налогового кодекса РФ.

ФЗ России говори о том, что индивидуальный предприниматель, который ранее подавал заявление на УСН для ИП, имеет право в любой момент отправить просьбу в налоговую инспекцию о получении данных о том, разрешено ли ему использовать УСН или нет. В свою очередь, государственные органы не имеют права отказать ИП в предоставлении такой информации, и должны выслать ему письменное подтверждение возможности использования УСН с обязательным указанием текущей формы уплаты налогов.

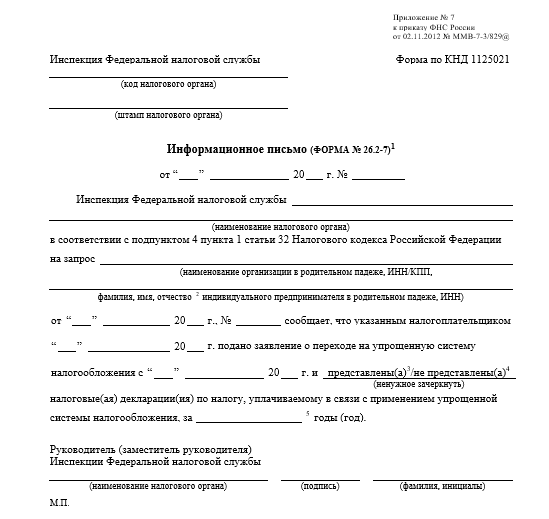

Что должно содержаться в информационном письме от ИФНС

Как мы уже отметили, ответ налоговой инспекции составляется по утверждённой форме 26.2‑7. Это одностраничный бланк, не подразумевающий дополнительной информации, например, о выбранном объекте налогообложения (Доходы или Доходы минус расходы).

Информационное письмо о применении УСН должно подтверждать два факта:

- Организация или индивидуальный предприниматель подали уведомление о переходе (указывается дата подачи);

- Налогоплательщик отчитывается в рамках упрощённой системы налогообложения и сдаёт или не сдаёт декларации по этому режиму (если период применения УСН соответствует срокам сдачи).

Обратите внимание: если ИФНС подтвердила подачу уведомления о переходе на упрощённый режим, но при этом указала, что декларации не были представлены, в этом вопросе стоит разобраться. Нарушение сроков сдачи отчётности – это причина блокировки расчётного счёта, а также один из признаков недобросовестного контрагента для ваших партнёров

Если вы в самом деле не сдавали годовые декларации, то надо отчитаться как можно скорее. Если же декларации сдавались и у вас есть подтверждение этому, обратитесь в инспекцию за разъяснением. Возможно, сотрудник ИФНС совершил техническую ошибку, тогда информационное письмо надо запросить повторно.

Способы заполнения

Существует два способа заполнения бланка для регистрации ИП:

На компьютере

При заполнении формы Р21001 на компьютере необходимо использовать заглавные буквы, напечатанные черным шрифтом Courier New высотой 18 пикселей. Рекомендуем воспользоваться именно этим способом, т.к. он более надежный.

Вручную

Заполняя форму от руки используйте ручку черного цвета, лучше шариковую. Синие и фиолетовые чернила также возможны, хотя менее предпочтительны. Если сведения в документ будут внесены, к примеру, красной или зеленой ручкой, то с большей долей вероятности в регистрации вам откажут.

Сведения в бланк вносятся печатными заглавными буквами по следующему образцу:

| А | Б | В | Г | Д | Е | Ё | Ж | З | И | Й | К | Л | М | Н | О | П |

| Р | С | Т | У | Ф | Х | Ц | Ч | Ш | Щ | Ъ | Ы | Ь | Э | Ю | Я |

Запрещено заполнять бланк Р21001 одновременно двумя этими способами. Т.е. либо вы заполняете заявление только на компьютере, либо только вручную. Приписки и дополнения от руки не разрешены.

Как составить письмо о применении общей системы налогообложения

Утвержденные формы документов для применения общей системы налогообложения отсутствуют. В этом случае письмо потребуется составить самостоятельно. Специальных правил для таких писем нет, следуйте общим рекомендациям для деловой переписки:

- подготовьте фирменный бланк с реквизитами;

- укажите все необходимые данные контрагента, кому адресуется письмо;

- в тексте обозначьте дату регистрации организации или ИП, применяемый налоговый режим и время, с которого он применяется;

- поставьте дату и подпись уполномоченного лица;

- при необходимости приложите подтверждающие документы, например, копию декларации по НДС с отметкой о принятии ее налоговым органом.

Образец

| Общество с ограниченной ответственностью «Clubtk.ru» ОГРН/ ОКПО 1234567891011/ 12345678 ИНН/КПП 1213141516/111111111 123456, Санкт-Петербург, улица Правды, дом 1 тел/факс (812) 7121212, e-mail: | Воронов Андрей Викторович |

Почему отказываются от УСН?

Отказ от упрощенки может быть добровольным и принудительным. Думаем, будет излишне подробно расшифровывать эти понятия — в одном случае мы принимаете решение, исходя из собственных, а в другом — отказаться от УСН вас принуждают законодательно. Лучше рассмотрим подробнее по каким именно причинам в обоих вариантах происходит отказ.

Добровольный отказ от УСН

Чаще всего предприниматели решают перейти на другие системы налогообложения по следующим причинам:

- проблемы с НДС при купле-продаже;

- открытие новых филиалов или представительств;

- необходимость увеличить численность сотрудников;

- слияние компаний;

- желание войти в состав товарищества.

Разумеется, это далеко не все причины, а только самые распространенные из них.

Принудительный отказ от применения УСН

Принудительный отказ происходит из-за того, что компания теряет право пользоваться “упрощенкой”. Вот в каких случаях это происходит:

- Превышение предельного размера доходов. Когда ваши доходы за отчетный период превышают 112 500 000 рублей.

- Превышение остаточной стоимости основных средств. Она также не должна быть выше 150 000 000 рублей для того, чтобы иметь право на УСН.

- Превышение численности работников. За отчетный период количество работников не должно превышать 100 человек.

- Создание филиалов. Теряют возможность пользоваться УСН компании, имеющие филиалы.

- Доля участия других организаций. Запрещается применять УСН организациям, в которых доля участия других организаций составляет более 25%.

- Участие в договоре простого товарищества. Налогоплательщики, являющиеся участниками договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом, применяют в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

Пример письма

С целью более весомого доказательства своего статуса на УСН упрощенец может сопроводить копию всего информационного письма либо титульного листа декларации простым письмом о применении УСН. Для контрагента образец может выглядеть так:

| Общество с ограниченной ответственностью «Гуру» (ООО «Гуру») ИНН 7719124578 / КПП 771901001 299040, г. Москва, ул. Радио, д. 14, к. 6 Настоящим уведомляем Вас, что ООО «Гуру» применяет упрощенную систему налогообложения согласно главе 26.2 Налогового кодекса с 01 января 2021 года, что подтверждает копия информационного письма ИФНС России № 19 по г. Москве от 24.03.2017 № 4115. Генеральный директор Краснов /Краснов В.В./ Главный бухгалтер Цурман /Цурман О. В./ |

Также см. «Изменения по УСН с 2017 года: что нужно знать бухгалтеру».

Кому и когда понадобится письмо

Действующее законодательство предусматривает несколько вариантов систем налогообложения на выбор налогоплательщика в зависимости от разных факторов: вида деятельности, уровня доходов, статуса организации или ИП, численности работников.

Информация о применяемой системе требуется деловым партнерам хозяйствующего субъекта. Принципиальный вопрос: применяет контрагент НДС или нет, так как от этого зависит возможность другой стороны по договору, работающей с налогом на добавленную стоимость, предъявить налоговый вычет.

При заключении договора обращайте внимание на цену. В пункт соглашения, где устанавливается стоимость товара, обычно включается указание «в том числе НДС» или «НДС не начисляется»

Во втором случае контрагент, скорее всего, применяет специальный режим налогообложения, не предусматривающий этот налог.

Эксперты КонсультантПлюс разобрали, как подать сообщение об утрате права на применение УСН . Используйте эти инструкции бесплатно.

Порядок подачи уведомления о переходе на УСН

Уведомление о переходе на упрощенку может быть подано уполномоченным представителем в регистрационный орган одним из следующих способов:

- Лично, посредством передачи документации налоговому инспектору. Документ, содержащий уведомление налоговой службы о применении налогоплательщиком упрощенки, необходимо составить на листе формата А4 в 2 экземплярах. При этом один из них остается у представителя юрлица (на нем ставится отметка о приеме заявления), а второй передается сотруднику ФНС.

- Через телекоммуникационные каналы связи (требуется подтверждение документа при помощи квалифицированной электронной цифровой подписи). Правила подачи документа таким способом определены положениями приказа ФНС РФ «Об утверждении…» от 18.01.2013 № ММВ-7-6/20.

- Посредством почтового отправления с уведомлением о его вручении получателю.

Действующее налоговое законодательство не содержит указаний, определяющих обязанность налоговой службы по направлению письменного уведомления в адрес налогоплательщика о его переводе на УСН. Однако налоговый орган при поступлении в территориальное отделение ведомства заявления с просьбой об индивидуальном информировании налогоплательщика (в том числе и официальном подтверждении факта использования им упрощенки), согласно п. 93 приказа Минфина РФ «Об утверждении…» № 99н от 02.07.2012, обязан направить соответствующее уведомление в адрес заявителя в течение 30 дней с момента его регистрации сотрудниками инспекции. Форма № 26.2-7, которую должен использовать налоговый орган при составлении информационного письма, приведена в приложении 7 к приказу № ММВ-7-3/829@.

Форма заявления и варианты подачи его в налоговый орган

Форма заявления, которое подается при решении применять УСНО, приведена в Приказе от 2 ноября 2012 года с номером ММВ-7-3-829. В данной форме необходимо указать такие сведения, как данные налогоплательщика (ФИО ИП или название ООО, а также ИНН и КПП при наличии), момент перехода на режим, а также объект налогообложения.

Когда заявление готово, его можно отправить в ФНС несколькими способами: (нажмите для раскрытия)

- Лично принести в налоговую — при этом обязательно распечатать заявление в двух экземплярах, один из которых останется у инспектора, а второй — у Вас. Ваш экземпляр обязательно должен иметь пометку о том, что инспектор принял эту форму. Этот вариант подходит также, если Вы решили подать заявление через представителя, но для индивидуального предпринимателя в таком случае обязательно оформление доверенности у нотариуса, а для ООО подходит обычная доверенность, выданная директором ООО.

- Отправить заказным письмом по почте России — при этом необходимо делать опись вложения письма. Опись вложения делается на почте при отправке письма, ее нужно хранить вместе со вторым экземпляром уведомления как доказательство того, что Вы отправляли его.

- Отправить по телекоммуникационным каналам связи — это могут сделать только те ИП и юр.лица, которые подключены к системе сдачи отчетности электронно или через личный кабинет налогоплательщика при наличии электронной цифровой подписи.

Налоговые декларации и отчеты в ФНС

Компании и предприниматели на УСН сдают в ФНС различные декларации и отчеты. Их число зависит от особенностей бизнеса, от наличия сотрудников и других характеристик предприятия.

- Все ООО и ИП-работодатели на УСН ежегодно сдают сведения о среднесписочной численности. Форма сдается не позднее 20 января, а для только что созданных или реорганизованных юрлиц — не позднее 20 числа месяца, следующего за тем, в котором организация была создана или реорганизована.

- Расчет по страховым взносам. Все ООО и ИП-работодатели с 2017 года должны ежеквартально подавать в ФНС расчеты по страховым взносам за сотрудников — в течение месяца после завершения отчетного квартала. Расчеты за 2021 год сдаются в ПФР.

- Организации с зарегистрированными транспортными средствами ежегодно сдают декларацию по транспортному налогу. Сроки устанавливают регионы, но не позднее 1 февраля.

- Организации с земельными участками на балансе, признанными объектами налогообложения, платят земельный налог и ежегодно сдают декларацию. Сроки устанавливают регионы, но не позднее 1 февраля.

- Все организации и ИП-работодатели сдают в налоговую отчет 6-НДФЛ, которым уведомляют государство о доходах своих работников. Отчет сдается ежеквартально, в течение месяца после завершения отчетного квартала.

- Также все организации и ИП-работодатели сдают отчет 2-НДФЛ раз в год в течение трех первых месяцев календарного года.

- Организации сдают в ФНС упрощенную бухгалтерскую отчетность в составе следующих документов: бухгалтерский баланс, отчет о прибылях и убытках, приложения к этим документам. Отчетность сдается в течение трех первых месяцев календарного года.

- Налоговая декларация по УСН сдается раз в год. Организации сдают ее до 31 марта, предприниматели — до 30 апреля.

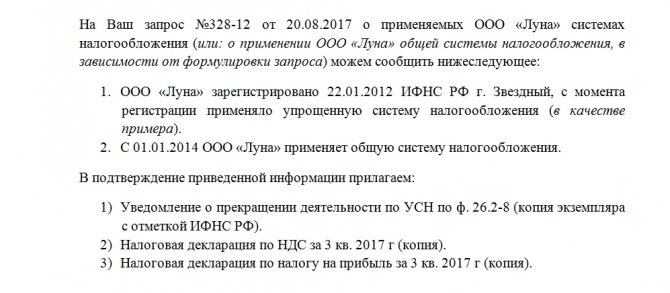

Составные части

Письмо чаще всего состоит из шапки, вводной части, основной и завершения документа. Шапка содержит сведения о:

- Полном наименовании организации. Той, которая направляет письмо своему контрагенту.

- Основных реквизитах. В крупных компаниях выпускаются специальные бланки, сразу с указанием адреса, телефона, ИНН, ОГРН, КПП. Письма делового содержания имеет смысл располагать именно на них.

- Произведенном запросе. Имеет смысл сослаться в самом начале на номер и дату запроса, который поступил в организацию. Это считается хорошим тоном в деловом общении – напоминать о том, что контрагент запрашивал данные и какого числа он это делал. Кроме того, это оберегает обе стороны от возникновения путаницы при большом потоке поступающей документации.

- Номер и дату текущего документа. Естественно, если в организации для удобства принята такая нумерация.

Основная часть обычно имеет введение в виде ссылки на поступивший от контрагента запрос. После мотивировки идет сообщение основных данных, а именно:

- С какого времени и где зарегистрирована компания, какую систему налогообложения она использовала с момента открытия.

- При факте изменения системы налогообложения – когда это изменение произошло.

- Ссылка на подтверждающие документы. Их копии прикрепляются к письму. Приложениями могут быть налоговая декларация, уведомление о прекращении деятельности по одной из систем налогообложения.

- Документ будет иметь больше доверия, если копии уведомлений будут заверены ИФНС России.

Обязательное содержание заключительной части – подпись руководителя учреждения (например, генерального директора) либо его доверенного лица, с должностью и расшифровкой подписи.

Пути взаимодействия

Что касается переписки с контрагентом, то здесь ситуация достаточно щепетильная. Некоторые организации довольствуются минимальным составом предоставленной документации, другие – более расширенным. Бывают такие участники хозяйственного оборота, которые формулируют запросы на не существующие в природе документы. Таким образом, у организации есть три пути взаимодействия с контрагентом, который предъявляет повышенные требования к основаниям для приложений к письму о применении УСН:

- Прекратить сотрудничество.

- Предоставить все бумаги, которые в своем запросе упомянул контрагент.

- Договориться, убедив делового партнера уменьшить список требуемых документов до выполнимого.

Доступный для скачивания образец письма о применении УСН для контрагента можно найти в верхней части этой статьи.

Правовая позиция Верховного суда.

Споры по вопросу о правомерности применения УСНО в связи с неподачей налогоплательщиками уведомления начались давно. Верховный суд обобщил судебную практику и в п. 1 Обзора практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 Налогового кодекса Российской Федерации в отношении субъектов малого и среднего предпринимательства (далее – Обзор), указал следующее.

Налоговые органы обязаны своевременно осуществлять налоговый контроль и принимать меры в отношении состоящих на учете налогоплательщиков – требовать представления налоговой отчетности, блокировать операции по счетам, если отчетность не представлена (п. 2 ст. 22, пп. 1 и 5 п. 1 ст. 31, п. 2 ст. 32 НК РФ). Поэтому если своим поведением в течение налогового периода инспекция фактически признала правомерность применения налогоплательщиком УСНО (в частности, не возражала против внесения им ежеквартальных авансовых платежей «упрощенного» налога и подачи декларации по нему), то она не вправе ссылаться на пп. 19 п. 3 ст. 346.12 НК РФ в обоснование изменения статуса налогоплательщика.

Иными словами, Верховный суд считает, что налоговый орган не вправе ссылаться на несвоевременность уведомления вновь созданным субъектом предпринимательства о выборе УСНО, если ранее фактически признал обоснованность применения специального налогового режима налогоплательщиком.

Руководствуясь обозначенной позицией Верховного суда, нижестоящие суды теперь признают незаконными действия налогового органа, выражающиеся в отказе признать за вновь созданными (зарегистрированными) налогоплательщиками право на применение УСНО с момента создания (регистрации), если в течение отчетных и налоговых периодов налоговый орган своим поведением фактически признавал правомерность применения ими УСНО (см., например, постановления Девятого арбитражного апелляционного суда от 28.02.2019 № 09АП-1921/2019 по делу № А40-168017/18, АС СКО от 18.04.2019 № Ф08-1856/2019 по делу № А53-26072/2018, АС ЦО от 05.03.2019 № Ф10-49/2019 по делу № А14-21446/2017). Хотя прежде в случае неподачи налогоплательщиками уведомления по форме 26.2-1 суды нередко вставали на сторону налогового органа (см., например, определения ВС РФ от 29.09.2017 № 309-КГ17-13365 по делу № А47-8188/2016 и от 26.10.2017 № 309-КГ17-15287 по делу № А50-29958/2016), указывая, что принятие налоговым органом деклараций по УСНО не может рассматриваться как подтверждение права на применение этой системы налогообложения.

Отсутствие уведомления о переходе на УСНО при совершении налогоплательщиком иных действий, свидетельствующих о применении им данной системы налогообложения, не влечет запрета в ее применении и возникновения обязанностей по представлению налоговых деклараций по общей системе налогообложения.

Правда, в этой правовой позиции буквально упоминается лишь одна категория «упрощенцев» (правовой статус – организация или ИП – в данном случае значения не имеет) – те, кто применяет УСНО с момента своего создания. Но есть и другая категория – те, кто перешел на УСНО с другого налогового режима. Действителен ли аналогичный подход в отношении них?

Получение справки о применяемой системе ОСНО из налогового органа

На практике встречаются ситуации, когда при совершении операции на крупную сумму или вступлении в длительные отношения покупатель просит поставщика предъявить справку о применении ОСНО из налогового органа.

Запросы налогоплательщиков о предоставлении информации подпадают под несколько видов норм:

- закон «О порядке рассмотрения обращений…» от 02.05.2006 № 59-ФЗ (далее — закон № 59-ФЗ);

- закон «Об обеспечении доступа…» от 09.02.2009 № 8-ФЗ;

- подп. 4 п. 1 ст. 32 НК РФ.

В общем плане рассмотрение обращений урегулировано законом № 59-ФЗ. В соответствии со ст. 7 закона № 59-ФЗ в подобном документе должны в обязательном порядке содержаться:

- Наименование органа-адресата.

- Наименование (Ф. И. О.) лица, обращающегося с запросом.

- Адрес для направления ответа.

Обращение, содержащее просьбу о предоставлении сведений о том, что организация, от которой исходит запрос, применяет ОСНО, должно быть подписано. В противном случае невозможно установить, от кого оно исходит. Скреплять подпись должностного лица печатью, в том числе при ее наличии, необязательно, т. к. это не влияет на возможность установления заявителя.

Ответ на обращение должен быть дан в течение 30 дней (ст. 12 закона № 59-ФЗ).

Может ли такое письмо быть заменено копией уведомления налогового органа о том, что налогоплательщик прекратил применять спецрежим? Рассмотрим этот вариант подробнее.

Отказ в использовании УСН

В некоторых случаях заявителю отказывают в возможности использования упрощенной формы налогообложения в деятельности индивидуального предпринимательства. Причиной отказа может быть следующее:

- неправильно оформленное заявление;

- истечение срока, отведенного на подачу заявления;

- несоответствие индивидуального предпринимателя требованиям, которые выдвигаются налогоплательщику в соответствии с главой 26.2 НК России;

- наличие ранее выданного ошибочного подтверждения возможности использования УСН.

Кроме вышеуказанных причин, иных поводов для отклонения заявления о переходе на УСНО при регистрации ИП не существует.

Стать автором

Стать экспертом

Уведомление (информационное письмо) о применении УСН в 2020–2021 годах: форма, как получить

Ранее, до апреля 2010 года, «упрощенцам» в инспекции выдавался документ под названием «Уведомление о возможности применения УСН». Его форма была утверждена приказом МНС России от 19.09.2002 № ВГ-3-22/495. С 13.04.2010 данный приказ утратил силу, и на смену уведомлению о применении упрощенной системы налогообложения пришло информационное письмо.

В настоящее время оно составляется по форме 26.2-7 согласно приложению 7 к приказу ФНС России от 02.11.2012 № ММВ-7-3/829@ и выглядит так:

Чтобы его получить, необходимо направить в ИФНС соответствующий письменный запрос в свободной форме.

Чтобы его получить, необходимо направить в ИФНС соответствующий письменный запрос в свободной форме.

Письмо налоговики должны выдать в течение 30 календарных дней со дня регистрации письменного обращения в налоговой инспекции. Такой срок на ответ установлен п. 54 Административного регламента ФНС по предоставлению государственной услуги по бесплатному информированию…, утв. приказом ФНС от 08.07.2019 № ММВ-7-19/343@. При этом обратиться с запросом на получение информационного письма можно и в электронной форме, в том числе по ТКС (пп. 13, 52 вышеуказанного регламента).

О том, какие действуют ограничения на применение УСН, читайте в нашей рубрике.

Если вы решили сменить спецрежим, в ИФНС нужно направить уведомление об отказе от применения УСН. Как правильно заполнить такой документ и кому его направить, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к правовой системе бесплатно.

Что такое УСН

В России шесть систем налогообложения, которые отличаются размером налогов и количеством отчётности. Упрощённая система или УСН — самая распространённая среди небольшого бизнеса. Она подходит почти всем и делает жизнь предпринимателя проще: один налог заменяет несколько, отчитываться нужно раз в год и есть способы платить меньше. О других системах и выгоде каждой из них мы рассказали в статье «Как выбрать систему налогообложения».

Видеообъяснения о системах налогообложения — смотрите в курсе молодого ИП. В курсе 11 бесплатных уроков, тесты и практика, кроме расчёта налогов он поможет разобраться с оформлением документов, применением онлайн-касс, выбором банка и подготовкой к проверкам.

Как уменьшить УСН «Доходы минус расходы»

За счёт расходов бизнеса уменьшается не налог, а налоговая база — сумма, с которой вы считаете налог. Здесь нужно быть внимательным: учесть можно только полезные для бизнеса и разрешённые расходы. Их список содержится в ст. 346.16 Налогового кодекса.

| Нельзя учесть | Можно учесть |

|

|

Важно: каждый расход нужно подтвердить документом об оплате и получении товара или услуги. Оплату подтверждают кассовый чек или выписка со счёта, а получение товара или услуги — накладная или акт

Сохраните эти документы на случай налоговой проверки.

Подробнее об этом в статье «Правила списания расходов на УСН»

Можно ли обойтись без уведомления?

Информационное письмо о возможности применения УСН служит подтверждением законности работы на указанном налоговом режиме. Оно может быть затребовано при работе с деловыми партнерами, к примеру, при заключении контракта, при оформлении документов на отгрузку товара без указания в них НДС, в иных аналогичных случаях.

Бывают спорные ситуации, возникающие при проверках работы фирмы самой налоговой инспекцией. Тогда информационное письмо из ИФНС о применении УСН послужит подтверждением правоты налогоплательщика в глазах ее представителей.

Если уведомление (информационное письмо) утеряно, необходимо обратиться в ИФНС с запросом. В нем должна содержаться просьба подтвердить подачу заявления о применении УСН и отчетности по УСН (см. письмо ФНС №ШС-22-3/915 от 4/12/09). Взамен утерянного выдадут новое, но обязательно со штампом «дубликат».