Счет 99 прибыли и убытки: типовые проводки

Содержание:

- Счет 91 «Прочие доходы и расходы»

- Для чего используется

- Счет 91 «Прочие Доходы и Расходы» Проводки и Примеры

- Особенности закрытия 99 счета о прибылях и убытках

- Назначение счета 99

- Начисление налога на прибыль: основные виды проводок

- Отражение операция по учету НДС

- Как закрывается счет

- Подсчет итогов или формирование итоговых финансовых результатов

Счет 91 «Прочие доходы и расходы»

]]>]]>

Для чего предназначен счет 91 «Прочие доходы и расходы»? Какие операции отражаются с помощью указанного счета? На примере типовых ситуаций и согласно законодательным нормам рассмотрим проводки по счету 91, а также разберем значение 91 счета в бухгалтерском балансе предприятия.

91 счет – активный или пассивный

91 счет бухгалтерского учета – это активно-пассивный собирательный счет о прочих операциях по дополнительной деятельности компании. К информации, отображаемой за отчетный период на этом счете, относятся как доходы, так и расходы.

Счет 91 «Прочие доходы и расходы» в кредите обобщает данные по:

- Поступлениям от арендных обязательств или от предоставления за плату прав на патенты, промобразцы – как правило, корреспонденция счета 91 выполняется с денежными или расчетными счетами.

- Поступлениям от участия фирмы в работе других компаний, от процентных обязательств, договоров простого товарищества.

- Доходам от реализации активов предприятия.

- Штрафным санкциям за несоблюдение договорных условий.

- Возмещениям по причиненным компании убыткам.

- Доходам от безвозмездного поступления активов.

- Суммам по возникающим курсовым разницам, убыткам прошлых периодов.

- Суммам кредиторки с истекшей исковой давностью.

- Прочим доходам.

Счет 91 «Прочие доходы и расходы» в дебете обобщает данные по:

- Расходам по арендным обязательствам, в связи с участием в уставнике прочих компаний.

- Суммам списания остаточной стоимости активов при их выбытии.

- Затратам организации на операции с тарой.

- Уплаченным процентным обязательствам.

- Банковским комиссиям.

- Уплачиваемым штрафным санкциям за нарушение договоров.

- Уплачиваемым причиненных компанией убытков.

- Признанным в текущем периоде убыткам за прошлые года.

- Суммам дебиторки с истекшей исковой давностью.

- Суммам возникающих курсовых разниц.

- Затратам на рассмотрение дел в судебных инстанциях.

- Прочим расходам.

Из перечисленного списка становится понятно, что 91 счет в бухгалтерии увеличивается по кредиту, а уменьшается по дебету.

Конечное сальдо закрывается по завершении отчетного периода с помощью специальных проводок.

Субсчета 91 счета:

- 91.1 «Прочие доходы» – 91 1 счет бухгалтерского учета предназначен для отражения различных доходных операций по не основным видам деятельности компании. Исключение – чрезвычайные доходы организации.

- 91.2 «Прочие расходы» – счет 91 2 в бухгалтерском учете служит для отражения операций по расходам, не относящимся к основной деятельности бизнеса.

- 91.9 «Сальдо прочих доходов/расходов – счет предназначается для ежемесячного расчета остатка по 91 сч. в целях его закрытия. При этом по остальным субсчетам сальдо продолжает «висеть», что позволяет в любой момент получить информацию о накопленных остатках. Закрытие заключительными проводками списывается в дебет или кредит накопительного сч. 99.

Финансовая характеристика счета 91 «Прочие доходы и расходы» дает возможность получить обобщенную информацию по тем операциям фирмы, которые напрямую не связаны с основными видами ОКВЭД. Как правило, подобные операции не сильно влияют на финрезультаты бизнеса, но тем не менее важны для расчета достоверных данных о доходах, затратах, прибыли.

Сведения можно представить в обобщенном виде или с аналитикой по видам доходов и расходов.

Типовые проводки по счету 91:

- Д счет 91 02 К 66, 67 – отражено начисление кредитных %.

- Д 91.02 К 10 – отражено списание ТМЦ при их выбытии.

- Д 91.09 К 99 – отражено закрытие сальдо счета.

- Д 91.02 К 70 – отражено начисление полугодовых премий персоналу.

- Д 10 (41, 01) К 91.01 – выявлены излишки ТМЦ, товаров, основных средств.

- Д 76 К 91.01 – отражено начисление % по облигациям.

- Д 91.02 К 76 – отражено начисление комиссии по РКО банка.

- Д 51 К 91.01 – отражено получение штрафных санкций за несоблюдение договорных условий.

Примеры операций по сч. 91:

- Пример 1. «Счет 91 1 для отражения получения арендной выручки» – компания предоставляет помещение в аренду. Ежемесячное поступление денег за аренду отражается с помощью проводки Д 62 К 91.01 на сумму арендной платы.

- Пример 2. «Счет 91 2 для отражения списания в расходы комиссии по банковским услугам» – подобные операции можно проводить напрямую через сч. 91 проводкой Д 91.02 К 51 или через счет 76 с указанием банка – Д 76 К 51 на сумму РКО, а затем Д 91.02 К 76.

- Пример 3. «Счет 91 1 для отражения доходов от реализации МЦ» – продажа материалов признается прочим доходом, поэтому все операции проводятся через 91 сч. Проводки следующие: Д 62 К 91.01 – отражена сумма реализации, Д 91.02 К 10 – отражено списание себестоимости МЦ, Д 91.НДС К 68.НДС – выделен налог.

Для чего используется

План счетов предписывает показывать на 84 счете наличие и движение сумм нераспределенных финансов (непокрытого убытка). Он необходим для закрытия года, поэтому информация по операциям отражается на нем накопительно, позволяя сформировать сведения за период хозяйственной деятельности компании.

Доходы организации на конец года могут превышать затраты и наоборот. Однако данный счет не показывает ущерб, понесенный в результате хищений с предприятия — он подлежит списанию по итогам проведения инвентаризации, выявившей недостачу. Исходя из того, насколько успешным был отчетный период, на счет 84 списываются итоговые проводки с 99-го счета. Денежные средства отсюда могут выплачиваться в качестве доходов учредителям. Это относится как к сотрудникам компании, так и к сторонним лицам.

Счет 91 «Прочие Доходы и Расходы» Проводки и Примеры

Бухгалтерский счет 91, проводки, примеры, корреспонденция счетов

Бухгалтерский Счет 91 Проводки и Примеры

На счете 91 отражаются доходы и расходы, не связанные с основной деятельностью компании.

Проводки по закрытию бухгалтерского счета 91 «Прочие доходы и расходы»:

Дт 91.1 Кт 91.9 — закрывается субсчет 1,

Дт 91.9 Кт 91.2 — закрывается субсчет 2.

В итоге счет 91.9 списывается на счет 99, а счет 99 при реформации баланса в конце года списывается на счет 84.

В течение года по субсчетам копится сальдо. При закрытии месяца счет закрывается на субсчет 91.9 и в конце года счет 91.9 переносится на счет 99 «Прибыли и Убытки» при реформации баланса.

Бухгалтерский учет по счету 91:

По дебету счета 91 учитываются расходы, по кредиту — доходы.

Счет 91.1 – это прочие доходы;

Счет 91.2 – это прочие расходы.

Пример 1.

Продажа Основного средства

ООО «Калина» реализует оборудование по восстановительной стоимости 250 000 руб.

Сумма начисленной амортизации – 150 000 руб.

Договорная цена (без НДС) – 150 000 руб.

№ п/п

Дебет

Кредит

Сумма

Содержание Операции

01 «Выбытие Основных Средств»

Списана сумма первоначальной (восстановительной) стоимости выбывающего объекта

01 «Выбытие основных средств»

91.01 «Прочие Доходы»

01 «Выбытие Основных средств»

Списана сумма остаточной стоимости основного средства

27 000 (150 000 х 18%)

177 000 (150 000 + 27 000)

Покупателю выставлены документы на сумму договорной стоимости ОС

Поступила оплата от покупателя

91.9 «Сальдо прочих доходов и расходов»

50 000 (177 000 – 100 000 – 27 000)

Пример 2.

Доход от аренды на счете 91.01

ООО «Калина» помимо основной деятельности сдает в аренду помещение.

Проводки:

№ п/п

Дебет

Кредит

Содержание Операции

02, 10, 23, 69, 70 (счета производственных затрат)

Отражены суммы расходов по обслуживанию помещения

Начислен НДС на сумму арендной платы

98 «Доходы будущих периодов»

Отражена сумма аренды по договору на будущий период

Отражена сумма аренды при наступлении периода

Проводки у Арендатора:

№ п/п

Дебет

Кредит

Содержание Операции

001 «Арендованные Основные Средства»

Отражена сумма стоимости помещения (основного средства)

76 «Расчеты с разными дебиторами и кредиторами»

Отражена сумма аренды за будущие отчетные периоды

Отражена сумма арендной платы за соответствующий период

Пример 3.

Штрафы, пени, неустойки к получению (отражаются по Кредиту счета 91), а к уплате – по Дебету счета 91.

Штрафы, пени, неустойки за нарушение условий договоров, а также возмещения причиненных организации убытков принимаются к учету в суммах, присужденных судом или признанных должником.

Проводки:

№ п/п

Дебет

Кредит

Содержание Операции

76.2 «Расчеты по претензиям»

Отражен штраф, подлежащий к взысканию с поставщика за недопоставку

Получен денежный штраф

Признана или присуждена претензия

Перечислены денежные средства по претензии

Пример 4.

Проводки:

Списана сумма просроченной кредиторской задолженности перед поставщиком

Списана сумма просроченной дебиторской задолженности

Что включает в себя по Дебету и Кредиту бухгалтерский счет 91

Прочие доходы (счет 91.1) включают в себя:

- доходы от сдачу в аренду основных средств и нематериальных активов;

- дивиденды от взносов в уставный капитал других организаций;

- проценты по ценным бумагам;

- поступления от продажи основных средств, материалов (если это не является основным видом деятельности организации);

- полученные от контрагентов штрафы, пени, неустойки;

- активы, полученные на безвозмездной основе;

- доходы, полученные в виде возмещения убытка, причиненного организации;

- прибыль прошлых лет, выявленная в текущем году;

- кредиторскую задолженность с истекшим сроком давности;

- курсовые разницы;

- дооценку активов.

Прочие расходы (счет 91.2) включают в себя:

- расходы, связанные с арендой;

- расходы, связанные с участием в уставных капиталах других организаций;

- расходы, связанные со списанием, продажей и выбытием основных средств, нематериальных активов, материалов;

- проценты по кредитам, займам;

- оплата услуг банков;

- отчисления в резервы;

- уплаченные штрафы, пени, неустойки;

- возмещение причиненных убытков;

- убытки прошлых лет;

- дебиторскую задолженность с истекшим сроком давности;

- курсовые разницы;

- уценка активов;

- расходы на благотворительность;

- прочие расходы.

Особенности закрытия 99 счета о прибылях и убытках

Результат деятельности компании в денежном выражении отражается при сопоставлении дебетового и кредитового оборотов. В связи с этим требуется закрывать некоторые бухгалтерские счета (99, 90, 91)

В условиях современных производств очень важно правильно определять и экономически обосновывать рассматриваемую процедуру. Для грамотного выполнения задач специалист должен руководствоваться особым правилом. В первую очередь следует закрывать счета отраслей и компаний с наибольшим количеством клиентов, получающих наименьшее количество встречных услуг, а в противоположной ситуации – в последнюю (максимум услуг и минимум покупателей)

В первую очередь следует закрывать счета отраслей и компаний с наибольшим количеством клиентов, получающих наименьшее количество встречных услуг, а в противоположной ситуации – в последнюю (максимум услуг и минимум покупателей).

Назначение счета 99

На протяжении всего года на счете 99 аккумулируется информация о полученной прибыли/убытках как от основного вида деятельности, так и от прочих операций. В конце отчетного года по счету 99 сопоставляются обороты по дебету и кредиту, и счет закрывается путем списания остатка на счете 84.

Больше информации об учете финрезультатов вы получите при ознакомлении со статьей «Бухгалтерский учет и анализ финансовых результатов».

В соответствии с приказом № 94н в течение года на данном счете накапливается информация о:

- прибыли и убытках, полученных от основного вида хоздеятельности (проводки со счета 90);

- прочих расходах и доходах за отчетный месяц (проводки со счета 91);

- причитающихся штрафных санкциях по налоговым обязательствам, начисленном условном расходе, перерасчете и постоянных обязательствах по налогу на прибыль (проводки со счета 68).

Для предприятий, занятых в сфере сельского хозяйства, согласно Плану счетов бухучета, утвержденному приказом Министерства сельского хозяйства от 13.06.2001 № 654, при сопоставлении дебетово-кредитовых оборотов для определения финрезультата на счете 99 также учитываются:

доходы и потери, возникшие от форс-мажорных и иных чрезвычайных обстоятельств, таких как пожар, стихийные бедствия и пр. (проводки со счетами, на которых учитываются соответствующие расходы).

К доходам от чрезвычайных ситуаций можно причислить полученное страховое возмещение, полученный доход от реализации материалов при демонтаже разрушенных зданий/сооружений. К расходам по таким событиям относят некомпенсируемые страховщиками потери, в т. ч. и расходы, связанные с ликвидацией стихийного бедствия.

Начисление налога на прибыль: основные виды проводок

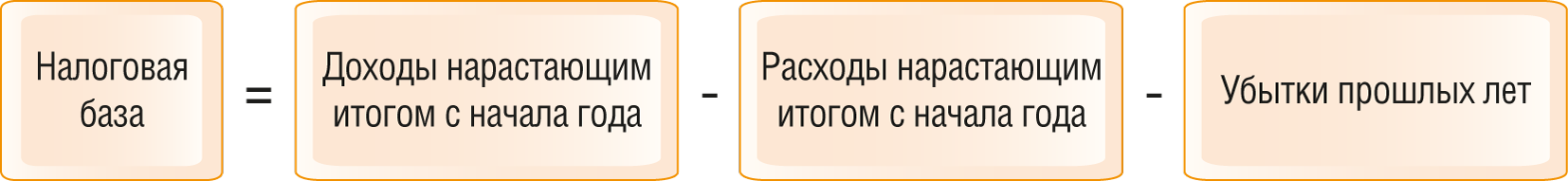

Налог на прибыль исчисляется в течение года либо ежемесячно, либо ежеквартально путем определения авансовых платежей. При этом начисление происходит нарастающим итогом с начала года.

Начисление налога на прибыль

|

Дебет |

Кредит |

Обозначение операции |

| 99 | 68 | Начислен авансовый платеж по налогу на прибыль (ежемесячно или ежеквартально) |

| 09 | 68 | Начислен налоговый актив при превышении налоговой прибыль над этим показателем по данным бухучета |

| 68 | 77 | Начислено налоговое обязательство при превышении бухгалтерской прибыли над показателем по налоговому учету. |

| 99 | 68 | Начислен налог на прибыль за налоговый период, если прибыль по итогу года больше чем в отчетные промежутке времени авансовые платежи. |

| 99 | 68 | Скорректирован налог на прибыль по итогу за год, в случае когда по итогам за год прибыль получена меньше, чем при расчете авансовых платежей (в том числе при получении убытка) |

Проводки у налогового агента

В установленных НК РФ случаях российская компания должна выступать налоговым агентом и производить удержание налога на прибыль у источника его образования. Примером такого случая является выплата дивидендов как российской фирме, так и организации, не имеющей представительства на территории РФ или когда перечисляется оплата арендной платы иностранной компании

|

Дебет |

Кредит |

Обозначение операции |

| 84 | 75/2 | Начислены дивиденды иностранной компании — участнику общества |

| 75/2 | 68 | Начислен налог на прибыль налоговым агентом по дивидендам иностранной фирме |

| 75 | 52 | Перечислены дивиденды учредителю — иностранной фирме |

| 68 | 51 | Оплачен налог на прибыль налоговым агентом |

| 20 | 60 | Начислена арендная плата поставщику – иностранной фирмы |

| 60 | 68 | Начислен налог на прибыль налоговым агентом в отношении арендодателя или лизингодателем |

| 68 | 51 | Перечислен в бюджет налог на прибыль налоговым агентом |

| 60 | 52 | Перечислена арендная плата поставщику — иностранной фирме |

По займам

Обязанности по исчислению налога на прибыль в качестве налогового агента у компании возникают и в отношении процентов, начисленных по привлеченным от иностранных компаний (с государствами которых отсутствуют международные соглашения), не имеющих представительств в РФ, займам.

В бюджетном учреждении

Согласно НК, платить налог на прибыль обязана любая компания, если она действует на территории страны. При этом значения не имеет, как у нее правовой статус, либо как она создавалась.

На основании этого бюджетные учреждения также обязаны рассчитывать и перечислять налог на прибыль. При этом в налогооблагаемую базу будут включаться не только коммерческие доходы, но также и внереализационные.

Налог на прибыль рассчитывается по стандартным алгоритмам — здесь также можно уменьшать поступившие доходы на размер понесенных расходов.

Внимание!

Для ведения учета в бюджетном учреждении есть строгое правило — необходимо вести раздельный учет доходов и расходов по коммерческой деятельности и поступивших в качестве целевого финансирования. Если этого не сделать, то последние нужно будет включать в состав налогооблагаемых доходов.

Проводки по налогу на прибыль оформляются следующим образом:

Возврат товара поставщику – проводки у покупателя: НДС и налог на прибыль

На практике может возникнуть ситуация, при которой покупатель принял от поставщика товар и оприходовал его. Через некоторое количество времени принимается решение вернуть его назад, по причине того, что он не пользуется спросом — к примеру, такой пункт есть в договоре между сторонами.

Внимание!

Особенностью такой операции будет являться то, что фактически реализация уже была проведена у каждой из сторон, а потому необходимо оформить своего рода обратную реализацию, с начислением всех необходимых налогов. Во время этой операции также требуется выписать счет-фактуру, в которой выделить налог НДС.

Поскольку в учете будет отражена обратная реализация, то в базу по налогу на прибыль попадают выручка и списание закупочной стоимости, которые участвуют в определении налога в общем порядке. Фактически налогооблагаемая прибыль будет равна нулю, поскольку цена продажи будет равна сумме остаточной стоимости и НДС.

Проводки оформляются таким образом:

|

Дебет |

Кредит |

Обозначение операции |

|

При поступлении товаров |

||

| 41 | 60 | Закуплены товары у поставщика |

| 19 | 60 | Выделен НДС по приобретенным товарам |

| 68 | 19 | Произведен зачет входного НДС |

|

В момент возврата товаров |

||

| 62 | 90 | Отражается возврат непроданных товаров в виде реализации |

| 90 | 41 | Списывается закупочная стоимость возвращаемых товаров |

| 90 | 68 | Производится начисление НДС на операцию возврата |

Отражение операция по учету НДС

Однако п. 112 противоречит НК РФ по порядку учета НДС в счет предстоящих поставок. Рассмотрим в связи с этим порядок отражения операций по учету НДС в программе «1С:Бухгалтерия государственного учреждения 8», ред. 1.0.

Пример.

Учреждение «Альфа» заключило с поставщиком договор на сумму 13 000 руб. Договором предусмотрен аванс в размере 30%. Полученные услуги используются в приносящей доход деятельности, облагаемой НДС.

- Документом «Заявка на кассовый расход» («Платежное поручение», «Кассовое выбытие») с видом операции «Авансы поставщикам (206 10, 20, 30, 70, 90)» перечислен аванс поставщику в счет предстоящих поставок на основании договора в размере 30%:

Дт 2.206.ХХ.560 – Кт 2.201.11.610 — 3000 руб.

- На основании расчетно-платежного документа следует ввести документ «Счет-фактура полученный». Проведенный счет-фактура будет зарегистрирован в Книге покупок с видом операции 02 «Авансы выданные» – будет сформирована проводка принятия к вычету НДС с аванса:

Дт 2.303.04.830 – Кт 2.210.13.660 – 458 руб.

Основанием данной операции являются п. 113 Инструкции № 174н, а также п. 12 статьи 171 НК РФ: «вычетам у налогоплательщика, перечислившего суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежат суммы налога, предъявленные продавцом этих товаров (работ, услуг), имущественных прав».

- Документами «Услуги сторонних организаций» («Покупка материалов», «Покупка ОС, НМА»), с видом операцией «Приобретение у поставщика (ХХХ — 302.ХХ)» отражаются расходы стоимости услуг, товаров, работ за вычетом НДС – основанием является акт, счет, счет-фактура поставщика:

Дт 2.109.ХХ.ХХХ – Кт 2.302.ХХ.730 – 11 017 руб.

Учтена для вычета сумма НДС со стоимости услуг, предъявленная поставщиком – основанием является счет-фактура поставщика – п. 112 Инструкции № 174н:

Дт 2.210.12.560 – Кт 2.302.ХХ.730 – 1983 руб.

Зачтена сумма авансового платежа, уплаченная в счет предстоящих поставок:

Дебет 2.302.ХХ.830 – Кредит 2.206.ХХ.660 – 3000 руб.

- На основании документа покупки вводится документ «Счет-фактура полученный». Проведенный счет-фактура подлежит регистрации в «Книге покупок» с кодом операции 01 «Получение товаров, работ, услуг». Принята к вычету сумма НДС со стоимости услуг, предъявленная поставщиком.

Основанием данной бухгалтерской записи являются п. 113, 133 Инструкции № 174н «списание сумм НДС, принятых учреждением в качестве налогового вычета, в порядке, предусмотренном налоговым законодательством РФ, отражается по кредиту счета 0 210 12 660 «Уменьшение дебиторской задолженности по НДС по приобретенным материальным ценностям, работам, услугам» и дебету счета 0 303 04 830 «Уменьшение кредиторской задолженности по налогу на добавленную стоимость».

Второе основание – п.2 ст. 171 НК РФ «вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории РФ в отношении:

- товаров (работ, услуг), а также имущественных прав, приобретаемых для осуществления операций, признаваемых объектами налогообложения в соответствии с настоящей главой, за исключением товаров, предусмотренных пунктом 2 статьи 170 настоящего Кодекса;

- товаров (работ, услуг), приобретаемых для перепродажи»: Дт 2.303.04.830 – Кт 2.210.12.660 – 1983 руб.

Как закрывается счет

Закон обязывает организации ежемесячно закрывать счета, на которых собирается информация о доходах и расходах от основной и побочной деятельности компании. Счет 91 бухгалтерского учета позволяет это сделать в несколько этапов:

- Ежемесячно на субсчет 91.09 переносится разница между дебетом и кредитом, а также происходит перенос показателей на счет 99 «Прибыли и убытки» на синтетическом уровне.

- В конце годового отчетного периода должны закрываться аналитические уровни и проводиться реформация баланса.

Чтобы корректно закрыть счет 91 в конце месяца, в первую очередь необходимо посчитать сумму сальдо по всем субсчетам, чтобы иметь полную картину того, что будет входить в следующий отчетный период. Для выявления промежуточного финансового результата нужно сравнить итоги по дебету субсчета 91.2 и кредиту субсчета 91.1. Полученный остаток по дебету говорит об убытках, по кредиту означает прибыль компании в отчетном периоде.

Какие проводки сделает бухгалтер, чтобы закрыть счет 91:

- Дт91.1 — Кт91.9 — закрывается доходная часть.

- Дт91.9 — Кт91.2 — закрывается расходная часть.

- Дт91.09 — Кт99 — учтена прибыль.

- Дт99 — Кт91.09 — учтен убыток.

После ежемесячного закрытия синтетического уровня счета 91, в течение года на нем продолжают собираться аналитические сведения, отражающие:

- Виды доходов и расходов.

- Статьи затрат.

- Подразделения.

Чтобы обнулить все аналитические остатки по счету 91, в конце года на предприятии должна быть проведена реформация баланса. Какие проводки сделает бухгалтер для закрытия 91 счета в конце года:

- списание сальдо прочих расходов выражается такой бухгалтерской проводкой Дт91.01 — Кт91.09;

- закрываются расходы Дт91.09 — Кт91.2.

После этого останется только закрыть полученный итог на счет 99 «Прибыли и убытки». В зависимости от финансового результата будет сделана одна из двух проводок:

- Дт91.9 — Кт99 — отражена прибыль, сформированная по итогам отчетного года.

- Дт99 — К91.9 — зафиксирован убыток, полученный не от основного вида деятельности.

Все операции по счету 91 должны быть документально подтверждены. Какие документы могут запросить контролирующие органы:

- Счета-фактуры.

- Бухгалтерские справки.

- Акты приема-передачи.

- Инвентаризационные описи.

- Амортизационные ведомости.

Важно! Если не закрыть счет 91 и не перенести с него данные по аналитическому и синтетическому учету на счет 99, то его остаток в конце года будет отражаться в балансе. В результате бухгалтер не сможет сформировать верный результат финансовой деятельности компании

Бухгалтер закрывает месяц

Бухгалтер закрывает месяц

Подсчет итогов или формирование итоговых финансовых результатов

Определение итоговых финансовых результатов деятельности предприятия осуществляется ежемесячно, что дает возможность оценить эффективность его функционирования и своевременно оценить ситуации, чтобы принять адекватные управленческие решения.

Итоговый финансовый результат деятельности предприятия за отчетный период складывается из финансового результата от обычных видов деятельности и сальдо прочих доходов и расходов.

Для подсчета финансовых итогов в бухгалтерском учете используется счет 99 «Прибыль и убытки». Данный счет позволяет аккумулировать доходную и расходную части в разрезе их видов деятельности:

- Доходы и расходы, полученные от основного вида деятельности;

- Прочие доходы и расходы;

- Доходы и расходы, полученные в результате чрезвычайных ситуаций на предприятии (стихийные бедствия, пожары, аварии).

Что касается порядка отражения информации на этом счете, то по дебету здесь фиксируется сумма понесенных убытков, а по кредиту — сумма полученной прибыли.

Подсчет финансового результата осуществляется ежемесячно, однако «подбивание» итоговых показателей эффективности осуществляется по итогам прошедшего года.

Получите 267 видеоуроков по 1С бесплатно:

Если по итогам прошедшего года предприятие срабатывает с прибылью, то руководители организации вправе использовать ее в нескольких направлениях:

- Восполнить нужды организации (покупка внеоборотных активов);

- Выплата дивидендов;

- Перекрытие убытков, полученных в предыдущих периодах деятельности.