Штрафы за неприменение ккт и отсутствие онлайн кассы в 2021 году

Содержание:

- Новые способы контроля над бизнесом

- Другие нюансы

- Как оспорить или уменьшить размер суммы взыскания?

- Как зарегистрировать кассовый аппарат для ИП

- Закон о моратории на штрафы за отсутствие онлайн-касс

- Как предупредить наложение штрафов ФНС

- Другие штрафы

- Штрафы и санкции за онлайн-кассы в 2021 году

- Штрафы за отсутствие онлайн-касс

- Применение бланков строгой отчетности

- Какая ответственность и какой штраф предусмотрены в Административном Кодексе РФ

- Зачем нужен кассовый чек?

- ККТ при оплате по безналу: как избежать штрафа, если чек не был пробит

- Разновидности нарушений при использовании ККТ

Новые способы контроля над бизнесом

Строгие способы влияния

Начиная с 2021 года, помимо появления новых штрафов и увеличения старых, налоговые инспекторы получат более широкие полномочия.

Появится возможность применить к нарушителям дополнительные меры ответственности:

- приостановить операции по расчетному счету в банке,

- ограничить доступ к сайту и социальным сетям компании,

- приостановить деятельность стационарного торгового объекта.

Меры будут применяться к продавцам, которые игнорируют обязанность по фиксации расчетов через онлайн-кассы.

Оперативные налоговые проверки

Это новый вид деятельности, раньше такого не было. Сотрудники ФНС смогут не только проводить контрольные закупки, но и наблюдать за работой кассиров, контролировать фиксацию расчетов и учет выручки предприятия.

Другие нюансы

Штраф могут выписать не только за отсутствие кассы. В законе предусмотрены санкции за следующие нарушения:

- Онлайн-касса не зарегистрирована или не поставлена на учет.

- Используемое кассовое устройство не входит в перечень Росреестра или не отвечает требованиям ФЗ № 54.

- Чеки, выбиваемые на аппарате, содержат искаженную информацию об операции (например, сумма занижена).

- Используется ККТ с просроченным фискальным накопителем.

Онлайн-кассы гораздо удобнее, чем ЭКЛЗ

Онлайн-кассы гораздо удобнее, чем ЭКЛЗ

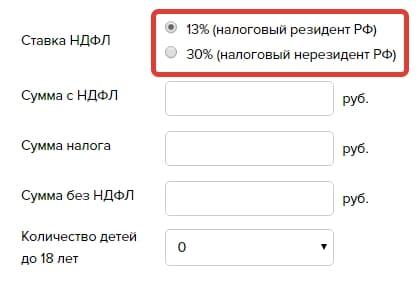

Чтобы избежать административных санкций, нужно четко придерживаться порядка регистрации и установки ККТ:

- Заключение договора с аккредитованным оператором фискальных данных.

- Регистрация в личном кабинете на сайте налоговой. Для этого понадобится уникальная цифровая подпись.

- Подача заявления о постановке онлайн-кассы на учет.

- Регистрация кассы на портале федеральной службы

- Введение особых параметров.

- Внесение полученного номера и ИНН в память аппарата.

- Формирование отчета о завершении регистрации. В нем должна содержаться информация о дате фискализации, а также уникальный десятизначный код.

- Получение карточки.

- Предоставление полученных данных оператору.

Обратите внимание! При регистрации ККТ важно соблюдать сроки. К примеру, внести индивидуальный код в память онлайн-кассы нужно в течение 24 часов после получения

Как оспорить или уменьшить размер суммы взыскания?

Штрафа за непробитый чек (неприменение ККТ) легко избежать. Правда сделать это можно, только если налоговой орган не узнал о правонарушении первым. Также предприниматель должен быть готов исправиться.

- В случае получения штрафа за неиспользование ККТ нужно сделать чек коррекции, отдельный по каждой операции, совершенной без применения ККТ. Это от предпринимателей требует п.4 ст.4.3 N 54-ФЗ.

- Следующим действием необходимо направить в налоговый орган заявление о совершенном правонарушении, в котором указываются причины невыдачи чеков, сумма и реквизиты коррекционного чека. Согласно пп.7 п.1 и 2, пп.11 п.9 Приложения к Приказу ФНС России от 29.05.2017 N ММВ-7-20/ это необходимо успеть сделать в трехдневный срок.

Как зарегистрировать кассовый аппарат для ИП

Какой должна быть касса у ИП в 2021 году? ККМ старого образца предусматривала фискализацию информации через ЭКЛЗ путем снятия данных у продавца. Новые онлайн-модели оснащены усовершенствованным устройством – фискальным накопителем информации и имеют выход в интернет. При этом для передачи данных в ИФНС между налоговой инспекцией и продавцом находится специальная организация – ОФД (оператор фискальных данных), с помощью которого все сведения о наличных расчетах с клиентами оперативно поступают в контрольные органы.

Мы разобрались, должна ли быть касса у ИП. А как поставить аппарат на учет в налоговой инспекции, если онлайн-касса – это необходимость?

Покупка онлайн-кассы

Прежде чем покупать новую технику, убедитесь, что нельзя модернизировать старую. Для уточнения можно обратиться напрямую к поставщику ККМ с вопросом о возможности усовершенствования кассы. Когда модернизация допустима, аппарат необходимо снять с учета в ИФНС и передать производителю для выполнения комплекса работ. Стоимость такой услуги, безусловно, обойдется ИП дешевле, нежели приобретение новой электронной кассы. Примерная средняя цена работ по модернизации колеблется в диапазоне от 5 до 10000 руб. В то же время затраты на покупку новой ККМ составят 15000-30000 руб.

Выбор ОФД

После того, как ИП приобрел онлайн-кассу, следует выбрать ОФД, через которого сведения о реализациях будут передаваться в ИФНС. Как и поставщиков ККМ выбирать оператора следует исключительно из официального перечня. Основной ориентир при выборе – стоимость обслуживания, а также наличие дополнительных услуг, к примеру, онлайн-регистрация изменений, включая снятие ККМ с учета. Средняя цена обслуживания за первый год равна 3000 руб., в последующие годы – около 12000 руб. ежегодно. Дополнительно понадобится интернет-связь, стоимость которой составит еще около 6000 руб. в год.

Что включает в себя процесс регистрации онлайн-кассы в ИФНС:

- Подается заявление установленного образца – через сайт ФНС или своего ОФД, с которым предварительно заключен договор на оказание услуг. Дополнительно прилагаются подтверждающие соответствие ККМ нормативным требованиям техпаспорт, копии заключений и прочие документы по запросу налоговой инспекции.

- В течение одного рабочего дня ФНС сообщает заявителю регистрационный номер кассового аппарата: данные заносятся в ФН (фискальный накопитель) вместе с наименованием ИП.

- Регистрация ККМ осуществляется инспектором ИФНС в 5-дневный срок от момента подачи заявления – после чего данные по ККМ вносятся в карточку учета кассового аппарата, которая перенаправляется предпринимателю и служит официальным подтверждением постановки кассы на налоговый учет.

Закон о моратории на штрафы за отсутствие онлайн-касс

С 01.07.2019 еще больше видов индивидуальных предпринимателей обязано совершить переход на ККТ. Для них штрафы за ее отсутствие довольно внушительные. Именно с этой даты начинается третий по счету этап перехода российских предпринимателей на онлайн-кассы нового образца. Чиновники, продвигающие законопроект, побеспокоились о том, чтобы все предприниматели успели перейти на новую технику и настроить ее для работы.

Более того, Федеральная налоговая служба попросту не справится с одновременной регистрацией и оформлением около трех миллионов предпринимателей. Именно поэтому оперативно были внесены поправки в КоАП РФ, которые установили мораторий на штрафы за отсутствие онлайн-касс до 01.07.2020.

Важно! Заявление, направленное на создание моратория на штрафы при отсутствии кассовых аппаратов, было сделано в процессе обсуждения во втором чтении поправок к ФЗ № 54. Далее закон будет рассматриваться в третьем чтении

Депутаты отметили, что решение ввести закон с 1 июля предполагает не только отсутствие штрафов и административной ответственности за неиспользование онлайн-касс на год вперед, но и возможность предпринимателям и простым людям не бояться того, что их накажут. В течение года можно будет все уладить и перейти на режим работы, определенный законом. Это означает, что с 1 июля 2019 года некоторых ИП не будут штрафовать за отсутствие онлайн-касс. Более того, в третьем чтении был принят закон с поправками, приостанавливающими действие нескольких частей статьи 15.4 КоАП РФ за неиспользование ККТ

Отмена штрафных санкций не освобождает от того, что к определенному сроку ККТ должны быть установлены

Отмена штрафных санкций не освобождает от того, что к определенному сроку ККТ должны быть установлены

Как предупредить наложение штрафов ФНС

В Примечании к статье 14.5 Кодекса об административных правонарушениях России указано, что избежать штрафных санкций все-таки можно. Налоговая не станет наказывать нерадивого предпринимателя при несоблюдении требований закона 54-ФЗ, если:

- Предприниматель не ждал, пока его оштрафуют и самостоятельно и добровольно сообщил о данном нарушении в налоговый орган (сделать это можно через личный кабинет на интернет-портале ФНС и при личном визите в налоговую).

- ИП и компании сделают все возможное, чтобы устранить выявленное нарушение до того, как его обнаружит контролирующий орган.

Но избежать штрафов за работу без онлайн кассы можно, только если речь идет о:

- неиспользовании (отсутствии) онлайн кассы, когда это является обязательным условием;

- использовании кассового оборудования, не отвечающего критериям и требованиям российского законодательства (54-ФЗ);

- ситуации, когда покупателю не был выдан бумажный или электронный (по его просьбе) чек.

Во всех остальных случаях избежать ответственности за несоблюдение законодательных требований не удастся. Штраф придется заплатить и тогда, когда ИП лично не уведомил налоговый орган о факте нарушения и ничего не сделал, чтобы устранить его. Если предприниматель не успел вовремя сообщить о нарушении в ФНС, и оно было обнаружено при проверке налоговыми инспекторами, есть шанс получить минимальное наказание. Размер штрафа за отсутствие онлайн кассы в данном случае составит всего ⅓ нижней границы административного штрафа (часть 3.4 статьи 4.1 КоАП РФ).

Для этого необходимо признать свою вину официально и в установленные проверочной комиссией сроки устранить выявленное нарушение (часть 4 статьи 28.6 КоАП РФ). В лучшем случае предпринимателю-нарушителю будет выписано предупреждение на основании части 2 статьи 14.5 КоАП РФ, а также части 1 статьи 4.1.1 этого же кодекса.

Внимание! Федеральным законодательством установлен срок давности для применения наказания по факту выявленного нарушения, связанного с неприменением ККТ, как того требует 54-ФЗ, ровно 1 год с момента выявления нарушения.

Учитывая, что кассовые аппараты, как и вся техника, имеют свойство выходить из строя, предпринимателям в таких случаях помогут избежать ответственности за отсутствие онлайн кассы следующие действия:

- не откладывая в «длинный ящик», сообщить налоговому органу в письменном виде о случившемся ЧП;

- постараться устранить неполадку как можно скорее;

- все операции, совершенные в период неисправности онлайн кассы после ее ремонта отобразить в чеке коррекции, который должен быть отправлен оператору фискальных данных на обработку с последующей отправкой в ФНС.

Длительное отсутствие фискальных отчетов (чеков) от ИП может насторожить налоговиков, в результате чего повлечет за собой проверку. Во избежание подобных ситуаций и штрафов за неприменение онлайн-касс в 2021 году ФНС рекомендует ИП и организациям обзавестись дополнительным кассовым устройством и использовать его, когда основное выйдет из строя.

Другие штрафы

Законодательством предусмотрены штрафы не только для ООО и ИП. Более серьезное наказание ждет операторов фискальных данных и изготовителей касс, которые напрямую отвечают за сохранность и достоверность информации.

- За продажу аппаратов, не соответствующих требованиям ФЗ № 54, могут потребовать от 10 до 50 тысяч рублей у сотрудников компании. Если речь идет о юридическом лице, то штраф возрастает до 100-200 тысяч.

- Такую же сумму придется заплатить операторам, которые отказались предоставлять фискальные данные в налоговую или предоставили их с задержкой.

- Самый большой штраф назначают юридическим лицам, отправившими неправильные результаты экспертизы: от 500 тысяч до 1 миллиона рублей.

В некоторых случаях выписанный штраф удается оспорить в суде.

Штрафы и санкции за онлайн-кассы в 2021 году

С 1 января 2021 года федеральный закон № 54-ФЗ перестанет действовать, а правила работы с контрольно-кассовой техникой, которые изложены в нем, будут перенесены в Налоговый кодекс.

Изменят размеры штрафов

- За неприменение контрольно-кассовой техники теперь придется заплатить всю сумму чека, но тоже не менее 30 тысяч рублей.

- Сумма штрафа в 5 тысяч рублей больше не будет применяться, если компания использует ККТ с нарушением установленного порядка или предоставляет документы в ФНС с задержками.

Введут санкции за мнимые и притворные расчёты

Теперь штрафовать будут за регистрацию мнимых или притворных расчетов.

Индивидуальный предприниматель в таких случаях заплатит 50% от суммы чека, но не менее 50 тысяч рублей, а юридические лица — не менее 100 тысяч рублей.

Будут следить за точностью продажи маркированных товаров

Появляется ответственность за неуказание в чеке наименования маркированного товара или отражение данных в искаженном виде: ИП заплатит за подобное правонарушение 50 тысяч, а компании 100 тысяч рублей.

Штрафы за отсутствие онлайн-касс

В последнее время ужесточился контроль за соблюдением ФЗ № 54 «О применении контрольно-кассовой техники при осуществлении расчетов». Несмотря на то, что многие предприниматели недовольны новым порядком, придерживаться его все равно нужно. В противном случае может быть выписан административный штраф, а лица, повторно нарушившие закон, при некоторых условиях могут быть дисквалифицированы. Размер штрафа индивидуален и зависит от организационно-правовой формы ведения бизнеса, количества предыдущих нарушений. Но самый главный параметр, который оказывает влияние на размер санкции — это выручка. К примеру, если фискальный накопитель был просрочен 21 числа, а заменен только 31, то штраф будет высчитываться с дохода за эти 10 дней. Соответственно, чем дольше предприятие нарушает закон, тем большую сумму ему придется уплатить.

Онлайн-кассу можно использовать везде

Онлайн-кассу можно использовать везде

Для ИП

Индивидуальные предприниматели заметно отличаются от юридических лиц количеством наемных сотрудников, объемом выручки, обязанностями и правами. Штрафы за отсутствие онлайн-касс у ИП куда меньше, чем для ООО.

- ½ или ¼ от полученного дохода, но не менее 10 000 р. К примеру, если касса отсутствовала у ИП с 01.08 по 01.10, и компания за это время получила доход 400 000 рублей, то размер штрафа составит от 100 до 200 тысяч рублей.

- Тех ИП, которые нарушили закон повторно, ждет отстранение на срок до 90 дней.

- Самое серьезное наказание предназначено за неустановленную кассу после первого предупреждения. В том случае, если выручка в оба периода составляла не менее миллиона рублей, ИП может быть дисквалифицирован на срок от 1 до 2 лет.

Помимо этого, существуют и другие штрафы:

- Если касса не соответствует законодательным требованиям, то ИП обяжут заплатить от 1,5 до 3 тыс. руб.

- Инспектор налоговой может потребовать предоставить документы, подтверждающие соответствие кассы ФЗ № 54. За несвоевременное предоставление данных ИП ожидает штраф 1,5-3 тысяч рублей.

- Такую же сумму придется заплатить и при несоблюдении сроков регистрации ККТ в налоговой.

Важно! Сотрудники налоговой могут производить проверки оборудования в любой момент, если на то имеются причины

Для ООО

Многие спрашивают о том, какой штраф назначают, если нет кассового аппарата у юридического лица. Для ООО предусмотрены более серьезные санкции за неиспользование ККТ:

- Компаниям, которые не приобрели кассу, нужно будет заплатить от 75 до 100% от размера доходов. При этом общая сумма не может быть меньше 30 000 рублей. Это весьма существенная сумма, поэтому большинство юридических лиц уже давно приобрели онлайн-кассы.

- Применение аппарата, не соответствующего требованиям, обернется юридическим лицам штрафом в 5-10 тысяч рублей. Но если нарушение зафиксировано в первый раз, то организация может обойтись предупреждением.

- Если неприменение кассы было зафиксировано во второй раз, а сумма дохода ООО превышает 1 млн рублей, то организацию могут отстранить на срок от 3 месяцев до 2 лет.

- За непредставление документов, касающихся ККТ, налоговым органам может грозить штраф 5-10 тысяч.

Штрафы за отсутствие ККТ

Штрафы за отсутствие ККТ

Кроме того, в последней поправке к ФЗ № 54 был увеличен срок привлечения к ответственности. За нарушение теперь могут выписать штраф в течение года после того, как оно было зафиксировано.

Применение бланков строгой отчетности

— С 1 июля 2019 года организации больше не могут выдавать БСО, оформленные типографским способом. Теперь необходимо использовать БСО, созданные с помощью автоматизированной системы, и они приравниваются к кассовым чекам

На что нужно обратить внимание?

— При оказании услуг, по которым БСО установлены исполнительными органами власти (например, для организаций, осуществляющих деятельность в сфере культуры и искусств), вы должны выдать клиенту отдельный кассовый чек и бумажный БСО или БСО, напечатанный с помощью автоматизированной системы с реквизитами в рамках 54-ФЗ, QR-кодом, признаком расчета.

— Давайте подведем итог

Что вы посоветуете читателям? На что нужно обратить внимание в вопросах применения ККТ?. А вообще в рамках интервью сложно разобраться со всеми нюансами, связанными с онлайн-кассами и расчетами наличными

Полную информацию с подробными разъяснениями, практическими примерами и рекомендациями можно найти в вебинаре «Онлайн-кассы и расчеты наличными в 2019 году. Изменения после 1 июля 2019 года и спорные вопросы». Желаю удачи и до встречи в Контур.Школе!

А вообще в рамках интервью сложно разобраться со всеми нюансами, связанными с онлайн-кассами и расчетами наличными. Полную информацию с подробными разъяснениями, практическими примерами и рекомендациями можно найти в вебинаре «Онлайн-кассы и расчеты наличными в 2019 году. Изменения после 1 июля 2019 года и спорные вопросы». Желаю удачи и до встречи в Контур.Школе!

Какая ответственность и какой штраф предусмотрены в Административном Кодексе РФ

Рассмотрим сущность указанных нарушений и предусмотренные за их совершение санкции по закону.

За неиспользование онлайн-кассы (если товар продан без фискализации)

Итак, первое правонарушение — отпуск товара без фискализации на онлайн-кассе. Возможные разновидности такого правонарушения:

- прием денежных средств от покупателя при последующем неосуществлении пробития полученной суммы на онлайн-кассе;

- частичная фискализация суммы, полученной от покупателя (прием одной суммы, а отражение в чеке — меньшей);

- неправомерное использование альтернатив онлайн-кассам;

- пробитие чека на кассе старого образца — с ЭКЛЗ (которые по закону не могут применяться с 1 июля 2017 года).

Во всех указанных случаях в отношении хозяйствующего субъекта ФНС может инициировать санкции (п. 2 и п. 3 статьи 14.5 КоАП РФ):

- В виде штрафа:

- выписываемого на директора магазина либо иное должностное лицо (к ним приравнивается и собственник магазина в лице ИП) — в величине 25-50% от суммы, в отношении которой не осуществлена фискализация на онлайн-кассе (но не менее 10 000 рублей);

- выписываемого на торговое предприятие как юрлицо — в величине 75-100% от суммы, в отношении которой не осуществлена фискализация (но не менее 30 000 рублей).

- При повторном нарушении (при котором не осуществлена фискализация суммы в 1 млн. руб. и больше):

- в виде дисквалификации (принуждения к прекращению деятельности) должностного лица хозяйствующего субъекта на 1-2 года;

- в виде приостановки деятельности хозяйствующего субъекта на 90 дней.

Если сумма, не проведенная через кассу, не превысила 1 млн. рублей, то по логике норм КоАП РФ, приведенных выше, применяется только штраф в указанных выше величинах.

Следующее отмеченное нами нарушение — неприменение альтернатив онлайн-кассам. То есть — невыдача товарного чека (по запросу покупателя) или БСО (в любом случае — даже если клиент не попросил). Такое нарушение приводит ровно к тем же правовым последствиям, о которых сказано выше. В качестве измерителя штрафа рассматривается сумма, по которой не выдан товарный чек или БСО.

Если ККТ не соответствует требованиям закона или работает с нарушением действующих правил

Следующий тип нарушения — применение онлайн-кассы, которая не соответствует требованиям, установленным законом. Например, это может быть когда онлайн-касса:

- не зарегистрированная в установленном порядке в ФНС;

- с некорректно открытой (закрытой) сменой;

- неисправная (неспособная передать фискальные данные в ОФД).

В указанных случаях и иных, которые позволяют квалифицировать нарушение как применение онлайн-кассы, не соответствующей требованиям законодательства, ФНС может применить к хозяйствующему субъекту санкции в виде (п. 4 статьи 14.5 КоАП РФ):

- Предупреждения.

- Штрафа:

- на должностное лицо (либо ИП) — в величине 1 500 — 3 000 рублей;

- на торговое предприятие как на юрлицо — в величине 5 000 — 10 000 рублей.

Принципиальное отличие рассматриваемого нарушения от предыдущих (штрафуемых, очевидно, гораздо серьезнее) в том, что в данном случае предполагается использование устройства, соответствующего всем признакам онлайн-кассы. То есть — внесенного в реестр ККТ и имеющего фискальный накопитель. А если вместо онлайн-кассы используется что-то другое, то применение подобного устройства рассматривается как неосуществление фискализации выручки — и в отношении такого действия ФНС применяет санкции по п. 2 и 3 ст. 14.5 КоАП РФ.

Если не отправлен электронный чек (не выдан бумажный)

И еще одно возможное правонарушение в применении онлайн-касс связано с невыдачей покупателю чека. Он может быть:

- электронным (правонарушение — отказ хозяйствующего субъекта от отправки покупателю электронного чека на предоставленные контакты (e-mail или телефон));

- бумажным (правонарушение — невыдача чека, вне зависимости от наличия требования от покупателя).

При всех указанных правонарушениях, связанных с невыдачей чека, ФНС инициирует в отношении магазина санкции в виде (п. 6 ст. 14.5 КоАП РФ):

- Предупреждения.

- Штрафа:

- на должностное лицо (или ИП) — в величине 2 000 рублей;

- на торговое предприятие как на юр. лицо — в величине 10 000 рублей.

В некоторых случаях хозяйствующий субъект — при наличии формальных оснований для штрафа, вправе рассчитывать на то, что ФНС все же не будет инициировать предусмотренные нормами КоАП РФ санкции.

Видео — какой штраф, если нет онлайн-кассы, или нарушен порядок применения ККТ(комментарии к ст. 14.5 КоАП РФ):

Зачем нужен кассовый чек?

Уведомляющая об оплате товара квитанция является доказательством того, что покупка была совершена в определенное время в конкретном магазине. Пробитый чек фиксирует сумму, прошедшую в течение отчетного периода через кассу торговой точки. Если бумагу не выдать, ИП и его работники нарушают права потребителей и свои собственные обязанности, предусмотренные Федеральным законом №54-ФЗ. Поэтому предоставление квитанций является обязательной процедурой при проверках ФНС.

Кассовый чек, в обход сложившемуся у некоторых недобросовестных продавцов, не является единственной возможностью покупателя вернуть или обменять приобретенный товар. Процедуры могут быть проведены и без данного документа, хотя его предоставление желательно. Поэтому не стоит обманывать себя и пытаться обойти закон подобным способом. Кроме того, за не предоставление чеков предусматриваются немалые штрафы.

ККТ при оплате по безналу: как избежать штрафа, если чек не был пробит

Организация получает на расчетный счет денежные средства от покупателей (клиентов) — физических лиц (не индивидуальных предпринимателей) за товары, работы и услуги. Начиная с какой даты, эта организация обязана применять контрольно-кассовую технику (ККТ) и оформлять кассовые чеки (бланк строгой отчетности — БСО), а также возможно ли избежать ответственности за непробитие чека по безналу?

Согласно новым требованиям Закона 54-ФЗ от 22.05.2003 «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» (далее — Закон № 54-ФЗ), если на расчетный счет компании денежные средства поступают от физического лица (то есть от обычного гражданина), то применение кассы является обязательным. Данная норма действует с 1 июля 2019 года.

При поступлении оплаты на расчетный счет от физлица кассовый чек должен быть сформирован не позднее рабочего дня, следующего за днем поступления денежных средств на расчетный счет компании. Сделать это необходимо не позднее момента выдачи товара покупателю, начала выполнения работ или оказания услуг.

Штрафы за непробитие чека на безнал

Согласно части 3 статьи 14.5 КоАП РФ «Продажа товаров, выполнение работ либо оказание услуг при отсутствии установленной информации, либо неприменение в установленных федеральными законами случаях контрольно-кассовой техники», повторное совершение административного правонарушения, предусмотренного частью 2 настоящей статьи, в случае, если сумма расчетов, осуществленных без применения ККТ, составила, в том числе в совокупности, 1 млн руб. и более, влечет в отношении должностных лиц дисквалификацию на срок от 1 до 2 лет; в отношении ИП и юрлиц — административное приостановление деятельности на срок до 90 суток.

Согласно Примечанию к статье 14.5 КоАП РФ лицо, добровольно заявившее в налоговый орган в письменной форме о неприменении им ККТ в случаях, установленных законодательством РФ о применении контрольно-кассовой техники, либо о применении им ККТ, которая не соответствует установленным требованиям, либо о применении им ККТ с нарушением установленного законодательством РФ порядка регистрации контрольно-кассовой техники, порядка, сроков и условий перерегистрации ККТ и порядка ее применения, и добровольно исполнившее до вынесения постановления по делу об административном правонарушении обязанность, за неисполнение или ненадлежащее исполнение которой лицо привлекается к административной ответственности, освобождается от административной ответственности за административное правонарушение, предусмотренное частями 2, 4 и 6 настоящей статьи.

Однако такой порядок применим только в случае, если соблюдены в совокупности следующие условия: на момент обращения лица с заявлением налоговый орган не располагал соответствующими сведениями и документами о совершенном административном правонарушении; представленные сведения и документы являются достаточными для установления события административного правонарушения.

Разновидности нарушений при использовании ККТ

Срок давности за несоблюдение правил применения ККТ равен 1 году. Отсчитывать его начинают с момента совершения правонарушения, если оно длительное, то со дня, когда его обнаружили проверяющие. Длящимся нарушением считается регулярное несоблюдение порядка использования кассового аппарата. Различают 4 вида ситуаций, при которых возможно привлечение к ответственности:

Работа без контрольной техники в ситуациях, когда продавцы обязаны её использовать, в силу положений ч.2 ст. 14.5 КоАП приводит к штрафным санкциям от 10 000 рублей для ИП и не менее 30 000 рублей для предприятий;

С 01.07.2017 года каждая касса должна быть оснащена фискальным накопителем, при помощи которого передаются сведения в налоговую инспекцию. Если ККТ используется без накопителя, это также расценивается как неприменение контрольной техники.

За повторное неприменение ККТ должностным лицам грозит до 2 лет дисквалификации, а организациям и ИП – до 90 дней приостановки деятельности.

Санкции в отношении юридического лица, относящегося к малому и среднему предпринимательству, могут ограничиться предупреждением. Это возможно только в случае, когда правонарушение совершено первый раз.

- К следующей группе относятся несоблюдение порядка регистрации и применения контрольной техники, а также использование кассового аппарата, который не соответствует определенным требованиям. За эти правонарушения установлена ответственность в виде взыскания денежных средств от 1 500 до 3 000 рублей с лиц, которые занимают должности руководителей, от 5 000 до 10 000 рублей с организаций. За впервые выявленное несоблюдение возможно вынесение предупреждения без применения штрафных санкций.

- Не отданный в руки покупателю чек – самое распространенное нарушение использования кассового аппарата. За невыдачу чека налагают штраф 2 000 рублей на лиц, занимающих руководящие должности, и 10 000 рублей на виновную в нарушении организацию.

Важно!

Взыскание налагают на юридическое лицо, а не на кассира, который не выдал чек!

На основании Закона 54-ФЗ организации и предпринималели обязаны предоставлять сведения и документы по работе с ККТ. За несоблюдение сроков или непредоставление сведений в силу ч. 5 ст. 14.5 КоАП к нарушителю предъявляют штраф от 1 500 до 3 000 рублей лицам, занимающим руководящие должности, от 5 000 до 10 000 рублей предприятиям. За первично выявленный факт возможна замена штрафа предупреждением.

Вместе с тем законодательство предусматривает возможность смягчения штрафных санкций или освобождение от ответственности за неиспользование ККТ в определенных случаях.