Сколько может заработать трейдер на бирже?

Содержание:

- Виды и типы трейдеров

- Вам нужно совершать больше сделок

- Чем торгуют на фондовой бирже — 4 основных инструмента

- Факторы, влияющие на доходность

- Почему на трейдинге нельзя заработать

- Где зарабатывать, если не на Форексе

- Билл Липшуц: Торгуй как сумасшедший или уходи

- Реально ли заработать на бирже новичку — вся правда о том, как научиться зарабатывать деньги

- Вы накапливаете деньги или снимаете их?

- Пошаговая инструкция по регистрации на фондовой бирже

- Можете ли вы зарабатывать деньги каждый день с помощью торговли по прайс экшен?

- Подойдет ли вам свинг трейдинг?

- Три вида рынков для заработка

- Кто такой трейдер

- Про кухни

- Размер лота

Виды и типы трейдеров

Классификацию стоит начинать с простого вывода – трейдерами можно называть всех, кто совершает финансовые операции на экономических рынках. Продают, покупают, анализируют и вкладываются – от стратегии ведения сделок и зависит способ выделения видов торговцев.

Классификация по типу поведения

Трейдерский сленг – это хотя и локальный язык, применяемый преимущественно в среде финансистов, все же порой и встречаются далеко за пределами экономики. Многие словечки легко отыскать в смежных областях и, если уж некоторые термины до сих пор неизвестны, стоит углубиться в детали:

- Быки – находятся в ожидании повышении цен. Сходу открываются позицию на покупку и нацелены на подталкивание цены вверх. По аналогии с животными, поднимающими рога;

- Медведи – ожидают понижения цен. Открывают позицию на продажу и подталкивают цены вниз. В реалиях рынка напоминают медведя, схватившего и придавливающего добычу к земле.

- Овцы – долго размышляют, часто сомневаются и постоянно опаздывают при вступлении в сделку. Пока овцы находятся «в загоне», остальные уже закрыли позиции и выбрались подальше от конкурентов.

- Зайцы – как и «тотемные животные» пипсовщики совершают много сделок за крошечный промежуток времени.

- Свиньи – жадные торговцы, не закрывающие позиции вовремя, и вечно ожидающие продолжения банкета, когда даже малейших предпосылок к росту уже не осталось.

По используемой стратегии ведения торгов

- С долгосрочной стратегией инвестирования. Держат сделки открытыми на протяжении нескольких месяцев и даже лет. Закрывают позиции лишь в тех ситуациях, когда ситуация на рынке меняется неожиданно сильно – появляются новые глобальные тренды или же прибыльные компании уже перестают существовать.

- Со среднесрочной стратегией. Средний срок закрытия позиций от 1 недели до полугода.

- С краткосрочной стратегией. Завершают сделки быстро, опираются на недельные тренды и часто меняют выбираемые позиции.

- Интрадейщики (дневные). Осуществляют операции в течение суток или за текущую торговую сессию. Интрадейщики часто обладают скромным капиталом, а потому пытаются зарабатывать небольшими порциями.

- Скальпер (пипсовщик). Интрадейщики, но иного формата – совершают за сутки или сессию множество сделок, закрывая позицию уже через несколько секунд или минут. Скальперы – гуру краткосрочных стратегий, способные анализировать активы с необычайной точностью.

По уровню квалификации

- Частные. Участники фондовой биржи не связаны с организациями и занимаются торговлей исключительно на собственные средства и в личных интересах. Часто «частные» спекулянты не обладают специальным образованием и даже не задумывались о получении лицензии.

- Профессиональные. Торговцы, использующие в качестве депозита чужие деньги. Обладают лицензией, образованием и опытом. Действуют в рамках согласованной стратегии и добиваются результатов, поставленных клиентами или финансовыми организациями. За совершенные ошибки наказываются штрафами и санкциями.

По преследуемым целям трейдинга

- Инвестор – рассматривает сделки на рынке ради собственной выгоды. Часто скупает акции и ждет повышение курса, но не пытается ничего продавать обратно, а наоборот – собирает доход за счет инвестиционных отчислений.

- Спекулянт – зарабатывают на изменении курса. Занимают серьезную часть системы трейдинга и часто ассоциируются у обывателей с теми, кто зарабатывает на продаже воздуха.

- Наемный работник – исполняет заявки от клиентов, обрабатывают чужие запросы и осуществляют заранее оговоренные операции. К наемным работникам зачастую относят профессионалов в трейдинге.

- Хеджер – совершает сделки для снижения или закрепления уровня риска, связанного с изменением закупочных цен на продукцию или же с валютными котировками на текущий момент.

По используемым финансовым инструментам

По используемым финансовым инструментам выделяют трейдеров:

- Форекс (валютных);

- бинарных опционов;

- биржевых;

- биткоин.

Вам нужно совершать больше сделок

Большинство казино работают 24 часа в сутки, 365 дней в году. Потому что, чем больше времени они работают, тем больше денег зарабатывают. То же самое применимо к трейдингу. Частота ваших сделок имеет значение. Чем больше вы торгуете, тем больше статистически денег вы сможете заработать.

Представьте себе следующее. У вас есть торговая стратегия, которая прибыльна в 70% случаев с соотношением риска к прибыли 1 к 3. Но если она имеет 2 сигнала в год, то сколько денег вы сможете сделать по этой стратегии? Не так много, не так ли? Вы даже можете закончить этот год с убытком, так как есть 9% шанс совершить две убыточные сделки подряд.

Частота ваших сделок важна, но этого недостаточно, чтобы определить, сколько вы сможете зарабатывать. Существуют еще несколько факторов, которые играют важную роль.

Чем торгуют на фондовой бирже — 4 основных инструмента

Экономисты по-разному классифицируют финансовый рынок. Кто-то выделяет только фондовый сегмент, кто-то дробит его на собственно фондовый и срочный.

Говорить, что на фондовом рынке торгуются ценные бумаги, – правильно, но не совсем точно, ибо ценные бумаги делятся на несколько типов. Выделим основные.

Инструмент 1. Акции

Обычно под торговлей на фондовых биржах понимается именно спекулирование акциями. Дадим определение.

Акции относятся к числу высоковолатильных инструментов, потому что способны резко меняться в цене за короткое время. Пример – упомянутая в начале статьи акция Cities Service, купленная Уорреном Баффетом.

Часть прибыли компании, которую получает держатель акции, называется дивидендом. После выплаты дивидендов акция обычно теряет в своей стоимости.

Раньше потеря в стоимости вследствие выплаты дивиденда четко прослеживалась на графиках – крупное падение цен или даже ценовой разрыв. Однако сегодня колебания курса акции в течение дня в несколько раз превышают размеры дивидендов, поэтому потеря в стоимости незначительна.

Инструмент 2. Облигации

Облигации менее популярны в качестве средства увеличения капитала. Они часто используются как вариант надежной инвестиции с минимальной степенью риска.

Если мы покупаем акцию, нам неизвестно, до какого значения вырастет ее цена, но если фундаментальный и технический анализ предвещают рост, значит, есть перспектива неплохо заработать.

При покупке облигации максимально возможная прибыль известна заранее. Никто не любит кредиты с большими процентами, поэтому прибыль обычно невелика.

Если кредитору нужно во что бы то ни стало заполучить свои инвестиции обратно, ему проще продать облигацию за сумму инвестиций или ухватить малую часть процентного вознаграждения.

Если продавцу кажется, что «все плохо, дело выгорело», покупатель не обязательно думает то же самое. Если покупатель за счет инсайдерской или иной информации уверен в платежеспособности должника – он с удовольствием облигацию купит.

Поэтому цены и на этот финансовый инструмент находятся в колебании, хоть и в небольшом. Отмечу еще раз, облигация – низковолатильный инструмент.

Инструмент 3. Форварды

Разберем на примере. Я разворачиваю масштабное производство конфет и мне нужен сахар. Цена на сахар колеблется, а надо подготовить финансовый план, определиться с ценой конфет и т. д. Значит, надо договориться с производителем о поставке сахара по заранее определенной цене.

Форвард подписан, я получаю через какое-то время нужное количество сахара, делаю конфетки.

На момент получения товара цена, скорее всего, изменится. Если сахар, когда я его получу, вырастет в цене, мне ничто не мешает его продать и заработать. Впрочем, полученные товары редко перепродаются, иначе бизнес остановится.

Инструмент 4. Фьючерсы

Фьючерсы бывают поставочные и расчетные, то есть беспоставочные. На бирже торгуют именно расчетными. Суть в том, что реальной поставки чего-либо не происходит.

На бирже брокер посчитает разницу между ценой товара, указанной во фьючерсе, и его рыночной стоимостью на момент погашения. Я либо заработаю, либо потеряю деньги.

То есть фьючерс как раз и позволяет заработать на изменении цен. Такая сделка оформляется только в спекулятивных целях.

Если не совсем поняли – взгляните коротенькое видео от лицензированной компании «Открытие Брокер».

Спекулянты спокойно торгуют фьючерсными контрактами и зарабатывают, а форварды – это стезя крупных фирм, оперирующих реальными поставками тех или иных товаров.

Фьючерсы оформляются на множество инструментов. Помимо сырья, торговля ведется ценными бумагами, валютой, индексами и т. д.

Факторы, влияющие на доходность

На любом рынке есть только 3 фактора, от которых зависит доходность:

-

Принятый риск. Консервативный подход к трейдингу уменьшает не только риск, но и доходы – основной недостаток.

-

Выбранная стратегия. Результаты зависят от частоты проведения сделок, а также среднего дохода от каждой операции. Стратегия – совокупность методов, действий, при помощи которых выполняется вход и выход из сделки.

-

Стартовый капитал. Работать лучше на 5% от депозита. В результате, чем больше стартовый капитал, тем выше прибыль. Зайдя на рынок с 200 долларами, не нужно рассчитывать, что в течение месяца они приумножатся, превращаясь в тысячи. Такое может быть только на криптовалютных рынках, но вероятность этого 1-2%.

В реальности не нужно иметь ни экономического, ни финансового образования, чтобы начать заниматься трейдингом. Несколько правильных книг по техническому анализу, а также обучение с наставником и результаты не заставят себя ждать. Это не удел богатых людей, кредитное плечо и стоп-лосс позволят входить в сделки с небольшими суммами, ограничивая возможные риски.

Почему на трейдинге нельзя заработать

Причин две.

Нельзя предсказать будущее

Будущего никто не знает. Вообще никто. Неожиданная новость может мгновенно обваливать рынки, и никто не будет к этому готов. Вот торговали трейдеры турецкой лирой, торговали и торговали, все было нормально. Потом вдруг в выходит новость – турки попытались свергнуть Эрдогана. И курс лиры обвалился.

Или вот пример со швейцарским франком. В воскресенье правительство Швейцарии решило перестать удерживать франк на одном уровне с долларом. Такого вообще никто из трейдеров не ожидал. Утром в понедельник картина на рынке была вот такой:

Как можно было это предсказать технической или фундаментальной аналитикой? Вообще никак.

Во-вторых, на цену влияет огромное количество факторов. Например, Трамп проиграл на выборах Байдену – как отреагирует рубль? Допустим, рубль снизится. А что если в этот момент все страны ЕС примут российскую вакцину от коронавируса? А что если нефть вдруг начнет расти, и рубль будет укрепляться вместе с ней? А что если Америку захлестнет волна беспорядков и доллар наоборот ослабнет к рублю?

Как разобраться во всей этой каше? Каждый аналитик будет в ней разбираться по своему. И кто-то из трейдеров «угадает» и заработает, кто-то «не угадает» и потеряет деньги.

Никто просто так не отдаст свои деньги

Если вы решили стать трейдером – вы решили поотнимать деньги у других трейдеров на рынке.

Открыть счет для трейдинга – значит сказать: «Я один умный, а вы все глупые. Сейчас ваши деньги станут моими».

Вы думаете, что это может быть правдой? Что вы можете быть умнее миллионов людей, аналитиков, биржевых спекулянтов с высшим экономическим образованием, которые торгуют на бирже? Нет.

Они намного умнее вас. И они не собираются отдавать вам свои деньги просто так.

Если вы увидели тренд на рынке и решили торговать по тренду – вы думаете, что остальные трейдеры слепые и не видят его? Если вы прочитали новость о закрытии границ, вы думаете, что другие спекулянты об этом не знают? Вообще-то, есть тысячи людей, которые узнали об этом закрытии границ задолго до журналистов и задолго до вас.

Где зарабатывать, если не на Форексе

Там, где вы будете создавать материальные ценности. То есть будете делать, например, сайты, программы, компьютерные игры, заниматься маркетингом, контекстной рекламой, копирайтингом. Вы должны научиться делать что-то полезное, что-то, за что вам будут платить деньги.

Если не знаете, с чего начать, могу вам порекомендовать наши подборки с курсами. В основном, в них платные материалы, но есть и бесплатные вебинары и интенсивы. Они помогут вам определиться с будущей профессией.

- Курсы для мам в декрете – начните с этой подборки. Ее создавал лично я, курсы там хорошо рассортированы по группам.

- Курсы по удаленной работе.

- Маркетинг.

- Графический дизайн.

- Копирайтинг.

- Бизнес.

- Продажи.

- Курсы для руководителей.

Вот, посмотрите все эти подборки и выберите для себя то, что больше всего понравится. Изучайте и работайте.

Деньги надо зарабатывать.

Билл Липшуц: Торгуй как сумасшедший или уходи

Липшуц начал торговать на фондовом рынке, когда учился в Корнельском университете в Нью-Йорке. Он получил в наследство 12 000 долларов в виде акций и вложил эти деньги в более 100 акций. Эти вложения помогли ему найти более выгодный способ использования полученных средств.

В это время Липшуц изучал финансовые рынки в библиотеке Корнелла и начал торговать. Ему удалось превратить 12 000 долларов в 250 000 долларов. Однако его успех был недолгим, так как одна совершенная ошибка стоила ему почти всех заработанных денег. Липшуц задумался над этой ошибкой, которая оказалась частью ценного опыта, который помог ему в будущем.

Незадолго до окончания учебы в Корнелле Билл Липшуц снова начал торговать и постепенно увеличивал размер своего счета. Тогда он решил полностью посвятить себя карьере трейдера. В 1984 году он присоединился к Salomon Brothers и присоединился к недавно сформированному подразделению Forex. Год спустя он принес банку прибыль в размере 300 миллионов долларов.

В 1990 году Липшуц стал президентом North Tower Group, дочерней компании Merrill Lynch. Затем он основал Rowayton Capital Management, которая в 1995 году преобразовалась в Hathersage Capital Management. Этот фонд специализируется на торговле валютами стран Большой десятки (G10) и все еще действует на момент написания.

У Билла необычный девиз: Торгуй как сумасшедший или оставайся прежним. Билл получает огромное удовольствие от зарабатывания денег на безумной скорости. Тем не менее все это связано с тяжелой работой. Трейдер, как известно, может наблюдать за всеми рынками одновременно с помощью монитора, установленного рядом с его кроватью, чтобы он мог все анализировать круглосуточно. В конце концов, чтобы заработать 300 миллионов долларов всего за один год, человеку нужно очень много работать.

Билл Липшуц создал эффективную стратегию трейдинга и управления рисками, основанную на глубоком анализе. Его основные принципы следующие:

- Время – причина риска. Профессиональные игроки могут следить за несколькими торговыми операциями по валютным парам.

- Вам не обязательно становиться богатым на Форекс. Каждый трейдер учится на своих ошибках, и Билл Липшуц не исключение. Однажды он потерял 250 000 займов за 5 дней, но это его не остановило.

- Будьте одержимы сделками. Билл Липшуц считает, что большинству трейдеров не удается прибыльно работать на валютном рынке не потому, что им не хватает способностей, навыков или опыта, а потому, что им не хватает страсти к трейдингу. Денежная мотивация неверна; получение прибыли или убытка является «побочным эффектом азартных игр» на обмене валюты.

- Почувствуйте боль потери. У каждого трейдера бывают периоды, когда он несет только убытки, но главное – не отступать. В такие моменты трейдер начинает более внимательно относиться к деньгам, просчитывать и анализировать действия.

- Разделите капитал. Золотое правило выдающегося трейдера – никогда не концентрировать капитал в одной сделке. Следование этому правилу снижает риск выгорания до минимально возможного уровня.

- Не оставляйте позицию открытой при непонятных движениях рынка. Позицию следует увеличивать, когда можно с высокой степенью вероятности прогнозировать динамику экономических показателей и поведение цен.

- Сделайте это вовремя. Принцип любой деловой активности – чем больше работаешь, тем больше прибыль. Но при торговле на валютном рынке ситуация обратная. Вы не сможете сделать открытую позицию более прибыльной, приложив усилия. Трейдер должен инвестировать в процесс подготовки – изучение информации для анализа.

Реально ли заработать на бирже новичку — вся правда о том, как научиться зарабатывать деньги

Сейчас в свободном доступе есть множество информации о том, что такое , как заработать на ней, какие схемы и стратегии можно применять. Но недостаточно прочесть пару книг, т. к. это занятие — не просто покупка и продажа ценных бумаг.

Но для этого человек должен не только обладать навыками торговли, но также быть усидчивым, тратить время на создание стратегий, изучение информации и трендов, анализ всех показателей и т.д.

Есть особенности работы на бирже, которые упускают новички. Простой пример: вы можете купить акции компании-гиганта (McDonald или Starbucks). Но стоит на минуту остановиться и подумать. У этих организаций капитал слишком большой — понадобится много времени для того, чтобы стоимость акций ощутимо увеличилась.

Возможно, стоит поискать небольшую, начинающую компанию с хорошими перспективами роста — ее стоимость может увеличиться в несколько раз гораздо быстрее, а значит, прибыль от покупки и продажи будет выше.

Вы накапливаете деньги или снимаете их?

Если вы зарабатываете в среднем 20% в год с торговым счетов в 10 000$, то через 20 лет на вашем счету будет уже 383 376$.

Но что, если вы каждый год снимаете 50% своей прибыли? Это означает, что вы будете зарабатывать в среднем 10% в год, а через 20 лет ваш торговый счет будет равен 67 275$.

Теперь ясно, что накопление денег на депозите приведет к максимально возможной прибыли в долгосрочном периоде. Но насколько это возможно или нет, зависит от того, как вы управляете своими деньгами.

Если вы дейтрейдер, то скорее всего, трейдинг – ваш единственный источник дохода. Вы должны снимать деньги со своего счета, чтобы удовлетворять свои жизненные потребности.

Но если у вас есть работа и вы торгуете только в свободное время, тогда вам не нужно постоянно снимать деньги со своего депозита, и вы сможете их накапливать.

Нет ничего плохого в том, чтобы снимать и тратить заработанные на форексе деньги. Просто вы должны понимать, как это влияет на ваши доходы с течением времени.

Пошаговая инструкция по регистрации на фондовой бирже

Рассмотрим на примере фондового рынка как открыть брокерский счёт, как начать зарабатывать на бирже.

Шаг 1. Регистрация у брокера

Необходимо зарегистрироваться у фондового брокера. Можно сразу у нескольких, никто не мешает открыть несколько брокерский счётов. Я работаю со следующими уже много лет:

Это одни из лучших брокеров с качественными услугами (тех.поддержка, доступный сервис, приложения для трейдинга). Комиссия за торговый оборот минимальная среди других компаний. Через них можно торговать всеми доступными финансовыми инструментами на бирже.

Форма регистрации у брокера выглядит так:

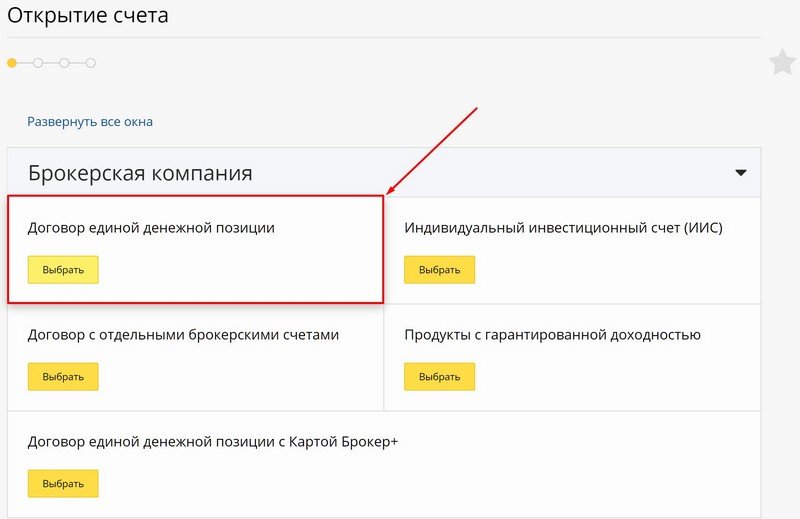

Шаг 2. Открытие брокерского счёта (ИИС или ЕДП)

Открыть брокерский счёт в личном кабинете можно в ЛК, нажав на ссылку «Открыть новый договор»:

При открытии необходимо выбрать тип счёта:

Новичкам следует начинать с простых вариантов ЕДП и ИИС. Если думаете снимать прибыль или вывести деньги в ближайшее 1-2 года, то лучше открыть себе «единую денежную позицию» (ЕДП). Если же нет необходимости снимать деньги в ближайшие года, то можно открыть ИИС.

Рекомендую открыть ИИС для получения в дальнейшем налоговых привилегий. На нём доступны для торговли: валюта, акции, облигации, ETF и даже американские компании. Его лучше открыть быстрее поскольку для получения налоговых вычетов его можно закрыть лишь через три года. Его можно не пополнять, а просто открыть. Подробнее читайте в статьях:

Шаг 3. Пополнение и снятие денег с торгового счёта

Пополнение и снятие с брокерского счёта проводится без комиссии. Можно осуществлять наличными или безналичным переводом.

Если филиал брокера находится далеко от дома, то удобнее воспользоваться межбанковским переводом. Например, через дебетовую карту Тинькофф (ввод и вывод без комиссии, обзор карты »). В итоге вы можете перевести деньги на свой брокерский счёт бесплатно, не выходя из дома.

Снять деньги можно в любой момент с брокерского счёта без комиссии. Единственное ограничение есть по ИИС. Здесь нельзя снимать деньги частично, можно только полностью закрыть.

Шаг 4. Покупка/продажа ценных бумаг

Торговля на бирже происходит через торговые терминалы. Брокер предоставит к ним доступ.

Самым популярным терминалом является Quik (Квик). На нём можно совершать операции только через персональный компьютер:

Уже не один год существуют приложения для смартфонов. Например, у брокера Finam оно называется «Финам трейд». Вот как выглядит интерфейс:

Выбираете финансовый инструмент, который хотите приобрести и далее выставляете заявку. Устанавливаете цену и количество. Заявка моментально попадает на биржу:

Можете ли вы зарабатывать деньги каждый день с помощью торговли по прайс экшен?

Вы можете думать, что трейдер, торгующий по прайс экшен, может адаптироваться к меняющимся рыночным условиям. Означает ли это, что вы сможете получать прибыль на рынках каждый день? В теории это звучит правдоподобно. Но на самом деле все не так просто.

Когда рынок находится в восходящем тренде, трейдер, торгующий по прайс экшен, будет искать возможности для покупки. Тем не менее, нет никакой гарантии, что он будет получать прибыль по каждой сделке, поскольку рынок может сделать резкий откат и сработает его стоп-лосс.

Каждой тенденции придет конец – и то, как она закончится, может быть различной ситуацией на рынке. Например:

- Быстрый разворот

- Прерывистый разворот

- Диапазон рынка перед разворотом

Как трейдер прайс экшен, cможете ли вы предвидеть эти типы разворотов, чтобы не попасться на неправильную сторону движения рынка? Если вам удастся преодолеть эти особенности рынка, то, возможно, вы сможете зарабатывать деньги каждый день с помощью торговли по прайс экшен.

Подойдет ли вам свинг трейдинг?

Поиск подходящего стиля торговли зависит от вашей личности, а также ваших предпочтений в трейдинге.

Используя свинг трейдинг, вы будете удерживать свои сделки в течение нескольких дней или даже недель. Естественно, что риски в данном случае возрастают. Как вариант, вы можете закрыть часть своей позиции, если выходят важные новости или необходимо переносить позицию через выходные дни.

У вас будет не так много торговых возможностей и количество ваших сделок будет ограничено. В среднем вы можете рассчитывать от 10-15 сделок в месяц. Однако отдача от этих сделок может быть гораздо больше, чем при внутрдиневной торговле.

Свинг трейдинг вам подойдет, если

Вы не против удерживать позиции несколько дней

Большинство свинг-сделок длятся от нескольких дней до нескольких недель. Это означает удержание позиций на ночь, а иногда и на выходные дни

Конечно, есть несколько способов управления риском, которые позволят вам удерживать позиции более длительное время. Один из способов – просто закрыть свою позицию перед выходными, если вы знаете, что на рынке может быть нестабильная ситуация.

Вы хотите больше свободы

В среднем вам понадобится не более 30 или 40 минут на просмотр своих графиков в течение дня. Тратить больше времени и не нужно.

Вы не против брать меньше сделок, но зарабатывать больше на каждой из них

Поскольку свинг трейдинг лучше всего работает на старших таймфреймах, ваши возможности ограничены. Вы можете получить от пяти до десяти хороших сделок каждый месяц.

Однако отдача от них может быть намного больше, чем у тех, кто торгует внутри дня. Например, мое минимальное отношение риска к прибыли составляет как минимум 3R. Это означает, что на каждый 1% риска в моем аккаунте я получаю 3% прибыли.

Вы ищете более размеренный стиль торговли

Когда дело доходит до трейдинга, медленная торговля – это неплохо. Фактически, более медленный стиль дает вам больше времени для принятия решений, что приводит к меньшему стрессу и беспокойству. Так что, если вы ищете более спокойный способ торговли на рынке, решением для вас может стать свинг трейдинг.

У вас есть работа или учеба

Это разновидность свободы в трейдинге, которую может предоставить вам свинг трейдинг.

Свинг трейдинг вам не подойдет, если

Вы предпочитаете активную торговлю и не любите ждать

В свинг трейдинге выигрывают спокойные и дисциплинированные трейдеры. Если вам хочется заключать больше сделок и вам скучно ждать несколько дней, тогда этот стиль торговли явно не для вас.

Вам нравится часто забирать прибыль с рынка

Дейтредеры могут совершать множество сделок в течение дня, однако потенициал их прибыли не будет настолько большим, как при свинг трейдинге.

Вам не нравится идея переноса позиции на ночь или через выходные дни

Если вы не можете уснуть, зная, что вы ваши деньги остались в рынке, пришло время уменьшить размер позиции или оставить свинг трейдинг.

Вы хотите знать, правы вы или нет, немедленно

Долгосрочные сделки требуют терпения. Может пройти несколько дней, а иногда и недель, прежде чем вы узнаете, оказался ли ваш анализ правильным. За это время вам придется собрать свою волю в кулак и не закрыть свою сделку заранее.

Вы слишком переживаете, когда цена идет против вас

В большинстве случаев цена не будет сразу же двигаться в выбранном вами направлении. Все трейдеры сталкиваются с просадкой в той или иной форме, независимо от их стиля торговли. Однако просадка для свинг-трейдера может продолжаться гораздо более длительное время.

Три вида рынков для заработка

- Форекс;

- Фондовый рынок;

- Криптовалютный;

На всех можно торговать дистанционно через приложения на смартфонах. Пройти регистрацию у брокеров можно из дома. Рассмотрим подробно их отличия и сходства.

2.1. Форекс

Форекс («Forex», от англ. FOReign EXchange — «зарубежный обмен») — это самая большая в мире торговая площадка по межбанковскому международному валютному обмену по рыночным ценам.

Большинство начинающих начинают своё знакомство с торговлей на бирже через Форекс. Это связано с тем, что Форекс-брокеры активно рекламируются в интернете. Не заметить их сложно. Редко, когда встречается реклама фондовых брокеров.

Заработать на Форекс можно только на спекуляциях валютами. Это основная цель этой площадки.

Статистика Форекса печальна: 95% трейдеров теряют деньги. Хотя в рекламе можно увидеть чуть ли не горы денег у игроков. Это лишь уловки Форекс-брокеров.

Почти всегда Форекс брокеры предлагают большие бонусы за пополнение счёта. Например, 100% на депозит. По факту эти деньги не даются клиенту. Чтобы их получить необходимо совершить колоссальный оборот в 1000 своих депозитов.

Бонусы Форекс брокеров это лишь приманка. Реально получить эти деньги почти нереальная задача.

Рынок Форекса — это в главную очередь торговля валютными парами:

- EURUSD;

- GPBUSD;

- USDJPY;

- USDCHF;

- CADUSD;

- и т.д.;

Надёжные Форекс-брокеры для заработка на торговле:

- Максимальная доступность;

- Можно начинать с минимальных депозитов;

- Доступны большие кредитные плечи;

- Подходит только для трейдинга;

- Большинство теряют деньги на Форексе;

- Отнимает много времени;

- Есть комиссии за перенос позиции на ночь;

2.2. Фондовый рынок

Фондовый рынок (от англ. «stock market») — это открытый рынок ценных бумаг, где каждый участник может продавать и покупать финансовые активы. Иногда его ещё называют финансовым рынком или фондовой биржей. Сокращенно ФР.

В отличии от Форекса на фондовом рынке финансовые активы склонны к росту. Поэтому если просто купить акции и облигации, то на большом промежутке времени инвестор вероятнее всего заработает.

Статистика говорит, что средний рост рынка акций в год составляет 10-15% годовых. Однако отдельно взятые года могут приносить серьёзные убытки вплоть до минус 90% и больше. Например, так было в финансовый кризис 2007-2008 гг. Но после происходит резкое восстановление биржевых котировок.

Фондовый рынок регулируется законодательно, поэтому денежные средства инвесторов защищены.

Инвесторы могут инвестировать в реальные бизнесы через ценные бумаги.

Что торгуется на фондовом рынке:

- Акции (отечественные и зарубежные);

- Облигации (гособлигации, корпоративные, еврооблигации);

- ETF фонды (на фондовые индексы, из облигаций, смешанные, на товары);

- Опционы (биржевые опционы PUT и CALL);

- Фьючерсы (на акции, индексы, товары);

- Валюты (доллары, евро, юани, франки и прочее);

Фондовый рынок не пользовался особой популярностью до 2019 г. В 2020 г. реклама фондовых брокеров активно выросла. Это связано с притоком новых клиентов из-за понижения ключевой процентной ставки ЦБ. Держать деньги на вкладах стало слишком малодоходно и граждане ищут способы заработать больше.

2.3. Криптовалютный рынок

Криптовалютные биржи (криптобиржи) — это сайты, предоставляющие услуги по трейдингу криптовалютой.

Этот рынок очень молодой. Его рассвет пришёлся на 2017 г. со стремительным ростом стоимости на криптовалюты в 50 и даже в 200 раз. С тех пор многие монеты упали на 90% и более.

Криптовалюты представляют из себя цифровые деньги. Хотя назвать их деньгами сложно, поскольку они никем не признаны. Официально их никто не может принять.

Волатильность на рынке криптовалют просто зашкаливает. Биржевые котировки могут стремительно расти и падать. Это очень нравится спекулянтам, которые могут быстро зарабатывать, но кто-то теряет на этом.

Если есть желание активно поторговать с высокой волатильностью, то криптобиржи позволяют это сделать. Высокая ликвидность позволяют быстро совершать сделки с минимальными комиссиями, а высокая волатильность позволяет быстро фиксировать прибыль.

В интернете существует много криптобирж. Но по факту лидерами для криптовалютного трейдинга являются лишь несколько:

У них есть мобильные приложения, чтобы совершать сделки в любом месте.

Когда-то Биткоин стоил меньше цента. На момент 2021 г. его котировка уже превысила 30 тыс. долларов. Это крайне рискованные инвестиции. Можно потерять 100% средств, но и потенциал прибыли тоже есть. Этот инструмент для профессионалов.

Можно выделить 4 популярные криптовалюты с высокой волатильностью и большой историей:

- Bitcoin;

- Ethereum;

- Litecoin;

- Ripple;

Кто такой трейдер

Трейдер – это человек, который торгует на финансовых рынках. Покупает подешевле, продает подороже.

Чтобы зарабатывать, трейдеры должны определять, как будут меняться цены. Для этого они изучают рынок – проводят технический или фундаментальный анализ.

Хороший трейдер по любой сделке может сказать: «Я купил, потому что… Я продал, потому что…» Все логично и обоснованно. Никакой интуиции, никаких спонтанных сделок.

То, что продается и покупается на финансовом рынке, называется финансовым инструментом. Все финансовые инструменты делятся на три группы: ценные бумаги, валюта, сырье.

Про кухни

Брокеры-кухни – еще одна серьезная проблема Форекса. Даже более серьезная, чем реклама роботов. Давайте кратко вам объясню, как эти кухни работают.

Брокер – это компания, которая выводит ваши сделки на рынок. Без брокера вы в принципе не можете торговать на Форексе.

Смотрите, есть компании, которые юридически зарегистрированы в Российской Федерации. А есть такие, которые регистрируются за рубежом – в оффшорных зонах. Чаще всего, на каких-нибудь очень далеких островах, например на Сейшелах, Маршалловых островах или на Карибах.

Если этот брокер вас обманет, то вам для судебного разбирательства придется лететь на далекие острова и уже там судиться. Никто этого делать не будет, разумеется, и брокеры-мошенники этим пользуются.

Но суть даже не в этом. Оффшорные брокеры не подчиняются Центральному банку Российской Федерации. Это позволяет им «рисовать» в торговых терминалах немного неправильные котировки и доводить счета всех брокеров до полного «слива».

На самом деле брокеры-кухни обогащаются за счет того, что не выводят сделки трейдеров на реальный рынок.. Они создают для трейдеров иллюзию биржевой игры и просто рисуют котировки в торговом терминале. Рисуют их так, чтобы рано или поздно трейдер «потерял» все свои деньги. А если быть более точным – чтобы трейдер отдал их брокеру-кухне.

Кухня потом эти деньги выведет в оффшорной зоне и будет счастлива.

Несколько лет назад Центральный банк решил всерьез заняться Форекс-брокерами. И начал их лицензировать. И из всех сотен компаний, которые работали в России, лицензию получили только девять фирм. Через пару лет ЦБ решил провести повторную проверку и оставил лицензию только у четырех компаний: Финама, Альфа-Форекса, ПСБ-Форекса и ВТБ-Форекса.

Лицензии лишились даже такие крупные фирмы как Альпари, Телетрейд и Форекс Клуб. Причина – оформленность в оффшорных зонах.

Так что все сказки про миллионы, которые можно выкачивать с Форекса – это ложь, на которой богатели Форекс-кухни.

Размер лота

Вы уже слышали выражение: чем больше риск, тем больше прибыль. Правда ли это? Да и нет.

Скажем, ваша торговая стратегия имеет положительную доходность и приносит вам 20R за год. Размер вашего торгового счета равен 100 000$. Как много вы можете заработать? Это зависит от размера риска в каждой сделке.

Если вы рискуете 1000$, то вы сможете зарабатывать в среднем 20 000$ в год. Если вы рискуете 3000$, то вы сможете зарабатывать в среднем 60 000$ долларов в год. Если вы рискуете 5000$, то вы можете зарабатывать в среднем 100 000$ долларов в год. Это при том же размер торгового счета и той же стратегии.

Единственная разница – это размер вашего лота. Чем больше вы рискуете, тем выше ваши доходы.

Но если размер вашего лота слишком велик, появляется возможность полностью потерять все деньги. Это означает, что слишком больший риск снижает вашу ожидаемую доходность.