Выплата дивидендов учредителям ооо: основания в 2020 году, ставка по налогу, пошаговая инструкция

Содержание:

- Как провести учет и организовать хранение

- Основания для выплаты

- Решение о выплате дивидендов ООО – образец и приказ

- Выплата дивидендов учредителям ООО в 2020 году пошаговая инструкция

- Налогообложение

- Как выплата дивидендов облагается налогами

- Понятие дивидендов

- Бухгалтеру нужно решение о выплате дивидендов единственному учредителю: образец 2019 года.

- Как сделать расчет чистой прибыли для выплаты дивидендов

- Итоги

Как провести учет и организовать хранение

Все распорядительные акты, исходящие от руководства компании, должны непременно фиксироваться в отдельном учетном журнале. В него вносится наименование и номер приказа, дата его выхода. С помощью журнала, за который обычно отвечает начальник отдела кадров, секретарь или юрист, не только регистрируется сам факт формирования документа, но и в случае надобности быстро и без особых хлопот отыскивается тот или иной бланк.

Если говорить о хранении, то тут все не намного сложнее: после издания приказа, знакомства с ним всех обозначенных в нем работников, а также его учета документ надо подшить в папку вместе с другими такими же бумагами. Здесь он должен быть весь период своего действия, после чего его можно перенаправить в архив или утилизировать (но также с соблюдением специально установленного регламента).

Основания для выплаты

Главным основанием для начисления дивидендов по тому или иному периоду в ООО служит решение, зафиксированное в протоколе собрания учредителей общества.

Также обязательным требованием для принятия решения является ведение бухгалтерского учета, в котором четко зафиксирован размер нераспределенной прибыли прошлых периодов или текущих доходов.

В акционерных обществах рекомендацию по размеру начислений выносит уполномоченный совет директоров, после чего конечное решение принимается на общем собрании акционеров.

Обязательно в существенном факте, установленном в протоколе собрания, должны значиться:

- период начисления;

- размер распределяемой прибыли;

- форма выплат.

В каком случае нельзя выплатить дивиденды

Есть определенные законодательные ограничения, которые запрещают выплачивать дивиденды из нераспределенной прибыли общества, когда в организации:

- Сумма чистых активов (СЧА) меньше, чем сумма собственного капитала и резервного фонда или станет меньше в ходе выплаты.

- Полностью не погашена задолженность участников по формирования уставного капитала общества.

- У организации на момент решения наблюдаются признаки банкротства.

Решение о выплате дивидендов ООО – образец и приказ

Решение о выплате дивидендов ООО – образец его будет приведен в нашей статье. Возможны несколько вариантов его составления. Рассмотрим, от чего это зависит и что еще может понадобиться для выдачи дивидендов.

Кто и как выносит решение о выплате дивидендов в ООО

Как составляется протокол о выплате дивидендов в ООО

Как принять решение о выплате дивидендов единственному учредителю

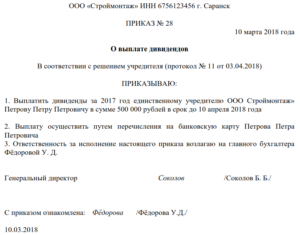

Приказ о выплате дивидендов

Итоги

Кто и как выносит решение о выплате дивидендов в ООО

Законодательные нормы, посвященные ООО, позволяют направлять получаемую им прибыль (всю или ее часть) на выдачу доходов (дивидендов) участникам (п. 1 ст. 28 закона «Об обществах с ограниченной ответственностью» от 08.02.

1998 № 14-ФЗ). Право принятия решения об этом сохранено за сами участниками ООО. Для этого они проводят общее собрание. Созыв собрания становится возможным, если моменту сбора соблюден ряд ограничений (п. 1 ст.

29 закона № 14-ФЗ):

- УК полностью оплачен;

- выбывшему участнику выдана стоимость его доли;

- чистые активы превышают сумму УК и резервного фонда, и это соотношение сохранится после выдачи дивидендов;

- признаки банкротства отсутствуют и не возникнут как следствие выдачи дивидендов.

Соответствие перечисленным ограничениям и объем прибыли, которую возможно распределить, определяются по данным анализа бухгалтерской отчетности ООО, подготовленной к моменту созыва собрания.

Анализ отчетности касается и ООО на УСН. О составлении отчетности при УСН читайте в статье «Ведение бухгалтерии ООО на УСН: сдаем отчетность».

Как составляется протокол о выплате дивидендов в ООО

Вопрос о распределении прибыли может быть как 1 из нескольких, рассматриваемых на собрании, так и предметом отдельного собрания. Независимо от количества вопросов в повестке дня решение собрания оформляется путем составления протокола, непременными реквизитами которого станут:

- номер, дата и указание принадлежности документа к ООО;

- перечень участников, распределение долей между ними;

- повестка дня;

- результаты рассмотрения и вынесения решения по каждому из вопросов.

В отношении дивидендов собрание должно определить:

- за какой период их намерены платить;

- общую сумму, выделенную для этого;

- форму и сроки выдачи.

Период выплаты может составлять от квартала до года. При этом возможны платежи и за год, предшествующий предыдущему.

Общая сумма распределяется между участниками в пропорции к доле каждого, если в уставе не предусмотрен другой порядок (п. 2 ст. 28 закона № 14-ФЗ), поэтому достаточно установить ее величину. Хотя в протоколе можно записать и конкретные суммы, предназначенные к выдаче каждому участнику в соответствии с правилами распределения.

Форма выдачи чаще всего денежная. Однако закон не запрещает выплату имуществом.

Выплату производят с удержанием налога. О его расчете читайте в статье «Как правильно рассчитать налог на дивиденды?».

Выплату осуществляют не позднее 60 дней с момента принятия решения (п. 3 ст. 28 закона № 14-ФЗ). Если срок в пределах этого промежутка не установлен уставом, собрание вправе назначить его своим решением по каждой конкретной выплате. Срок считают равным 60 дням, если в решении и уставе он отсутствует.

Образец решения учредителей о выплате дивидендов (протокола собрания) вы можете скачать на нашем сайте.

Скачать образец решения учредителей о выплате дивидендов

Как принять решение о выплате дивидендов единственному учредителю

Единственному учредителю собрание проводить не с кем, поэтому он просто выносит собственное решение о выдаче дивидендов себе. Оформляется оно в обычном для такого документа порядке.

Образец решения о выплате дивидендов единственному учредителю можно посмотреть и скачать на нашем сайте.

Скачать образец о выплате дивидендов единственному учредителю

Какие выплаты не считаются дивидендами, узнайте из статьи «Порядок расчета дивидендов при УСН».

Итоги

Закон позволяет направлять полученную ООО прибыль на выплату дивидендов. Решение о выплате принимает единственный учредитель или участники общества на общем собрании при соблюдении законодательно установленных ограничений (при полной оплате уставного капитала, отсутствии признаков банкротства и др.).

Решение учредителей о выплате дивидендов оформляется в форме протокола общего собрания или решения единственного учредителя. Вслед за решением оформляется приказ о выплате дивидендов.

Подписаться

Выплата дивидендов учредителям ООО в 2020 году пошаговая инструкция

Шаг 1. Определить сумму чистых активов и дивидендов

Организация может производить выплату дивидендов в случае, если ее чистые активы больше уставного капитала. Размер капитала известен, необходимо выполнить расчет чистых активов.

Этот показатель можно рассчитать согласно данным из бухгалтерского баланса.

Производится расчет по формуле:

Чистые активы=(стр. 1600- Задолженность учредителей)-(стр. 1400+стр. 1500-Доходы буд. периодов).

Важно! Если полученный итог окажется меньше, чем размер уставного капитала (а такое может быть, если в балансе отражен убыток прошлых лет), то выплату дивидендов производить нельзя.

Шаг 2. Принятие решения о выплате дивидендов

Если условия для выплаты соблюдаются, то необходимо собрать всех учредителей, и принять решение — выплачивать дивиденды или нет. В последнем случае их можно отправить на развитие фирмы.

Кроме этого собственники должны решить, в качестве дивидендов выплачивать всю чистую прибыль, либо какую-либо ее часть. Еще один вопрос, который необходимо решить на собрании — как распределять прибыль между участниками. Это можно сделать пропорционально имеющимся долям, либо по какому-либо алгоритму (его необходимо зафиксировать в Уставе).

Решение о выплате должно быть принято большинством. Если, например, собственник у фирмы один, то он принимает решение единолично.

По итогам собрания оформляется протокол. Он должен содержать название компании, список собственником общества и размера из долей, повестку дня, принятое решение, сумма, сроки, формат выплаты.

В протоколе можно указать срок выплаты. Если он не обозначен, то это необходимо сделать в течение 60 дней с даты принятия решения.

Шаг 3. Оформить приказ на выплату дивидендов

Делопроизводитель, секретарь либо иное ответственное лицо оформляет приказ на выплату дивидендов. В нем руководитель дает поручение главному бухгалтеру либо иному лицу обеспечить выполнение решения, принятого на собрании и оформленного в виде протокола. Последний идет в качестве приложения к распоряжению.

Шаг 4. Удержат налоги и произвести выплату

Расчет дивидендов производится согласно выбранному алгоритму. Одновременно определяется размер налога, который удерживается с каждой суммы.

Выплата дивидендов может выполняться как из кассы, так и с расчетного счета. После этого не позднее следующего дня хозяйствующий субъект выполняет перечисление налога в бюджет.

Пример расчета дивидендов:

ООО по итогам года имеет чистую прибыль в размере 313440 руб. Уставный капитал сформирован тремя участниками: Ивановым с долей 20%, Петровым с долей 35% и Сидоровым с долей 45%.

Все необходимые условия для выплаты дивидендов выполнены.

Рассчитаем размер дивидендов по каждому участнику пропорционально его доле в капитале:

- Иванов — сумма дивидендов 313440х20% = 62688 руб.;

- Петров — сумма дивидендов 313440х35% = 109704 руб.;

- Сидоров — сумма дивидендов 313440х45% = 141048 руб.

Определим сумму налога, которую необходимо удержать с выплаты:

- Иванов — налог 62688х13% = 8149 руб.

- Петров — налог 109704х13%=14262 руб.

- Сидоров — налог 141048х13%=18336 руб.

Итого к выплате на руки:

- Иванов — 62688-8149=54539 руб.

- Петров — 109704-14262=95442 руб.

- Сидоров — 141048-18336=122712 руб.

Налогообложение

Относительно уплаты налогов операция по передаче имущества считается реализацией. Отсюда и вытекают последующие обязательства по выплатам в бюджет:

- П. 1 ст. 39 НК РФ говорит о том, что если товары и права собственности на них безвозмездно передаются другому лицу, то это тоже считается реализацией, как и при передаче за плату.

- По ст. 38 НК РФ товаром может считаться любой вид имущества, предназначенный для продажи.

- Ст. 48 ГК РФ позволяет учредителям и акционерам распределять полученную прибыль между собой.

- Право собственности на имущество после передачи переходит к владельцам долей, акций, следовательно налогооблагаться такая операция будет как реализация.

Внимание! Передача имущества в счет выплаты дивидендов признается реализацией

НДС

При расчете налога базой будет признаваться стоимость переданного имущества. Цены определяются с учетом норм ст. 40 НК РФ. НДС при расчете в стоимость не включается. Если на товар налагаются акцизы, они подлежат включению.

Налог на прибыль

Переданное имущество на уплату дивидендов с точки зрения расчета налога на прибыль будет считаться проданным. По ст. 249 НК РФ выручка от реализованных имущественных прав признается доходом, в том числе если реализация не включала в себя перечисление денежных средств. Эквивалент денежного выражения переданных в натуральной форме товаров должен включаться в налоговую базу для расчета налога на прибыль.

П. 1 ст. 268 НК РФ позволяет уменьшить ее. Стоимость для уменьшения налоговой базы будет определяться для разных групп имущества так:

- Для купленных товаров с целью дальнейшей перепродажи — в сумме, за которую их купили. При определении стоимости обязательно учитываются положения, закрепленные в учетной политике конкретной организации.

- Если передается имущество, на которое начисляется амортизация, учитывается остаточная стоимость, полученная после вычитания амортизационных отчислений.

- По имуществу, на которое не предусмотрено начисление амортизации, база снижается на первоначальную покупную стоимость.

НДФЛ

Так как имущество, переданное участникам, является доходом в натуральной форме, с его стоимости нужно удерживать НДФЛ. Обязанность по расчету и уплате лежит на организации, выплачивающей дивиденды. Норма закреплена ст. 214, 226 НК РФ. Налоговая база для исчисления налога на доход определяется как рыночная стоимость имущества. Налог рассчитывается умножением базы на процентную ставку. Для выплаты по дивидендам лицам, имеющим долю, она равна 9%. Перечисление в бюджет должно быть исполнено не позднее дня фактического получения участниками доходов. Поскольку долю имущества передать в качестве бюджетных платежей нельзя, НДФЛ вычитается из заработной платы или иных выплат в денежной форме. И перечисляется в бюджет в тот же день, когда перечислена зарплата. В соответствии со ст. 138 ТК РФ единовременно удержать из нее можно не более 50%. Данные по выплатам НДФЛ по дивидендам также необходимо подавать в налоговую инспекцию в форме отчета 2-НДФЛ.

Страховые взносы: ПФ, НС, ПЗ, ТФОМС, ФФОМС, ФСС

По ФЗ от 24.07.2009 г. №212 , ст. 7 страховые взносы начисляются на доходы лиц, полученные за выполнение работ или оказание услуг. При этом лица должны быть работниками организации, оформленными по трудовому договору или исполняющими трудовую функцию по договору ГПХ. Выплата дивидендов не является вознаграждением за труд. Это отчисление за вклад в уставный капитал фирмы. Даже если учредитель, акционер занимает должность в организации, официально числится в ее штате и платит НДФЛ из своей зарплаты, полученные дивиденды не будут относиться к трудовым доходам. Он будет получать свою долю прибыли от взноса в бизнес. Поэтому оснований для начислений страховых взносов на выплаты по дивидендам нет.

Законодательно возможность выплатить участнику часть прибыли в натуральной форме предусмотрена

Но важно предусмотреть, чем будет обосновано это решение и выгодно ли это стратегически. Выплата дивидендов – не только исполнение обязательств, но и показатель стабильности, надежности и солидности компании для партнеров и потенциальных участников

Как выплата дивидендов облагается налогами

Дивиденды, которые выплачивает АО или ООО, не признаются расходами для целей расчёта налога на прибыль. Они выплачиваются из чистой прибыли и входят в ст. 270 НК РФ, в которой перечислены не учитываемые для налога на прибыль расходы.

Организация удерживает НДФЛ или налог на прибыль при выплате дивидендов. НДФЛ — с дивидендов физлицам, налог на прибыль — с дивидендов юрлицам. Но есть два исключения: выплата российской организацией через депозитария и выплата иностранной организацией. Страховые взносы платить не надо в любом случае.

Налог с дивидендов юридическому лицу

Ставки налога на прибыль с дивидендов представлены в таблице:

| Вид дивидендов | Ставка | Основание |

| Полученные российскими организациями от российских и иностранных организаций | 13 % — в стандартных случаях; 0 % — если доля вклада 50 % и более, и непрерывный период владения ей не менее 365 дней | п. 3 ст. 284 НК РФ |

| Полученные юридическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 284 НК РФ |

Налог на прибыль с дивидендов российским организациям-резидентам рассчитывается по формуле (п. 5 ст. 275 НК РФ):

Н = К × Сн × (Д1 — Д2), где:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме распределяемых дивидендов;

- Сн — налоговая ставка;

- Д1 — общая сумма дивидендов, подлежащая распределению в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных от других организаций (что изменилось в 2021 году?).

Если сумма полученных дивидендов, облагаемых по ставке 13 %, больше суммы выплачиваемых дивидендов (Д1 < Д2), то налог к удержанию (Н) будет отрицательным. Тогда он не исчисляется и не возмещается из бюджета.

Когда дивиденды выплачиваются иностранным юрлицам-нерезидентам РФ, применяется ставка 15 % или другая, установленная международным соглашением. Формула простая (п. 6 ст. 275 НК РФ): Н = Сн × Д.

Дивиденды иностранным компаниям и физлицам-нерезидентам облагаются по ставке 15 %. Соглашение об избежании двойного налогообложения может предусматривать ставки меньше. Их нужно будет обосновать. Для этого получатель дивидендов подтверждает, что он резидент страны, с которой заключено соглашение.

Налог с дивидендов физическому лицу

Обложение дивидендов НДФЛ регулируется ст. 214 с учётом положений ст. 226.1 НК РФ. А также ст. 210 НК РФ. Порядок расчёта и уплаты НДФЛ зависит от организационно-правовой формы налогового агента:

- АО — исчисляет НДФЛ в соответствии со ст. 226.1 НК РФ и перечисляет в бюджет не позднее одного месяца с даты выплаты дохода акционеру (без депозитария);

- ООО — исчисляет НДФЛ в соответствии со ст. 226 НК РФ и перечисляет удержанный налог не позднее дня, следующего за днём выплаты дивидендов.

Ставки дивидендов для физлиц приведены в таблице:

| Вид дивидендов | Ставка | Основание |

| Полученные физическими лицами-резидентами РФ |

|

п. 1 ст. 224 НК РФ |

| Полученные физическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 224 НК РФ |

Налог рассчитывается по формуле:

Н = К × Сн × (Д1 — Д2), где:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме распределяемых дивидендов;

- Сн — налоговая ставка;

- Д1 — общая сумма дивидендов, подлежащая распределению в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных от других организаций (что изменилось в 2021 году?).

Федеральный закон от 17.02.2021 № 8-ФЗ внёс изменения в расчёт НДФЛ с дивидендов. Сумма налога на прибыль, удержанная с дивидендов, полученных российской организацией, зачитывается при расчёте НДФЛ, который надо удержать с дивидендов, выплачиваемых пропорционально доле участия в такой организации физлицу — российскому налоговому резиденту (п. 3.1 ст. 214 НК РФ). Читать подробнее

Если дивиденды выплачиваются иностранному физлицу-нерезиденту, применяется формула: Н = К × Сн × Д1.

Дивиденды нерезидентам можно платить в иностранной валюте (ст. 6 Федерального закона от 10.12.2003 № 173-ФЗ, п. 1 информационного письма Банка России от 31.03.2005 № 31). Паспорт сделки оформлять не нужно. Расходы в виде отрицательной курсовой разницы относятся к внереализационным расходам (подп. 5 п. 1 ст. 265 НК РФ).

Понятие дивидендов

Несколько слов о самом понятии «дивиденды». Отметим, что четкого определения «дивиденды» гражданское законодательство РФ не содержит. В частности, в Законе №14-ФЗ понятие «дивиденды» отсутствует, вместо него фигурирует понятие «распределение чистой прибыли».

Понятие «дивиденды» используется только в Федеральном законе от 26.12.1995 г. №208-ФЗ «Об акционерных обществах», в котором отмечено, что акционерное общество вправе принимать решения (объявлять) о выплате дивидендов по размещенным акциям (п.1 ст.42 Закона №208-ФЗ) и в налоговом законодательстве ( НК РФ).

Правда, понятие «дивиденды», применяемое в целях налогообложения, более широкое, чем в гражданском законодательстве.

Бухгалтеру нужно решение о выплате дивидендов единственному учредителю: образец 2019 года.

Компания в прошедшем году получила хорошую прибыль, и собственник бизнеса решил ее освоить. Про документальное оформление этой операции расскажем в материале.

Нормативная база

В соответствии с законом об ООО решение о выплате дивидендов принимает общее собрание участников (п. 1 ст. 28 Федерального закона от 08.02.1998 № 14-ФЗ). В свою очередь, оформляется такое решение о выплате дивидендов собственников специальным протоколом собрания (п. 6 ст. 37 Федерального закона от 08.02.1998 № 14-ФЗ).

Если в обществе один участник, то вместо протокола общего собрания готовится решение о выплате дивидендов учредителю ООО в 2019 году.

Порядок оформления

Сразу скажем, что никаких специальных обязательных требований к составлению решения нет. Тем более действующее законодательство не содержит унифицированного бланка этого документа. Если у организации один-единственный учредитель, и он решил направить полученную прибыль на выплату дивидендов, то в решение о выплате дивидендов (образец см. в конце статьи) нужно указать следующие реквизиты:

- период, за который начислены дивиденды. По общему правилу чистая прибыль организации может распределяться и выплачиваться участникам каждый год или чаще в соответствии с их решением (п. 1 ст. 28 Федерального закона от 08.02.1998 № 14-ФЗ);

- сумму дивидендов к выплате участнику. Обычно дивиденды начисляют пропорционально долям участников в уставном капитале. Если учредитель один, то ему принадлежит 100-процентная доля (ст. 28 Федерального закона от 08.02.1998 № 14-ФЗ);

- конкретный срок и порядок выплаты прибыли. Крайний срок – не позже 60 дней с даты принятия решения (п. 3 ст. 28 Федерального закона от 08.02.1998 № 14-ФЗ).

Специально для читателей предлагаем решение единственного участника о выплате дивидендов – образец 2019 — Решение о выплате дивидендов единственному учредителю: образец 2019 года

Источник

КА «Кадровый метод» — это современное кадровое агентство в Москве по быстрому и эффективному поиску, подбору персонала. Наше агентство по подбору персонала в Москве окажет услуги по рекрутингу необходимого Вам персонала. Ищем и подбираем топ персонал (топ менеджеров, директоров, управленцев высшего звена), персонал среднего звена, IT специалистов, менеджеров продаж, линейный персонала, бухгалтеров, врачей, стилистов, …

Информацию для работодателей по услугам поиска и подбора персонала Вы можете найти на данной странице. На странице «Акции» Вы можете узнать о наших последних акциях и спецпредложениях для Заказчиков (работодателей). На странице каталога должностных инструкций, прочитать какая должна быть должностная инструкция и скачать базовые варианты ДИ.Если Вам интересен запрос ищу работников, то мы Вам подберем персонал, а соискателям поможем найти работу! Осуществим поиск сотрудников и поиск работников для Вас в сжаты сроки.Для Вашего удобства мы создали раздел «Подбор персонала по профессиям» в котором мы разместили подробную информацию по основным позициям популярных заявок от Заказчиков поиска и подбора, но с привязкой к конкретному названию вакансии, к примеру секретарь, менеджер по продажам, товаровед, удаленный менеджер по продажам, менеджер по закупкам, топ персонал, руководители и т.д., а также раздел «Поиск и подбор (рекрутинг) персонала по специализациям»Для соискателей созданы 3 полезных раздела, а именно «Как составить резюме«, «Советы соискателю» и «Открытые вакансии». Соискателю станет найти работу проще! Наши советы соискателям работы помогают найти работу, если прочитать внимательно все статьи! Подписка на рассылку наших новых вакансий на странице «Подписка на новые вакансии»

Как сделать расчет чистой прибыли для выплаты дивидендов

Прежде чем говорить о методах расчета, важно определить, что собой представляет чистая прибыль компании. Ответ на этот вопрос будет зависеть от того, какой налоговый режим применяет общество

Для компаний на ОСНО чистая прибыль – это вся прибыль, полученная по итогам периода, за минусом налога на прибыль. Тем субъектам бизнеса, которые применяют специальные режимы, необходимо определять размер чистой прибыли как прибыль, оставшуюся в компании после уплаты в бюджет единых налогов (УСН, ЕСХН, ЕНВД).

Помимо самого факта наличия прибыли, для обоснованности расчета дивидендов должна соблюдаться совокупность следующих условий (ст. 29 закона № 14-ФЗ от 08.02.1998):

- Компания не должна находиться в процессе банкротства, либо признаки банкротства не должны появиться после выплаты дивидендов;

- Уставный капитал должен быть оплачен в полном объеме;

- По итогам отчетного периода достигнут положительный результат, так как, при наличии фактического убытка дивиденды не выплачиваются;

- Чистые активы фирмы не должны быть менее величины ее уставного капитала и резервного фонда, либо не должны стать меньше этой величины после выплаты дивидендов.

Как определить чистую прибыль на выплату дивидендов? В результате деятельности в организации может быть получена прибыль (доходы превысили расходы) или убыток (доходы меньше расходов). Если компанией получена прибыль, она является объектом обложения налогом. Та величина активов, которая остается в распоряжении фирмы после уплаты всех налогов, является ее чистой прибылью. И именно эту сумму или ее часть участники организации (акционеры) имеют право выплатить в виде дивидендов. Допускается выплата дивидендов за предшествующие периоды, если ранее прибыль не распределялась.

Пример

Величина чистой прибыли отражается в бухгалтерской отчетности организации, а именно в «Отчете о финансовых результатах» по строке 2400.

Главным документом для расчетов по дивидендам является протокол собрания участников или решение единственного учредителя, на основании которого бухгалтерия сможет отразить факт распределения прибыли и начисления дивидендов в учете.

Дивиденды будем рассчитывать пропорционально доле каждого участника в обществе.

Участники могут решить, что распределению между ними подлежит лишь часть чистой прибыли, либо не распределять ее вовсе.

Федеральный закон «Об обществах с ограниченной ответственностью» № 14-ФЗ от 08.02.1998 (ст. 28) определяет возможность обществ выплачивать дивиденды один раз в квартал, полгода или год. Выбранный вариант компании следует утвердить в Уставе организации. Приняв решение о распределении чистой прибыли, компания должна осуществить выплату не позднее истечения 60-дневного срока с даты подписания протокола (или решения, если участник в обществе один).

Важно помнить, что дивиденды являются объектом обложения НДФЛ (при выплате физлицам) и налога на прибыль (при их выплате юрлицам)

Итоги

Определение налога, удерживаемого налоговым агентом с дивидендов, выплачиваемых их получателям – резидентам РФ, осуществляется по особой формуле. Ставка по ним, как правило, равна 13%. Применяется она к общему объему распределяемых дивидендов, уменьшенных на сумму таких же выплат, полученных налоговым агентом.

В объем распределяемой суммы нужно включить выплаты, предназначенные нерезидентам, а также облагаемые по ставке 0%. Из суммы, полученной налоговым агентом, дивиденды по ставке 0%, наоборот, исключаются, а сама сумма берется за вычетом удержанного из нее налога, но в нее войдут дивиденды, выплаченные за предшествующие периоды, если ранее их в расчет не брали.

Пробный бесплатный доступ к системе на 2 дня.