Инвестиционная компания

Содержание:

- На какой стадии и как можно инвестировать в бизнес

- Есть ли ESG в России?

- Через ПИФы

- Что нужно, чтобы открыть инвестиционную компанию

- Что такое инвестиционная компания и чем она занимается

- Основы деятельности

- Рейтинг ТОП-7 инвестиционных компаний в Москве

- Классификация

- Что такое ESG?

- Финам

- Куда можно вложить деньги в Интернете?

- Как проверить инвестиционную компанию – 5 признаков, что вы сотрудничаете с мошенниками

- Признак 1. Отсутствие открытой финансовой отчетности и других учредительных документов

- Признак 2. Между инвестором и компанией не был заключен договор

- Признак 3. На сайте компании нет фотографии руководства

- Признак 4. Компания не участвует в профессиональных конкурсах и рейтингах

- Признак 5. Отсутствие физического адреса и контактного телефона на сайте компании

- Рейтинг инвестиционных компаний

- Рейтинг актуальных компаний

- Заключение

На какой стадии и как можно инвестировать в бизнес

Если вы уже решили, куда вложить миллион или всего 10$, приступайте к реализации идеи. Далее рассмотрим, как именно это можно сделать.

Стадия 1. Бизнес на этапе идеи

Самые доходные и высокорисковые инвестиции. В Интернете можно найти много объявлений «Ищу инвестора» от тех, кто хочет получить деньги на разработку и запуск на рынок нового продукта. Куда вложить деньги?

-

В венчурный фонд

Венчурные фонды отбирают наиболее перспективные предприятия малого бизнеса и стартапы, определяют нужную сумму инвестиций, а потом привлекают частных инвесторов. Как правило, 30% бизнес-проектов приносят прибыль. Венчурные фонды перечисляют деньги инвесторам за вычетом комиссии. Наиболее популярные в РФ организации для венчурных инвестиций – это AltaClub, StartTrack, SmartHub, Частный капитал и другие. Минимальный порог входа для инвестора составляет от 100 тыс. руб. до 1 млн руб. -

Отдать непосредственно предпринимателю

Классический вариант – оформить договор займа под проценты. Кроме того, вы можете отыскать объявления «Ищу инвестора» на биржах стартапов и краудинвестинговых площадках: Indiegogo, AngelList, Startup.network, Napartner, Город денег. Там доступны инвестиции по договору инвестирования, займа или по принципу роялти (фиксированных отчислений).

Стадия 2. Бизнес на этапе запуска

Запуск длится первые 6-12 месяцев после открытия и легального оформления бизнеса. У компании уже есть продукт, но нет наработанной базы клиентов и не налажены каналы сбыта. Задумайтесь о привлечении инвестиций следующими способами.

-

Покупка доли

Приобретая долю в обществе (предприятии), вы вносите денежные средства в уставный капитал и становитесь его совладельцем. Такое соглашение даёт право на получение части прибыли. Порядок распределения сумм между участниками указывается в учредительном документе, поэтому внимательно изучите его условия. Иногда покупка доли даёт инвестору право участвовать в принятии управленческих решений. -

Приобретение долговых бумаг, акций

Здесь имеется в виду покупка активов непосредственно у эмитента (организации), а не через площадку брокера. Облигации – это долговые бумаги компании. Они дают инвестору право на получение купонного дохода, который составляет, как правило, 10-15% годовых. В конце срока действия облигации компания обязана выкупить её обратно по номинальной стоимости.

По акциям иногда предусмотрена выплата дивидендов раз в полгода или квартал. Выбирать такие инвестиции прибыльно ещё и потому, что через 3-5 лет бумаги могут резко вырасти в цене.

Стадия 3. Быстрорастущий бизнес

На этой стадии риски потерять инвестиции значительно уменьшаются, потому что продукция пользуется спросом, а прибыль компании растёт. Если вы хотите получать стабильный пассивный доход до 20-30% годовых, инвестируйте в готовый бизнес. Выкупайте акции, облигации, векселя.

Вы всё ещё можете приобрести долю в организации. Но, скорее всего, без права влиять на управление. Другой способ – заключить инвестиционный договор, предоставив бизнесу инвестиции на расширение производства или разработку нового продукта.

Стадия 4. Действующий прибыльный бизнес

Успешная корпорация редко рассматривает предложения инвесторов. Как правило, ей хватает собственных оборотных средств для реализации новых идей. На этой стадии у вас есть один вариант инвестиций – покупка акций.

Советуем приобретать «голубые фишки». Это ценные бумаги топовых компаний, которые на протяжении нескольких лет демонстрируют устойчивый финансовый рост:

- Apple;

- Microsoft;

- Alcoa;

- American Express;

- Boeing;

- Coca-Cola и другие.

Из российских можно рассматривать инвестиции в акции Сбербанка, ВТБ Банка, Газпрома, Лукойла, Роснефти, Яндекса. «Голубые фишки» не приносят высокую прибыль сразу (а могут даже оказаться убыточными по итогам года), но идеально подходят для долгосрочного инвестирования.

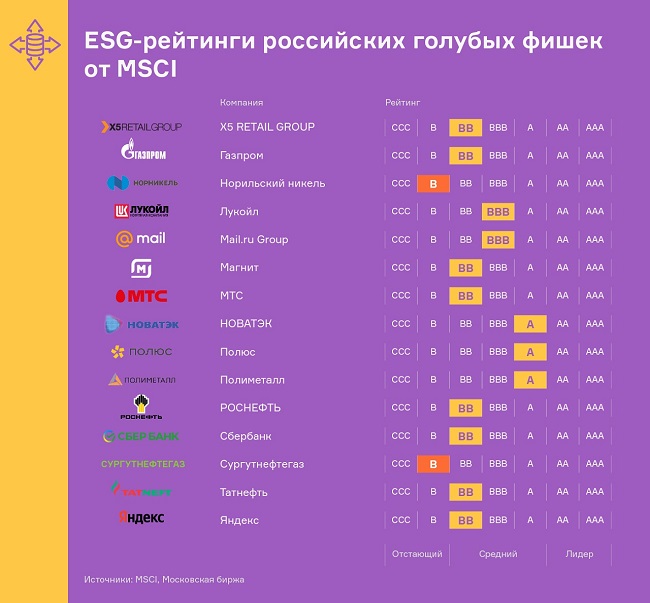

Есть ли ESG в России?

В России ESG-повестка пока явно не вышла у эмитентов на первый план. Вот, к примеру, как выглядят ESG-рейтинги от MSCI для российских голубых фишек.

Нетрудно заметить, что среди 15 компаний нет ни одного ESG-лидера по терминологии MSCI.

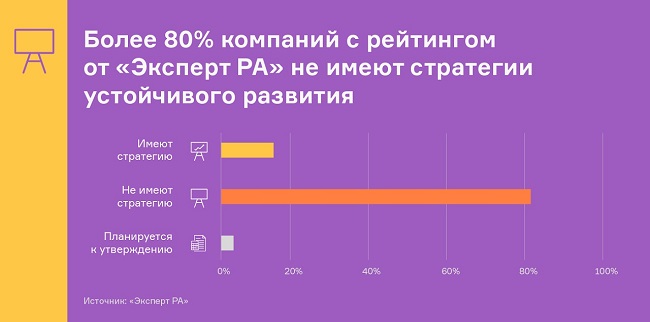

80% компаний из реального сектора в России по-прежнему не воспринимают всерьез ESG-практики, подтверждают в «Эксперт РА».

Вместе с тем почти треть крупнейших банков уже ввели KPI на ESG-метрики в своих кредитных и инвестиционных процессах. К концу года доля таких кредитных учреждений достигнет 50%, что значительно ускорит процесс ESG-трансформации, убеждены в «Эксперт РА».

По крайней мере, тема ESG-финансирования хоть и не быстро, но начинает развиваться и в России. В 2020 и 2021 годах в общей сложности состоялось 9 новых ESG-выпусков облигаций, верифицированных не только в соответствии с принципами ICMA и методическими рекомендациями ВЭБ. РФ, но и по измененным правилам листинга Мосбиржи, на общую сумму 134 млрд рублей, уточнили в «Эксперт РА». Пока по целевому использованию лидером является сектор чистого транспорта (76%). В агентстве ожидают, что к концу 2021 года состоятся размещения не менее 10 выпусков зеленых и социальных облигаций, а объем рынка достигнет 250 млрд рублей.

В Сбербанке прогнозируют, что в ближайшем будущем на российском рынке появятся новые категории ESG-облигаций, например долговые бумаги, привязанные к KPI устойчивого развития. Кроме того, не исключено, что на рынок с выпуском ESG-облигаций выйдет Россия как суверенный заемщик. Это было бы важным шагом для развития «зеленого» финансирования в России и улучшило бы имидж страны в глазах международного инвестсообщества, уверены в Сбере.

Через ПИФы

Активно управляемые

К активно управляемым можно отнести достаточно новый вид — биржевой ПИФ (БПИФ). Паи такого ПИФа можно купить и продать на бирже по аналогии с ETF. Как стандарт — базовым активом является индекс (S&P500, DJI, Московской биржи и т. п.).

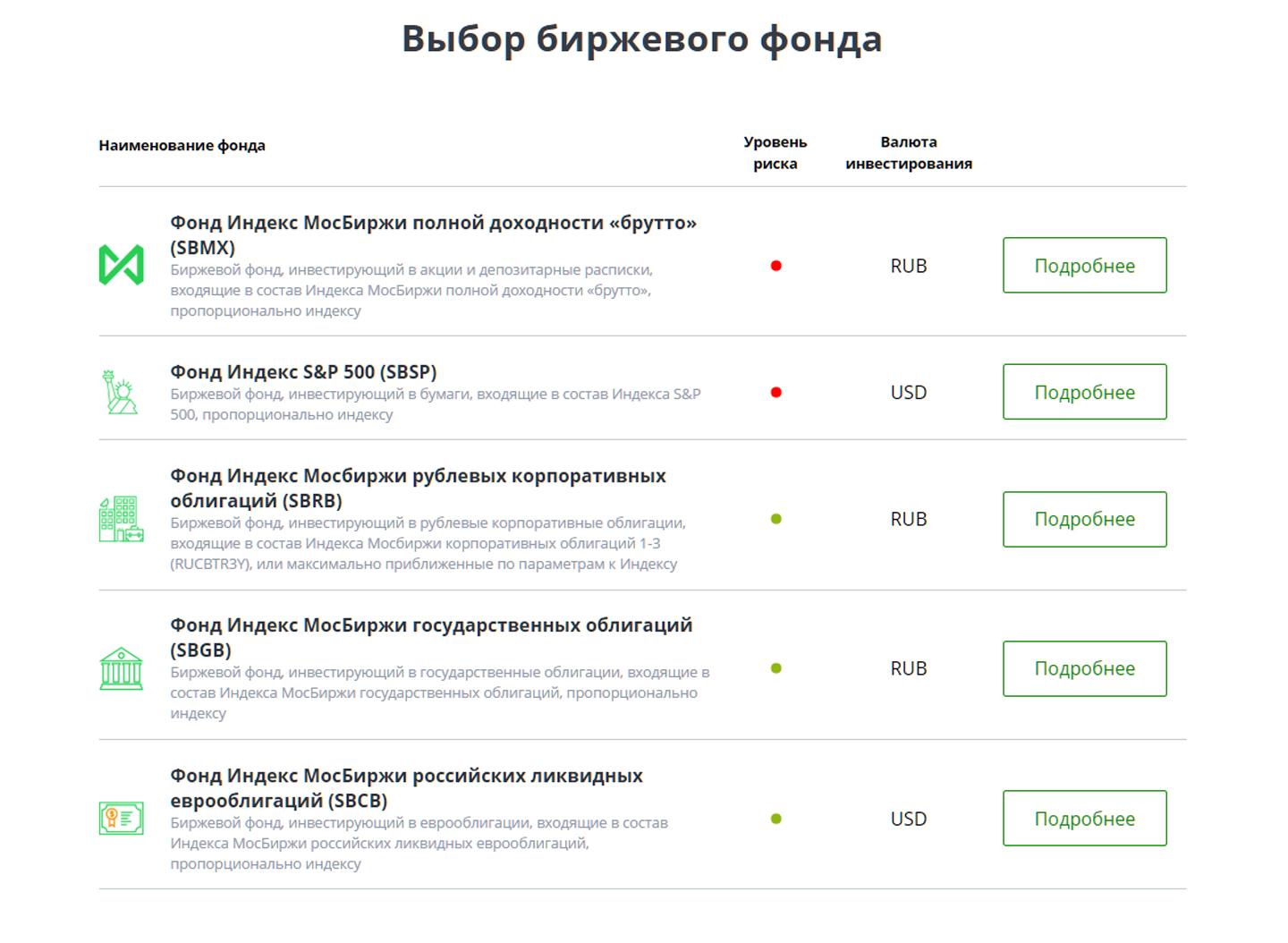

В качестве примера БПИФы, которые предлагает Сбербанк Управление Активами.

Пассивные

К такого рода ПИФам относятся все остальные — открытые и закрытые. Инвестор купил пай, дальше все делает рынок. В зависимости от поведения базового актива изменяется стоимость пая — в большую или меньшую сторону.

Что нужно, чтобы открыть инвестиционную компанию

Как и любой бизнес, ИК начинается с открытия юридического лица, которое может принимать любую организационно-правовую форму, кроме формы ИП.

Простейшей и наиболее востребованной ОПФ в России является общество с ограниченной ответственностью. Подробнее о том, как зарегистрировать ООО, можно прочесть в материале AllKredits «Как самостоятельно зарегистрировать ООО: пошаговая инструкция»

Помимо этого, стоит обратить внимание на материал «Как зарегистрировать ООО онлайн?», в котором приведен интересный механизм, предлагаемый Сбербанком

Не будем подробно говорить о том, что нормальный бизнес должен иметь бизнес-план, отвечающий на такие вопросы, как:

Не будем подробно говорить о том, что нормальный бизнес должен иметь бизнес-план, отвечающий на такие вопросы, как:

- Конъюнктура рынка;

- Маркетинговые исследования;

- Анализ рисков;

- Финансовая модель;

- Концепция проекта, его миссия;

- Штатное расписание;

- Система управления;

- Карта развития.

По сути, первые этапы регистрации инвестиционной компании ничем не отличаются ото всех процедур, уже рассмотренных AllKredits в предыдущих материалах.

Главным отличием в данном случае становится только получение лицензии в ФСФР.

Что такое инвестиционная компания и чем она занимается

Инвесткомпания берет на себя управление финансами клиентов. Она формирует инвестиционный портфель из различных инструментов участника фондового рынка, — в основном ценных бумаг. Управляя портфелем, компания диверсифицирует инвестиции, продает и покупает активы, перераспределяя вложения в пользу более доходных предприятий.

Человек с накоплениями, решивший выгодно их вложить, заключает договор с ИК, доверяя таким образом собственные средства специалистам по приумножению капитала. Это проще, чем распоряжаться личным инвестиционным портфелем собственноручно.

Пример

Лидер рейтинга ИК — ФИНАМ — предлагает частным лицам несколько продуктов:

- доверительное управление;

- ПИФы;

- ИИС;

- вложения с гарантированной доходностью;

- авторские стратегии инвестирования.

Компания оказывает клиентам услуги брокериджа, управления активами, банкинга.

Принцип работы

Алгоритм действий инвесткомпании:

- Продать свой продукт клиенту.

- На вырученные средства купить высокодоходные активы.

- Извлечь доход.

- Выплатить клиенту дивиденд.

Чтобы распорядиться деньгами инвесторов с максимальной эффективностью, инвесткомпании:

- постоянно исследуют конъюнктуру рынка;

- выявляют все факторы, влияющие на доходность активов;

- избавляются от менее перспективных ценных бумаг;

- скупают более перспективные инвестиционные инструменты.

Какие функции выполняют

Юрлица, занимающиеся инвестиционной деятельностью, выполняют функции:

- аналитических организаций;

- экспертов по прогнозированию цены фондовых активов;

- брокеров;

- управляющих компаний.

Крупнейшие игроки способны брать на себя дополнительные функции. Пример: та же группа ФИНАМ предоставляет услуги депозитария.

Отличия от инвестфондов

В России инвестиционным фондом обычно называют финансовый инструмент. В этом случае инвестфонды, включая их известную разновидность — ПИФы, не являются компаниями, а пребывают в распоряжении УК.

А вот ИК обязательно имеют статус зарегистрированных юридических лиц.

Чтобы оказывать инвесторам финансовые услуги, они должны иметь лицензию на соответствующие виды деятельности:

- управление ценными бумагами;

- брокерскую деятельность;

- банковские операции.

Основы деятельности

В целом если кратко охарактеризовать основные направления деятельность инвестиционной компании, то можно сказать, что она занимается привлечение, размещением и управлением ценными бумагами. Для более широкого представления и понимания особенностей их работы ниже представлена схема и выделены основные принципы.

Схема работы

На основании вышесказанного можно деятельность инвестиционной компании представить схематично, так как показано на фото ниже.

Инвестиционная компания что это такое схематично

Инвестиционная компания что это такое схематично

Можно выделить следующие ключевые направления деятельности компаний на российском рынке:

- подготовка выпуска новых ценных бумаг (далее ЦБ) с предварительным определением условий;

- покупка ценных бумаг с целью их дальнейшей продажи инвесторам;

- гарантирование инвесторам размещения ЦБ;

- поддержка курса ЦБ на вторичном рынке;

- оценивание выпускаемых ЦБ;

- управление портфелем инвестора беря на себя роль инвестиционного менеджмента.

Главный принцип

Инвестиционная деятельность компании это, безусловно, совокупность всех тех направлений, упомянутых ранее, но существуют также принципы на которых базируется их работа.

Главный принцип заключается в том, что инвестиционная компания, беря на себя роль профессионального управляющего собственным портфелем, а также портфелями ЦБ инвесторов стремится к главной цели – получение собственного дохода и обеспечение прибыли своим клиентам.

Как же этот принцип реализовывается на практике? Выпуская собственные ЦБ, компания продает их индивидуальным инвесторам. На привлеченные средства она покупает ЦБ других эмитентов (предприятий, корпораций и т. д.) и за счет этого обеспечивает своим инвесторам (клиентам) получение прибыли/дохода.

Достижение вышеупомянутой цели может также достигаться иначе. Компания привлекает средства отдельных инвесторов, затем объединяет для дальнейшего вложения в конкретные крупные проекты и программы. Ничего не напоминает? Да, да это всем известные ПИФы.

За счет такого вложения в крупные проекты компания обеспечивает своим клиентам стабильную прибыль. Но нельзя забывать, что получение прибыли достигается не только за счет вложения в крупные проекты, но еще и за счет грамотного управления. Управление заключается в том, что средства вкладываются в разные ЦБ и тем самым снижаются риски. Они снижаются благодаря тому, что падение цены на одни бумаги покрывается за счет, того что цена на другие растет.

Помимо, комиссионного вознаграждения за предоставление услуг финансового управляющего для своих клиентов, источником дохода инвестиционных фондов могут быть дилерские и брокерские услуги.

Рейтинг ТОП-7 инвестиционных компаний в Москве

Чтобы нашим читателям было легче ориентироваться в безграничном финансовом океане, мы составили для них свой рейтинг инвестиционных компаний.

Офисы представленных ниже организаций расположены в Москве, но это не значит, что жители других городов не могут воспользоваться услугами этих компаний.

Благодаря интернету и использованию современных платежных систем, делать вклады можно из любой точки России, как и выводить их на свои счета.

Итак, ТОП-7 главных игроков российского финансового рынка.

1) TeleTrade

Группа компаний, ориентированных на различные инвестиционные направления. Деньгами инвесторов управляют профессиональные аналитики, трейдеры и брокеры, делая долгосрочные и краткосрочные вклады в акции, рынок Форекс, фьючерсы, драгоценные металлы.

Среди преимуществ – 20 лет успешной работы на рынке инвестиций, обучающие программы для клиентов (видеоуроки и традиционное обучение), информационная поддержка вкладчиков.

2) Simex

– инвестиционная платформа, ориентированная на вклады онлайн. Вкладчиками могут стать не только жители РФ, но и граждане других стран. Большой выбор инвестиционных проектов – вклады в акции, действующий бизнес и перспективные стартапы.

В списке плюсов компании – минимальный размер первоначальных вложений, возможность инвестирования «в два клика», заработок по партнерской программе с нулевым начальным капиталом. Пользователи могут продавать свои доли другим участникам.

3) «Баррель»

Год основания компании – 1994. Имеет членство в Национальной Фондовой Ассоциации, предоставляет пользователям трейдерские и брокерские услуги, а также годовые и текущие финансовые отчеты.

Клиентам доступна уникальная на российском рынке услуга – индивидуальные инвестиционные счета. Имеется также возможность покупки/продажи акций физическим лицам на внебиржевом рынке.

4) «ИнвестМир»

— выгодные вложения в развивающиеся отрасли экономики России. Сотрудничество с юридическими и физическими лицами, консультации инвесторов, постоянный поиск перспективных инвестиционных направлений.

Курс на стабильный доход вкладчиков и непосредственное участие в улучшении экономической ситуации в России. Полная ответственность за разработку и реализацию финансовых стратегий инвесторов, страховое содействие с целью повышения безопасности клиентов.

5) «Русс-Инвест»

Многопрофильная инвестиционная компания, действующая с 1992 года. Входит в ТОП-6 крупнейших организаций РФ по величине привлеченного капитала. Лауреат российской премии «Финансовый Олимп».

Список инвестиционных продуктов обширен – брокерские услуги, интернет трейдинг, доверительное управление капиталом, торговля на влютных рынках, венчурные инвестиции, финансовое консультирование.

6) E3 Investment

– компания входит в инвестиционно-строительный холдинг E3 Group, основанный в 2009 году. Основной профиль – инвестиции в недвижимость. Держит курс на долгосрочные вклады (ввиду специфики инвестиционного инструмента).

Среди достоинств компании – возможность начать с небольшой (для рынка недвижимости) суммы (от 100 000 руб.), три вида страхования для каждого вклада, коллективные инвестиции.

7) Golden Hills

Профессиональное управление и приумножение частного капитала. Гарантия 15% годовых с минимальными для вкладчика рисками. Новый взгляд на прибыльное инвестирование и новый поход к управлению финансами.

Компания перенимает опыт западных инвестиционных компаний и использует его на российском рынке. В перечне направлений для вкладов – акции, облигации, золото, недвижимость, предметы искусства, прямые инвестиции.

Для наглядности представим основные характеристики инвестиционных компаний в виде таблицы:

| № | Компании | Предполагаемая прибыль | Особенности работы с вкладами |

| 1 | Teletrade | Не фиксированная | Возможность торговли на Форекс через посредников |

| 2 | Simex | От 24% | Нацеленность на современные онлайн-технологии |

| 3 | «Баррель» | От 20% | Индивидуальные инвестиционные счета для вкладчиков |

| 4 | «ИнвестМир» | Зависит от размеров и типа вклада | Нацеленность на инвестиции в экономику РФ |

| 5 | «Русс-Инвест» | Зависит от выбора инвестиционного продукта | Большой список направлений инвестирования |

| 6 | E3 Investment | 25%-45% | Вклады в ликвидную недвижимость |

| 7 | Golden Hills | От 15% | Вклады в РФ и за рубежом |

Классификация

Мы рассмотрим две классификации REIT. Первая из них основана на делении фондов по виду получаемого дохода:

- Equity REIT или долевой. Наиболее распространенный вид. Основной доход получает от сдачи в аренду недвижимости, часть прибыли может поступить от продажи активов. Простой пример: фонд купил или построил офисное здание, сдает в аренду помещения, доходы распределяет среди акционеров.

- Mortgage REIT или ипотечный. Фонд не вкладывает деньги инвесторов в конкретные объекты, а покупает ипотечные закладные. Основной доход будет от выплат заемщиков по ипотеке.

Каждому виду трастов присущи свои риски. Кроме рассмотренной выше классификации, все фонды делятся по видам недвижимости, в которые они вкладываются и которыми управляют:

- Data centers – дата-центры, помещения для хранения серверов.

- Infrastructure – объекты инфраструктуры: линии связи, электрические сети и пр.

- Residential – жилые апартаменты.

- Timberlands – леса, т. е. объекты по заготовке и переработке древесины.

- Lodging/Resorts – отели, туристические базы.

- Retail – объекты торговли: магазины, торговые центры и др.

- Health care – объекты здравоохранения: больницы, медицинские лаборатории, поликлиники.

- Self-storage – складские помещения самообслуживания.

- Industrial – промышленные объекты, склады.

- Office – офисные здания.

- Specialty – разные специфические объекты: театры, кинотеатры, казино, другие объекты развлечений.

- Diversified – диверсифицированные фонды, которые вкладывают деньги в объекты из разных секторов.

Что такое ESG?

Риск и доходность всегда были ключевыми факторами при выборе инвестиций. Но ESG-инвестирование внесло в эту формулу свои коррективы. Оно предлагает выбирать инвестиции не только в зависимости от того, отвечают ли они вашим ожиданиям по риску и доходности, но и основываясь на том, соответствуют ли такие вложения вашим убеждениям и ценностям.

Иными словами, ESG-инвестирование — это форма социально ответственного инвестирования, при которой инвесторы обязуются поддерживать компании, оказывающие положительное влияние на окружающую среду и общество.

Конечно, инвестиции в ESG сами по себе не могут решить проблемы изменения климата, социальной несправедливости и неравенства доходов. Но поддержка компаний, которые активно работают над решением этих проблем, — уже хорошая возможность поспособствовать позитивным изменениям, полагают идеологи ESG.

В теории, вступая в ряды ESG-инвесторов, вы по-прежнему придерживаетесь основ инвестирования, таких как взгляд на свой временной горизонт, отношение к риску, распределение активов, диверсификация, следование долгосрочным финансовым целям. Но при этом добавляете к этому списку еще один фактор выбора — ESG.

ESG оценивает любую компанию в трех важнейших областях:

- E — Environment (среда). Какое влияние оказывает бизнес на окружающую среду? Здесь могут учитываться такие факторы, как потребляемая энергия, выбросы загрязняющих веществ, производимые отходы, сохранение природных ресурсов, этичное обращение с животными и другие.

- S — Social (общество). Как компания управляет отношениями со своим персоналом, обществом, в котором она работает, и политической средой? Социальные факторы могут включать вопросы оплаты труда, гендерного и ЛГБД-равенства, расового разнообразия среди топ-менеджмента и персонала в целом и так далее.

- G — Governance (корпоративное управление). Как управляется компания, как в ней принимаются решения, как функционирует и оплачивается совет директоров, как компания управляет своими рисками и взаимодействует с акционерами.

Финам

Тарифы за обслуживание

Мобильное приложение для Android и IOS

«Финам» давно в числе лидеров российского рынка. Брокерское обслуживание – основная специализация компании. До 2020 года бренд стабильно держался в пятёрке активных и крупных брокеров по разным показателям, но из-за растущей конкуренции постепенно теряет позиции. В 2020 году, по данным Московской биржи, у «Финам» 249 тысяч клиентов, среди которых 32–35 тысяч активны каждый месяц.

У компании есть разные виды услуг. Помимо доступа к торгам на российских и зарубежных рынках, компания обучает новичков, даёт готовые стратегии через сервис Comon.ru, собирает инвестиционные портфели при помощи искусственного интеллекта и проводит личные консультации.

Куда можно вложить деньги в Интернете?

Все способы инвестирования в одном курсе, подпишись и получи прямо сейчас.

Памм-счета.

Или по-другому памм инвестирование, самый безопасный способ инвестирования, т.к. в памм счетах Ваши деньги никогда и никуда не денутся. В данных компаниях нет мошенничества, потому что система инвестирования устроена так, что Ваши средства доступны трейдеру для управления (торговли), но снять он их не может. А сама компания, которая предоставляет эту систему памм счетов, зарабатывает только на комиссии с торговых операций управляющих. Единственный риск, который присущ этому виду инвестирования — это торговый риск, т.е. это тогда, когда Вы можете потерять свои средства исключительно на рынке (по вине трейдера).

Плюсы:

Только торговые риски.

Минусы:

Нужно уметь работать с ПАММ счетами.

Компании ДУ.

Доверительное управление — второй по безопасности способ инвестирования средств. Суть ДУ в том, что Вы находите компанию, оказывающую услуги доверительного управления, и передаете ей свои средства на условиях того, что компания сама будет решать за Вас, куда инвестировать Ваши деньги. Она может вкладывать их во что угодно, начиная с тех же памм счетов и оканчивая оффлайн бизнесом. В данной компании (если она имеет подтверждение своей реальной деятельности) существуют торговые и минимум не торговых рисков.

Плюсы:

Не нужно думать куда вкладывать деньги, так как компания все сделает за Вас.

Минусы:

- Нужно уметь правильно выбирать компании ДУ;

- В данных компаниях существуют торговые и минимум не торговых рисков.

Кассы.

Кассы взаимопомощи или как их еще можно назвать по-другому — социально финансовые проекты, являются еще одним способом вложения денег в сети под хорошие проценты (в среднем 24-36%/месяц). Механизм работы таких проектов достаточно прост и понятен, они функционируют по принципу старых советских касс взаимопомощи. Вкладывая свои деньги в такие проекты, Вы начинаете каждый день получать с них хорошие проценты. Идея касс взаимной помощи элементарна — помоги один раз сообществу вкладом, и оно будет финансово поддерживать тебя на протяжении определенного периода.

Плюсы:

Высокая доходность, благодаря которой можно окупить все свои инвестиции в течении 3-ех месяцев.

Минусы:

В кассах присутствуют не торговые риски.

Хайпы.

Хайп проекты подразумевают пирамиды, выплаты в которых идут из вложений средств новых инвесторов. Данные проекты существуют до тех пор, пока идет подпитка новыми инвесторами и новыми вложениями. Как только поток новых средств прекращается, проект закрывается. Все хайп проекты делятся на 3 типа:

- Высокодоходные — самый маленький срок жизни, доходность свыше 60% в месяц.

- Среднедоходные — средний срок жизни, доходность до 60% в месяц.

- Низкодоходные — премиум хайпы, самый длинный срок жизни, доходность до 30%.

Плюсы:

Высокая доходность.

Минусы:

В данных проектах присутствуют торговые и высокие не торговые риски

Подводя итоги, можно сделать следующие выводы:

!

- Самым безопасным и в то же время малодоходным инвестированием в сети, являются памм-счета;

- Чуть более рисковым и более доходным способом капиталовложений, является инвестирование в компании ДУ;

- Еще чуть более рисковым и более прибыльным инвестированием онлайн, являются кассы взаимопомощи;

- Ну и наконец самым высокодоходным, но и самым опасным вложением средств в интернете, являются хайпы.

Как проверить инвестиционную компанию – 5 признаков, что вы сотрудничаете с мошенниками

В кризисные времена риски инвесторов повышаются. Дело не только в экономической нестабильности, но и в увеличении числа разного рода мошенников.

Множество аферистов жаждет нажиться на доверии вкладчиков и инвестировать их деньги не в прибыльные проекты, а в свой карман.

Чтобы обезопасить свои сбережения, действуйте предельно осмотрительно. Существуют признаки, по которым можно легко отличить нечистых на руку «коммерсантов» от добросовестных участников финансового рынка.

Признак 1. Отсутствие открытой финансовой отчетности и других учредительных документов

О сертификатах, лицензиях и прочей документации, без которой невозможно существование официального юридического лица, уже упоминалось выше. Добавлю, что уважающие себя организации всегда готовы представить пользователям финансовые отчеты за истекший и текущий период.

Если компания утверждает, что у неё есть отдел трейдеров, зарабатывающих деньги для инвесторов на валютных/фондовых рынках, она обязана по первому требованию предъявить отчеты с торгов и трейдерские сертификаты.

Признак 2. Между инвестором и компанией не был заключен договор

Отношения, оформленные в виде официального договора, — основа безопасности и длительного взаимовыгодного партнерства.

Часто на сайтах предлагается просто оформить оферту – поставить галочку в электронном документе. Более солидные компании заключают реальные договоры с подписями и печатями. Такой документ, как ни крути, вызывает больше доверия.

Признак 3. На сайте компании нет фотографии руководства

Без фотографии руководителя или участников совета директоров сайт компании выглядит как-то неполноценно, будто что-то скрывает.

Если же на ресурсе представлено фото руководящего лица, его биография, жизненная позиция и взгляды на политику управления, это демонстрирует серьезные намерения, открытость и нацеленность на длительную работу.

Признак 4. Компания не участвует в профессиональных конкурсах и рейтингах

Если организация не участвует в профессиональных конкурсах, не добивается вхождения в рейтинги, не движется вперёд и не развивается, значит, она не нацелена на перспективу.

Развитие требует затрат, и если учредители компании вкладывают деньги в будущее, это свидетельствует, что они не намереваются никуда «сваливать», прихватив с собой инвестиционный портфель с деньгами вкладчиков.

Признак 5. Отсутствие физического адреса и контактного телефона на сайте компании

Нет официального адреса, значит, нет и юридического субъекта. Официальное лицо всегда имеет адрес, стационарный телефон и прочие реквизиты, подтверждающие реальное существование.

Лучше, если ваша ИК зарегистрирована на российской территории, а не где-то на Антильских Нидерландских островах в оффшорной зоне.

Для закрепления материала – смотрим полезное видео по теме.

Рейтинг инвестиционных компаний

По сложившейся традиции, я предлагаю вам рейтинг инвестиционных инструментов, о которых рассказываю в своих статьях. В нем представлены только те инвестиционные компании, которые, по моему мнению, являются надежными, работают достаточное количество времени в этой сфере и заслужили хорошую репутацию. Рейтинг будет время от времени обновляться, так что обязательно следите за изменениями и не пропустите возможность получить профит.

ТОП-5 инвестиционных компаний РФ:

| # | Название (ссылка) | Информация |

|---|---|---|

| 1 | Русс-Инвест | Брокерские услуги, ДУ, Интернет трейдинг, Валютный рынок, Прямы и венчурные инвестиции и т.д. |

| 2 | TeleTrade | Обучение трейдингу, Форекс, Синхронная торговля, Инвестиции и т.д. |

| 3 | Simex | Краудинвестинговая платформа ориентируется на вклады онлайн. Инвестиции в реальные проекты представленные на сайте. |

| 4 | GH — КапиталЪ АМ | Инвестиции, Услуги МСБ, Брокерское обслуживание |

| 5 | E3 Investment | Инвестиции в недвижимость (от 100 000 рублей) |

Инвестиционные компании — один из инструментов, позволяющих приумножить ваши деньги. Он относится к довольно надежным в плане неторговых рисков, по сравнению с той рискованностью которую несут, например, венчурные фонды, так как деятельность компаний регламентируется законодательством и с вами могут заключить реальный договор. Будьте бдительны при выборе организации и руководствуйтесь здравым рассудком, а не жаждой наживы, и тогда ваше сотрудничество с компанией будет продолжительным, а инвестиции успешными.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Рейтинг актуальных компаний

- TeleTrade – это целая группа компаний, деятельность которых ориентирована на различные направления. Самое главное то, что деньгами инвесторов тут управляют опытные и знающие трейдеры, которые вкладывают средства, как в долгосрочные, так и в краткосрочные перспективы. Среди преимуществ, которые имеют существенное значение – более двадцати лет работы на рынке, а также предоставление клиентам максимального количества обучающих материалов. Вся информация по сделкам доступна для вкладчиков;

- Simex – это своеобразная инвестиционная платформа, которая ориентируется исключительно на онлайн вклады. Данная платформа создана для жителей многих стран. Тут предлагается возможность инвестировать средства в стартапы, хайпы, действующий бизнес, акции и валюту;

- «Баррель» — очень надежная компания, которая работает в данной сфере не первый год. Именно данная компания способна предоставить потенциальным клиентам уникальную услугу – индивидуальный инвестиционный счет. Тут вы также сможете найти массу обучающей информации, что в дальнейшем поможет вам стать самостоятельным инвестором;

- «ИнвестМир» — компания ориентируется на выгодные вложения, которые касаются развивающихся отраслей экономики. Сотрудничает с различными, весьма крупными инвесторами. Ориентирована на стабильный доход и участие в экономическом положении в стране. Имеет высокий уровень возврата, предоставляет страховые услуги для повышения безопасности клиентов;

- «Русс-Инвест» — очень популярная компания, которая имеет серьезный капитал, а также предоставляет невероятно обширный список инвестиционных продуктов. Многие считают, что именно данная компания является самым рациональным и оптимальным вариантом выгодных инвестиций, так как она сочетает в себе применение передовых методик инвестирования, работает только с опытными и умелыми трейдерами, предлагает возможность дополнительного страхования рисков и пр.

Заключение

Подведем итоги. Теперь вы в курсе, что такое инвестиционные компании и как они работают. У вас стало больше шансов грамотно распорядиться личными сбережениями и не только уберечь их от инфляции, но и получить дополнительный доход.

Но помните, что финансовые инструменты чрезвычайно многообразны: от их правильного выбора напрямую зависит ваше будущее.

Прибыльные вложения – способ обеспечить денежное благополучие на много лет вперёд, но никогда не забывайте о рисках, связанных с инвестированием.

Команда сайта желает читателям инвестировать средства только в перспективные и высокодоходные проекты. Ждём оценок статьи, замечаний и комментариев по тематике публикации.

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.