Электронные платежные системы: топ-10 популярных в россии и мире

Содержание:

- ТОП-5 электронных платежных систем в России

- Самые популярные в России платежные системы

- Из истории платежных систем банковских карт

- Типы платежных систем

- Что такое платежные системы: как они работают и из чего состоят

- WebMoney

- Сколько мы тратим на обслуживание международными корпорациями?

- Международные платежки зарубежного происхождения

- Какую платежную систему выбрать?

ТОП-5 электронных платежных систем в России

Не все мировые ЭПС известны или используются в России. Это связано как со сложностями с пополнением и выводом средств, так и с ограничениями в применении.

Проанализировав рынок, мы составили рейтинг, который поможет выбрать лучший сервис для проведения операций в Интернете.

Webmoney

Считается лидером рынка. Развитие компании началось в 1998 году. За это время к Webmoney присоединилось более 36 млн человек.

Владелец аккаунта имеет право открывать неограниченное количество кошельков в виртуальных аналогах различных валют, включая Биткоин и золото. Все счета объединены в своеобразное хранилище Keeper, каждому присвоен индивидуальный номер WMID.

Все операции мгновенные и безотзывные. Комиссия за любую транзакцию составляет 0,8%. Для работы необходимо предоставить персональные данные и подтвердить их. Существует несколько видов аттестатов. Чем выше статус аккаунта, тем больше возможностей есть у пользователя.

Яндекс.Деньги

Коммерческая небанковская организация, имеет лицензию Центрального Банка.

Пользователю предлагается открыть один из трех возможных кошельков — анонимный, именной или идентифицированный. Статус влияет на максимально возможный остаток на электронном счете и лимиты на переводы.

У НКО Яндекс.Деньги есть собственная карта для оплаты и снятия наличных, привязанная к кошельку. Стоимость за 3 года — 200 рублей.

PayPal

Международная ЭПС, объединяет более 200 млн пользователей. PayPal позволяет оплачивать покупки в Интернете и делать переводы как внутри страны, так и за ее пределами. Открыть можно как личный, так и корпоративный счет.

Главное преимущество сервиса — перевод внутри страны для частного клиента будет бесплатным при списании средств с кошелька PayPal. За оплату услуг комиссии тоже нет.

Если перевод будет за счет средств на привязанной карте, то комиссия составит 3,4% + 10 рублей за каждую операцию.

Qiwi

Предлагает упрощенную регистрацию — для создания кошелька достаточно указать номер мобильного телефона. При открытии аккаунта сервис Qiwi присвоит клиенту статус Минимальный, который после прохождении аттестации будет заменен на Основной или Профессиональный.

Через сервис можно оплачивать услуги или переводить деньги. Для удобства использования клиенту предлагается выпустить бесплатную карту, связанную со средствами на кошельке.

Payeer

Сервис предлагает переводить средства более чем в 200 стран мира десятками способов. На момент написания статьи (март 2018) на сайте Payeer заявлено 157 онлайн обменников.

Есть возможность выпустить бесплатную карту и выводить на нее средства без комиссии.

Чтобы понять, какой сервис выгоднее использовать для вывода средств на банковские счета и карты, данные о комиссиях сведены в таблицу:

| № | Название сервиса | Комиссия за вывод на карту | Комиссия за вывод на счет |

| 1 | Webmoney | 2,5% + 40 рублей или 2%, если сервис найдет встречную заявку от другого участника | Зависит от предложений других участников, в среднем 2% |

| 2 | Яндекс.Деньги | 3% + 45 рублей | 3% + 45 рублей |

| 3 | PayPal | Бесплатно при условии использования средств с кошелька | Бесплатно при условии использования средств с кошелька |

| 4 | Qiwi | 2% + 50 рублей | 2% + 15 рублей |

| 5 | Payeer | От 0% до 5% | От 0% до 5% |

Самые популярные в России платежные системы

Webmoney

WebMoney (WebMoney Transfer) – основанная в 1998 году электронная система расчётов. Особенность системы – при платежах происходит передача имущественных прав – «титульных знаков». Эти знаки могут быть в рублях (WMR), евро (WME), долларах (WMZ), гривнах (WMU), белорусских рублях (WMB), тенге (WMR) и даже вьетнамских донгах (WMV). Также среди расчетных единиц есть эквивалент 1 грамма золота (WMG), 0,001 биткоина (WMX) и других криптовалют.

Система WebMoney имеет широкую известность – на начало 2018 года было зарегистрировано порядка 36 миллионов аккаунтов, в год проводится более 160 миллионов транзакций на сумму свыше 17 миллиардов долларов. Для работы системы потребуется соответствующее программное обеспечение, которое существует как для Windows, так и для других операционных систем.

Тарифы системы относительно невысокие – за переводы взимается 0,8% от суммы, однако следует учитывать, что тарифы на ввод и вывод средств определяют участники таких операций – банки, платежные системы, операторы терминалов самообслуживания.

В кассе «Евросети» комиссия за пополнение кошелька WebMoney составит 1,5%, в системе Сбербанк-Онл@йн – 2,3%, в Альфа-Банке – 1,5%. Если необходимо вывести деньги из системы, возможно это сделать через банковскую карту. Комиссия в таком случае составит 2%.

Яндекс.Деньги

Сервис Яндекс.Деньги – платежная система, созданная в 2002 году в результате сотрудничества Яндекса с компанией PayCash. Система позволяет принимать оплату электронными деньгами, наличными, с банковских карт. Данная платежная система пользуется популярностью – по состоянию на 2017 год зарегистрировано около 30 миллионов кошельков.

Сервис позволяет открыть электронный кошелек в рублях и привязать к нему банковскую карту. Кроме того, платежная система выпускает собственную пластиковую карту, которая по почте или с курьером направляется пользователю. Собственная карта Яндекс.Денег облегчает пользование системой, так как имеет общий баланс с кошельком. Стоимость карты составляет 300 рублей за 3 года. Сам кошелек Яндекс.Денег бесплатный, однако если им не пользоваться больше 2 лет, с него списывается по 270 рублей в месяц.

Пользоваться кошельком Яндекс.Денег достаточно выгодно – комиссия не взимается за большинство операций. Однако за оплату квитанций взимается 2% от суммы, а за погашение кредитов – 3% от суммы и 15 рублей. Тариф для пополнения кошелька с банковской карты – 1% (через Сбербанк-Онл@йн – без комиссии), для вывода с кошелька на карту – 1,5%.

QIWI

QIWI – одна из самых популярных систем электронных платежей в России, что связано с широкой сетью терминалов самообслуживания, наличием мобильных сервисов и удобного сайта. Кроме того, система проводит платежи через собственный банк в партнерстве с платежной системой Visa, что позволяет выпускать и использовать виртуальные карты для расчетов.

Система достаточно проста в использовании: создать кошелек можно через мобильное приложение, сайт или даже через терминал самообслуживания QIWI.

Платежная система QIWI имеет демократичные тарифы: с кошелька на кошелек внутри системы переводы осуществляются без комиссии, при оплате товаров или услуг через QIWI комиссия, в основном, отсутствует. Комиссия за пополнение кошелька, как правило, нулевая при определенных условиях. Например, чтобы пополнить кошелек без комиссии через терминал, необходимо чтобы сумма пополнения превышала 300 рублей.

Однако следует учитывать, что вывести средства без комиссии возможно только для пополнения счета мобильного телефона. Остальные направления платные: например, при выводе средств на банковскую карту или через систему банковских переводов удерживается комиссия в размере 2% + 50 рублей.

Как и Яндекс.Деньги, система QIWI предлагает собственную банковскую карту, которая имеет общий баланс с кошельком. Стоимость выпуска карты составляет 199 рублей, обслуживание – бесплатное.

Таким образом, наиболее известные электронные платежные системы в России отличаются по тарифам на переводы, пополнение и вывод средств. Для наглядности тарифы представлены в таблице:

| Пополнение | Переводы и оплата | Вывод | |

|---|---|---|---|

| WebMoney | от 1,5% | 0,8% | от 2% |

| Яндекс.Деньги | от 1%; через Сбербанк – бесплатно | от 0% | от 1,5% |

| QIWI | от 0% | от 0% | 2% + 50 рублей |

Как видно, тарифы систем Яндекс.Деньги и QIWI заметно выгоднее, чем предлагаемые системой WebMoney условия.

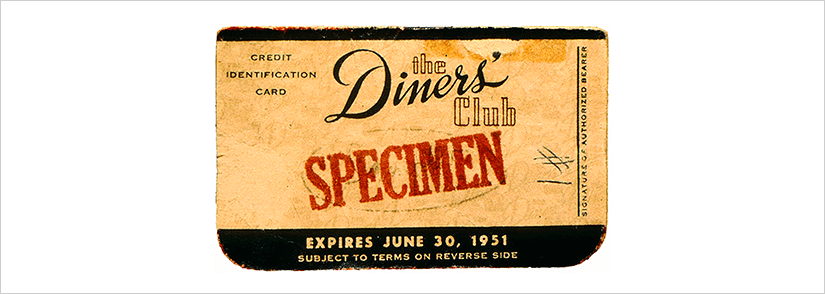

Из истории платежных систем банковских карт

Первой системой платежных карт стала Diners Club, которая появилась в 1950 году в США. В том же году система выпустила первые в истории кредитные карты. При этом компания являлась не банком, а своего рода клубом, куда входили люди, заинтересованные идеей оплачивать свои траты в любое время без наличности на руках.

Первые кредитки Diners Club предназначались для оплаты обедов в ресторанах. Они были бумажными и являлись, по сути, документом, подтверждающим платежеспособность владельца. Раз в месяц члены клуба получали выписки по оплаченным таким способом счетам, по которым затем нужно было внести платежи.

Собственно банковские карты появились позднее, и изначально единой системы для их выпуска и обслуживания не было. Каждый банк выпускал собственные карточки, которые могли использоваться только внутри него. Первым свои банковские карты начал выпускать Long Island Bank, небольшой банк из Нью-Йорка, в 1951 году.

Первой межбанковской системой стала Interbank Card Association (будущая MasterCard), которая появилась в 1966 году. В то же время активно развиваются American Express в США, Eurocard в Европе и JCB в Японии.

Параллельно развивались технологии проведения платежей и сохранения информации о них. Сами карты из бумажных стали пластиковыми, на них появились магнитные полосы, а позднее – электронные чипы, которые хранят информацию о счете. Для обработки операций стали использоваться компьютерные системы. Развитие Интернета позволило проводить все операции в реальном времени в режиме онлайн.

В СССР собственные платежные системы, основанные на банковских картах, почти не развивались. Иностранные карточки были доступны только очень узкому кругу лиц и использовались далеко не везде. Приемом и обслуживанием карточек занимались ВАО «Интурист» и Внешэкономбанк. В 1988 году Внешэкономбанк стал первым советским банком, который выпустил карту в иностранной платежной системе. К концу XX века на нашем рынке наиболее активно действовали Visa и Europay (впоследствии войдет в MasterCard).

Первой отечественной системой банковских карт стала СТБ, которую создал банк Столичный в 1992 году. Однако, она не получила большого распространения и сейчас уже не используется. В 1994 году появилась Золотая Корона, которая стала более популярной. Сейчас она больше известна благодаря денежным переводам, а банковские карты в ней встречаются реже.

В 2012 году появилась система ПРО100, которую разработал Сбербанк на базе технологий MasterCard. Карточки этой системы должны были объединять платежный инструмент и документ, подтверждающий личность. Попытка создать такой инструмент оказалось не слишком удачной, и, несмотря на определенную распространенность, к 2017 году работа системы была свернута. Ей на смену пришла система МИР.

Какие функции выполняют платежные системы

Платежная система банковских карт выполняет следующие функции

-

Выдает лицензии на выпуск пластиковых карт с использованием принадлежащих системе технологий и символики для банков-эмитентов

-

Предоставляет право на проведение операций по картам для банков-эквайеров

-

Охраняет патенты и права собственности

-

Вырабатывает правила и нормы проведения операций с картами

-

Обеспечивает бесперебойную работу национальных и международных расчетов и автоматизированных систем

-

Обрабатывает финансовые данные и переводят комиссионные выплаты участников системы

-

Анализирует работу системы

-

Разрабатывает новые платежные технологии

-

Проводит маркетинговые мероприятия для держателей карт, продвигает на рынке свою продукцию и занимается ее рекламой

Типы платежных систем

Операторы электронных денежных средств

Как понятно из названия, это системы для управления электронными деньгами. Их основное преимущество для магазина/продавца заключается в отсутствии необходимости заводить банковский счет. А для клиента – это возможность оплачивать товары с помощью привычных сервисов прямо на сайте продавца. Основной недостаток – перевод средств на счет продавца происходит только спустя какой-то период времени, а не сразу после совершения платежа.

Процесс подключения к оператору осуществляется через заполнение и отправку соответствующего заявления. После него формируется договор между физическим лицом и оператором, а потом интеграция с банками.

Агрегаторы

Агрегаторы собирают несколько вариантов оплаты, поэтому считаются наиболее универсальными платежными системами. Можно подключить агрегатор и забыть о проблемах с оплатой.

Принцип их работы отличается. Они собирают деньги с клиентов через терминалы, электронные деньги, цифровые системы оплаты, банковские карты и т.п., а затем переводят их на свои счета, взимают комиссию и перенаправляют деньги в банк продавца.

Подключиться к агрегатору заметно проще, чем к оператору. Требования более щадящие, нужно собирать меньше бумаг. И с программной точки зрения подключение агрегатора реализуется гораздо легче. У большинства из них есть все необходимые API или даже расширения для WordPress и Joomla.

Но специалисты отмечают, что у агрегаторов нет таких мощных средств обеспечения безопасности, как у операторов или платежных шлюзов. Поэтому работа с агрегатором может быть рискованной.

Платежные шлюзы

Это сервисы, помогающие переводить денежные средства клиента сразу в банк. Шлюз не хранит у себя деньги, никак их не обрабатывает и вообще не взаимодействуют со средствами. Только создает быстрый и безопасный канал связи между покупателем (его методом оплаты) и банковским счетом продавца.

Как и агрегатор, шлюз предлагает пользователям несколько вариантов оплаты. Поддерживаются все популярные банки, системы электронных платежей, ЮMoney, WebMoney и их аналоги. Продавцам же шлюз предлагает подключение сразу нескольких банковских счетов с возможностью быстро переключаться между ними на тот случай, если какой-то из банков перестанет принимать платежи. Так обеспечивается бесперебойный прием средств от клиентов.

Шлюзы безопаснее описанных выше методов оплаты, потому что не подразумевают хранение средств у третьих лиц. Данные о шлюзах защищены продвинутыми системами шифрования, так что взломать их не получится.

Правда, на настройку этой системы придется потратить много времени. Согласовывать подключение с каждым банком, с каждой системой приема платежей и так далее. Очень много бюрократии.

Что такое платежные системы: как они работают и из чего состоят

Практически все страны мира на сегодняшний день располагают рабочими платежными системами — международными или собственными. Связующими элементами между отправителями и получателями денег служат банковские структуры — они отвечают за проведение транзакций и хранение средств на счетах.

Главное преимущество платежных систем — их скорость работы. К примеру, банковские переводы осуществляются в течение банковского дня, в особых случаях транзакции занимают до 3-5 дней. Современные технологии позволяют осуществлять мгновенные операции, будь то оплата товаров или услуг, бронирование билетов или просто перевод денег со счета на счет.

По сути платежные системы — это упорядоченная совокупность правил, современных коммуникационных решений и операций, позволяющих безопасно и оперативно производить финансовые расчеты и переводы между отдельными участниками

И не важно, кто выступает в их роли: физические лица, индивидуальные предприниматели, малый или крупный бизнес, государственные структуры

ПС решают три важные задачи:

- Гарантируют бесперебойную работу всех элементов системы.

- Обеспечивают безопасность сделок.

- Страхуют от любых сбоев в финансовых операциях.

При этом важно, что вся деятельность платежных систем регулируются законодательством, то есть все проводимые финансовые операции, а также правила и принципы функционирования имеют под собой правовую основу. Как правило, в условиях работы ПС оговариваются:

Как правило, в условиях работы ПС оговариваются:

- возможные риски при использовании системы — в чем заключаются, кто несет ответственность за них;

- права и обязанности сторон — участников и операторов;

- сроки операций — зачисления и списания, переводов на счета или виртуальные кошельки.

В составе ПС:

- банковские и иные организации, имеющие возможность осуществлять финансовые транзакции, процессинговые и расчетные операции;

- координатор (в России его роль взял на себя Центробанк);

- участники, за счет платежей которых и поддерживается работоспособность всей системы;

- нормативная база, правила и основные договоры между сторонами, участвующими в деятельности системы;

- набор коммуникационных инструментов и сервисов, отвечающих за технический аспект денежных операций.

Основные виды платежных систем

Существует несколько признаков, по которым можно классифицировать отдельные платежные системы. Например, если речь идет о финансовом инструментарии, то среди экспертов принято выделять следующие подтипы ПС:

В зависимости от того, кто выступает в роли субъекта финансовых операций, платежные системы делятся на:

- банковские — в них участвуют только кредитные организации, то есть расчеты ведутся между банками;

- межхозяйственные — созданы для обеспечения расчетов между отдельными компаниями или предприятиями, причем все операции могут вестись с использованием как наличных, так и безналичных средств.

Традиционно деление на международные и национальные платежные системы. В первом случае речь идет о транснациональных структурах, работающих по всему миру (например, VISA или Mastercard), а во втором — о ПС, созданных в рамках отдельного государства в целях безопасности национальных расчетов (система МИР). На сегодняшний день свои НПС имеют многие страны мира, в том числе и наши соседи — Украина и Белоруссия.

Отдельно хочется упомянуть классификацию ПС, использующуюся в России. Здесь учитываются функциональные возможности, масштабы деятельности, а также степень участия в системе органов государственного контроля.

- Национальная ПС — выполняет платежи и расчеты в пределах страны.

- Платежная система Центробанка — осуществляет взаимодействие банков и собственных подразделений.

- Частные ПС — функционируют без участия государственного капитала.

Все платежные системы, работающие на территории РФ, подчинены местному законодательству и не могут функционировать вразрез с положениями закона.

Принцип действия платежных систем

Вне зависимости от названия, географической привязки и иных внешних факторов, все ПС функционируют по одной схеме:

Сложная, многоступенчатая операция на деле занимает всего несколько секунд — все сведения передаются в виде зашифрованного цифрового кода и не могут быть взломаны или перехвачены со стороны.

В результате быстрого обмена каждая из сторон получает свою выгоду: банк-эмитент — комиссию за оказание услуг, торговая или сервисная точка — сокращение издержек за счет отсутствия наличных расчетов, а покупатели — скидки, быструю оплату и возможность совершать платежи в любом месте.

WebMoney

Уникальная мультивалютная платёжная система Интернета, обеспечивающая мгновенное проведение взаиморасчётов между участниками системы. Деньги и прочие ценности участников данной системы хранятся в специализированных компаниях, которые называются Гарант. Каждый Гарант работает с определённой валютой, поэтому, чтобы стать участником WebMoney, необходимо заключить соглашение с одним или сразу несколькими Гарантами.

Для удобства пользователя, все его кошельки объединяются в одно хранилище, зарегистрированное под единым номером WMID. Данный номер вы можете использовать при обмене юридической информацией с другими участниками WebMoney.

Сколько мы тратим на обслуживание международными корпорациями?

Если вы находитесь в России, у вас счет в российском банке в рублях и вы покупаете что-то в магазине за рубли — вы не замечаете комиссию. На ценнике товара написано 999 рублей 99 копеек? С вашей карты спишется ровно эта сумма. Но платежная система на вашей покупке все равно заработает около 1 %. Только заплатит за вас продавец. Ему от вашего платежа достанется не 999 рублей 99 копеек, а примерно 989 рублей. Разумеется, эти издержки он уже вложил в стоимость товара.

Гораздо сложнее дела обстоят с покупками за рубежом.

Помимо комиссии за пользование платежной системой, которую за вас заплатит

продавец, вы еще потеряете деньги на переводе валюты.

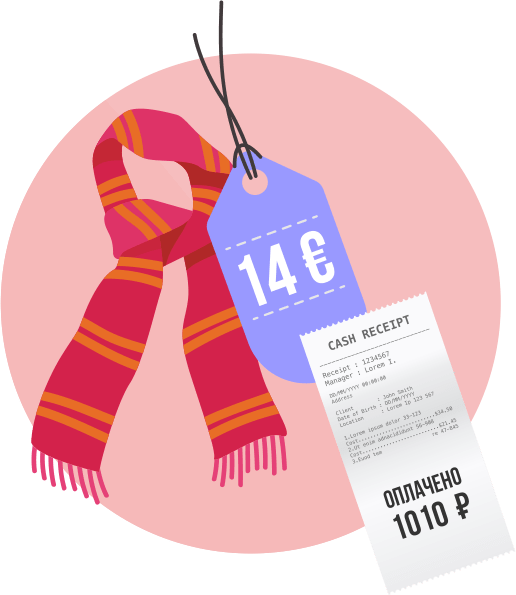

Например, вы со своей рублевой картой MasterCard поехали во Францию и покупаете там шарфик за 14 евро (≈1000 рублей). Терминал отправляет в платежную систему запрос на списание 14 евро. Евро — это родная валюта для системы MasterCard, так что она переводит 14 евро в рубли по своему внутреннему курсу напрямую и отправляет в ваш банк запрос на списание 1010 рублей, например. Конечно, вы заметите разницу с курсом Центробанка, но она будет не так велика.

А теперь представьте, что вы приехали во Францию с рублевым счетом на карте Visa. Вы покупаете тот же самый шарфик за те же самые 14 евро (≈1000 рублей). Но евро — не родная система для Visa, Visa не умеет переводить евро в рубли напрямую. Сначала она переведет евро в доллары по своему курсу. Предположим, вместо 16 евро по курсу Центробанка у нее получится 16,5 долларов. А потом 16,5 долларов она переведет в рубли тоже по внутреннему курсу. И спишет у вас уже 1 050 рублей.

А теперь представьте, что в магазине вам предлагают услугу — произвести расчет в рублях. Такое тоже возможно, особенно если в этой стране расчет рублями — не редкость. Например, вы приехали в Турцию с рублевой картой Visa и покупаете… шарфик (дались вам эти шарфики). На нем висит ценник — 93 лиры (≈1000 рублей). Добрый продавец предлагает оплатить счет в рублях. Для начала он переводит 93 лиры в рубли по внутреннему курсу магазина. Он может быть каким угодно. Предположим, продавец посчитал, что 93 лиры — это 1 050 рублей. Но у вас-то Visa, и вы находитесь не в России. Так что ваша карта переводит 1 050 рублей в доллары (17 $), а потом обратно в рубли по собственному курсу (1 080 рублей). К тому же за операцию по смене валюты оплаты банк возьмет с вас дополнительный процент.

Так что бывает очень полезно знать валюту, в которой ведется расчет по вашей карте. При этом, если на карте Visa вы держите счет в евро, в Европе не будете платить за лишние конверсии. То же касается и долларовых счетов на MasterCard при поездке в США. Стоит понимать, что вы можете хранить деньги любой валюты на карте любой международной платежной системы. Если вы перед поездкой в другую страну сомневаетесь, по какому курсу и через какую валюту с вашего счета будут уходить деньги, — просто спросите об этом в своем банке. Банк обязан дать вам полную информацию о том, в какой валюте он ведет операции на территории той или иной страны и какие комиссии по какому курсу за это берет.

Международные платежки зарубежного происхождения

Выше мы рассмотрели уже много электронных кошельков, которые полюбились пользователям постсоветского пространства, однако это еще не все.

Ниже будет рассказано еще о нескольких платежках, правда западного происхождения, которые пользуются спросом не только за пределами Рунета.

PayPal. Самая крупная дебетовая система электронных платежей во всем мире (более 150 млн. пользователей).

С каждым днем набирает популярность и среди российских граждан, хотя ее отправной точкой является Америка.

Бурное развитие Пейпал получил в 2002 году, когда был присоединен к интернет-аукциону eBay, а на российский рынок вышел после того, как пользователи получили возможность привязать счет системы к банковским картам.

Думаю многие из вас уже пробовали покупать товары на аукционе eBay, где оплата товара проходит только через карту привязанную к PayPal.

Огромное значения для пользователей имеет тот факт, что все покупки совершенные через Пейпал подлежат гаранту безопасной сделки, как для продавца, так и для покупателя.

О том, как пользоваться платежной системой читайте по приведенной ссылке.

Perfect Money. Данная платежка создана для безналичных расчётов в сети интернет, основана в 2007 году.

Популярность ее резко выросла после закрытия основного конкурента Liberty Reserve.

Перфект для своих клиентов предоставляет ряд нужных услуг:

- Денежные переводы между участниками системы.

- Прием платежей на сайте.

- Оплата товаров и услуг онлайн.

- Покупка ряда валют: евро, доллары, золото.

Подробнее про возможности платежной системы смотрите в статье основы использования электронного кошелька Perfect Money.

Хочу отметить такую особенность у Перфекта над конкурентами, что здесь в случае хранения денежных средств на счету будет начислять процент в размере 4% годовых на остаток.

ePayments. Данная система предоставляет собой ассоциацию электронных платежей, которая расшифровывается как Electronic Payments Association и существующий с 2011 года.

Особенность системы в том, что за удобством пользования и низкой комиссией кроется платное членство в системе.

То есть все новые клиенты должны будут заплатить почти 35$ за год пользования, но если нарваться на акцию и раздобыть промо-код, то получите год бесплатно.

Далее вам придет дебетовая карта, с помощью которой можно будет осуществлять платежные операции в системе, подробнее о которых рассказано в разделе операции по вводу/выводу средств в еПейментс.

OkPay. Это бурно развивающаяся международная платежная система, которая, не смотря на свой молодой период жизни (создана в 2009 году) сумела оторвать себе лакомый кусок влияния от конкурентов, в частности Perfect Money.

На что стоит обратить внимание:

- Поддержка на русском языке.

- За перевод средств внутри системы комиссия — 0.5%.

- Принимается многими компаниями, в том числе и брокерскими.

- Есть реферальная программа.

- Для верификации пользователя придется подтвердить личность, адрес и номер телефона.

- Можно заказать дебетовую карту MasterCard, чтобы совершать платежи по всему миру.

- За нахождение денег на счету вы будите получать 3% годовых на остаток.

Здесь более подробно о том, как пользоваться платежной системой OkPay.

Skrill (Moneybookers). Старая платежная система (основана в 2001 году), которая позволяет получать и посылать деньги за счет одного адреса электронной почты.

Будущих участников со всего мира в эту платежку привлекает удобство пользования аккаунтом, гарантии безопасности производимых транзакций и скорость производимых переводов.

Примечателен тот факт, что для любых операций со счетом достаточно будет только электронного адреса.

Комиссия за перевод между участниками системы составляет не больше 1% от суммы.

Вывод денежных средств со счета может быть совершен на кредитную или дебетовую карту VISA, чеком или международным переводом через платежку SWIFT.

Подробнее о преимуществах Скрилл прочитаете по приведенной ссылке.

На этом я пост буду заканчивать. Конечно же, это не полный список платежных систем, в мире их существует намного больше.

Я лишь отметил самые крупные и востребованные среди пользователей.

Буду рад узнать, какой электронный кошелек используете вы, дабы совершить денежные операции в интернете?

Какую платежную систему выбрать?

От того, какую систему вы выберете, будет зависеть то, где и как вы сможете использовать вашу карту. У каждой системы есть свои особенности, такие как бесконтактная оплата или собственные программы скидок, свои плюсы и минусы. Этот параметр определяет основную валюту, в которой будут проводиться некоторые операции – например, оплата покупок за границей.

Обычно системы, в которых выпускается карта, всегда указывается на странице предложения в банке. Если карта доступна сразу в нескольких вариациях, то нужную можно выбрать в процессе оформления. Если же вы не нашли информацию, то вы можете уточнить этот вопрос в службе поддержки банка.

Рассмотрим, в каких ситуациях будут полезны те или иные карты.

- Золотая середина – карточка Visa или MasterCard. Она достаточно универсальна, ее можно использовать для оплаты покупок в любых магазинах или для снятия наличных. Ее примут к оплате не только в России, но и за границей. При этом Visa больше подойдет для США, а МастерКард – для Европы.

- МИР больше подойдет тем, кто редко выезжает за пределы России. Для комфортного использования внутри страны у нее есть все необходимое. Также вы можете оформить карточку МИР, если вы живете или часто отдыхаете в Крыму – там работает только национальная платежная система

- Карты других систем подойдут для более узкого использования. American Express пригодится путешественникам, а UnionPay – тем, кто работает или отдыхает в Китае. Их можно оформлять как основные и как дополнительные

Все основные условия карты – выпуск, обслуживание, размер лимита у кредитки или проценты на остаток у дебетовой, а также возможные бонусы и кэшбэк зависят, в большей степени, от банка, который ее выпустил. Выбрать кредитную или дебетовую карту с подходящими условиями в заинтересовавшей вас системе вы сможете на нашем сайте.