Кто и на каких основаниях освобождается от уплаты ндс в 2021 году?

Содержание:

- Что из себя представляет освобождение от НДС?

- Утрата льготы и ее последствия

- Какие не облагаемые НДС операции можно причислить к льготам

- Освобождение от исполнения обязанностей плательщика НДС предоставляется, если…

- Операции, при которых НДС отсутствует

- Когда вводятся новые налоги

- Освобождение от уплаты НДС в 2020 году

- Прочие изменения

- Порядок освобождение от исполнения обязанностей налогоплательщика НДС ↑

- На каких основаниях субъекты могут быть освобождены от уплаты НДС

- Кто освобожден от уплаты НДС

- Кто освобождается от уплаты НДС

Что из себя представляет освобождение от НДС?

Получая освобождение, необходимо всё же:

1. Включать входной налог (который предъявлен поставщикам) в стоимость приобретенных товаров или услуг. Восстанавливать НДС по материально-производственным запасам (принятый к вычету), которые приобретались, но не использовались до «освободительного» момента, а также основным средствам (к-рые не были целиком амортизированы) (п. 8 ст. 145 НК РФ, пп. 3 п. 2, пп. 2 п. 3 ст. 170 НК РФ).

2. Вести книгу продаж (Письмо ФНС от 29.04.2013 N ЕД-4-3/7895@).

3. Сч-фактуры заполняются «Без НДС», если продажа осуществляется внутри страны. Кроме подакцизных товаров! (п. 5 ст. 168 НК РФ)

4. Продавая и ввозя в Россию товары, которые являются подакцизными, в бюджет уплачивать налог.

5. Сч-факт. заполнять с выделенной налоговой суммой, если имеет место продажа товаров, считающихся подакцизными.

6. Представлять декларацию и уплачивать налог, если организацией были совершены такие действия как (п. п. 4, 5 ст. 173, п. 5 ст. 174 НК РФ):

- Обязанности налогового агента по НДС;

- Продажа товаров, к-рые считаются подакцизными;

- Выставление сч-факт. с выделенной налоговой суммой по товарам, к-рые не являются подакцизными.

Освобожденная организация имеет право:

- В инспекцию не подавать декларацию по НДС.

- Не уплачивать налог по внутригосударственным операциям. Товары, считающиеся подакцизными в данном случае будут исключением.

- Если организации освобождены от уплаты НДС, то налоговый вычет не действует, а следовательно, и книга покупок не ведется. Данный факт подтвержден письмом ФНС N ЕД-4-3/7895 от 29 апреля 2013 года.

Указанными правами организация может воспользоваться в течение одного календарного года минимум. Об этом свидетельствуют пункты 3 и 4 статьи 145 Налогового кодекса Российской Федерации.

Утрата льготы и ее последствия

После утраты права на льготу плательщик снова получает право вычета. При этом вычет можно получить даже по запасам, которые были куплены еще до утраты, однако так и не были использованы

Однако важно понимать, что входной НДС права вычета не дает

При этом размер налога НДС возможно рассчитать двумя способами:

- По товарам – берется их стоимость и умножается на ставку 10% по отдельным категориям и 18% как основная ставка (с начала 2019 года она будет увеличена до 20%).

- По авансам – в этом случае сумма умножается на соответствующую расчетную ставку, которая может составить 10/110 по отдельным товарам или 18/118 по другим товарам (с 2019 года соответственно 20/120).

Если компания заключила договор с контрагентом во время действия льготного периода, однако впоследствии льгота была утрачена, фактически руководству придется договариваться с покупателем о корректировке цены, потому что иначе избежать уплаты НДС будет трудно.

Действовать можно 2 способами:

- Установить, что ранее принятая цена уже включает НДС.

- Или увеличить цену ровно на величину НДС.

Какие не облагаемые НДС операции можно причислить к льготам

В связи с тем, что налогоплательщики при проведении некоторых хозяйственных операций, перечисленных в пп. 1–3 ст. 149 НК РФ, не уплачивают НДС, многие считают, что это своего рода льготы. Но это не совсем так, ведь льготами обычно могут пользоваться лишь определенные категории предпринимателей, а совершать освобожденные от НДС операции может кто угодно, лишь бы в наличии были необходимые разрешительные документы.

Тем не менее, пользуясь результатами анализа Пленума ВАС РФ, изложенными в постановлении от 30.05.2014 № 33, можно выделить отдельные операции из ст. 149 НК РФ, которые можно причислить к разряду льгот. Речь идет о передаче товаров (услуг), указанных в подп. 5 п. 2, а также хозоперациях, перечисленных в подп. 1, 2, 14 п. 3 этой статьи НК РФ.

По мнению Минфина, к льготируемым операциям можно отнести передачу (использование в своих целях) товаров или услуг, указанных в подп. 5 п. 2 ст. 149 НК РФ (письмо Минфина России от 03.12.2014 № 03-07-15/61906).

Как отразить применение льготы в декларации по НДС, разъяснили эксперты «КонсультантПлюс». Получите пробный доступ к системе К+ и бесплатно переходите в готовое решение.

Освобождение от исполнения обязанностей плательщика НДС предоставляется, если…

Налоговый кодекс предоставляет несколько возможностей получить право на освобождение от уплаты НДС.

- Для небольших предприятий и индивидуальных предпринимателей (ИП) в соответствии со ст. 145 НК РФ.

- Для участников проекта «Сколково» (ст. 145.1 НК РФ).

- Для налогоплательщиков, перешедших на специальные налоговые режимы (ст. 18 НК РФ).

- При реализации отдельных видов товаров и услуг (ст. 149 НК РФ).

Итак, освобождение от обязанностей налогоплательщика НДС может применяться как к предприятию (ИП) в целом, так и в отношении отдельных объектов. Условия, при которых оно может быть получено, касаются главным образом масштабов бизнеса (объемов выручки, активов, численности) или направления деятельности предприятия.

Операции, при которых НДС отсутствует

Список действий, при совершении которых отсутствует обязанность начисления НДС, обширен. Операции, при выполнении которых налогообложения можно избежать, отражены в НК РФ.

Сведения о том, при реализации каких ценностей предоставляются льготы по НДС, содержит материал «Какие товары не облагаемые НДС закреплены в Налоговом кодексе?».

Если предприятие в процессе своей деятельности использует операции 2 видов (облагаемые налогом и необлагаемые), необходимо вести по ним раздельный учет (п. 4 ст. 149 НК РФ), а выставленную поставщиками сумму налога для операций, по которым применяется льгота по НДС, нужно учитывать в стоимости товаров. Входящий налог в отношении действий, по которым начисляется НДС, учитывают отдельно для последующего вычета.

Также допустимо вычисление пропорции, если приобретенный товар используется в налогооблагаемых и необлагаемых операциях. Пропорция с целью ведения раздельного учета определяется по стоимости отгруженных товаров (оказания услуг). При этом если доля товаров, реализация которых предусматривает льготу по НДС, не превышает 5% от общего объема продаж, можно не распределять «входной» НДС по товарам, (работам/ услугам), которые одновременно относятся к облагаемым и необлагаемым операциям. Всю сумму такого НДС можно принять к вычету.

ВНИМАНИЕ! С 01.07.2019 при расчете 5% операции по выполнению работ (оказанию услуг), местом реализации которых не признается территория РФ, не включайте в состав необлагаемых

Важно, чтобы они не были перечислены в ст. 149 НК РФ

С этой даты такие операции для целей расчета пропорции относятся к облагаемым (п. 4 ст. 170 НК РФ)

149 НК РФ. С этой даты такие операции для целей расчета пропорции относятся к облагаемым (п. 4 ст. 170 НК РФ).

НДС по товарам (работам, услугам), которые используются исключительно в не облагаемой данным налогом деятельности, вычету не подлежит, даже если доля совокупных расходов налогоплательщика на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, операции по реализации которых не подлежат налогообложению, составляет менее 5% (определение Верховного суда РФ от 12.10.2016 № 305-КГ16-9537 по делу № А40-65178/2015, п. 4 ст. 170 НК РФ, Письма Минфина России от 23.04.2018 N 03-07-11/27256, от 05.04.2018 N 03-07-14/22135).

Подробный список операций, в отношении которых применяются льготы, можно найти в статье «Операции, не подлежащие налогообложению НДС: виды и особенности».

По тем операциям, осуществлять которые можно только при наличии лицензирования, для получения льготы по НДС необходимо иметь разрешающие документы (лицензию). В случае если они отсутствуют, права на использование льготы по НДС также не возникает.

Отказаться от льгот по НДС в отношении операций, перечисленных в пп. 1–2 ст. 149 НК РФ, организации и предприниматели не вправе

Однако важно понимать, при каких обстоятельствах льготы по НДС законодательно оправданы

Об этом рассказывает наш материал «Законна ли продажа программного обеспечения без НДС?».

Те операции субъектов, которые подлежат обязательному лицензированию на основании закона «О лицензировании отдельных видов деятельности» от 04.05.2011 № 99-ФЗ, имеют право на льготы по НДС лишь при наличии определенной лицензии. Если же данное требование по осуществляемым работам не установлено, то воспользоваться положениями ст. 149 НК РФ можно и при отсутствии лицензии.

Когда вводятся новые налоги

С 01 января 2020 года вступают в силу следующие изменения:

- единый платеж распространится и на погашение НДФЛ;

- организациям вменяется в обязанность самостоятельно информировать ФНС о наличии у них налогооблагаемого имущества, если нет платежки за отчетный период.

С 1 апреля 2020 года:

- вступают в силу изменения о порядке принудительного взыскания небольших фискальных долгов – налоговая служба сможет самостоятельно принимать решения в пределах 3 тыс. рублей;

- фискальным органам разрешается информировать плательщиков о наличии недоимок посредством СМС, на электронную почту;

- банкам вменяется в обязанность информирование ФНС об использовании гражданами электронных платежных средств;

- из налоговой тайны исключаются сведения об имуществе, в отношении которого органы ввели ограничения в использовании (информация будет размещена на сайте ФНС).

- с 1 числа снимается ограничение о взаимозачете взносов по виду;

- с 29 октября срок на возврат средств будет отсчитываться со дня завершения камеральной проверки (при выявлении нарушений – со дня принятия решения).

С 1 июля 2020 года вступят в силу изменения по земельному налогу:

- об информировании о целевом использовании сельскохозяйственных земель;

- о подаче сведений в налоговую о многодетных семьях органами социальной защиты (для использования льгот).

Проверку эксплуатации земли по назначению должны проводить чиновники земнадзора.

Освобождение от уплаты НДС в 2020 году

По своей сути НДС представляет собой косвенный фискальный сбор, объектом налогообложения которого выступает часть стоимости товара или услуги с учетом ее формирования на всех стадиях – от изготовления до продажи конечному потребителю, при их реализации, осуществлении СМР, ввоза товаров на территорию РФ.

Внимание! НДС выставляется и выплачивается по мере реализации товаров и услуг.

Данный налог хоть и уплачивается продавцом или лицом, предоставляющим услуги, однако основная нагрузка по факту лежит все же на потребителе, приобретающем товар, стоимость которого сформирована уже с его учетом.

На сегодняшний день нельзя говорить о единой ставке НДС, которая применяется по отношению ко всем хозяйствующим субъектам. Так, следует выделить следующие процентные ставки:

- 0% — нулевая ставка по НДС распространяется на специально выделенные налоговым законодательством товары, в первую очередь, это касается экспортных позиций.

- 10% — льготная ставка распространяется на товары, имеющие социальную значимость. В данном случае речь идет о большинстве видов продуктов питания (к примеру, овощи, фрукты, молочная продукция, хлеб и так далее), товаров для детей. Перечень их видов определяется законодательно и является закрытым.

- 20% — именно такая ставка и является на сегодняшний момент наиболее распространенной. В подавляющем большинстве случаев плательщики НДС оплачивают налог по ставке 20%.

Справка! До 1 января 2019 года ставка по данному налогу составляла 18%. Повышение НДС же вызвала серьезный общественный резонанс и критику работы Правительства РФ, поскольку данный шаг закономерно привел к удорожанию товаров и услуг и, как следствие, к дополнительной нагрузке на потребителей.

При этом закон допускает в ряде случаев предоставление налоговых льгот части хозяйствующих субъектов. Возможность полного освобождения имеется у организаций, которые соответствуют критериям, указанным далее:

- Максимальный предел выручки – 2 миллиона рублей. Так, льготу вправе ожидать предприятия, которые выручили в общей сложности за 3 последних месяца сумму, не превышающую 2 миллиона рублей.

- Срок ведения хозяйственной деятельности – не менее 3 месяцев. В данном случае отсчет следует вести с момента регистрации предприятия в налоговых органах.

Кроме этого, рассчитывать на преференции могут только организации, не реализующие товары, являющиеся подакцизными.

Законодательно определено, что плательщиками НДС выступают организации, которые применяют общий режим налогообложения. Соответственно, они же могут рассчитывать на получение рассматриваемой льготы.

Однако на практике плательщиками НДС являются и хозяйствующие субъекты, которые оплачивают единый сельскохозяйственный налог. Соответственно, у многих аграриев возникает вопрос относительно условий их освобождения от НДС.

Для них применяется иное правило. Так, рассчитывать на льготу они могут только в том случае, если общий доход по деятельности, связанной с уплатой ЕСХН, составит не более определенного лимита. Последний же не является постоянным, а устанавливается на конкретный период. Так, в 2020 году данный лимит составляет 80 млн. рублей.

Внимание! Правительством РФ было принято решение о постепенном снижении лимита выручки плательщиков ЕСХН, дающего им право на освобождение от НДС. Так, в 2021 году он составит 70 миллионов рублей, а в 2022 – 60 миллионов.

Прочие изменения

Упрощенка без работников с использованием ККТ позволит упразднить Книги учета. Вся отчетность фискальным органам будет поступать в режиме онлайн.

Налоговым агентам разрешено самостоятельно вносить недоуплаченные средства за работника, которые были выявлены в ходе проверок.

Вводятся новые коды по зарплатам и КБК для перечисления штрафов.

Работодателей, которые используют труд самозанятых граждан, обяжут выплачивать НДФЛ и страховые взносы с их зарплаты. Данная мера вводится для предотвращения ухода от фискальных платежей через новую форму официальной занятости граждан.

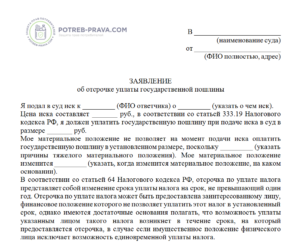

Порядок освобождение от исполнения обязанностей налогоплательщика НДС ↑

Получение освобождения производится в заявительном порядке. Налогоплательщик не должен дожидаться согласия ИФНС на получение права вести операции без начисления НДС.

Документальное оформление

Сумма НДС входящего переда действия льготы добавляется к цене приобретения товара или услуги.

Применение льготы необходимо закрепить в учетной политике. Освобождение и продолжение режима оформляется уведомлением.

Какие сроки

Действие освобождения распространяется на 12 календарных месяцев, начало отсчета которых ведется с месяца подачи уведомления.

В случае нарушения правил предоставления – превышения выручки, торговлю подакцизными товарами плательщик должен уплатить налог в полном объеме.

Уплата сопровождается подачей декларации с начисленным НДС за весь период освобождения, а не только с момента нарушения условий.

Начисленный налог уплачивается в бюджет с суммой пени, рассчитанной самостоятельно. При подсчете пени можно использовать калькулятор, размещенный на сайте ИФНС.

Уплата налога должна производиться до подачи уточненной декларации во избежание начисления санкций в виде штрафов за неуплату налога.

В чем именно заключается освобождение

Налогоплательщики, которые применяют освобождение от НДС, не производят:

- выставление счетов-фактур на выручку и аванс (с 2020 года);

- начисление налога;

- уплату НДС, если только не являются налоговыми агентами.

- вычет по суммам НДС, начисленных поставщиками товаров или услуг.

Организации или ИП не осуществляют подачу декларацию с заполненными разделами расчета и указанием налогооблагаемой базы.

Представляется только титульный лист и раздел 1 с прочерками в строках по уплате или возмещении сумм.

Если в периоде освобождения налогоплательщиком были выставлены счета-фактуры, производится подача декларации с указанием налогооблагаемой базы и суммы налога к уплате.

Вычеты при этом не применяются. Налогоплательщик, ошибочно начисливший НДС, не теряет право на применение освобождения.

Уведомление об использовании права

Компании, начавшие применять освобождение от уплаты НДС, подают уведомление об использовании права в ИФНС.

Состав документа подтверждающего освобождение включает данные о налогоплательщике, его реквизитах – ИНН, адресе месторасположения, телефоне.

Указываются данные о выручке за предшествующие подаче заявления 12 и последние 3 месяца с разбивкой. В форме содержится список прилагаемых документов.

К извещению прилагаются:

| Вид юридического лица | Какие документы |

| Организация | Выписка из бухгалтерского баланса |

| Индивидуальный предприниматель | Выписку из книги доходов и расходов |

| Компании всех организационных форм | Выписку из книги продаж, журнала полученных и выданных счетов-фактур |

Все документы представляются в копиях, заверенных в общеустановленном порядке. Документы представляются в произвольной форме. Условием является возможность получения инспектором информации о полученной выручке.

Продление

Налогоплательщику освобождение от НДС предоставляется на срок 12 календарных месяцев. Меньший период льготы не предоставляется.

Прекратить применение освобождения можно только самостоятельно, восстановив налог к уплате за весь период. Дополнительно будет начисляться пени.

По окончании периода налогоплательщик принимает решение о прекращении применения льготы либо продления освобождения. В ИФНС подается уведомление по аналогии с первоначальным документом.

К уведомлению прилагаются документы в том же порядке, что и при первоначальном заявлении.

При отказе от продолжения использования льготы налогоплательщиком подается уведомление об отказе от применения режима. Произвести отказ в течение действия 12-ти месячного срока льготы невозможно.

На каких основаниях субъекты могут быть освобождены от уплаты НДС

Каждый субъект хозяйственной деятельности, будь то организация или ИП, обязаны в процессе своей работы начислять НДС на производимые ими товары и оказываемые услуги (ст. 143 НК РФ). Но положениями ст. 145 НК РФ допускается возможность освобождения от НДС, если общая сумма выручки меньше 2 000 000 руб. за минусом косвенных налогов за 3 прошедших месяца. Данная норма не относится к тем, кто уплачивает налог при перемещении товарами таможенной территории РФ. Также эти положения не затрагивают налоговых агентов.

Подробнее о праве освобождения от НДС см. в материале «Ст. 145 НК РФ 2019: (вопросы и ответы)».

Если экономическим субъектом принято решение воспользоваться правом освобождения от НДС, следует уведомить о своем намерении органы ФНС. Уведомление с подтверждающими документами предоставляют как лично, так и по почте. При этом не стоит дожидаться ответа от налоговиков, так как при подаче документов налогоплательщик уже заявляет о своем праве на освобождение.

Подробнее о том, как начать работать на новых условиях, читайте в материале «Как начать применять освобождение от НДС».

В некоторых случаях освобождение от НДС предусмотрено сразу после смены налогового режима, произошедшего в связи с изменившимися обстоятельствами. Так, чиновники высказали одобрение на получение освобождения предпринимателям, ранее работавшим с применением патента. Читайте об этом в материале «ИП, слетевший с патента, может сразу освободиться от НДС».

Ранее принятые к вычету в соответствии со ст. 171 и 172 суммы налога до начала освобождения от НДС требуется восстановить и перечислить в бюджет. Сделать это необходимо непосредственно перед использованием полученного права или в том же налоговом периоде, если освобождение от НДС произошло во 2-м или 3-м месяце квартала.

Подробнее о процедуре восстановления налога читайте в статье «С 2015 года некоторые «освобожденцы» смогут восстанавливать НДС на квартал позже».

При форс-мажорных обстоятельствах, когда налогоплательщик узнает о неправомерности нахождения на УСН, ЕНВД или другой льготной системе налогообложения, ему грозит удержание суммы НДС, которая могла быть начислена за этот период времени. Однако данного обстоятельства можно попробовать избежать. Более подробно об этом можно узнать из материала «Проверка подтвердила незаконность спецрежима? Есть шанс избежать уплаты НДС».

Оказание посреднических услуг признается объектом налогообложения НДС. Но при этом существуют и исключения, при которых посредники также имеют право воспользоваться освобождением от НДС. Случаи, при которых допускается подобное право, перечислены в материале «Какие услуги посредника не облагаются НДС».

Некоторые операции получают освобождение от НДС только при наличии определенных условий. Так, реализация продуктов интеллектуальной деятельности не облагается налогом лишь при наличии лицензионного договора. Позиция чиновников по этому поводу отражена в материале «Можно ли не платить НДС при передаче прав на использование программного обеспечения без лицензионного договора?».

В каких случаях передача прав на программное обеспечение не облагается НДС, рассмотрено также в материалах:

- «Передача прав по сублицензионному договору не облагается НДС»;

- «Приобретение прав на ПО по лицензионному договору у иностранной компании не облагается НДС».

Кто освобожден от уплаты НДС

- Малые предприятия. Бизнесмены, которые имеют небольшие обороты по выручке, могут не уплачивать НДС. Если сумма выручки за три предшествующих месяца не больше 2 млн. рублей. Не вправе пользоваться льготой предприятия, реализующие подакцизные товары, и те, которые уплачивают НДС в связи с ввозом в РФ товаров.

- Бизнесмены, использующие в своей работе специальный налоговый режим. В настоящее время их пять: они установлены статьей 18 НК РФ. Освобождение действует при ЕСХН, УСН, ЕНВД, ПСН. Внутри использования этих режимов на предприятиях льгота не действует, если предприниматели проводят следующие операции: ввоз товаров, исполнение обязанностей налогового агента, проведение операций по договору простого товарищества.

- Участники проекта «Сколково». Резидент проекта «Сколково» может рассчитывать на освобождение от выплаты НДС в течение 10 лет с момента получения им этого статуса. В рамках этого послабления резиденты «Сколково» не освобождаются только от уплаты налога при ввозе в Россию товаров.

- Реализация отдельных категорий товаров. Это товары, которые относятся к социальной сфере, значимая продукция. Суть применения льготы состоит в том, что категории социально значимых товаров не должны быть вовлечены в конкуренцию, иначе это может отразиться на финансово незащищенных слоях населения. Кроме того, в настоящий момент применение этого сбора неактуально для тех сфер предпринимательской деятельности, которым необходима поддержка со стороны государства.

Товары, не облагаемые НДС:

- питание;

- конверты для почты;

- марки;

- открытки;

- руды;

- ценные металлы;

- алмазы без обработки;

- товары из Дьюти Фри;

- драгоценные монеты, не являющиеся средством платежа;

- товары медицинского предназначения согласно специальному перечню;

- товары, которые используются для оказания безвозмездной помощи;

- книги и товары религиозного назначения.

Кто освобождается от уплаты НДС

Получить освобождение может любая организация или ИП.

Получить освобождение может любая организация или ИП.

Для этого достаточно двух условий:

Выручка за 3 предыдущих месяца должна составлять менее 2 миллионов рублей до вычета налогов.Примите во внимание: речь идет об идущих подряд месяцах, а не выбранных произвольно.

Плательщик не должен торговать подакцизными товарами: алкоголем, табачной продукцией, легковыми автомобилями и горюче-смазочными материалами, включая топливо. При этом продажа отдельно акцизных и неакцизных товаров запрещена Министерством финансов

Как только организация начинает продавать хоть один акцизный товар, она автоматически теряет поблажку.

Существует несколько направлений услуг, НДС на которые не начисляется вовсе.

Сюда входят:

- Продажа медицинских товаров и услуги из списка.

- Банковские сделки и услуги.

- Авторское право и право на изобретения и открытия.

- Кредитование.

- Реализация долей в уставном капитале и ценных бумаг.