Номер корректировки в декларации 3 ндфл: что это, как заполнить поле?

Содержание:

- Ответственность за подачу уточненной налоговой декларации

- Как выполняются корректировки в 3-НДФЛ

- Особенности подачи уточняющей декларации

- Ответы на распространенные вопросы

- Когда платеж не в пользу бюджета

- Обязательно ли подавать уточнения?

- Как создать шаблон отчета

- Номер корректировки в 3-НДФЛ – что это?

- Личный кабинет налоговой. Как подать откорректированную декларацию 3-НДФЛ в ФНС онлайн?

- Номер корректировки в 3-НДФЛ – что это

- Основания для корректировок

- Итоги

Ответственность за подачу уточненной налоговой декларации

Конечно, налогоплательщиков волнует, могут ли к ним применить какие-то санкции за подачу уточненки. Может, лучше подождать, пока налоговый инспектор эти ошибки и недостоверные сведения самостоятельно обнаружит (а ведь может и не обнаружить)? Или, все-таки, повинную голову меч не сечет? Не всегда.

За сам факт подачи уточненной декларации ответственности не предусмотрено. Однако, в зависимости от срока ее представления и наличия недоимки по налогу (если при уточнении сумма налога оказалась выше, чем в первичной декларации), могут складываться следующие ситуации:

Скорректированная информация подана в пределах сроков отчетной кампании. Например, 10 февраля 2021 года организация подала первичную декларацию по УСН за 2020 год, в которой по горячим следам обнаружены ошибки или недостоверные сведения. Если уточненную декларацию сдать до конца марта 2021 года, то никаких негативных последствий не возникает вообще. В этом случае признается, что первичная декларация представлена в день подачи уточненки.

Сроки сдачи декларации прошли, но для уплаты налога срок еще есть. Так, на ЕНВД это может быть период между 20 по 25 июля по итогам второго квартала. Санкций к налогоплательщику не будет, если только он нашел ошибку сам, а не узнал об этом по итогам камеральной проверки первичной декларации или из сообщения о назначении выездной проверки. Ну и, конечно, налог надо успеть заплатить вовремя.

Истекли сроки сдачи декларации и уплаты налога (в случае с ЕНВД — после 25-го числа месяца, следующего за отчетным кварталом)

Важно – прежде чем подавать уточненную декларацию, необходимо уплатить сумму недоимки по налогу и пени (п.4 ст. 81 НК РФ)

В этом случае штрафа не будет.

Ситуация, когда штрафа за нарушение расчета налога избежать не удастся — если про недостоверные сведения или ошибки, занижающие сумму налога, налогоплательщик узнал от налоговой инспекции. Кроме недоимки по налогу и пеней придется заплатить еще и штраф по ст. 122 НК (в размере 20% от неуплаченной суммы налога).

Как выполняются корректировки в 3-НДФЛ

Самостоятельная калькуляция налогов

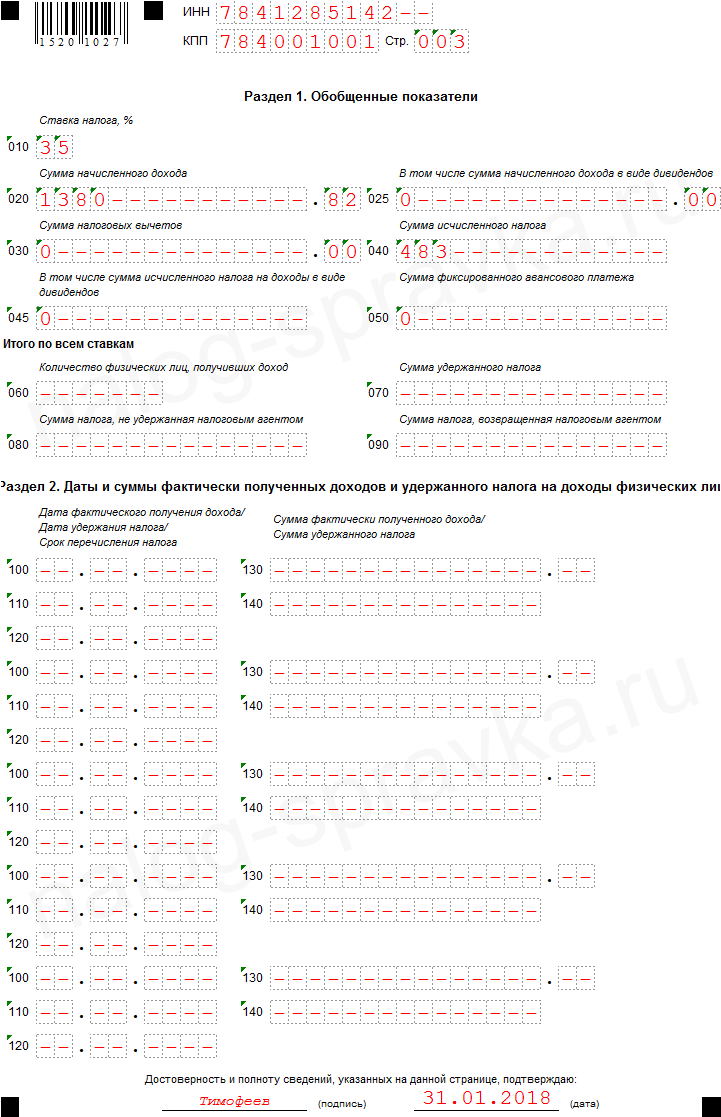

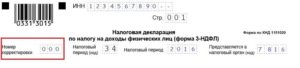

Номер корректировки в декларации 3-НДФЛ – как узнать? В соответствии с перечнем ошибок, которые гражданин получил от инспекторов, он должен распечатать или скачать новый бланк декларации и заново его заполнить, исправляя параллельно все указанные неточности, ошибки и дополняя её данными, которых ранее не хватало. По завершении всех исправлений в том же левом верхнем углу титульного листа ставится номер уже 001.

Важно! Декларация 3-НДФЛ в своей шапке в левом углу имеет графу «Код корректировки», который на первично подготовленном документе обозначается как 000. В случае, если пришло почтовое уведомление, либо налогоплательщик узнал об отказе ФНС в дальнейшем рассмотрении её путём визита в инспекцию по адресу прописки или звонка по горячей линии по телефону 8-800-222-22-22, он обязан принять документы назад и сделать их корректировку

После внесения изменений документы подаются на проверку снова, однако к первоначальной декларации необходимо подать второй экземпляр, уточнённую форму 3-НДФЛ. В случае, если опять придёт отказ из-за того, что не все ошибки были исправлены либо появились новые, декларация составляется третий, четвёртый раз и т. д. Во время каждой корректировки необходимо уточнить и её номер – 002, 003, 004 и т. д.

К итоговой сдаче, после которой уже наверняка поступит положительное решение ИФНС, необходимо отправить все корректировочные варианты декларации, несмотря на то, что резюме будет только по последним исправлениям.

При сдаче отчётности через «Госуслуги» или сайт «ФНС» с личной страницы все корректировки можно делать онлайн с дистанционной пересылкой данных по форме обратной связи, а отслеживание хода рассмотрения можно производить через специальный сервис личного кабинета пользователя.

Уплата налогов

Особенности подачи уточняющей декларации

У налогоплательщика есть возможность избежать штрафных санкций от налоговых органов, если удалось самостоятельно выявить и устранить ошибки в отчетности в установленные законом сроки.

В частности, корректировка декларации на товары после выпуска и других видов отчетности должна быть проведена по следующим правилам:

- уточняющая декларация должна быть подана до момента уплаты налога, а в отношении плательщика не была назначена выездная проверка представителями контролирующего органа (также штраф не платят, если налоговики успели выявить недостаточную уплату, однако плательщик успел подать уточняющую декларацию до момента официального оповещения об этом);

- штрафа нет, если корректирующая декларация подана после наступления срока оплаты, однако налогоплательщик успел вовремя внести положенный налог и пени;

- если в отношении организации была назначена выездная проверка, однако инспектор не обнаружил допущенные нарушения (когда после этого налогоплательщик подает уточняющую декларацию, он не платит штраф за недоплаченный доход).

Таким образом корректировка таможенной декларации после выпуска товаров или подача иного рода уточняющей отчетности позволяет избежать претензий контролирующих органов и предотвратить штрафные санкции. Для этого необходимо своевременно проверять документацию, а при выявлении ошибок сразу же подавать в налоговые органы исправленную отчетность.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.

При оформлении налоговых деклараций, следует знать и использовать принятые законодательством правила и нормы. В частности, они касаются особенностей заполнения документа. К основным относятся такие нюансы:

- Внесение базовых данных. Налоговая декларация 3-НДФЛ состоит из множества пустых клеточек-окошек. Все они требуют заполнения. Человек, в первый раз заполняющий данную форму, может растеряться, но на практике оформление документа – дело несложное. Вся необходимая информация просто переписывается из уже имеющихся документов, которые необходимо приложить к справке 3-НДФЛ.

- Требования к оформлению. Здесь также все достаточно просто: следует аккуратно и без ошибок вносить данные (тексты, цифры). Использовать разрешается ручку с синими либо черными чернилами. Лучше не допускать опечаток или помарок-исправлений. Все суммы, требуемые к заполнению, следует указывать в российских рублях, причем отмечать и копейки (если они имеются).

- Оформление реквизитов. Стоит отдельно проследить, чтобы каждая страницы заполняемой декларации имела отдельно проставленный номер по порядку. Необходимо обозначить ИНН плательщика, инициалы, дату окончания заполнения документа и личную подпись. Также декларация обязана обладать до 3-х штрих-кодов на каждой своей странице.

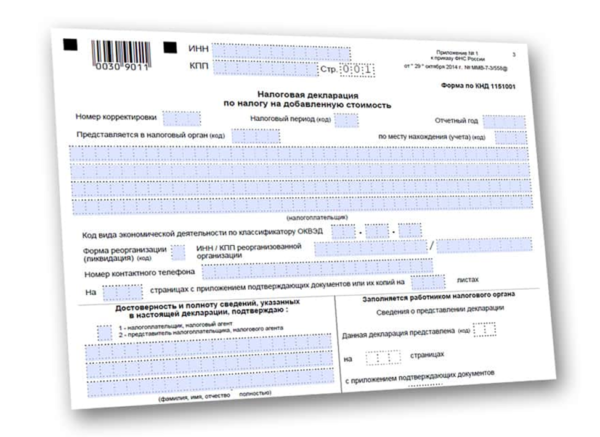

Как выглядит бланк налоговой декларации

Чтобы документ был принят на проверку органами Налоговой инспекции, необходимо заранее знать и учитывать период сдачи данной отчетности. Ведь оформить возврат уплаченного налога в текущем году разрешается лишь за прошлый период отчетности либо сразу несколько (если вычеты не производились ранее).

Кстати, многие налоговые вычеты не имеют срока давности, поэтому их можно оформить на возврат даже по истечении многих лет. Сдается декларация по форме 3-НДФЛ в местные службы Налоговой инспекции, но стоит также учитывать точное месторасположение НИ. Отделение должно располагаться именно в том районе, где было зарегистрировано лицо, оформляющее налоговую декларацию.

Принятые правила заполнения документа

Ответы на распространенные вопросы

Вопрос № 1:

Каковы сроки камеральной проверки уточненной декларации по форме 3-НДФЛ?

Если уточненная декларация подана до истечения срока первоначальной камеральной проверки, то первоначальный срок прерывается и начинает течь новый срок камеральной проверки. Если уточненная декларация подана, например, через полгода, срок камеральной проверки устанавливается такой же, как и для первоначальной декларации. Срок камеральной проверки – 3 месяца с даты получения декларации ИФНС.

Вопрос № 2:

Можно ли подать уточненную декларацию 3-НДФЛ в случае признания договора недействительным и возврата дохода, полученного по такому договору?

Да, в таком случае налогоплательщик может представить уточненную налоговую декларацию 3-НДФЛ. Одновременно с декларацией необходимо представить документы, подтверждающие признание сделки недействительной и платежные документы, подтверждающие факт возврата полученных по такому договору сумм (доходов).

Вопрос № 3:

Налогоплательщик подал первоначально декларацию по форме 3-НДФЛ, в которой был заявлен имущественный вычет по приобретенной в браке квартире. Причем сумма доходов у налогоплательщика была меньше, чем положенный по законодательству имущественный вычет. Может ли аналогичную декларацию подать супруг на оставшуюся сумму вычета, если у налогоплательщика в последующих периодах не было доходов, облагаемых НДФЛ?

Это важно знать: Начисляется ли НДФЛ на отпускные

Да, действующее законодательство позволяет подать декларацию по 3-НДФЛ с имущественным вычетом по одной квартире обоими супругами. В этом случае сумму имущественного вычета, указанную в первоначальной декларации необходимо скорректировать, подав уточненную декларацию. Второму супругу можно будет подать первоначальную декларацию формы 3-НДФЛ, в которой указать имущественный налоговый вычет, равный разнице между законодательно установленной суммой имущественного вычета и суммой имущественного вычета, отраженной в уточненной декларации первого супруга.

Вопрос № 4:

Нужно ли подавать уточненную декларацию 3-НДФЛ в случае указания в ней неверного КБК?

При указании неверного КБК занижения налоговой базы по НДФЛ нет. В данном случае подача уточненной декларации является правом налогоплательщика.

Вопрос № 5:

Была обнаружена ошибка в декларации в части суммы социального вычета на лечение. После сдачи декларации был найден еще один документ, подтверждающий расходы на лечение и ранее не отраженный в декларации 3-НДФЛ. Можно ли подать уточненную декларацию в таком случае?

Да, можно подать уточненную декларацию, отразив сумму по найденному позже документу. При этом необходимо учесть следующее. Сумм налогового социального вычета не должна превышать установленного законодательством лимита и уточненная декларация должна быть подана не позднее трех лет с уплаты налога, по которому был указан первоначальный социальный вычет на лечение.

Когда платеж не в пользу бюджета

Если ФНС посчитает, что в первичной декларации указали заниженную сумму налога, могут складываться разные ситуации относительно взыскания недоимки.

Таблица 1. Примеры взыскания недоимки

Пример 1

Обновленную информацию налоговики получили в пределах срока отчетной кампании. Например, организацией в феврале 2017 года была подана декларация по УСН, содержащая сведения за предыдущий год. При этом руководство обнаружило ошибки и неточности достаточно быстро. Такой организации следует поторопиться и показать изменения в налоговой до конца марта 2017 года. Тогда налоговая будет считать, что дата подачи уточненки совпадает с датой подачи первичной отчетности, и это не приведет к негативным последствиям.

Пример 2

Еще есть возможность уплатить налог, несмотря на просроченный период подачи декларации. Рассмотрим один из налоговых режимов – ЕНВД, по которому нужно отчитаться не позже 20 июля, внести сумму налога – не позже 25 июля (за 2 квартал). При условии, что налог в бюджет уплатили вовремя, а налогоплательщик сам распознал ошибку (вне результатов проверочных мероприятий налоговых органов), повторное обращение в налоговую не приведет к появлению недоимки.

Пример 3

Когда налогоплательщик нарушил сроки по оплате и передаче налоговых сведений. В рамках данного примера, прежде чем отправить уточненную декларацию, необходимо произвести выплаты по недоимкам – сведения об этом можно обнаружить в п. 4 статьи 81. Это нужно, чтобы избежать штрафных санкций в рамках статьи 122 НК РФ

В целом бездействие налогоплательщика в отношении уплаты налога при верном начислении не приводит к штрафам.

Важно! Задолженность принято считать погашенной в момент предоставления платежного поручения в отделение банка. Поэтому период просрочки не включает фактический день уплаты налога

Пеня составляет 1/300 ставки рефинансирования и начисляется за каждый день неуплаты налоговой суммы.

В целом механизм, за который отвечает ст. 122, не может быть применен в случае верного начисления налога, даже если он был выплачен позже указанного срока. Налогоплательщик становится правонарушителем, если образуется недоимка. Есть и другие способы воздействия, включая статью 75 НК РФ (пени), арест банковских счетов

Пример 4

Сведения о занижении налогов поступили из официального письма налоговой инспекции. При таких условиях, помимо недоимок, налогоплательщика обязуют оплатить штраф.

В количественном отношении штраф равен 1/5 от неуплаченной суммы налога (согласно статье 122 НК РФ). Например, организация показала налог в размере 1000 рублей и не заплатила его. При рассмотрении документов представители налоговой инспекции определили сумму налога в размере 1200 руб. Доначисление налога (200 руб.) означает, что будет выписан штраф на 40 рублей (20% * 200 руб.). Если налогоплательщик действовал намеренно (подобные случаи очень сложно доказать), штраф за уклонение от обязанностей увеличится до 40% от налоговой суммы.

С начала 2017 года под действие статьи 122 попадают также страховые взносы во внебюджетные фонды, так как теперь налоговые службы курируют их сбор.

- Плательщик успел подать ее до вынесения официального решения ФНС, предварительно оплатив налог и пени.

- После выездной проверки не обнаружено нарушений.

На практике налоговые органы активно штрафуют за нарушения в статье 122 НК РФ

Важно знать, что можно избежать ответственности и после сдачи уточненки. Для этого должны быть уплачены недоимки и указаны объективные причины несвоевременного обращения

Рассмотрение дела о штрафных санкциях производится согласно ст. 112 НК РФ.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 110-68-15 (Москва) +7 (812) 317-72-80 (Санкт-Петербург)

Форма 3 НДФЛ — налоговая декларация, имеющая множество ячеек и нюансов по ее заполнению, одним из которых является верное проставление номера корректировки в форме. Заполнять данную форму должны лица, самостоятельно отчитывающиеся по своим доходам перед налоговой инспекцией.

Во-первых, это лица, занимающиеся предпринимательской деятельностью и частной практикой, во-вторых, это всевозможные доходы, не перечисляемые в справке 2 НДФЛ (заработная плата, отпускные, больничные, материальная помощь и т. д.). К такому виду доходов относятся доходы от продажи собственного имущества; полученного в дар движимого, недвижимого имущества, акций, паев; полученных доходов в виде выигрышей, лотерей; доходов по договорам ГПХ (например, договор аренды) и прочие.

Обязательно ли подавать уточнения?

Во-первых, в новой декларации с корректировочными данными не должна учитываться информация в первичной декларации. Другими словами, в новом документе должны быть указаны исключительно актуальные сведения, производить подсчеты по разнице между декларациями не нужно.

Сдавать новые бумаги нужно так, будто раньше вы вовсе не подавали никаких деклараций за этот отчетный период. Единственное отличие между документами будет заключаться в том самом номере — с каждым новым документом, сданным в ФНС, он будет расти.

Во-вторых, внесение правок само по себе является необходимостью, если были допущены ошибки или были не учтены важные детали: доходность за отчетный период, сумма уплаченных налогов и налоговых вычетов и т.д. Если первичная сдача с наличием фактических ошибок не будет исправлена за отчетный налоговый период, ФНС может взыскать с предпринимателя штраф или неустойку.

В-третьих, в большинстве случаев ФНС не требует дополнительных уточнений (пояснений) к новым декларациям. Как правило, если нет значительных расхождений или неверных подсчетов в последнем документе, ФНС просто не учитывает данные в первых декларациях. В таком случае в качестве основного документа принимается последняя сданная отчетность.

Но в ряде ситуаций предоставление дополнительных уточнений является обязательным или по крайней мере желательным действием:

- Если по сравнению с первичной сдачей сумма налогового отчисления уменьшилась. Даже уменьшение на 1000-2000 рублей может стать причиной письма из ФНС с требованием дать пояснения;

- Если данные первой и конечной декларации, поданных приблизительно в одно время, чересчур сильно расходятся — на суммы больше 10% от среднегодового оборота предприятия. Уточнения могут потребоваться, если первичная и конечная декларации были поданы, например, в течение одного-двух месяцев.

Помните, что в случае обнаружения фактических ошибок, уменьшения суммы налоговых отчислений и прочих манипуляций, руководитель предприятия может быть оштрафован в соответствии со ст. 122 Налогового Кодекса РФ.

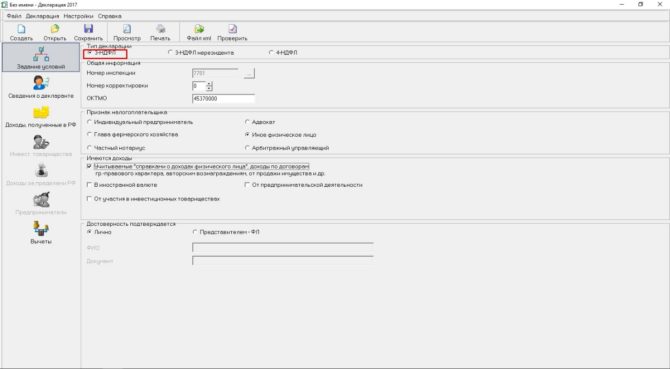

Как создать шаблон отчета

Создание шаблона формы позволяет сохранять данные заполненного отчета и в дальнейшем использовать для заполнения нового отчета.

-

-

- 6-НДФЛ (КНД 1151099);

- Авансовые платежи по налогу на имущество (КНД 1152028);

- Декларация по транспортному налогу (КНД 1152004);

Нажмите, чтобы открыть полный список форм

- Единый налог на вмененный доход (КНД 1152016);

- Запрос ИОН (КНД 1166101);

- Заявление о ввозе товаров и уплате косвенных налогов (КНД 1110017);

- Земельный налог (КНД 1153005);

- Налог на игорный бизнес (КНД 1152011);

- Налог на имущество (КНД 1152026);

- Налог на Прибыль (КНД 1151006);

- Отчет об исполнении учреждением его финансово-хозяйственной деятельности (КНД 0503737);

- Перечень заявлений о ввозе товаров и уплате косвенных налогов (КНД 1151001);

- Сведения о количестве ОВБР, подлежащих изъятию в качестве прилова (КНД 1110022);

- Сведения о разрешениях и суммах сбора за вылов ВБР (КНД 1110011);

- Сведения об остатках денежных средств учреждения (КНД 0503779);

- Сведения по дебиторской и кредиторской задолженности учреждения (КНД 0503769);

- Уведомления о контролируемых сделках формата 5.01 (КНД 1110025);

- Уведомление участника проекта Сколково (КНД 1150017);

- П-1;

- П-2;

- П-4 (НЗ);

- П-4 (более 15 человек; менее 15 человек).

-

Чтобы создать шаблон формы:

-

На главной странице нажмите «ФНС» → «Создать новый».

-

Выберите нужную форму, нажав на ее название.

-

Заполните данные, которые нужно сохранить.

-

В правом нижнем углу формы нажмите на кнопку «Шаблоны» и выберите пункт «Сохранить данные в шаблон».

-

Введите название шаблона и нажмите «Сохранить».

В дальнейшем открыть сохраненный для этой формы шаблон можно, нажав на кнопку «Шаблоны». После загрузки шаблона данные в форме удаляются и заменяются данными из шаблона.

Номер корректировки в 3-НДФЛ – что это?

Плательщик НДФЛ при оформлении первой декларации в отдельно взятом календарном году должен указать цифру «0». Для получателя отчетности это означает, что корректировок в ней не было. Ошибка в форме НДФЛ повлечет за собой сдачу нового документа с пометкой в графе корректировки – «1».

Если по тем или иным причинам исправления в документ вносились больше одного раза, в его форме указывается нужный код, позволяющий увидеть, были ли прежде внесены изменения (номер 2, номер 3 и т.д.). Это осуществляется на основании требований налоговых органов, закрепленных в соответствующих нормативных актах. Количество уточнений не ограничено. Поле, в котором вносятся отметки, находится в верхнем левом углу титульной страницы. Оно включает три ячейки.

Аналогичные значения используются плательщиками прочих налоговых платежей: на добавленную стоимость, прибыль, и т.д.

Личный кабинет налоговой. Как подать откорректированную декларацию 3-НДФЛ в ФНС онлайн?

Сейчас (11.2018) у налоговой (ФНС) в работе два сайта:

- Старый, в котором местами функционал шире, по крайней мере можно посмотреть ранее поданные декларации.

- Новый, в котором ряд опций старого нет.

Я подал декларацию, которая прошла камеральную проверку, но при возврате НДФЛ выяснилось, что ОКТМО был указан бухгалтером предприятия с ошибкой (лишние три цифры в конце) и деньги вернулись.

Откорректировать 3-НДФЛ в старой версии сайта нельзя, поскольку 2017 год недоступен для корректировки.

В новой версии сайта вообще нет возможности редактирования деклараций, только отправка. Сотрудники налоговой просят подать уточненную декларацию через их сайт, но сами не знают как это сделать. ?

Если пробовать отправить файл, откорректированный способом указанным ниже, то возникнет сообщение об ошибке доказывающее, что отправка документов за 2017 год невозможна:

Изрядно попереписывавшись с сотрудниками налоговой и не придя ни к чему (см. пост в facebook) пришлось прибегнуть к такому лайфхаку.

Номер корректировки в 3-НДФЛ – что это

Декларация 3-НДФЛ – это один из видов финансового отчета предоставляемый налогоплательщиками в Налоговую службу с различными целями. Грамотно заполненный документ по форме 3-НДФЛ говорит о финансовом положении гражданина за прошедший год, два или три.

При необходимости составления отчета, в первую очередь нужно понимать, что собственной представляет собой декларация 3-НДФЛ и как она выглядит.

При этом обязательно нужно учесть, что документ ежегодно подвергается изменениям в требованиях в соответствии с поправками в приказе о Налоговой службе. То есть задавшись целью заполнить 3-НДФЛ за прошедший 2017 год ориентируйтесь на последние поправки нынешнего 2018 года.

Сейчас декларация выглядит следующим образом:

- Титульный лист – где содержится общая информация о налогоплательщике (паспортные данные), цифровой код Налогового органа и налоговый период и иные реквизиты документа.

- Раздел о налоговых исчислениях – где указывается состояние налогового исчисления (доплата в ФНС или наоборот возврат налога гражданину).

- Расчеты налоговой базы – где предоставляются точные расчеты по годовой прибыли, отчислениям и суммы возврата/доплаты.

- Источники доходов – где конкретно указываются официальные способы заработка и инвестиций.

- Виды налогового вычета – где указывается причина возникновения необходимости предоставление декларации 3-ндфл (покупка, продажа, обучение, лечение и прочее).

При решении вопроса об самостоятельном заполнении декларации 3-НДФЛ граждане часто колеблются. Действительно, смотря на образец документа, наблюдается большое количество неизвестных «бухгалтерских» терминов. На одном из которых мы остановимся в статье подробнее.

Номер корректировки в декларации по форме 3-НДФЛ – это один из реквизитов документа.

Смотря на него, проверяющий орган ориентирует свои дальнейшие действия: проверять данные в декларации на достоверность полностью либо обратить особое внимание на отдельные составляющие документа. Говоря иными словами номер корректировки указывает на первичность или вторичность сдачи декларации в Налоговый орган

Говоря иными словами номер корректировки указывает на первичность или вторичность сдачи декларации в Налоговый орган.

К тому же вдаваясь в подробное рассмотрение словосочетания «номер корректировки» можно понять, что речь идет о коррекции, поправках. С необходимостью указания численного количества поправок в финансовом отчете.

Заполнить самостоятельно графу с номером корректировки не влечет больших сложностей и тем более наличие особых знаний бухгалтерского учета. Составителю документы главное нужно быть внимательным, иначе и без того длинный срок камеральной проверки (90 дней) продлиться, в связи с возвратом декларации по причине некорректного заполнения.

Обозначается номер корректировки цифровым обозначением в специально отведенном для этого месте на титульном листе декларации 3-НДФЛ. Данное место представляет собой пустующие квадраты с комментарием об их заполнении.

- Если декларация по форме 3-НДФЛ заполняется налогоплательщиком впервые, то в месте такого реквизита, как код корректировки, указывается цифра «00». Данная информация говорит о том, что декларация по факту возникновения необходимости сдачи финансового отчета – сдается впервые.

- Если по определенному ряду причин декларация по форме 3-НДФЛ не была принята проверяющим инспектором ФНС и возвращена налогоплательщику, то в коде корректировке указывается цифра, соответствующая повторному разу пересдачи декларации. То есть «01», «02», «03» и так далее.

Если при первичной либо вторичной сдаче декларации в ФНС код корректировки указан не корректно (не соответствует действительности) – документ возвращается с пометкой «Принято решение об отказе в предоставлении…». Сдать декларацию с исправлением ошибок повторно – допускается.

При этом следует уточнить, что в случае необходимости уплаты денежных средств в бюджет страны со стороны налогоплательщика – исправление некорректного номера корректировки и повторная сдача отчета является прямой обязанностью. А в случае возврата излишне уплаченного налога наоборот налогоплательщику – на усмотрение заявителя.

Знайте, что декларация 3-НДФЛ создана в весьма простой и доступной гражданам форме. На официальном сайте Федеральной Налоговой Службы Российской Федерации размещена специальная программа для заполнения декларации. Она находится в доступном скачивании для граждан, нуждающихся в помощи для грамотного заполнения и подачи декларации 3-НДФЛ.

Основания для корректировок

Налогоплательщик может ошибиться в адресе или указать прочую неверную информацию, занизить сумму налога, воздержавшись от представления полного размера доходов. В последнем случае плательщик налога должен направить повторные сведения в районную ФНС, во всех остальных вариантах у него есть такое право, но принудить к корректировке декларации его не смогут.

Пример. Если физическое лицо оформляет документы, чтобы ему перевели социальный вычет, и совершает ошибку, не включая полную сумму, потраченную на лечение, средства поступят из бюджета не в полном объеме. Чтобы налогоплательщику выплатили недостающие деньги, ему нужно повторно передать сведения декларации на основании данных того же налогового периода.

Статья 81 НК раскрывает понятие недостоверных сведений – это имеет место быть, когда плательщик налога ошибочно прописывает доходы, либо расходы, указывает неверные результаты деятельности предприятия, совершает ошибки в итоговых значениях сумм к уплате. В целом ошибками налоговики признают арифметические неточности, неверное указание налогового периода, стандартных кодов (например, при подаче сведений прописывается номер ИНН, также среди отметок могут присутствовать КПП, список КБК и другие унифицированные значения).

Для гражданина, который оформляет социальный вычет, желая вернуть часть средств на лечение, наличие неверных сведений, занижающих его фактические затраты, ведет к неполной компенсации из бюджета. Чтобы получить недостающую сумму в денежном выражении, нужно снова оформить декларацию – подать уточняющую форму в налоговую.

При повторной подаче, документ должен содержать актуальные данные

При этом налоговый орган официально не требует пояснений, но впоследствии может запросить подробности и уточняющие детали. Пример такой ситуации – камеральная проверка. Рекомендуется включить в пакет пояснительную записку, содержащую исчерпывающие детали.

Для полной картины сопроводительное письмо может включать следующие данные:

- Период, за который подается декларация.

- Вид налога.

- Графы, которые содержат уточнения (необходимо пояснить, где находятся первичные данные и вновь исправленные).

- Если поменялись суммы налога и налоговая база, указываются свежая информация.

- Реквизиты платежного поручения, если предварительно налогоплательщик ликвидировал недоимку и оплатил пени в полном объёме.

Итоги

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(4 оценок, средняя: 3,75)

Форма 3 НДФЛ — налоговая декларация, имеющая множество ячеек и нюансов по ее заполнению, одним из которых является верное проставление номера корректировки в форме. Заполнять данную форму должны лица, самостоятельно отчитывающиеся по своим доходам перед налоговой инспекцией.

Во-первых, это лица, занимающиеся предпринимательской деятельностью и частной практикой, во-вторых, это всевозможные доходы, не перечисляемые в справке 2 НДФЛ (заработная плата, отпускные, больничные, материальная помощь и т. д.). К такому виду доходов относятся доходы от продажи собственного имущества; полученного в дар движимого, недвижимого имущества, акций, паев; полученных доходов в виде выигрышей, лотерей; доходов по договорам ГПХ (например, договор аренды) и прочие.