Что значит ликвидационная стоимость основных средств

Содержание:

- Случаи формирования ликвидационной стоимости

- Отличие ликвидационной стоимости от рыночной

- Какие факторы на неё влияют?

- Что это такое

- Необходимость использования, в каких случаях?

- Что такое рыночная стоимость основных средств это

- Ликвидационная стоимость: что это?

- Классификация

- Степени ликвидности активов

- Ликвидационная стоимость — как можно рассчитать

- Порядок оценки ликвидационной стоимости

- Что такое ликвидационная стоимость?

- Формула для проведения расчетов

- Какие существуют виды ликвидационной стоимости?

- Инвестиционная стоимость

- Расчет ликвидационной стоимости

Случаи формирования ликвидационной стоимости

Примеры преобразования рыночной стоимости в ликвидационную распределяют по трём типичным видам:

- Аннулирование организации чаще всего в результате банкротства.

- Продажа объекта залога.

- Форсированная реализация другого имущества.

Ликвидация организации или предприятия приводит к формированию графика продажи имущества для погашения имеющейся задолженности. Происходят случаи, когда итоговая величина дохода от реализации собственности не может покрыть все долги. Сроки же предпродажных мер и самих торгов ограничены. От наличия временного фактора зависит ликвидационная стоимость объекта оценки. Это при равенстве всех прочих условий играет определяющую роль.

В каждом отдельном случае продолжительность ликвидационного периода определяется индивидуально

Важно учесть, что такое решение может принято добровольно. Тогда возникает больше вариантов для устранения проблемы, появляется время разработать и реализовать эффективный план ликвидации предприятия

Вынужденная продажа собственности для расчёта с кредиторами осуществляется после решения о конкурсном производстве по итогам внешнего управления. Созданная конкурсная база должна распродаваться на открытых торгах. Сроки такого мероприятия крайне ограничены. Собственники могут до принуждения к вынужденной ликвидации рассмотреть возможность проведения её на добровольной основе.

Продажа объекта залога напоминает оторванность от реальности. В таком случае расчетная ликвидационная стоимость требуется для определения нижней границы кредита, для обеспечения которого необходимо реализовать заложенное имущество. Это не предусматривает фактическую продажу объекта. Но кредитору нужно знать, по какой цене можно реализовать в ограниченные сроки предмет залога при невозврате выданной суммы. Ограниченность во времени и вынужденная продажа позволяет назвать эту величину ликвидационной стоимостью. Хотя в некоторых источниках её именуют залоговой и выделяют в отдельную категорию.

Форсированная реализация имущества также из-за ограничения времени экспозиции требует расчёта ликвидационной стоимости. Собственность можно продать по собственной инициативе (добровольная реализация) и по законному принуждению (вынужденная реализация). Во втором случае период экспозиции арестованного в судебном порядке имущества длится не более двух месяцев с момента наложения ареста.

Отличие ликвидационной стоимости от рыночной

Рыночная стоимость – это вероятная цена, за которую можно продать квартиру на рынке недвижимости, учитывая ее особенности. Данная цена зависит от множества факторов:

- Квадратуры.

- Развитости инфраструктуры района, в котором она расположена.

- Типа многоквартирного дома.

- Коммуникаций.

- Расположения комнат.

- Отдаленности от центра города.

На сумму ликвидационной стоимости в первую очередь влияет тот факт, что реализовать ее нужно как можно быстрее. А вот на рыночную стоимость временной фактор роли не играет, оценивается в первую очередь качество жилой недвижимости.

Основными отличиями ликвидационной стоимости от рыночной являются:

- реализация недвижимости является вынужденной;

- короткий срок продажи.

Какие факторы на неё влияют?

Данные факторы – это определенные условия, которые непосредственно влияют на определение цены.

К таким факторам следует относить:

1. Срок экспозиции

Почему данный фактор принято ставить на первое место? Для начала необходимо определить, что такое срок экспозиции. Данным понятием определяют тот период времени, в который необходимо реализовать имущество, определяется он с момента выставления того или иного объекта в продажу до момента совершения сделки.

Как данный срок может повлиять на цену объекта? Чем больше времени предоставлено для совершения действий, необходимых для продажи, тем больше действий, направленных на данную сделку, может совершить собственник. К таким действиям можно отнести проведение рекламной кампании, оповещение возможных приобретателей, а также иные возможности продавца для привлечения покупателя.

Соответственно, чем короче срок экспозиции, тем меньше вероятность того, что имущество будет продано по высокой цене. Срочные продажи, как правило, сопровождаются понижением стоимости имущества.

2. Общая экономическая ситуация на рынке

Бесплатная консультация юриста по телефону

По Москве и области

7 (495) 280-74-29

Санкт-Петербург и область

7 (812) 389-36-23

Федеральный номер

8 (800) 511-43-08

Данный критерий, безусловно, не стоит оставлять без внимания. Общая экономическая ситуация на рынке напрямую влияет на цену объектов. Каким бы ни было его состояние, срок эксплуатации и желаемая остаточная стоимость, повысить цену в условиях кризиса или застоя рынка не удастся. Таким образом, чем хуже ситуация на рынке, тем ниже будет ликвидационная стоимость объектов.

3. Степень привлекательности объекта для рынка

В чем заключается данный фактор? В случае, если реализуемое имущество востребовано на рынке, на момент продажи, его стоимость можно значительно увеличить. В том же случае, если данное имущество не востребовано, срок для его продажи может значительно затянуться, соответственно стоимость придется понижать для того, чтобы заинтересовать потенциального приобретателя. Таким образом, чем более привлекательно реализуемое имущество для современного рынка, тем выше будет его стоимость.

Приведенные выше факторы следует относить к объективным факторам формирования ликвидационной стоимости, помимо них существуют также субъективные факторы.

4. Субъективные факторы

К данным факторам, как правило, принято относить организацию рабочего процесса и ведения документооборота на предприятии, чье имущество подлежит реализации. Чем лучше данный процесс организован, тем меньше времени потребуется на подготовку к продаже, что существо увеличивает шанс на реализацию по более высокой цене. Соответственно, чем больший беспорядок в необходимых документах, тем более затянут будет процесс продажи, что может негативно сказаться на определении цены.

Что это такое

Оценка недвижимости, проводимая с целью получения ипотечного кредита, представляет собой комплексный процесс, реализуемый на основе нескольких подходов. А именно:

- сравнительного. Заключается в анализе и сравнении всех сделок, осуществлённых на рынке с аналогичной недвижимостью;

- доходного. Предусматривает оценку перспектив роста стоимости объекта недвижимости;

- затратного. При реализации этого подхода определяется объём затрат, необходимый для строительства аналогичной недвижимости. Во время этого этапа достаточно точно устанавливается уровень ликвидности рассматриваемого объекта.

Необходимость использования, в каких случаях?

Существенное обстоятельство при формировании ликвидационной стоимости – это появление неожиданных ситуаций, оказывающих большое влияние на рынок и учреждение. Она формируется не только при банкротстве, а также может использоваться в качестве подготовительной меры.

Ликвидационная ценность необходима в условиях реализации залоговых предметов. Кредитору требуется понимать размер ценности, так как с помощью нее он может аргументировать предельно низкий порог оценки залогового имущества.

В этом случае имущество считается гарантом кредитора, его всегда можно будет реализовать. Эта цена признается ликвидационной, поскольку все соответствующие особенности присутствуют – вынужденная продажа активов и ограниченный промежуток времени.

Прекращение деятельности компании. Здесь установлены строгие временные границы для распродажи активов. Больше того, нужно выработать определённый план действий, главная цель которого направлена на продажу активов учреждения и выполнение долговых обязательств. При процедуре банкротства длительность продажи различается, во многом определяется положением, в котором оказалась фирма.

Большую роль играет выбранный тип ликвидации – добровольная или вынужденная. Если компания добровольно пошла на устранение компании, то возможности и сроки продажи не имеют жестких рамок. При вынужденном процессе, временные рамки строго регламентированы. Поскольку время ограничено, появляется потребность в установке ликвидационной цены.

Что такое рыночная стоимость основных средств это

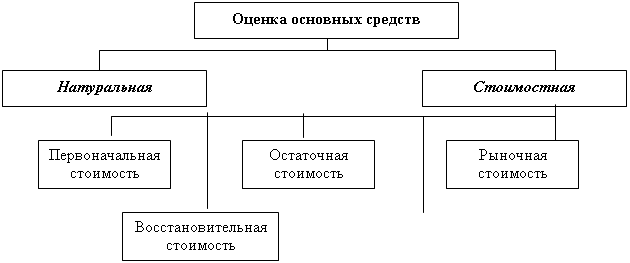

Учет и оценка основных средств осуществляется в натуральной и стоимостной формах.

Оценка в натуральных показателях необходима для определения количества оборудования, его технического состава, расчета производственной мощности цехов, участков предприятия, учета и переучета основных фондов. Такой учет находит свое отражение в технических паспортах и специальных инвентарных карточках, где указываются год приобретения, техническая характеристика и некоторые стоимостные показатели.

Стоимостная оценка наличия и движения основных производственных фондов необходима для формирования политики в области ведения экономики предприятия, направленной на повышение эффективности производства и конкурентоспособности предприятия. Различают четыре вида оценки стоимости основных фондов: первоначальная, восстановительная, остаточная и рыночная (рис. 4.2).

Рис. 4 .2. Оценка основных средств

Первоначальная стоимость

При поступлении объектов основных средств на предприятие формируется их первоначальная (балансовая) стоимость.

Первоначальной стоимостью основных средств, приобретенных за плату (в том числе бывших в эксплуатации), признается сумма фактических затратпредприятия на приобретение, доставку, погрузку, разгрузку, хранение, сооружение и изготовлениеобъекта основных средств и затрат по доведению их до состояния, в котором они пригодны к использованию (монтаж, наладка).

Первоначальной стоимостью основных средств, внесенных в счет вклада в уставный (складочный) капитал предприятия, признается их денежная оценка, согласованная учредителями (участниками) предприятия.

Первоначальной стоимостью основных средств, полученных предприятием по договору дарения и в иных случаях безвозмездного получения, признается их рыночная стоимость на дату оприходования.

Изменение полной первоначальной стоимости возможно только при достройке, реконструкции, дооборудовании и т. п.

Восстановительная стоимость

Полная восстановительная стоимость (восстановительная стоимость) объектов основных средств – это стоимость воспроизводства эксплуатируемых основных средств. Она имеет значение для определения той суммы, которая потребуется для замены основных фондов.

Перевод первоначальной стоимости основных средств в восстановительную производится в результате их переоценки, которая может производиться предприятием не чаще одного раза в год (на начало отчетного года) путем индексации или прямого пересчета по документально подтвержденным рыночным ценам.

В условиях инфляции переоценка основных фондов на предприятии позволяет:

- объективно оценить истинную стоимость основных фондов;

- более правильно и точно определить затраты на производство и реализацию продукции;

- более точно определить величину амортизационных отчислений, достаточную для простого воспроизводства основных фондов.

Остаточная стоимость

Под остаточной стоимостью объектов основных средств понимается реальная их стоимость на определенную дату, исчисляемая путем вычитания из первоначальной (или же восстановительной) стоимости объекта суммы его износа за период эксплуатации.

Оценка основных средств по их остаточной стоимости необходима прежде всего для того, чтобы знать их качественное состояние, в частности определить коэффициенты годности и физического износа.

Остаточная стоимость показывает фактическую стоимость, которая еще не перенесена на готовую продукцию; необходима для определения потерь при преждевременном выходе из строя основных средств, эффективности их замены, определения налога на имущество и т. П.

Ликвидационная стоимость

Ликвидационная стоимость – это стоимость реализации изношенных или выведенных из эксплуатации отдельных объектов основных фондов.

Рыночная стоимость

Рыночная (или оценочная) стоимость основных средств – это цена, которую готов заплатить покупатель, приобретающий их в соответствии с договором купли-продажи. Рыночная стоимость складывается под воздействием спроса и предложения, в ней в большей степени учитывается будущая доходность, уровень инфляции, степень дефицитности основных средств и многие другие факторы рыночного характера.

Важным учетным показателем является среднегодовая стоимость основных фондов, так как в течение года она меняется из-за введения новых и выбытия изношенных.

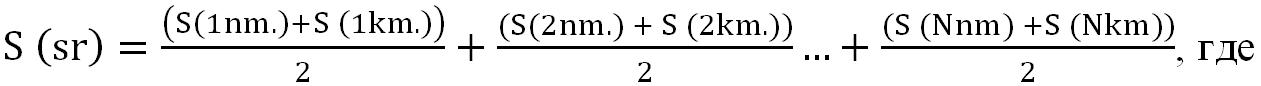

Среднегодовая стоимость основных фондов (Сср) определяется по формуле:

где Снг – стоимость основных фондов на начало года, руб;

Свв – стоимость введенных основных фондов, руб;

Свыб – стоимость выбывших основных фондов, руб;

н1, н2 – количество месяцев функционирования введенных и выбывших основных фондов соответственно.

Источник

Ликвидационная стоимость: что это?

Ликвидационная стоимость жилой недвижимости представляет собой цену, за которую ее можно продать в кратчайшие сроки без учета прочих издержек. Иными словами, это такая стоимость, за которую владелец квартиры будет готов ее продать, при условии, что реализовать ее нужно очень быстро по каким-либо причинам. Эта цена всегда значительно ниже рыночной, обычно разница составляет около 30 процентов.

Оценка проводится для:

- банковских учреждений;

- конечного покупателя;

- местных органов власти.

При получении кредита на квартиру обязательно проводится оценка стоимости жилья. Это связано с тем, что недвижимое имущество на период выплаты кредита становится собственностью банка.

Чтобы правильно оценить ликвидационную стоимость и избежать возможных ошибок продавцу лучше всего обратиться за помощью к независимым оценщикам или агентству недвижимости. Отдавать предпочтение стоит компаниям, которые хорошо зарекомендовали себя на рынке недвижимости, имеют соответствующий опыт. Также следует убедиться, что у оценщика есть лицензия, сертификат на проведение оценочной операции.

Для того, чтобы заказать оценку продавец должен предоставить специалисту документ, подтверждающий право собственности на квартиру.

Классификация

В настоящее время принято выделять несколько разновидностей ликвидационной стоимости. В качестве параметра классификации используется срок, в течение которого предполагается реализация имущества:

- Долгосрочная. Так называют ЛС в ситуации, когда актив пришёл в негодность (целиком или частично), а его списание принесёт компании убыток. Получить доход в случае списания невозможно, но можно частично компенсировать убытки продажей комплектующих, сдачей в металлолом и любым схожим образом.

- Среднесрочная. Предполагается, что у владельца есть относительно продолжительный срок для ликвидации актива. Цена в таком случае может достигать почти рыночного уровня. Обычно такой вид ЛС применяется во время процедуры банкротства.

- Краткосрочная. Разновидность ЛС, при которой активы продаются очень быстро в связи с экстренными обстоятельствами. Например, при необходимости срочно уплатить долги по займам. Значение будет значительно ниже рыночной стоимости собственности.

Степени ликвидности активов

По степени ликвидности любые активы традиционно классифицируются на 3 категории:

- Высоколиквидные.

- Средней степени ликвидности.

- Низколиквидные.

Логично предположить, что большинство современных активов на фондовом рынке обладают высокой степенью ликвидности. Это:

- акции,

- облигации,

- опционы,

- фьючерсы.

Они торгуются в электронном виде и могут быть реализованы за считанные секунды с минимальным спредом.

Вместе с тем не стоит так категорично подходить к разделению активов на ликвидные и неликвидные только исходя из категории инструментов. Среди биржевых активов так же есть более ликвидные (как акции первого эшелона), и менее ликвидные (второго и третьего эшелона).

Как я уже сказал, деньги обладают абсолютной ликвидностью, но вместе с тем одни валюты считаются мировыми резервными и используются как ликвидный инвестиционный актив (например, доллар США, евро, швейцарский франк, британский фунт), другие частично конвертируемые, и их ликвидность обеспечивается только на территории родной страны-эмитента (рубль, юань, индийская рупия, бразильский реал и др.).

Касаемо рынка недвижимости принцип аналогичен: есть более востребованные объекты (как квартиры эконом класса в центре города) и менее ликвидные (нестандартное или старое жилье в неудачном районе).

При составлении инвестиционного портфеля можно, конечно, ориентироваться исключительно на ликвидность и подбирать только самые популярные инструменты вроде акций и краткосрочных облигаций «голубых фишек», долларового депозита и торговли на Форексе.

Но любой опытный инвестор понимает, что грамотный диверсифицированный портфель должен учитывать и другие факторы: потенциальную доходность, уровень риска, отраслевое и валютное распределение и многое другое.

Сбалансированный инвестпортфель может включать ценные бумаги второго и третьего эшелонов, которые обычно дают более высокую доходность, золото (ведь оно по-прежнему остается консервативным инструментом, защищающим от экономических потрясений), недвижимость (поскольку это реально осязаемый актив с долгосрочными перспективами) и т.д.

Степень ликвидности любого инструмента коррелирует с параметром срочности его реализации.

Так, при долгосрочных инвестициях предпочтение можно отдать активам со средней и низкой ликвидностью, а на коротком горизонте – высоколиквидным.

Чем длиннее перспектива инвестирования, тем менее реализуемыми могут быть инструменты.

Ликвидационная стоимость — как можно рассчитать

- Утилизационная. При этом варианте стоимость компании будет выражать отрицательную величину, поскольку активы организации не будут распроданы, а будут или списаны, или уничтожены. После этого на «очищенном» пространстве будет построена новая компания, экономическая эффективность которой будет лучше предыдущей. Отрицательная стоимость организации основывается на том, что и для списания, и для реализации имущества компании понадобятся определенные финансовые затраты.

- Ликвидационная. Здесь в основе лежит тезис о том, что для реализации активов организации, без сомнений, необходим определённый временной период, для того чтобы получить наибольший доход после их продажи.

- Принудительная. При этом варианте развития событий имущество организации реализуются в кратчайшее время, очень часто все сразу и в пределах одного аукциона.

- Ликвидационная стоимость возникает в ситуации с продажей предметов залога. Как правило, размер ликвидационной стоимости нужно знать кредитору, так как посредством ее он сможет обосновать максимально низкий порог стоимости залогового имущества. Здесь залоговое имущество является гарантией кредитора, которое всегда будет возможно реализовать. Рассматриваемая стоимость считается ликвидационной, потому что обладает всеми характерными для нее признаками – ограниченное время для реализации и вынужденная продажа активов.

- Ликвидация организации. При таком развитии событий период, за который активы нужно продать, определен жесткими границами. Более того, необходимо разработать жесткий план мер, приоритетная цель которого заключается в продаже активов компании и исполнение обязательств по долгам. Время продажи активов в течение процедуры банкротства различно, оно во многом зависит от ситуации и условий, в которых находится компания. Немаловажным моментом является то, какой вариант решения о ликвидации был принят – добровольный или вынужденный. Если ликвидация добровольная, тогда возможности продажи имущества компании и сроки его реализации не имеют очень строгих рамок. В варианте с вынужденной ликвидацией, время для продажи активов строго регламентировано.

- Ускоренная продажа иных активов. Поскольку время для реализации активов организации очень мало, то соответственно появляется необходимость в установлении ликвидационной стоимости.

Порядок оценки ликвидационной стоимости

Грамотное определение ЛС позволяет сократить расходы компании. В благоприятных обстоятельствах реализация активов может даже принести прибыль. Определение стоимости можно подразделить на следующие этапы:

- Анализ сведений, полученных из бухгалтерского учета. Данная информация позволяет определить балансовую стоимость активов. В рамках этапа должна быть проведена проверка наличия реализуемой собственности. Выявляется реальная рыночная стоимость объектов.

- Определение расходов по реализации. Нужно установить перечень вероятных расходов при продаже. К ним относятся траты на рекламу, размещение объявлений, поиск клиента. Также нужно учитывать расходы на хранение активов. На втором этапе определяется целесообразность продажи. Не всегда реализация активов – это наилучший вариант. Если расходы превышают ликвидационную стоимость, проще уничтожить объект.

- Разработка ликвидационного графика по каждому объекту. Отдельный график на каждый актив необходим потому, что одни объекты реализовать достаточно просто, для продажи других искать покупателя придется долго.

- Определение размера уменьшения стоимости. В первую очередь стоимость снижается на те объекты, которые сложно реализовать. Привлекательная скидка играет роль при быстром привлечении клиентов. Активы, на которые есть острый спрос, могут быть проданы по стоимости, приближенной к рыночной.

- Организация продажи. Предпринимаются действия, направленные непосредственно на реализацию имущества. Они могут включать в себя рекламные компании, поиск клиентов. Если была выявлена нецелесообразность продажи, то проводится уничтожение имущества.

Рекомендуется делать ставку не на быструю продажу, но на максимальное получение прибыли от реализации. Обычно менеджер ищет ту максимальную стоимость, при которой покупатели появятся в ближайшее время. Конкретный ее размер определяется типом активов. К примеру, реализовать новое оборудование, на который есть острый спрос, можно и по рыночной стоимости. С устаревшей техникой подобный номер не пройдет.

Что такое ликвидационная стоимость?

Понятие ликвидационной стоимости можно найти в Федеральном законе от № 135-ФЗ «Об оценочной деятельности в Российской Федерации». В нем под ликвидационной стоимостью понимается расчетная величина, которая представляет собой наиболее вероятную цену, по которой объект может быть продан на открытом рынке в условиях, когда собственник вынужден продать объект, и, соответственно, срок представления объекта на открытом рынке меньше типичного срока представления аналогичных объектов в обычных условиях.

Что касается понятия ликвидационной стоимости в целях бухгалтерского учета, то ни в Федеральном законе от № 402-ФЗ «О бухгалтерском учете», ни в ПБУ понятия ликвидационной стоимости нет. Учетное определение ликвидационной стоимости можно лишь найти в Международных стандартах финансовой отчетности, введенных в действие на территории РФ в соответствии с Приказом Минфина от № 217н.

Так, определение ликвидационной стоимости применительно к объектам основных средств приведено в Международном стандарте финансовой отчетности (IAS) 16 «Основные средства». В нем указано, что ликвидационная стоимость актива – это расчетная сумма, которую организация получила бы на текущий момент от выбытия актива после вычета расчетных затрат на выбытие, если бы состояние данного актива и срок его службы были такими, какие ожидаются по окончании срока его полезного использования (п. 6 МСФО (IAS) 16). Аналогичное определение ликвидационной стоимости приведено в МСФО (IAS) 38 «Нематериальные активы» (п. 8).

Формула для проведения расчетов

Существует несколько формул для определения ликвидационной стоимости. Наиболее актуальной является та, которая позволяет приблизить расценки к рыночным:

ЛС = Рыночная стоимость x (1 — Коэффициент при вынужденной реализации)

Коэффициент может составлять 0,1 – 0,5 или 10 — 50%. Точная его величина определяется в зависимости от рыночной цены на актив. Устанавливается коэффициент в результате экспертной оценки. Зависит он от следующих факторов:

- предполагаемые сроки реализации;

- амортизация оборудования и его тип;

- рыночная оценка актива;

- общая ситуация в требуемом рыночном сегменте.

Если провести экспертную оценку невозможно, коэффициент выставляется по нижней границе. То есть он будет составлять 0,5.

Примеры расчета

Предприятие в срочном порядке реализует оборудование для проведения расчета с кредиторами. Рыночная стоимость его составляет 50 000 рублей. Коэффициент вынужденной реализации вычислен не был, взята за основу нижняя планка. Расчет ЛС будет таким:

50 000 умножить на (1 — 0,5)

В результате мы получаем ликвидационную стоимость, равную 25 тысячам рублей.

ВАЖНО! Коэффициент зависит не только от характеристик активов, но и от ряда других факторов: сроки на продажу, уровень спроса. Чем больше возможностей для реализации объекта, тем выше будет коэффициент

При увеличении коэффициента повышается и ликвидационная стоимость.

Какие существуют виды ликвидационной стоимости?

Ликвидационная стоимость является собирательным определением для весьма разрозненных понятий, она подразделяется на четыре основные разновидности.

- Утилизационная стоимость – всегда отрицательная величина, прибыль от таких активов компания не получает. В данном случае активы не подлежат продаже: они или списываются или утилизируются. Отрицательная цена обычно основывается на допущении о том, чтобы продать какой-либо актив потребуются определенные траты. Расчет этой условной величины требуется для списания активов с баланса предприятия.

- Упорядоченная (ее также называют долгосрочная) – формируется, когда у предприятия есть возможность заниматься реализацией активов в течение достаточно длительного времени (например, для труднореализуемых активов это период может достигать двух лет). Отсутствие срочности дают шанс приблизиться при продаже к рыночному значению. Предприятие даже может приложить за это время определенные усилия для увлечения рыночной привлекательности активов (например, отремонтировать объект и пр.). Обычно такой сценарий реализуется при банкротстве крупного бизнеса.

- Принудительная (или краткосрочная) – предполагает высокую скорость реализации активов, что делает невозможным получение реальной или приближенной к рыночной цене. Такой сценарий действует в том случае, когда юрлицу нужно предельно быстро рассчитаться по своим долговым обязательствам.

- Залоговая стоимость – рассчитывается кредиторами и указывает на ту цену, которую сможет выручить банк в случае невыполнения заемщиком своих кредитных обязательств и продажи предмета залога в сжатые сроки. Она требуется для обоснования нижней границы кредита и является скорее гипотетической величиной.

Инвестиционная стоимость

Оценка инвестиционной привлекательности бизнеса осуществляется с целью определения целесообразности инвестирования для индивидуального вкладчика или определенной группы инвесторов. Так, например, инвестиционная стоимость недвижимости базируется на прогнозе дисконтированных издержек и дохода инвестора, которые предполагается получать от использования объекта оценки в перспективе инвестиционного проекта.

Подходы к оценке бизнеса, связанного с инвестициями в недвижимость, будут отличаться от тех, что используются при определении рыночной стоимости в результате необходимости расчета следующих оценок:

- планируемой и необходимой ставки доходности;

- срока окупаемости;

- престижности объекта;

- перспективности местоположения;

- привлекательности инфраструктуры с коммерческой точки зрения.

Также при оценке инвестиционной привлекательности учитывается множество факторов, таких как ситуация на инвестиционном и финансовом рынках, интересы инвестора, финансовая состоятельность проекта, геополитика и т. д.

Оценка рыночной стоимости может понадобиться в следующих ситуациях:

- при изъятии бизнес-активов для государственных нужд;

- при расчете стоимости акций, покупаемых компанией на основании решения собрания акционеров или совета директоров;

- при необходимости определить стоимость залогового имущества;

- при определении цены материальных или нематериальных активов, вносимых в уставной капитал;

- в ходе выполнения процедуры банкротства.

На законодательном уровне также предусмотрен ряд случаев, когда определение рыночной стоимости компании является обязательным. К подобным случаям относится большинство операций, связанных с имущественными правами на объекты, принадлежащих государству и муниципальным образованиям, а также возникновение споров о стоимости оцениваемого объекта (в т. ч. при изъятии для нужд государства).

Расчет ликвидационной стоимости

- Для начала необходимо разработать график, где будет видны все этапы проведения ликвидации актива компании.

- Затем необходимо рассчитать стоимость актива и всех вероятных издержек, которые могут возникнуть в процессе продажи актива. Данные издержки зависят от срочности продажи актива и всех других составляющих.

- Необходимо также учесть кредиторскую задолженность компании на момент продажи. Данный показатель рассчитывают исходя из баланса компании.

- Перед началом работы необходимо провести инвентаризацию имущественного комплекса компании.

- Иногда также рассчитывают валовую выручку от продажи активов и операционную прибыли, полученную уже в период ликвидации компании.

Чтобы рассчитать стоимостную величину активов, нужно учесть все расходы, которые так или иначе связаны с начислениями заработной платы сотрудникам, осуществлению обязательных платежей в бюджеты и прочие.

В формулу по расчету ликвидационной стоимости включают следующие составляющие:

- настоящая рыночная стоимость актива (текущая);

- корректирующие значения;

- показатели, отражающие сроки, в которые необходимо продать актив.

Все эти составляющие рассчитываются в определенной последовательности.

- Для начала необходимо рассчитать величину корректирующих значений. Она будет зависеть от сроков реализации, спроса на данный актив, основных характеристик объекта. В среднем, данный показатель равен 0,3. Таким образом, ликвидационная стоимость ниже рыночной стоимости в среднем на 30 процентов.

- Затем этот коэффициент необходимо отнять от единицы и умножить на рыночную стоимость этого актива. На точность показателя будет влиять верный расчет корректирующего значения, так как рыночную стоимость можно рассчитать без особых усилий.

- Для расчетов могут понадобиться различные статистические сведения, которые отражали бы подобные сделки. Однако корректирующее значение для каждого актива необходимо рассчитывать все же самостоятельно.