Как получить освобождение от уплаты ндс в 2021

Содержание:

- Информационное письмо вашему контрагенту: вы – проблемный контрагент, не полностью платите налоги

- «Авансовое» восстановление НДС

- Обязанность ведения раздельного учета НДС

- НДС для ИП при импорте товаров и услуг: нюансы

- Что такое НДС?

- Элементы НДС

- Налоговый маневр в IT отрасли

- Код ОКПД2 в перечне: освобождение от уплаты НДС или ставка 10%

- Какие требуются бумаги

- Действие второе – промежуточные итоги.

Информационное письмо вашему контрагенту: вы – проблемный контрагент, не полностью платите налоги

Новшество 2017-2018 годов – ваш контрагент получает информационное письмо из налоговой, о том, что вы – проблемный контрагент. Мотивы — как правило, налоговая мотивирует, что вы не полностью отплачиваете налоги.

Что делать?

Общий рецепт на такой случай не существует, приходится рассматривать каждый случай индивидуально. В любом случае «проблемной» организации налогоплательщику без «выяснения отношений» со своей налоговой не обойтись.

В худшем случае – налогоплательщику приходится идти в суд. В этом случае потребуется опытный налоговый адвокат.

В любом случае, получив информационное письмо из налоговой внимательно его изучите, посоветуйтесь со специалистами, и только потом действуйте.

«Авансовое» восстановление НДС

Правила восстановления НДС, ранее принятого к вычету, в случае перечисления покупателем предоплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав установлены в подп. 3 п. 3 ст. 170 НК РФ. Сейчас в этой норме Кодекса сказано, что восстановлению подлежат суммы НДС в размере, ранее принятом к вычету в отношении предоплаты в счет предстоящих поставок (выполнения работ, оказания услуг), передачи имущественных прав. Покупатель должен восстановить НДС в том налоговом периоде, в котором налог по приобретенным товарам (работам, услугам), имущественным правам подлежит вычету или когда произошло изменение условий либо расторжение договора и предоплата была возвращена.

А как быть в случае, если покупатель перечислил аванс, а продавец отгрузил товар на меньшую сумму? В каком размере нужно восстановить НДС в такой ситуации?

Налоговый кодекс в действующей сейчас редакции ответа на этот вопрос не дает. В письме от 01.07.2010 № 03-07-11/279 специалисты Минфина России рассмотрели следующую ситуацию. Организация (инвестор, заказчик, застройщик в одном лице) в соответствии с договором уплатила аванс генподрядчику. Предъявленная генподрядчиком сумма «авансового» НДС была принята к вычету. По окончании этапа работ генподрядчик представил счет-фактуру и акт выполненных работ, на основании которых НДС также был заявлен к вычету в текущем периоде. В том же налоговом периоде организация обязана восстановить сумму «авансового» НДС в размере, ранее принятом к вычету. Однако по условиям договора сумма аванса засчитывается в течение всего срока действия договора в размере не более 5% от стоимости каждого этапа. Какую же сумму налога необходимо восстановить?

По мнению Минфина России, покупатель должен восстановить НДС, ранее принятый к вычету с сумм перечисленного аванса, в размере, соответствующем налогу, указанному в счетах-фактурах, выставленных продавцом при отгрузке. Такая позиция финансистов находит поддержку в судах (см., например, постановление ФАС Дальневосточного округа от 05.03.2012 по делу № А51-11444/2011 (Определением ВАС РФ от 22.05.2012 № ВАС-5972/12 отказано в передаче данного дела в Президиум ВАС РФ для пересмотра в порядке надзора)).

Однако некоторые суды с таким подходом не соглашаются. Так, в постановлении ФАС Московского округа от 22.08.2013 по делу № А40-4375/13-116-7 арбитры поддержали компанию, которая восстанавливала НДС только с тех сумм ранее перечисленного аванса, которые переставали быть авансом исходя из условий договора.

С 1 октября 2014 г. этот вопрос будет урегулирован на уровне Налогового кодекса. Комментируемый закон внес в подп. 3 п. 3 ст. 170 НК РФ соответствующие изменения. Согласно им суммы НДС, принятые к вычету в отношении предоплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежат восстановлению в размере налога, принятого налогоплательщиком к вычету по приобретенным им товарам (выполненным работам, оказанным услугам), переданным имущественным правам, в оплату которых подлежат зачету суммы ранее перечисленной оплаты, частичной оплаты согласно условиям договора (при наличии таких условий).

Таким образом, для определения суммы НДС, которую необходимо восстановить, нужно будет отталкиваться не только от счета-фактуры, который выставляет продавец при частичном закрытии аванса, но и от условий договора.

Обязанность ведения раздельного учета НДС

Налогоплательщики, осуществляющие налогооблагаемые и освобождаемые от обложения налогом на добавленную стоимость операции в соответствии с положениями ст. 149 НК РФ, обязаны вести раздельный учет таких операций ( НК РФ).

Кроме того, нужно раздельно учитывать суммы «входного» НДС по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, которые используются в облагаемых и не облагаемых налогом операциях.

Так как в случае приобретения товаров (работ, услуг), имущественных прав как для облагаемых налогом, так и для освобождаемых от налогообложения операций суммы «входного» НДС принимаются к вычету либо учитываются в стоимости товаров (работ, услуг) в той пропорции, в которой они используются для операций, подлежащих налогообложению или освобожденных от него ( НК РФ).

Напомним, что по общему правилу суммы НДС, предъявленные продавцом покупателю (или уплаченные на таможне при ввозе товаров на территорию РФ), принимаются к вычету покупателем, если:

— приобретенные товары (работы, услуги), имущественные права используются для осуществления операций, облагаемых налогом на добавленную стоимость ( НК РФ);

— приобретенные товары (работы, услуги), имущественные права приняты к учету ( НК РФ);

— имеется правильно оформленный счет-фактура поставщика (для импортных товаров имеются документы, подтверждающие фактическую уплату сумм налога при ввозе товаров на территорию РФ (п. 2 ст. 169, НК РФ)).

Из этого общего правила есть исключения.

В силу прямого указания НК РФ суммы «входного» НДС, предъявленные покупателю при приобретении товаров (работ, услуг), к вычету не принимаются, а учитываются в стоимости приобретенных товаров (работ, услуг) в следующих случаях приобретения товаров (работ, услуг):

— используемых для операций, не подлежащих налогообложению (освобожденных от налогообложения) согласно ст. 149 НК РФ;

— используемых для операций по производству и (или) реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации;

— используемых лицами, не являющимися налогоплательщиками НДС либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога;

— используемых для операций, не признаваемых объектом налогообложения в соответствии с НК РФ.

Налогоплательщик обязан вести раздельный учет сумм налога на добавленную стоимость по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых этим налогом, так и не подлежащих налогообложению операций (абз. 5 НК РФ).

Исполнение налогоплательщиком требования, установленного НК РФ, возможно лишь в случае соблюдения правил ведения раздельного учета сумм налога, предусмотренного для ситуации осуществления как облагаемых, так и не подлежащих налогообложению (освобожденных от налогообложения) операций (абз. 5 НК РФ, разд. 2 Обзора практики рассмотрения налоговых споров Президиумом ВАС РФ, ВС РФ и толкование норм законодательства о налогах и сборах, содержащееся в решениях КС РФ за 2013 г., направленного нижестоящим налоговым органом Письмом ФНС России от 24.12.2013 N СА-4-7/23263, Постановление Президиума ВАС РФ от 05.07.2011 N 1407/11 по делу N А40-167992/09-13-1421, п. 2.2 Определения КС РФ от 04.06.2013 N 966-О).

Таким образом, раздельный учет «входного» НДС необходим для того, чтобы принимать к вычету только ту часть «входного» НДС, которая относится к облагаемым этим налогом операциям. А по необлагаемым операциям налогоплательщик не может поставить «входной» НДС к вычету — вместо этого сумма налога учитывается в расходах при расчете налога на прибыль.

При отсутствии раздельного учета суммы «входного» НДС по товарам (работам, услугам), которые используются одновременно и для облагаемых, и для не облагаемых НДС операций, нельзя отнести ни к вычетам по облагаемым НДС операциям, ни учесть в расходах при расчете налога на прибыль по необлагаемым операциям (абз. 6 НК РФ, Письмо Минфина России от 11.01.2007 N 03-07-15/02). Сумма «входного» НДС в такой ситуации покрывается за счет собственных средств организации.

НДС для ИП при импорте товаров и услуг: нюансы

Как мы уже отметили выше, импортные операции с точки зрения начисления НДС следует классифицировать на 3 категории:

- отражающие ввоз товаров из ЕАЭС;

- отражающие ввоз товаров из стран, не входящих в ЕАЭС;

- отражающие импорт услуг.

При ввозе товаров из государств ЕАЭС (сейчас в данное объединение входят Россия, Беларусь, Казахстан, Армения и Кыргызстан) уплачивается ввозной НДС, причем, что принципиально важно, не на счета Федеральной таможенной службы, а в ФНС. В Налоговую службу также направляется декларация по установленной форме

Величина НДС при ввозе товаров в Россию из какой-либо другой страны ЕАЭС исчисляется по формуле:

НДС (ВВОЗ) = НБ * СТ, где:

НБ — налоговая база, которая соответствует стоимости ввезенных товаров по контракту, увеличенной на величину акцизов (если ввозимый товар — подакцизный);

СТ — ставка по налогу (10 или 18%).

Декларацию по товарам, импортированным из государства ЕАЭС, нужно сдать в ФНС до 20 числа месяца, что идет за тем, в котором соответствующие товары были ввезены в Россию. Документ предоставляется в электронном виде (с применением ЭЦП), если штат индивидуального предпринимателя — более 100 человек. Если величина штата меньше, то декларацию можно направить в ФНС в бумажном варианте.

Уплачивается налог за ввезенные из ЕАЭС товары не позднее крайнего срока сдачи декларации — то есть, также до 20 числа месяца, следующего за месяцем совершения сделки по импорту.

При ввозе товаров из стран, не входящих в ЕАЭС — пусть и ближнего зарубежья, НДС считается по другой формуле:

НДС (ВВОЗ) = (ТС + ТП + АКЦ) * СТ, где:

ТС — стоимость товара по контракту (таможенная стоимость);

ТП — пошлина на ввоз, установленная законом;

АКЦ — величина акциза (если ввозимый товар — подакцизный.

Платить НДС в данном случае нужно, в свою очередь, на счета Федеральной таможенной службы.

Декларация по товарам, ввезенным из страны, не входящей в ЕАЭС, направляется также в ФТС, причем, непосредственно при ввозе данных товаров. Правильное ее заполнение — залог успешного прохождения таможенного контроля.

Отметим, что законодательством РФ предусмотрено, фактически, 4 разных типа декларации, которая сдается на таможне:

- на товары;

- на транзит;

- пассажирская;

- на транспортное средство.

ИП, импортирующему товар для бизнеса, нужно задействовать декларацию первого типа. При этом ее заполнение — не единственное условие успешного прохождения таможни. К декларации может потребоваться приложить, в частности:

- договор с иностранным поставщиком;

- паспорт по сделке;

- инвойс;

- используемые разрешительные документы;

- страховку;

- квитанции.

Это не исчерпывающий перечень — сотрудники ФТС могут в порядке, предусмотренном законодательством, запросить у импортера другие документы по сделке.

Декларация может быть сдана как в бумажном варианте (с приложением ее электронной копии) так и в электронном (с использованием ЭЦП).

В течение пары часов после получения декларации сотрудники ФТС зарегистрируют ее в государственных реестрах, проверят прилагаемые документы и примут решение по поводу допуска товара на территорию России.

Следующая разновидность НДС — налог, уплачиваемый при импорте услуг из-за рубежа. Пример импортированной услуги — проведение зарубежным поставщиком платной настройки оборудования, которое ввозится индивидуальным предпринимателем в Россию.

Примечательно, что при импорте услуг ИП рассматривается не как плательщик НДС, а как налоговый агент иностранного поставщика данных услуг. Главное условие здесь — реализация услуг на территории России. При этом НДС удерживается из суммы по контракту с иностранным поставщиком — он получает оплату за свою услугу за минусом российского налога на добавленную стоимость.

НДС при ввозе услуг должен быть уплачен в бюджет в момент перечисления денежных средств иностранному поставщику за соответствующие услуги. Декларация по НДС за импортированные услуги, вне зависимости от того, из какого государства они получены, направляется в ФНС — до 25 числа месяца, что идет за кварталом, в котором услуги оплачены.

Можно отметить, что НДС, уплаченный в бюджет при ввозе товаров или услуг, может быть, как и тот налог, что перечисляется государству в рамках внутрироссийских поставок, принят индивидуальным предпринимателем к вычету. Однако для реализации права на такой вычет ИП нужно иметь на руках документы, подтверждающие уплату соответствующей разновидности налога.

Что такое НДС?

НДС – это косвенный налог, которым облагаются как товары, так и услуги. Высчитывается он в качестве надбавочной стоимости, выплачивается со стоимости услуги или операции конечным потребителем в пользу бюджета страны. Особенностью данного налога является тот факт, что поступление налога возможно еще на этапах производства. Если говорить об услугах, он формируется и из тех операций, что являются оказанными в процессе производства конечного результата, оставаясь актуальными на всех стадиях. Основная ставка для НДС составляет 18 процентов, также российское законодательство предполагает возможность пользования пониженной ставкой в 10 процентов, или нулевой ставкой, а также полным освобождением.

Дополнительная информация

НДС имеет некоторые общие черты с налогом с оборота или с продаж, его также добавляют к общей стоимости услуги. Однако есть в этом отношении и существенные различия. Так, продавец услуг, за которые покупатель платит НДС, включенный в общую стоимость, может вычесть из уплаченной покупателем суммы те цифры, которые были выплачены тем же налогом поставщику.

Налог остается косвенным, он платится именно покупателем. Платежные бумаги требуют отдельного оформления НДС на услуги и операции, для этого отводится специальная строка. В целом, данный вариант системы налогообложения сформирован для достижения сразу нескольких целей:

- Распределение процесса уплаты налога между стадиями производства, коммерции, исключая при этом риск многократного взимания и переплат, которые могут стать очень серьезными.

- Распределение обязанности между несколькими плательщиками, снятие рисков неуплаты. Специфика налогообложения в этом плане такова, что необходимая сумма все равно будет снята для бюджета, даже если кто-то из участников процесса уклоняется от налогов. Уход возможен только при использовании сложнейших схем.

- Получение косвенного налога исключает национальные, это удобно в рамках существующей экономической ситуации.

Элементы НДС

Объектами налогообложения НДС являются:

- реализация товаров, работ, услуг на территории России, передача имущественных прав (право требования долга, интеллектуальные права, арендные права, право постоянного пользования земельным участком и др.), а также безвозмездная передача права собственности на товары, результаты работ и оказания услуг. Ряд операций, указанных в пункте 2 статьи 146 НК РФ, не признаются объектами налогообложения НДС;

- выполнение строительно-монтажных работ для собственного потребления;

- передача для собственных нужд товаров, работ, услуги, расходы на которые не учитываются при расчете налога на прибыль;

- ввоз (импорт) товаров на территорию РФ.

Не облагаются НДС товары и услуги, перечисленные в статье 149 НК РФ. Среди них есть социально значимые, такие как: реализация некоторых медицинских товаров и услуг; услуги по уходу за больными и детьми; реализация предметов религиозного назначения; услуги по перевозке пассажиров; образовательные услуги и т.д. Кроме того, это услуги на рынке ценных бумаг; банковские операции; услуги страховщиков; адвокатские услуги; реализация жилых домов и помещений; коммунальные услуги.

Налоговая ставка НДС может быть равна 0%, 10% и 20%. Есть еще понятие «расчетных ставок», равных 10/110 или 20/120. Их используют при операциях, указанных в пункте 4 статьи 164 НК РФ, например, при получении предоплаты за товары, работы, услуги. Все ситуации, при которых применяются определенные налоговые ставки, приводятся в статье 164 НК РФ.

По нулевой налоговой ставке облагаются операции экспорта; трубопроводный транспорт нефти и газа; передача электроэнергии; перевозки железнодорожным, воздушным и водным транспортом. По 10% ставке – некоторые продовольственные товары; большинство товаров для детей; лекарства и медицинские изделия, не входящие в перечень важнейших и жизненно необходимых; племенной скот. Для всех остальных товаров, работ, услуг действует ставка НДС в 20%.

Налоговая база по НДС в общем случае равна стоимости реализуемых товаров, работ, услуг, с учетом акцизов для подакцизных товаров (ст.154 НК РФ). При этом в статьях со 155 по 162.1 НК РФ приводятся подробности для определения налоговой базы отдельно для разных случаев:

- передача имущественных прав (ст. 155);

- доход по договорам поручения, комиссии или агентскому (ст. 156);

- при оказании услуг перевозок и услуг международной связи (ст. 157);

- реализация предприятия как имущественного комплекса (ст. 158);

- выполнение СМР и передача товаров (выполнению работ, оказанию услуг) для собственных нужд (ст. 159);

- ввоз (импорт) товаров на территорию РФ (ст. 160);

- при реализации товаров (работ, услуг) на территории РФ налогоплательщиками – иностранными лицами (ст. 161);

- с учетом сумм, связанных с расчетами по оплате товаров, работ, услуг (ст. 162);

- при реорганизации организаций (ст. 162.1).

Налоговым периодом, то есть тем периодом времени, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате по НДС, является квартал.

Плательщиками НДС признаются российские организации и индивидуальные предприниматели, а также те, кто перемещает товары через таможенную границу, то есть, импортеры и экспортеры. Не платят НДС налогоплательщики, работающие на специальных налоговых режимах: УСН, ЕСХН, ПСН (кроме случаев, когда они ввозят товар на территорию РФ), и участники проекта «Сколково».

Кроме того, могут получить освобождение от уплаты НДС налогоплательщики, которые отвечают требованиям статьи 145 НК РФ: сумма выручки от реализации товаров, работ, услуг за три предыдущих месяцев без учета НДС не превысила двух млн. рублей. Освобождение не распространяется на ИП и организации, реализующие подакцизные товары.

Налоговый маневр в IT отрасли

31 июля 2020 года был подписан закон о «налоговом маневре в IT отрасли» (). Этот закон говорит о льготах по налогу на прибыль и страховым взносам, но вводит также ограничение на реализацию ПО и услуг по разработке без обложения НДС. Насчет этого в одно время поднялся большой шум в комьюнити IT-предпринимателей. Однако с НДС не все так просто, мы это разберем ниже.

Льготы, которые сможет применять IT-компания с 2021 года:

- Снижение страховых взносов до 7,6% вместо (пункт 5 (б) статьи 1 №265-ФЗ от 31.07.2020) ~15%, как у обычных компаний (пункт 9 (а, б) статьи 2 №102-ФЗ от 01.04.2020). Льгота распространяется на всех сотрудников, от уборщиц до генерального директора.

- Снижение налога на прибыль до 3% вместо 20% для IT-компаний на общей системе налогообложения.

- Льгота по освобождению реализации от НДС работает, если организация внесет свое ПО и базы данных в единый реестр российских программ для электронных вычислительных машин и баз данных.

Подробнее рассмотрим вопрос с НДС.

Льгота по НДС регулируется п.п. 26 п. 2 ст. 149 НК РФ. До 31.12.2020 формулировка закона позволяет не облагать НДС реализацию от предоставления прав на использование ПО и при продаже исключительных прав на это ПО.

Если перевести на понятный язык, то до 31 декабря 2020 года любая компания, которая разрабатывает программный IT-сервис и предоставляет доступ в этот сервис по , может не облагать эту реализацию НДС. То же самое касается компаний, которые ведут разработку на заказ, только в их случае нужно передавать на использование ПО (по сути передача интеллектуальной собственности).

С 01.01.2021, чтобы воспользоваться этой льготой, потребуется включить разработанное ПО и базы данных в единый реестр российских программ для электронных вычислительных машин и баз данных (). Это будет дополнительное бюрократическое препятствие для получения льготы IT-компанией, особенно для компаний, которые осуществляют заказную разработку (аутсорсинг).

В этом законе отдельно отмечается, что льготой не смогут воспользоваться площадки, которые дают возможность рекламного размещения (например, рекламная площадка желтого поисковика).

Дополнительные особенности работы с этим «льготным НДС»:

- IT-компания, работающая на ОСН (общей системе налогообложения) и реализующая свое ПО с помощью этой льготы без НДС, не сможет принять входящий НДС к вычету, который был направлен на эту реализацию (п. 1 ст. 171 НК РФ, ). Если компания для разработки ПО пользовалась услугами и товарами подрядчиков с НДС, то она не сможет принять к вычету этот НДС от подрядчика.

- Однако в этом случае (пункт 1) компания на ОСН сможет учесть размер НДС в стоимости товаров и услуг, тем самым уменьшив налог на прибыль (п.п. 1 п. 2 ст. 170 НК РФ). Например, компания купила услугу у поставщика на ОСН за 120 рублей, в том числе 20 рублей НДС. Если реализация компании не облагается НДС, то организация примет в расходы 120 рублей (100 рублей стоимость услуг, 20 рублей НДС). Если организация облагает реализацию НДС, то организация примет в расходы 100 рублей (только стоимость товара), а НДС примет к вычету.

- Если покупателем IT-компании является компания на ОСН, которая требует входящий НДС, чтобы принять его к вычету, то IT-компания должна выставить реализацию с НДС по 20% ставке. Иначе покупатель не сможет принять НДС к вычету (отсылка к первому пункту).

- Если покупателем IT-компании является компания на УСН и IT-компания не будет пользоваться льготой (будет выставлять реализацию с 20% НДС), то в этом случае покупателю не будет выгодно сотрудничать с такой компанией, потому что она не сможет принять НДС к вычету. Если же IT-компания будет использовать льготу, то предложение для покупателя на УСН будет таким же, как от других подрядчиков на УСН.

Если подытожить, то:

- Небольшие IT-компании в основном работают на УСН 6% или УСН 15%, поэтому маневр в НДС и по налогу на прибыль их будет мало касаться.

- IT-компании, которые работают на ОСН — это в основном крупные IT-компании, работающие с крупными заказчиками, которые так же на ОСН. Они, скорее всего, вообще не применяют эту льготу, чтобы давать НДС к вычету для своих покупателей.

- Компании на ОСН, которые оказывали услуги по разработке сайта для подрядчиков на УСН, не смогут применять льготу, потому что не смогут зарегистрировать сайт в реестре.

Так что нельзя однозначно сказать, что условное «лишение льготы по НДС» значительно увеличит налоговую нагрузку компании на ОСН или отвернет множество клиентов. Нужно считать.

Ниже приведена с размером ставок до 2021 и после 2021 года.

Код ОКПД2 в перечне: освобождение от уплаты НДС или ставка 10%

Какое отношение код ОКПД2 имеет к НДС? Оказывается, код товарных группировок может помочь налогоплательщику не платить налог с некоторых видов товаров. Разберемся по порядку.

Налог на добавленную стоимость – косвенный налог федерального уровня, исчисляемый со стоимости товара (работ, услуг, имущественных прав) при реализации продавцом покупателю.

При этом согласно п. 1 ст. 146 НК РФ объектом налогообложения НДС являются операции по реализации товаров (работ, услуг), имущественных прав на территории РФ, в том числе их безвозмездная передача и ввоз товаров на территорию РФ (импорт); выполнение строительно-монтажных работ для собственного потребления; передача товаров (работ, услуг) для собственных нужд, расходы по которым не принимаются к вычету при исчислении налога на прибыль организаций.

В свою очередь, в отношении налога законодательно предусмотрены некоторые послабления: освобождение от исполнения обязанностей плательщиков НДС (ст. 145, п. 2 ст. 346.11 НК РФ и проч.); операции, не образующие объекта налогообложения (п. 2 ст. 146 НК РФ); льготные операции (ст. 149 НК РФ); право уменьшить общую сумму налога на налоговые вычеты (п. 171 НК РФ); пониженная ставка налога (ст. 164 НК РФ); возмещение НДС (ст. 176 НК РФ).

Рассмотрим те из них, где имеется отсылка к кодам ОКПД2.

Обращаем внимание. В данной статье не рассматривается влияние кода ОКПД2 на применение специальных налоговых режимов, при которых организации не признаются плательщиками НДС

Напомним, что Общероссийский классификатор продукции по видам экономической деятельности (ОКПД 2) ОК 034-2014 (КПЕС 2008), приятный и введенный в действие приказом Росстандарта от 31.01.2014г. № 14-ст, действует с 01.01.2017г. с правом досрочного применения в правоотношениях, возникших с 01.01.2014г. Документ входит в состав национальной системы стандартизации Российской Федерации и предназначен для обеспечения информационной поддержки задач, связанных в том числе с налогообложением.

Объектами классификации в ОКПД2 является продукция (услуги, работы) и каждой отдельной группировке соответствует свой код ОКПД2 с учетом иерархического метода классификации и последовательного метода кодирования, заложенного в классификаторе, что позволяет законодателю использовать документ для выделения объектов, подлежащих льготированию.

Отметим четыре группировки товаров, поименованных в соответствующих перечнях Правительства Российской Федерации по коду ОКПД2, как изделия, к которым применяется налоговая преференция по НДС:

Важно. Для применения перечисленных преференций недостаточно наличие товара в перечне

Необходимо соблюсти дополнительные условия, предусмотренные законодателем. Например, освобождение от налогообложения НДС при ввозе и реализации на территории РФ продукции животноводства возможно при наличии у налогоплательщика племенного свидетельства, выданного в соответствии с Федеральным законом от 03.08.1995г. № 123-ФЗ «О племенном животноводстве», медицинских изделий – при наличии регистрационного удостоверения с указанием кода ОКП (ОКПД2), включенного в Перечень № 1042 (письмо Минфина России от 23.01.2019г. № 03-07-11/3360). В отношении продовольственных товаров Минфин указал, что присвоение продукции кода по ОКПД2 должно подтверждаться имеющейся документацией на эту продукцию, в том числе декларациями (сертификатами) о соответствии, принятыми в соответствии с Федеральным законом от 27.12.2002г. № 184-ФЗ «О техническом регулировании» (письмо Минфина РФ от 29.03.2019г. № 03-07-11/21729).

Какие требуются бумаги

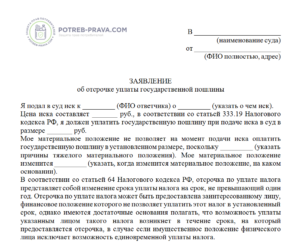

Всякий индивидуальный предприниматель или предприятие, чтобы быть избавленными от уплаты НДС, должны предоставить с ИФНС пакет документации:

- письменное уведомление, формат которого строго определен;

- журнал (и копию) контроля за движением счетов-фактур;

- выписку из книги учета продаж/покупок, кроме того, выписки из бухгалтерского баланса (для юрлица), из книги учета доходов/ расходов предпринимателям.

Законодательно установлено, что бумаги в инспекцию должны быть переданы до 20-го числа месяца, начиная с которого предприятие /ИП налог платить не будут.

Особенности для индивидуальных предпринимателей

Условия, при которых бизнесмены могут применить льготы, не отличаются от тех, что выдвигаются для предприятий. Они вправе выбрать для себя наиболее подходящий режим налогообложения. Если предприниматель выберет общий, то станет уплачивать НДС, а значит, сможет пользоваться льготами, если нет оснований против этого.

Теперь с 2017 года они также обязаны подавать декларацию по НДС электронно (даже если она нулевая), как любая организация со среднесписочной численностью до 100 человек. В состав декларации включается также и журнал учета выданных и полученных счетов-фактур.

Особенности для малых предприятий

Справочно: к этой категории относятся субъекты хозяйственной деятельности, численность работников которых не более 100 человек. Как раз такие организации наделяются государством многими налоговыми послаблениями, среди которых есть и льготы по уплате НДС. А сам процесс оформления этих привилегий имеет определенную специфику.

К примеру, они обладают правом на ускоренную амортизацию основных активов, а это влечет за собой уменьшение базы по налогообложению прибыли, равно как и НДС.

В большинстве своем МП пользуются льготными схемами налогообложения и, в зависимости от сферы деятельности, НДС платить сосем не обязаны. Но это не означает, что нет ситуаций, когда платить НДС им приходится все равно, например, малое предприятие – налоговый агент, когда вне зависимости от избранной системы обложения уплачивается налог на добавленную стоимость.

Особенности для строительных организаций

Если компания является дольщиком при постройке объекта, ей предоставляется право использования льготы по НДС. Конечно, это невозможно сделать, если не будут предъявлены документы с указанием:

- числа возводимых зданий на определенную дату;

- списка общего имущества многоэтажки;

- цели, достигнуть которую возможно при использовании нежилых площадей в строящемся многоэтажном здании;

- перечня помещений разного назначения: жилых, административных, производственных и т. д.

Действие второе – промежуточные итоги.

Подводя итог указанным спорам применительно к НДС, Пленум ВАС напомнил, что при применении названной нормы судам необходимо принимать во внимание определение понятия «налоговая льгота», данное в НК РФ, согласно которому льготами по налогам признаются предоставляемые отдельным категориям налогоплательщиков преимущества по сравнению с другими налогоплательщиками. В связи с этим действие НК РФ распространяется на те из перечисленных в ст

149 НК РФ основания освобождения от налогообложения, которые по своему характеру отвечают понятию налоговой льготы. Так, например, пп. 5 п. 2 названной статьи устанавливается налоговая льгота в отношении столовых образовательных и медицинских организаций, пп. 1 п. 3 – в отношении религиозных организаций, пп. 2 п. 3 – в отношении общественных организаций инвалидов, пп. 14 п. 3 – в отношении коллегий адвокатов, адвокатских бюро и адвокатских палат

В связи с этим действие НК РФ распространяется на те из перечисленных в ст. 149 НК РФ основания освобождения от налогообложения, которые по своему характеру отвечают понятию налоговой льготы. Так, например, пп. 5 п. 2 названной статьи устанавливается налоговая льгота в отношении столовых образовательных и медицинских организаций, пп. 1 п. 3 – в отношении религиозных организаций, пп. 2 п. 3 – в отношении общественных организаций инвалидов, пп. 14 п. 3 – в отношении коллегий адвокатов, адвокатских бюро и адвокатских палат.

Вместе с тем со ссылкой на положения НК РФ у налогоплательщиков не могут быть истребованы документы по операциям, не являющимся объектом налогообложения ( НК РФ) или освобождаемым от налогообложения на основании ст. 149 НК РФ, когда освобождение не имеет своей целью предоставление определенной категории лиц преимуществ по сравнению с другими лицами, совершающими такие же операции, а представляет собой специальные правила налогообложения соответствующих операций (п. 14 Постановления Пленума ВАС РФ от 30.05.2014 № 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость»).

Иными словами, если ст. 149 НК РФ освобождается какая либо операция от обложения НДС одинаково для всех совершающих ее лиц, то подобное освобождение не является льготой. И это важный аспект. Самым очевидным примером такой нельготы считается освобождение от обложения НДС процентов по займам в денежной форме и с ценными бумагами ( НК РФ). Важным в названном постановлении было также косвенное указание на то, что сам по себе факт отражения в разд. 7 налоговой декларации по НДС каких то операций, не облагаемых НДС по иным основаниям, чем ст. 149 НК РФ, например не признаваемых объектом налогообложения в соответствии с НК РФ, не дает права налоговым органам требовать у налогоплательщиков документы, подтверждающие обоснованность необложения в установленном для подтверждения льгот порядке.

Тут уместно напомнить, что в разд. 7 налоговой декларации должны показываться не все не облагаемые НДС доходы (что еще иногда требуют налоговые инспекторы), например суммы, поступившие в погашение долговых ценных бумаг – векселей и облигаций, а лишь доходы, полученные от тех операций, которые прямо названы в заглавии данного раздела.

А в связи с подчеркиванием Пленумом ВАС необходимости руководствоваться ст

56 НК РФ следует обратить внимание, что согласно ее п. 2 важным квалифицирующим признаком льготы является право налогоплательщика отказаться от использования льготы либо приостановить ее использование на один или несколько налоговых периодов, если иное не предусмотрено НК РФ

Если не принять во внимание «если», то может показаться, что вся норма п. 2 ст. 149 не признается льготой, поскольку от отраженного в ней освобождения от обложения НДС нельзя отказаться ( НК РФ). Тем не менее это не так, и приводимые Пленумом ВАС примеры льготы из п. 2 ст. 149 совершенно правомерны, поскольку в данном случае «иное» в виде невозможности отказа от льготы установлено, как и предписывает НК РФ, самим кодексом. Но запомнить указанный квалифицирующий признак льготы необходимо – он еще понадобится нам в дальнейшем.

И разумеется, вопрос о рамках полномочий налоговых органов запрашивать у налогоплательщика документы, подтверждающие льготы, не ограничивается только НДС – из налогов, которых он, безусловно, касается, можно назвать как минимум еще и налог на имущество.