Как оплачивается командировка на один день?

Содержание:

- Распоряжение на командировку

- Командировка на один день: особенности

- НДФЛ с командировочных

- Особенности командировки на один день

- Правила оформления сотрудника в командировку: формы Т-10 и Т-10а

- Что стало?

- Средний заработок: меньше или больше?

- Бухгалтерский учет при ОСНО и УСН однодневных командировок

- Длительность командировки

- Как оплачивать суточные

- Командировочные выплаты

- Деловые поездки менеджеров по продажам

- Информация в документах

- НДФЛ и страховые взносы с суточных

- Суточные при командировке на один день

- Как оформить командировку на один день?

Распоряжение на командировку

Чтобы подтвердить факт состоявшейся командировки фактически у бухгалтеров остается всего несколько документов. Как и прежде важнейшим актом для подтверждения факта направления в командировку является распорядительный документ, изданный руководством. В зависимости от принятой учетной политики он издается либо по унифицированным формам, либо по разработанным компанией собственным распорядительным формулярам.

Компаниям, отказавшимся ввиду необязательности применения от командировочного удостоверения,рекомендуем в распоряжении на командировку максимально прописать все, что касается намеченного мероприятия.

Независимо от того, какими формулярами для издания распоряжения о предстоящей командировке пользуется компания, очевидно, что ряд сведений в нем должен быть указан непременно. Так, в такой документ нужно включить следующие данные, помимо общепринятых для приказов и/или распоряжений реквизитов:

- ФИО командированного лица с указанием его должности;

- место, куда направлено это лицо;

- период для выполнения служебной поездки;

- цель поручения.

Также в приказе желательно обозначить, каким образом командированное лицо (КЛ) попадет в место исполнения служебного задания и вернется оттуда, и каким транспортомему разрешено будет воспользоваться:

- служебным;

- общественным;

- личным.

Командировка на один день: особенности

Однодневной считается поездка по служебным делам по заданию руководства в населенный пункт, находящийся в близлежащей местности, из которой реально вернуться в тот же день.

Процедура оформления направления в командировку на один день ничем не отличается от направления в многодневную поездку по рабочим делам. А вот оплата однодневных командировок имеет ряд особенностей, описание которых для большей наглядности сведено в таблицу ниже.

| день командировки | оплата | что возмещается | особенности |

| рабочий | в размере среднего заработка | проездные документы и прочие расходы, выполненные по заданию руководства в служебных целях | суточные внутри страны не оплачиваются;

суточные при зарубежных поездках оплачиваются в размере ½ от установленных локальным нормативным актом организации для загранкомандировок |

| выходной (праздник) | за работу в выходной и/или праздник |

НДФЛ с командировочных

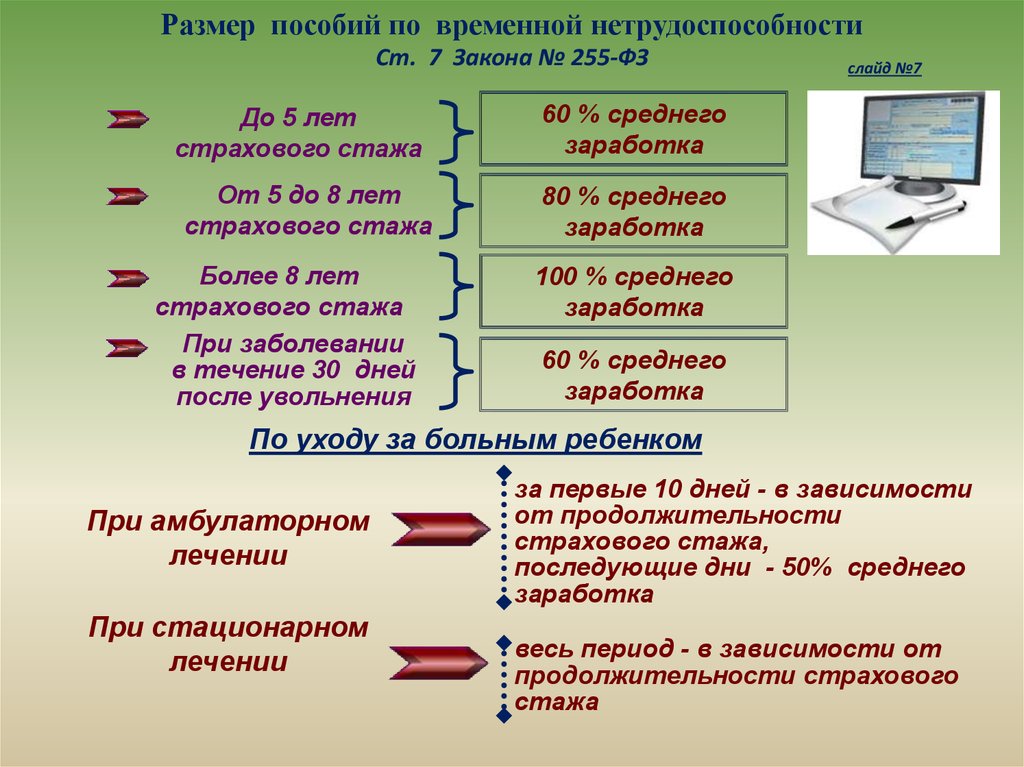

Налогом на доходы физических лиц не облагаются все виды установленных действующим законодательством компенсаций, связанных с исполнением работником своих трудовых обязанностей (п. 3 ст. 217 НК РФ). Это правило распространяется и на возмещение командировочных расходов, в том числе на выплату суточных Правда, суточные освобождаются от НДФЛ не в полном размере, а в пределах лимита: не более 700 руб. за каждый день нахождения в командировке на территории РФ и не более 2,5 тыс. руб. за каждый день нахождения в заграничной командировке.

Положены ли суточные при командировке на один день?

Помимо Трудового кодекса оплата командировочных расходов регламентирована Положением об особенностях направления работников в служебные командировки, утвержденным постановлением Пра-вительства РФ от 13.10.08 № 749. Данный нормативный документ не обязывает компанию выплачивать суточные, если работник возвращается домой в тот же день, когда он был направлен в командировку (п. 11).

Особенности командировки на один день

Однодневная служебная поездка — это отправление сотрудника в населенный пункт, из которого можно вернуться обратно к постоянному месту жительства. Окончательные цели по каждодневному возвращению определяются руководителями организации:

- Дальность населенного пункта — от рабочего места до командировочного;

- Насколько развито транспортное сообщение между двумя населенными пунктами;

- Можно ли выполнять задание качественно в течение короткого времени;

- Имеет ли право работник вернуться домой для того, чтобы отдохнуть и на следующий день вернуться обратно к своему служебному заданию.

Как оформить командировку на один день?

Оформление однодневной командировки осуществляется аналогично оформлению любой другой служебной поездки. Для начала нужно определиться с пакетом документов, которые необходимы. Итак, процесс оформления происходит следующим образом:

- Сначала руководитель отделения докладывает работодателю о том, что необходимо направить сотрудника в командировку.

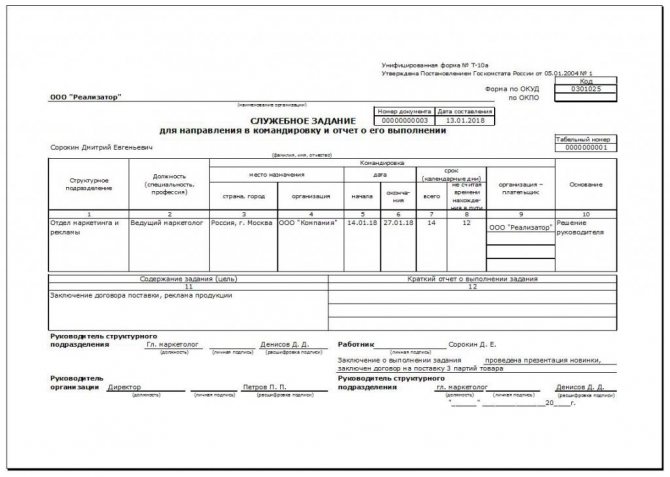

- Если он соглашается с этим решением, составляется задание на поездку. Документ имеет стандартную форму под номером Т-10а. В нем указаны основные цели служебной поездки.

- Затем составляется приказ от имени руководителя по форме номер Т-9. Приказы утверждаются таким же постановлением, как и форма по служебному заданию. Если оформляется однодневная командировка, то возникают спорные ситуации. Обычно речь идет о необходимости создания удостоверения для служебной поездки. Если сотрудник оформляется в командировку на один день, в этом документе нет никакой необходимости. Конечно, только в том случае, если есть приказ, согласно которому сотрудник направляется в служебную поездку для выполнения приказа.

Начисляются ли суточные за один день командировки?

Кроме Трудового кодекса оплата командировочных расходов определяется особенностями направления сотрудников в служебные поездки, которые утверждаются текущим постановлением правительства Российской Федерации под номером 749. Этот нормативный документ не обязывает дополнительно выплачивать суточные, если сотрудник в этот же день возвращается домой.

По этой причине, если работник направляется в служебную поездку со сроком один день, выплата суточных не считается обязательной. Это означает, что если направить сотрудника в компанию, откуда он постоянно возвращается домой, выплаты таковыми не являются.

Положения о том, что оплата при однодневных командировках не включает суточные, нужно соблюдать в качестве обложения подобной оплаты со страховыми взносами. Во время проверки подобные органы будут настаивать на обложении суточных, если они таковыми не являются в виде выплат, которые определены текущим трудовым законодательством.

Кроме того, сотруднику нужно возмещать любые расходы, которые связаны с работой в другой компании. Но только в том случае, если руководитель дал на них согласие и предусмотрел на основании локальных нормативных актах. Об этом гласит .

Денежные средства оплачиваются компанией за служебную поездку. Хоть они и не являются суточными, однако представляют собой возмещение расходов, которые касаются выполнения трудовых обязанностей вне основного рабочего места. Эти средства не могут быть признаны доходом или выгодой с экономической точки зрения. Поэтому они не облагаются налогом на доходы физических лиц.

Правила оформления сотрудника в командировку: формы Т-10 и Т-10а

С 2015 года применение командировочных удостоверений и служебных заданий не является обязательным (постановление Правительства РФ от 29.12.2014 № 1595). Достаточными будут действия по оформлению распоряжения (приказа) руководителя о направлении в служебную поездку и предоставлению работником авансового отчета о командировке, которым будут подтверждены даты фактического пребывания в ней.

О том, как оформляют такое распоряжение, читайте в материале «Унифицированная форма № Т-9 — приказ на командировку».

Однако организация вправе оформлять командировочное удостоверение и служебное задание, если считает это нужным.

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению командировки:

Рассмотрим алгоритм действий по оформлению полного пакета документов на командировку на примере.

Менеджера отдела закупок ООО «Виват» Сафонова К. Е. (компания находится в Тамбове) требуется отправить в командировку в Курск в ООО «Яров» для обсуждения сделки по закупке необходимых для производства материалов. На месте он должен познакомиться с поставщиком, оценить его возможности и мощности, чтобы в дальнейшем была обеспечена бесперебойная поставка нужного сырья. Задание на командировку также оформляют в виде документа — для этого можно воспользоваться унифицированной формой Т-10а.

Оформлением командировки обычно занимается кадровая служба (или сотрудник, отвечающий за кадровые вопросы). Делает она это на основании приказа о направлении в командировку. В качестве бланка удостоверения на командировку используется форма Т-10. Кадровик заполняет лицевую сторону формы, где указывает Ф. И. О. командируемого, его должность, место командировки и документ-основание (приказ) для оформления командировочного удостоверения.

Оформленное удостоверение на командировку нужно передать менеджеру Сафонову К. Е. и сделать на оборотной стороне бланка отметку о дате его выбытия из компании ООО «Виват». Отметка о выбытии заверяется штампом (печатью).

Что касается оборотной стороны бланка, то она будет заполняться уже в ходе командировки. По прибытии в ООО «Яров» нужно будет сделать отметку: принимающая сторона укажет дату прибытия и поставит штамп (печать). По окончании командировки на оборотной стороне формы там же сделают еще одну отметку, где приведут дату убытия из ООО «Яров», и эта отметка также будет заверена штампом (печатью).

Если в удостоверении на командировку у сотрудника стоит задача посетить несколько организаций, то отметка о прибытии и выбытии делается в каждой из них.

По возвращении из командировки менеджер Сафонов К. Е. сдаст в бухгалтерскую службу удостоверение на командировку, заполненный бланк служебного задания с отметкой руководителя подразделения о его выполнении и авансовый отчет со всеми документами, подтверждающими произведенные им расходы.

Само командировочное удостоверение подтверждением расходов не будет. Подробнее об этом читайте в материале «Расходы на проезд в командировку нельзя подтвердить командировочным удостоверением».

Что стало?

Постановлением N 1595 внесены изменения в Постановление Правительства РФ от 13.10.2008 N 749 «Об особенностях направления работников в служебные командировки», т.е. фактически в базовый нормативный правовой акт о командировании — в Положение об особенностях направления работников в служебные командировки (далее — Положение). Изменения прежде всего затронули состав необходимых и достаточных документов.

В соответствии с Положением срок командировки день выезда и день приезда по-прежнему определяются работодателем, подтверждается необходимость финансовой отчетности о командировке. Но вот комплексная и интегрированная функция доказательства по документам целей и обоснованности командирования оказалась нарушенной.

Положение в новой редакции (п. 7) четко устанавливает, что «фактический срок пребывания работника в месте командировки определяется по проездным документам, представляемым работником по возвращении из командировки». Но если работник использовал личный транспорт для проезда в место командировки, то фактический срок пребывания он должен указать в служебной записке одновременно с оправдательными документами, подтверждающими использование личного транспорта (путевым листом, счетами, квитанциями, кассовыми чеками).

По возвращении из командировки (п. 26 Положения) работник обязан в течение 3 дней представить работодателю авансовый отчет об израсходованных в связи с командировкой суммах, произвести окончательный расчет по денежному авансу на командировочные расходы и представить документы о фактических расходах, связанных с командировкой.

Из п. 26 ранее действовавшей версии Положения исключены (очевидно, с целью пресловутой оптимизации документооборота, к которой подошли не с начала, а с конца процесса):

- командировочное удостоверение, оформленное надлежащим образом;

- отчет о выполненной работе в командировке, согласованный с руководителем структурного подразделения работодателя.

Конечно, типовые формы унифицированной системы первичной учетной документации ныне не являются обязательными, но форма N Т-10а, которую все давно используют, представляет собой одновременно план и отчет (в названии формы значится: «служебное задание для направления в командировку и отчет о его выполнении»). Если необходимость отчета исключена, то встает вопрос о применении первой части формы, т.е. служебного задания, плана командировки.

К сведению. На практике организации по-прежнему целиком используют типовую форму N Т-10а, поскольку утвердили ее как собственную применяемую форму, только снизив в настоящее время уровень подписания и фактического утверждения отчета до уровня подписи руководителя структурного подразделения. Логика проста: тот руководитель подразделения, который сформулировал цели командировки и подписал соответствующий документ, подтверждает достижение этих целей (принимает отчет, подписывая его).

Служебное задание или план командировки по-прежнему необходимы как основание для издания приказа, но каким должен быть документ, как он должен быть оформлен, покажет будущий опыт проверок, в том числе налоговых.

В Положении (п. 8) подтверждено, что уполномоченным федеральным органом исполнительной власти, который определяет порядок и формы учета работников в процессе их командирования, является Минтруд России. Постановление N 1595 вступило в силу, но одномоментного изменения Приказа N 739н не произошло. Действующий Приказ Минздравсоцразвития России уполномоченным в настоящее время органом — Минтрудом России — не изменен

При отмене командировочных удостоверений, по-видимому, никто не обратил внимание, что обязательность ведения журнала учета работников, выбывающих в служебные командировки из командирующей организации, и журнала учета работников, прибывших в организацию, в которую они командированы, остается. Первый журнал при наличии зарегистрированного приказа о направлении в командировку и отмене командировочного удостоверения действительно утрачивает свое значение

А о втором журнале, который прежде всего подтверждает факт прибытия в командировку в соответствии с ее целями, а не только даты и срок, никаких новых регламентирующих норм нет. И если даты прибытия и выбытия теперь подтверждаются проездными документами (Постановление N 1595), то для подтверждения цели и обоснованности командировки требуется изменение формы журнала о прибывших в командировку (как это можно сделать, показано в примере 1).

Пример 1. Как можно модифицировать форму журнала прибывших в командировку (дополнительные графы 6 — 8).

Средний заработок: меньше или больше?

Согласно ст. 167 ТК РФ, за работником сохраняется средний заработок в день командировки. Однако у работодателя может возникнуть вопрос, как считать — всегда по среднему заработку, или оплачивать день отсутствия исходя из расчетов за конкретный месяц?

По умолчанию расчет за однодневную командировку ведется согласно правительственному Постановлению №922 от 24/12/07 г. Документ регламентирует порядок исчисления средней заработной платы (определение расчетного периода, исчисление среднедневного заработка). Однако если работник был на больничном долгий срок или по другой, указанной в ТК РФ, причине, отсутствовал на работе в предшествующий год, его средний заработок, по сравнению с текущей тарифной ставкой, расчетом по окладу за месяц, может быть ниже.

Тогда работнику нужно произвести доплату (Минтруд, письмо №14-1/ООГ-7105 от 3/08/16 г.). Чиновники настаивают, что такая возможность для «пострадавших» сотрудников должна быть прописана в ЛНА.

Пример (данные взяты условно). Сотрудник, направленный в однодневную командировку, предшествующий перед ней год был в очередном отпуске, затем взял отпуск за свой счет и, кроме того, болел. Его средний заработок за день составил 1500 рублей. Среднедневной размер оплаты за месяц командировки, исходя из оклада сотрудника, составил 1600 рублей. Согласно Положению о командировках, ему будет оплачен день отсутствия в связи с рабочей поездкой в размере 1600 рублей.

Если дневной размер оплаты при тех же условиях меньше, например, 1400 рублей, работнику начислят 1500 рублей.

Тезисно

- Алгоритм оформления однодневной командировки такой же, как и многодневной.

- Различие в выплатах по командировке – в суточных. Они не выплачиваются работнику, откомандированному на один день, если поездка осуществляется по России.

- Судебная практика здесь разнообразна. Часть судей, в том числе ВС РФ, придерживается мнения, что суточные за однодневную командировку могут иметь место в затратах, если прописаны в ЛНА. Лимит по суточным (не облагается налогом на доходы) – 700 руб./сут.

- Однодневная командировка за границу дает право на суточные в размере 1⁄2 установленной в организации нормы.

- Суточные в размере до 2500 рублей при поездках за границу не облагаются налогом.

Бухгалтерский учет при ОСНО и УСН однодневных командировок

Бухгалтерский учет однодневных командировок совпадает с учетом при обычных служебных поездках. Особенности налогового учета расходов на краткосрочные командировки при различных режимах налогообложения показаны в таблице ниже.

| ОСНО | УСН | |

| признаются на день утверждения авансового отчета | если работник отчитывается по сумме, которую получил до командировки,

то расходы признаются на день утверждения авансового отчета |

если расходы возмещаются после утверждения авансового отчета, то на дату такого возмещения. |

При этом общим для УСН и ОСНО являются следующие параметры:

1.. Для служебных выездов за рубеж:

- учет суточных до 2500 руб./сутки – нет НДФЛ,

- в пределах 50% от суточных, установленных локальным нормативом – не облагается СВ.

2.. При служебных выездах внутри нашей страны:

- учет выплаченных взамен суточных до 700 руб./сутки – нет НДФЛ;

- СВ начисляются на всю сумму выплаты взамен суточных.

Длительность командировки

Продолжительность служебного путешествия зависит от специфики деятельности компании и сложности выполняемого сотрудником поручения. Ранее в нормативной базе было закреплено, что максимальная продолжительность командировки не должна быть больше 40 (сорока) дней, для работников строительных организаций – до 12 месяцев. Сегодня максимальный срок, на который допустимо оформление командировочных, нормативно не закреплен.

Если командировка или дорога в пункт назначения попадает на праздники или выходные дни, сотруднику полагается двойная оплата за эти дни либо предоставление дополнительного отдыха за каждый выходной день.

Как оплачивать суточные

Суточные при однодневных командировках в 2020 году оплачиваются в особом порядке. Недопустимо производить оплату в соответствии с порядком, который действует для длительных СК.

Так, чиновники установили, что размер выплат напрямую зависит от страны:

- Зарубежная командировка 1 день: суточные 50 %. То есть если работник направлен за рубеж на один день, то ему оплатят 50 % от действующей нормы оплаты суточных в день.

- Российская командировка одним днем: суточные не оплачивают! При однодневной СК по России работодатель не обязан оплачивать суточные.

ВАЖНО!

Взамен суточных работнику могут быть возмещены иные расходы, произведенные в поездке. Например, траты на питание. Размер таких «замещающих» выплат не ограничены. Однако действуют исключения при налогообложении.

Чтобы не ошибиться, используйте памятку, как облагаются НДФЛ и страховыми взносами суточные при СК на один день:

|

Вид поездки |

НДФЛ |

Страховые взносы |

|---|---|---|

|

По России |

Сумма, превышающая 700 рублей, подлежит налогообложению в полном объеме. |

В полном объеме (Письмо Минфина от 02.10.2017 № 03-15-06/63950). |

|

За рубеж |

Сумма, превышающая 2500 рублей, облагается в полном объеме. Есть исключение! Взносы на травматизм не начисляются, если сумма выплат не превышает 50 % от утвержденного в учреждении лимита. Выплаты, превышающие 50 % лимит, подлежат обложению взносами на НС и ПЗ. |

Командировочные выплаты

Чтобы определить окончательную сумму командировочной выплаты, рассчитывается, сколько дней сотрудник пребывал в поездке. Учитывая это, идет расчет количества календарных дней, которые командируемый отработал бы на своей должности и получил среднюю заработную плату.

Средняя зарплата начисляется по предварительным подсчетам, берется ее размер за предыдущие 12 месяцев. Если заработок год назад был существенно меньше текущего, работодатель может в процессе выплаты командировочных компенсировать эту разницу. В этом случае он руководствуется коллективным соглашением, оформляются соответственные внутренние документы.

Частые командировки не должны повлиять на финансовый достаток сотрудника. Законодательством утверждены размеры суточных, на которые не распространяется НДФЛ. 700 рублей для поездок по территории РФ и 2500 рублей при выезде за границу. Дополнительный налог удерживается, если сумма оплаты выше этих цифр.

Деловые поездки менеджеров по продажам

Как оформить командировку сотрудника, ответственного за обслуживание клиентов и сбыт продукции? Перед менеджерами по продажам обычно ставятся четкие цели, выраженные в количественных показателях. От того, насколько качественно и результативно работник выполняет бизнес-план, зависят его заработки и перспективы карьерного роста.

Если сотруднику, ответственному за работу с клиентами, не удается выполнить главную задачу деловой поездки (совершить продажу), работодатель все равно желает получить максимум информации о потенциальном заказчике, перспективах сотрудничества с ним, а также о причинах, по которым не удалось заключить сделку.

Кроме того, руководителю компании, нацеленной на расширение клиентской базы, важно понимать, с кем из фирм-конкурентов сотрудничает потенциальный заказчик и на каких условиях заключены договора. Поэтому когда менеджер по продажам отправляется в командировку, перед ним ставят многоуровневую цель, включающую в себя задачи, касающиеся не только переговоров с заказчиком, но и сбору рыночной информации. Поэтому когда менеджер по продажам отправляется в командировку, перед ним ставят многоуровневую цель, включающую в себя задачи, касающиеся не только переговоров с заказчиком, но и сбору рыночной информации

Поэтому когда менеджер по продажам отправляется в командировку, перед ним ставят многоуровневую цель, включающую в себя задачи, касающиеся не только переговоров с заказчиком, но и сбору рыночной информации.

Основное служебное задание может звучать следующим образом:

- проведение переговоров и установление первичного контакта с ООО «Будущий клиент»;

- заключение договора на поставку материалов для ;

- расширение клиентской базы, изучение возможностей рынка г. Н-ска;

- участие в выставке «Стройматериалы сегодня» 01 августа 2016 г.;

- обмен опытом с менеджерами по продажам Западного филиала компании; участие в корпоративной конференции «Прибыльные сделки»;

- обучение новых сотрудников отдела сбыта Западного филиала;

- организация и проведение семинара «Успешная работа».

«Заключение контракта на поставку товара» — наиболее популярная цель командировок сотрудников, ответственных за работу с клиентами. Она может быть раскрыта в задачах:

- встреча с представителем отдела закупок ООО «Будущий заказчик», выявление и анализ потребностей;

- визит на предприятия-конкуренты ООО «Соперник 1» и АО «Соперник 2» качестве «тайного покупателя»: получение прайс-листов, сбор информации об условиях сотрудничества с заказчиками, составление отчета для отдела маркетинга, выявление сильных сторон ООО «Соперник 1» и АО «Соперник 2»;

- переговоры с начальником отдела закупок ООО «Будущий клиент», демонстрация образцов продукции, согласование условий контракта;

- встреча с генеральным директором ООО «Будущий клиент», подписание контракта.

По возвращении из поездки менеджер по продажам обязан представить отчет о выполнении каждой задачи и полученных результатах. К нему прилагаются протоколы проведенных переговоров, анализ потребностей потенциального клиента, материалы для маркетинговых исследований, копии коммерческих предложений, подписанный контракт (при наличии).

Аналогичным образом могут быть сформулированы цели командировки для начальника клиентского подразделения или директора департамента продаж.

Перед руководящим составом могут быть поставлены и такие задачи:

- проведение внутрифирменного аудита сделок по реализации,

- контроль за работой филиала компании,

- участие в собрании Комитета по улучшению качества обслуживания клиентов,

- предоставление отчета о продажах перед членами совета директоров на ежегодном собрании.

Информация в документах

Служебная записка оформляется в свободной форме, но при этом есть ряд реквизитов, обязательных к указанию: датированный период командировки, информация об используемом транспорте, поставленные перед работником цели и итоги их выполнения.

Все расходы, которые понес в поездке работник, должны быть указаны в авансовом отчете. Это требование распространяется абсолютно на все виды трат, в том числе жилье, транспорт, расходы на топливо, питание и другие. Для того чтобы подтвердить расходы по оплате жилья, необходимо предоставить в бухгалтерию по окончании поездки чек, квитанцию или расписку, содержащую информацию об арендодателе, стоимости и периоде аренды жилого помещения.

Соответственным образом должен быть выпущен и приказ руководства. В делопроизводстве существует унифицированная форма №Т-9, но организация не обязана использовать исключительно ее. В учетной политике конкретной организации может быть зафиксирована собственная форма документа. Также можно воспользоваться возможностью составить приказ в свободной форме. Главное условие — содержание в ней следующих данных:

- наименования и реквизитов организации, отправившей сотрудника в поездку;

- информации о сотруднике;

- даты составления приказа;

- даты начала и окончания периода командировки;

- задания сотруднику, цели поездки.

НДФЛ и страховые взносы с суточных

Если работник, направленный в однодневную командировку подтвердить все свои расходы, то с тех денежных средств, которые были ему выплачены не нужно удерживать НДФЛ. Если подтвердить свои расходы работник не сможет, то от налогообложения выплата освобождается только в пределах 700 рублей для командировок по России и 2500 рублей – для загранкомандировок (Письмо Минфин России №03-04-07/6189 от 26.03.2013).

Как объясняет Минфин, те средства, которые выплачиваются при однодневной командировке суточными не являются. Они представляют собой иные расходы, связанные со служебной поездкой. Также они включаются в состав расходов, подлежащих освобождению от обложения НДФЛ, в связи с тем, что выплаты эти напрямую связаны с выполнением работником своих служебных обязанностей.

Однако, если документальное подтверждение затрат по таким выплатам работник предоставить не может, то они признаются доходом. При этом НДФЛ облагается только та сумма, которая выплачена сверх 700 рублей при поездке по РФ и сверх 2500 рублей при загранпоездке. Что касается страховых взносов, то логика здесь та же. Те выплаты, которые работник сможет подтвердить не облагаются взносами, так как представляют собой компенсацию за понесенные работником расходы.

Суточные при командировке на один день

Когда в командировку работника отправляют на два дня или более длительный срок, ему необходимо оплатить не только дорогу к месту назначения и обратно, но и проживание. Помимо этого работнику выплачиваются суточные, в зависимости от количества дней поездки (168 ТК РФ). Что касается суточных при однодневных командировках, то зависеть все будет от того, куда именно направил работодатель работника. Различают служебные поездки по России и за границу.

Если в служебную поездку на один день работника направляют по России, то выплата суточных не предусматривается (Положение). Компания при этом сама вправе решить выплатить ли работнику компенсацию, вместо суточных или нет (168 ТК РФ). В этом случае работодателю следует предусмотреть такую компенсацию в локальном документе организации. В качестве такого документа может выступать трудовой или коллективный договор. Оформить можно и иным способом. Например, издать приказ о выплате работнику компенсации командировочных расходов вместо суточных. Как в приказе, так и в трудовом или коллективном договоре работодателю необходимо прописать размер таких выплат.

Как оформить командировку на один день?

Независимо от продолжительности, оформление поездки происходит на основании специального приказа руководства. И оформление однодневной поездки происходит точно также. При этом она предполагает и выплату суточных.

Оформление данных выплат и их расход осуществляется на основании приказа. Именно данный документ является аргументом для перечисления работнику денег для дополнительных трат за каждый день.

Выплата среднего заработка за командировку на один день

С точки зрения закона и нормативных ведомственных актов, такая поездка совершенно не отличается от многомесячной. Соответственно, за указанный период работник должен получить свой среднедневной заработок. Выплата средств осуществляется по нескольким правилам:

- платится средний доход за сутки. По сути, поездка является обычным рабочим днем, поэтому она оплачивается также, как и любой другой период;

- указанное время относится к фактически отработанному. Следовательно, сотрудник получит и премию и прочие перечисления.

Таким образом, односуточная служебная поездка, оформленная по законным правилам, не уменьшит доход сотрудника. Он получит по окончанию месяца те же средства, как если бы он не ездил в командировку.

Командировка на один день – суточные положены или нет

Следует сказать, что приказ о командировании означает направление служащего в служебный отъезд. Соответственно, на него распространяются действия всех правил, регулирующих назначение на такое командирование.

Однако, суточные служащему не положены, если он за один день успевает отправиться в командировку и вернуться домой. Стоить отметить, что работодатель сам может изъявить желание возместить эту сумму. При поездке за границу на один день оплачивается половина суммы от положенных денег при загранпоездках.

Размер суточных при командировке на один день

Они предназначены для содержания сотрудника в период пребывания в деловой поездке. При однодневном командировании деньги на дополнительные траты не даются. Однако, может быть выплачена компенсация по желанию работодателя или при наличии подтверждающей документации о полученных убытках.

Закон не предусматривает минимальный размер суточных. Это относится к внутреннему регулированию. Поэтому, каждая организация и компания индивидуально устанавливает их размер.

При этом закон содержит ограничение максимального объема суточных выплат:

- при поездке по России, суточные не могут быть более 700 рублей в день;

- если командировка на сутки связана с выездом за зарубеж, объем содержания будет не более 2.500 руб.

При этом данное ограничение весьма условно. Руководство вправе установить и более высокие размеры сумм. Запретить это невозможно. Однако при превышении указанных значений, денежные перечисления будут облагаться налогом на доходы. А если объем выплачиваемых денег будет находиться в указанных пределах, то выплаты облагаться налогом не будут.

Какие документы нужны для оформления командировки на один день?

Оформление служебного отъезда работника происходит единственным документом, которым является приказ. На основании него сотруднику проставляются рабочие сутки в табеле учета, рассчитывается обычный заработок и зачисляются компенсации и суточные.

Для получения ежедневного содержания, оформлять дополнительные документы не нужно. Приказ поступает в бухгалтерию и суточное содержание оформляется и начисляется автоматически.

Приказ на командировку на один день – образец

Оформление приказа должно осуществляться по установленной законом форме Т-9. Он правильно оформлен. Более того, его оформление соответствует стандартным требованием закона и общим нормам по делопроизводству. Поэтому, использовать образец возможно в любой организации или компании.