Какие нужны документы для открытия расчетного счета?

Содержание:

- Сколько стоит открытие расчётного счёта в банке

- Порядок подключения к услугам РКО

- Зачем ИП расчётный счёт и можно ли обойтись без него

- Какие документы подготовить для открытия счёта

- Шаг 5. Обратитесь в банк одним из способов

- Как выбрать банк для ИП

- Карточка с образцами подписей и оттиска печати

- Необходимые документы для открытия расчетного счета для ИП и ООО ?

- Возможность работы ИП без счета

- Кратко порядок действий для юридических лиц

- Может ли ООО работать без счёта в банке

- Выводы

Сколько стоит открытие расчётного счёта в банке

Банки открывают счета бесплатно. Платно всё, что происходит потом.

Банковские тарифы часто не самые прозрачные. В прайсах пишут: «бесплатное обслуживание», «бесплатные платежи», «бесплатная бухгалтерия» и «мобильный банк — бесплатный». На деле банки зарабатывают в первую очередь на комиссиях и брать их могут за неочевидные вещи. За снятие наличных, пополнение наличных, за переводы на счета физлиц, юрлиц из других банков, даже за перевод себе на карту в том же банке. Не ленитесь читать про тарифы «подробнее», там обычно прячутся интересные вещи. Особенно, если у вас есть запрос на конкретные сценарии

Например, вам важно вносить много наличных на счёт, тогда есть смысл поискать банк с самым щедрым лимитом на пополнение и самым низким процентом.

Как правило, у банков есть 3 вида тарифов: для начинающего бизнеса, бизнеса с большим количеством переводов или внушительными денежными оборотами. В тарифах для новичков нет ежемесячной абонентской платы, а тарифах повыше — есть, зато комиссии ниже. Тарифы «для новичков» хороши тем, что пока деятельность не ведётся, никаких обязательств у вас не накапливается. А на первых порах транзакций и правда случается не много.

Развёрнутую сравнительную таблицу разных банков вы можете посмотреть здесь.

Термины, которые могут встретиться в тарифах

РКО — расчётно-кассовое обслуживание — это система банковских услуг, позволяющая обслуживать счета физических и юридических лиц, проводить операции перечисления денежных средств в различных валютах.

Если по-простому, купить РКО = купить банковское обслуживание.

ДБО — дистанционное банковское обслуживание, то есть возможность проводить платежи в интернет-банке.

Порядок подключения к услугам РКО

Чтобы расчётный счёт открыть, можно использовать стандартный метод с посещением банка или онлайн-вариант. Банки предлагают разные алгоритмы подключения к РКО. Одни используют только стационарный метод, другие частично удалённый, третьи всю процедуру проводят дистанционно.

Как открыть расчётный счёт в банке через интернет:

- Нужно выбрать банк и направить заявку на подключение к РКО. Все банки, предложения которых расположены на нашем сайте, принимают заявки от клиентов через интернет.

- Клиент подаёт заявку, заполняя предложенную форму. Указывает свои контактные данные, при необходимости сообщает другие сведения о фирме или ИП.

- Заявителю перезванивает представитель банка. Его задача — провести консультирование, помочь обратившемуся выбрать тариф, рассказать ему о документах и о дальнейшей процедуре открытия счёта.

- Клиент собирает документы и передает их в банк. Если клиент выбирает расчётный счёт, открытие которого происходит полностью удалённо, менеджер банка приезжает в офис клиента в оговоренное время. Он забирает документы и доставляет их в банк.

- Банк анализирует документы 1-3 рабочих дня. Если нареканий к компании или предпринимателю нет, заключается договор на обслуживание.

Многие банки, предлагающие расчётный счёт открыть через интернет-заявку, предоставляют услугу предварительного бронирования реквизитов. После подачи онлайн-заявления клиент сразу получает реквизиты счёта и может использовать их для работы.

Как расчётный счёт открыть стационарно в банке:

- Выбрать банк, обратиться в его офис и получить консультацию.

- Собрать необходимые документы и лично принести их в отделение.

- Через 1-3 дня после проверки документации снова посетить банк, чтобы подписать договор.

Как видно, стационарный метод более трудозатратный, клиенту нужно посетить отделение банка минимум 2 раза. Именно поэтому большинство предпринимателей выбирают дистанционный метод, да и банки стали его продвигать как более удобный и быстрый вариант подключение к РКО с возможностью моментального получения реквизитов.

Зачем ИП расчётный счёт и можно ли обойтись без него

Индивидуальный предприниматель может работать без расчётного счёта, но с определёнными неудобствами:

- нельзя заключать крупные сделки;

- выше риск налоговых проверок и штрафов;

- клиенты не всегда хотят платить наличными;

- для исходящих платежей придётся посещать банк.

Сейчас предпринимателям желательно иметь расчётный счёт по двум причинам:

1. Ограничение суммы расчетов

Государство стремится контролировать все денежные потоки, чтобы не допустить нелегальных финансовых операций. Поэтому для b2b-расчётов действует ограничение — не более 100 000 рублей наличными (при сделке в валюте — по курсу Центробанка на день оплаты). Эту сумму может получить или заплатить ИП при сделке с другими компаниями и предпринимателями.

Для договоров на сумму больше, чем 100 000 рублей, потребуется счёт в банке для безналичных расчётов.

Обойти это ограничение простым дроблением платежей не удастся. Если с одним контрагентом ИП заключил несколько схожих договоров, то суд вправе объединить их, чтобы учесть сумму взаиморасчётов в общем.

Так, например, платить наличными за поставку материалов по 20 000 рублей в месяц можно только пять месяцев, потом придётся расторгать договор и искать нового поставщика, либо переходить на безналичную оплату через банк. Заключить новый договор с тем же контрагентом на тех же условиях и вновь использовать наличные не удастся.

За нарушение предельного лимита наличных расчётов участников сделки оштрафуют — как плательщика, так и получателя средств. Юридическому лицу грозит штраф в 40 000 — 50 000 рублей, а должностным лицам и ИП — 4 000 — 5 000 рублей. Срок давности — два месяца с момента платежа.

Кроме того, тратить наличные из кассы нельзя на:

- аренду недвижимости;

- погашение займов и кредитов;

- покупку ценных бумаг.

Эти расходы индивидуальный предприниматель обязан совершать с помощью банковского счёта.

Деньги из кассы предприниматель может направить на выплаты сотрудникам и поставщикам или взять на свои личные нужды, не связанные с бизнесом. Если же он внесёт платёж по договору аренды средствами не из банка, а из кассы, то окажется нарушителем и будет оштрафован на 4 000—5 000 рублей.

Таким образом, ИП, снимающий помещение для работы или получивший кредит, не сможет работать без расчётного счёта.

2. Многие клиенты предпочитают безналичные расчёты

Помимо прямого запрета и ограничений по сумме платежей наличными, есть и другие обстоятельства, затрудняющие работу без счёта в банке.

Сейчас более половины всех платежей в стране совершается безналично. Частные лица предпочитают оплачивать товары, работы и услуги картами. Поэтому ИП, работающему с населением, стоит использовать POS-терминалы. Так он не потеряет большую часть потенциальных клиентов. А для приёма безналичных платежей нужен банковский счёт.

Без расчётного счёта предпринимателю придётся ходить в банк каждый раз, когда требуется что-то оплатить — налоги, страховые взносы, закупку товаров. Это лишняя трата времени и ненужные сложности, тогда как владельцы счёта подобные операции совершают онлайн, через интернет-банкинг.

При получении денег на счёт меньше формальностей — не нужно выдавать кассовые чеки или оформлять бланки строгой отчётности. Безналичные расчёты удобнее отслеживать, легче анализировать обороты бизнеса.

Итак, без расчётного счёта индивидуальные предприниматели могут обойтись лишь в очень редких случаях, если:

- работают в основном с частными клиентами, а не с юрлицами и ИП;

- совокупный размер сделок с одной и той же компанией или другим предпринимателем не превышает 100 000 рублей;

- клиенты готовы платить наличными, а не картами;

- они не имеют кредита или займа;

- минимум безналичных платежей и ходить в банк нужно нечасто;

- становятся плательщиками налога на профдоход (самозанятыми).

Какие документы подготовить для открытия счёта

Скорее всего, как только вы откроете ИП или ООО, вам сразу начнут звонить банки с предложениями об обслуживании. И тут главное — не спешить. Есть вещи, которые могут быть важны лично для вас. Ниже расскажем про документы, непрозрачные тарифы и цены.

Какие подготовить документы для открытия расчётного счёта ИП

Альфа-банк, например, пишет, что нужен только паспорт. Сбербанк аналогично, плюс ваше личное присутствие. Точка просит СНИЛС и свидетельство о государственной регистрации, если ИП нет в ЕГРИП — едином государственном реестре индивидуальных предпринимателей. Но случаев, когда ИП в этом реестре нет, крайне мало, и, скорее всего, они о предпринимателях, которые зарегистрировались позже 2017 года. Всё дело в том, что с 2017 года свидетельств о государственной регистрации не выдают совсем, лишь лист записи всё в том же ЕГРИП. Поищите себя в нём самостоятельно на сайте налоговой по ИНН.

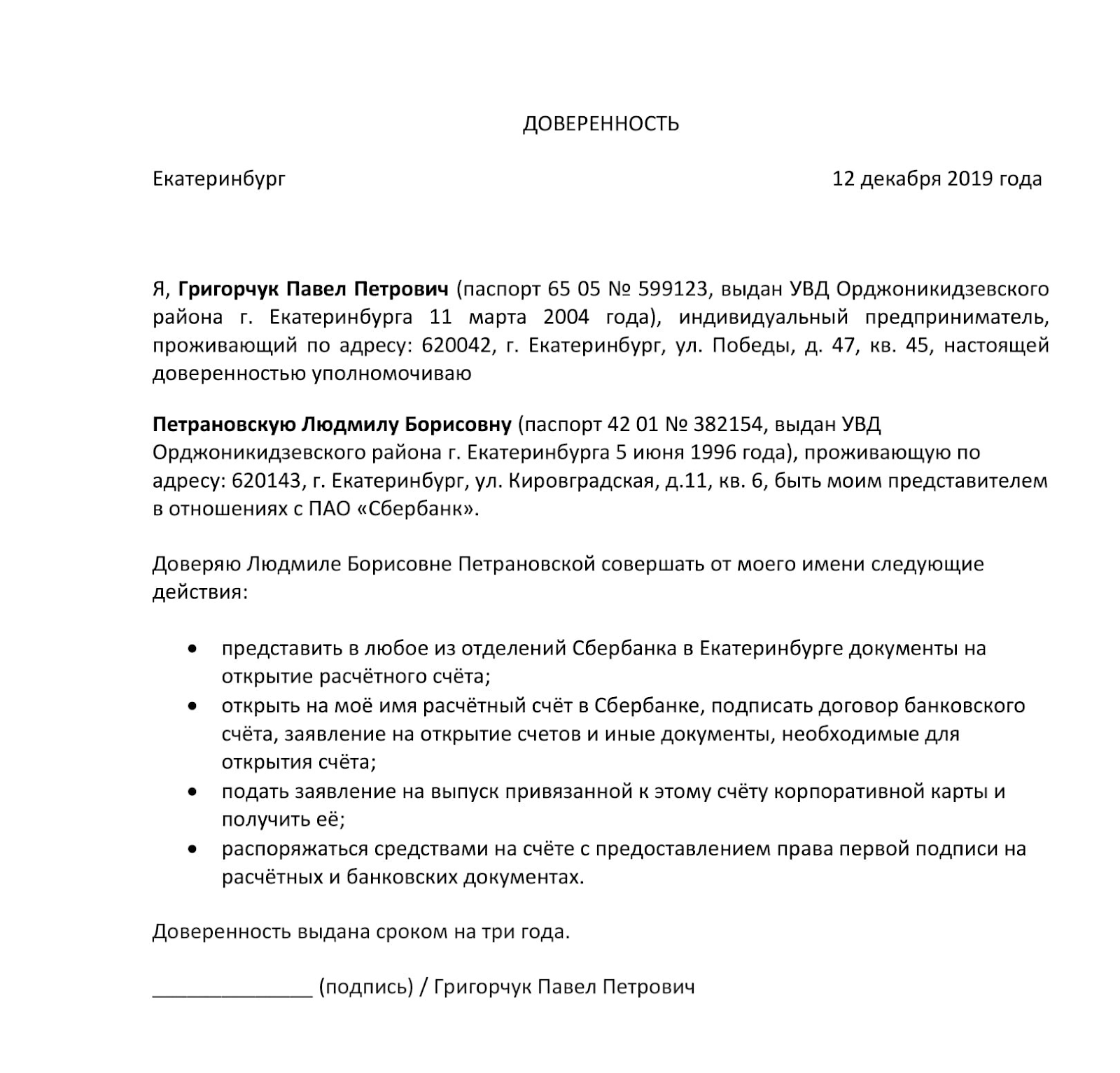

Бывают случаи, когда ИП идёт открывать расчётный счёт через доверенного человека или этот человек в будущем сможет распоряжаться деньгами на его счету. Тогда паспорт этого человека тоже нужен, как и доверенность.

В целом, на сайте каждого банка есть лаконичный список документов и расширенный. Если у вас какая-то нестандартная ситуация, обязательно изучите его, прежде чем отправиться в банк.

Расширенный список документов:

В рядовых ситуациях новым ИП не приходится готовить много документов, чтобы открыть расчётный счёт. Точный список вы всегда найдёте на сайте конкретного банка, или вам помогут в поддержке.

Какие документы подготовить для открытия расчётного счёта ООО

А вот у организаций пакет документов будет объемнее.

Сбербанк пишет, что потребуется только паспорт руководителя, устав и решение/протокол о назначении руководителя.

Если свести условия разных банков, то список будет примерно такой:

— паспорт руководителя;

— устав с печатью регистрирующего органа;

— протокол/решение об избрании руководителя;

Реже:

— СНИЛС руководителя;

— если есть доверитель: доверенность и паспорт доверителя;

— карточку с образцами подписей и оттиска печатей;

— недавняя бухгалтерская или налоговая отчётность с отметкой налоговой о принятии, если компании больше 3 месяцев;

— оригинал свежей справки об исполнении обязанности по уплате налогов, сборов, пеней и штрафов;

— документы, которые подтверждают, какие работники организации могут пользоваться деньгами на счету;

— сведения об участниках, у которых доля в уставном капитале более 25%;

— сведения о руководителях компаний, если их несколько.

Очень понятно список документов описан в Точке.

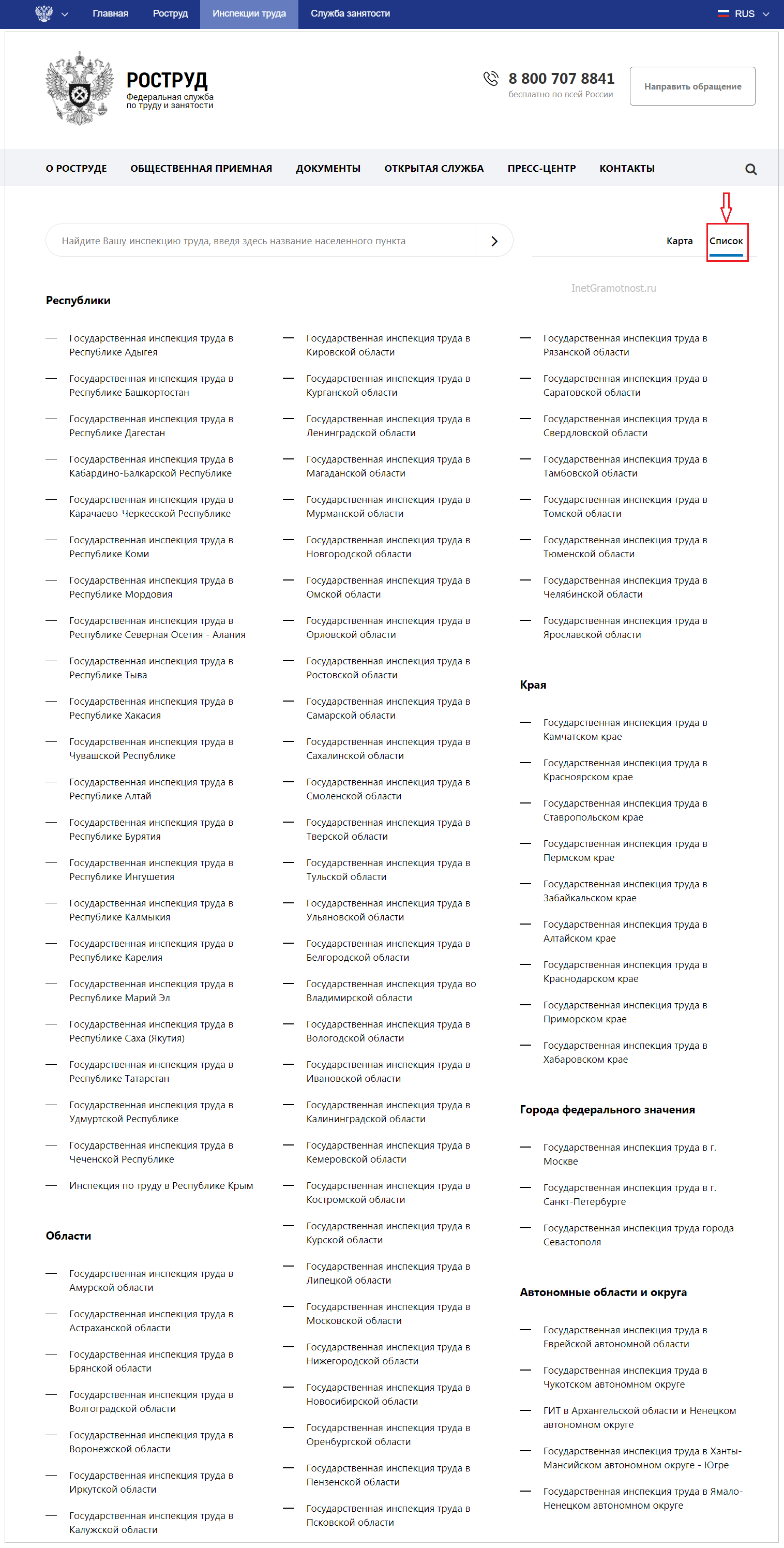

Шаг 5. Обратитесь в банк одним из способов

Для открытия счета заполните заявление, принесите пакет документов и подпишите договор РКО. Некоторые банки дадут еще и анкету-опросник, чтобы собрать о вас информацию и занести в свою базу.

Открыть счёт можно несколькими способами.

Вариант 1. Лично посетите банк

Этот способ отнимет больше всего времени. Выберите день и посетите отделение. Заполните заявление и анкету. В это время сотрудник банка проверит наличие всех документов. Заявление, анкету и пакет документов заберут на рассмотрение. Останется дождаться решения банка.

Вариант 2. Пригласите менеджера банка

Менеджер банка может приехать к вам в офис и помочь открыть счёт. Уточните, есть ли в выбранном банке такая услуга для вашего города.

Оставьте заявку на сайте, вам позвонят и согласуют место и время встречи. Сотрудник банка скажет, какие документы собрать. При встрече менеджер проверит наличие нужных бумаг и заберёт пакет документов.

Вариант 3. Отправьте в банк представителя

Банк не обязательно посещать лично. Отправьте представителя написать заявление и подать документы, если уехали в другую страну или слишком заняты.

Но прежде узнайте, работает ли банк с доверенными лицами. Минус способа — доверенность должна быть заверена банком или нотариусом. Заверить документ можно только в присутствии руководителя компании и доверенного лица. Если в банк приходит директор, он может сразу открыть счёт. Доверенность заверяют в банке, когда хотят разрешить представителю распоряжаться счётом.

На оформление понадобится время. В доверенности нужно указать название банка, в котором хотите открыть счёт. Если окажется, что он не работает с представителями, придется искать другой банк и оформлять новую доверенность.

Вот образец доверенности на открытие расчётного счёта для ИП:

Подробнее алгоритм действий мы описали в статье «Как ИП открыть счёт по доверенности».

Вариант 4. Откройте расчётный счёт онлайн

ИП может открыть счёт онлайн в «Сбербанке». На это уйдет 20 минут, но есть ряд условий:

-

наличие текущего счёта физлица в «Сбербанке»;

-

наличие загранпаспорта с биометрией;

-

наличие телефона с NFC на Android 5.0 или iOS 13.

Организации уже должны обслуживаться в банке, где хотят открыть счёт. Поэтому первый счёт онлайн открыть нельзя. Второй счёт можно открыть онлайн в личном кабинете банка, с которым работает фирма.

Читайте обо всех вариантах дистанционного открытия счёта.

Как выбрать банк для ИП

С тем, как открыть расчётный счёт для ИП, мы уже разобрались

Следующий вопрос – в каком банке открыть счёт, и на что обращать внимание при выборе? По нашему мнению, есть три обязательных критерия, которым должен отвечать идеальное кредитное учреждение:

- надёжность;

- удобство пользования;

- гибкая система тарифов.

Надёжный банк должен быть зарегистрирован в справочнике ЦБ, иметь высокий рейтинг кредитоспособности и входить в систему страхования вкладов. О методах проверки кредитного учреждения читайте в статье «Как проверить надёжность выбранного банка».

Если банк, в котором вы хотите открыть счёт для ИП, не предлагает дистанционное обслуживание через Интернет, то удобным его вряд ли назовешь. Выбирайте тарифные предложения с возможностью электронных платежей или онлайн-банкинг.

Гибкая система оплаты банковского обслуживания должна позволять начинающему предпринимателю выбирать только необходимые ему в данный момент услуги, а по мере роста переходить на другие тарифные планы. Здесь всё имеет значение: количество операций в месяц, обороты по счёту, необходимость внесения и/или снятия наличности, отсутствие комиссии при переводе денег на личные нужды ИП.

В этой таблице мы собрали расценки на ведение счёта по минимальному тарифу в пяти известных банках.

| Банк | Открытие (рублей) | Обслуживание в месяц (рублей |

|---|---|---|

|

Открытие |

Бесплатно |

На тарифе «Первый шаг» ведение счёта бесплатно, переводы физлицам до 100 000 р. в месяц бесплатно, внесение наличных через банкомат — 0,15% |

|

Альфа-Банк |

Бесплатно |

|

|

Промсвязьбанк |

Бесплатно |

На тарифе «Бизнес-Старт» ведение счёта бесплатно, 3 бесплатных платежа в месяц, далее по 100 р. Переводы физлицам до 200 000 р. в месяц бесплатно. Внесение наличности на счёт через кассу бесплатно. |

|

ВТБ |

Бесплатно |

На тарифе «На старте» ведение счёта в первый год бесплатно. Пять платежей в месяц бесплатно, далее по 100 р. Внесение денег на счёт — 0,5%. Для наших пользователей особые условия. |

|

Тинькофф |

Бесплатно |

На тарифе «Простой» ведение счёта 490 р., перевод на дебетовую карту ИП до 150 000 р. и на кредитную карту ИП до 250 000 р. в месяц бесплатно. Пополнение счёта — 0,15%. Доход на остаток по счёту — 0,5% годовых на минимальный остаток, максимум 1 т.р. |

Карточка с образцами подписей и оттиска печати

Где взять: оформляется и заверяется нотариусом или сотрудником банка.

Требования к заверке: подается в оригинале.

Карточка может быть заверена нотариально или сотрудником банка при условии личного присутствия лиц, наделенных правом подписи. Процедура является платной, но ее стоимость в банках в разы дешевле, чем у нотариусов.

В карточке должны быть не менее двух подписей, если иное не регулируется соглашением между клиентом и банком, а также оттиск печати.

Карточка предоставляется в единственном экземпляре, после чего сотрудник банка в случае необходимости собственноручно изготавливает и заверяет копии.

Карточка действует до окончания договора банковского счета или до момента замены ее новой. Срок действия временных карточек ограничен сроком полномочий указанных в них лиц.

Необходимые документы для открытия расчетного счета для ИП и ООО ?

Банки предъявляют различные требования к открытию счетов. Иногда в кредитных организациях проводятся специальные акции по привлечению клиентов, они подразумевают предоставление упрощенного пакета документов.

Стандартные требования банков по документам при открытии расчётного счёта:

- Учредительные документы организации: Устав, решение о создании предприятия (протокол решения, если учредителей несколько), учредительный договор.

- Приказы о назначении директора, главного бухгалтера (при необходимости).

- Паспорта лиц, которые будут иметь право первой и второй подписей в банке.

- Выписка из ЕГРЮЛ или ЕГРИП, сделанная сроком не более 3-х месяцев.

- Справки о наличии/отсутствии задолженности по налогам и сборам.

- При представлении документов уполномоченным лицом, документы, подтверждающие его полномочия.

- Печать (при наличии).

Для экономии времени, открыть расчетный счет можно через интернет, с обязательным последующим представлением в банк оригиналов документов.

В банке заполняется карточка с образцами подписей. Необходимо быть очень внимательным, ставя свой образец подписи, по ней в дальнейшем будут осуществляться все операции по счету, и, если операционисту подпись покажется отличной от оригинала, документы могут вернуть без исполнения.

Для того чтобы перевести средства на расчетный счет недостаточно знать только его номер. Необходимы банковские реквизиты счета, которые указываются в договоре банковского счета, заключаемого между клиентом и банком.

Все юридические лица обязаны открыть расчетный счет. Законодательством предусмотрена возможность работы без открытия счета только для ИП (индивидуальных предпринимателей), работающих без открытия юридического лица.

Однако имеется ограничение по максимальной сумме наличной сделки в сумме 100 тыс. руб.

Данный лимит не распространяется на средства, получаемые на оплату труда, для выдачи под отчет, социальные выплаты, на личные нужды предпринимателя (это надо будет доказывать).

Банк может приостановить операции по счету по требованию уполномоченных лиц.

На счет может быть установлен арест или выставлены картотеки в случаях:

- Просроченных платежей в бюджет.

- Задержки сдачи декларации о доходах.

- Иск судебных органов.

Закрыть счет можно в следующих случаях:

- Решение уполномоченного лица.

- Ликвидации или реорганизации юридического лица.

- Банкротство.

- Решение судебных органов.

Если при закрытии счета, на нем имеется остаток он по заявлению уполномоченных лиц переводится на другой счет или снимается наличными.

На сегодняшний день предприятия могут иметь несколько счетов в одном или в нескольких банках.

Возможность работы ИП без счета

Предприниматели, бизнес которых находится в начальной стадии или не имеет крупных оборотов, иногда предпочитают обходиться без банковского счета. Причиной этому, чаще всего, является желание сэкономить на платежах за обслуживание и ведение счета при малых количествах безналичных операций. Существует несколько вариантов работы ИП без оформления счета в банке.

Расчеты производятся наличными деньгами

Если деятельность ИП связана с оказанием услуг населению или мелкой розничной торговли, то открывать банковский счет нет необходимости. Подобная деятельность относится к ЕНВД, и установка кассового аппарата не обязательна. Подтверждение приема денежной выручки производится квитанцией БСО или иными документами (билеты, турпутевки, абонементы).

Безналичные расчеты производятся с частного счета ИП

Предприниматели, имеющие собственный счет в банке, открытый на физлицо, иногда осуществляют расчеты с продавцами с его использованием. Такая практика достаточно распространена, хоть и не разрешена с точки зрения закона. Положение Центробанка не содержит ни официального запрета на использование личного счета ИП в предпринимательской деятельности, ни финансовых либо иных санкций.

Тем не менее, налоговая инспекция может предъявлять претензии в части денежных поступлений, не связанных с предпринимательством, на личный счет/карточку ИП. Кроме того, при обнаружении нарушений налогового законодательства все штрафы и неустойки будут списаны с личного счета ИП.

Читайте подробнее: Как оплачивать счета, не имея расчетного счета.

Кратко порядок действий для юридических лиц

Чтобы открыть в кредитном учреждении счет (аккаунт) для безналичных транзакций, юридическому лицу потребуется осуществить следующий алгоритм:

- Выбрать подходящий банк, предоставляющий расчетно-кассовое обслуживание в необходимом объеме. Рекомендуется отдавать предпочтение популярным кредитно-финансовым структурам, обладающим лицензиями ЦБ РФ и широкой сетью филиалов. Такие банки считаются надежными, заслуживающими доверие, часто обеспечивающими максимальный и качественный сервис.

- Определиться с тем, кто непосредственно будет заниматься открытием счета и оформлением всех необходимых документов. Как уже говорилось ранее, это может быть либо сам руководитель организации, либо его доверенный субъект, обладающий нотариальной доверенностью, составляемой заранее.

- Подготовка необходимой документации. В разных финансовых учреждениях могут отличаться требования к составу пакета обязательных документов. Кроме того, банки часто запрашивают у заявителей дополнительные бумаги. Организационно-правовая форма юрлица ощутимо влияет на список документов. Для ООО, например, существует особый перечень.

- Визит уполномоченного субъекта организации в отделение (офис) избранного учреждения. Примечательно, что некоторые банки готовы направлять своих менеджеров в офис клиента для обсуждения деталей и оформления документов, если имеется предварительная договоренность об этом.

- Подобрать подходящий тарифный план для открытия и дальнейшего обслуживания расчетного счета. Как правило, банки предлагают своим клиентам выбор из нескольких пакетов услуг. Рекомендуется заранее ознакомиться с предложениями разных банков, чтобы получить максимальное представление о сервисных пакетах и тарифах. Обычно такой сервис предусматривает ежемесячную абонентскую плату.

- Подписывается комплексное соглашение об открытии и обслуживании расчетного счета, которое всегда составляется в двух равнозначных экземплярах. Перед подписанием необходимо убедиться, что все документы заполнены корректно, поскольку ошибки/неточности в подобных бумагах не допускаются.

- Рассмотреть возможность подключения дополнительных опций/сервисов (клиент-банк, мобильные приложения, SMS-уведомления, прочие услуги). Если есть смысл, стоит воспользоваться этими предложениями.

- На протяжении последующих одного-двух дней менеджер банка связывается с представителем юр лица и сообщает ему о принятом решении. Если выносится положительный вердикт, клиенту открывается счет (аккаунт), на который следует сразу же зачислить активационную сумму, нередко соответствующую годовой стоимости сервисного пакета. В определенных случаях, однако, банк может отказать заявителю в оказании данной услуги.

- Организации предоставляются реквизиты расчетного банковского счета. Можно совершать безналичные транзакции.

- Обслуживающий банк самостоятельно направляет налоговой службе и пенсионному ведомству соответствующие уведомления в сроки, четко определенные актуальным законодательством. Юр лицо – владелец счета – освобождается от этой обязанности с мая 2014 года.

Какие нужны документы?

Как правило, стандартный набор документов, которые организация предъявляет в банк для открытия счета, выглядит следующим образом:

Как правило, стандартный набор документов, которые организация предъявляет в банк для открытия счета, выглядит следующим образом:

- поименный перечень учредителей;

- паспорт руководителя или, как вариант, уполномоченного субъекта;

- карточка, содержащая образцы подписей директора/бухгалтера и оттиска печати (если печать у юрлица имеется);

- разрешения/лицензии (если деятельность компании лицензируется);

- документальное удостоверение юридического адреса хозяйствующего субъекта и его фактического местонахождения (договор аренды или свидетельство о собственности на помещение);

- распорядительный акт (решение), которым регламентируются назначение и полномочия руководителя;

- устав ООО (документ заверяется налоговой службой);

- свидетельство о назначении юрлицу кода ИНН;

- справка о зачислении юрлица на учет ФНС (документ выдается налоговой службой);

- регистрационное свидетельство юрлица (ЕГРЮЛ-выписка);

- прочие бумаги (по необходимости).

Сроки процедуры

Конкретные сроки, на протяжении которых ООО открывается банковский счет, могут варьироваться в разных обслуживающих банках.

Зачастую все вопросы решаются непосредственно в день обращения.

Иногда процесс затягивается на 1-2 дня с момента подачи пакета документов. Бывает и так, что реквизиты аккаунта предоставляются клиенту в течение более длительных сроков. Ускорению процедуры может способствовать оформление онлайн-заявки.

Может ли ООО работать без счёта в банке

Закон прямо не требует открытия счёта в банке для ООО, но организация вправе заплатить налоги только безналичным путем (ст. 45 НК РФ). Ещё одна ситуация, которая обязывает фирму проводить безналичные расчёты, – это превышение лимита наличных платежей в сделке с другим коммерческим субъектом.

Центробанк ограничил наличную оплату суммой в 100 000 рублей, причём, это не разовый платеж, а лимит в рамках одного договора. Например, арендная плата за офис составляет 15 000 рублей за месяц, тогда общая договорная сумма превысит лимит уже через 7 месяцев аренды (15 000 * 7 = 105 000 рублей).

Получается, что пока компания соблюдает лимит наличных расчётов, а сроки уплаты первых налоговых платежей ещё не подошли, то с расчётным счётом можно подождать. Но затягивать с выбором банка тоже не стоит. Подбор выгодных тарифов на обслуживание юридического лица и подготовка документов займет у вас какое-то время.

Выводы

Открытие счета в финансовом учреждении является важным аспектом хозяйственной деятельности юрлица. Несмотря на то, что у организации (ООО) законодательно отсутствует такая обязанность, без расчетного счета де-факто не представляется возможным нормальное функционирование предприятия.

Следует понимать, что регулярное осуществление безналичных транзакций является сегодня необходимостью для компании, ограниченной в возможности использования наличности. Кроме того, безналичные расчеты – это просто, удобно, выгодно.

Оформление банковского счета выполняется в определенном порядке, предусмотренном нормами актуального законодательства и внутренними правилами (регламентами) кредитно-финансовых структур.

Важную роль при этом играет подготовка заявителем полного пакета документов. К выбору обслуживающего банка следует подойти основательно и ответственно.