Как осуществить оплату долга по ип, основные способы, что происходит при просрочке

Содержание:

- Что грозит ИП за неуплату налогов

- «Госуслуги»

- Как узнать об открытых ИД?

- Последствия долгов по налоговым платежам у физического лица

- Способы проверки задолженности для ИП

- Как узнать, есть ли неоплаченные налоги

- Как проверить задолженность по налогам ИП

- Какие долги может списать ИП

- Процедура проверки ООО на задолженность

- Оплата

- Не нашли ответа? Остались вопросы?

- Не нашли ответа? Остались вопросы?

Что грозит ИП за неуплату налогов

Если ИП не заплатил налог вовремя, то по закону, ему полагается начислить пеню (ст. 75 НК РФ).

В качестве дополнительных способов взыскания долгов с индивидуального предпринимателя можно выделить еще и другие, более жесткие варианты:

- штрафы налоговой инспекции для юридических лиц приводят к блокированию расчетных счетов;

- списание денег с расчетного счета ИП по решению ФНС;

- арест имущества нарушителя;

- взыскание долга за счет собственности;

- обращение в судебный орган с последующей передачей дела судебным приставам.

В последнем случае, если у бизнесмена сумма долга больше 1 тыс. рублей на официальном сайте ФНС, его данные попадают в список должников, доступных для просмотра любому желающему.

В целом можно сказать, что недоимки и налоговые штрафы для ИП могут стать причиной серьезных последствий, поэтому каждому бизнесмену стоит своевременно уточнять информацию о наличии долгов.

«Госуслуги»

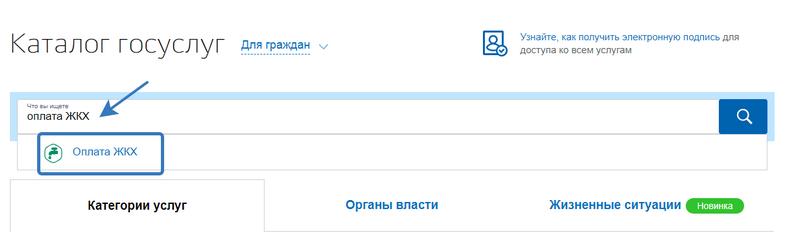

Удобный портал государственных услуг позволяет узнать задолженность по квартплате и погасить её в онлайн-режиме. Сервис доступен для всех пользователей, даже без подтвержденной учетной записи. Для использования ресурса следует авторизоваться и перейти в раздел «услуги». В поисковую строку ввести «оплата ЖКХ» и выбрать соответствующий пункт из списка.

Проверка задолженности по ЖКХ происходит бесплатно, в режиме реального времени. Для получения информации нужно кликнуть «Получить услугу».

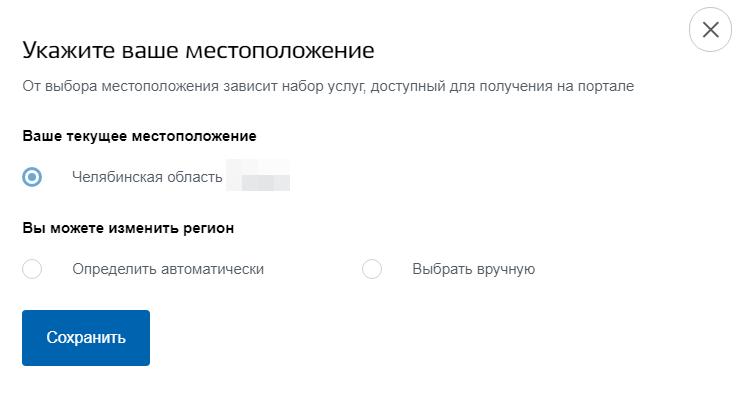

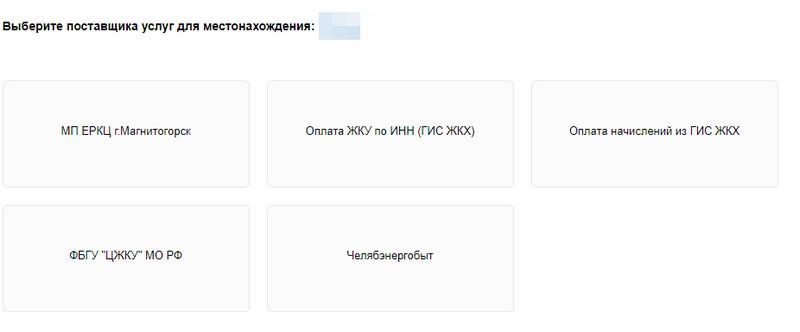

На открывшейся странице необходимо выбрать местонахождения. Делается это одним из двух способов:

- автоматически;

- вручную.

А затем следует нажать кнопку «сохранить».

На странице отобразятся все поставщики, оказывающие услуги в указанном регионе. Также можно выбрать начисления по ИНН или из ГИС ЖКХ.

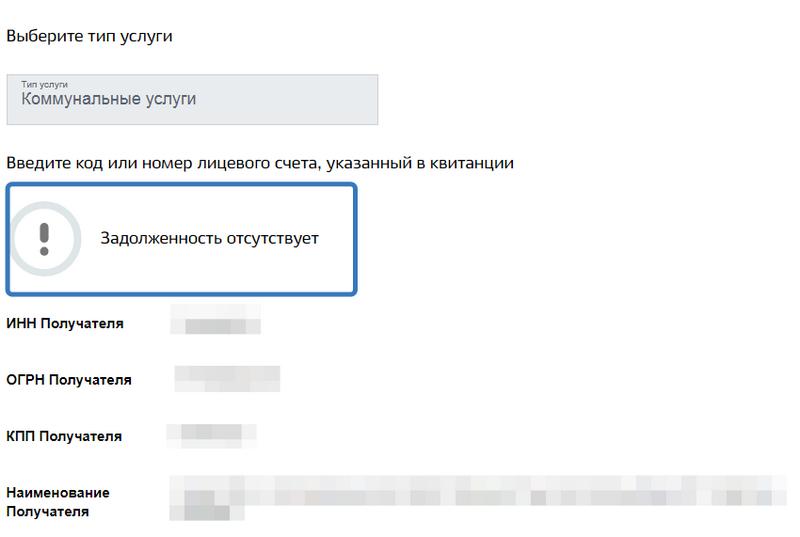

При выборе оплаты по ИНН следует указать идентификационный номер организации и кликнуть «далее». Портал автоматически найдет задолженность.

Для этого нужно указать:

- личные данные плательщика;

- адрес;

- лицевой счет;

- назначение платежа;

- сумму.

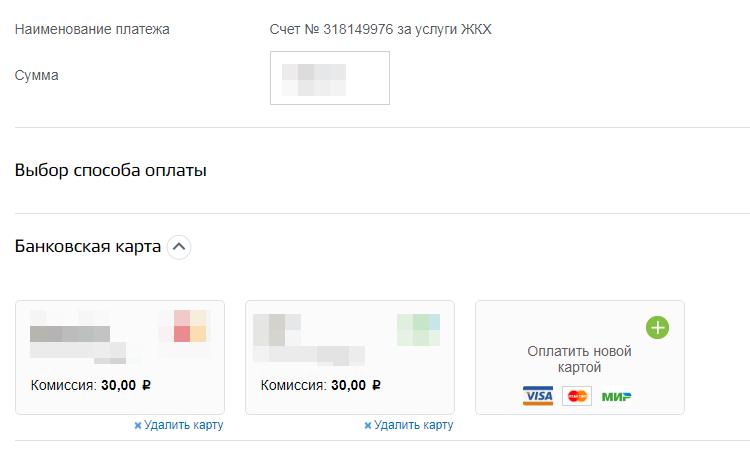

После этого кликнуть «далее». Автоматически открывается страница с предложенными способами расчета.

После выбора карты следует указать номер CVC, нажать кнопку «продолжить» и ввести СМС-пароль, который поступит на номер телефона, привязанный к банковской карточке.

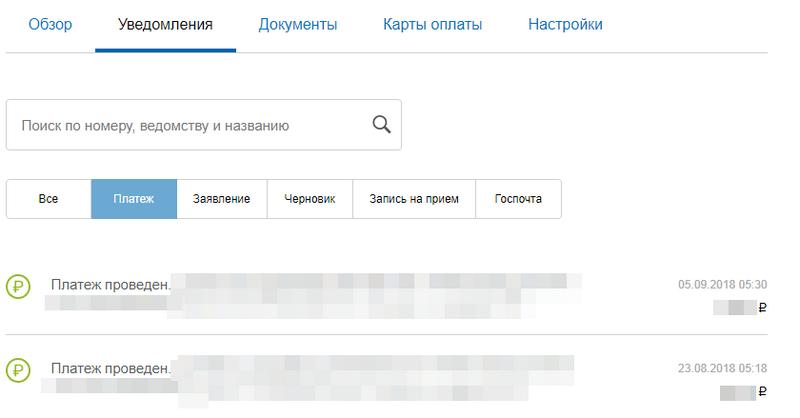

Проверить зачисление средств

Произведя денежные операции на портале необходимо проконтролировать поступление средств. Уведомления поступают в личный кабинет пользователя.

Срок зачисления средств с «Госуслуги» – до 10 дней. Когда деньги будут перечислены на лицевой счет плательщика, в личный кабинет поступит информация о том, что платеж проведен.

Квитанцию можно отправить на адрес электронной почты, а затем распечатать.

Как узнать об открытых ИД?

Ситуации, когда человек не подозревает об открытых исполнительных производствах, встречаются часто. Хотя это странно, так как слова — «я мог забыть о том, что когда-то брал деньги в долг» — для нормального человека не очень-то хороший «отмаз». Но — закон обязал должника извещать о его долге. А письма по разным причинам не доходят до конечного адресата, и при этом считается, что должник получил извещение, что суд состоялся, и должным образом уведомлен.

Человек узнает об исполнительном документе:

- когда сталкивается со странными списаниями с банковской карты;

- когда его не пропускают на границе в заслуженный отпуск, который оплачен месяца три назад и отнюдь недешев;

- когда в 6-8 утра в гости приходит судебный пристав в компании полицейских и начинает описывать имущество.

- Заходим на сайт, где представлен поисковый сервис ведомства.

- Указываем ФИО, дату рождения, проходим капчу — процедуру опровержения, что вы — не робот, и находим данные.

Если вы ничего не нашли, это означает, что в отношении указанного ФИО открытых производств не числится. Если же ФССП завела дело, то вы найдете регистрационные номера, дату открытия, причины производства, сумму задолженности и даже контакты судебного пристава, который занимается вашим делом.

Оплатить образовавшуюся задолженность можно:

- почтовым переводом в адрес отделения судебных приставов;

- наличными на приеме у пристава;

- посредством внесения денежных средств через платежные терминалы по указанным реквизитам;

- на сайте ФССП.

Последствия долгов по налоговым платежам у физического лица

Долги по налогам у юридических лиц – это следствие:

- неправильных расчетов;

- ошибок в учетных данных;

- отсутствие по разным причинам (не поступление или утрата) сведений о начислениях со стороны ФНС.

Дополнительно налоговая по результатам проверок доначисляет выплаты в бюджет и назначает штрафы. На их уплату выделяется срок. Если он пропущен, в соответствии с положениями Налогового Кодекса (далее – Кодекс) сотрудники территориального органа ФНС могут начать процедуру принуждения к оплате, используя следующие способы:

- Наложение ареста на счета субъектов хозяйственной деятельности – юридических и физических лиц (ИП) – через процедуру вынесения решения начальников территориального органа ФНС (ст.76 Кодекса);

- Списание средств со счетов субъектов-должников на основании решения налогового органа (ст.46 Кодекса);

- Наложение ареста на имущество организации-должника, проведение процедуры взыскания за счет него (ст.ст. , Кодекса);

- Инициация искового производства и процедуры взыскания через ФССП.

Задолженность по налоговым платежам у юридических лиц может стать основанием для признания их несостоятельными. Минимальные требования:

- Размер задолженности не менее 500 т.р.;

- Срок просрочки последнего платежа – от 3 месяцев.

В этом случае последствия могут быть фатальными для организации. Наложение ареста на ее имущество и счета, обращение взыскания, распродажа по невысокой стоимости – все это может стать финалом деятельности субъекта хозяйственной деятельности.

Предупредить ситуацию можно, если заблаговременно обнаружить задолженность. Самый простой способ – проверить долги юридического лица по ИНН. В этом случае принимаются меры по ее погашению, реструктуризации или грамотной юридической защите на досудебном этапе или в суде, а также при проведении исполнительного производства.

Способы проверки задолженности для ИП

ИП регистрируется физическим лицом, которое сохраняет обязанность платить ряд налогов, не связанных с предпринимательством. Расчет таких налогов (земельный, имущественный, транспортный) осуществляет ИФНС, после чего направляет уведомления и требования плательщику. Если гражданин открыл ИП, у него дополнительно возникает обязанность платить:

- налоги в соответствие с выбранной схемой налогообложения (например, УСН при упрощенном режиме, фиксированная сумма за патент);

- страховые взносы в ПФР;

- штрафные санкции, начисленные за нарушение правил отчетности и налогообложения, несвоевременное перечисление налогов и страховых взносов.

Обратите внимание! Администрированием страховых взносов в Пенсионный фонд занимается налоговый орган. Это означает, что проверить и оплатить долги по взносам можно через ИФНС

Однако и подразделение ПФР обязано выдавать справки и расчеты по задолженности, если предприниматель подаст туда запрос. Но принудительное взыскание недоимки входит только в полномочия ФНС.

Сложнее ситуация с имущественным и транспортным налогом. Для ведения предпринимательской деятельности ИП может приобретать автотранспорт или объект недвижимости. Но регистрация такого имущества изначально осуществляется на имя физического лица. Следовательно, если ИП сам не укажет, что автомобили и недвижимость используется для извлечения дохода от коммерческой деятельности, налоги на такое имущество будет рассчитывать ИФНС.

Узнать, какую сумму вашего долга можно списать в суде

Ниже расскажем о способах, которые можно использовать для проверки задолженности по налогам и пени. Это можно сделать через налоговую инспекцию, либо через онлайн-сервисы.

На сайте ФНС

Сервис на сайте ФНС для проверки долгов

На сайте ФНС есть специальный сервис для ИП, юридических лиц и граждан — Личный кабинет налогоплательщика

Через Личный кабинет осуществляется регистрация и ликвидация ИП, подача отчетности и деклараций, оплата налогов и получение важной информации. Также этот сервис позволяет узнать онлайн долги по ИП в налоговой инспекции

Можно скачать мобильное приложение для доступа в Личный кабинет. В нем также доступны сведения о задолженности. Зайти в Личный кабинет и получить нужную информацию можно следующими способами:

- по ИНН и паролю;

- по аккаунту сайта Госуслуг с подтверждением через ЕСИА;

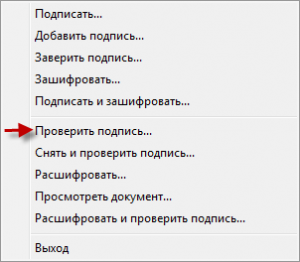

- по ключу электронной подписи (ЭП).

Так как ИП является физическим лицом, для получения сведений о налогах и долгах он может пользовать учетной записью Госуслуг. Пароль от Личного кабинета генерируется при регистрации. Если он утрачен, для восстановления можно использовать Личный кабинет налогоплательщика — физического лица, сайт Госуслуг, либо через налоговую службу.

Справки выдаются в электронном или письменном виде. Формат нужного документа можно указать в запросе, госпошлина за выдачу справок не платится.

При использовании онлайн-сервиса предпринимателю доступна следующая информация:

- информация о текущем состоянии задолженности по каждому виду налогов, с указанием оснований возникновения долга и его периодов;

- данные о начисленных пени, штрафах;

- переплата по налогам (при наличии);

- сроки оплаты по требованиям или по закону;

- долги, переданные на взыскание приставам;

- иные сведения, в зависимости от схемы налогообложения.

Также Личный кабинет позволяет сформировать квитанции на оплату текущих налогов и сборов, задолженности. Если при проверке состояния задолженности выявлены ошибки, можно запросить подробный расчет по каждому виду налогов и штрафных санкций.

Что делать, если деятельность не велась, а долг по взносам накопился?

На сайте Госуслуги

Проверить долги по ИП онлайн можно через Госуслуги, так как предприниматель остается физическим лицом. Вход в Личный кабинет на Госуслугах осуществляется по номеру телефона, адресу электронной почты, СНИЛС. Чтобы узнать задолженность по налогам и сборам, связанным с предпринимательской деятельностью, необходимо указать идентификационный номер налогоплательщика (ИНН) или ОГРНИП.

Как и сайт ФНС, портал Госуслуг позволяет запросить справку о задолженности, формировать документа на оплату.

В отделении ФНС

В налоговой инспекции можно получить любую информацию, связанную с начислением, взысканием и оплатой налогов, сборов, штрафных санкций. Обратиться можно в любое подразделение ИФНС, в том числе за пределами места регистрации. При обращении в ИФНС нужно представить паспорт, указать ИНН или ОГРНИП. По этим данным специалисты идентифицируют налогоплательщика.

Узнать, подаст ли ФНС на ваше банкротство

Как узнать, есть ли неоплаченные налоги

Есть несколько способов посмотреть данные о задолженности по организации или по ИП

Каждый из вариантов имеет свои особенности и нюансы, поэтому важно учитывать эти моменты, при обращении к тому или иному способу

Сегодня ИП предлагаются такие варианты:

- можно узнать долги по ИП по фамилии на сайте ФССП. В базу вносятся дела, по которым уже открыто исполнительное производство и нужно срочно принимать меры, чтобы не арестовали имущество и не взыскали средства с банковских счетов;

- при личном обращении узнать о задолженности по налогам можно в ФНС. Для этого потребуется посетить отделение налоговой инспекции по месту регистрации гражданина и подать официальный запрос. В итоге ему выдадут справку, где указаны все виды долгов, включая штрафы и пени;

- нередко из налогового органа приходят уведомления об образовавшейся задолженности, поэтому можно оплачивать долги и по таким документам;

- самым распространенным и простым вариантом является наличие возможности узнать информацию о задолженности юридического лица по налогам на сайте ФНС онлайн. Для этого достаточно зайти на сайт и посмотреть информацию в личном кабинете налогоплательщика.

Причины возникновения долгов бывают разными, однако это, по большей части значения не имеет, поскольку для ФНС важна своевременно поступившая плата.

Как проверить задолженность по налогам ИП

Обновление: 31 июля 2017 г.

Российские индивидуальные предприниматели освобождены от обязательного ведения бухгалтерского учета. Однако они являются налогоплательщиками со всеми вытекающими обязанностями. Соответственно, может образоваться задолженность ИП по налогам. В связи с чем каждому субъекту коммерческой деятельности необходимо знать способы получения информации об исполнении обязательств перед отечественным бюджетом.

Регистрация индивидуального предпринимателя

По общему правилу возможность осуществления деятельности, направленной на извлечение прибыли, имеют граждане, прошедшие процедуру государственной регистрации.

Факт получения соответствующего статуса подтверждается:

- присвоением ОГРНИП;

- внесением сведений о новом субъекте в ЕГРИП;

- выдачей гражданину листа записи по форме № 60009.

Соответственно, только после наступления всех указанных событий может возникнуть задолженность по налогам индивидуального предпринимателя.

Важно отметить, что недоимка по исполнению обязательств перед бюджетом может появиться у ИП в результате:

- неверного расчета и исчисления сумм, подлежащих уплате;

- неправильного заполнения форм деклараций.

Ошибочные действия сотрудников ИФНС, проводящих камеральную проверку отчетности, также могут привести к возникновению недоимки.

Вне зависимости от причин ненадлежащего исполнения фискальных обязательств каждому предпринимателю необходимо знать ответ на вопрос, как узнать долги по налогам ИП.

Понимание алгоритмов и механизмов получения информации о состоянии расчетов с бюджетом Российской Федерации и ее субъектов поможет существенно снизить размер негативных последствий для ИП, так как конечная сумма пеней за недоимку по налогам напрямую зависит от срока существования такой недоплаты.

Как проверить задолженность ИП по налогам

В настоящее время отечественные индивидуальные предприниматели могут узнать о состоянии своих расчетов с бюджетом одним из следующих способов:

- явиться в территориальный отдел ИФНС и получить справку о наличии или отсутствии задолженности по налогам и сборам;

- воспользоваться электронными сервисами, доступными на официальных сайтах Российской Федерации и позволяющими получить сведения о долгах по ИП перед бюджетом;

- внимательно изучить сайт Федеральной службы судебных приставов исполнителей на предмет неоконченных производств в части бюджетных обязательств;

- электронные картотеки дел российских судов также могут помочь в получении данных о наличии задолженности.

Важно подчеркнуть, что два последних варианта способствуют поиску сведений не только о долгах ИП по налогам, но и относительно иных непогашенных и неисполненных обязательств предпринимателя. В целях получения актуальной и достоверной информации по состоянию своих расчетов с бюджетом каждый налогоплательщик имеет право лично запросить соответствующие сведения в территориальной ИФНС

Для этого ему необходимы паспорт и ИНН, а также нужно попасть на личный прием инспектора

В целях получения актуальной и достоверной информации по состоянию своих расчетов с бюджетом каждый налогоплательщик имеет право лично запросить соответствующие сведения в территориальной ИФНС. Для этого ему необходимы паспорт и ИНН, а также нужно попасть на личный прием инспектора.

Указанная процедура бесплатна, но не очень удобна в силу существенных временных затрат.

Поэтому в текущий момент заинтересованные лица могут проверить ИП на задолженность по ИНН с помощью личного кабинета налогоплательщика, размещенного на сайте ФНС России по адресу: https://lkfl.nalog.ru/lk/.

Однако для использования указанного сервиса предпринимателю следует получить в любой ИФНС регистрационную карту, содержащую логин и пароль.

Также войти в личный кабинет можно с помощью электронной подписи или же через Единую систему идентификации и аутентификации.

В заключение следует отметить, что знание способов получения сведений о задолженности предпринимателя позволит как взыскать долг, если ИП прекратил деятельность, так и предпринять гражданином шаги к добровольному исполнению обязательств.

Какие долги может списать ИП

Рассмотрим, какие возможности по избавлению от долгов есть у Индивидуальных предпринимателей в 2021 году.

Фискальные долги

В отношении физлиц списывается недоимка и санкции по земельному, транспортному, имущественному налогу. По этим категориям платежей плательщики не должны самостоятельно подавать декларации или иные документы, так как ИФНС все рассчитывает самостоятельно.

Согласно ст. 12 Закона списывается недоимка по всем видам налогов, кроме:

- акцизов (например, для оборота спиртосодержащей и табачной продукции);

- налога на добычу ископаемых;

- сборов, уплачиваемых при перемещении продукции по импорту, экспорту;

- штрафных санкций по платежам, указанным выше.

По перечисленным налогам списания не будет, даже если долг безнадежен, он подлежит взысканию.

Отдельно отметим невозможность списания долга, который взыскивается через исполнительное производство. Если ИФНС получила судебный акт и направила его в ФССП в течение трех лет после взыскания, исполнительное производство может продолжаться годами. Приставы могут вести розыск должника и его имущества, вводить обеспечительные меры, арестовывать счета. До тех пор, пока не будет вынесено постановление об окончании исполнительного дела, недоимка и штрафные санкции не подлежат списанию.

Долги по страховым взносам

Ст. 11 Закона № 436-ФЗ предусматривает специальные правила амнистии по взносам во внебюджетные фонды (ПФР, ФСС, ФОМС). Списание осуществляется по следующим правилам:

- амнистия применяется к долгам по взносам за периоды, истекшие до 1.01.2017 года;

- не будут списаны взносы, рассчитанные за наемных сотрудников;

- амнистия доступна только для просрочки по взносам ИП, нотариусов, адвокатов, иных частнопрактикующих субъектов.

Списание также осуществляется через ИФНС, так как полномочия по администрированию с 2016 года переданы налоговикам. Для проверки основания безнадежности долга соответствующие сведения будут запрошены из внебюджетных фондов. Размер задолженности по взносам не имеет значения для принятия решения о списании.

Статья 11

Примечание. Ч.1 ст. 11 не применяется к уплаченным (взысканным, списанным) недоимке и задолженности по пеням и штрафам до 29.12.2017.

- Установить, что признаются безнадежными к взысканию и подлежат списанию недоимка по страховым взносам в государственные внебюджетные фонды Российской Федерации за расчетные (отчетные) периоды, истекшие до 1 января 2017 года, в размере, определяемом в соответствии с частью 11 статьи 14 Федерального закона от 24 июля 2009 года N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования», задолженность по соответствующим пеням и штрафам, числящиеся за индивидуальными предпринимателями, адвокатами, нотариусами, занимающимися частной практикой, и иными лицами, занимающимися в установленном законодательством Российской Федерации порядке частной практикой, а также за лицами, которые на дату списания соответствующих сумм утратили статус индивидуального предпринимателя или адвоката либо прекратили заниматься в установленном законодательством Российской Федерации порядке частной практикой.

Федеральный закон от 28.12.2017 N 436-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации»

Читать полностью

Безнадежные долги ИП

Безнадежные долги подлежат списанию. Что является основанием для признания долга безнадежным?

Условия для вынесения решения о признании недоимки и штрафных санкций безнадежными к взысканию указаны в ст. 59 НК РФ:

- вынесение арбитражом решения о банкротстве ИП, когда имущества должника оказалось недостаточно для расчета по долгам;

- смерть должника, если недоимка не подлежит передаче правопреемникам по наследству;

- вынесение судебного акта, подтверждающего истечения срока давности;

- окончание исполнительного производства, подтвержденное постановлением пристава.

При наличии указанных обстоятельств налоговый орган обязан принять решение о признании долга безнадежным.

Проконсультироватьсяпо списанию долгов с ИП

Процедура проверки ООО на задолженность

Как видите, существует целый ряд способов проверки компаний. Однако ниже я предлагаю рассмотреть 2 самых лёгких и популярных варианта, которые позволяют сразу же установить, насколько хорошо или плохо идут дела у компании. Это проверка по ИНН и через сайт ФНС РФ.

На самом деле способы пересекаются, потому что на сайте налоговой вы тоже будете вводить ИНН. Однако там есть своя специфика, поэтому я решил их всё же разделить.

Если вам нужна помощь в анализе договора франшизы – обратитесь ко мне, у меня большой опыт во франчайзинге, буду рад помочь!

Мои услуги

Проверка с помощью ИНН

Проще всего проверить задолженность ООО по ИНН, потому что этот код присваивается один раз и навсегда. Он никогда не меняется. И если после его введения вы не получили толком никакой информации, то или сервис не работает, или ИНН поддельный.

По ИНН о компании можно узнать многое. В частности, таким способом устанавливается:

- является ли фирма однодневкой;

- где именно она зарегистрирована;

- соответствует ли заявленная компанией деятельность фактической;

- есть ли у фирмы долги перед налоговой;

- прочие ключевые моменты.

Как именно произвести проверку? На самом деле всё просто. Вам нужен только, собственно, ИНН. И его надо ввести в одном из сервисов:

При проверке компании по ИНН через онлайн-сервисы лучше всего использовать несколько ресурсов. Это будет дополнительной гарантией того, что информация передана корректно.

Проверка через сайт ФНС РФ

Я рекомендую этот способ как бесплатный, быстрый и надёжный. В отличие от разных ресурсов, здесь речь идёт об официальном сайте государственного органа. То есть сведения вы получите из максимально авторитетного источника.

Оплата

Уплатить долг по налогам предприниматель может через интернет-банкинг или при обращении в банковское отделение с платежным поручением. Также возможна оплата через электронный терминал. При использовании последнего варианта необходимо сохранять чек для подтверждения внесения денежных средств.

Индивидуальный предприниматель имеет право обратиться в налоговый орган с заявлением о предоставлении отсрочки или рассрочки платежа по следующим основаниям:

- причинение ущерба в результате ЧС;

- угроза возникновения банкротства при единовременной уплате налога;

- деятельность бизнесмена носит сезонный характер.

Также существуют иные причины, закрепленные в статье 64 НКРФ. Отсрочка или рассрочка предоставляются сроком не более чем на один год, а в некоторых случаях этот период может быть продлен до трех лет.

Уплата налогов – ответственный этап в ведении бизнеса. Поэтому каждому коммерсанту необходимо отслеживать начисления и сроки оплаты всех налоговых взносов. Своевременное получение информации об образовании задолженности поможет избежать серьезных последствий.

Не нашли ответа? Остались вопросы?

Получите бесплатную юридическую консультацию прямо сейчас: *

8 (800) 350-29-83 Федеральный

8 (499) 938-45-81 Москва и область

8 (812) 425-61-42 СПб и область

* Внимание! Юристы не консультируют по адресам и режимам работы МФЦ, порядку оказания государственных и муниципальных услуг и не оказывают техническую поддержку портала Госуслуг. Консультация носит исключительно юридический характер!

Не нашли ответа? Остались вопросы?

Здесь вы можете получить правовую поддержку. Проконсультируйтесь у юриста (бесплатно, круглосуточно, без выходных): *

* Внимание! Юристы не консультируют по адресам и режимам работы МФЦ, порядку оказания государственных и муниципальных услуг и не оказывают техническую поддержку портала Госуслуг. Консультация носит исключительно юридический характер!