Как подключить оплату

Содержание:

- Шаг 2. Разбираемся, как будет работать прием WooCommerce оплат сайте

- Краткий обзор 3 сервисов для приема платежей

- Как работает сервис?

- Принимать оплату через платежного агента

- 3 способа: Как сделать оплату на сайте

- Оплата банковской картой непосредственно на сайте. Как?

- Юридическая сторона онлайн-платежей

- Как подключить ККТ

- Какое решение я выбрал для приема платежей на сайте

- Самые популярные в России платежные системы

- Как сделать оптимальную форму?

- Резюме

- 2.Арендовать онлайн-кассу

- Оплата в магазине банковской картой

- Как принимать платежи на сайте

- Какую платежную систему выбрать

- Плюсы и минусы сервиса

- Как расплатиться пластиковой картой в интернете? Инструкция по онлайн-расчёту

- Основные виды эквайринга

- Резюме

- Основная суть эквайринга простыми словами

- Как выбрать и подключить сервис онлайн-платежей для сайта

- Сколько мы тратим на обслуживание международными корпорациями?

Шаг 2. Разбираемся, как будет работать прием WooCommerce оплат сайте

Платежный сервис (иногда его называют «платежный шлюз») подключается на сайт как обычный плагин для WordPress. Его можно установить вручную или из магазина расширений и активировать в настройках.

После его настройки, в корзине у покупателя появляется возможность оплатить заказ, используя такие способы оплаты: банковские карты платежных систем Visa, Mastercard, Простір, а также мобильные кошельки Apple Pay и Google Pay.

Особенность плагина Fondy в том, что он поддерживает несколько вариантов отображения. Он может быть встроен как нативная форма оплаты прямо в корзине, может вести на настраиваемую платежную страницу на сайте продавца, или же на отдельную платежную страницу на стороне Fondy. Переключение вариантов отображения платежной страницы доступно в настройках плагина.

Давайте рассмотрим, как будет выглядеть процесс покупки на примере обычного магазина подарков. Клиент заходит на сайт и выбирает товары.

Переходит в корзину. Заполняет данные о себе.

Выбирает оплату банковской картой.

Попадает на платежную страницу, где вводит данные карты или выбирает оплату с помощью Google Pay.

Если покупатель выбрал оплату картой, система запомнит её данные и будет подставлять автоматически при следующей покупке, что значительно сократит время оплаты.

После успешной оплаты клиент будет перенаправлен на персонализированную страницу со специальными предложениями и акциями.

Страницу на которую попадет клиент после оплаты можно выбрать в настройках плагина

Краткий обзор 3 сервисов для приема платежей

Есть несколько сервисов, которые часто используют продавцы для онлайн-платежей. К многофункциональным программам относятся:

-

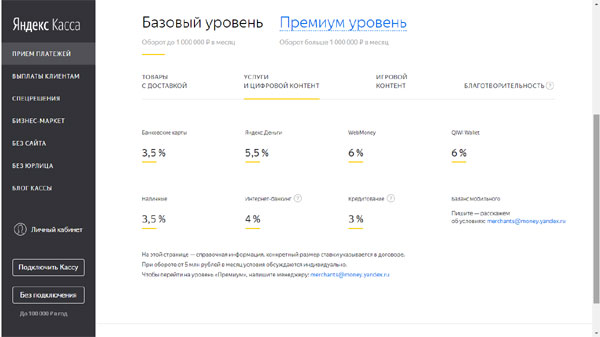

Платежную систему ЮKassa можно подключить к сайту и мобильному приложению. Подключение бесплатно, но берется комиссия за обработку успешных платежей с карт – от 2,8 % для оборотов более 1 млн. руб. в месяц; от 3,5 % для оборотов до 1 млн. руб. в месяц. По умолчанию платежи принимаются с карт Visa, Mastercard, «Мир» и Maestro, дополнительно с карт Diners Club, American Express – под комиссию в 4 %.

-

Интеркасса – прием банковских карт Visa, Mastercard, «Простир». Комиссия – от 1,9 %. Доступны такие валюты – рубль, гривна, доллар, евро. Для подключения сайт должен соответствовать техническим требованиям платежного сервиса.

Как работает сервис?

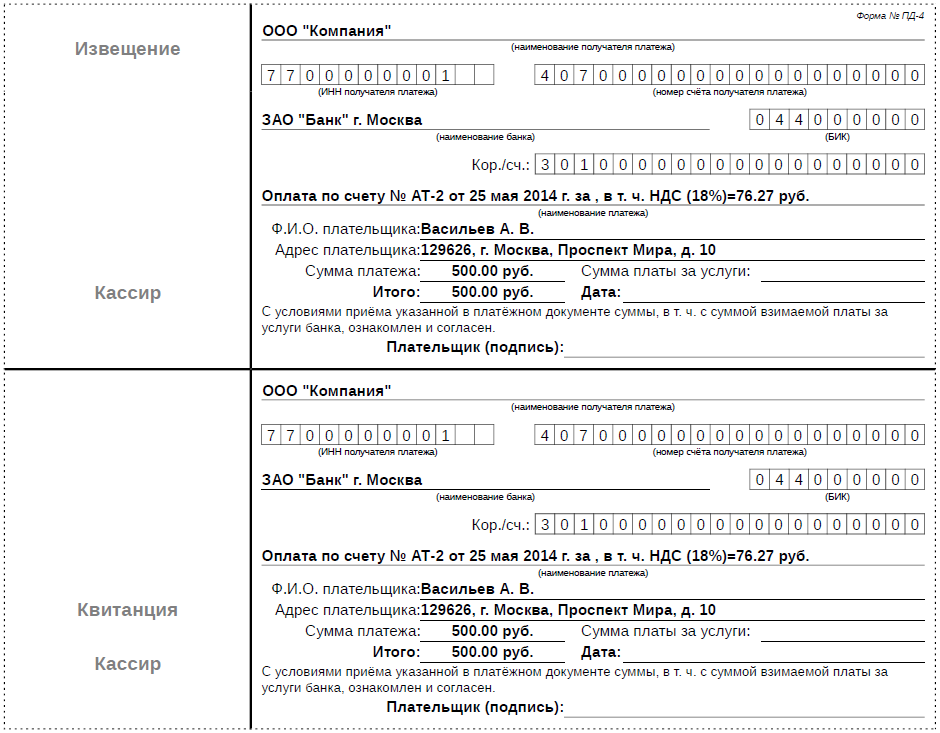

- Вы регистрируетесь в Яндексе, переходите на страницу https://money.yandex.ru/fastpay/ и настраиваете форму приема платежей в специальном конструкторе. Обязательные поля формы – наименование услуги (можно сделать выпадающий список из нескольких услуг), ФИО клиента и сумма. Можно задать дополнительные поля. Например, я сделал дополнительное поле для указания номера и даты счета, который оплачивает клиент.

- Обязательно отметьте, нужно принимать платежи с НДС или без НДС. Если Вы работаете на упрощенке, то принимать платежи должны без НДС!

- Далее Вы указываете свои реквизиты, адрес сайта, на котором будет стоять форма, и получаете код формы. Его нужно добавить на страницу, где клиент будет отправлять платежи.

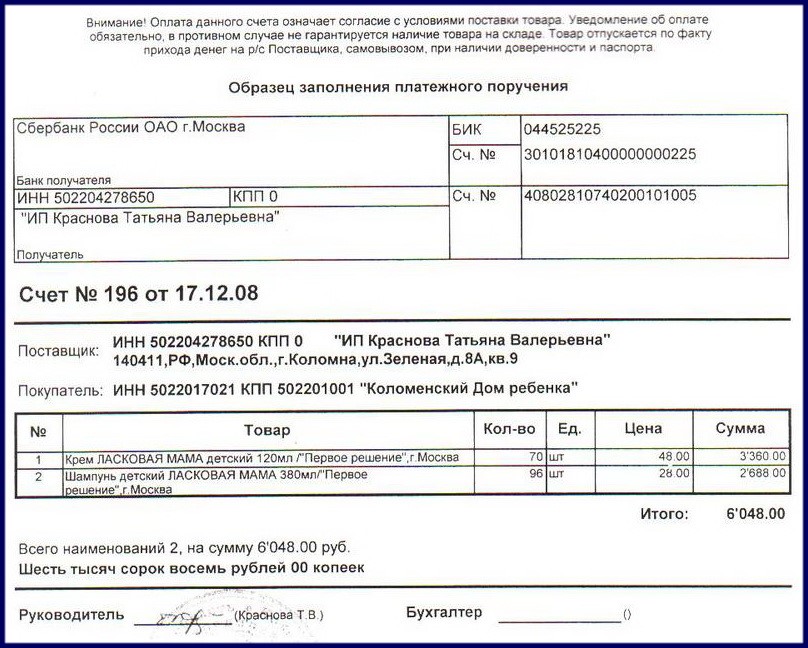

Как только клиент воспользуется формой, Вы получите на электронную почту уведомление о платеже. Примерно через сутки сам платеж придет на Ваш расчетный счет. В наименовании платежа будет название услуги и информация из дополнительных полей, которые Вы сделали в форме.

Заключать бумажный договор с Яндекс.Деньгами не нужно. Принимать платежи можно сразу после установки формы на сайте.

Принимать оплату через платежного агента

Прием платежей через платежного агента позволяет обойтись без онлайн-кассы. В этом случае покупатель переводит деньги агенту, который выбивает чек и отправляет его в налоговую инспекцию, а вы получаете оплату от агента на расчетный счет.

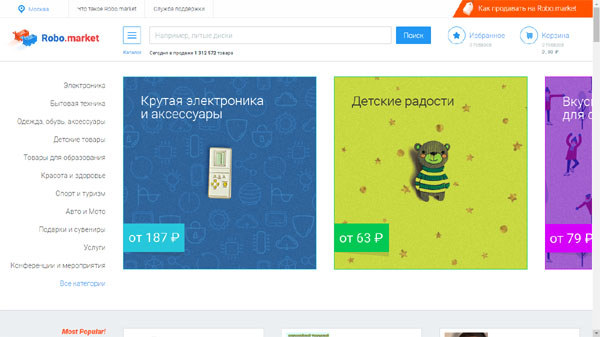

Работа через Robo.market позволяет принимать оплату без онлайн-кассы. В каталог товаров на площадке можно добавлять как физические товары, так и цифровые товары, например, электронные книги или услуги. Если стоимость услуг рассчитывается индивидуально, вы можете предварительно обсудить все детали с клиентом, затем завести услугу на площадку Robo.market и прислать ссылку клиенту на карточку услуги, чтобы он ее оплатил и получил чек.

Сколько стоят услуги платежного агента?

В случае с Robo.market продавец – юридическое лицо оплачивает комиссию с платежей. При оплате банковской картой комиссия составляет от 2,3% до 5% в зависимости от тарифного плана. При оплате электронными деньгами (Яндекс.Деньги, WebMoney) от 2,9% до 7%. Отдельно оплачивается обработка платежа на вывод, но ее стоимость невысока – от 0 до 50 рублей.

Если продажу товаров осуществляет физическое лицо, комиссия берется с покупателя и составляет 7%.

3 способа: Как сделать оплату на сайте

Можно принимать платежи на сайте тремя способами — в ручном режиме, в автоматическом или с помощью специального скрипта. Лично я отдаю предпочтение 3му варианту, так как у него намного больше преимуществ… Смотрите сами:

1. Ручной режим — клиент видит сумму и реквизиты оплаты, переводит деньги, пишет сообщение о переводе денег и за что… Вы в ручную обрабатываете заказ и высылаете клиенту товар. Такой способ не удобен как для клиента, так и для продавца.

Плюсы:

- клиент сам оплачивает комиссию за перевод. Вам поступает та сумма, которую Вы указали!

- Не нужно ничего настраивать, достаточно указать сумму и реквизиты.

Минусы:

- ручная обработка заказов;

- сложности с оплатой, нет выбора;

- процесс оплаты занимает время;

- потерянные переводы из-за случайных опечаток.

2. Автоматический режим — клиент видит сумму и кнопку купить, нажимает на нее, заполняет небольшую форму и переходит на страницу оплаты, выбирает удобный для него способ, оплачивает! После удачной оплаты клиент попадает на страницу скачивания курса например, или получает какие-то секретные данные…

Плюсы:

- много способов оплаты

- не требует ручной обработки заказов

- быстрота и удобство

- больше продаж, чем у ручного способа

- один раз настроил и забыл…

- партнерская программа, еще больше продаж =)

Минусы:

- комиссия систем посредников

- различные настройки, требуют время и определенных знаний, но делается это один раз.

Не трудно догадаться, почему я использую именно автоматические системы (в частности Order Master 2) и именно об этом я и буду говорить дальше!

Как происходит процесс приема платежей на сайте

Если объяснить просто, то механизм приема платежей в автоматическом режиме выглядит следующим образом:

Естественно, системы приёма платежей, берут определенный процент от сделки и в настройках можно указать, кто его будет оплачивать: продавец или покупатель? Я же рекомендую взять всю комиссию на себя, в этом случае у клиентов не будет возникать вопросов «почему тут одна сумма, а тут другая»!

Самые популярные системы приёма платежей

Так кто же они, самые популярные системы приёма платежей? Огласите весь список пожалуйста =) Вот:

- Z-Payment (Работаю сам и Вам рекомендую!)

- Интеркасса

- КиберПлат

- QIWI

- RBK Money

- Робокасса

- Единая Касса w1

- SMS Coin

- PayOnline System

- Sprypay

- Assist

- LiqPay

- Яндекс.Касса

Подробные инструкции по подключению, читайте или смотрите на их сайтах… А я надеюсь Вы поняли как сделать оплату на сайте и буду закругляться! Если есть вопросы, пишите!

Оплата банковской картой непосредственно на сайте. Как?

При выборе формы оплаты с помощью банковской карты проведение платежа по заказу производится непосредственно после подтверждения его менеджером. После подтверждения заказа менеджером, Вы должны будете зайти в личный кабинет вашего заказа (по 20-значному уникальному номеру заказа, полученному при оформлении) и нажать на кнопку «Оплата банковской картой», при этом система переведёт Вас на страницу авторизационного сервера Сбербанка, где Вам будет предложено ввести данные пластиковой карты, инициировать ее авторизацию, после чего вы сможете вернуться в наш магазин кликом по кнопке «Вернуться в магазин». После возвращения в наш магазин, система уведомит Вас о результатах авторизации.

На оформление платежа Сбербанком выделяется 20 минут, поэтому, пожалуйста, приготовьте Вашу пластиковую карту заранее. Если Вам не хватит выделенного на оплату времени или в случае отказа в авторизации карты Вы сможете повторить процедуру оплаты.

*Конфиденциальность сообщаемой персональной информации обеспечивается ОАО «Сбербанк России». Введенная информация не будет предоставлена третьим лицам за исключением случаев, предусмотренных законодательством РФ. Проведение платежей по банковским картам осуществляется в строгом соответствии с требованиями платежных систем Visa Int. и MasterCard Europe Sprl.

Юридическая сторона онлайн-платежей

Правовое регулирование электронных платежей в России регламентируется Федеральным Законом «О национальной платежной системе» и рядом нормативно-правовых актов, принятых Центральным банком России и другими структурами. В соответствии с действующим российским законодательством, электронные платежи предназначены для выполнения обязательств перед третьими лицами, не подлежат страхованию. Операторы ЭДС не имеют права предоставлять кредитную линию своим клиентам и начислять проценты на остаток денежных средств. Законодательством регламентирован порядок составления, удостоверения платежа, передачи данных про перевод электронных денег с помощью выбранных информационно-коммуникационных технологий и платежных карт.

Важные нюансы, которые предусмотрены законодательством РФ.

- При персонификации электронного платежа проводится идентификация физического лица. Остаток на счету не должен превышать 100 000 рублей.

- Если персонификация не осуществляется, остаток на счету не должен превышать 15 000 рублей, а общая сумма платежей – 40 000 рублей в месяц.

- Когда оплату производит индивидуальный предприниматель или юридическое лицо, идентификация обязательна.

Как подключить ККТ

Есть три варианта подключения:

- купить ККТ с предустановленным ПО, заключить договор с ОФД (оператор фискальных данных, который будет передавать чеки в налоговую) и подключить кассу к вашей системе расчетов;

- арендовать ККТ у тех, кто предоставляет услуги эквайринга: вам привезут кассу, помогут установить и будут заниматься ее обслуживанием;

- арендовать облачную онлайн-кассу: это удобнее, потому что нужно будет просто подключиться к системе расчетов, остальное сделают за вас.

При аренде облачной онлайн-кассы сервис выделяет вам отдельную ККТ, просто она стоит не в вашем офисе, а у него. А еще сервис сам заключает договор с ОФД, и чеки по оплатам уходят в налоговую. Подключают арендованную кассу к системе расчетов с помощью плагинов для CMS или API, а сама настройка обычно занимает 1-2 дня.

Сервисов, предоставляющих облачные онлайн-кассы или аренду ККТ, много. Это «Атол», «МТС», «Ю.Касса» (бывшая «Яндекс.Касса») и многие другие. Какой выбрать, решайте сами.

Например, «МТС» предлагает такие условия аренды:

Какое решение я выбрал для приема платежей на сайте

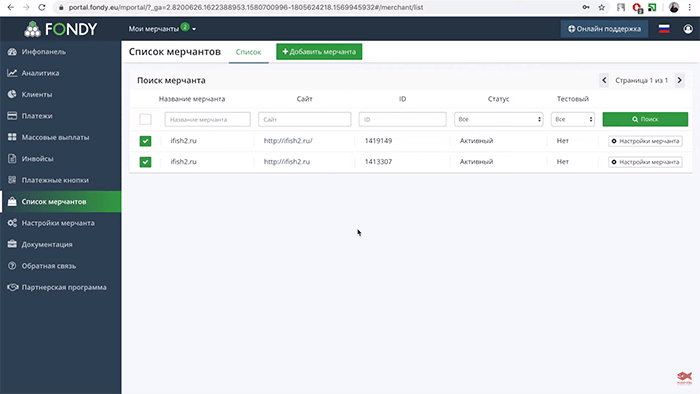

После продолжительного тестирования, я остановился на платежной платформе от FONDY. Это международная компания, у которой есть офисы в Киеве и Москве, а значит и русскоязычная документация, и русскоговорящая служба поддержки, у которой можно будет оперативно получить ответы на все вопросы.

У сервиса FONDY много преимуществ, давайте пройдемся по основным:

Я создал себе несколько профилей торговца для разных сайтов и принимаю часть оплат на карточку физлица, а часть — на счет ИП. В настройках я выбрал получение возмещений (выплат) раз в неделю.

То есть сначала FONDY собирает все входящие платежи у себя, а потом уже отправляет на мой счет одним платежом 4 раза в месяц. Благодаря такой схеме мне легко формировать отчетность по моему ИП для налоговой. Давайте покажу на паре примеров, как это работает.

Самые популярные в России платежные системы

Webmoney

WebMoney (WebMoney Transfer) – основанная в 1998 году электронная система расчётов. Особенность системы – при платежах происходит передача имущественных прав – «титульных знаков». Эти знаки могут быть в рублях (WMR), евро (WME), долларах (WMZ), гривнах (WMU), белорусских рублях (WMB), тенге (WMR) и даже вьетнамских донгах (WMV). Также среди расчетных единиц есть эквивалент 1 грамма золота (WMG), 0,001 биткоина (WMX) и других криптовалют.

Система WebMoney имеет широкую известность – на начало 2018 года было зарегистрировано порядка 36 миллионов аккаунтов, в год проводится более 160 миллионов транзакций на сумму свыше 17 миллиардов долларов. Для работы системы потребуется соответствующее программное обеспечение, которое существует как для Windows, так и для других операционных систем.

Тарифы системы относительно невысокие – за переводы взимается 0,8% от суммы, однако следует учитывать, что тарифы на ввод и вывод средств определяют участники таких операций – банки, платежные системы, операторы терминалов самообслуживания.

В кассе «Евросети» комиссия за пополнение кошелька WebMoney составит 1,5%, в системе Сбербанк-Онл@йн – 2,3%, в Альфа-Банке – 1,5%. Если необходимо вывести деньги из системы, возможно это сделать через банковскую карту. Комиссия в таком случае составит 2%.

Яндекс.Деньги

Сервис Яндекс.Деньги – платежная система, созданная в 2002 году в результате сотрудничества Яндекса с компанией PayCash. Система позволяет принимать оплату электронными деньгами, наличными, с банковских карт. Данная платежная система пользуется популярностью – по состоянию на 2017 год зарегистрировано около 30 миллионов кошельков.

Сервис позволяет открыть электронный кошелек в рублях и привязать к нему банковскую карту. Кроме того, платежная система выпускает собственную пластиковую карту, которая по почте или с курьером направляется пользователю. Собственная карта Яндекс.Денег облегчает пользование системой, так как имеет общий баланс с кошельком. Стоимость карты составляет 300 рублей за 3 года. Сам кошелек Яндекс.Денег бесплатный, однако если им не пользоваться больше 2 лет, с него списывается по 270 рублей в месяц.

Пользоваться кошельком Яндекс.Денег достаточно выгодно – комиссия не взимается за большинство операций. Однако за оплату квитанций взимается 2% от суммы, а за погашение кредитов – 3% от суммы и 15 рублей. Тариф для пополнения кошелька с банковской карты – 1% (через Сбербанк-Онл@йн – без комиссии), для вывода с кошелька на карту – 1,5%.

QIWI

QIWI – одна из самых популярных систем электронных платежей в России, что связано с широкой сетью терминалов самообслуживания, наличием мобильных сервисов и удобного сайта. Кроме того, система проводит платежи через собственный банк в партнерстве с платежной системой Visa, что позволяет выпускать и использовать виртуальные карты для расчетов.

Система достаточно проста в использовании: создать кошелек можно через мобильное приложение, сайт или даже через терминал самообслуживания QIWI.

Платежная система QIWI имеет демократичные тарифы: с кошелька на кошелек внутри системы переводы осуществляются без комиссии, при оплате товаров или услуг через QIWI комиссия, в основном, отсутствует. Комиссия за пополнение кошелька, как правило, нулевая при определенных условиях. Например, чтобы пополнить кошелек без комиссии через терминал, необходимо чтобы сумма пополнения превышала 300 рублей.

Однако следует учитывать, что вывести средства без комиссии возможно только для пополнения счета мобильного телефона. Остальные направления платные: например, при выводе средств на банковскую карту или через систему банковских переводов удерживается комиссия в размере 2% + 50 рублей.

Как и Яндекс.Деньги, система QIWI предлагает собственную банковскую карту, которая имеет общий баланс с кошельком. Стоимость выпуска карты составляет 199 рублей, обслуживание – бесплатное.

Таким образом, наиболее известные электронные платежные системы в России отличаются по тарифам на переводы, пополнение и вывод средств. Для наглядности тарифы представлены в таблице:

| Пополнение | Переводы и оплата | Вывод | |

|---|---|---|---|

| WebMoney | от 1,5% | 0,8% | от 2% |

| Яндекс.Деньги | от 1%; через Сбербанк – бесплатно | от 0% | от 1,5% |

| QIWI | от 0% | от 0% | 2% + 50 рублей |

Как видно, тарифы систем Яндекс.Деньги и QIWI заметно выгоднее, чем предлагаемые системой WebMoney условия.

Как сделать оптимальную форму?

Рекомендую делать форму максимально простой и понятной. В моем случае в форме получилось несколько полей:

- Выпадающий список с услугами.

- ФИО клиента.

- Поле для информации о счете.

- Сумма.

-

Кнопка «Оплатить».

Рядом с формой я разместил небольшую инструкцию, как заполнить форму и скриншот с примером правильного заполнения всех полей.

Резюме

Форму удобно использовать, если Вам нужно принимать небольшие суммы от клиентов – физических лиц. Вы получаете безнал, а клиент – удобный вариант оплаты привычным ему способом. Вам также не нужно ждать зачисления средств – уведомление об успешной платеже придет сразу после оплаты через форму. Пока деньги идут на Ваш счет, можно уже начать делать проект.

Еще один совет – разместите на сайте, где принимаете платежи, договор-оферту на свои услуги. Это позволит Вам без заключения договора с клиентом юридически упорядочить свои отношения с заказчиком. Помочь с составлением грамотной оферты могут на сайтах с консультациями юристов.

2.Арендовать онлайн-кассу

Если вы не хотите покупать кассу, ее можно арендовать, а платежи принимать через агрегатора, например, Яндекс.Кассу. Это вариант работы с онлайн кассой без физического кассового аппарата. Для работы через сервис не обязательно иметь сайт. Можно выставить счет в личном кабинете Яндекс.Кассы и отправить ее клиенту по электронной почте. Покупатель сможет оплатить товар или услугу прямо из письма.

Сколько стоят услуги Яндекс.Кассы?

На момент подготовки статьи комиссия за прием платежей по базовому тарифу составляла 3,5% при оплате картой и от 3,5% до 6% при оплате электронными деньгами. Комиссии ниже за оплату товаров. При оплате услуг комиссии повышаются. Таким образом, фрилансерам, оказывающим услуги, придется платить больше.

Чтобы рассчитать полную стоимость работы по схеме, необходимо добавить к комиссиям Яндекс.Кассы стоимость аренды кассового аппарата (3400 руб. в месяц).

Плюсы и минусы аренды онлайн-кассы

| Плюсы | Минусы |

|

|

Оплата в магазине банковской картой

Оплачивать товары в обычном магазине (супермаркете, торговом центре), где установлены POS-терминалы, не составляет труда. И все же многие покупатели не знают некоторых нюансов:

- если покупки оплачиваются карточкой с магнитной полосой, не требуется вводить пин-код, зато клиенту приходится подписываться на чеке;

- если в терминал вставляется чипованная карточка, PIN вводится обязательно и заменяет собой подпись клиента;

- если применяется бесконтактная технология оплаты (пластиком либо смартфоном), не нужны ни подпись, ни PIN на сумму менее 1000 руб.

Важно: если клиент передает карту сотруднику заведения торговли, тот должен произвести операцию у него на глазах. Нельзя при оплате с помощью банковской карты позволять забирать пластик и удаляться с ним в другое помещение (что случается в ресторанах / барах) – обслуживающий персонал может украдкой переписать с карточки реквизиты и использовать в преступных целях

Как принимать платежи на сайте

-

Подключить интернет-эквайринг и принимать оплату банковскими картами. Для этого нужно выбрать банк-эквайер, заключить с ним договор и открыть расчётный счёт в этом или другом банке. Деньги клиентов после транзакций будут поступать на счёт продавца.

-

Интегрировать на сайт модуль или плагин для приёма оплаты на кошелёк конкретной электронной платёжной системы (ЭПС). В прошлой статье читайте, что такое ЭПС и зачем они нужны.

-

Подключить платёжный шлюз и организовать через него приём оплаты на карты и несколько ЭПС. С каждым банком и каждой системой придётся заключать отдельный договор, а каждый инструмент устанавливать отдельно.

-

Интегрировать платёжный агрегатор — универсальный инструмент, работающий по принципу «всё в одном». Он организует приём оплаты с банковских карт (например, VISA, Mastercard, «Мир»), электронных кошельков, мобильных счетов, платежных терминалов и пр. Все платежи приходят на счёт агрегатора, и только потом — продавцу.

Какую платежную систему выбрать

На что рекомендуют обращать внимание при выборе онлайн-системы для платежей:

- функционал ЭДС;

- тарифы и комиссии за выполнение операций. Прозрачность формирования тарифов и отсутствие скрытых доплат;

- стабильность и скорость обработки и принятия платежей;

- простота интеграции с системой управления онлайн-ресурса;

- деловая репутация, отзывы заказчиков услуги;

- возможность тестирования;

- наличие постпродажного сервиса по техническому обслуживанию и сопровождению клиентов.

Крупные платежные сервисы для России и СНГ

К наиболее популярным платежным системам относятся:

- Яндекс.Касса. Подходит для оплаты различными банковскими картами, электронными кошельками;

- Яндекс.Деньги. Электронный кошелек системы Яндекс;

- Cloudpayments. Предназначен для платежей с помощью банковских карт Visa и MasterCard, системы МИР;

- Робокасса. Подходит для ИП и юр.лиц, предлагает 40 способов расчетов картами, электронными деньгами, через терминалы;

- PayAnyWay. Сервис предлагает оплату картами, электронными деньгами;

- Liqpay. Сервис Приватбанка, который используют резиденты Украины для оплаты товаров из любой страны;

- Stripe (действует для 25 стран). Прием онлайн-платежей от зарубежных покупателей (Европа, США);

- 2Checkout (больше 180 стран). Платежная система, позволяющая принимать денежные средства от иностранных покупателей;

- Paypal (202 страны). Крупнейшая международная платежная система, через которую можно получать оплаты от клиентов из разных стран и получать их на банковский счет.

Интернет-эквайринги банков:

- Сбербанк. Используя этот сервис, компания принимает платежи на сайте и получает деньги на свой банковский счет;

- Тинькофф. Получение денег за товары на сайте на банковский счет ИП или юрлица.

Плюсы и минусы сервиса

Плюсы сервиса:

- Форма настраивается в конструкторе за 15-20 минут.

- Комиссия берется с клиента, а не из Ваших денег.

- Сразу после оплаты Вы получаете на почту уведомление о платеже.

- Платеж приходит на р/сч в течение суток.

- Не нужно заключать бумажный договор.

- Можно настроить прием платежей с НДС и без НДС (последнее особенно актуально для фрилансеров).

Минусы сервиса:

- Комиссия для клиента – 3% от суммы платежа, минимум 30 руб.

- Максимальный платеж через форму с учетом комиссии – 14999 руб.

- Максимальный оборот за месяц – 300 тыс. руб.

Большие суммы через сервис принять не получится, если только попросить клиента их дробить на несколько частей.

Как расплатиться пластиковой картой в интернете? Инструкция по онлайн-расчёту

Здесь мы дадим небольшую инструкцию, как правильно расплатиться карточкой в интернете. Любой ресурс, реализующий товары и услуги в сети, обязательно укажет вам на возможность расплатиться картой. При заказе (или оформлении товара) вы ни за что не пропустите баннер «ОПЛАТИТЬ КАРТОЙ» или что-то в этом роде – такая возможность однозначно должна присутствовать в инернет-магазине, как основной вид расчета. При нажатии на него, вас перенаправит на страницу с формой оплаты, передача информации с которой будет происходить при помощи защищенного соединения. Именно на этой странице вам нужно будет заполнить все необходимые поля – все, что вам нужно, присутствует на банковской карточке, которые были перечислены выше.

Немного нюансов:

- Чтобы оплатить неименной картой (или виртуальной) просто введите в соответствующее поле формы оплаты ваше имя и фамилию на латинице.

- Если у вас карта Maestro, у которой номер состоит из 18-ти цифр (вместо стандартных 16-ти), то в большинстве случаев стандартная форма, рассчитанная на 16 цифр, не подойдёт – в этом случае попробуйте расплатиться другой карточкой или заведите виртуальную.

- Отказ в платеже может быть обусловлен не только недостаточной суммой на счету, но и слишком большой суммой платежа, которая выше суточного лимита, предусмотренного на карточке (лимиты можно узнать и скорректировать в филиале банка или в интернет-банке, при наличии такой возможности).

- Сумма на счете должна быть больше суммы покупки, иначе возможен уход в минус (несанкционированный или технический овердрафт). При оплате в валюте также имейте это в виду (будет дополнительная комиссия за конвертацию).

- В ряде случаев вас попросят указать ваши личные данные: ФИО, номер контактного телефона, адрес или электронную почту. После платежа вас уведомят доступным способом о его успешном завершении и пришлют его реквизиты (номер транзакции и другие малопонятные цифры).

Далее, вы жмёте кнопку «Оплатить» и переходите ко второму этапу оплаты, необходимому исключительно для усиления безопасности онлайн-платежа. Здесь вступает в действие так называемая услуга 3-D Secure. Вам высылается на номер вашего сотового (к нему привязана ваша карта) смс-сообщение с одноразовым кодом (паролем), который вам необходимо ввести в соответствующем окошке. Добавим, что эта услуга оказывается банком, который выпустил карточку и является дополнительным шагом аутентификации вашего пластика.

Окончательным этапом будет отправка вам из банка смс-сообщения о списании определённой суммы (если подключено смс-информирование).

Внимание, отдавайте предпочтение тем банкам, которые поддерживают 3-D Secure, это, как правило, все крупные кредитные учреждения

Основные виды эквайринга

Сегодня. не смотря на то, что эквайринг еще плохо развит, уже можно выделить 4 его вида:

- АТМ-эквайринг – это различные терминалы и банкоматы, которые позваляют самостоятельно пополнять и снимать наличные с банковской карты.

- Торговый эквайринг используется для оплаты услуг и товаров в бытовой сфере, торговых точках, местах общественного питания через POS-терминал, который соединяется с кассовым аппаратом.

- Мобильный эквайринг – это спосо, при котором безналичный расчет осуществляется с помощью планшета / смартфон и специального кардридера, связанного с ними с помощью usb, bluetooth или специального для этой цели разъема.

- Интернет-эквайринг — собой оплаты, осуществляемый с помощью специального интерфейса для введения реквизитов пластиковой карты и последующее подтверждение покупки посредством введения пароля, полученного в смс.

Резюме

Форму удобно использовать, если Вам нужно принимать небольшие суммы от клиентов – физических лиц. Вы получаете безнал, а клиент – удобный вариант оплаты привычным ему способом. Вам также не нужно ждать зачисления средств – уведомление об успешной платеже придет сразу после оплаты через форму. Пока деньги идут на Ваш счет, можно уже начать делать проект.

Еще один совет – разместите на сайте, где принимаете платежи, договор-оферту на свои услуги. Это позволит Вам без заключения договора с клиентом юридически упорядочить свои отношения с заказчиком. Помочь с составлением грамотной оферты могут на сайтах с консультациями юристов.

Основная суть эквайринга простыми словами

Прежде, чем приступить к рассмотрению основных нюансов открытия эквайринга, дадим ему краткое определение.

Эквайринг – это банковская услуга, которая позволяет клиентам торговых точек оплачивать их товары, работы и услуги.

Эквайринг делает покупки более простыми и доступными, а также, он существенно может сэкономить время. В банковской сфере он определяет систему приема денежных карт для оплаты товаров и услуг.

Основными участниками эквайгинга являются:

- Банк – эквайер – это финансово – кредитная организация, оказывающая услуги обработки и выполнения безналичных платежеей.

- Торговая точка – организация, заключающая с банком – эквайером договор на предоставление оборудования, использования терминалов, объем комиссий банка, а также сроки, в которые денежные средства должны быть перечислены продавцу со счета покупателя.

- Клиенты – это люди, которые осуществляют безналичный расчет в торговой точке.

Торговым точкам эквайринг удобен, в первую очередь тем, что он полностью исключает риск приема фальшивых купюр, а во вторую, экономия на инкассации денег.

Покупателям такой способ оплаты больше нравится тем, что у низ нет больше необходимости носить с собой крупные суммы наличными, и они больше могут не опасаться то, что кассир его обсчитает.

Как выбрать и подключить сервис онлайн-платежей для сайта

Для подключения к сайту онлайн-платежей нужно заключить договор с платежным сервисом. За услуги перевода денег берется комиссия, размер которой зависит от оборотов торговли, статуса продавца, вида товаров или услуг. Чтобы выбрать оптимальную платежную систему, нужно учитывать особенности бизнеса. Самый простой способ – это оплата картой на сайте.

Проще всего указать на интернет-странице карту для приема платежей от покупателей. При выборе такого способа расчетов магазин перенаправляет клиента на сайт платежной системы. Сумма покупки передается автоматически. Остается только вбить свои данные – номер карты, имя и код CVV и нажать кнопку «Оплатить». После чего деньги списываются с карты и зачисляются на счет продавца. Как подключить оплату картой на сайте?

Для этого нужно зарегистрироваться в платежной системе. Некоторым компаниям достаточно регистрации на сайте, с другими требуется заключать договор. Точные правила можно уточнить на сайте платежной системы.

Сколько мы тратим на обслуживание международными корпорациями?

Если вы находитесь в России, у вас счет в российском банке в рублях и вы покупаете что-то в магазине за рубли — вы не замечаете комиссию. На ценнике товара написано 999 рублей 99 копеек? С вашей карты спишется ровно эта сумма. Но платежная система на вашей покупке все равно заработает около 1 %. Только заплатит за вас продавец. Ему от вашего платежа достанется не 999 рублей 99 копеек, а примерно 989 рублей. Разумеется, эти издержки он уже вложил в стоимость товара.

Гораздо сложнее дела обстоят с покупками за рубежом.

Помимо комиссии за пользование платежной системой, которую за вас заплатит

продавец, вы еще потеряете деньги на переводе валюты.

Например, вы со своей рублевой картой MasterCard поехали во Францию и покупаете там шарфик за 14 евро (≈1000 рублей). Терминал отправляет в платежную систему запрос на списание 14 евро. Евро — это родная валюта для системы MasterCard, так что она переводит 14 евро в рубли по своему внутреннему курсу напрямую и отправляет в ваш банк запрос на списание 1010 рублей, например. Конечно, вы заметите разницу с курсом Центробанка, но она будет не так велика.

А теперь представьте, что вы приехали во Францию с рублевым счетом на карте Visa. Вы покупаете тот же самый шарфик за те же самые 14 евро (≈1000 рублей). Но евро — не родная система для Visa, Visa не умеет переводить евро в рубли напрямую. Сначала она переведет евро в доллары по своему курсу. Предположим, вместо 16 евро по курсу Центробанка у нее получится 16,5 долларов. А потом 16,5 долларов она переведет в рубли тоже по внутреннему курсу. И спишет у вас уже 1 050 рублей.

А теперь представьте, что в магазине вам предлагают услугу — произвести расчет в рублях. Такое тоже возможно, особенно если в этой стране расчет рублями — не редкость. Например, вы приехали в Турцию с рублевой картой Visa и покупаете… шарфик (дались вам эти шарфики). На нем висит ценник — 93 лиры (≈1000 рублей). Добрый продавец предлагает оплатить счет в рублях. Для начала он переводит 93 лиры в рубли по внутреннему курсу магазина. Он может быть каким угодно. Предположим, продавец посчитал, что 93 лиры — это 1 050 рублей. Но у вас-то Visa, и вы находитесь не в России. Так что ваша карта переводит 1 050 рублей в доллары (17 $), а потом обратно в рубли по собственному курсу (1 080 рублей). К тому же за операцию по смене валюты оплаты банк возьмет с вас дополнительный процент.

Так что бывает очень полезно знать валюту, в которой ведется расчет по вашей карте. При этом, если на карте Visa вы держите счет в евро, в Европе не будете платить за лишние конверсии. То же касается и долларовых счетов на MasterCard при поездке в США. Стоит понимать, что вы можете хранить деньги любой валюты на карте любой международной платежной системы. Если вы перед поездкой в другую страну сомневаетесь, по какому курсу и через какую валюту с вашего счета будут уходить деньги, — просто спросите об этом в своем банке. Банк обязан дать вам полную информацию о том, в какой валюте он ведет операции на территории той или иной страны и какие комиссии по какому курсу за это берет.