Банкротство физического лица

Содержание:

- Особенности процедуры в 2021 году

- Можно ли открыть ИП, если был признан банкротом как предприниматель

- Процесс самостоятельного банкротства

- В течение 5-ти лет после банкротства нельзя будет взять кредит, умолчав об этом факте

- Дополнительная информация по банкротству ИП с долгами

- Правовые последствия банкротства

- Нюансы банкротства ИП

- Судебное банкротство

- Можно ли открыть ИП, если был признан банкротом как предприниматель

- Процедура банкротства ИП

- Последствия для должника

- Последствия для родственников

- Последствия банкротства для ИП

- По каким причинам индивидуального предпринимателя могут признать банкротом?

Особенности процедуры в 2021 году

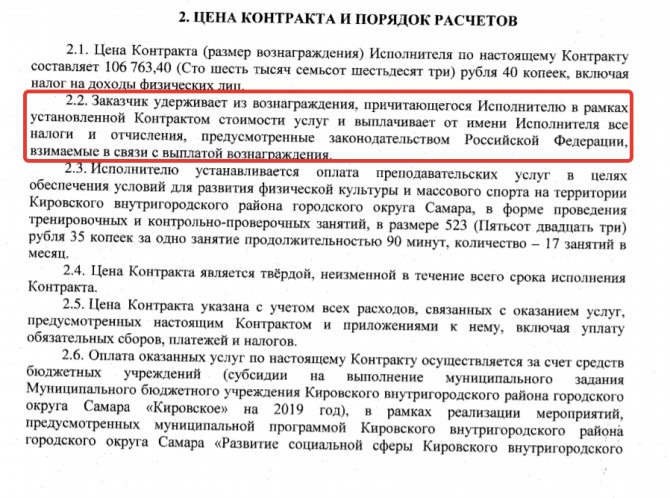

В октябре 2016 года в действующее законодательство, касающееся процедуры признания банкротства физических лиц, были внесены изменения, которые касаются вариантов судебного решения по данным делам. В 2021 году дела будут рассматриваться с учетом нововведений в несколько измененном порядке. Теперь законом предусмотрено три варианта решения спорной ситуации при подтверждении финансовой несостоятельности индивидуального предпринимателя:

Реструктуризация долга – вариант предполагает отсрочку платежей, кредитные каникулы на определённое время, либо изменение сумм регулярных выплат.

Этапы реструктуризации долга

- Конфискация залогового имущества – конфискация может касаться имущества, которое находится в залоге. Конфискованные материальные ценности подлежат дальнейшей реализации на специально организованных торгах. Вырученные средства передаются в счет уплаты долга кредиторам.

- Мировое соглашение – стороны могут заключить добровольное соглашение, что не требует участия арбитражного управляющего.

Доверить ведение дела о признании ИП банкротом следует профессиональному юристу, который выступит в деле в качестве арбитражного управляющего.

Можно ли открыть ИП, если был признан банкротом как предприниматель

В условиях кризиса удержаться на плаву и продолжать работать удается далеко не всем, даже несмотря на поддержку государства. Карантин весны 2020 года и ограничения, скачки валютных курсов привели к тому, что у российских предпринимателей появились задолженности по налогам и сборам во внебюджетные фонды, долги по зарплате работникам, просроченные платежи по банковским кредитам.

Но даже в такой ситуации у индивидуальных предпринимателей в запасе есть совершенно законный способ избавиться от долгов — запустить процедуру банкротства, признав себя финансово несостоятельным.

Прежде чем обращаться в суд с заявлением о банкротстве, мы рекомендуем должникам , чтобы понять, в каком статусе выгоднее объявлять себя банкротом.

Ведь процедуру можно проходить в качестве физ. лица или ИП

И тот, и другой статус позволит избавиться от кредитного бремени, однако, они предусматривают разные последствия, что важно для человека, который планирует продолжить свое дело после признания его банкротом

Банкротство — это сложная и продолжительная правовая процедура, проводимая в соответствии со специальным законом №127-ФЗ. Независимо от того, идет речь о физлице или индивидуальном предпринимателе, признаки несостоятельности будут классическими:

- Неспособность в обозримом будущем исполнять финансовые обязательства.

- Текущая просрочка по долговым обязательствам или наличие убедительных причин их наступления в дальнейшем.

- Если совокупный размер задолженности перед кредиторами по личным обязательствам или долгам ИП составляет более 500 тысяч рублей с просрочкой от 3 месяцев, то объявить с несостоятельности гражданин (или предприниматель) просто обязан.

С момента вынесения судом определения о признании банкротом:

- статус ИП аннулируется;

- заверенная копия определения о банкротстве направляется в отделение налоговой службы;

- все лицензии и патенты, которые выдавались ИП для осуществления коммерческой деятельности, также аннулируются.

Реализацию имущества бизнесмен будет проходить как гражданин, а не предприниматель. В 2020 году приняты изменения в закон о банкротстве — введено понятие моратория и институт внесудебного банкротства. Но принципиальных отличий в порядке банкротства для граждан и ИП по-прежнему нет.

В соответствии с пунктом 2 ст. 216 127-ФЗ после банкротства ИП действует пятилетний запрет на занятие коммерческой деятельностью. Срок запрета начинается со дня завершения арбитражного процесса и вынесения соответствующего определения.

При этом закон не запрещает:

- после объявления банкротом или даже при банкротстве открыть ИП, зарегистрировав в качестве предпринимателя родственника — родителей, детей, супругу;

- регистрироваться в качестве самозанятого, чтобы продолжать оказывать услуги, реализовывать товары и платить налоги;

- после банкротства открыть ООО на мужа/жену — участником будет числиться супруг, но доля в ООО, нажитая во время брака, принадлежит мужу и жене пополам.

Примечательно, что помимо пятилетнего ограничения на открытие нового ИП, закон также запрещает обанкротившимся предпринимателям занимать высшие руководящие посты в компаниях. Это касается должностей, которые в Уставе поименованы как управленческие: президент Совета директоров АО или гендиректор Общества с ограниченной ответственностью, директор. Работать заместителем директора, руководителем структурного подразделения по трудовому договору банкроту разрешено.

Если у предпринимателя отсутствуют огромные долги по налогам и сборам во внебюджетные фонды (ПФР, ФСС, ОМС), юристы рекомендуют придерживаться следующего алгоритма:

- Выплатить персоналу задолженность по заработной плате.

- Уволить сотрудников с оформлением соответствующих записей в трудовые книжки.

- Официально закрыть статус ИП в налоговой.

- Обратиться в арбитражный суд и подать заявление о признании банкротства.

Как закрыть ИП с долгами мы рассказали здесь.

Если предприниматель при наличии крупных долгов перед бюджетом закрывает ИП и после этого банкротится как физическое лицо, не исключено, что ИФНС оспорит прекращение его регистрации в качестве ИП. В этом случае гражданин будет банкротиться как предприниматель, и впоследствии не сможет зарегистрировать ИП 5 лет.

, как подготовиться к банкротству, и есть ли смысл закрывать ИП перед банкротством в вашем случае.

Срок моратория на банкротство бизнеса кредиторами истек

Начиная с середины января 2021 года кредиторы имеют право подавать иски о банкротстве бизнеса любой величины, в том числе — ИП. В банкротстве предпринимателей широко распространен принцип введения внешнего наблюдения. Поэтому шквал закрытия малого и среднего бизнеса настигнет Россию к осени 2021 года.

Процесс самостоятельного банкротства

Перед тем как объявить себя банкротом, бизнесмен должен соответствовать критериям банкротства или предвидеть, что вскоре это наступит. Кроме этого, нужно уложиться в 30-тидневный срок от даты получения информации о долге. Приняв решение самостоятельного обращения в Арбитраж, ИП нужно следовать такой пошаговой инструкции в 2020 году:

- Опубликовать сообщение в ЕФРСБ (Единый Федеральный реестр сведений о банкротстве).

- Написать заявление о банкротстве в Арбитраж.

- Приложить к нему все необходимые бумаги и подтвердить факт банкротства.

- Обратиться в саморегулируемую организацию и выбрать финансового управляющего.

- Внести плату за его услуги на специальный депозитный счёт.

- Предложить свои меры для урегулирования задолженности.

Для открытия дела следует собрать внушительный пакет документов. Вот самые важные из них:

- паспорт, СНИЛС, ИНН;

- выписка из ЕГРИП сроком давности не более 5 дней;

- документы, указывающие на сумму долга;

- выписки со счетов, подтверждающие отсутствие средств;

- полный список кредиторов;

- полный перечень сведений о собственности ИП: опись имущества с выписками из реестра права, сведения о счетах, об участии в уставном капитале юридических лиц и др.;

- сведения о семейном и гражданском положении: свидетельство о браке, о рождении детей.

В процессе судебного разбирательства сделки с имуществом банкрота будет согласовывать финансовый управляющий. В его функции входит также сбор информации по всем долгам, установление объектов собственности, проверка всех сделок и источников доходов должника за последние 3 года.

В качестве меры по урегулированию долга предприниматель может предложить свой график выплат, если у него имеется постоянный источник дохода. Если стороны пойдут на компромисс, то суд одобрит такую меру, что поможет ИП избежать последствий для должника.

В течение 5-ти лет после банкротства нельзя будет взять кредит, умолчав об этом факте

Так сказано в п.1 ст.213.30 закона «О банкротстве». Понятно, что этот пункт практически сводит на нет возможность гражданина взять кредит в банке — какой же банк согласится сотрудничать с человеком, который уже однажды не смог грамотно распорядиться своими финансами?

Впрочем, должник, который только что прошёл процедуру банкротства, как правило, старается держаться от кредитов подальше.

Обратитесь в «Юридическое бюро № 1»

От негативных последствий банкротства мы вас не защитим, потому что они установлены законом. А вот серьёзно облегчить и ускорить процедуру вы с нашей помощью можете.

Мы специализируемся на банкротстве физических лиц, поэтому наши прогнозы дела верны на 99%. Значит, уже на первой консультации вы будете знать перспективу вашего дела.

Все нужные специалисты у нас в штате. Вам не надо отдельно обращаться в СРО арбитражных управляющих, чтобы договориться об участии в вашем деле финансового управляющего.

Мы стараемся сделать жизнь должника во время банкротства комфортнее, например, помогаем доказывать в суде необходимость больших расходов «на жизнь», чем предусмотрено законодательством (обычно во время банкротства должнику выделяется лишь прожиточный минимум, но мы увеличиваем эту сумму).

Дополнительная информация по банкротству ИП с долгами

Банкротиться с 2015 года стало возможным и как ИП, и как физическое лицо. Поэтому у многих появились вопросы о том, в качестве кого выгоднее заявить о несостоятельности. Вот лишь некоторые ситуации:

Наличие долгов и у физического лица, и у ИП

Здесь необходимо начинать банкротство исходя из дальнейших планов. При наличии желания заниматься дальше бизнесом, лучше действовать как физическое лицо. Процедура банкротства практически не имеет отличия, но при этом сохранится право заниматься бизнесом, а еще у гражданина ограничение по управлению компанией сокращено до 3 лет.

Предъявление требований по долгам физлиц

Если ИП объявил себя банкротом, и у него имеются личные долги, кредиторы по гражданским вопросам вправе обратить свои взыскания на имущество и доходы ИП.

Возможность закрыть деятельность ИП при наличии долгов официально

Законодательство не запрещает прекратить деятельность предпринимателю, если у него имеются долги перед ФНС, ПФР и банками. Любое препятствие считается противозаконным.

Объявление банкротом физлица по долгам ИП

Такая ситуация возможна, если деятельность официально прекращена, и остались долги по ИП. Кредиторы вправе требовать их с физлица, поэтому объявить себя банкротом можно на основании общепринятых норм.

Безвозмездные сделки ИП

Если в процессе конкурсного производства и в момент его подготовки были выявлены проведенные ИП сделки в течение последнего года, то кредиторы вправе требовать признания их подозрительными. Например, если сделка безвозмездная или проведена с ущербом для должника. При этом кредитор вправе использовать срок исковой давности 1 год для признания сделки оспоримой, и 3 года для признания ее ничтожной. Поэтому составленная в последний год дарственная на имущество может быть опротестована.

Кроме этого следует помнить:

- Что гонорар управляющего погашается в первую очередь;

- Любое имущество должника, даже если оно находится на стадии оформления прав собственности, может быть включено в имущественную массу для истребования;

- Объявление себя банкротом обязательно, если ИП имеет долги на 500 000 рублей и выплата одного из них станет ущербом для прочих кредиторов;

- При наличии доли в общем имуществе оно будет реализовано на торгах без учета права преимущества прочих собственников.

Чтобы избежать всех неприятностей и сложных моментов, которые могут повлиять не только на будущее банкрота, но и его окружения, лучше заручиться помощью профессиональных адвокатов, рейтинг которых мы представили.

Правовые последствия банкротства

Положения о банкротстве ИП и физических лиц изложены во втором параграфе Федерального Закона о банкротстве. В этом параграфе содержится следующая информация:

- ст. 214 — перечень условий, при наступлении которых индивидуальный предприниматель может признаваться несостоятельным;

- ст. 214.1 — порядок проведения процедуры банкротства, который полностью отсылает к процедуре банкротства граждан.

Для граждан закон 127-ФЗ предусматривает несколько вариантов:

- Реструктуризация задолженностей — речь идет об изменении условий, на которых гражданин должен погашать долг. Задолженности проверяются судом и систематизируются в реестр требований кредиторов (РТК), формируется график платежей, сроком не более 3 лет. При составлении графика учитываются интересы всех сторон, включая уровень доходов банкрота.

- Реализация имущества. Процедура, при которой систематизируется и оценивается имущество должника. Все, что можно продавать в соответствии со ст. 446 ГПК, направляется на торги, выручку распределяют в порядке очерёдности. В непогашенной части долги списываются.

- Заключение мирового соглашения. В процессе мирного урегулирования вопроса с кредиторами финансовый управляющий не обязан участвовать. Само соглашение должно быть утверждено Арбитражным судом.

Новая редакция ФЗ категорически запрещает ситуации, когда банкрот в спешном порядке переоформляет имеющееся у него имущество на третьих лиц. Более того, все имущество, которое было переписано (подарено) родственникам менее чем за 3 года до процедуры банкротства, будет возвращено в конкурсную массу с признанием договоров ничтожными.

Для граждан, намеренно применяющих мошеннические схемы при банкротстве, законодатель предусмотрел наказание вплоть до лишения свободы на срок до 6 лет. Суд прямо указывает в тексте решения, что гражданин признается банкротом, но не освобождается от исполнения обязательств:

Подходит ли вам банкротство?

Нюансы банкротства ИП

Закон о банкротстве регулирует этот статус у всех форм хозяйствования сразу: у индивидуальных предпринимателей, у физических лиц, которые ими не являются, и у юридических лиц. В 2015 году Федеральный закон №127-ФЗ «О несостоятельности (банкротстве)» от 26 октября 2002 года был дополнен главой 10, посвященной этой процедуре у физических лиц.

Рассмотрим ключевые особенности, характерные для процедуры признания банкротством именно индивидуальных предпринимателей, в отличие от физических лиц.

Чем отличается банкротство ИП от банкротства физлиц

Есть ли разница в банкротстве физлица-ИП и того, кто предпринимателем не является? Она минимальна.

- 1. Если не закрыть ИП до начала процедуры банкротства, то в течение следующих 5 лет предпринимателем физлицу быть не получится, повторно его не зарегистрируют, обычный же человек свободен от этого ограничения, так как он не являлся предпринимателем до того, как стал банкротом.

- 2. ИП нужно перед написанием заявления о начале процедуры банкротства (за 15 дней) опубликовать свои намерения в Едином федеральном реестре, делается это через нотариуса. Не-ИП публиковать данные не нужно, вместо этого требуется отправить уведомления (копии заявления) кредиторам.

- 3. Если банкротство произошло в статусе ИП (ИП не закрывали), то возможен другой порядок оспаривания сделок – так называемые банкротные нормы.

- 4. Минимальный размер неуплаты по обязательствам для ИП, который может стать причиной статуса банкрота, составляет 500 тыс. руб., тогда как для простых граждан для этого нужно задолжать более 10 тыс. руб. ИП с меньшими задолженностями не объявляют банкротами, а также они не смогут продать имущество на электронных торгах, чтобы погасить долг.

К СВЕДЕНИЮ! Не обязательно, но для значительного упрощения процедуры предпринимателю в статусе ИП рекомендуется закрыть его до подачи заявления, тем более, сделать это можно быстро и несложно.

Судебное банкротство

Заявление на банкротство можно подать от имени физического лица или ИП. Принципиальных отличий в этапах процедуры и порядке их проведении нет. Отличаются только последствия: если ИП закроют по решению суда — наложат пятилетний запрет на повторное открытие ИП.

Документы

Одним из главных минусов судебного банкротства является большой комплект документов, которых обязан собрать и представить должник. В их перечень входит:

- заявление;

- свидетельства о браке, о рождении детей;

- лист записи ЕГРИП о наличии статуса предпринимателя (если ИП ликвидировано, это тоже будет отмечено в выписке);

- опись имущества, принадлежащего должнику;

- сведения о счетах во всех банках, остатках денежных средств;

- справки о доходах, заработной плате;

- документы, свидетельствующие о возникновении задолженности и обязательств;

- множество других документов, в зависимости от обстоятельств банкротства.

Неполный комплект документов или ненадлежащее их оформления могут стать причиной для отказа в возбуждении банкротного дела. Помощь в их подготовке могут оказать наши юристы. Также вы можете получить консультации по другим вопросам, связанным со списанием долгов, договориться о судебном представительстве.

Заявление

На основании заявления суд принимает решение о возбуждении дела. В заявлении указываются сведения о должнике, подтверждаются признаки несостоятельности.

Также заявитель должен указать СРО, из состава которой будет назначен финансовый управляющий. Если налоговая подала на банкротство, управляющий будет назначен судом без участия должника.

Подобрать проверенного финансового управляющего

Если суд признает заявление о банкротстве обоснованным:

- прекращается начисление штрафных санкций по обязательствам (неустойки, пени, штрафы);

- приостанавливаются исполнительные производства (если долг по ИП взыскивала ФССП, она передаст все документы управляющему);

- контроль за имуществом, доходами и расходами должника перейдет к управляющему;

- имущество, подлежащее реализации, будет описано и оценено управляющим.

При подаче заявления в арбитраж должник обязан уведомить всех кредиторов. Для этого им направляется копия заявления. В процессе банкротного дела за счет должника будут публиковаться данные обо всех процедурах, в том числе о переходе к реализации имущества.

Что не спишут с ИП после банкротства

В процессе банкротного дела принимаются требования кредиторов, определяется их очередность. Когда будет завершена реализация, управляющий представит в суд отчет. На основании этого документа будет принято решение о списании долгов, в том числе по налогам и сборам.

В освобождении от долговых обязательств могут отказать по следующим причинам:

- если подтвердятся факты преднамеренности и фиктивности банкротства;

- если гражданина привлекут к ответственности за преступления и административные проступки, связанные с банкротством (например, умышленное сокрытие имущества, его уничтожение или повреждение);

- если обязательства носят личный характер (алименты, возмещение вреда здоровью, задолженность ИП по зарплате и т.д.).

Если указанные обстоятельства будут подтверждены, ответственность ИП по долгам сохранится после завершения дела. Чтобы избежать таких проблем, рекомендуем проходить все процедуры при сопровождении опытного юриста по банкротству. Наши специалисты знают все нюансы и тонкости таких дел, помогут освободиться от задолженности даже в самой сложной ситуации.

Сроки судебного банкротства для ИП

Точный срок завершения банкротства через суд зависит от действий управляющего. Процедура может затянуться на 6-12 месяцев, особенно если проводится реструктуризация долгов. На весь этот период должник будет лишен возможности распоряжаться своим имуществом, а для текущих расходов и платежей ему откроют специальный счет.

Юридическая поддержка поможет сократить сроки списания долгов. Юрист сразу правильно подготовит документ, обжалует действия и бездействия управляющего, защитит интересы должника на стадии конкурсного производства.

Наши услуги и цены

-

Услуга

Стоимость -

Внесудебное банкротство физ. лица «под ключ»

25 000 руб.

Списать долги -

Подготовка документов к процедуре внесудебного банкротства

14 500 руб.

Списать долги -

Судебное банкротство физических лиц «под ключ»

от 8 000 р./мес.

Списать долги -

Дополнительные услуги

от 2 000 руб.

Списать долги

Можно ли открыть ИП, если был признан банкротом как предприниматель

Деятельность ИП после банкротства зависит от того, какая процедура будет проведена судом:

- если будет утвержден и выполнен план реструктуризации задолженности, предприниматель продолжит свою деятельность, а сведения о нем не будут исключены из ЕГРИП;

- если по итогам реализации имущества остались непогашенные обязательства перед кредиторами, по постановлению суда банкрота исключат из ЕГРИП.

Если должник-ИП получит статус банкрота:

- на протяжении последующих 5 лет после признания банкротом повторно зарегистрировать ИП нельзя;

- одновременно с исключением из ЕГРИП утратят силу все лицензии, ранее оформленные на предпринимателя.

Даже если закрыть предпринимательство и банкротиться в суде как физ. лицо, запрет на участие в органах управления предприятий обойти нельзя. Занимать иные должности, не связанные с управлением коммерческими или унитарными юридическими лицами, допускается.

Статья 216. Последствия признания индивидуального предпринимателя банкротом

(в ред. Федерального закона от 29.06.2015 N 154-ФЗ)

- Индивидуальный предприниматель, признанный банкротом, не может быть зарегистрирован в качестве индивидуального предпринимателя в течение пяти лет с момента завершения процедуры реализации имущества гражданина или прекращения производства по делу о банкротстве в ходе такой процедуры.

Федеральный закон от 26.10.2002 N 127-ФЗ (ред. от 30.12.2020) “О несостоятельности (банкротстве)” (с изм. и доп., вступ. в силу с 02.01.2021)

Читать полностью

Узнать, как вести бизнес, если при банкротстве закрыли ИП

Процедура банкротства ИП

В первую очередь перед подачей заявления в суд о признании индивидуального предпринимателя банкротом, следует учитывать, что на момент обращения ИП не должен официально утратить этот статус. Если к этому времени предпринимательская деятельность ответчика прекращена, в начале судопроизводства будет отказано

Также важно понимать итоговую цель данного действия. В отличие от дел о банкротстве юридических лиц, в отношении индивидуальных предпринимателей не применяются процедуры внешнего управления и финансового оздоровления

Если сторонам не удастся подписать мирное соглашение, суд примет решение о необходимости конкурсного производства.

Даже если обращение заявителя принято и судопроизводство начато, ответчик может приостановить процесс путем разработки и передачи суду плана погашения долга. Также процедура может быть остановлена при возникновении дополнительных обстоятельств, принципиально меняющих финансовое положение предпринимателя (получение наследства, одобрение кредита и т.д.).

Первым этапом процедуры признания ИП банкротом является определение срока, в течение которого ответчику предоставляется возможность восстановить свое финансовое положение и начать погашение долга. Имущество, принадлежащее предпринимателю, на протяжении всего этого периода будет находиться под арестом для того, чтобы по истечении указанного судом срока его можно было выставить на торги. Конкурсное производство начинается сразу же после окончания периода, отведенного на восстановление платежеспособности ИП.

На торги может быть выставлено любое имущество, принадлежащее предпринимателю. Чаще всего конкурсное производство касается недвижимости, личных транспортных средств и предметов роскоши. Не может быть продано в пользу кредиторов следующее имущество:

- единственный объект недвижимости гражданина или земельный участок, на котором он расположен;

- все предметы личного пользования, в том числе одежда и обувь;

- продукты питания;

- рабочие инструменты, необходимые для ведения основной профессиональной деятельности;

- посадочные материалы.

Вырученные в процессе конкурсного производства средства передаются кредиторам в счет уплаты долга. При этом, порядок погашения долгов определяется следующим списком:

1. Первыми рассчитывать на компенсацию могут лица, перед которыми предприниматель имеет задолженность по причине нанесения вреда жизни и здоровья, а также в виде алиментов.

2. Кредиторы второй очереди – граждане, которым ответчик задолжал денежные средства в качестве оплаты труда и выходного пособия.

3. Далее материальные средства будут передаваться остальным кредиторам.

Последствия для должника

Сначала не мешало бы рассмотреть популярные заблуждения в области признания неплатежеспособными предпринимателей. К ним стоит отнести:

- Невозможность повторной регистрации бизнеса. Полный запрет на регистрацию ИП накладывается крайне редко и только в случае грубейшего нарушения предпринимателем законодательства, включая Налоговый кодекс.

- Риск привлечения к ответственности. Да, уклонение от исполнения долговых обязательств и попытки сокрытия имущества станут причиной наложения штрафа или даже отказа в списании долгов. Физическое лицо рискует аналогичным образом.

- Сложности с ведением бизнеса в дальнейшем. Должники полагают, что открывшимся повторно после банкротства предпринимателям не стоит рассчитывать на банковские кредиты — даже расчетные счета для ИП некоторые банки им открывать не станут. Это также не соответствует действительности — после окончания срока всех наложенных судом ограничений бизнесмен получает полную свободу действий.

Но есть и негативные последствия банкротства индивидуального предпринимателя, с которыми приходится мириться.

Негативные последствия банкротства ИП

Невозможность продолжать коммерческую деятельность — вот одно из самых «печальных» последствий признания предпринимателя некредитоспособным. Конечно, закон предусматривает случаи, когда ИП не ликвидируется — например, если частный бизнес является для гражданина единственным источником средств к существованию. Что происходит это настолько редко, что такое решение суда считается исключением из правил.

Помимо этого:

- производится аннулирование лицензий, разрешений и патентов, выданных ранее предпринимателю;

- в отношении гражданина вводится 5-летний запрет на повторную регистрацию ИП;

- при больших налоговых задолженностях или махинациях с налогами есть риск того, что ИП пожизненно дисквалифицируют решением суда — тогда открыть частный бизнес повторно у физлица не получится;

- долги по выплате заработной платы и социальным платежам наемным работникам предпринимателю не простят — их придется погашать даже после признания банкротства.

Однако лучше пережить последствия банкротства ИП, нежели постоянно прятаться от кредиторов. К тому же если у бизнесмена есть налоговые недоимки, то его расчетные счета будут постоянно арестовывать, что сделает невозможным ведение бизнеса. А признание банкротства избавит от этой проблемы.

Посчитать, выгодно ли вам банкротство

Последствия для родственников

Банкротство физ лиц и признание неплатежеспособности предпринимателя заденет членов его семьи. В первом судебном заседании по делу будет назначен финуправляющий, и семья банкрота получит следующие ограничения:

-

Банкрот не сможет распоряжаться своим имуществом. Любые сделки проводятся только с одобрения финуправляющего. Это правило не распространяется на сделки с единственным жильем должника, если оно не передано в залог, и имуществом, не включаемым в конкурсную массу.

-

Банкрот потеряет доступ к расчетным счетам: это влияет как на счета индивидуальных предпринимателей, так и на личные счета гражданина. Все карты и пин-коды для них будут переданы управляющему.

Со всех поступивших средств банкроту и его иждивенцам будет начислена сумма, равная установленному по региону прожиточному минимуму. Она будет увеличена, если предоставить аргументы: необходимость затрат на лечение, выплаты алиментов в установленном размере и прочие.

-

Если супруг обанкротившегося ИП был его поручителем или созаемщиком, банк предъявит требования по выплате долга ему. Юристы рекомендуют в таких ситуациях прибегнуть к семейному банкротству.

Другие члены семьи могут не беспокоиться о собственности, которая была получена от банкрота путем приобретения или принятия дарения, если с момента отчуждения прошло более 3 лет. Такие сделки суд не рассматривает и не отменяет.

Важно! Собственность родственников банкрота: родителей, детей, братьев, сестер и далее, независимо от степени родства, является неприкосновенной и не используется для погашения его задолженностей

В случае банкротства индивидуального предпринимателя важно учитывать, что основным последствием для родственников является именно ухудшение финансового положения. Действительно, в процессе признания неплатежеспособности семейный бюджет будет временно урезан

Это особенно актуально для ИП, которые решили прибегнуть к судебной реструктуризации долгов. Поскольку максимально допустимый срок этой процедуры достигает 3 лет, в течение всего этого периода семья будет ограничена в финансовом отношении.

Но если должник решит списать долги через реализацию, то сможет завершить процедуру за 8–10 месяцев. После этого ограничения с должника будут сняты.

Признайте банкротство и освободитесь от долгов в 2021!

Последствия банкротства для ИП

ИП, признанный несостоятельным:

- В течение 5 лет не может заниматься коммерческой деятельностью.

- В течение 3 лет не может занимать важные руководящие должности в компаниях.

- На протяжении 5 лет не может занимать руководящие должности в структурах НПФ и МФО.

- В течение 10-летнего срока не может возглавлять коммерческие банки.

Узнать, чем рискует предприниматель, своевременно не подавший заявление на банкротство, а также получить поддержку в вопросе признания неплатежеспособности под ключ вы можете, позвонив нашим юристам или написав им онлайн.

Наша команда

-

Владислав Квитченко

генеральный директор -

Татьяна Смирнова

Старший юрист по банкротству физ. лиц -

Григорий Нечаев

Юрист по банкротству физ. лиц -

Олег Мартин

Финансовый аналитик -

Ярослав Митьков

Младший юрист по банкротству физ. лиц

По каким причинам индивидуального предпринимателя могут признать банкротом?

Признать бизнесмена банкротом можно только в том случае, если у физического лица имеется задолженность перед кредиторами, связанная исключительно с его предпринимательской деятельностью. В этом процессе не учитываются личные долги и обязательства гражданина. Процедура инициации банкротства может быть начата при наличии следующих условий:

- Минимальная денежная сумма, которую задолжал ИП, должна превышать 10 тысяч рублей. С точки зрения судебной практики, нередко процедура начинается лишь при превышении суммы проблемных кредитов свыше 100 тысяч рублей. Эта цифра носит не случайный характер, а берется из Федерального Закона № 476-ФЗ (о банкротстве физических лиц), принятым от 29.12.2014.

- Срок неисполнения должника своих кредитных обязательств превышает 3 месяца.

- Сумма долга индивидуального предпринимателя превышает стоимость всего принадлежащего ему имущества. Эта норма для инициации процедуры признания банкротства ИП на деле практически не применяется.