Торговля на бирже для начинающих

Содержание:

- Самые перспективные торговые инструменты

- Exchanger

- Биржевые термины для торговли акциями

- Как зарабатывать на бирже через интернет

- 2 способа заработка на биржах: трейдинг и инвестиции для чайников

- С какими рисками можно столкнуться при покупке акций?

- Основы торговли – какие бывают биржи и как на них торговать

- Как начать торговать на фондовой бирже — пошаговая инструкция для начинающих трейдеров

- WebMoney Transfer

- Шаг четвёртый. Изучение основ анализа рынка

- Состав бирж и их особенности

- Тонкости операций игра на бирже посредством интернета

- Тестирование торговых стратегий для акций

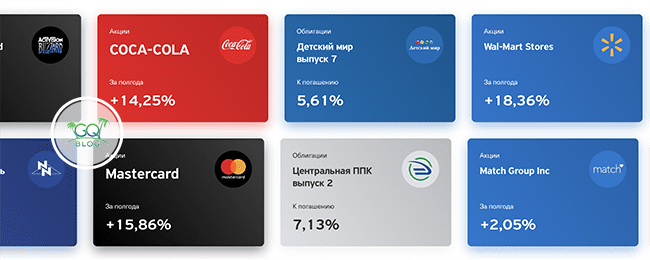

Самые перспективные торговые инструменты

Изучая вопрос, с чего начать играть на бирже, стоит провести ознакомление с базовыми инструментами, которые позволят достичь оптимальных результатов в последующем времени. Нами будет рассмотрено несколько наиболее простых и распространенных вариаций торговли ценными бумагами и прочими объектами.

№1 Акции

В рамках биржи ими осуществляется торговля, сделки происходят вне режима онлайн. Проводятся различные собрания трейдеров в Лондоне, Москве, Токио, в зависимости от биржи. Семинары могут проводиться и на просторах интернета. Если акции выпускаются известными брендами, их стоимость, как правило, высока. Но на бирже имеются и более новые продукты от новых компаний, которые стоят лишь несколько долларов, поэтому вести торги с их помощью может абсолютно каждый человек даже с маленьким капиталом.

Акции представляют собой ценные бумаги, при приобретении которых инвестор вносит вклад в общий капитал фирмы. Можно получить доход от акций в форме дивиденда (это пассивная прибыль), а можно осуществлять спекулятивные сделки и зарабатывать за счет курсовых изменений и колебаний. Стоит отметить ради справедливости, что львиная доля ценных бумаг отличается крайне высокой стоимостью, от сотни и более долларов за штуку. Помните о том, что игра на акциях осуществима исключительно в том случае, если потенциальный «клиент» владеет информации о специфике данного инструмента. Ведь после того как будет выплачен дивиденд, бумага может утратить порядка третьей части своей цены.

№2 Фьючерсы

Пример фьючерса торговли

Эти документы также имеют отношение к ценным бумагам, и торговля ими осуществляется в рамках того же рыночного сегмента, что и акциями. Фьючерс представляет собой ценную бумагу, на основании ее условий формируется обязательство передачи товара от одной стороны к другой в рамках определенного времени и цены. Если по истечении срока будет наблюдаться рост стоимости, покупатель получит возможность реализации сырьевого ресурса по высокому курсу. Разница и будет составлять его заработок. При падении стоимости реализация пойдет в убыток, и к этому также нужно быть готовым. В рамках бирж фигурирует понятие даты экспирации. Она представляет собой тот момент времени, в рамках которого происходит погашение фьючерса. Когда человек покупает этот документ, это не значит, что кто-то привезет нефть. Это связано с тем, что в день экспирации произойдет либо потеря, либо выигрыш денег.

№3 Валюта

Прежде, чем ответить на вопрос, как научиться играть на бирже, стоит принять во внимание еще один инструмент – валюту. Для его применения вовсе необязательно иметь огромный капитал, для начала достаточно будет владеть суммой в районе 100-200 долларов

Валютная торговля также имеет немало собственных особенностей. Например, некоторые биржи функционируют в определенные дни и часы, подразумевая выходные, а какие-то из них находятся в доступе круглосуточно. Для успешной торговли необходимо подобрать оптимальные валютные пары, подобрать стратегию и заниматься торговыми операциями.

Exchanger

Веб-служба Exchanger создана той же командой, что и WebMoney, и заточена под встречный обмен WM-валют, e-gold и CONTACT. Все разделы сервиса работают по стандартной биржевой модели — с очередями заявок. Примечательно, что Exchanger можно использовать не только для приумножения капитала, но и просто для выгодного обмена электронных денег. Давайте разберемся, как происходит обмен валют в Exchanger.

Зайдите на сайт www.exchanger.ru и выберите один из доступных видов обмена — к примеру, wm.exchanger.ru (взаимный обмен WMZ, WMR, WME, WMU, WMY, WMB, WMG). Вас перенаправят на один из подсайтов. Чтобы купить нужную сумму WM, например 50 WMZ, на панели в верхней части странички выберите из раскрывающегося списка Работать в секции пункт Текущие WM->WM. Теперь найдите наиболее подходящую заявку из списка и щелкните по ней левой клавишей мыши. Активируется страничка постановки встречной заявки на обмен WM. Внимательно ознакомьтесь с условиями, указанными в выбранном предложении, и нажмите кнопку Оплатить заявку.

Средства будут зачислены на ваш кошелек сразу же после совершения транзакции обоими участниками системы. Если хотите проконтролировать ход обмена, отправляйтесь на страничку https://wm.exchanger.ru/asp/wmlist3.asp. При необходимости вы можете оставить новую заявку, для этого кликните по гиперссылке Поставить новую заявку на панели управления, заполните все поля (направление обмена, объем денежных средств, кошелек, на который будут зачислены титульные знаки WM) и нажмите кнопку Оплатить заявку. Как и в случае с кредитной биржей WMT, никакой комиссии тут нет, так что можно безбоязненно экспериментировать.

Биржевые термины для торговли акциями

1 Торговый терминал — это программа для доступа к торговле. Поскольку не у всех есть возможность торговать акциями через компьютер, то можно использовать приложение для смартфонов (есть под Android и iOS).

2 Тикер — это краткое обозначение акции на бирже. Делается, чтобы упростить поиск и точно идентифицировать компанию.

На разных биржах тикеры могут дублировать друг друга. Поэтому помните, что тикер является уникальным только в рамках одной биржи.

3 Премаркет и постмаркет — это дополнительное время торговли на бирже перед началом и после завершения основной торговой сессии. Читайте подробнее: торговля на премаркете и постмаркете.

4 Голубые фишки — это акции крупных компаний, имеют самую большую ликвидность на рынке (их можно легко продать и купить даже большим объёмом). Есть также акции второго и третьего эшелона. Они менее ликвидны и, как правило, они более дешевы оценены по мультипликаторам.

5 Биржевой стакан — это таблица со всеми заявками на покупку и продажу. Указана цена и объём.

6 Волатильность (volatility) — это относительная характеристика рынка, отображающая силу колебаний цены. Если биржевые котировки сильно колеблются плюс/минус, то говорят о высокой волатильности.

7 Гэп — это ценовой разрыв в котировках. Происходит на открытии рынка за счёт множество накопившихся новостей. Может быть как вверх, так и вниз.

8 Квалифицированный инвестор — участник торгов, который обладает доступом ко всем видам финансовых инструментов (в том числе, к очень рискованным). Для присвоения статуса квалифицированный инвестор необходимо обладать одним из двух критериев: 1) Наличие на счёту 6 млн рублей, 2) Ежемесячные торговые операции в течении 12 месяцев. Есть ещё критерии для тех, кто имеет образование или работал в этой отрасли несколько лет.

9 Ликвидность (liquidity) — это показатель объёма торгов. Например, ликвидный рынок даёт возможность приобрести или продать финансовые активы в любой момент торгов без проскальзываний цены и затрат на спред.

10 Паттерн (pattern) — это модель (шаблон) на графике, является предвестником дальнейшей ситуации на рынке. Например, бывают паттерны роста, падения. Подробнее: свечные модели и паттерны на примерах.

11 Сплит (Stock split) — это увеличение числа находящихся в обращении акций путем их дробления. Например, сплит 1 к 4 означает, что если была 1 акция ценой 10000 руб, то станет 4 стоимостью 2500 руб. Подробнее: что такое сплит.

12 Фондовый индекс (Index) — это финансовый инструмент, который отображает стоимость совокупности группы акций. Каждая акция входит в индекс со своим весом, в зависимости от ликвидности торгов этого инструмента. Таким образом, индекс отображает общее положение дел на рынке акций. Читайте более подробно: фондовые индексы.

Как зарабатывать на бирже через интернет

Далеко не каждый новичок на бирже сразу получает удовольствие от своей деятельности, многим не дано дождаться первого заработка из-за неусидчивости и завышенных ожиданий. Чтобы стать уверенным игроком и получать профит от своей деятельности, нужно обладать стойким характером, быть психологически и эмоционально уравновешенным.

Кроме того, придется достаточно хорошо потрудиться, чтобы вникнуть во все тонкости биржевой торговли, что удается не каждому. Статистика такова, что из 100 новичков только 10–20 человек осваиваются в биржевой торговле и продолжают заниматься такой деятельностью.

Минимальные условия для дальнейшего развития, как трейдера:

- Освоить теорию биржевой торговли, со всеми тонкостями и спецификой.

- Уметь все время держать себя в руках, не заключать сделки сгоряча, в плену эмоций.

- Накопить серьезный опыт работы на разных биржевых площадках, одной платформы будет недостаточно для постижения профессии.

2 способа заработка на биржах: трейдинг и инвестиции для чайников

Люди, ищущие информацию о том, можно ли заработать на бирже, рано или поздно узнают, что есть два основных направления торговли — трейдинг и инвестиции. За последние несколько лет границы между этими понятиями размылись, но различия все же есть.

Люди, ищущие информацию о том, можно ли заработать на бирже, рано или поздно узнают, что есть два основных направления торговли — трейдинг и инвестиции. За последние несколько лет границы между этими понятиями размылись, но различия все же есть.

Трейдинг

Прежде чем рассматривать вопрос о том, сколько и как зарабатывать на трейдинге, нужно разобраться с особенностями профессии, ее достоинствами и недостатками.

Трейдер — человек, который покупает товары, акции, валюту дешевле, а после, когда ее цена подрастает, продает дороже. Разница в стоимости и есть его доход.

Трейдинг имеет ряд преимуществ, включая:

Трейдинг имеет ряд преимуществ, включая:

- высокие прибыли (при правильном подходе);

- мобильность и свободу (торговать можно, используя интернет-площадки, поэтому нет привязки к месту или графику);

- отсутствие потолка (доходы могут вырасти в несколько тысяч раз).

Вместе с этим трейдеры постоянно рискуют, т. к. порой один час, а то и минута промедления чреваты полным срывом депозита. В трейдинге никто не обходится без ошибок и финансовых потерь, а с таким давлением не каждый может справиться.

Как работают трейдеры биржи

Для многих важным является вопрос о том, как заработать на трейдинге. Методика роботы на бирже такова — нужно поймать момент, когда цена на валюту, или другие товары падает, и приобрести их, после чего дождаться, пока стоимость снова начнет расти, и продать. Методика представляет собой заработок на колебании процентов на бирже.

За месяц трейдер может закрыть несколько сотен, а то и тысяч сделок, т. к. все колебания на фондовой бирже краткосрочные. Иногда изменение стоимости акций происходит в течение нескольких часов или даже минут, поэтому представители данной профессии постоянно анализируют рынок, изучают новости и пытаются предположить, как то или иное событие скажется на стоимости акций.

За месяц трейдер может закрыть несколько сотен, а то и тысяч сделок, т. к. все колебания на фондовой бирже краткосрочные. Иногда изменение стоимости акций происходит в течение нескольких часов или даже минут, поэтому представители данной профессии постоянно анализируют рынок, изучают новости и пытаются предположить, как то или иное событие скажется на стоимости акций.

Ответ на вопрос о том, реально ли заработать на трейдинге, положительный. Но правда заключается в том, что далеко не все способны продержаться на бирже до того момента, когда доход станет постоянным. Ошибок и финансовых потерь избежать не удавалось еще ни одному новичку.

Почти каждый трейдер в первый год сливает свой депозит. Поэтому, даже зная о том, как зарабатывать на трейдинге, лишь некоторые из проигравших возвращаются обратно и начинают все заново.

Сколько зарабатывают трейдеры

Важным остается вопрос о том, можно ли заработать на трейдинге. Да, при правильном, ответственном подходе трейдеры выходят на хороший доход. Точную цифру назвать невозможно, т. к. здесь все зависит от первоначальных вложений — кто-то начинает с капитала в 100 тыс. руб., а другой имеет в своем распоряжении 1 млн. Поэтому зарплату трейдера рассматривают в процентах.

Важным остается вопрос о том, можно ли заработать на трейдинге. Да, при правильном, ответственном подходе трейдеры выходят на хороший доход. Точную цифру назвать невозможно, т. к. здесь все зависит от первоначальных вложений — кто-то начинает с капитала в 100 тыс. руб., а другой имеет в своем распоряжении 1 млн. Поэтому зарплату трейдера рассматривают в процентах.

Есть люди, которые зарабатывают более 1000% в год, но такие случаи единичны. В среднем доход профессионалов составляет 5-30% в месяц.

Что касается того, сколько зарабатывают трейдеры в России, то их доход составляет около 1-5% в месяц. Торговлей заниматься можно не только на иностранных интернет-площадках — есть биржи в Москве и Санкт-Петербурге.

Инвестиции

Инвестирование — метод, который ориентирован на долгосрочную прибыль. Человек , а, скорее, долю в бизнесе, рассчитывая на доход в будущем. При этом срок инвестиции может составлять от 1 до 10 и больше лет.

Как работают инвесторы

Рассмотрим, как заработать деньги инвестору. При такой схеме предпочтение отдают долгосрочным сделкам с низкой степенью риска — вероятность того, что цена акций резко упадет, сводится к минимуму. Поэтому инвестору не нужно постоянно следить за изменениями стоимости, т. к. они незначительные.

Рассмотрим, как заработать деньги инвестору. При такой схеме предпочтение отдают долгосрочным сделкам с низкой степенью риска — вероятность того, что цена акций резко упадет, сводится к минимуму. Поэтому инвестору не нужно постоянно следить за изменениями стоимости, т. к. они незначительные.

Сколько денег зарабатывают инвесторы

Годовой доход инвестора может быть ниже, чем у трейдера, в силу того, что деньги вкладываются с минимальным риском. Некоторые люди выходят на 15-50% годовых, но общая прибыль все же рассчитывается по итогам более длительных сроков.

Годовой доход инвестора может быть ниже, чем у трейдера, в силу того, что деньги вкладываются с минимальным риском. Некоторые люди выходят на 15-50% годовых, но общая прибыль все же рассчитывается по итогам более длительных сроков.

В качестве примера удачного инвестирования можно рассмотреть акции Microsoft, которые в 1991 г. стоили по 1 $/шт., а спустя 27 лет их цена подскочила до 110 $. Вкладчики получили прибыль, но для этого им пришлось ждать почти 30 лет.

С какими рисками можно столкнуться при покупке акций?

Инвестирование — всегда риск. И он пропорционален вероятной доходности ценных бумаг: чем больше вы можете заработать, тем больше рискуете. Основных рисков, которые подстерегают инвесторов, три.

-

Рыночный риск — это значит, что ценные бумаги могут расти, а могут и падать в цене. Он определяется только рыночным законом спроса и предложения. Например, если компания открыла новое месторождение нефти, газа, золота или палладия, скорее всего, ее акции подскочат. А если, скажем, у финансовой компании приостановили лицензию, ее ценные бумаги резко упадут.

-

Риск ликвидности — это значит, что бумаги, которые вы приобретете, возможно, потом будет трудно продать. Или вообще никто не захочет их покупать, или согласится, но только с большим дисконтом — по сильно заниженной цене. То есть «голубые фишки» — бумаги самых крупных и надежных компаний — вы сможете при желании продать за считаные минуты. А за акциями никому не известной «Пупкин и Ко» вряд ли выстроится очередь желающих.

-

Кредитный риск — это риск, что компания-эмитент разорится. Тогда ваши ценные бумаги резко обесценятся. Но вы сможете рассчитывать на свою долю имущества компании по окончании процедуры банкротства.

Если обстоятельства сложатся неудачно и эти риски воплотятся в суровую реальность, вы можете потерять ваши деньги. Именно поэтому инвестирование в ценные бумаги подходит только тем, кто уже подготовил себе финансовую подушку безопасности и в полной мере осознает все риски.

Напоследок суммируем рекомендации начинающим инвесторам.

-

Не вкладывайте в рынок ценных бумаг последние деньги. Сначала подготовьте себе надежный тыл: от 3 до 6 своих месячных доходов положите на депозит в надежный банк.

-

Помните о прямой связи риска и доходности. Если какие-то акции резко растут в цене (или вам кажется, что они должны взлететь), это значит, что они так же резко могут и упасть (или просто не подняться).

-

Не кладите все яйца в одну корзину. Если решили инвестировать в акции, выберите несколько компаний, желательно из разных отраслей.

-

Держите руку на пульсе событий. Если вы стали совладельцем какой-то компании, отслеживайте, что происходит с ней и с ценой на ее бумаги.

-

Если же самостоятельно следить за обстановкой на фондовом рынке вам кажется слишком сложным или хлопотным, можете использовать другие варианты. Например, заключить договор с доверительным управляющим или купить пай ПИФа, который инвестирует в ценные бумаги.

Основы торговли – какие бывают биржи и как на них торговать

Распространенность различных бирж постоянно растет, новичков становится больше. Соответственно, появляется больше людей, задающихся вопросом, как начать играть на бирже новичку? Реально ли заработать? Да, это сделать возможно. Но успехом здесь пользуются люди, которые уделили достаточно времени обучению этому искусству.

Для успешной торговли на бирже нужны знания, определенный набор навыков, стрессоустойчивость, волевые качества и немного везения. Если вы внутри себя соберете весь этот комплекс, вы станете успешным трейдером на бирже.

А трейдер – это человек, который сумел сочетать в своей работе на бирже азарт, хобби и серьезный интеллектуальный труд.

Существует несколько распространенных бирж, где практически ежедневно ведется торговля:

- валютные (объект торговли – валюта, валютные пары и их сочетания);

- фондовые (торговля базируется на принципе, что сделки заключаются в отношении различных ценных бумаг, в основе своей, это облигации и акции);

- товарные (перед трейдером открывается широкий выбор торговых инструментов: продуктов питания, различных товаров, нефти, драгоценных металлов и многого другого);

- биржи производных финансовых инструментов (сегодня торговля ведется не только с конкретными объектами, но и с опосредованными, к которым можно отнести фьючерсы, опционы и так далее).

Как проходят торги? В интернете через разработанные электронные площадки. В Российской Федерации сегодня действуют несколько бирж. Самой популярной была и остается Московская биржа, образованная в 2011 году, благодаря слиянию ММВБ и РТС. Популярная и надежная площадка.

Как торговать на Московской бирже? Операции на этой бирже осуществляются в отношении фьючерсов, безналичных валют и других инструментов. Возможна и торговля на ММВБ для физического лица бесплатно.

Самой популярной международной биржей смело можно назвать Форекс. Она объединяет в себе почти все мировые валюты. Это огромное вместилище трейдеров, которые поочередно примеряют на себя роли продавцов и покупателей и стараются заработать на этом.

Торговая биржа онлайн – это некоторый посредник между продавцом и покупателем. И биржа Форекс настолько огромна, что здесь вы меньше чем за секунду найдете продавца или покупателя для интересующей вас валюты и заключите с ним сделку

Что интересно, вы не будете знать о нем ровным счетом ничего, да и так ли это важно, если он становится лишь звеном в цепи событий торговли? Играть на бирже Forex очень просто и сложно в то же время

Ставки на Форекс онлайн характеризуются высокой степенью компьютеризации и это однозначное преимущество перед морально устаревшими физическими встречами. Игра на Форексе для новичков не уступает по сложности деятельности трейдеров на других площадках. Все участники торгов на бирже выставляют здесь свои заявки, а биржа в автоматическом режиме обрабатывает их и распределяет.

Чем лучше Forex? Вопрос неоднозначный. Эта площадка крайне популярна, поэтому здесь можно забыть о технических тонкостях сделок и заниматься только анализом.

Чтобы выбрать оптимальную биржу, необходимо полагаться на несколько показателей:

- реализуемые на бирже активы;

- расположение;

- уровни риска торговых операций на бирже;

- размеры кредитного плеча.

К примеру, торговля на ММВБ для начинающих сулит множество преимуществ в отношении всех вышеперечисленных критериев, но есть варианты и лучше. После нужно будет выбрать брокера

Это еще один важнейший этап в работе начинающего трейдера, и ему стоит уделить внимание

После выбора брокера можно приступать непосредственно к торговле. Вы будете анализировать ситуацию на рынке, предсказывать прогноз его движения. Через интернет и торговый терминал вам останется выставлять ордера, заключать сделки на бирже, основываясь на своем анализе. И успешная аналитика принесет вам хорошую прибыль.

Трейдинг – это работа, интеллектуальный труд, именно так к нему и нужно относиться. Все биржи мира одна за другой взяли на вооружение интернет-технологии практически сразу после их появления. Они понимали, что здесь будет настоящая золотая жила и не ошиблись.

Как начать торговать на фондовой бирже — пошаговая инструкция для начинающих трейдеров

Начать торговать где бы то ни было несложно. Сложно выйти в стабильный профит. Рекомендую вам иметь дело с рынком ценных бумаг только в том случае, если вы планируете посвятить торговле всю свою жизнь.

Установка «Приду, заработаю, уйду» ни к чему не приведет. Вы сольете свои деньги, завалите негативными отзывами брокеров. И время впустую потратите.

Шаг 1. Изучаем фондовую биржу

Все начинается с базового обучения. Освойте торговый терминал, узнайте в деталях о различных типах финансовых инструментов. Далее углубляйтесь в подробности.

Инструментов много, ибо те же акции и облигации распадаются на великое множество разновидностей. Факторов, влияющих на их стоимость – еще больше. Это опять-таки подтверждает губительность надежд на быстрое обогащение.

Благо, каждый из нас имеет неограниченный доступ к информации. Обращаться вам рекомендую к проверенным ресурсам, желательно – к брокерам, лицензированным Центральным Банком РФ.

Вы преуспеете на фондовой бирже, если начнете с простого обучения

Загляните в материал «Обучение трейдингу», там мы говорили о повышении эрудированности более подробно.

Шаг 2. Выбираем брокера

Частично уже писал о выборе посредника выше. Брокеров много, поэтому не вверяйте деньги первому попавшемуся, проводите строгий отбор. Оценивайте торговые условия, образовательные программы, работу службу поддержки.

Зарубежные брокерские фирмы, неофициально работающие на территории РФ, любят предлагать трейдерам бонусы. Не ведитесь!

Поощрения от добреньких брокеров надо отрабатывать – заключать сделки на суммы, в десятки раз превышающие сумму бонуса.

Шаг 3. Открываем счет

Когда брокер выбран – регистрируйтесь, открывайте торговый или учебный счет. Внимательно ознакомьтесь с условиями торговли

Особенно обращайте внимание на защиту от отрицательного баланса

При торговле с кредитным плечом трейдеру ничто не мешает уйти в минус. Перегрузил депозит, не закрыл сделки вечером, а ночью, когда фондовый рынок не работает, новостное событие привело к резкому скачку цен. Результат – на счете минус.

Рынок ценных бумаг предлагает спекулянтам использовать плечо 1:3, в то время как на Форексе размер плеча порой доходит до 1:500 или даже 1:1000. Но риск все же есть.

Шаг 4. Определяемся с торговой платформой

Если на Форексе в качестве платформы практически всегда выступает МетаТрейдер четвертой версии, то на фондовом рынке по части программного обеспечения широкий ассортимент. Многие брокеры создают свои торговые терминалы.

Оцените плюсы и минусы торговой платформы с помощью демо-счета и не открывайте сделок на реальные деньги, пока полностью не освоитесь с функционалом.

Шаг 5. Выбираем стратегию торговли

В статье «Интернет-трейдинг» я кратко характеризовал технический и фундаментальный анализ. Если выберите техническую аналитику, нужно будет еще определиться с ее подвидом, ибо есть индикаторы, паттерны, свечи, волны и прочее.

Трейдер Александр Вольверин, будучи еще преподавателем в , говорил о стратегиях следующее. Любая торговая система должна давать ответ на три вопроса:

- Где войти в рынок?

- Где выйти из рынка?

- Что делать, если идея не сработала?

Возьмите на заметку.

Шаг 6. Участвуем в торгах

Когда пройдено базовое обучение, и на демо-счете уже не сливается один депозит за другим, а наблюдается стабильный профит, пора выходить на реальную торговлю.

Внесите сумму денег, которую не боитесь потерять. Но помните, что слишком маленькие депозиты в онлайн-трейдинге – помеха для мани-менеджмента.

Риск в сделке не должен превышать 2% от общего капитала. Если сумма на счете маленькая, придется отказываться от многих потенциально выгодных сделок.

WebMoney Transfer

|

На Forex.com можно попытаться заработать на изменении курса различных валют. Чтобы не потерять много денег, начинать лучше с малого. Скажем, с $20-30. |

Кредитная биржа WebMoney Transfer (http://credit.webmoney.ru) позволяет всем пользователям системы WebMoney Transfer зарабатывать деньги на выдаче кредитов. Принцип работы сервиса очень прост. Проходите процесс авторизации, перемещаетесь на закладку Заявки на кредиты, выбираете любого заемщика из представленного на сайте списка и жмете на кнопку Выбрать рядом с приглянувшейся записью. Внимательно знакомитесь с условиями предоставления кредита и… давите на кнопочку Передать средства для кредита (разумеется, только в том случае, если вас все устраивает).

По истечении срока кредитования вы получите на свой кошелек все одолженные средства плюс определенный процент сверху

Обратите внимание, вам необязательно вносить всю сумму целиком: на бирже WMT можно выдать лишь определенную долю от запрошенной заемщиком суммы. Но тут есть одна тонкость

Если заемщик не сможет набрать искомую сумму целиком к нужному сроку, то заявка на получение кредита будет аннулирована. Своих денег вы в этом случае не потеряете, они просто вернутся к вам на счет, но, конечно, без процентов.

Чтобы обезопасить себя от мошенничества со стороны заемщиков, старайтесь одалживать средства только участникам WebMoney Transfer, которые имеют аттестат не ниже персонального, внимательно анализируйте информацию о претендентах (особенно это касается пунктов Цель получения кредита и Гарантии). Если выбранный вами пользователь в силу каких-либо обстоятельств не вернет кредит в установленный срок, сервис автоматически заблокирует счет нарушителя (WMID). Еще один очень важный для простых пользователей факт — комиссия за участие в кредитной программе не взимается.

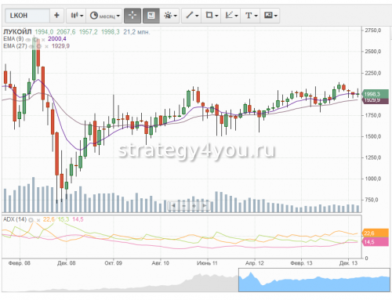

Шаг четвёртый. Изучение основ анализа рынка

Для того чтобы знать когда продавать, когда покупать, а

когда лучше всего вообще оставаться вне рынка, вы должны освоить основы таких

дисциплин как технический и фундаментальный анализ. Без знания азов этих видов

анализа нечего и думать о более или менее серьёзной торговле на бирже.

Фундаментальный анализ рынка основан на всей совокупности экономических факторов, начиная с международных финансовых новостей глобального характера и заканчивая анализом бухгалтерской отчётности отдельно взятого предприятия, акции которого рассматриваются в качестве потенциального объекта для инвестиций.

Технический анализ рынка целиком и полностью основан на истории ценового движения представленной в виде ценовых графиков. Одним из его постулатов является следующая сентенция: «История повторяется». То есть, одинаковые ценовые модели (паттерны) с большой долей вероятности приводят к одинаковому развитию событий (к росту или к падению цены, соответственно).

Другой постулат технического анализа гласит: «График цены

учитывает всё». Это означает, что вся необходимая для анализа информация уже

представлена на ценовом графике и каждое событие (произошедшее ранее или даже

происходящее в текущий момент времени) уже отражено в текущем поведении цены.

В биржевой торговле фундаментальный анализ подсказывает

трейдеру что покупать, а технический анализ говорит ему о том, когда покупать.

В сети, в открытом доступе, есть масса литературы

посвящённой этим двум типам анализа. Я не буду перечислять вам все книги,

достаточно упомянуть, например такие как:

- Джордж Сорос «Алхимия Финансов»;

- Бенджамин Грэм «Разумный инвестор»;

- Алексей Герасименко «Финансовая отчётность для

руководителей и начинающих специалистов».

Это по фундаментальному анализу, и вот по анализу

техническому:

- Джек Швагер «Технический анализ. Полный курс»;

- Джон Мэрфи «Технический анализ фьючерсных

рынков: теория и практика».

Состав бирж и их особенности

Перед покупкой или продажей лота трейдер должен изучить график торгов

Всем желающим узнать, что такое биржевые торги для начинающих, с чего начать будущему трейдеру, стоит заняться изучением рынков. Лишь поняв специфику каждого, можно определить к чему более расположен человек. Конечно, никто не мешает заниматься торговлей на фондовом рынке и на рынке товарном одновременно.

Фондовый рынок — что это такое

Фондовый рынок — это акции и облигации. Акции — это доля в собственности. Покупатель становится соучредителем части компании и имеет доступ к финансовой отчетности. Облигации — это деньги в долг. Трейдер покупает ценные бумаги, которые принесут прибыль через один или несколько лет.

Чтобы понять с чего начать торговлю на фондовом рынке, новичку стоит изучить типы сделок на этом рынке. Здесь есть такие понятия как сделки Т0, Т1, Т2:

- Т0 — это сделки, которые осуществляются немедленно и все права, соответствующие активам, появляются сразу.

- Т1 — после завершения сделки покупатель становится владельцем актива, но в права вступает на следующий день после сделки. Это не значит, что сразу нельзя продать этот актив, просто новый владелец также вступит в права на следующий день. Как правило, Т1 — это сделки с облигациями.

- Т2 — это сделки, которые происходят через один день. Как и активы по сделке Т1, продать их можно сразу после покупки, но акционером с правом на дивиденды становятся через день.

Особенности валютного рынка

Валютный рынок — это рынок, напоминающий организованный обмен валют. Здесь можно купить или продать валюту и криптовалюту. Купив валюту на утренней сессии, вывести на счёт ее можно в тот же день, а затем на банковскую карту. Данные по всем вечерним сделкам обрабатываются утром следующего дня. Рабочий день, как правило, заканчивается в 19.00

Срочный рынок

Это рынок производных финансовых инструментов — товарных фьючерсов и опционов. Данные элементы называются срочными, поскольку у них есть срок. На срочном рынке происходят самые большие обороты.

Фьючерс — это бумага, которая соответствует определенному товару. Например, трейдер планирует заработать на нефти и покупает 100 баррелей. Он хочет их сбыть через месяц. Так вот, ему не нужно покупать саму нефть, хранить ее и делать экспертизы. Он покупает бумаги, которые соответствуют 100 баррелям нефти, а когда ее цена изменится продаёт эти бумаги и таким образом зарабатывает.

Опцион — это та же бумага, которая соответствует покупке-продаже какого-либо товара. Разницу между фьючерсами и опционами лучше изучить на примере. Допустим, ювелир делает изделия из золота. Он покупает его по приемлемой цене у одного и того же поставщика. Изделия имеют успех на рынке, поэтому ювелир покупает золото вперёд по заранее уговорённой цене. И вот однажды качество золота падает, а цена повышается.

Так вот фьючерс — это когда покупатель и продавец обязуются выполнить условия сделки, несмотря на снижение цены. А опцион — это когда покупатель имеет право расторгнуть сделку, а продавец нет. При этом покупатель теряет только комиссию.

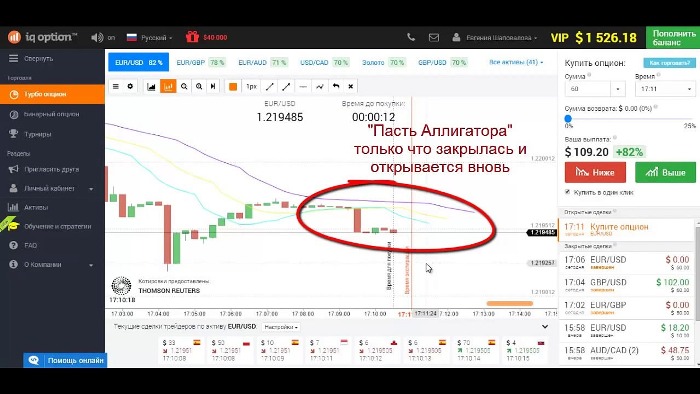

Тонкости операций игра на бирже посредством интернета

Итак, как играть на бирже? Рассмотрим и осветим все вопросы в этом материале. Ранее игра происходила внутри большого здания, и игроки совместно осуществляли торговые сделки. В настоящее время данная необходимость отсутствует, ведь имеется возможность сесть перед экраном монитора и осуществлять сделки, зарабатывая себе на жизни комфортным способом. Именно интернет торговля способствует проведению объективной аналитике и получению детальной информации о ситуации в мире финансов и экономии. Это несомненный и неоспоримый плюс для участников всех уровней – новичков и профи.

Более того, пользователи могут применить инструментарий с большим количеством опций только в том случае, если совершение сделок будет происходить посредством сети. Если происходят ценовые колебания, они высвечиваются на графиках, также пользователи имеют возможность подключения любых инструментов и индикаторов. Но сетевая торговля, тем временем, отнимает у рядовых участников возможность знакомиться с валютными котировками, которые были бы максимально точными. Ведь практике известно немало случаев, когда обманчивые брокеры отображали в рамках графиков не совсем реальную цену.

Бинарные опционы , как вариант финансовых инструментов в интернет ресурсах

Тестирование торговых стратегий для акций

Перед тем как , трейдеру нужно выбрать свою стратегию. Она определяет математическое преимущество, которое дает игроку возможность зарабатывать на рынке. Стратегии тестируются на исторических данных вручную или с помощью специальных программ. Положительный результат торговой системы в прошлом не гарантирует успех в будущем, но дает неплохие шансы заработать.

Существует множество подходов для создания торговых стратегий.

К наиболее распространенным торговым системам относятся:

Торговля по тренду. Приверженцы этого подхода исходят из постулата, что вероятность продолжения тенденции выше ее смены

Открывать сделку можно после коррекции актива или при пробое важного уровня. Для анализа рынка используются технические инструменты и мониторинг новостного фона.

Контртрендовая торговля

Такая стратегия дает хорошие результаты, когда на рынке отсутствует выраженная тенденция. Входить в позицию рекомендуется при достижении важных технических уровней. Данный подход более рискован, чем трендовая торговля. Для ограничения рисков всегда необходимо ставить приказы на ограничение убытков.

Применение паттернов. Это типовые фигуры, которые периодически возникают на графике цены. Патерн может отражать высокую вероятность дальнейшего направления движения актива. К фигурам классического технического анализа относятся «Голова и плечи», «Тройная вершина», «Прямоугольник» и т. д.

Использование математических индикаторов и осцилляторов. Существуют десятки компьютерных индикаторов, многие из которых интегрированы в торговые терминалы. На их основе можно создавать механические торговые системы для роботизированной торговли. Наиболее распространенные индикаторы — скользящие средние, MACD, RSI. стохастический осциллятор, ленты Боллинджера, Ишимоку.

Торговля на новостях. Применяется интрадей-игроками для трейдинга на оживленном рынке. Это высокорискованная техника торговли, требующая большого опыта. Для получения прибыли необходимо отслеживать выходящие новости и быстро определять их влияние на рынок.

Арбитраж. Это группа стратегий для получения безрискового дохода. Наиболее распространен пространственный арбитраж, когда стоимость одного актива на разных площадках отличается. В этом случае одновременно осуществляются 2 сделки: актив по большей цене продается, а по меньшей — покупается. Когда цены выравниваются, производится обратная транзакция.