Льготные кредиты для малого бизнеса

Содержание:

- Как оформить льготные займ?

- Льготная ставка — это сколько?

- В каких банках можно получить льготные кредиты для малого бизнеса

- Какую сумму давали и на что ее можно был потратить

- Как вызвать к себе интерес и получить кредит на развитие малого бизнеса в банке?

- Как рассчитывается сумма кредита

- Где получить кредит для открытия малого бизнеса – обзор ТОП-5 банков

- Чем потребительский кредит отличается от кредита малому бизнесу

- Система поддержки малого бизнеса в РФ

- Документы и порядок получения субсидии ИП

- Госпрограммы поддержки малого бизнеса — 2021

- Госпрограммы «Первый автомобиль» и «Семейный автомобиль» в 2021 году

Как оформить льготные займ?

Чтобы заполучить желаемые преимущества от государства, владельцу малого бизнеса потребуется следовать следующему алгоритму:

- Выбрать программу льготного кредитования в одном из банков-участников государственной поддержки;

- Собрать требующийся перечень документации и написать соответствующие заявления;

- Подать документы в кредитующее учреждение для рассмотрения заявки.

В ситуации, когда заемщик не имеет имущества под залог выдаваемых денег, то банковское учреждение обращается в фонд и просит государство поручиться за лицо, занимающее деньги.

Для оформления заявки на льготный займ для малого бизнеса необходимо собрать и предоставить следующий перечень документации:

- Паспорт заявляющей стороны;

- Выписка из Налоговой Службы о регистрации компании;

- Документы, подтверждающие владение бизнесом;

- Бумаги на оформление залогового имущества;

- Налоговая декларация;

- Выписка о том, что юридическое лицо не имеет задолженности перед госбюджетом;

- Отчет по фирме за год, либо баланс фирмы за последний квартал;

- Справки о наличии расчетных счетов в других банках;

- Для тех, кто берёт льготное кредитование на открытие бизнеса, потребуется предоставить подробный бизнес-план.

На две тысячи восемнадцатый год таковых насчитывается тридцать девять.

Льготная ставка — это сколько?

Есть несколько программ льготного кредитования для малого и среднего бизнеса.

| Программа | Размер кредита | Срок действия льготной ставки | Кто выдает | Процент по кредиту или займу |

|---|---|---|---|---|

| От 500 тыс. до 2 млрд рублей на инвестиционные цели или до 500 млн рублей на пополнение оборота | Инвестиционного кредита — до 10 лет; оборотного — до 3 лет | Банки — участники программы | До ключевой ставки Банка России плюс 2,75 п. п. | |

| До 5 млн рублей | До 3 лет | Государственные МФО | От 0,5 до 2,5 ключевой ставки Банка России | |

| От 3 млн до 1 млрд рублей (всего в рамках программы можно взять до 4 млрд рублей) | До 3 лет | Банки — партнеры Корпорации МСП | От 9,1 до 10,1% | |

| До 5 млн рублей | До 3 лет | Государственные МФО | До 14,4% |

По

банки выдают ссуды по ставке, которая не может превышать ключевую ставку Банка России более чем на 2,75 процентного пункта (п.п.). Ее актуальное значение можно найти на сайте регулятора. Например, на январь 2021 года она составляла 4,25%, то есть процентная ставка по госпрограмме находилась в пределах 7%.

В этой программе вправе участвовать компании, индивидуальные предприниматели и самозанятые. Если они уже брали инвестиционный кредит под обычный рыночный процент, то можно рефинансировать его по льготной ставке.

предусматривает также особый вид льготного кредита — на развитие предпринимательской деятельности. Получить его могут только самозанятые и микропредприятия (число сотрудников не превышает 15 человек, а годовая выручка — 120 млн рублей). Процент по такому кредиту выше — до 9,95% годовых. Сумма не может превышать 10 млн рублей, а срок — 5 лет. Зато требования к заемщикам минимальны — они прописаны в

.

Если нужна небольшая сумма, до 5 млн рублей, имеет смысл обратиться в государственную микрофинансовую организацию (МФО) своего региона (доля государства в капитале таких МФО составляет не менее 50%). Эти МФО участвуют в программе субсидирования из федерального и региональных бюджетов и выдают ссуды предпринимателям по невысоким ставкам. Проценты могут составлять от 0,5 до 2,5 ключевой ставки Банка России. Ее актуальное значение можно найти на сайте регулятора. На январь 2020 года она составляла 6,25%. Подробные условия программы можно узнать из

.

Самозанятые тоже

на льготный заем по этой программе — до 1 млн рублей.

Предприниматели также могут рассчитывать на

малого и среднего бизнеса Корпорации МСП. По ней ставки несколько выше: от 9,1 до 10,1%. Минимальная сумма кредита — 3 млн рублей.

Льготная ставка по этой программе дается только на 3 года, но сам кредит может быть выдан на больший срок. Это значит, что через три года ставка может измениться.

Если государственные МФО исчерпают все собственные средства, есть еще один вариант. Дело в том, что государственные МФО тоже могут получать кредиты в банках — партнерах Корпорации МСП, а затем выдавать займы малым и средним предпринимателям. В таком случае ставка не будет превышать 14,4% годовых.

Существуют также коммерческие МФО предпринимательского финансирования. Они тоже могут выдавать микрозаймы предпринимателям под невысокий процент. Субсидировать такие займы могут, например, крупные местные предприятия, которые заинтересованы в развитии малого и среднего бизнеса в своем регионе. Ставку и другие условия таких займов нужно уточнять в каждом МФО отдельно.

В каких банках можно получить льготные кредиты для малого бизнеса

С перечнем банков, которые являются партнерами Корпорации МСП и выдают льготные кредиты, можно ознакомиться здесь.

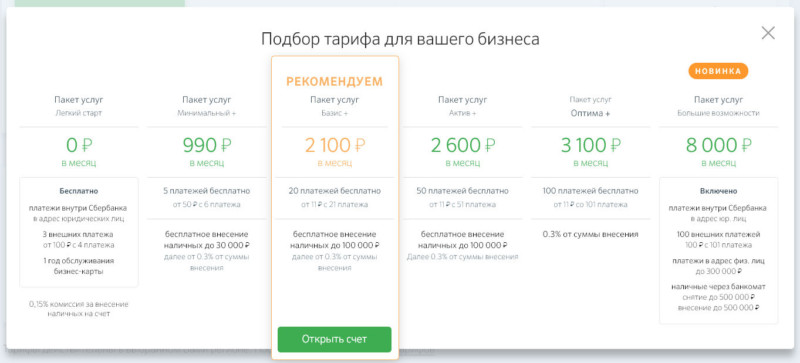

Мы рассмотрим самые выгодные предложения от следующих банковских компаний:

- Сбербанк;

- Альфа-Банк;

- ВТБ;

- Открытие;

- Совкомбанк.

Сбербанк

Банк выдает кредиты на сумму от 10 млн до 1 млрд рублей. Целевое назначение — приобретение основных средств, модернизация производства, запуск новых проектов, а также для пополнения оборотных средств по следующим приоритетным отраслям:

- сельское хозяйство и (или) предоставление услуг в этой области;

- обрабатывающее производство, в том числе производство пищевых продуктов;

- первичная и последующая (промышленная) переработка сельскохозяйственных продуктов;

- производство и распределение электроэнергии, газа и воды;

- строительство;

- транспорт;

- связь.

Процентная ставка — 10,6% для малого бизнеса и 9,6% — для среднего бизнеса. Дополнительные комиссии и сборы отсутствуют. Срок кредита устанавливается в соответствии с условиями выбранного кредитного продукта.

Требования к клиентам и сделкам определяются индивидуально в зависимости от финансового состояния заемщика.

Альфа-Банк

Льготные кредиты для малого бизнеса от Альфа-Банка включают в себя:

- Бизнес-кредит с залогом. Сумма — до 60 млн рублей. Ставка — от 9,5%. Срок — до 5 лет. Ограничения по целевому назначению отсутствуют. Деньги направляются на расчетный счет предпринимателя в Альфа-Банке. Залоговое обеспечение и страхование: необеспеченная часть — до 40% от общей суммы кредита. Страхование объектов залога не обязательно.

- Кредит на открытие и развитие бизнеса. Сумма — от 300 000 рублей. Ставка — от 14%. Срок устанавливается индивидуально. Форма предоставления — наличными или на бесплатную карту. Залог не требуется. Физические лица (самозанятые) могут тратить деньги по своему усмотрению. ООО и ИП смогут пополнить оборотные средства, профинансировать закупку оборудования, сырья и т.д.

- Кредитная линия. Сумма — до 10 млн рублей. Ставка — 1,5% в месяц. Срок кредитования — 12 месяцев. Для получения необходимо вести бизнес не менее 9 месяцев.

ВТБ

ВТБ выдает инвестиционный кредит, кредит на пополнение оборотных средств и развитие бизнеса. Согласно условиям предоставления льготная ставка устанавливается не выше 9,95% по кредитам на развитие предпринимательской деятельности и 8,5% годовых по прочим льготным кредитам.

Инвестиционный кредит выдается в размере от 0,5 млн рублей до 2 млрд рублей (срок — до 10 лет), оборотный кредит — не менее 0,5 млн рублей и не более 500 млн руб (срок — до 3 лет), кредит на развитие предпринимательской деятельности — до 10 млн рублей (до 5 лет).

Открытие

Банк «Открытие» предлагает несколько вариантов кредитования для решения разных задач компании:

- Универсальный кредит бизнесу на любые цели под 9,2% . Сумма — от 5 млн рублей до 999 млн рублей. Срок — от 6 до 180 месяцев. Если берете кредит на срок до 12 месяцев — залог не требуется. Форма предоставления: единоразовый транш либо невозобновляемая кредитная линия.

- Экспресс-кредит на развитие бизнеса под 13%. Сумма — до 5 млн рублей. Срок до 36 месяцев. Оформление и получение денег полностью онлайн (без передачи бумажных документов).

- Возобновляемая кредитная линия на пополнение оборотных средств и рефинансирование под 8,5%. Сумма — от 5 млн рублей. Срок — до 60 месяцев.

- Кредит на приобретение франшизы под 12,7%. Сумма — от 5 до 10 млн рублей. Срок — до 60 месяцев. Залог не требуется.

- Целевой кредит под 8,5%. Сумма — от 5 млн рублей. Срок — до 180 месяцев. Целевое назначение: приобретение недвижимости, транспорта или оборудования.

- Банковская гарантия на обеспечение исполнения контракта или заявки при участии в торгах. Сумма — от 5 млн рублей. Срок — до 36 месяцев. Ставка — 8,5%.

Совкомбанк

Совкомбанк предлагает льготные кредиты для малого бизнеса на следующих условиях:

- сумма — от 500 тысяч до 2 млрд рублей;

- ставка — 8,5%;

- срок — до 10 лет.

Окончательная сумма и срок зависят от цели: пополнение оборотных средств, инвестиционный кредит или рефинансирование.

Небольшие займы по льготным ставкам можно получить в микрофинансовых организациях предпринимательского финансирования. Их около 200 по всей стране, в том числе и там, где нет офисов банков, участвующих в программах поддержки МСП.

Часть этих МФО — государственные. В них проценты могут быть минимальными, поскольку займы выдают за счет бюджетов страны, региона или города. Проверить долю государства в капитале МФО можно на сайте Федеральной налоговой службы.

Получить бесплатную консультацию по этой и другим программам поддержки МСП можно в Центрах «Мой бизнес» в вашем регионе. Адреса смотрите в разделе «Инфраструктура МСП».

Какую сумму давали и на что ее можно был потратить

Сумма кредита зависела от двух факторов:

- численности работников на 1 июня 2020 года;

- даты заключения кредитного договора.

Максимальная сумма рассчитывалась по формуле:

Кредит = (МРОТ с учетом райкоэффициентов и надбавок + 30% МРОТ на страховые взносы) × Численность работников на 01.06.2020 × Количество месяцев с даты заключения договора до 01.12.2020

Например, в компании работало 20 человек. В июле она могла претендовать на кредит по программе господдержки в сумме 1 576 900 руб. ((12 130 + 12 130 × 30%) × 20 чел. × 5 мес.).

Кредит выдавался не единовременно. Банк зачислял деньги раз в месяц, причем сумма каждого транша была ограничена произведением двукратного расчетного размера оплаты труда (это те самые МРОТ + 30% от МРОТ из нашей формулы) и численности работников.

В нашем примере в июле компания получила бы 630 760 руб. ((12 130 + 12 130 × 30%) × 2 × 20 чел.).

Что касается расходования кредита, то есть некоторые ограничения. Этими деньгами можно было оплачивать любые документально подтвержденные расходы на ведение предпринимательской деятельности, в т. ч. выдавать зарплату и гасить ранее полученные по госпрограммам кредиты. Нельзя было за счет кредита выплачивать дивиденды, выкупать собственные акции и доли в уставном капитале, тратиться на благотворительность. Банк может контролировать целевое использование, поэтому будьте готовы предоставить ему подтверждающие документы.

Как вызвать к себе интерес и получить кредит на развитие малого бизнеса в банке?

Три несложных правила, выполнение которых заставит банк стать дружелюбным:

• Увеличить шансы на получение ссуды поможет обращение в банк, услуги которого использовались раньше – возникнет впечатление нацеленности на долгосрочное сотрудничество. Работники банка получат доступ к финансовой деятельности предпринимателя, что добавит доверия к нему со стороны кредитной организации.

• После получения займа проводить платежи предприятия в том кредитном учреждении, где он был оформлен. Банковские работники в реальном времени увидят, что бизнес живет и развивается.

• При возникновении трудностей, отражающихся на регулярности внесения платежей по кредиту, следует вовремя договориться с уполномоченными представителями банка об отсрочке, а не искать другие варианты. При условии выполнения первых двух правил нет сомнений в том, что кредитор пойдет на такую сделку.

Если подытожить сказанное – нужно позволить банку заработать именно на себе, иначе он сделает это на других предпринимателях. Причем начать это делать желательно еще до визита в финансовое учреждение за кредитом.

Как рассчитывается сумма кредита

Лимит рассчитывается индивидуально, в зависимости от количества оформленных сотрудников и даты заключения договора с банком. Чтобы узнать, какая сумма положена вам, перемножьте между собой:

- МРОТ с учетом региональных коэффициентов и надбавок, а также страховых взносов в размере 30% от МРОТ;

- количество официально оформленных работников на 1 июня 2020 года;

- количество месяцев с заключения договора по 1 декабря 2020 года.

В итоге должна получиться формула вида: (А+А*30%)*В*С.

Например, в кафе работает 10 сотрудников, а кредит был взят в июне 2020. Рассчитаем максимальный размер кредита:

(12130 + 12130*30%)*10*6 = 946 140 рублей

Однако получить всю сумму единовременно нельзя. Выплата производится траншами. Размер разовой выплаты считается по формуле:

МРОТ с учетом надбавок и страховых взносов*2*число сотрудников

Кафе сможет получить единовременно (12130+12130*30%)*2*10 = 315 380 рублей. Ежемесячные переводы на эту сумму будут продолжаться до исчерпания кредита.

Важно! Чем раньше оформлен договор, тем длиннее базовый период (количество месяцев). Следовательно, наибольшие суммы получат заемщики, подписавшие документы в июне

Меньше всего получат те, кто придет в банк в ноябре.

В случае, если договор с банком оформлен не в июне, а в июле или августе, наше гипотетическое кафе получит гораздо меньше денег, так как базовый период уменьшится с 6 месяцев до 5 и 4 соответственно.

(12130+12130*30%)*10*5 = 788 450 рублей – максимальная сумма при оформлении в июле.

(12130+12130*30%)*10*4 = 630 760 рублей – максимальная сумма при оформлении в августе.

Если работодатель протянет с оформлением кредита еще один месяц и придет за ним в сентябре, он лишится еще 157 690 рублей.

Где получить кредит для открытия малого бизнеса – обзор ТОП-5 банков

Экспертный отдел нашего журнала провёл мониторинг кредитного рынка РФ и составил список пяти самых надёжных банков.

Обратите внимание, что в некоторых из них удобнее взять потребительский кредит без указания целей или оформить кредитную карту с возобновляемым лимитом. Такой вариант подходит в случае, если вам нужна относительно небольшая сумма в пределах 300-750 тыс

рублей.

1) Сбербанк

Сбербанк – самый известный банк РФ, лидер кредитного рынка страны. Услугами этой организации пользуется 70% населения России. Здесь выдают кредиты физическим лицам, кредиты для ИП, юридическим субъектам.

Начинающим предпринимателям стоит обратить внимание на кредитную программу «Доверие», которая готова профинансировать потребности малого и среднего бизнеса. Кредит на развитие бизнеса доступен компаниям с годовой выручкой до 60 млн рублей

Ставка по программе – 16,5% годовых. Максимальная сумма – 3 млн руб

Кредит на развитие бизнеса доступен компаниям с годовой выручкой до 60 млн рублей. Ставка по программе – 16,5% годовых. Максимальная сумма – 3 млн руб.

Есть и другие программы – «Кредит на пополнение оборотных средств», «Экспресс под залог», «Кредит на покупку оборудования и транспорта», «Лизинг», «Бизнес-Актив», «Бизнес-Инвест» и другие.

2) Тинькофф Банк

Тинькофф Банк – кредитные программы для частных лиц и начинающих бизнесменов. «Тинькофф» называет себя самым удобным банком для ведения бизнеса.

Если вам требуется небольшая сумма на текущие нужды предприятия, закажите кредитную карту «Тинькофф Платинум». Её возобновляемый лимит составляет 300 000 рублей, а базовая ставка – от 15%. Беспроцентный период использования длится 55 дней. Карту выпустят и доставят в офис или на дом бесплатно.

3) ВТБ Банк Москвы

ВТБ Банк Москвы – кредиты физическим лицам, компаниям и начинающим предпринимателям

Обратите внимание на нецелевой кредит без залога на сумму до 3 млн рублей и базовой процентной ставкой 14,9% годовых

Есть специальные программы для действующих и только что открытых предприятий МБ – «Оборот» (пополнение оборотных средств), «Перспектива для бизнеса», «Овердрафт». Пользуйтесь предложениями ВТБ Банка в зависимости от ваших целей.

4) Альфа-Банк

Альфа-Банк – кредитные программы для бизнеса и обычные потребительские кредиты на сумму до 5 млн.

Обратите внимание на уникальный продукт от «Альфы» — карту Близнецы. Это дебетовая и кредитная карты в одном пластике

Возобновляемый лимит – 500 000 рублей. Льготный период распространяется на снятие наличных. Рекордный срок льготного использования – 100 дней.

5) Ренессанс

Ренессанс-Кредит – потребительские кредиты на любые нужды на сумму до 700 000 руб. Особые условия для клиентов банков и заёмщиков, предоставивших дополнительные документы.

Таблица сравнения банковских предложений:

| № | Банк | Ставка в % | Размер кредита в рублях | Эксклюзивные предложения |

| 1 | От 16,5 (кредит «Доверие») | До 3 млн | Есть специальные программы на покупку оборудования и транспорта для бизнеса | |

| 2 | От 15 (по карте) | До 300 000 на карту и до 1 млн наличными | Выпуск и доставка карты – бесплатно | |

| 3 | От 14,9 | До 3 млн и выше по специальным программам | Выгодные предложения для действующих предприятий МБ | |

| 4 | 23,99 (карта Близнецы) | До 500 тыс. | Премиальное обслуживание по элитным картам | |

| 5 | 24,9 (карта) | 200 тыс. по карте, 700 тыс. — наличными | Бесплатное годовое обслуживание карты |

Чем потребительский кредит отличается от кредита малому бизнесу

Кредитные продукты банков могут оформить как физические лица, так и юридические. Только виды займов для них будут отличаться. Первые могут взять потребительский займ для граждан, а вторые — кредит для бизнеса. Однако, никто не запрещает владельцу фирмы оформить на себя, как на физическое лицо, обычный потребительский кредит. Давайте узнаем, что оформить выгоднее и проще.

В России статистика показывает, что проценты по потребительским займам гораздо выше, чем по кредитам для организаций. Связано это, в первую очередь, с надёжностью заёмщиков. Наиболее рискованными среди последних выступают обычные граждане и ИП, а не владельцы хорошо налаженного бизнеса.

При этом потребительский кредит на бизнес не имеет цели как таковой, вы вправе потратить средства на покупку автомобиля, оборудование для фирмы или сделать ремонт в офисе. Большинство кредитов для юридических лиц имеет строго целевое назначение. О расходе средств со счёта вам придётся отчитываться банку и собирать подтверждающие документы, что не всегда удобно.

Времени на оформление потребительского кредита малому бизнесу уходит немного, по сравнению с займом для организации. К тому же, и список документов во втором случае довольно объёмный. При этом юридические лица могу получить сумму в несколько сотен миллионов, а вот гражданам такую возможность банки не предоставляют.

Основные отличия двух видов займов мы привели в таблице.

| Отличие | Потребительское кредитование | Деньги для владельца фирмы |

| Процентные ставки | Высокие | Низкие |

| На что можно потратить деньги | На любые цели | Только на цели, указанные в кредитном договоре |

| Пакет документов | Минимальный | Объёмный |

| Максимальная сумма одобрения | До 10000000 рублей (при залоге недвижимости) | До 1 млрд. рублей |

| Время одобрения | От нескольких минут до 3-х дней | От 1-го дня до 2-х недель |

Чтобы выбрать, каким вариантом воспользоваться, необходимо обдумать, для каких целей необходимы деньги и какую сумму вы бы хотели получить. Если вы только начинаете свой путь в качестве бизнесмена и берёте средства на открытие своей фирмы, то лучше брать потребительский займ. Вы сэкономите время, и не придётся отчитываться перед банком за свои траты.

При желании получить крупную сумму и потратить её исключительно на нужды фирмы — оформляйте заявку на юридическое лицо. В этом случае проценты будут меньше, а срок больше. Если же вы хотите потратить деньги в личных целях, то лучше обратиться за потребительским кредитованием.

Система поддержки малого бизнеса в РФ

Самая распространенная практика – компенсация части процентной ставки за кредит. Допустим, предприятие привлекло средства для финансирования своей текущей деятельности под 15% годовых. Ставка рефинансирования на сегодняшний день – 7,75% годовых. Государство может компенсировать до 3/4 от ставки рефинансирования, или до 6% годовых. Таким образом, предприятие заплатит за кредит уже на 15% за год, а всего лишь 9%. Ведь 6% за него компенсирует государство.

Поддержка малого предпринимательства в 2021 году — мера очень хорошая и привлекательная. Но у нее есть два проблемных вопроса. Во-первых, далеко не каждое малое предприятие кредитуется, особенно сейчас, когда ужесточилась политика банков в части предоставления денежных средств. Во-вторых, для получения компенсации необходимо собрать достаточно объемный пакет документов, на что пойдет не всякое малое предприятие. Часто у малого бизнеса бухгалтерский учет ведется на аутсорсинге, поэтому совершенно не очевидно, кто будет формировать необходимый пакет документов. Тем не менее, данная мера работает во всех регионах и является самой популярной.

Документы и порядок получения субсидии ИП

Для того, чтобы материальная помощь на открытие собственного дела была выплачена, разработан определенный алгоритм действий, которому надо строго следовать:

Нужно встать на учет в территориальный отдел Центра занятости

Для этого необходимо иметь при себе паспорт, СНИЛС, ИНН, трудовую книжку, аттестат или диплом, справку с последнего места работы о з/п за последние три месяца подряд, а также заявление на получение пособия по безработице.

Внимание! Если претендент на субсидию в течение пяти лет нигде официально не работал, специалисты Центра занятости на законных основаниях могут отказать в получении материальной помощи на открытие ИП. Логика проста: если человек в предыдущий пятилетний период имел откуда-то деньги на проживание, значит и в будущем он сможет себя ими обеспечить.

Необходимо проконсультироваться с сотрудником Центра занятости

Порядок получения субсидий может несколько отличаться в зависимости от региона РФ;

Надо написать заявление, которое станет письменным свидетельством желания открытия своего дела;

Психологическое тестирование: формальная, но необходимая процедура для получения субсидии;

Разработка стратегии развития предприятия или, говоря иначе, написание бизнес-плана. На этом пункте остановимся чуть подробнее. Дело в том, что бизнес-план – это не самый простой документ. Для того, чтобы его грамотно написать, требуется определенный опыт и знания. Поэтому, если чувствуется, что своих навыков для разработки концепции развития бизнеса не хватает, лучше обратиться к специалистам. Что следует обязательно указать и на что обратить внимание в бизнес-плане:

Размер прибыли. Это самый важный момент в каждом бизнес-плане, поскольку любая коммерческая деятельность подразумевает какой-то доход;

Наличие денежных средств, которые можно будет вложить в дело в качестве первоначального капитала. Те деньги, которые выделяются как субсидия явно будут недостаточными для открытия бизнеса с нуля, поэтому начинающий предприниматель должен иметь и какие-то собственные финансовые запасы. Кроме того, они будут являться дополнительным подтверждением серьезности намерений будущего ИП. Соотношение личных средств к размеру материальной помощи должно быть не меньше 1:2;

Инновационность. Чем необычнее и оригинальнее идея, тем выше шансы на то, что проект будет одобрен;

Количество персонала в будущей компании. Основная цель Центра занятости – трудоустроить как можно больше людей. Именно поэтому бизнес-планам с высокой численностью работников специалисты Центра занятости отдают наибольшее предпочтение;

Обоснованность расходов. В бизнес-плане в обязательном порядке нужно прописать, на какие цели пойдет полученная субсидия. И чем подробнее будет расписан этот пункт, тем лучшее. Хорошо, если в качестве таких целей будет заявлена покупка оборудования, сырья или материалов. Самый худший вариант: трата субсидии на аренду площадей и рекламные услуги.

После написания бизнес-плана его, вместе с заявлением на субсидию необходимо предоставить в Центр занятости. Эти документы будет рассматривать специально сформированная комиссия, которая проведет оценку результатов психологического тестирования и бизнес-плана, после чего будет вынесен вердикт о способности претендента на субсидию к предпринимательской деятельности. Затем, в течение 10 дней комиссией будет вынесено какое-либо решение, с соответствующим приказом, подписанным директором Центра занятости;

Если одобрение получено, нужно будет заключить договор на перечисление суммы субсидии и затем идти в налоговую инспекцию по месту жительства регистрироваться в качестве ИП;

После выполнения всех этих пунктов, необходимо будет предоставить специалистам Центра занятости все отчетные документы, в том числе о постановке ИП на учет в налоговой и чеки, обосновывающие расходы из средств субсидии (накладные, чеки и т.п.).

Как видно из того, что написано выше, получить субсидию от государства на открытие своего дела не так уж и проблематично. Для этого нужно составить хороший бизнес-план и пройти весь путь от идеи до ее реализации в установленном законом порядке. Если все сделано как надо, то государственная субсидия может стать отличной поддержкой в начале самостоятельного предпринимательского пути.

Госпрограммы поддержки малого бизнеса — 2021

Размер субсидии на открытие нового бизнеса равен 60 000 рублей, что составляет пособие по безработице за 12 месяцев.

На первый взгляд при организации собственного дела такая сумма не столь значительна. Тем более, что ее получение сопряжено с рядом бюрократических процедур.

Однако для предприимчивых людей это не становится помехой, многие добиваются успеха и финансовой стабильности, прибегнув к помощи государства.

Субсидия на открытие малого бизнеса предусматривается государством как мера, направленная против безработицы, поэтому для ее получения следует обратиться в центр занятости. В этом случае на помощь от государства могут рассчитывать лица, имеющие официальный статус безработного.

Открыть свой бизнес с использованием государственной субсидии НЕ могут следующие категории граждан:

-

несовершеннолетние, не достигшие шестнадцатилетнего возраста;

-

пенсионеры, которые получают пособие по возрасту;

-

заключенные и лица, находящиеся под следствием;

-

студенты-очники;

-

лица, получающие пособие по инвалидности;

-

владельцы коммерческих компаний.

Законом определены области предпринимательской деятельности, на которые НЕ распространяются государственные программы помощи:

— Выпуск и торговля подакцизными товарами.

— Предоставление кредитов, страхование, операции с залоговым имуществом.

— Азартные игры.

— Добыча полезных ископаемых.

Бизнес-план обречен на провал, если он:

-

выполнен технически неграмотно;

-

слабо проработан;

-

не имеет социальной значимости;

-

базируется на необоснованных данных.

Помощь от государства на открытие малого бизнеса будет безвозмездной только при соблюдении следующих условий:

1) Срок существования созданного бизнеса должен быть не менее одного года.

2) На целевое расходование средств по соответствующей статье бизнес-плана отводится три месяца. Это должно быть подтверждено документами, которые предоставляются в ЦЗН.

Если указанные требования не выполнены, то предприниматель обязан вернуть сумму субсидии в полном объеме, вне зависимости от того, какая часть выделенных средств была израсходована.

Молодые предприятия, возраст которых не превышает 1 года, могут рассчитывать на поддержку государства в размере 300000 рублей.

Эту сумму вправе получить каждый из учредителей субъекта предпринимательской деятельности, поэтому сумма субсидии возрастает пропорционально числу людей, участвующих в проекте.

Частный предприниматель не считается безработным, поэтому Центр занятости населения не принимает участия в поддержке предпринимателей.

Этим вопросом занимается Департамент развития и поддержки предпринимательства, в котором бизнесмены могут получить информацию о документах, необходимых для оказания им помощи, и сроках проведения конкурса.

В России существуют различные льготы и социальные программы, по которым оказывается помощь различным категориям граждан. Выплаты через соцзащиту могут назначаться разным гражданам в зависимости от их статуса и материального положения. Такие пособия представлены социальной поддержкой российских граждан. С их помощью обеспечивается поддержание оптимального уровня жизни населения.

От государства можно получить бесплатную путевку в санаторий или в оздоровительный детский лагерь.

Инвалиды и сироты студенты получают отдельную социальную стипендию от государственных учебных заведений.

Если произошло стихийное бедствие или катастрофа, государство оказывает материальную поддержку россиянам , оказавшимся в сложной ситуации. Пострадавшие документально должны подтвердить жизненные обстоятельства.

Госпрограммы «Первый автомобиль» и «Семейный автомобиль» в 2021 году

Список моделей и марок периодически обновляется. Льготное кредитование возможно для целого ряда машин, но желательно информацию уточнить перед покупкой.

В таблице представлен список марок и моделей, участвующих в программе.

| Марка | Модель |

| Hyundai | Solaris, Elantra, Creta |

| Ford | Focus, EcoSport, Fiesta, Mondeo |

| Mitsubishi | Lancer, Outlander |

| KIA | Rio, Cerato |

| Renault | Duster, Kaptur, Logan, Sandero, Sandero Stepway |

| Skoda | Octavia, Octavia Combi, Yeti, Rapid |

| Nissan | Almera, Terrano, Sentra |

| Volkswagen | Polo, Jetta |

| Datsun | on-DO, mi-DO |

| Geely Emgrand | 7, GT, X7 |

| Chevrolet | Niva |

| Lifan | Smily, Solano, X50, X60 |

| SsangYong | Actyon |

| ВАЗ | весь модельный ряд |

| УАЗ | все модели |

Автоваз и УАЗ почти все свои модели, за исключением ряда совместных проектов с иностранными производителями, предоставляют по госпрограмме. Эти марки также являются наиболее популярными.

В госпрограмме участвует несколько банковских организаций, которые зарекомендовали себя наиболее надежными.

Банки, участвующие в программе:

| Наименование | Особенности |

| ООО «Русфинанс банк» | относится к ПАО Росбанк |

| ООО «Сетелем Банк» | дочерняя организация Сбербанка |

| ПАО «ВТБ 24» | наличие больше ста вариантов кредитования |

| АО «ЮниКредит Банк» | основной приоритет — вторичное ТС |

| ПАО НКБ «РАДИОТЕХБАНК» | действует в Нижнем Новгороде |

| АО «ТатСоцБанк» | действует в Татарстане |

| ПАО «САРОВБИЗНЕСБАНК» | входит в число лучших в Приволжье |

| ПАО «Совкомбанк» | ростовский банк с приоритетом в виде отечественного автопрома |

| АО МС Банк РУС | вторичное предприятие Мицубиси |

| ООО «Фольксваген Банк РУС» | образован компанией Volkswagen |

| «Тойота Банк» | от компании Тойота |

| ПАО «Банк «Санкт-Петербург» | действует в Санкт-Петербурге и Ленинградской области |

| ПАО «РНКБ» | участвует с 2017 года |

| АБ «Союз» | участвует с 2017 года |

| АБ «Снежинский» | присоединился к госпрограмме в 2017 году |

Каждые несколько месяцев Минпромторг расширяет списки и обновляет данные.

Программа входит в число вариантов с государственным субсидированием. Льготные условия предоставляются только при полноценном выполнении всех требований со стороны государства и финансовой организации. Возможность автокредита ограничена определенными фирмами и марками ТС. При оформлении потребуется предоставить все документы и осуществить подбор авто, которое будет подходить под определенные параметры.

-

28 февраля 2019, 15:45

Первый и семейный: в Россию вернулись госскидки до 100 тысяч рублей на покупку автомобилей

-

27 декабря 2017, 12:03

Скидки выжили не все: с января заработают урезанные госпрограммы покупки автомобилей

-

15 ноября 2017, 12:12

Lada Vesta SW Cross. Ни седан, ни баклажан

- 25% — при покупке электромобиля в любом регионе РФ;

- 25% — при покупке автомобиля в Дальневосточном федеральном округе (ДФО);

- 10% — при покупке автомобиля во всех остальных регионах РФ.

В 2021 году участниками программ льготного автокредитования могут быть следующие граждане РФ:

- имеющие как минимум одного несовершеннолетнего ребенка, в том числе находящегося под опекой или попечительством («Семейный автомобиль»);

- не имевшие в собственности автомобиль («Первый автомобиль»);

- работники медицинских организаций государственной системы здравоохранения;

- сдающие в Трейд-Ин автомобиль старше 6 лет, которым они владели не менее 1 года.

Для получения льготного автокредита граждане не должны иметь автокредитов, оформленных в предыдущем году. Кроме того, при получении льготного автокредита граждане должны дать письменное согласие о том, что они обязуются не получать другие автокредиты в 2021 году.

Для получения скидки 25% при покупке автомобиля в ДФО, граждане должны иметь постоянную или временную регистрацию на Дальнем Востоке.

Автомобиль для покупки по льготным госпрограммам должен соответствовать следующим условиям:

- произведён на территории РФ;

- полная масса – не более 3,5 тонн;

- цена – не более 1,5 млн. руб.;

- год выпуска – не ранее 2020;

- имеет электронный ПТС (ЭПТС).

- Когда закончатся программы «Первый автомобиль» и «Семейный автомобиль» в 2020 году? — 29/10/2020

- Правительство утвердило новые условия программ «Семейный автомобиль» и «Первый автомобиль» — 29/06/2020

- Программы «Семейный автомобиль» и «Первый автомобиль»: изменения с 1 июня 2020 — 01/06/2020

- Льготные автокредиты с 1 июня 2020: последние новости — 30/05/2020

- «Семейный автомобиль» и «Первый автомобиль»: все изменения с 2020 года — 06/05/2020

- Цены на заправках в декабре 2020 года — 26/12/2020

- Что будет с ценами на бензин с 1 января 2021 года? — 23/12/2020

- Кому нужно проходить техосмотр в 2021 году — 23/12/2020

- Баллы «Лукойл» в рублях 2021 — 20/12/2020

- Личный опыт: работа водителем такси через сервис DiDi — 14/12/2020