Дробление бизнеса. запись вебинара 2020 г

Содержание:

- Стратегия защиты

- Как правильно разделять бизнес

- Признаки незаконного дробления бизнеса

- Статья 54.1 НК РФ предусматривает некоторые позитивные моменты для налогоплательщиков:

- Дублирование производственной компании

- Работа с фирмами-однодневками

- Смотрим на дробление бизнеса глазами проверяющих

- Если законность дробления доказать не удалось

- Признаки искусственного дробления бизнеса

Стратегия защиты

На какой стадии обращаться к специалистам, подробные

действия, которые мы рекомендуем и делаем сами.

Первое, это

когда необходимо задуматься о стратегии защиты. Утверждение, что вчера не

поможет! Поэтому пойдем по реальному сценарию.

Мы рекомендуем обратиться сразу, когда

налоговый орган вынес решение о проведении выездной налоговой проверки. Это

поможет проанализировать возможные негативные последствия и разработать

варианты защиты уже на этой стадии.

Не рекомендуем дожидаться окончания проверки,

когда сложнее повлиять на результат – на вынесение решение по результатам

проведенной выездной налоговой проверки.

Для определения

стратегии защиты необходим анализ слабых мест.

По результатам

проведенного анализа определяете способы обоснования тех или иных действий

руководителя. Формы и способы доказывания. Имеется ввиду свидетельские

показания, предоставление заключений специалистов, подготовка документов в

обоснование совершения сделок с точки зрения экономической целесообразности и

деловой цели.

Как правильно разделять бизнес

Это, конечно, благая цель, искать необоснованную налоговую выгоду. Но как быть бизнесу на УСН, у которого поставщики тоже на УСН, но при этом обороты превышают разрешенный упрощенной системой предел? Сейчас еще можно по разным видам деятельности комбинировать УСН и ЕНВД, но с 1 января его не будет. Переходить на ОСНО? Можно просто захлебнуться в НДС. Если поставщики его не платят, зачесть его не выйдет.

Данные поправки предполагают переходный налоговый режим для организаций, использующих УСН, и превысивших верхний предел по оборотам (150 млн) не более, чем на 50 млн рублей, а также предел по численности работников (не более 100 чел) не более, чем на 30 человек.

В результате, в следующем году после такого превышения можно будет выбрать стандартные ставки для УСН в 6 или 15%, в зависимости от специфики бизнеса.

Но как быть тем, которые не смогут подойти даже по таким критериям? Тут можно выбрать следующие варианты:

Переход на ОСНО. То есть, вести полный бухгалтерский учет, уплачивать НДС, налог на прибыль. Чтобы снизить вредное воздействие НДС, искать новых поставщиков, также работающих с НДС. А также, снижать базу для налога на прибыль подтвержденными документально расходами.

Плюсы — налоговая только одобрит такое решение. Также стоит отметить, что при выявлении дробления налоговики доначислят все тот же НДС, вот только зачесть его, хотя бы частично, не выйдет.

Минусы — возросшая налоговая нагрузка. Также, из-за поиска новых поставщиков и покупателей, возможен временный паралич бизнеса.

Разделение бизнеса. Здесь обязательно нужно проконсультироваться со специалистами по налогам. Разделение должно быть с реальным обоснованием экономических целей. К примеру, две совершенно разные линии производства. Выгодоприобретатели должны быть разные, также, как и разные структурные подразделения, разный персонал, бюджет и основные средства. Также разными должны быть поставщики и покупатели.

Грубо говоря, при разделении бизнеса, ничего общего у них остаться не может. Это же касается аффилированности.

Также стоит отдельно упомянуть два правила, соблюдение которых окажет подспорье в доказательстве правомерности разделения бизнеса:

- компании в группе должны заниматься разными видами экономической деятельности.

- Имущество у этих компаний тоже разное.

Правда, иногда предприниматели применяют уловки, при которых, к примеру, большое производственное помещение дробится на более мелкие части, это регистрируется в Росреестре на разных собственников. Формально, имущество принадлежит разным компаниям (или их бенефициарам). По факту, налоговики могут легко проверить и это.

Но в итоге, налоговикам и бизнесу нужно будет грамотно обосновывать свои позиции в суде. И доказать правомерность своих действий именно суду. А уж суд решит, кто из них прав.

Несмотря на то, что налоговое законодательство является достаточно жестким, оно даёт бизнесменам разные варианты разработки налоговой политики в организации. Для одних фирм в налогах огромный удельный вес имеет НДС, для других — заработная плата. Специалисты ГК Бизнес-Гарант могут предложить решение для улучшения любой ситуации. Эксперты-практики ГК Бизнес-Гарант с опытом работы более 14 лет действуют на основе ГК и Налогового Кодекса

Они принимают во внимание многолетнюю практику использования закона налоговыми органами. Не дают пустых рекомендаций, каждая проверена в деле в практике

Каждую задачу решают комплексно и с индивидуальным подходом к вашему бизнесу

Судебная практика

Законодательство не ограничивает количество фирм, зарегистрированных на одно и то же лицо. Деление бизнеса также является допустимой по закону операцией, но только если оно имеет экономический смысл.

К оправданным законом целям дробления относятся следующие:

- Обеспечение стабильного спроса на товар за счет отсутствия в составе цены НДС.

- Развитие специализации каждого из предприятий путем выполнения перспективного плана, который имеется в наличии.

- Физическая удаленность новых компаний друг от друга.

- Разделение предприятий по специфике деятельности (торговая, производственная и т. д.).

Дополнительные особенности

Наличие экономического обоснования разукрупнения фирмы не означает, что у налоговой не будет к руководству компании никаких вопросов. Оказывается, что деловую цель можно скомпрометировать. Так бывает, когда дробление происходит в момент приближения показателей дохода к максимальному значению для УСН. Проще говоря, руководство предприятия, видя, что вскоре придется переходить на общий режим налогообложения, делит фирму на несколько более мелких компаний, чтобы обойти данную ситуацию.

Признаки незаконного дробления бизнеса

Учитывая отсутствие прямого законодательного регулирования дробления бизнеса, его признаки сформированы налоговиками и судами с учетом множественной практики и не являются исчерпывающими.

Приведенные ниже признаки дробления бизнеса при единичном совпадении с конкретной ситуацией не являются подтверждением факта нарушения закона. Однако при наличии нескольких из них можно сделать предварительный вывод о злоупотреблении налогоплательщиками, вовлеченными в конкретную схему, правом.

Итак, к наиболее часто встречающимся признакам незаконного дробления бизнеса относятся следующие (определения Верховного суда РФ от 05.06.2017 № 302-КГ17-2263, от 29.05.2017 № 303-КГ17-5378, от 23.01.2015 № 304-КГ14-7139):

совпадение адреса регистрации проверяемых организаций;

ведение одного и того же вида деятельности;

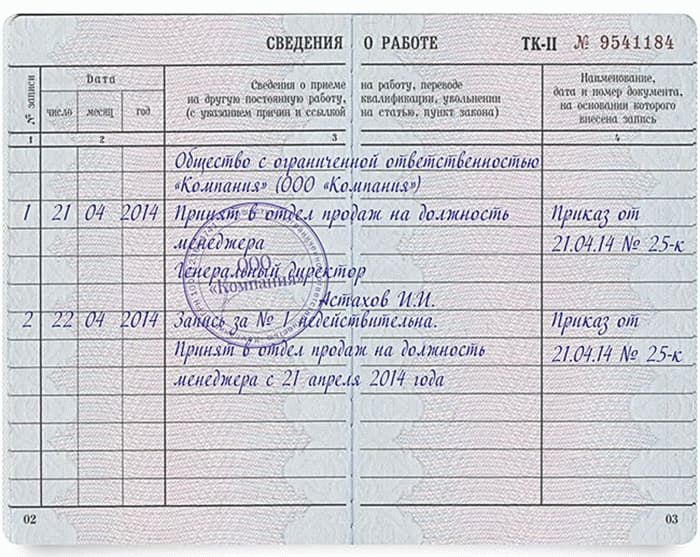

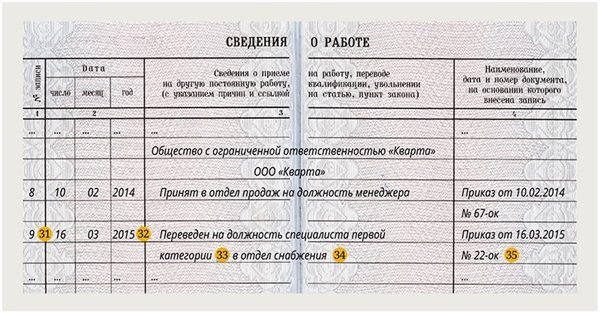

фактическое разделение работников между созданными компаниями без соблюдения трудового законодательства в части перевода или увольнения и приема на работу в новую компанию;

покрытие расходов подконтрольной компании;

наличие одних и тех же поставщиков или заказчиков у всех компаний, участвующих в схеме;

исполнение одной из компаний роли поставщика или заказчика у другой;

управление участвующими компаниями осуществляется одними и теми же лицами или взаимозависимыми лицами (включая ведение бухучета);

«единство в мелочах» — оформлении помещений, вывесок, сайтов (включая единство IP-адресов), визитных карточек; совпадение телефонных номеров, обслуживающих банков и пр.;

наличие спецрежимов уплаты налогов у каждой из проверяемых компаний.

Указанный перечень не является закрытым и в каждом конкретном случае дополняется и расширяется проверяющими структурами в зависимости от фактических обстоятельств конкретного дела.

Обратите внимание! Особое внимание уделяется времени и обстоятельствам открытия новых субъектов. Например, рискованно создание новой компании по достижении существующей определенного финансового порога доходов, влекущего потерю прав на льготы или специальный налоговый режим

При этом новая компания имеет идентичное направление деятельности, одних поставщиков, заказчиков, адрес регистрации и даже общих сотрудников.

В таком случае налицо намеренное введение налоговых органов в заблуждение относительно правомерности применения льгот посредством создания видимости деятельности нескольких лиц, прикрывающих деятельность одного (письмо ФНС России «О злоупотреблениях налоговыми преимуществами, установленными для малого бизнеса» от 29.12.2018 № ЕД-4-2/25984).

Статья 54.1 НК РФ предусматривает некоторые позитивные моменты для налогоплательщиков:

Налоговым органам приписано отказаться от формального признания налоговой выгоды.

Теперь главное – это одновременное присутствие следующих факторов:

- Реальность совершаемых сделок (п.1 ст. 54,1 НК РФ).

- Снижение налоговой нагрузки не должно быть единственной целью совершаемых операций. Помимо этого должна присутствовать предпринимательская цель (пп.1 п.2 ст. 54.1 НК РФ).

- Обязательство исполнено стороной по договору и (или) 3-ми лицами, которым обязательство передано по закону, либо по договору (пп.2 п. 2 ст. 54.1 НК РФ).

Также, согласно п. 3 ст. 54.1 НК РФ налогоплательщик не несет ответственности за:

1. Подписание документов неуполномоченным лицом контрагента.

Налогоплательщик может уменьшить налоговую базу на расходы по первичным документам, подписанным неуполномоченным лицом. Он не несет ответственность за то, что не проверил полномочие лица, подписывающего документы. Главное, чтобы, обязательство реально выполнено стороной по договору или 3-ми лицами по договору. Стороной по договору является компания контрагента, а не лицо подписывающее акты и товарные накладные. Конечно, в интересах налогоплательщика проверить полномочия ответственного лица. Но делать это нужно исходя из принципа должной осмотрительности и соображений экономической безопасности.

2. Нарушение контрагентом законодательства о налогах и сборах. Налогоплательщик не может нести ответственность за выбор контрагента, который не заплатил налог, не сдал декларации и т.д.

3. За не использование иных законных возможностей для получения того же экономического результата от сделки.

Инспектора теперь не вправе сказать, что Вы могли пойти другим путем и добиться того же результата.

Если Вы хотите спросить о том, какое отношение ст. 54.1 имеет к теме дробления бизнеса, ведь в ней речь идет о сделках, то ответ будет такой – самое прямое и непосредственное отношение имеет данная статья к заявленной теме. Компании, возникшие в результате дробления бизнеса, совершают реальные сделки, у них, помимо цели экономии на налогах, есть и предпринимательская цель (они готовы это обосновать), обязательства выполняются сторонами по договору. Сделки соответствуют всем критериям. Выполнены прямые нормы закона. Значит дробление оправдывает себя и налоговая не должна приписывать незаконное получение налоговой выгоды. Все законно, но…

Возможно, все же, когда – нибудь мы придем к работе именно в таком правовом поле в вопросах дробления бизнеса и получения необоснованной налоговой выгоды. Не будет никакого субъективизма основанного на личностных восприятиях и оценочных суждениях, которые являются лишь косвенными доказательствами. На текущий момент говорить об этом рано. Судебная практика по ст. 54.1 НК РФ только начинает складываться. В Постановлении Тринадцатого ААС от 13.09.2017г. по делу №А56-28927/2016 ст. 54.1 была успешно применена в пользу налогоплательщика, несмотря на то, что ситуация была плачевной. Контрагент налогоплательщика обладал практически всеми имеющимися признаками фирмы однодневки, но была реальность сделки. И это было доказано.

Сегодня, налогоплательщикам необходимо прислушиваться к текущей ситуации в стране, а также к здравому смыслу. Текущая ситуация такова, что бизнесмены должны учитывать уже сложившуюся судебную практику и разъяснения фискальных органов. Здравый смысл нам подсказывает, что не надо лезть на рожон, к дроблению бизнеса надо относиться с большой долей ответственности. Попытайтесь осознать свой бизнес «глазами проверяющих». Посмотрите на него со стороны. С чего начать, как проверить и обезопасить себя? Попытаемся ответить на этот вопрос.

Дублирование производственной компании

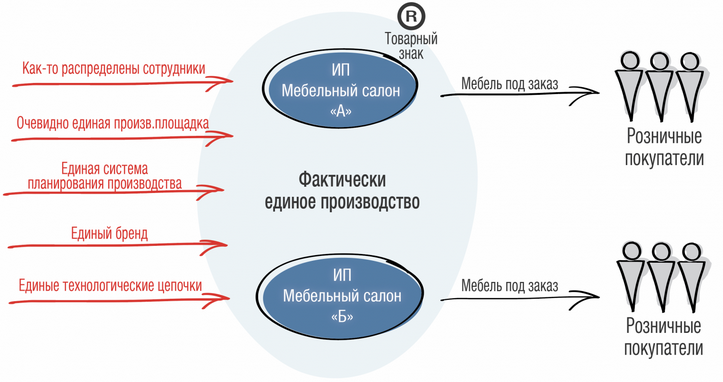

Очень часто фантазия налогоплательщика ограничивается следующим: по мере приближения к лимитам по УСН появляется копия основной производственной компании, которая полностью берет на себя все функции от закупа до сбыта.

Эта «копия» сама покупает сырье, сама производит и продает. Многим кажется, что это наиболее простой способ дробления ГК — не надо придумывать внутренние договоры, разделять производственный процесс.

Однако, это работает, если у компании-дублера есть свое реальное производство, которое обособленно от других субъектов ГК.

Фиктивность такого дублирования производственных компаний в судах достаточно легко вскрывается, лишая налогоплательщика надежды на успех.

Работа с фирмами-однодневками

В своих рекомендациях ФНС не использует такого понятия, как «фирма-однодневка». Вместо него в рекомендациях фигурируют так называемые «технические компании».

В своих рекомендациях ФНС не использует такого понятия, как «фирма-однодневка». Вместо него в рекомендациях фигурируют так называемые «технические компании».

Под ними понимаются любые компании, которые не ведут реальной экономической деятельности и не исполняют налоговые обязательства в связи со сделками, оформляемыми от их имени (п. 4 письма ФНС от 10.03.2021 № БВ-4-7/3060@). Такие компании служат исключительно для организации формального документооборота и создания видимости совершения каких-либо сделок в целях уменьшения налогооблагаемой базы или получения налоговых вычетов.

Сами же сделки при этом либо вовсе не исполняются (фиктивные сделки), либо исполняются самим налогоплательщиком или третьими лицами, а не тем контрагентом, который указан в договоре в качестве исполнителя.

В первом случае налогоплательщик лишается налоговой выгоды в полном объеме, а в остальных – в части завышения стоимости приобретенного у технической компании имущества или работ/услуг над реальной стоимостью этого имущества/работ. Когда сам факт исполнения не ставится под сомнение, но при этом установлено, что оно не производилось обязанным по договору контрагентом, плательщик не вправе уменьшать свою налоговую обязанность в соответствии с документами, составленными от имени контрагента.

ФНС подчеркивает, что само по себе сотрудничество с компанией, имеющей признаки технической, а также нарушение контрагентом налогоплательщика законодательства о налогах и сборах не могут рассматриваться в качестве самостоятельного основания для признания полученной налоговой выгоды необоснованной.

Чтобы «снять» с плательщика осуществленные расходы или лишить его права на налоговый вычет, налоговики должны доказать, что плательщик прекрасно знал о том, что сотрудничает с технической компанией, а их совместные действия были направлены на незаконное уменьшение налоговых обязанностей (п. 8 письма ФНС от 10.03.2021 № БВ-4-7/3060@).

О совместных действиях плательщика и технической компании говорят, к примеру, такие обстоятельства, как одни и те же учредители, использование ими одних IP-адресов, общий персонал, обнаружение печатей и документации контрагента на территории (в помещении) проверяемого налогоплательщика и т.д.

В свою очередь, чтобы констатировать факт неисполнения обязательства заявленным в договоре контрагентом и на этом основании отказать плательщику в получении налоговой выгоды, налоговики должны доказать в совокупности следующие обстоятельства (п. 6 письма ФНС от 10.03.2021 № БВ-4-7/3060@):

- у контрагента отсутствуют необходимые условия для достижения результатов соответствующей экономической деятельности (например, у него нет достаточного персонала, основных средств, производственных активов, складских помещений, транспорта и т.д.);

- с учетом времени, места нахождения имущества или объема материальных и трудовых ресурсов контрагент физически не способен исполнить обязательства по договору;

- контрагент, у которого отсутствуют ОС и ресурсы не может поручить исполнение обязательств третьим лицам, поскольку такая возможность прямо не оговорена в тексте договора, либо контрагент не заключал соответствующего соглашения с третьим лицом (реальным исполнителем);

- по счету контрагента совершаются операции, не свойственные осуществляемой в данный момент времени деятельности.

ФНС соглашается, что в ряде случаев сам проверяемый налогоплательщик при совершении сделок может действовать абсолютно добросовестно и не иметь никакого умысла на получение необоснованной налоговой выгоды и уклонение от уплаты налогов. Однако даже такому налогоплательщику могут отказать в получении выгоды, доначислив налоги, если придут к выводу, что он не проявил должную осмотрительность при выборе своих контрагентов по сделкам.

Смотрим на дробление бизнеса глазами проверяющих

Учитывая все вышесказанное, мы можем судить о некоторых критериях «маркерах», позволяющих фискальным органам и судам признавать бизнес недобросовестным. Заранее оговорюсь, «маркеров» намного больше, чем описано ниже. Их наличие, во многом, зависит от специфики бизнеса. В связи с этим мы разработали методику выявления риска признания необоснованной налоговой выгоды в связи с дроблением бизнеса. Приведем основные «маркеры», которые могут быть практически у каждого бизнеса и дадим некоторые советы, которые Вам, возможно, пригодятся.

Проверьте свой бизнес на наличие признаков намеренного дробления!

Постарайтесь быть честным с самим собой и ответить на приведенные ниже вопросы. Наличие описанных в них признаков (маркеров), покажет привлекательность Вашего бизнеса для налоговиков с точки зрения их субъективной оценки наличия необоснованной налоговой выгоды полученной в результате дробления единого бизнеса.

- Есть – ли прямая или косвенная аффилированность компаний друг от друга: наличие общих учредителей, генеральных директоров, родственников в цепочке компаний бизнеса?

- Насколько разные сферы деятельности у компаний?

- Используются ли одинаковые юридические адреса?

- Используются ли одинаковые фактические адреса?

- Используются ли одинаковые складские помещения?

- Есть – ли подконтрольность в принятии управленческих решений

- Используются ли одинаковые номера телефонов?

- Используются ли одинаковые IP адреса?

- Есть – ли имущество в виде основных средств, материалов или товаров в каждой из компаний проверяемой цепочки?

- Используют-ли компании один и тот же сайт для осуществления своей деятельности?

- Используют ли компании одну и ту же рекламу, вывески, баннеры для осуществления своей деятельности?

- Отличаются ли концепции рекламы в компаниях?

- Используют ли компании одни и те же банки для открытия расчетных счетов?

- Самостоятельно ли каждое звено бизнеса платит за коммунальные услуги, аренду, телефонию, охрану, интернет, почтовые расходы, зарплату сотрудников, или за него это делают другие?

- Все ли компании в цепочке самостоятельно обеспечивают себя сырьем, товаром?

- Есть ли в компаниях сотрудники, которые числятся в нескольких компаниях проверяемой цепочки одновременно?

- Есть ли в компании сотрудники, которые числятся в одной организации и/или выполняют функции в других подконтрольных организациях?

- Есть ли централизованная собственная бухгалтерия, числящаяся за одной из компаний, ведущая учет и оказывающая услуги всем или нескольким компаниям в цепочке бизнеса?

- На сколько разный ассортимент товара?

- Присутствует ли дробление единых непрерывных процессов между несколькими юр. лицами, применяющими разные системы налогообложения?

- Присутствуют ли в цепочке бизнеса, компании с убытками?

- Оцените Ваш бизнес на предмет включения в цепочку лиц (компании и ИП), чья деятельность носит формальный характер.

- Физические показатели применения спецрежимов близки к максимальной отметке?

- Есть ли в цепочке бизнеса лица, которые осуществляют деятельность только с лицами, относящимся к вашей внутренне цепочке? (других контрагентов нет)

- Есть ли совпадения по основным поставщикам? Насколько совпадает в процентном выражении?

- Есть ли совпадения по основным покупателям? Насколько совпадает в процентном выражении?

Отвечая себе на данные вопросы, Вы, возможно, осознаете всю глубину претензий предъявляемых налоговыми органами бизнесменам. Вот некоторые рекомендации для Вас:

Если законность дробления доказать не удалось

В таком случае бизнесменов ожидают судебные разбирательства. Конечно, не факт, что фискалам во всех случаях удастся доказать незаконность оптимизации. Однако недостаточное совершенство и четкость законодательства делают грань между законностью и незаконностью очень тонкой.

Конечно, НК РФ не запрещает предпринимателю иметь две или более компаний, которые работают с использованием «вмененки» либо «упрощенки», как и не запрещает иметь семейный бизнес. Более того, в п. 7 ст. 3 НК РФ особо подчеркивается, что при любых противоречиях или сомнениях при толковании законодательства по налогам и сборам решение принимается в пользу юридического лица.

На деле же получается так: вести хозяйственную деятельность, используя несколько организаций либо ИП, означает вызвать подозрения налоговиков в сознательной неуплате всевозможных налогов. Это трактуется как искусственное распределение выручки с использованием взаимосвязи подконтрольных головной организации юридических лиц, работающих в облегченных налоговых режимах. Отсюда следует резюме: со стороны участников схемы происходит всего лишь имитация предпринимательской деятельности – в реальности же они находятся под контролем головной организации. Именно в таком духе и инструктируются работники низших звеньев фискальных органов – те, кто занимаются проверками на местах.

Поэтому, следует быть справедливыми и прямо отметить, что если еще 8-10 лет назад судебная практика отмечала определенную лояльность по отношению к юридическим лицам, то сегодня ситуация близка к прямо противоположной: выиграть суд, когда налоговые органы приводят веские, по их мнению, доказательства незаконного дробления, практически не считается возможным.

Внимание! Чтобы дело не дошло до этого, необходимо только одно: действовать исключительно в рамках налогового законодательства

Признаки искусственного дробления бизнеса

ФНС в своем письме от 11.08.2017г. №СА-4-7/15895@ сформулировала 17 признаков незаконного дробления бизнеса, в судебной практике и практике деятельности налоговых органов сложилось дополнительно еще несколько признаков. Приведем основные, в случае доказанности, которых решение налогового органа будет о доначислении налогов и (или) сборов, а решение суда при этом не в пользу налогоплательщика.

Основными аргументами налоговых органов при

проведении налоговых проверок является:

единая

система управления и фактическое управление всей схемой одним или несколькими

лицами, которые являются взаимозависимыми по отношению друг к другу. Основная

ошибка, выявляемая всеми экспертами в этой области – «взаимозависимость налогоплательщиков»;

доказанность

цели дробления бизнеса – сохранение спецрежимов;

- отсутствие

расходов, необходимых для осуществления соответствующего вида деятельности. У

технической компании налоговый орган устанавливает отсутствие расходов на

аренду, канцелярские товары, оргтехнику, на оплату труда; - сомнительные

платежи в группе юридических лиц и ИП – выдача займов между участниками группы фирм,

действующих в одной схеме приобретения и реализации товаров, продукции; - несоответствие

бухгалтерского учета и налоговой отчетности между юридическими лицами или

индивидуальными предпринимателями группы в схеме дробления бизнеса. Это же

касается и оформления первичных документов. Поскольку компании все свои, то и

документы между ними носят исключительно формальный характер и, как правило,

оформлены кое-как с ошибками в наименовании товара, ошибки платежей, в датах и

прочее, чего не происходит в таком объеме при нормальной предпринимательской

деятельности; - заключение

договора с «технической» компанией исключительно с целью увеличения расходов и

уменьшения прибыли, как следствие уменьшение налогооблагаемой базы по налогу на

добавленную стоимость и налогу на прибыль; - осуществление

деятельности по поставке продукции между участниками единой группы компаний по

признаку налогового режима с формальным перераспределением трудовых ресурсов,

без изменения места работы и обязанностей; - дробление

единого производственного процесса; - временной

фактов – дробление бизнеса перед его расширением; - по

всей группе компаний представителями в ходе проведения выездной налоговой

проверки были одни и те же лица; - установление

в ходе налоговой проверки наличие общих выгодоприобретателей. Фактический БЕНЕФИЦИАР один или несколько; - и

совсем стандартно – единая бухгалтерия, единые кадры, наличие различных

компаний или ИП с участниками их бывших сотрудников, начальников отделов и

прочее; - одинаковый

вид деятельности, совпадение адресов, сайтов, банковских учреждений в группе

компаний, как основание для вывода о подконтрольности и взаимозависимости участников; - несение

расходов в группе подконтрольных лиц друг за друга, являются практически

единственными поставщиками товаров или услуг друг другу; - использование

фиктивных сделок (мнимых) между

участниками схемы дробления бизнеса.

Совпадение этих признаков, не обязательно всех, а хотя бы трех-пяти из вышеперечисленных, не оставят вам шансов на то, что налоговая проверка пройдет без последствий.

Важный вопрос: кому в группе компаний, фирм, ИП доначислят налоги?

Ответ: в ходе проведения выездной налоговой проверки будет установлен основной выгодоприобретатель и налоги (вычеты по НДС, неправомерное отнесение расходов на уменьшение налогооблагаемой базы) «сведут» к нему, ЕДИНСТВЕННОМУ!

Вывод: вам решать рисковать или нет. Всегда

соотнесите свою выдачу от дробления и возможные налоговые негативные

последствия.