Договор возмездного оказания услуг: проблемы квалификации, отличие от агентского договора, отражение в бухгалтерском учете

Содержание:

- Форма и содержание отчета и акта к агентскому договору

- Где используется?

- Претензия по агентскому договору

- Понятие и виды услуг

- Учет посредником ТМЦ

- Первичные документы по учету услуг

- Учет услуг у исполнителя

- Признание в бухгалтерском учёте выручки от реализации продукции через агента, не участвующего в расчётах

- Существенные условия агентского договора

- Как вести документооборот по агентскому договору

- Учет у агента

- НДС

Форма и содержание отчета и акта к агентскому договору

Отчет по договору агентирования не имеет утвержденной формы, потому может составляться в произвольной письменной форме

Однако при этом важно помнить, что данный документ должен содержать следующую информацию:

- наименование лица, которому представляется отчет (принципал по соответствующему договору);

- реквизиты агентского договора, в соответствии с которым направляется отчет;

- место и дату составления;

- период, за который составляется отчет;

- перечень выполненных агентом в пользу второй стороны операций;

- оценку стоимости каждого из указанных действий;

- время совершения каждой операции;

- указание расходов, понесенных агентом при совершении того или иного действия в пользу принципала.

Отчет заверяется подписью агента или его представителя и печатью (при ее наличии).

Акт к агентскому договору также имеет свободную форму, но должен составляться в соответствии со ст. 720 ГК.

Где используется?

Какие действия совершают агенты? Их деятельность не ограничивается узкой сферой применения, как, например, поручение или комиссия, они занимаются вопросами и юридического характера, и иного свойства: приобретение имущества, представление интересов при поставках товаров, привлечение клиентов. Вариантов немало. Агентские полномочия могут длиться или конкретный срок, или ограничиваться совершением конкретного поручения, после выполнения которого они прекращаются.

Желательно в договоре прописывать конкретный перечень прав агента, иначе потом придется доказывать, что он не имел право на то или иное действие и об этом знали те, с кем он подписал сделку или провел иные операции, касающиеся прав и интересов заказчика.

Подробную информацию о данном виде соглашений вы можете узнать из следующего видео:

Претензия по агентскому договору

Претензия предназначена разрешить конфликт до обращения в суд, поэтому составлена должна быть корректно, с изложением фактов и четким формулированием требований. Претензия по агентскому договору включает в себя:

- наименование сторон. Уже из «шапки» претензии должно быть понятно кому и от кого направлена претензия;

- изложение события. В основной части требования указывается номер и дата заключения агентского договора, права и обязанности сторон по нему, срок исполнения и сумма, подлежащая оплате. Чаще всего эта сумма и является предметом спора. В описательной части требования следует подробно и убедительно изложить свою позицию, документально подтвердить каждый довод;

- формулирование требований. После изложения сути нарушенного права в претензии указываются определенные требования к контрагенту. Они должны логически следовать из предыдущего текста претензии, быть конкретными и не допускать двойного толкования;

- подпись и приложения. Подписывает претензию компетентное лицо, то есть сторона агентского договора либо ее представитель. Приложение состоит из документов, подтверждающих обоснованность требований.

Претензия направляется почтой или курьерской доставкой по адресу, указанному в договоре или на юридический адрес. Допускается направление электронной почтой, если стороны активно ее использовали при сотрудничестве.

Понятие и виды услуг

Услуги — вид деятельности, не имеющей материального выражения, результаты которой реализуются и потребляются в процессе хоздеятельности предприятия (п. 5 ст. 38 НК РФ). Услуги существуют в большом многообразии, в частности:

- информационные;

- аудиторские;

- транспортные;

- хранения;

- консультационные;

- риелторские;

- связи;

- обучения и др.

В бухгалтерском учете все услуги включаются в состав затрат на основании первичных учетных документов.

Основными первичными документами, подтверждающими факт исполнения услуг, являются:

- Договор.

- Акт выполненных работ или иной документ, подтверждающий приемку услуг.

ВАЖНО! Минфин считает, что если договором не предусмотрен пункт о составлении акта, то формировать его нужно только в случаях, предусмотренных законодательством (письмо от 13.11.2009 № 03-03-06/1/750). Гражданский кодекс обязывает составлять акт, подтверждающий приемку работ, только в случае строительного подряда (ст

720 ГК РФ).

Порядок заключения и условия договора оказания услуг регламентированы гл. 37–41, 47–49, 51, 52 ГК РФ. Основными действующими лицами в договоре выступают исполнитель и заказчик услуг. Рассмотрим порядок бухучета у каждого из них.

Учет посредником ТМЦ

Если отгрузка происходит со склада заказчика, документы на отгрузку материальных ценностей покупателю оформляет заказчик. В учете посредника эти материальные ценности не отражаются.

Если материальные ценности отгружаются со склада посредника, посредник сначала оформляет их приемку от заказчика. При передаче товаров составляется накладная по форме № ТОРГ-12, в которой должно быть указано, что товары передаются на реализацию по посредническому договору.

Поскольку право собственности на материальные ценности, поступившие от заказчика на реализацию, к посреднику не переходит, порядок их приемки следует прописать в посредническом договоре. Например, приемка товаров может производиться по количеству и качеству (проверка соответствия фактического наличия товаров данным, содержащимся в транспортных и сопроводительных документах) или по качеству и комплектности (проверка соответствия требованиям к качеству товаров, предусмотренных в договоре). Подробнее об этом см. Как оформить приобретение товаров.

Прием товаров от граждан, не являющихся предпринимателями, и реализация этих товаров оформляется с учетом Правил, утвержденных постановлением Правительства РФ от 6 июня 1998 г. № 569.

Для учета товаров, принятых на реализацию, посредник может использовать документы, формы которых утверждены постановлением Госкомстата России от 25 декабря 1998 г. № 132. Например, в форме КОМИС-1 отражаются результаты продажи, уценки товара, а также возврат непроданных товаров комитенту. Форма КОМИС-3 применяется при переоценке товаров, принятых на реализацию. Форма КОМИС-7 применяется для учета денежных средств, полученных от комитента за хранение непроданных товаров. Такой порядок предусмотрен указаниями, утвержденными постановлением Госкомстата России от 25 декабря 1998 г. № 132.

При передаче материальных ценностей от посредника покупателю составьте товарную накладную по форме № ТОРГ-12.

После реализации товаров (работ, услуг) в установленный договором срок посредник представляет заказчику:

отчет посредника. Такое правило действует в отношении агентского и комиссионного договоров (ст. 999 и 1008 ГК РФ). Отчет посредника по договору поручения представляется заказчику, если это прямо предусмотрено договором (ст. 974 ГК РФ). Форма отчета посредника может быть произвольной или установлена в договоре. При этом она должна содержать обязательные реквизиты, перечисленные в части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ;

копии всех первичных документов, подтверждающих продажу товаров (работ, услуг) (письмо МНС России от 17 сентября 2004 г. № 21-09/60455);

оригиналы первичных документов, подтверждающих расходы посредника, связанные с исполнением поручения (транспортные расходы, расходы на хранение и т. д.), если в соответствии с договором такие расходы подлежат возмещению заказчиком (ст. 975, 1001, 1011 ГК РФ).

Если до реализации материальные ценности хранятся на складе посредника, учитывайте их на забалансовом счете 004 «Товары, принятые на комиссию» по ценам, указанным в накладной заказчика (п. 158 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, Инструкция к плану счетов). Стоимость материальных ценностей списывайте со счета 004 по мере их реализации.

Если посредник не участвует в расчетах, денежные средства за отгруженные покупателю товары получает заказчик. В таком случае заказчик перечисляет на счет посредника посредническое вознаграждение и возмещает ему понесенные расходы.

Первичные документы по учету услуг

В налоговом учете услуги также включаются в состав затрат и уменьшают налогооблагаемую прибыль при условии экономической обоснованности и наличии первичных учетных документов (ст. 252 НК РФ). Исключением являются нормируемые расходы, когда в базу при подсчете прибыли включается лишь часть затрат по норме, указанной в налоговом законодательстве.

Как уже было отмечено выше, чаще всего для подтверждения факта оказания услуги составляется акт выполненных работ. Форма акта не содержится в альбоме унифицированных форм (за исключением формы КС-2), разрабатывается и согласовывается сторонами договора самостоятельно, с учетом условий каждой конкретной сделки. При этом бланк должен содержать обязательные реквизиты, перечисленные в ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ:

- Наименование и дату документа.

- Название компании-составителя документа.

- Наименование выполненных работ с указанием стоимостных и количественных характеристик.

- Подписи сторон с указанием должностей и фамилий подписывающих лиц.

Образец заполнения акта сдачи-приемки выполненных работ см. в материале «Акт сдачи-приемки выполненных работ – образец».

Факт оказания услуг в строительстве подтверждает акт по форме КС-2.

Алгоритм заполнения данного документа приведен в статье «Акт приемки выполненных работ в строительстве – образец».

При оказании транспортных услуг компанией-перевозчиком помимо акта выполненных работ обязательно должны быть транспортные документы. К таким документам, в частности, относятся транспортные накладные.

ВАЖНО! С 2013 года унифицированные формы не являются обязательными к использованию, организации вправе разрабатывать их самостоятельно. О порядке учета транспортных расходов подробно рассказано в публикации «Транспортные расходы отнесены на счет покупателя — проводка»

О порядке учета транспортных расходов подробно рассказано в публикации «Транспортные расходы отнесены на счет покупателя — проводка».

Учет услуг у исполнителя

Бухучет у исполнителя напрямую зависит от вида деятельности и режима налогообложения. Чаще всего компании-исполнители услуг с целью снижения налоговой нагрузки выбирают спецрежимы: ЕНВД или УСН. Наряду с ними может применяться и ОСНО.

- Учет доходов.

Выручка от оказанных услуг является доходом от обычных видов деятельности. Порядок ее учета регламентируется п. 5 ПБУ 9/99.

Проводки у исполнителя при реализации услуг будут следующими:

- Дт 62 Кт 90.1 — отражена реализация услуг.

- Дт 90.3 Кт 68 — начислен НДС.

- Дт 90.2 Кт 20 (23, 25, 26, 43) — списана себестоимость оказанных услуг.

- Дт 50 (51) Кт 62 — услуги оплачены заказчиком.

- Учет затрат.

Бухгалтерский учет затрат у компаний, занимающихся оказанием услуг, имеет свою специфику, поскольку зависит от конкретного вида деятельности. Если компания занимается оказанием услуг, не требующих материальных вложений (например, информационных, аудиторских или им подобных), то все затраты собираются в дебет счета 20 «Производственные расходы» (п. 5 ПБУ 10/99).

Рассмотрим, например, услуги обучения. Основные затраты — оплата труда сотрудников, начисление налогов и взносов, амортизация и проч. То есть для оказания данных услуг организация не затрачивает материальных ценностей на производство каких-либо объектов. По итогам месяца ее издержки списываются в себестоимость продаж проводкой Дт 90.2 Кт 20.

Если же фирма оказывает услуги и при этом производит какие-то материальные ценности, то учет затрат организовывается с использованием счетов 20 «Производственные расходы», 26 «Общехозяйственные расходы» для учета управленческих издержек, а по мере надобности задействуется и 25-й счет «Общепроизводственные расходы». Произведенные объекты учитываются на счете 43 «Готовая продукция».

Пример

ООО «Модерн» оказывает услуги наружной рекламы. ООО «Ассорти» заказало баннер на магазин. Сумма по договору составила 38 335 руб. (в т.ч. НДС 5 847,71 руб.).

Проводки в учете ООО «Модерн»:

- Дт 51 Кт 62 — 38 335 руб. — поступила оплата от ООО «Ассорти».

- Дт 62 Кт 90.1 — 38 335 руб. — отражена реализация услуг.

- Дт 90.3 Кт 68 — 5 847,71 руб. — выделен НДС.

На изготовление баннера было затрачено материалов на сумму 17 342 руб. (без учета НДС). Оплата труда работников составила 8 500 руб., взносы с ФОТ — 2 805 руб.

Проводки:

- Дт 20 Кт 10 — 17 432 руб. — списаны материалы на изготовление баннера;

- Дт 20 Кт 70 — 8 500 руб. — начислена заработная плата работникам;

- Дт 20 Кт 69 — 2 805 руб. — начислены взносы с ФОТ.

Согласно учетной политике, ООО «Модерн» ведет учет готовой продукции по фактической себестоимости.

- Дт 43 Кт 20 — 28 737 руб. (17 432 + 8 500 + 2 805) — изготовлен баннер по фактической себестоимости.

- Дт 90.2 Кт 43 — 28 737 руб. — списана себестоимость услуг.

Хотите знать, какие могут быть риски у исполнителя при заключении договора возмездного оказания услуг? Оформите бесплатный пробный доступ к системе КонсультантПлюс и переходите к Путеводителю по договорной работе.

Признание в бухгалтерском учёте выручки от реализации продукции через агента, не участвующего в расчётах

В бухгалтерском учете выручка признается при выполнении условий, указанных в п. 12 ПБУ 9/99 «Доходы организации» (далее — ПБУ 9/99).

Одним из таких условий является переход права собственности на товары к покупателю (пп. «г» п. 12 ПБУ 9/99).

Таким образом, выручка от продажи продукции через агента будет признана в бухгалтерском учете только после того, как состоится переход права собственности на товар (в данном случае — передача агентом товара конечному покупателю). До указанного момента организация выручку в учете отразить не вправе.

Право собственности (владения, пользования и распоряжения) на продукцию переходит от организации-принципала к покупателю на соответствующую дату передачи товара покупателю, указанную в отчёте агента.

После выполнения всех условий, влияющих на признание выручки от продаж отгруженной продукции, она считается проданной.

В соответствии с п. 6 ПБУ 9/99 выручка принимается к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине поступления денежных средств и иного имущества и (или) величине дебиторской задолженности (с учетом положений п. 3 ПБУ 9/99).

Таким образом, на дату, указанную в отчёте агента (не принимающего участие в расчётах с покупателем) в качестве даты реализации продукции покупателю, организация признает в бухгалтерском учете выручку от продажи товаров и дебиторскую задолженность покупателя, т.е. производятся записи:

Дебет 62 Кредит 90, субсчет «Выручка»

— на основании отчета агента отражена реализация готовой продукции и задолженность за покупателем;

Дебет 90, субсчет «Налог на добавленную стоимость» Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС с выручки;

Дебет 90, субсчет «Себестоимость продаж» Кредит 45

— списана себестоимость проданной продукции.

При поступлении денежных средств от покупателей в бухгалтерском учёте отражается погашение задолженности в отношении конкретного покупателя:

Дебет 51 Кредит 62

— получены денежные средства от покупателя за реализованную продукцию.

Сумма комиссионного вознаграждения и сумма дополнительной выгоды, причитающейся комиссионеру, признаются комитентом расходом по обычным видам деятельности на дату утверждения отчета комиссионера и отражаются по дебету счета 44 «Расходы на продажу» и кредиту счета 76, субсчет учета расчетов с агентом (п.п. 5, 16 ПБУ 10/99 «Расходы организации»). Указанные расходы включаются в себестоимость продаж, что отражается следующими записями:

Дебет 44, субсчет «Коммерческие расходы» Кредит 76, субсчет «Расчеты с агентом»

— в расходах учтено агентское вознаграждение;

Дебет 90, субсчет «Себестоимость продаж» Кредит 44

— расходы на агентское вознаграждение отнесены в себестоимость продаж.

Если агент является плательщиком НДС, то сумма НДС, предъявленная агентом принципалу и исчисленная со стоимости вознаграждения, отдельно обособляется на счёте 19 «Налог на добавленную стоимость по приобретенным ценностям»:

Дебет 19 Кредит 76, субсчет «Расчеты с агентом»

— выделен НДС со стоимости вознаграждения.

Сумму НДС, предъявленную агентом по агентскому вознаграждению, организация-принципал вправе принять к вычету после принятия к учету оказанных комиссионером услуг при наличии счета-фактуры агента (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ):

Дебет 68, субсчет «НДС» Кредит 19

— НДС принят к вычету.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Родюшкин Сергей

Существенные условия агентского договора

В первую очередь надо согласовать условие о предмете, т.е. какие именно действия должен совершить агент. При этом принципал может требовать от агента выполнения только таких действий, которые можно назвать правомерными, осуществимыми и конкретными.

Если указания клиента будут нарушать императивные нормы, установленные законодательством, то агент может потребовать признать агентский договор недействительным. Также возможны споры с третьими лицами, совершившими сделки через агента по поручению принципала. Далее, если агент действовал от своего имени и нес ответственность перед третьими лицами, то он может требовать от клиента возместить эти убытки, если докажет, что в этом есть вина клиента.

Конкретика в указании действий агента нужна по ряду причин:

- в случае судебных разбирательств агентский договор с нечеткими формулировками может быть признан незаключенным или переквалифицирован в другой вид (например, поставки);

- агент может превысить свои полномочия, т.е. совершить те действия, которые принципал ему не поручал;

- агенту будет трудно доказать, что он выполнил все свои обязанности по договору.

Кроме перечня действий агента принципалу рекомендуется указать, на каких условиях агент должен совершить сделку с третьими лицами, и по какому виду договора оформить сделку (например, договор купли-продажи, договор поставки, договор лизинга с выкупом имущества и др.)

Других существенных условий для агентского договора Гражданский кодекс не называет, но учитывая их важность для принципала и агента, их обязательно стоит согласовать. Приведем несколько примеров таких важных условий

Условие о сроке исполнения поручения агентом надо указать, чтобы между сторонами не возникли споры: принципал будет считать, что агент не выполнил своих обязанностей, а агент будет настаивать на том, что ему еще нужно время для заключения сделки с третьим лицом. Проще всего указать конкретную дату, до наступления которой агент должен исполнить поручение. Стоит согласовывать еще и такие сроки, в которые агент должен, к примеру, передать принципалу закупленное у третьих лиц имущество.

Вознаграждение агента можно согласовать в твердой сумме или в виде процентов от суммы сделки

При этом стоит обратить внимание на то, что интересы сторон при указании оплаты в виде процентов могут не совпадать. Например, принципалу выгодно приобрести товар по наиболее низкой цене (что естественно), но агент, получающий процент от суммы сделки, будет заинтересован в более высокой стоимости товара, т.к

тогда его вознаграждение будет больше.

Денежные средства, поступающие на счет агента от третьих лиц в связи с исполнением им обязательств по агентскому договору, не учитываются в доходах (ст. 251 НК РФ). Доходом агента для налогообложения признается только сумма полученного им агентского вознаграждения.

Сторонам важно установить и порядок расчетов. Это может быть предоплата услуг агента (полный или частичный аванс); оплата после совершения сделки агента с третьим лицом; оплата после принятия принципалом отчета от агента; оплата после того, как принципал получит товар от третьего лица; самостоятельное удержание агентом своего вознаграждения от суммы сделки с третьим лицом и другие условия

Здесь же надо предусмотреть и условие о распределении дополнительной выгоды, в случае, если она возникнет (о чем мы уже говорили выше).

Еще одно условие, которое позволит принципалу контролировать деятельность агента – это порядок представления им отчетности как в процессе исполнения агентского договора, так и по окончании его действия. Здесь можно также указать обязанность агента передавать принципалу экземпляров или копий договоров, заключенных с третьими лицами.

Как вести документооборот по агентскому договору

Какими документами оформить передачу имущества по агентскому договору

Передачу имущества от агента принципалу и наоборот оформите любыми первичными документами, составленными в соответствии с требованиями ч. 2, 4 ст. 9 Закона о бухгалтерском учете.

https://www.youtube.com/watch?v=ytcreators

Вы можете воспользоваться типовыми формами, например (п. 1.2 Постановления Госкомстата России от 25.12.1998 N 132):

- товарной накладной по форме N ТОРГ-12;

- накладной на отпуск материалов на сторону по форме N М-15;

- товарно-транспортной накладной по форме N 1-Т.

Составьте отчет агента в произвольной форме. Установите ее в приложении к агентскому договору. При этом учтите требования ч. 2 ст. 9 Закона о бухгалтерском учете.

В отчет включите информацию об исполнении агентского договора и о фактических расходах, которые принципал должен возместить. Кроме того, приведите расчет агентского вознаграждения и укажите его сумму.

Для своевременного отражения операций в бухгалтерском и налоговом учете (как у агента, так и у принципала) рекомендуем составлять отчет агента ежемесячно.

В каких случаях и как агент составляет акт сдачи-приемки услуг

Если отчет агента лишь уведомляет об исполнении договора и не содержит детализации работ, составьте акт сдачи-приемки агентских услуг. В акте подробно опишите свои действия по агентскому договору.

Рекомендуем форму акта установить в приложении к агентскому договору.

Как агент оформляет счета-фактуры и ведет журнал учета счетов-фактур

Порядок выставления счетов-фактур и ведения журнала учета счетов-фактур агентом зависит от условий агентского договора:

- если вы действуете от имени принципала, выставьте счет-фактуру только на сумму агентского вознаграждения. Не регистрируйте его в журнале учета счетов-фактур (п. 1 ст. 156, п. 3 ст. 168 НК РФ, п. 1(2) Правил ведения журнала учета счетов-фактур);

- если вы действуете от своего имени, помимо счета-фактуры на агентское вознаграждение выставьте покупателю счет-фактуру по товарам (работам, услугам) принципала или перевыставьте принципалу счет-фактуру от продавца. Зарегистрируйте их в журнале учета счетов-фактур. Помимо этого выставьте счета-фактуры на агентское вознаграждение (п. 3 ст. 168 НК РФ, п. 3, пп. «а» п. 7 Правил ведения журнала учета счетов-фактур).

Учет у агента

ООО «Минус» взяло на себя обязательства по реализации товара ООО «Плюс» по поручению последнего. Вознаграждение составляет 7% от стоимости реализованного и оплаченного товара. В течение августа 2015 ООО «Плюс» было отгружено продукции на сумму 96 000 руб., НДС 14 644 руб.

По итогам сентября 2015 ООО «Минус» предоставило отчет, согласно которому:

- реализовано товара на сумму 74 000 руб. НДС 11 288 руб.;

- оплачено за товар — 63 000 руб., НДС 9 610 руб.;

- покупателями перечислены авансы в счет будущих поставок — 32 000 руб., НДС 4 881 руб.;

- агентом потрачены собственные средства — 230 руб.

ООО «Минус» будут отражены операции:

| Дт | Кт | Описание | Сумма | Документ |

| 004 | Принятие от ООО «Плюс» товара для хранения с целью реализации | 96 000 | Акт приема-передачи | |

| 62 | 76/2 | Реализации продукции | 74 000

74 000 |

Товарная накладная |

| 51 | 62 | Оплата реализованного товара покупателями | 63 000 | Банковская выписка |

| 51 | 62 Авансы полученные | Поступление авансов в счет будущих поставок | 32 000 | Банковская выписка |

| 76/2 | 76/3 | Предоставление отчета агента по реализованному и оплаченному товару | 63 000 | Отчет агента |

| 76/4 | 90/1 | Начисление агентского вознаграждения | 4 410 | Отчет агента |

| 76/3 | 76/4 | Удержание вознаграждения из выручки ООО «Плюс» | 4 410 | Отчет агента |

| 90/3 | 68 НДС | НДС от суммы вознаграждения | 673 | Отчет агента |

| 90/2 | 26 | Списание затрат агента за сентябрь 2015 | 230 | Отчет агента |

| 90/9 | 99 | Отражена прибыть от посреднических операций | 3 507 | Отчет агента |

| 76/3 | 51 | Перечисление выручки ООО «Плюс» за вычетом вознаграждения | 58 590 | Платежное поручение |

При отражении проводок по договору, принципалу и агенту следует помнить о соблюдение всех необходимых требований к документам, на основании которых осуществляются такие операции.

НДС

Посредник действует от своего имени

Право на вычет «входного» НДС по товарам (работам, услугам), купленным на основании посреднического договора принадлежит принципалу. Разумеется, если закупка происходит от имени агента, то поставщик выпишет счет-фактуру на имя агента. Поэтому агент, получив этот документ и зарегистрировав его в журнале учета полученных счетов-фактур, перевыставляет его принципалу. Посредник не вправе применить вычеты НДС, предъявленного поставщиком. Он не регистрирует в книге покупок счета-фактуры поставщика, не оформляет в книге продаж запись о перевыставленном принципалу счете-фактуре.

Важный момент: ФНС рекомендует агенту в перевыставляемых принципалу счетах-фактурах отражать не собственные наименование и адрес, а соответствующие данные фактического продавца. Получается, что за продавца без его ведома выписывается счет-фактура, на основании которой принципал предъявляет к вычету «входной» НДС.

При таком способе у принципала могут возникнуть проблемы с вычетами «входного» НДС по приобретенным товарам, так как если налоговая направит запрос продавцу, указанному в счете-фактуре, последний сообщит, что не осуществлял реализацию в адрес такого покупателя.

В результате некоторые посредники, игнорируя требования налоговиков, в перевыставленных счетах-фактурах на покупки, произведенные для принципала, вписывают в качестве реквизитов продавца собственные данные. Причем известны судебные решения в пользу налогоплательщиков-принципалов в ситуациях, когда в счетах-фактурах в качестве продавца был указан агент (Постановления ФАС Московского округа от 16.03.2010 N КА-А40/2061-10, от 28.03.2011 N КА-А40/27-11).

Минфин придерживается несколько иной точки зрения, по мнению финансистов, нормами НК РФ не запрещено отражать в счетах-фактурах дополнительную информацию. Поэтому агент в перевыставляемых счетах-фактурах может дополнительно указать свое наименование как организации-посредника, которая приобрела от своего имени товары в интересах принципала (Письмо Минфина России от 07.02.2011 N 03-07-09/04).

Посредник действует от имени принципала

При покупке товаров (работ, услуг) и получении аванса продавец выписывает счет-фактуру сразу на принципала в общеустановленном порядке. Данный документ агент передает принципалу без регистрации в книге покупок. Принципал при получении счета-фактуры регистрирует его в журнале учета полученных счетов-фактур и в книге покупок (так как имеет право на вычет «входного» НДС по приобретенным товарам (работам и услугам))

Вычет НДС с посреднического вознаграждения

Принципал за выполняемые агентом услуги уплачивает последнему вознаграждение, размер которого определяется условиями договора. Вознаграждение может устанавливаться в виде процента от стоимости реализуемых товаров (работ, услуг) либо в фиксированной сумме. Как правило, услуги посредника облагаются НДС, за исключением услуг по реализации товаров, освобожденных от НДС по ст. 149 НК РФ.

Датой отгрузки при исчислении НДС с услуг посредника признается дата, на которую у агента возникло право на получение вознаграждения в соответствии с условиями договора. Поэтому счет-фактуру на посредническое вознаграждение он должен оформить в течение пяти календарных дней с момента отгрузки. Данный счет-фактуру агент регистрирует в журнале учета выставленных счетов-фактур и книге продаж. Один экземпляр счета-фактуры он передает принципалу, который регистрирует его в журнале учета полученных счетов-фактур и книге покупок.

После чего принципал в соответствии с п. 2 ст. 171 и п. 1 ст. 172 НК РФ получает право принять к вычету «входной» НДС по посредническому вознаграждению.

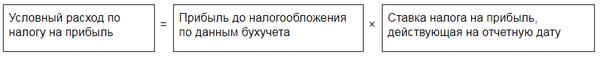

Налог на прибыль

Затраты, которые принципал несет в связи с реализацией (приобретением) товаров в рамках агентского договора, складываются из двух составляющих. Во-первых, это сумма вознаграждения агента.