Куда вложить миллион, чтобы заработать: 7 способов прибыльного инвестирования

Содержание:

- Правила грамотного инвестирования

- Так же рекомендуем рассмотреть варианты

- Прибыльность

- Вложения в недвижимость

- Разработка приложений

- Валюта

- Инвестиции в бизнес

- Ловушки и лохотроны: каких инвест-проектов лучше избегать

- Как сэкономить на налогах при инвестициях?

- Инвестиционное страхование жизни

- Как заработать на бирже

- Принцип выгодного инвестирования

- Траты

- Куда вложить миллион рублей: первые шаги

- От чего зависит выбор инструментов

- Вариант пятый – доверительное управление

- Диверсификация рисков. Куда не стоит вкладывать 2 млн рублей

- Оптимизируем инвестиции

- Недвижимость

Правила грамотного инвестирования

- Определиться с целями инвестирования, т.к. долгосрочные сделки более надежны и сулят возможность более высокой прибыли.

- Несмотря на то, что инвестирование в той или иной мере всегда сопряжено с рисками, необходимо анализировать их соотношение с возможностью получения прибыли. Доходность инвестиций должна быть минимум в 2 выше риска потери. При долгосрочном инвестировании это позволит вам ошибиться 10 раз из 5 и все равно заработать.

- Инвестировать можно только свободные средства, не предназначенные для жизненно важных расходов (питание, коммунальные платежи, аренда жилья, лекарства и медицина, необходимая одежда и обувь, образование). Так называемая «подушка безопасности» должна быть обязательно рассчитана и отложена на черный день.

- В инвестировании нет места импульсивным решениям и интуиции. Даже то, что называют «чуйкой» – совокупность накопленного опыта, но никак не иррациональное необъяснимое чувство, которым стоит руководствоваться при принятии решений. Инвестор — это прежде всего аналитик с холодным разумом. Прежде, чем совершить сделку, он педантично оценивает все риски.

- Золотое правило инвестора — заботиться прежде всего о сохранении, и лишь затем о приумножении капитала.

- Не класть все яйца в одну корзину. То есть не использовать один единственный инструмент для инвестирования. Капитал должен быть распределен между минимум 3-5 активами.

- Изучение и анализ предлагаемого способа вложения. Объект инвестирования должен быть детально изучен.

- Дисциплина. Капитал должен регулярно пополняться, например, раз в месяц. С каждого прихода первым делом часть средств должна идти на пополнение капитала.

Конечно это не исчерпывающий список, куда вложить миллион рублей, чтобы заработать 20-30% или 100% годовых. Но я постарался подобрать оптимальные инвестиционный инструменты, которые вы можете быстро изучить и использовать, сохраняя максимальный контроль над своими деньгами.

Так же рекомендуем рассмотреть варианты

Инструментов инвестиций очень много. Выбирая, куда выгодно вложить средства, не стоит торопиться и поддаваться чужому давлению.

ПАММ-счета, ПАММ-портфели, доверительное управление и структурные продукты

Инвестируя средства в ПАММ-счета, вкладчик передает их в доверительное управление трейдеру или брокеру. Они выбирают стратегию игры на бирже, от инвестора ничего не зависит. Прибыль при удачных ставках очень высокая. Доход распределяется между инвесторами, а торговец получает вознаграждение в виде процента от прибыли.

По этому же принципу инвестируют в ПАММ-портфели, которые состоят из нескольких ПАММ-счетов и созданы для диверсификации рисков и прибыли.

Мы предлагаем следующие брокерские компании для открытия ПАММ-счетов, с которыми работаем лично уже много лет и с выводом средств проблем не возникало никогда:

- Альпари ⇒

- Forex4you ⇒ (немного другая схема инвестирования, но похожая).

- Roboforex ⇒ (аналогично — другая схема, но так же похожа на PAMM).

ПАММ-счета и ПАММ-портфели являются структурными продуктами, так как подчинены разработанной стратегии и находятся в доверительном управлении.

Форекс

Частные инвесторы торгуют на рынке Форекс с помощью брокеров, активно развивая сегмент доверительного управления в ПАММ-счетах и портфелях. Чтобы стать самостоятельным трейдером, мало обладать нужными знаниями, необходима устойчивая психика и аналитический склад ума.

Частные инвесторы торгуют на рынке Форекс с помощью брокеров, активно развивая сегмент доверительного управления в ПАММ-счетах и портфелях. Чтобы стать самостоятельным трейдером, мало обладать нужными знаниями, необходима устойчивая психика и аналитический склад ума.

Свой партнерский бизнес

При создании собственного бизнеса может потребоваться внешнее инвестирование. Привлечение бизнес-партнеров за процент прибыли — способ достижения быстрого результата. Это необязательно должны быть финансовые вливания — партнеры могут вложиться оборудованием, недвижимостью, земельным участком, транспортом или деловыми связями.

Криптовалюты, биткоин

Несмотря на высокие риски и неоднозначные отзывы экспертов, популярность криптовалюты постоянно растет. Самая востребованная — биткоин.

Лучшая биржа для трейдинга криптовалютой — ВОТ ЭТА ⇒

Существуют 2 стратегии инвестирования в криптовалюту:

- Активная торговля на бирже — купля-продажа.

- Инвестирование в криптовалюту. Подразумевает более долгосрочные и пассивные проекты.

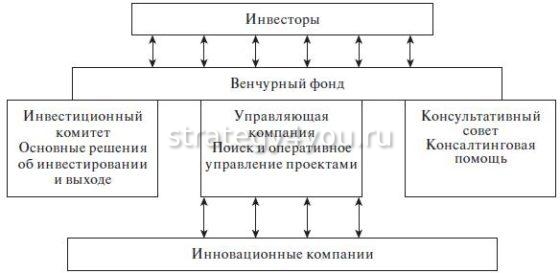

Венчурные фонды, инвестиции

Венчурные — это фонды, ориентированные на инвестирование инновационных проектов. Это название в переводе с английского означает «рискованное предприятие». Принцип работы фонда заключается в распределении финансов инвесторов между новыми проектами. Часть проектов будет убыточной, но некоторые из них окажутся выгодными и начнут приносить хорошую прибыль.

Предметы искусства

Приобретение раритетных предметов искусства решает вопрос вложения крупных финансовых средств. Такие экспонаты стоят очень дорого, и цена на них с годами только растет. Единственный риск, который встречается при таком виде вложения, — покупка подделки. Были случаи, когда копии были настолько хороши, что выставлялись в музеях как подлинники.

Приобретение раритетных предметов искусства решает вопрос вложения крупных финансовых средств. Такие экспонаты стоят очень дорого, и цена на них с годами только растет. Единственный риск, который встречается при таком виде вложения, — покупка подделки. Были случаи, когда копии были настолько хороши, что выставлялись в музеях как подлинники.

Прибыльность

Депозиты делятся на:

пополняемый (в него можно периодически вносить деньги);

- пополняемый, с возможностью снимать дополнительные взносы;

- с пролонгацией (возможностью продлить срок автоматически в конце договора).

- с капитализацией вкладов – набежавший процент периодически плюсуется к общей сумме вклада, работая на его увеличение;

- с выплатой процентов (вкладчик может снимать проценты периодически)

Процентная выгодность обеспечивается оформлением депозита на длительный срок с капитализацией процентов (т.е. проценты не просто начисляются, они плюсуются к первоначальной сумме и работают на умножение).

Но есть мнение, что более выгодно пользоваться минимальным сроком. Так, при необходимости досрочного снятия своих сбережений, вы получите максимум. Но годовой процент будет утерян.

Вложения в недвижимость

Покупка недвижимости — широко распространенный вид инвестирования. На первый взгляд, никаких сложностей и подводных камней здесь нет. Но некоторые тонкости учитывать необходимо, поэтому мы подробнее расскажем об этом способе заработка, который одновременно можно отнести и к активному, и пассивному варианту получения прибыли.

Инвестиции в недвижимость – популярный способ сохранить и преумножить капитал.

Инвестиции в недвижимость принято относить к пассивному типу получения дохода. Со стороны все выглядит просто: вы покупаете квадратные метры, находите жильцов, получаете арендную плату и тратите “легкие” деньги. Эта схема работала 10-12 лет назад, когда спрос на жилье превышал предложение.

Сейчас хозяину надо постараться, чтобы оправдать содержание квартиры и сверх этого получать прибыль. Традиционный вариант долгосрочной аренды принесет доход, сопоставимый с процентными выплатами на банковский вклад, а хлопот будет больше. Поэтому покупку недвижимости можно с большой натяжкой считать способом получения пассивного дохода.

Перечислим основные минусы недвижимости по сравнению с банковским вкладом.

#1. Мошенничество. Покупая квадратные метры, вы рискуете столкнуться с мошенниками и потерять свои деньги. Кроме того, многие новостройки, особенно в крупных или курортных городах имеют неясный юридический статус. Вместо квартиры вы можете приобрести жилое помещение или апартаменты. В результате ваши права при совершении дальнейших сделок будут ограничены, а ликвидность объекта упадет.

#2. Простой. Вы нашли жильцов, которые живут на вашей территории 2-3 года без перерыва? Вам сильно повезло. Обычно простой в аренде даже самого ликвидного жилья составляет не менее 2 месяцев в год. Смело уменьшайте на эту сумму свой предполагаемый доход.

#3. С полученной прибыли придется платить налог. Если вы сдаете один объект недвижимости, приготовьтесь заплатить налог на доходы физических лиц (13%). Если вы работаете с несколькими квартирами, необходимо зарегистрироваться в налоговой инспекции, приобрести кассу и выбрать систему налогообложения.

Важно! Не играйте в прятки с государством, даже если вы в прекрасных отношениях с жильцами, и они не требуют от вас квитанций и расписок. Всегда есть бдительные соседи, которые сообщат о вашем бизнесе, куда следует

#4. Жилье требует постоянных вложений: оплаты коммунальных платежей, расходов на ремонт и покупку мебели и бытовой техники. Квартиру в плохом состоянии без ремонта можно сдать только в столице, но и цены на квадратные метры там заоблачные. Чтобы заработать на московской недвижимости, придется вложить 2, 3, 5, 10 и более млн. рублей.

#5. Отношения между жильцами и хозяевами жилья не отрегулированы в правовом отношении. Вы подписали договор, скопированный из Интернета, и надеетесь на его силу? В конфликтных ситуациях он останется простой бумажкой, а сотрудники полиции предложат обращаться в суд. Учитывайте это, размещая объявление о сдаче квартиры в аренду.

#6. Квадратные метры не получится продать быстро. Если деньги понадобятся срочно, будьте готовы потерять в цене.

И все же покупка жилья — популярный способ вложить 1 000 000 рублей, особенно в провинции.

Сторонники подобного способа получать пассивный доход приводят следующие аргументы:

#1. Квартира, в отличие от акций и валюты, никогда не обесценится. Если ценные бумаги могут потерять в цене 90-95% стоимости, то с жильем этого не произойдет. Вы получите не менее 70-80% от первоначальных вложений, даже при срочной продаже;

#2. Оценить ликвидность и доходность квадратных метров можно и без экономического образования. С другими финансовыми инструментами дело обстоит сложнее: без подготовки вы просто потеряете деньги. Особенно это касается спекулятивных операций, например, на рынке форекс. Для рядового гражданина инвестировать млн. Рублей в недвижимость относительно безопасно;

#3. Квартира может принести практическую пользу и без сдачи в аренду. В ней можно жить самим или отселить детей, так что вложения не останутся бесполезными.

Разработка приложений

Еще один достаточно прибыльный вариант, куда можно инвестировать деньги – это разработка всевозможных приложений. Сотни тысяч людей пользуются такими программами, поэтому вы сможете неплохо заработать, если вложите свои средства в эту сферу деятельности. Самое главное – выбрать такое приложение, которое станет востребованным и будет приносить приличный доход. После его монетизации вы сможете вернуть все первоначальные капиталовложения и выйти на чистый доход.

Специалисты рекомендуют не вкладывать средства в разработку игр, поскольку считают нерентабельным такой вид инвестиций. Настоящую прибыль приносят далеко не все игры. Чтобы реализовать перспективный доходный проект, нужно вложить в него несколько миллионов. И даже в таком случае вы не можете быть уверены в том, что игра будет приносить вам хорошую прибыль.

Чтобы правильно выбрать, куда инвестировать 1000000 рублей, нужно провести небольшой опрос. Поинтересуйтесь у коллег по работе или друзей, какое приложение может стать для них полезными в повседневной деятельности. Это поможет вам определиться с целями.

Валюта

Инвестиции в валюту – традиционный инструмент российского инвестора. Только большинство выбирает самые невыгодные варианты: хранение наличных и открытие валютных вкладов. В первом случае вы рискуете своей безопасностью и обесцениванием денег, во втором – все тем же обесцениванием, потому что ставки по вкладам на уровне или ниже инфляции.

Это не значит, что нельзя хранить деньги в валюте. Правило диверсификации настаивает, что портфель должен состоять из рублей, долларов, евро и пр. Соблюсти это правило можно, не прибегая к наличности и банковским вкладам.

Еврооблигации

Еврооблигации – облигации, номинированные в валюте, которая не является родной для эмитента.

Есть государственные и корпоративные ценные бумаги. По первым доходность ниже, но и риск дефолта минимальный. По вторым выше доходность и риск. Для инвестора с небольшим капиталом можно приобрести евробонды от Минфина Россия-2028-7т и Россия-2030-11т. Доходность к погашению – 3 и 2,72 % в валюте соответственно.

Если не устраивает прибыль, то присмотритесь к корпоративным бумагам. Есть такие гиганты, как Газпром, Лукойл, НорНикель, Новатэк и др. Дефолта по этим компаниям в ближайшем будущем можно не ожидать.

Индексные фонды, номинированные в валюте

Можно выбрать долларовые (на акции США FXUS, IT-компании США FXIT), в евро (на акции Германии FXDE), в фунтах стерлингов (акции Великобритании FXUK).

Сравнительная таблица фондов:

| Параметр сравнения | FXUS | FXIT | FXDE | FXUK |

| Валюта фонда | Доллар | Доллар | Евро | Фунты |

| Объект вложения | Акции США | Акции ИТ-сектора США | Акции Германии | Акции Великобритании |

| Доходность в рублях | +10,3 % | +23,5 % | +6,8 % | +5 % |

| Доходность в долларах США | +14,7 % | +28,3 % | +11,8 % | +9,6 % |

ПАММ-счета

ПАММ-счета – это специальные счета для торговли на валютной бирже Форекс.

Смысл в том, что инвестор не торгует самостоятельно, а доверяет это делать управляющему. Риск таких вложений очень высокий, но эксперты рекомендуют вкладывать не в один, а в 10 – 15 счетов. Доходность достигает нескольких десятков, а иногда и сотен процентов годовых.

Инвестиции в бизнес

Если вы думаете, что надо только вложить средства в бизнес и, расслабившись, ожидать денег, которые на вас польются в виде золотого дождя, то это не так. Доходность подобных инвестиций во многом будет зависеть от вашего профессионализма в выбранной сфере деятельности, используемой стратегии, эффективности планирования и наличия конкурентов.

Быть предпринимателем — это тяжелый труд, но он с лихвой окупается высокой доходностью, благодаря тому, что вы работаете на себя, а не на «дядю».

Собственный бизнес — это не для всех. Он сопряжен с большими личными усилиями, сложностью организации процесса и внешними экономическими рисками.

Ловушки и лохотроны: каких инвест-проектов лучше избегать

Наличие большого накопления автоматически привлекает различного рода мошенников. Поддавшись агрессивному давлению, навязчивой услужливости и доброжелательности, можно не только потерять все, но и оказаться в долгах. Инвестиционные проекты, которые с большой вероятностью окажутся лохотронами:

- Брокерские фирмы и трейдинговые площадки, которые выходят на контакт сами.

- Тренинги для личностного роста, развития и быстрого обогащения. За большие деньги коучер будет рассказывать очевидные вещи.

- Проекты с сомнительной репутацией: замороженное строительство, инвестиции в бизнес-идеи и финансовые пирамиды.

Фразы, которые используют мошенники: «Мы заметили ваш интерес и делаем вам предложение, от которого …», «Вложите сегодня 500 долларов, и через неделю получите 1000 долларов прибыли», «Мы гарантируем 100% возврат первоначального взноса — вы ничего не теряете» и т.д.

Как сэкономить на налогах при инвестициях?

Владеть бумагами дольше трёх лет. Полностью без налогов не получится. Но существует льгота, которая распространяется на ценные бумаги, торгуемые на российском рынке. Льгота действует для каждой отдельной бумаги, если инвестор владел ей дольше трёх лет. Освободить от налогов можно до трёх миллионов ₽ в год, поэтому наш герой с капиталом в миллион ₽ вписывается в этот лимит.

В этом варианте ни о каких ребалансировках речи не идёт. Нужно купить и держать еврооблигации, акции или паи биржевых фондов не менее трёх лет. Бумаги, которые будут куплены на дивиденды и купоны, не будут попадать под льготы, если их не удастся продержать в портфеле три года.

Эта льгота распространяется на американские акции, относящиеся к дивидендным аристократам, так как они почти все есть на Санкт-Петербургской фондовой бирже. Она подходит и при инвестировании в биржевые фонды, в том числе в БПИФ «Дивидендные Аристократы США», торгуемый на Московской бирже.

Что касается еврооблигаций, то здесь меньше список инструментов, которые торгуются на бирже. И здесь не будет такого разброса и такого выбора, поэтому надо консультироваться у брокера — у «ФИНАМ» есть сервис консультирования Специалист подскажет, какие бумаги попадают под эту льготу, и, соответственно, из них уже поможет собрать портфель.

Получить налоговый вычет по ИИС. Открытие ИИС позволяет инвестору сэкономить на уплате налогов, воспользовавшись налоговым вычетом. Есть два типа таких вычетов — тип А (на взнос) и тип Б (на доход).

Если инвестор имеет официальный доход, то выгоднее будет воспользоваться вычетом типа А — вернётся 13% уплаченного НДФЛ с суммы пополнения ИИС. Такой вычет рассчитывается с взноса до 400 000 ₽ в течение года. Так, открыв счёт и внеся на него миллион ₽, инвестор получит вычет в размере 52 000 ₽ на руки.

При открытии ИИС с вычетом типа Б налог не придётся платить как с дохода, полученного от разницы цен при продаже бумаг, так и с дохода в виде выплаты дивидендов и купонов. Если инвестировать миллион ₽ и за три года увеличить капитал на треть, то НДФЛ в размере 13% от 330 000 ₽ составил бы 42 900 ₽. Вот эту сумму налога платить не придётся, инвестор сэкономит её.

Использовать 2 в 1: и льготу, и вычет. Инвестор может сочетать льготу по налогу и вычет типа А по ИИС.

Для этого после пополнения ИИС он получает вычет на взнос. Затем может выбрать необходимые бумаги — еврооблигации или акции компаний США, чтобы в течение трёх лет получать по ним купоны или дивиденды. По истечении этого срока инвестор сможет перевести бумаги с ИИС на обычный брокерский счёт и воспользоваться льготой по НДФЛ за долгосрочное владение.

Если продать такие бумаги сразу с ИИС, то нельзя будет воспользоваться и вычетом, и льготой. Будет доступен только вычет. А при переводе ценных бумаг на обычный брокерский счёт можно дополнительно использовать и льготу за долгосрочное владение.

При таком подходе удастся защитить капитал от потерь и максимально увеличить его, а также освободить от уплаты налога.

Эти рекомендации подходят только при указанных исходных данных, если у вас другая сумма, срок, цель и отношение к риску, то и стратегия инвестирования будет отличаться.

Инвестиционное страхование жизни

Покупая полис ИСЖ мы получаем следующие плюшки:

- Гарантия возврата внесенных сумм.

- Страховую защиту на все время действия полиса.

- Возможность получения инвестиционного дохода. Размер которого потенциально ничем не ограничен.

- Налоговая льгота — можно вернуть 13% от суммы внесенных средств в виде налогового вычета.

Сумма полиса от 30 тысяч. Плюс есть возможность ежемесячного или ежеквартального внесения дополнительных средств.

Денежки будут работать на вас и к окончанию срока действия программы (5-10-15-20 лет) вы что-то заработаете.

Но….практика последних лет показывает, что владельцы ИСЖ, у которых благополучно завершился срок действия программы, получили не то что скромную, мизерную доходность. К слову, намного уступающую банковским вкладам.

Как вам прибыль в 8-10% за 5 лет. Или 1,5-2% в год.

Как заработать на бирже

Многие молодые люди начинают зарабатывать свой капитал на биржах, например Форекс. Если вы ищете, как вложить один миллион, чтобы заработать, биржа отлично подойдет. Конечно, без подготовки или хотя бы специальных знаний никакого успеха достичь нельзя, но, как говорится, кто не рискует, тот не пьет шампанского. Для того чтобы зарабатывать на Форексе, требуется понимание курсов и индексов. При желании можно посетить мастер-классы и семинары, где вас научат основам деятельности. Можно воспользоваться услугами биржевых маклеров. Специалисты, имея в наличии ваш миллион, запустят деньги в оборот и смогут получить неплохую выгоду. Опытные маклеры говорят, что если придерживаться стратегии стабильности и минимально рисковать, то месячная прибыль будет составлять 5-7%.

Многие молодые люди начинают зарабатывать свой капитал на биржах, например Форекс. Если вы ищете, как вложить один миллион, чтобы заработать, биржа отлично подойдет. Конечно, без подготовки или хотя бы специальных знаний никакого успеха достичь нельзя, но, как говорится, кто не рискует, тот не пьет шампанского. Для того чтобы зарабатывать на Форексе, требуется понимание курсов и индексов. При желании можно посетить мастер-классы и семинары, где вас научат основам деятельности. Можно воспользоваться услугами биржевых маклеров. Специалисты, имея в наличии ваш миллион, запустят деньги в оборот и смогут получить неплохую выгоду. Опытные маклеры говорят, что если придерживаться стратегии стабильности и минимально рисковать, то месячная прибыль будет составлять 5-7%.

Особенность ПАММ-счетов заключается в большом разбросе выгод, от минимальных 5% до 150% годовых. Специалисты считают, что работа с биржей при всех рисках и опасностях может дать самый большой доход из возможных вариантов вложения денег. Чтобы подстраховаться, рекомендуется вкладывать деньги не в одного управляющего, а сразу в нескольких.

Выбирая, куда вложить миллион, стоит подумать о ценных бумагах: акциях и облигациях. К недостаткам метода можно отнести необходимость изучать рынок ценных бумаг и нюансы. Получить прибыль можно только тогда, когда вы имеете дело с крупной прибыльной компанией. В топовых позициях значатся предприятия газодобывающей и нефтяной отрасли. Стоит связываться с компаниями, занимающимися добычей полезных ископаемых.

Выбирая, куда вложить миллион, стоит подумать о ценных бумагах: акциях и облигациях. К недостаткам метода можно отнести необходимость изучать рынок ценных бумаг и нюансы. Получить прибыль можно только тогда, когда вы имеете дело с крупной прибыльной компанией. В топовых позициях значатся предприятия газодобывающей и нефтяной отрасли. Стоит связываться с компаниями, занимающимися добычей полезных ископаемых.

Среднестатистический россиянин не сможет позволить себе купить акции таких предприятий, но, имея на руках один миллион, можно постараться собрать хороший портфель бумаг, который будет приносить стабильный доход. Следует понимать, что там, где есть высокие прибыли, присутствуют и риски. Если вы не хотите самостоятельно заниматься сбором и анализом информации, можете обратиться к специалистам, которые за небольшую плату проведут консультацию.

Принцип выгодного инвестирования

Думая над тем, куда вложить 100 тысяч рублей, чтобы их не потерять и чтобы они приносили доход, нужно четко понимать принцип инвестирования и не допускать основных ошибок, которые допускают многие новички.

Мы представляет основные 5 правил успешного инвестирования, которые станут руководством к действию.

Правило №1. Принцип свободных денег.

Смысл этого правила заключается в том, что инвестировать и распоряжаться можно только свободными деньгами. Это касается только личных денег, свободных от залога, кредита и т.д. Главным принцип инвестирования, которого придерживаются все профессиональные инвесторы – это создание некой финансовой подушки.

Принцип свободных денег

Что это такое? Это запас денег ровно на полгода, на которые вы и те люди, которых вам приходится содержать смогут прожить все это время. Учитывайте питание, оплату коммунальных услуг и прочие необходимые расходы, без которых ваша семья не сможет прожить.

Для чего это нужно сделать? Инвестирование в любой проект связан с определенным риском. Даже имея на руках небольшую сумму денег и вкладывая их в бизнес, нужно быть готовым к тому, что прибыль не будет получена.

Исключение может составлять пассивный доход от процентов с депозита, который ранее был размещен в банке. Если этого пассивного дохода будет достаточно, чтобы прожить полгода, тогда можно смело заниматься инвестированием 100 тысяч рублей.

То есть свободные деньги – это те, которые остаются после выполнения всех взятых на себя обязательств, потребностей и т.д. Ни в коем случае нельзя брать деньги в кредит, даже если способ инвестирования кажется заманчивым.

Правило №2. Постоянный доход.

Это правило во многом перекликается с первым и гласит, что инвестируя деньги в какой-либо проект, вы должны рассчитывать на дополнительные средства, которые вам понадобятся для жизни. Доход этот может быть активным и пассивным, но он позволит не выводить деньги из проекта на определенный временной промежуток.

Пассивный доход

Правило №3. Диверсификация инвестирования.

В данном конкретном случае, когда речь идет о небольшой сумме в 100 тысяч, сложно начинать делить эти деньги еще на несколько частей с целью получения прибыли. Но для того чтобы понимать правила работы инвестиционного рынка, нужно знать, что диверсификация позволяет максимально минимизировать финансовый риск.

Составьте четкий план инвестирования. Прежде чем вложить деньги в проект, нужно четко понимать на какой период времени вы готовы расстаться с данной сумой, какой доход планируете получить, и с чем будет связан финансовый риск от инвестирования.

Инвестиция

В идеале, конечно, как советуют эксперты, выбрать 2-3 основных способа инвестирования, чтобы минимизировать финансовый риск. Даже если один из вариантов инвестирования не даст ожидаемой прибыли, то остальные два помогут исправить ситуацию.

Даже вкладывая деньги в акции, лучше инвестировать их в компании разных секторов. Старайтесь постепенно сформировать свой собственный инвестиционный портфель, который позволит правильно и выгодно распоряжаться прибылью.

Инвестиционный портфель — совокупность всех активов инвестора.

То есть можно вложить деньги в разные направления (в депозитный вклад, недвижимость, развитие бизнеса), но все вместе эти активы будут называться инвестиционным портфелем.

Правило №4. Заставьте деньги работать самих на себя.

Заработанную прибыль от удачной инвестиции лучше не тратить, а продолжать вкладывать в следующие проекты. Это позволит наладить процесс работы денег самих на себя.

Правильное вложение денег

В идеале, даже начиная с небольшой суммы денег, обратиться к эксперту, который хорошо разбирается в финансовых вопросах, чувствует колебания рынка, знает котировки ценных бумаг. Он сможет выгодно распоряжаться вашими деньгами за определенную плату. Вы же будете получить стабильный доход.

Правило №5. Контролируйте свои собственные деньги.

Вложив деньги в какой-либо проект или разместив их на депозитном счету, интересуйтесь ситуацией на финансовом рынке, на фондовом рынке, обращайте внимание на малейшие нюансы, которые могут отразиться на вашей прибыли. Это позволит оперативно отреагировать на ситуацию и быстро принять правильные решения

Контролируйте свои деньги

Кроме этого, стоит достаточно осторожно относить к очень быстрым и сверх доходным предложениям получения прибыли. На первый взгляд они кажутся очень заманчивыми, но зачастую несут за собой очень высокий неоправданный финансовый риск

Траты

Имея в своем распоряжении 1 миллион российских рублей, вы сможете улучшить уровень своей жизни. Например, если у вас уже есть квартира, то вы можете задуматься о расширении жилой площади. Для этого вы можете обменять свою нынешнюю квартиру с доплатой, взамен получив квартиру большего размера.

За один миллион можно купить новую иномарку среднего класса, или потратить деньги на приобретение различной техники. Вы сможете использовать деньги и в свое удовольствие. Например, отправиться в путешествие. За 1 миллион вы сможете путешествовать в течение 6-10 месяцев и посетить десятки стран. Можно потратить всю сумму на свое хобби. Например, если вы увлекаетесь рыбалкой, деньги пригодятся для нового оснащения или для маленького домика на берегу Волги.

Деньги можно потратить на помощь вашей семье или нуждающимся людям. Такие действия способны принести душевное удовлетворение. Но все это – трата денег, а не вложение. Конечно, отдых или комфортные условия жизни могут оказать эффект на вашу работоспособность. Это имеет косвенное влияние на рост ваших доходов в будущем. Если вы ищите, куда вложить деньги, чтобы заработать, то вам надо смотреть в сторону настоящих инвестиций.

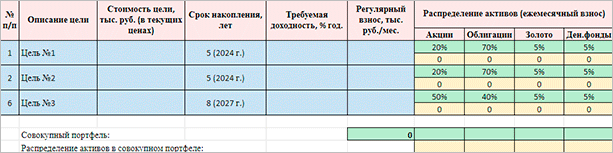

Куда вложить миллион рублей: первые шаги

Первое, с чем вам стоит определиться – цель, которую вы планируете добиться с помощью этих инвестиций. Вариантов вложений много: чтобы выбрать подходящие именно вам, соотнесите их со своими собственными финансовыми целями.

Имеет смысл сразу выделить из этих денег финансовый резерв. Минимальный размер резерва – та сумма, которой вам хватит на сохранение привычного уровня жизни в течение трех месяцев, оптимально – в течение полугода. Эта ваша финансовая подушка безопасности. Эти деньги вы сможете потратить, например, если лишитесь работы. При этом вам не потребуется извлекать основную сумму инвестиций.

Важно понять, что финансовый резерв — еще не инвестиции, а именно неприкасаемый запас на случай чрезвычайных происшествий. Его можно хранить на банковском вкладе или карте процентом на остаток

Хорошая идея – держать эти накопления сразу в нескольких проверенных валютах (например, кроме рублей, там могут быть доллары, евро, йены, швейцарские франки). Заработать на этих деньгах не получится – в лучшем случае процент по вкладу позволит компенсировать инфляцию. Но вы будете уверены, что имеете запас на случай непредвиденных расходов.

От чего зависит выбор инструментов

Универсального ответа на вопрос нет, я просто даю несколько советов, которые помогут вам сориентироваться при формировании своего портфеля.

1. Срок инвестирования.

Инвестиции сроком на 5 лет и на 15 — это совершенно разные портфели. В первом случае подойдут арендные стратегии, во втором я бы, наверное, ориентировался на фонды недвижимости, рынок акций, облигаций.

2. Какую сумму пассивного дохода рассчитываете получить

Если вам нужен пассивный доход в моменте стоит выбрать арендные стратегии. Когда вы работаете с капитализацией (с рынком акций, криптой) то быстрого пассивного дохода там не будет.

3. Планируете ли пополнять ежемесячно и на сколько?

Некоторые стратегии не требуют ежемесячного пополнения (например, доходный автомобиль), в другие, наоборот, нужно каждый месяц вкладываться (доходные сайты).

4. Сколько времени вы готовы уделять своему активу?

Стоит трезво оценить, сколько времени вы готовы уделять своему активу, хотите ли вы активно участвовать лично или управлять дистанционно.

5. Отношение к риску.

Подумайте, готовы ли вы к тому, что тело актива будет дешеветь и какую сумму вам не страшно потерять. Один инвестор готов потерпеть падение на 20%, а для кого-то падение на 3% будет критическим.

6. Образование

Выбирайте те активы, к которым лежит душа, потому что вам потом вкладывать в них свое время и ресурсы

Например, если вам нравится создавать уютное пространство, планировать ремонт и принимать гостей, скорее всего вам подойдет недвижимость, если вы хорошо разбираетесь в технических моментах и вам нравится работать не выходя из дома и не взаимодействуя с людьми, обратите внимание на доходные сайты. Есть инвесторы «заточенные» под определенные стратегии, подумайте, что подходит именно вам, что у вас хорошо получается и что заставляет гореть глаза.

Вариант пятый – доверительное управление

Для физического лица интересной возможностью выгодного инвестирования относительно крупной суммы денег является передача собственных ресурсов специализированным компаниям в доверительное управление. Типичный пример – ПАММ-счета. Этот инструмент позволяет получать стабильную прибыль, доверив личные деньги профессиональным управляющим, занимающимся зачастую куплей-продажей биржевых активов. Самому инвестору не нужно обладать для этого особыми знаниями или навыками. Главное – найти подходящую организацию, способную сохранить и приумножить клиентские средства.

Диверсификация рисков. Куда не стоит вкладывать 2 млн рублей

Чтобы избежать риска потерять средства, желательно обходить стороной различные хайп-проекты, построенные по принципу пирамиды. Также весьма рискованным будет доверительное управление на Форекс, ставки на спорт (беттинг) и т. п

С осторожностью нужно также относится к хваленным ПИФам, т. к

управляющие компании не гарантируют никакой доходности, зато точно возьмут комиссионные за свои услуги.

Стоит инвестировать средства в различные направления, чтобы исключить риск полной потери капитала, и научиться самостоятельно оценивать преимущества тех или иных видов инвестирования.

При наличии желания каждый сможет легко найти, куда выгодно инвестировать 2 млн рублей. Но, чтобы это обернулось стабильной прибылью, нельзя лениться и следует впитать большое количество знаний, разобравшись в сути вопроса. Тогда можно рассчитывать на создание пассивного дохода, который постоянно будет течь в карманы инвестора, приумножая его капитал.

Оптимизируем инвестиции

Квартира или другой объект недвижимости может приносить ощутимую прибыль, для этого хозяину придется постараться и не ограничиваться привычной долгосрочной арендой.

#1. Присмотритесь к вариантам посуточной сдачи жилья. Вы можете выставить свои квадратные метры на сайтах бронирования или найти партнеров для этого. Ваш доход возрастет в 2-2,5 раза.

Совет! Для посуточной аренды не обязательно приобретать квартиру в собственность. Можно заключить договор субаренды: снять жилье на длительный срок и сдавать его от себя посуточно. В этом случае миллиона хватит на несколько объектов недвижимости в хорошем состоянии.

#2

Обратите внимание на объекты коммерческой недвижимости. Это могут быть не только помещения в торговых и офисных центрах

Хорошую отдачу приносят пустующие заводские цеха или ангары, расположенные на окраине города. Вы можете сдать их транспортной компании или небольшому производству.

Важно! Вам не придется вкладываться в евроремонт, оплачивать услуги клининга и охраны. Вашим клиентам будут важны хорошие подъездные пути и наличие коммуникаций (электроэнергия, водоснабжение, отопление)

Кроме того, такие площади сдаются “оптом” — не менее, чем 200-250 квадратных метров, что тоже выгодно.

#3. Хороший способ инвестирования — покупка недвижимости, распродаваемой банками за долги. В этом случае вы можете сэкономить до 30% от рыночной стоимости.

Важно! Вложения в квадратные метры на этапе строительства выгодны, но крайне рискованны. Вы можете, как получить хорошую прибыль, так и пополнить ряды обманутых дольщиков

В целях безопасности от таких инвестиций лучше воздержаться.

Итак, вложения в недвижимость относительно безопасны. Но ощутимую прибыль можно получить, если приложить усилия и выйти за рамки традиционной аренды на длительный срок.

Недвижимость

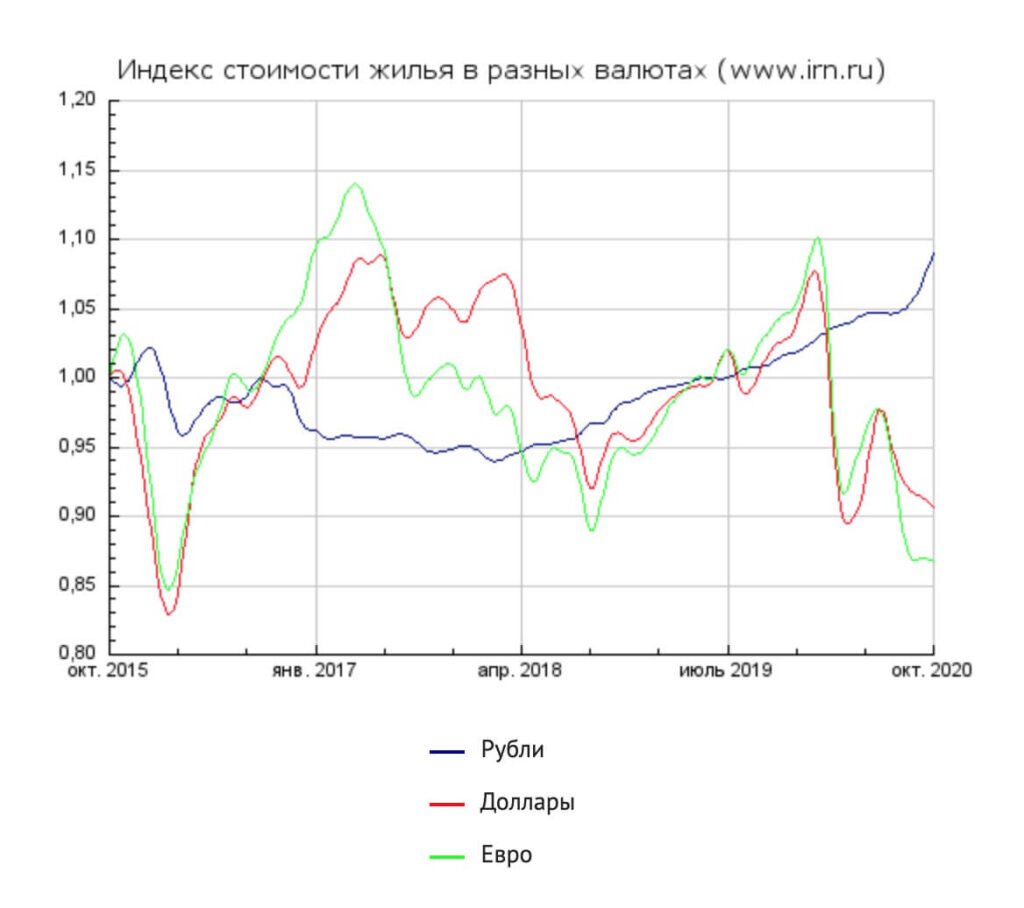

Инвестирование в недвижимость считается одним из самых надежных и стабильных вариантов. За свои деньги вы получаете не другие «бумажки», как в случае со вкладом, акциями или облигациями, а физически существующий объект. За такую надежность придется поплатиться потенциальной доходностью. Средняя годовая доходность от аренды колеблется в районе 4-7%, в зависимости от выбора объекта. Доходность зависит и от города, ниже представлен график средней годовой доходности в крупных городах России:

Вложить 1 млн рублей в квартиру в Москве не получится, поэтому придется смотреть на регионы. Если вы хотите максимального удобства управления недвижимостью, то вам стоит ориентироваться на свой регион. Можно присмотреться и к другим регионам и городам. Среди всех крупных городов выгодно выделяется Челябинск. Стоимость 1 метра – в среднем 42 375 рублей. Ваших денег хватит на небольшую квартиру площадью до 25 квадратных метров. Годовая доходность 7,3%. Эта инвестиция обладает дополнительным потенциалом в плане роста стоимости квартиры сразу по нескольким причинам. Во-первых, из-за развивающейся промышленности в уральском регионе. Во-вторых, из-за тенденции последних лет, когда стоимость снижалась, эксперты прогнозируют ее рост в будущем.

Вы можете совместить инвестирование в недвижимость и инвестирование в валюту. Если вы опасаетесь ослабления рубля, то можете купить квартиру в другой стране. Инвестирование в недвижимость в Чехии начинается с 800 000 рублей. Но высокой доходности от сдачи в аренду не ждите. Вы сможете рассчитывать примерно на 2-5% годовых. Плюс этого варианта в том, что у вас будет доход в валюте.