Должная осмотрительность при выборе контрагента

Содержание:

- Осмотрительность комиссионера

- Ответственность за непроявление должной осмотрительности

- Зачем проверять контрагента?

- Способы проявления должной осмотрительности

- Регламент проверки контрагентов. Что в него включить в обязательном порядке?

- Что нужно знать о фирмах-«однодневках»?

- Позиции Минфина и ФНС России

- Мониторинг контрагентов

- Ответ для банка о причинах выбора контрагента

- Вот онлайн — порталы, которыми я рекомендую пользоваться при проверке контрагента!

- Понятие должной осмотрительности

- Конкретные признаки неблагонадежности контрагента по материалам судебной практики

Осмотрительность комиссионера

Комиссионер, заключивший во исполнение договора комиссии сделку с непроверенным и оказавшимся неблагонадежным контрагентом, будет отвечать за неисполнение последним своих обязательств перед комитентом в полном объеме. Проверка контрагента вменяется комиссионеру в обязанность ст. 993 ГК РФ и наравне с предоставлением ручательства (делькредере) за исполнение третьим лицом обязательств является основанием для привлечения комиссионера к ответственности.

ВАЖНО! Доказывать вину комиссионера в ненадлежащей проверке третьего лица, заключившего, но не исполнившего сделку, должен будет комитент (п. 17 информационного письма Президиума ВАС РФ «Обзор практики разрешения споров по договору комиссии» от 17.11.2004 № 85).

В случае если сделка заключается с лицом, которое известно комитенту, и последний против такого лица не возражает (в том числе в форме молчаливого одобрения такой сделки), комиссионер не может быть привлечен к ответственности за неисполненную сделку. Исключение составляют ситуации, когда комиссионер знал о дополнительных обстоятельствах, которые должны были побудить его отказаться от сомнительной сделки.

При рассмотрении дела в суде (постановление 11-го ААС от 03.05.2018 по делу № А55-30033/2017) комитент не смог доказать вину комиссионера в неосмотрительности, так как последний представил запрошенные им при заключении сделки документы:

- о регистрации контрагента;

- ведении им бухгалтерского учета;

- отсутствии сведений о нем в картотеке арбитражных судов и службы судебных приставов.

Ответственность за непроявление должной осмотрительности

Если компания не проявит должную осмотрительность для проверки потенциального партнера, то есть заключит сделку с недобросовестным контрагентом, то вся ответственность ляжет на ее плечи.

Ответственность носит финансовый характер, поскольку она напрямую связана с доначислением НДС и налога на прибыль. Дело в том, что при сотрудничестве оформляются документы, по которым расходы уменьшают налогооблагаемую базу по налогу на прибыль или же предоставляют возможность возместить НДС.

В том случае, когда контрагент признается недобросовестным и компания при этом не проявила должную осмотрительность, она незаконно заплатила меньше налогов. В этом случае налоговая инспекция доначислит платежи в бюджет.

Какие-либо конкретные штрафы именно за заключение соглашения с недобросовестным контрагентом законодательством не предусмотрены. Финансовые риски связаны лишь с тем, что компания не имеет права на законных основаниях уменьшать налоги, а потому понесет больше расходов вследствие увеличения налоговой нагрузки.

Необходимо отметить и тот факт, что налоговая инспекция может подать в суд на организацию с требованием уплатить налоги, связанные с необоснованной налоговой выгодой. В этом случае компания будет фигурировать в судебных разбирательствах, что вполне может стать причиной снижения ее деловой репутации.

Чем больше сведений будет получено о потенциальном контрагенте, тем выше вероятность обнаружения отрицательных моментов его деятельности. Компания, проявляя должную осмотрительность, в первую очередь защищает свои интересы, в том числе и финансовые.

Зачем проверять контрагента?

Обязанность проверять контрагента нигде в законе прямо не установлена. Все дело в постановлении Пленума ВАС от 12 октября 2006 г. N 53. В этом документе приводятся критерии оценки обоснованности получения налогоплательщиком налоговой выгоды.

Налоговая выгода – это снижение суммы налога к уплате в результате уменьшения налоговой базы, применения налогового вычета, более низкой ставки, другой налоговой льготы, а также получение права на возврат (зачет) или возмещение налога из бюджета. Например, налоговую выгоду в виде учета произведенных расходов получают те, кто работает на общей системе налогообложения, УСН Доходы минус расходы, ЕСХН. Для всех этих налогоплательщиков имеет большое значение признание налоговой инспекцией заявленных в отчетности расходов.

Представим, что бизнесмен на УСН Доходы минус расходы получил доходов 10 млн рублей, из которых 8 млн рублей – это затраты на сырье и материалы, арендные платежи, транспортные расходы и т.д. По его мнению, налоговая база, то есть та сумма, которая облагается по налоговой ставке (стандартная ставка на УСН Доходы минус расходы – 15%), будет равна 2 млн рублей, а сумма налога к уплате, соответственно, 300 тыс. рублей.

А налоговая инспекция, проверив документы, подтверждающие расходы на сырье и материалы, посчитала поставщика недобросовестным контрагентом, и отказалась принимать расходы по сделке с ним на сумму 6 млн рублей. В результате, налоговая база составила 8 млн рублей, а вместо 300 тыс. рублей налога бизнесмену придется уплатить 1,2 млн рублей. Так что, неосмотрительность в выборе контрагента в этом случае обойдется в 900 тыс. рублей. В этом плане УСН с объектом налогообложения «Доходы» гораздо безопаснее, т.к. не требует подтверждения произведенных расходов.

Налоговой инспекции гораздо проще наказать действующего добросовестного предпринимателя, лишив его возможности на учет произведенных расходов, чем пытаться привлечь к ответственности фирму-однодневку. Вопрос о том, справедлива ли такая позиция, можно назвать риторическим. Налоговые правоотношения основаны на подчинении одной из сторон (налогоплательщика) другой — государству и носят властный характер, гражданско-правовые принципы к ним не применяются. Суды в спорах по обоснованности отказа в получении налоговой выгоды в большинстве случаев поддерживают позицию ФНС.

В статье про налоговые проверки мы рассказали про Концепцию системы планирования выездных налоговых проверок. Среди 12 критериев рисков в этом документе приводятся и риски, связанные с недобросовестными контрагентами. Признаки нежелательного партнера по сделке таковы:

- отсутствие личных контактов руководителей или уполномоченных должностных лиц поставщика и покупателя;

- отсутствие информации о местонахождении контрагента, его складских, производственных, торговых площадей;

- отсутствие документального подтверждения полномочий руководителя или представителя контрагента, копий документов, удостоверяющих личность;

- отсутствие информации о контрагенте, доступной на официальном сайте ФНС;

- договорные условия, заметно отличающиеся от обычных условий (поставка крупных партий товара без предоплаты или гарантии оплаты; длительные отсрочки платежа; расчеты через третьих лиц; штрафные санкции, несопоставимые с последствиями нарушений и т.д.);

- отсутствие реальных действий налогоплательщика или его контрагента по взысканию дебиторской задолженности;

- существенная доля расходов по сделке с «проблемными» контрагентами в общей сумме затрат налогоплательщика, без экономического обоснования целесообразности таких расходов и т.д.

Так что, если вы хотите снизить вероятность выездной налоговой проверки, то разумно вести свою деятельность так, чтобы не быть замеченным в подозрительных связях.

Способы проявления должной осмотрительности

Стандартные рекомендации контролеров о проявлении должной осмотрительности сводятся обычно к проведению таких мероприятий, как получение от контрагента копии свидетельства о постановке на учет в налоговом органе, проверка факта занесения сведений о контрагенте в ЕГРЮЛ, использование официальных источников информации, характеризующих деятельность контрагента.

Ниже в качестве образца приводится примерный профиль добросовестного контрагента. Какие-то из перечисленных параметров жесткие, обязательные для исполнения (например, регистрация партнера в ЕГРЮЛ), иные показатели более мягкие, могут не соответствовать контрольным значениям (например, лимит участия в других организациях руководителей и учредителей контрагента). Предложенная методика базируется на нормативных актах, изданных ФНС и Минфином за последние 10 лет.

Примечание. Предложенная технология проверки контрагента в рамках проявления должной осмотрительности сформирована, в частности, на базе следующих нормативных актов: Приказа ФНС России N ММ-3-06/333@; Писем ФНС России о проведении работы в отношении юридических лиц, зарегистрированных до и после 01.08.2016 (от 03.08.2016 N ГД-4-14/14127@ и N ГД-4-14/14126@ соответственно), от 24.06.2016 N ЕД-19-15/104, от 24.07.2015 N ЕД-4-2/13005@, от 16.03.2015 N ЕД-4-2/4124, от 30.11.2012 N ЕД-4-3/20268@, от 11.02.2010 N 3-7-07/84; Писем Минфина России от 12.07.2016 N 03-01-10/41099 и от 17.06.2016 N 03-02-07/1/35452.

Признаки добросовестности контрагента:

I. Проверка контрагента через электронный сервис ФНС «Риски бизнеса: проверь себя и контрагента»

- Контрагент занесен в ЕГРЮЛ

- Решений о ликвидации, реорганизации, об уменьшении уставного капитала контрагента не принято

- Решение о предстоящем исключении контрагента из ЕГРЮЛ отсутствует

- В состав исполнительных органов контрагента не входят дисквалифицированные лица

- Адрес контрагента не является адресом массовой регистрации в качестве места нахождения юридических лиц

- В состав исполнительных органов контрагента не входят лица, в отношении которых факт невозможности участия (осуществления руководства) в организации установлен (подтвержден) в судебном порядке

- Информация о том, что с контрагентом нельзя связаться по указанному им адресу (месту нахождения), отсутствует

- Контрагент не имеет долгов по налогам и налоговой отчетности

- Руководитель контрагента исполняет обязанности руководителя не более чем в пяти юридических лицах

- Участники контрагента являются таковыми не более чем в десяти юридических лицах

II. Проверка документов контрагента

- Копии заверенных контрагентом документов (учредительных документов, свидетельства о регистрации в ЕГРЮЛ, свидетельства о постановке на учет в налоговом органе, лицензий, приказов о назначении руководителей) подтверждают его юридический статус

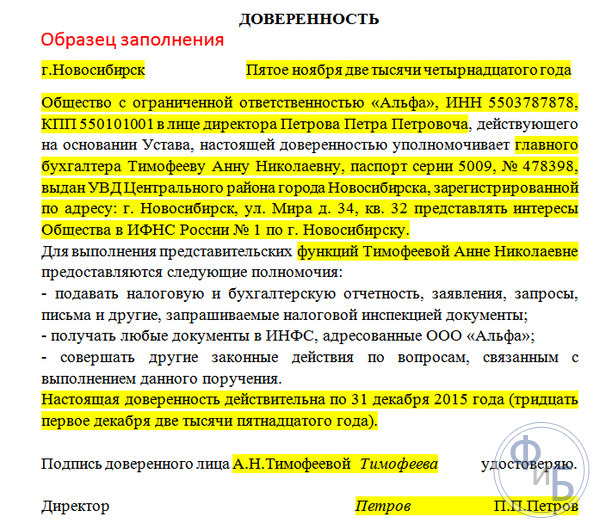

- Подлинность представленных доверенностей, уполномочивающих то или иное лицо подписывать документы от лица контрагента, сомнений не вызывает

- Бухгалтерская отчетность подтверждает наличие мощностей для выполнения взятых контрагентом на себя обязательств

- Численность персонала подтверждает реальность деятельности

III. Анализ открытых источников информации

- Контрагент имеет работающий сайт

- В Интернете присутствуют отзывы о работе контрагента

- Контрагент размещает рекламу в Интернете и СМИ

IV. Сведения о контактах с представителями контрагента

Контакты с сотрудниками контрагента проведены путем видеосвязи, личной встречи

* * *

Вооружившись технологически, налоговые органы подняли проблему должной осмотрительности на более высокий уровень. По всей видимости, налогоплательщикам, чтобы соответствовать новым требованиям, придется провести дополнительные мероприятия. Например, крупным налогоплательщикам, скорее всего, будет выгодно создать программный продукт с базой данных по контрагентам. Прочим налогоплательщикам было бы неплохо иметь досье на крупных и средних поставщиков и зафиксированную локальным актом процедуру проверки контрагентов. Возможно, целесообразнее вести досье контрагентов не в бумажном, а в электронном виде, с сохранением собранной информации в виде электронных копий, отсканированных изображений, скриншотов. По мере публикации новых документов налоговой службой также рекомендуется актуализировать методику проверки контрагента.

Январь 2017 г.

Налоговая ответственность, Налоговые споры

Регламент проверки контрагентов. Что в него включить в обязательном порядке?

Важно уделить достаточное внимание следующим факторам:

1. Порядок проведения проверки кандидата до совершения сделки:

Как проходит проверка.

Какие факты наличия имущества, мощностей, складских территорий и прочих ресурсов могут быть, как каким образом это фиксируется: фото, видео съемка объектов и т.д.

Какими интернет — ресурсами надо пользоваться, на что обратить особое внимание, как фиксируется информация.

2. Порядок хранения и объем требуемой информации:

Как правило, организация, заботящаяся о снижении своих рисков, устанавливает ведение «личных дел» по всем, с кем были подписаны договоры. В «личные дела» собираются все данные, полученные в ходе анализа

Это и документы, и фото, и видео и прочие документы, которые удалось собрать.

Проверяя контрагента на онлайн – ресурсах, важно правильно фиксировать полученную информацию

Для этого формируются скриншоты, которые распечатываются и подписываются ответственными лицами. Не стоит забывать, что время составления документа должно предшествовать подписанию контракта. Только так, получится доказать, что все меры предосторожностей были приняты до сделки, а не во время проведения налоговой проверки.

3

Признаки недобросовестности контрагента, на что обратить особое внимание

На такие маркеры недобросовестности указал 53 Пленум ВАС от 12.10.2006г. Нелишним будет включить их в ваше внутреннее Положение и строго анализировать деятельность проверяемых компаний:

- несостоятельность выполнения условий сделки в связи с, несоответствием времени и места нахождения имущества и материальных ресурсов;

- отсутствие требуемых условий для достижения результатов в силу недостатка управленческого или технического персонала, основных средств, производственных активов, складских помещений, транспортных средств;

- нет обязательных для вида деятельности расходов;

- нет производственных мощностей и прочих требуемых ресурсов в достаточных объемах;

- организация создана менее, чем за 6 месяцев до совершения хозяйственной операции;

- неритмичный характер деятельности; нарушение законодательства в прошлом;

- разовый, не типичный характер операции;

- осуществление операции не по месту нахождения контрагента;

- использование цепочки посредников.

Возможно, само по себе наличие у кандидата некоторых из вышеперечисленных факторов и не говорит, что с ним нельзя работать. Но, если на это указывает несколько факторов, а в отдельных случаях достаточно и одного, то, скорее всего, стоить задуматься и отказаться от дальнейшего сотрудничества.

Более подробную информацию, на что обратить внимание при оценке кандидата на заключение сделки вы можете найти в моей статье:

Что нужно знать о фирмах-«однодневках»?

Умышленное использование в хозяйственной деятельности фирм-«однодневок» является одним из самых распространенных способов уклонения от налогообложения. Под фирмой-«однодневкой» в самом общем смысле понимается юридическое лицо, не обладающее фактической самостоятельностью, созданное без цели ведения предпринимательской деятельности, как правило, не представляющее налоговую отчетность, зарегистрированное по адресу массовой регистрации и т.д. (Письмо ФНС России от 24.07.2015 N ЕД-4-2/13005@).

Схема с участием фирм-«однодневок» сводится к искусственному включению их в цепочку хозяйственных связей. При этом противоправная цель достигается в результате согласованных противоправных действий налогоплательщика и подконтрольной ему фирмы-«однодневки», которая обособлена от него лишь формально.

Возникает вопрос: можно ли узнать о данных фирмах у налоговых органов? Информация, которую налоговые органы обязаны бесплатно предоставлять налогоплательщикам, указана в пп. 4 п. 1 ст. 32 НК РФ. Сведения, содержащиеся в Едином государственном реестре налогоплательщиков (ЕГРЮЛ), предоставляются пользователям в соответствии с Постановлением Правительства РФ от 26.02.2004 N 110 «О совершенствовании процедур государственной регистрации и постановки на учет юридических лиц и индивидуальных предпринимателей».

Самим Налоговым кодексом не установлена обязанность налоговых органов предоставлять налогоплательщикам по их запросам информацию об исполнении контрагентами этих налогоплательщиков обязанностей, предусмотренных законодательством о налогах и сборах, или о нарушениях ими законодательства.

Любые полученные налоговым органом сведения о налогоплательщике, за исключением общедоступных данных, составляют налоговую тайну. Она не подлежит разглашению налоговыми органами, их должностными лицами и привлекаемыми специалистами, экспертами, за исключением случаев, предусмотренных законом.

В то же время информация о способах ведения финансово-хозяйственной деятельности с высоким налоговым риском размещается на официальном сайте ФНС в Интернете www.nalog.ru. Налогоплательщику рекомендуется при оценке налоговых рисков, которые могут быть связаны с характером взаимоотношений с некоторыми контрагентами, исследовать среди прочих признаки, свидетельствующие об отсутствии:

- документального подтверждения полномочий руководителя компании-контрагента (его представителя), копий документа, удостоверяющего его личность;

- информации о фактическом месте нахождения контрагента, производственных и (или) торговых площадей;

- информации о государственной регистрации контрагента в ЕГРЮЛ;

- очевидных свидетельств возможности реального выполнения контрагентом условий договора.

Если такие признаки есть, возникает обоснованное сомнение в возможности реального выполнения контрагентом условий договора с учетом времени, необходимого на доставку или производство товара, выполнение работ или оказание услуг.

Добавим, что на сайте ФНС размещаются адреса, указанные при государственной регистрации в качестве места нахождения несколькими юридическими лицами (так называемые адреса массовой регистрации, характерные, как правило, для фирм-«однодневок»), наименования юридических лиц, в состав исполнительных органов которых входят дисквалифицированные лица. Наличие подобных признаков свидетельствует о высокой степени риска квалификации налоговыми органами подобного контрагента как проблемного, а сделок, совершенных с ним, как сомнительных.

Позиции Минфина и ФНС России

Для начала изучим позицию Минфина. Ведомство неоднократно рекомендовало налогоплательщику получить от контрагента свидетельство о постановке на учет в налоговом органе, получить доверенность на подписание документов от лица контрагента, проверить, занесены ли сведения о контрагенте в ЕГРЮЛ (письмо Минфина от 6 июля 2009 г. № 03-02-07/1-340, письмо Минфина от 10 апреля 2009 г. № 03-02-07/1-177, письмо Минфина от 31 декабря 2008 г. № 03-02-07/2-231)

Важно также, указывает Минфин, пользоваться для проверки информации только официальными источниками

ФНС России более строга в своих требованиях. Судя по приказу ФНС России от 14 октября 2008 г. № ММ-3-2/467, налогоплательщик рискует при обсуждении условий поставок или же при подписании договоров попасть в список недобросовестных, если не соблюдает целый ряд условий. Во-первых, между руководством компании-поставщика и компании-покупателя должны существовать личные контакты. Во-вторых, руководители компании-контрагента или же его представитель должен иметь документ, подтверждающий его полномочия и удостоверяющий его личность

Третье условие – налоговикам важно видеть источники получения информации о контрагенте. Это могут быть реклама в СМИ, рекомендации партнеров, сайт

Отсутствие таких сведений спровоцирует недоверие проверяющих органов, особенно на фоне информационной открытости компаний-конкурентов, предлагающих аналогичные товары или услуги, в том числе по более низким ценам.

Перечисленный список, впрочем, был бы не полным без упоминания требований, которые содержатся в письме ФНС России от 11 февраля 2010 г. № 3-7-07/84 «О проблеме фактического возложения на налогоплательщиков дополнительной обязанности по проверке партнеров»

В нем указано, в частности, что налогоплательщик, проявляющий «должную осторожность и осмотрительность», должен позаботиться о наличии у своего контрагента всех необходимых учредительных документов. Установленным законом образом должны быть оформлены и документы о внесении записей о юридических лицах и ИП в соответствующие государственные реестры

Кроме того, указывает ведомство, до заключения сделки налогоплательщику необходимо проверить у контрагента документы, дающие ему право на осуществление предпринимательской деятельности

Важно также получить информацию о нарушениях законодательства РФ, фактах привлечения к ответственности и о перечне лиц, которые могут действовать без доверенности от имени юридического лица.

Мониторинг контрагентов

Содержание Приказа N ММ-3-06/333@ не ограничивается перечислением признаков взаимоотношений с фирмами-«однодневками». В нормативном акте выделяются наиболее проблемные «зоны» совершенных сделок и исполнения текущих договоров:

- контрагент, имеющий признаки фирмы-«однодневки», выступает в роли посредника;

- в договорах присутствуют условия, отличающиеся от существующих правил (обычаев) делового оборота (например, длительные отсрочки платежа, поставка крупных партий товаров без предоплаты или гарантии оплаты, штрафные санкции, несопоставимые с последствиями нарушения сторонами договоров, расчеты через третьих лиц или векселями);

- отсутствуют очевидные свидетельства (копии документов, подтверждающих наличие у контрагента производственных мощностей, необходимых лицензий, квалифицированных кадров, имущества и т.п.) возможности реального выполнения контрагентом условий договора, а также имеются обоснованные сомнения в возможности реального выполнения контрагентом условий договора с учетом времени, необходимого на доставку или производство товара, выполнение работ, оказание услуг;

- через посредников приобретаются товары, которые традиционно производятся и заготовляются физическими лицами, не являющимися предпринимателями (сельхозпродукция, вторичное сырье (включая металлолом), продукция промысла и т.п.);

- отсутствуют реальные действия плательщика (или его контрагента) по взысканию задолженности. Задолженность плательщика (или его контрагента) растет на фоне продолжения поставки в адрес должника крупных партий товаров или существенных объемов работ (услуг);

- контрагенты выпускают, покупают/продают векселя, ликвидность которых не очевидна или не исследована, а также выдают/получают займы без обеспечения. Негативность этого признака усугубляется отсутствием условий о процентах по долговым обязательствам любого вида, сроками погашения указанных долговых обязательств больше трех лет;

- доля расходов по сделке с «проблемными» контрагентами является существенной в общей сумме затрат налогоплательщика, отсутствуют экономическое обоснование целесообразности такой сделки и положительный экономический эффект от ее совершения.

Ответ для банка о причинах выбора контрагента

Близким по содержанию окажется и ответ банку, запрашивающему информацию в рамках требований закона № 115-ФЗ. В дополнение к обоснованию выбора определенного контрагента здесь может потребоваться еще и аргументация условий заключения конкретной сделки.

Поскольку банкам грозит достаточно серьезная ответственность за непринятие мер по противодействию легализации доходов, получаемых преступным путем, они могут ориентироваться на любые (не только приведенные в числе обязательных) признаки, делающие сделку подозрительной (Методические рекомендации, прилагаемые к письму Банка России от 13.07.2005 № 99-Т). По этой причине запрос от банка может поступить в отношении любой сделки с любым из контрагентов и потребовать максимально полного документального обоснования.

Игнорировать запрос кредитной организации о предоставлении документов не стоит. Это может стать для банка основанием для непроведения вызвавшей у него сомнение операции (п. 11 ст. 7 закона № 115-ФЗ).

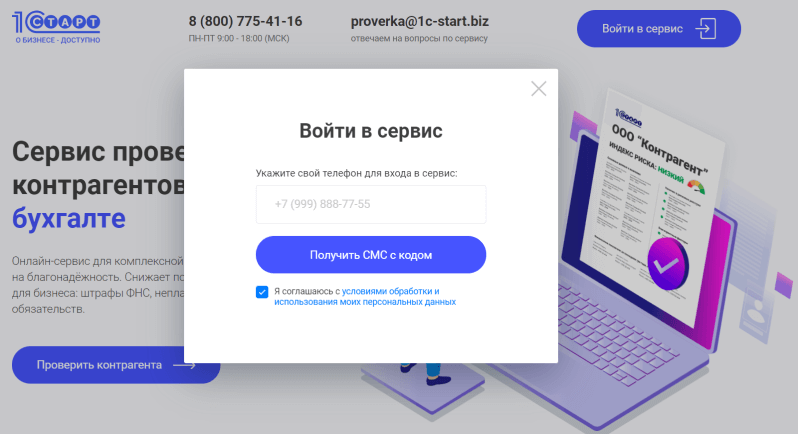

Вот онлайн — порталы, которыми я рекомендую пользоваться при проверке контрагента!

Анализируя возможность работы с тем или иным партнером воспользуйтесь:

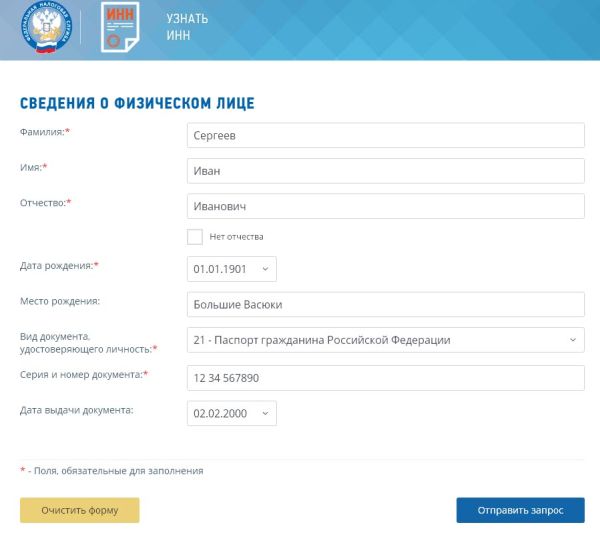

- https://pb.nalog.ru/ — сервис «Прозрачный бизнес», проверяется текущий статус контрагента, его система налогообложения, сохраняется выписка из ЕГРЮЛ/ЕГРНИП

- https://service.nalog.ru/svl.do — проверяется отсутствие сведений о дисквалифицированных руководителях и владельцах компаний

- http://fssprus.ru/iss/ — сервис Службы судебных приставов, проверяется наличие исполнительных листов.

- http://kad.arbitr.ru/ — проверяются сведения об участии контрагента в арбитражных процессах

- https://www.vestnik-gosreg.ru/ -проверяется информация о недействующих юридических лицах и компаниях, находящихся в той или иной стадии ликвидации.

- http://services.fms.gov.ru/info-service.htm?sid=2000 — проверяется информация о действительности паспорта руководителя/владельца компании

- https://service.nalog.ru/bi.do — сведения о наличии блокировки счетов компании со стороны ФНС (наличие неоплаченных налогов или несданной отчетности)

В «личное дело» нового партнера, вместе с договором, складывайте для хранения распечатки из официальных вышеприведенных источников.

Внимание, будьте аккуратней!

1. Запомните, что никакие распечатки из коммерческих систем не смогут доказать, что вы осторожно и взвешенно подошли к выбору кандидата. Суды такие доказательства не принимают и вот почему

Как известно, все коммерческие системы берут сведения из официальных источников. Данные могут быть искажены, урезаны, не обновлены. Ответственность за неверные сведения коммерческие системы не несут. Технический сбой и все! Поэтому, пользуйтесь и фиксируйте в «личном деле» скриншоты и документы только с официальных сайтов государственных служб.

2

Помните, проявлять осторожность в выборе контрагента надо не по формальным признакам! Многие бизнесмены считают, что достаточно запросить копии учредительных документов, свидетельства о гос. регистрации и выписку из ЕГРЮЛ и все будет в шоколаде! Такой подход — это утопия

Арбитражная практика это подтверждает:

- АС Краснодарского края по делу А32-2566/2016;

- АС г. Москвы по делу А40-112921/16-20-966.

Мало формального сбора доказательств, требуется выполнять и иные проверочные действия. Пропишите их в своем внутреннем нормативном акте и следуйте ему. Только так вы защитите свое дело от штрафов и доначислений!

Понятие должной осмотрительности

Считается очевидным, что стороны гражданских отношений проявляют должную осмотрительность, поскольку это соответствует их интересам. На такой факт прямо указывается в п. 5 ст. 10 ГК РФ: добросовестность участников гражданских правоотношений и разумность их действий предполагаются. Тем не менее судам пришлось исследовать проблему должной осмотрительности с позиции участия в хозяйственных отношениях фирм-«однодневок» <1>.

<1> Под фирмой-«однодневкой» в самом общем смысле понимается юридическое лицо, не обладающее фактической самостоятельностью, созданное без цели ведения предпринимательской деятельности, как правило, не представляющее налоговую отчетность, зарегистрированное по адресу массовой регистрации и т.д. (Письмо ФНС России от 11.02.2010 N 3-7-07/84 (далее — Письмо N 3-7-07/84)).

В судьбоносном, впервые вводящем в оборот термины, определяющие умышленность налоговых нарушений, Постановлении Пленума ВАС РФ от 12.10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» (далее — Постановление N 53) Суд следующим образом сформулировал свою позицию. Факт нарушения контрагентом налогоплательщика своих налоговых обязанностей сам по себе не является доказательством получения налогоплательщиком необоснованной налоговой выгоды

Налоговая выгода может быть признана необоснованной, если налоговым органом будет доказано, что налогоплательщик действовал без должной осмотрительности и осторожности (выделено нами. — Прим

авт.) и ему должно было быть известно о нарушениях, допущенных контрагентом, в частности, в силу отношений взаимозависимости или аффилированности налогоплательщика с контрагентом. Налоговая выгода может быть также признана необоснованной, если налоговым органом будет доказано, что деятельность налогоплательщика, его взаимозависимых или аффилированных лиц направлена на совершение операций, связанных с налоговой выгодой, преимущественно с контрагентами, не исполняющими своих налоговых обязанностей.

С тех пор финансовые органы выпустили значительное количество документов с рекомендациями по проявлению должной осмотрительности, главный из которых — Приказ ФНС России от 30.05.2007 N ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок» (далее — Приказ N ММ-3-06/333@). В нем описываются признаки всякого рода схем, направленных на получение необоснованной налоговой выгоды. Ниже мы более подробно разберем заслуживающие внимания (в свете проблемы должной осмотрительности) положения Приказа N ММ-3-06/333@.

Представляет интерес также Письмо Минфина России от 10.04.2009 N 03-02-07/1-177, в котором указано, что с целью подтверждения своей добросовестности налогоплательщик может принять при заключении сделок с контрагентами следующие меры:

- получить от контрагента копию свидетельства о постановке на учет в налоговом органе;

- проверить факт занесения сведений о контрагенте в ЕГРЮЛ;

- получить доверенность или другой документ, уполномочивающий то или иное лицо подписывать документы от лица контрагента;

- использовать официальные источники информации, характеризующие деятельность контрагента.

В Письме N 3-7-07/84 достаточно подробно проанализирована история становления понятийного аппарата, описывающего недобросовестность налогоплательщика. Кроме этого, в данном Письме налоговики рекомендуют налогоплательщикам в целях проявления должной осмотрительности получать от своих контрагентов копии учредительных документов, свидетельства о регистрации в ЕГРЮЛ, свидетельства о постановке на учет в налоговом органе, лицензий, приказов, подтверждающих право руководителя подписывать документы, информацию о том, не привлекался ли руководитель к налоговой или административной ответственности.

Для изучения проблемы недобросовестности целесообразно также ознакомиться с Письмами Минфина России от 03.08.2012 N 03-02-07/1-197, от 26.08.2013 N 03-02-07/1/35024, от 29.11.2013 N 03-02-07/1/51753. Из числа последних по дате выхода документов заслуживает внимания Письмо ФНС России от 24.07.2015 N ЕД-4-2/13005@.

Если проецировать проблему должной осмотрительности на автономные учреждения, можно выделить три критических области:

- закупки (возникновение безнадежной дебиторской задолженности);

- налоговая отчетность (неправомерное возмещение НДС по счетам-фактурам фирм-«однодневок»);

- налоговые платежи (оплата налогов через проблемные банки со списанием средств с расчетного счета АУ, но без зачисления соответствующих сумм в бюджет).

Конкретные признаки неблагонадежности контрагента по материалам судебной практики

Рассмотрим некоторые примеры из судебной практики последних лет по нашей теме. Наибольший интерес представляет, прежде всего, практика, связанная с доначислением налогов по сделкам, заключенным с непроверенными и неблагонадежными контрагентами. Приведем некоторые из таких судебных актов.

Признаками необоснованности выгоды при уплате налогов по сделкам с непроверенными контрагентами могут служить (постановления АС Московского округа от 17.04.2018 по делу № А41-56434/2017, АС Западно-Сибирского округа от 20.06.2018 по делу № А45-8345/2017):

- отсутствие у второй стороны собственного либо наемного персонала, транспорта;

- ненахождение организации по адресу регистрации и отсутствие офиса как такового;

- транзитный характер движения денежных средств;

- поддельные подписи участников и руководителей предприятия;

- движение денежных средств только между взаимозависимыми лицами.

ВАЖНО! Реальность сделки можно доказать, если представить все подтверждающие документы: акты, счета-фактуры, доверенности (постановление АС Дальневосточного округа от 04.07.2018 по делу № А37-861/2015).

При оспаривании действий фискального органа по доначислению налогов в качестве доказательств могут быть использованы свидетельские показания руководителей контрагента, а также банковские выписки, подтверждающие реальность ведения ими хозяйственной деятельности, сведения о членстве в СРО (постановление АС Волго-Вятского округа от 03.07.2018 по делу № А43-3318/2017).

Далее рассмотрим случаи, когда сам ГК РФ предписывает проявление осмотрительности.