Больничный для ип

Содержание:

- Пошаговая инструкция: нюансы оформления

- Листок нетрудоспособности во время беременности и родов

- Оплата больничного листа при срочном трудовом договоре в 2021 году

- Какие сведения и документы необходимо подать в ФСС

- Больничный лист ИП оплачивает ФСС

- Виды отчётности

- Выплаты и расчёт

- Порядок расчета среднего заработка

- Документы для обращения в ФСС

Пошаговая инструкция: нюансы оформления

Лист заполняется только на корешке с пометкой «Заполняется работодателем» поступательно, начиная с верхнего крайнего угла корешка:

- Наименование организации. Строка из 29 ячеек, в которую необходимо вписать полное либо сокращенное наименование учреждения, отраженное в документах регистрационного учета. Слова разделяются пробелами через ячейку, например, «ООО ПРОСВЕТ». Знаки пунктуации не допускаются. Если название не помещается в диапазон графы, то необходимо оборвать строку на последней ячейке. Например, при слишком длинном названии необходимо написать «ООО … ПРОСВ», не допуская выхода за ячейки и не используя сокращения.

- Место работы. После графы для внесения сведений о наименовании правее из двух вариантов необходимо выбрать подходящий. Если работа является для сотрудника основной, то необходимо поставить галочку в соответствующей ячейке. Если работник трудоустроен на условиях совместительства и это отражено в организационных актах компании, дополнительном соглашении или трудовом договоре, то галочку необходимо поставить в графе «совместитель».

- Регистрационный номер. Это уникальный числовой идентификатор, вмещающий 10 знаков. Он отражен в уведомлении, направленном из органов ФСС по факту внесения предприятия в реестр фонда социального страхования после постановки на налоговый учет. Если уведомления не пришло, необходимо сделать повторный запрос в ФСС. Пример кода: 1523505128, без пробелов, в левой графе.

- Код подчиненности. Присваивается совместно с регистрационным номером страхователя и отражается в уведомлении от ФСС. Содержит от 4 до 5 символов. Пример: 2543 или 25435.

- ИНН и СНИЛС сотрудника. В графе, расположенной под графой с регистрационным номером, необходимо указать 12-значный индивидуальный номер налогоплательщика, если он был присвоен сотруднику и предоставлен им при трудоустройстве в кадровую службу. Правее расположена графа для указания номера индивидуального страхового счета, где ячейки разделены дефисом. Пример ИНН сотрудника (при наличии): 778945214568, СНИЛС: 127-542-654-12.

- Условия исчисления. Эта графа остается пустой, если по закону к сотруднику не применяются привилегии и надбавки при исчисления пособия. Основания и соответствующие им двузначные коды отражены на оборотной стороне листа. Пример кода: 45, например, если сотруднику присвоена одна из категорий инвалидности.

- Акт формы Н-1. Здесь указывается дата фиксации производственного или организационного ЧП, если оно послужило причиной временной потери трудоспособности у сотрудника вследствие исполнения трудовых обязанностей. Если больничный не связан с производственной травмой, то графа остается пустой.

- Дата начала работы. Заполняет при условии, что больничный лист выписывается с последующим увольнением. Например, вследствие прогула или неявки сотрудника в срок окончания больничного. Дата первого рабочего дня сотрудника, отраженная в трудовом договоре.

- Страховой стаж. Период ведения официальной трудовой деятельности, включающей начисление страховых взносов. Например, если страховой стаж сотрудника составляет 12 лет 5 месяцев и 27 дней, то указывать в графе необходимо 12 лет 5 месяцев (о том, как заполнить стаж в б/л, читайте в этом материале).

- Причитается пособие за период. Это данные из раздела, который заполняется медицинском работником. Дата начала и окончания больничного отпуска в соответствии с указаниями лечащего врача. Строго в соответствии со сведениями из корешка «Заполняется медицинской организацией».

- Средний заработок для исчисления пособия. Это средний заработок сотрудника, который высчитывается путем сложения суммы годового дохода за два предыдущих расчетных периода в соответствии с положениями №255 ФЗ.

- Средний заработок в день. Число, полученное путем деления среднего заработка за два налоговых периода на 730.

- Сумма пособия. В графе левее указывается сумма, которая подлежит возмещению за счет средств работодателя — первые три дня нетрудоспособности по листу. В графе правее исчисляется сумма, подлежащая выплате из органов ФСС — все дни больничного отпуска за исключением первых трех.

О кодах, которые нужно заполнять в больничном листе, подробно рассказано здесь.

По окончании заполнитель указывает сумму, подлежащую выплате сотруднику в совокупной величине со стороны работодателя и ФСС, указывает инициалы, ставит подпись и печать организации. Инициалы указываются с пробелом после фамилии, без знаков пунктуации. Например, ПЕТРОВ ВС, то есть Петров Виктор Васильевич.

Справка. Выход за пределы ячеек при заполнении больничного листа не допускается.

Образец заполнения больничного листа нетрудоспособности работодателем приведен ниже:

Листок нетрудоспособности во время беременности и родов

Для выплат пособий во время беременности и родов документальным подтверждением по ТК РФ также является больничный лист.

Получить его вправе женщины:

- работающие: гражданки РФ, застрахованные гражданки иностранных государств и лица без наличия гражданства;

- у коих наступил факт беременности в 12 – месячный срок до официального получения статуса безработных: уволенные в процессе ликвидации предприятия, при прекращении предпринимательской работы, полномочий адвоката;

- усыновившие ребёнка младше 3 месяцев;

- участницы ЭКО;

- уволенные вследствие перевода супруга в другое территориальное место или необходимости заботы о больных членах своей семьи, инвалидах, если до отпуска по беременности осталось не больше месяца;

- предприниматели, частные работники юриспруденции, добровольно оплачивающие взносы.

Получают пособие по ТК РФ без оформления больничного женщины:

- обучающиеся по очной программе;

- находящиеся на военной службе;

- служащие в ОВД, органах уголовного характера;

- работающие в службе регуляции оборота наркотиков.

Для оформления пособия в одном из этих случаев достаточно справки медицинского учреждения.

Не полагается такое пособие женщинам:

- домохозяйкам;

- студенткам заочной и вечерней форм;

- нотариусам, адвокатам, не уплачивающим добровольно взносы.

Длительность таких листов нетрудоспособности различается в зависимости от индивидуальной картины беременности: от 140 дней при обычном, без патологий, протекании срока, до 194 при беременности с осложнениями, многоплодной. Оплачивается пособие в расчёте 100% от заработка.

Средний размер однодневного заработка для расчёта этих пособий не может превысить 1901,37 руб.

Оплата больничного листа при срочном трудовом договоре в 2021 году

При подобных соглашениях о трудоустройстве возникает много вопросов, в том числе касающихся выплаты больничных.

Положена ли?

Работодатели платят страховые взносы для всех своих работников, поэтому они должны выплачивать больничные всем.

Она зависит от типа договора. Если он заключен по основному месту работы, то больничный платят на общих основаниях.

Для этого нужно принести справки установленной формы с прошлых мест работы с суммами зарплаты.

Если сведений о прошлых работах нет, то больничный рассчитывают исходя из минимальной зарплаты.

Это важно знать: Удерживается ли подоходный налог с больничного листа

Если контракт составлен на срок менее месяца

В такой ситуации нужно исходить из страхового стажа. Под ним понимают периоды, в течение которых действовала страховка от временной нетрудоспособности.

Стаж рассчитывается исходя из полных месяцев, и каждые 30 дней пересчитываются в полный месяц. Это правило применяют лишь по отношению к неполным месяцам и годам.

При этом размер больничного составит не более одного минимального размера оплаты труда.

Можно ли уволить сотрудника в этот период?

Да, работника можно уволить в период его нахождения на больничном, так как окончание срока трудового договора считается самостоятельным основанием для увольнения.

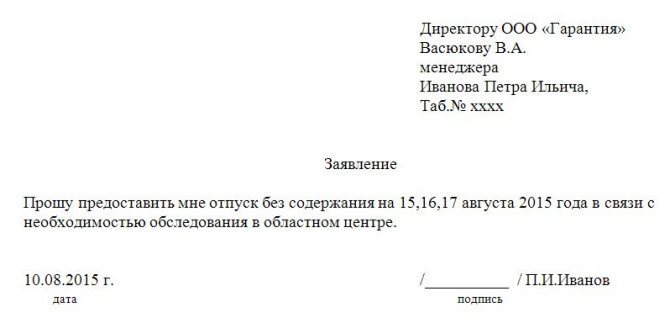

Пример уведомления:

Затем оформляется приказ стандартной формы.

Если сотрудника нет, то ставят отметку о невозможности ознакомить его с текстом приказа из-за отсутствия.

При неявке сотрудника в день истечения срока ему посылают еще одно уведомление заказным письмом с просьбой забрать трудовую книжку или дать письменное согласие на её отправку по почте.

Пример такого уведомления:

Потом делают запись в трудовой книжке. Все записи о его работе заверяются подписью сотрудника, ведущего книжки, и печатью организации.

Если уволенный работник принес листок нетрудоспособности

Больничный необходимо выплатить согласно статье ст.5 п.2 ФЗ от 29.12.2006 N 255-ФЗ.

Его оплачивают застрахованным лицам при наступлении болезней или иных страховых случаев во время трудовой деятельности в период действия договора или в течение 30 дней с даты его аннулирования.

Информацию про исключаемые периоды при расчете больничного вы найдете тут.

Выгодно ли брать больничный во время отпуска? Узнайте из этой статьи.

Как оплатить и рассчитать? Особенности

Рассчитывается сумма выплат достаточно просто.

Используйте формулу:

Сумма к оплате по БЛ = Среднедневной заработок х Число дней нетрудоспособности

В целом, при расчете пособия по нетрудоспособности необходимо учитывать следующее:

- нужен оригинал листа;

- работник вправе обратиться за больничным в течение 6 месяцев;

- работодатель обязан выплатить пособие, если работник обратится в течение 30 дней с даты увольнения;

- считаются календарные дни;

- была ли это болезнь работник, или он ухаживал за больным человеком;

- если работник без уважительных причин нарушил врачебные предписания или не явился на осмотр, получил больничный вследствие опьянения, то считают не из дневного заработка, а от МРОТ (минимальной зарплаты для оплаты больничного).

Какие сведения и документы необходимо подать в ФСС

Чтобы не нести убытки по причине внезапно наступившей нетрудоспособности, ИП рекомендуется с самого начала своей деятельности застраховаться в ФСС. Для этого, согласно Приказу Минтруда РФ от 25 февраля 2014 года № 108н, необходим следующий перечень документов:

- Заполненное заявление-анкета о вступлении в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (с образцом анкеты можно ознакомиться непосредственно в тексте Приказа).

- Оригинал или заверенная копия документа, удостоверяющего личность.

- Копия свидетельства о государственной регистрации лица в качестве индивидуального предпринимателя (иначе — ОГРНИП).

- Копия свидетельства о постановке на учет в налоговом органе (ИНН).

- Выписка из ЕГРИП.

После того, как будущий плательщик взносов подал в региональный филиал ФСС все вышеперечисленные документы, сотрудники Фонда обязаны зарегистрировать его в период до 5 рабочих дней. После чего ИП уже вносит в ФСС страховые платежи и включает их в свою бухгалтерскую отчетность.

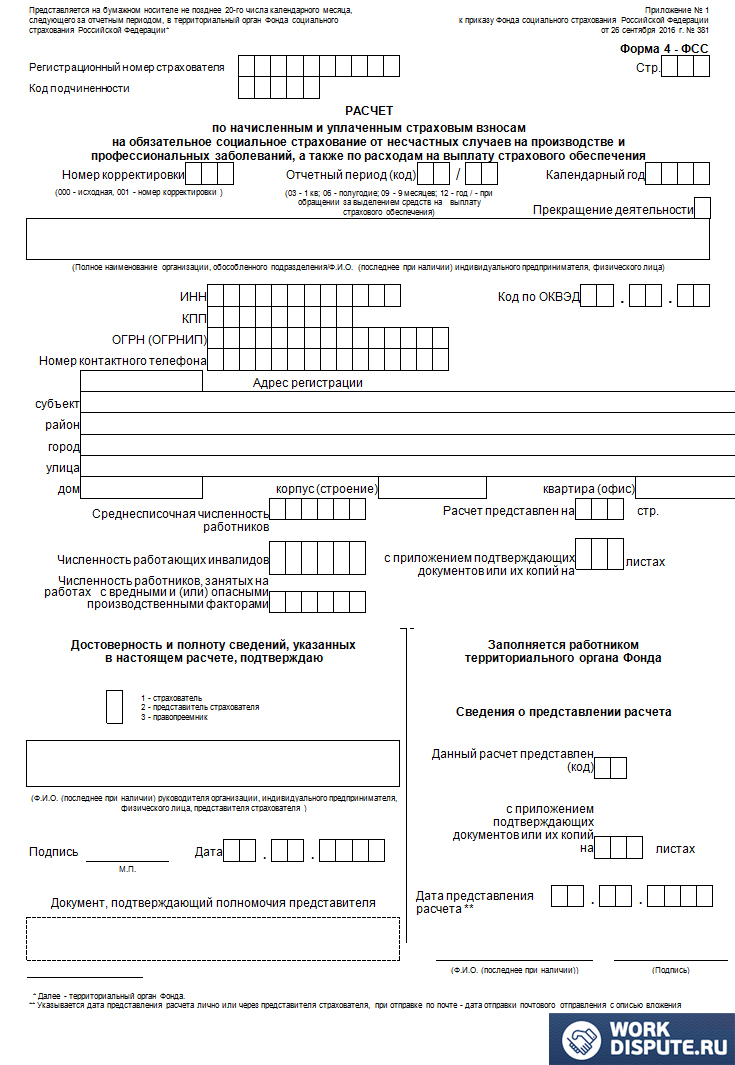

Сам отчет заполняется по утвержденной форме 4-ФСС. Необходимые сведения можно внести на официальном сайте Фонда в электронном варианте. У платежей 4 отчетных периода, и информация должна подаваться к 15 числу начинающегося нового периода. Платежи в ФСС вносятся до окончания текущего года (т.е. до 31 декабря). В противном случае предприниматель будет лишен права на получение пособия.

Одним из важных нововведений в деятельности Фонда является тот факт, что теперь он, при наличии согласия страхователя в письменной форме с начала июля 2017 года может выдавать больничный лист для ИП без работников на себя в виде электронного документа. Для этого медицинское учреждение и предприниматель должны зарегистрироваться в системе обмена информацией.

Виртуальный лист по нетрудоспособности заверяется электронной печатью больницы и подписью лечащего терапевта или узкого специалиста (в зависимости от специфики болезни ИП). Электронный и бумажный «больничный» являются альтернативами друг друга и признаются ФСС в качестве одинаково значимых документов.

Все нюансы регулирования социального страхования прописаны в Федеральном законе от 29 декабря 2006 года № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

Больничный лист ИП оплачивает ФСС

Индивидуальный предприниматель имеет также право, как и другие работодатели, оформлять листок нетрудоспособности и получать в период неработоспособности компенсирующие средства.

Чтобы Фонд страхования смог оплачивать б/л ИП, гражданин должен на добровольной основе оформить с ним договорные отношения. Для того, чтобы работники индивидуального предпринимателя смогли получать оплату компенсирующих средств, они должны быть официально трудоустроены.

Чтобы договор между ИП и Фондом Социального Страхования начал действовать, индивидуальный предприниматель:

- Перечисляет средства в Пенсионный Фонд.

- Оплачивает услуги Фонда Страхования.

Завершающим этапом в получении страхования, является:

- Сбор необходимых документов.

- Оформление заявления.

- Ожидание извещения.

На основании заключения договора с ФСС, владелец бизнеса становится застрахованным лицом. В случае оформления листа нетрудоспособности он вправе получать компенсацию.

Если индивидуальный предприниматель решает взять временный отпуск по беременности и родам или его работники уходят в декретный отдых, ФСС оплачивает период нетрудоспособности в первом и во втором случаях, согласно Законодательной базе РФ.

Оплата больничного листа для ИП в 2018

По Закону, больничный лист застрахованных ИП оплачивает ФСС. Размер выплаты компенсации зависит от трудового стажа и минимального размера труда. Если индивидуальный работодатель развивает бизнес меньше пяти лет, ему полагается компенсация в размере 60% МРОТ.

Если предприниматель будет работать в течение 5-8 лет, ФСС ему оплачивает 80% пособия. Больше восьми лет развития бизнеса, гарантирует получение 100% оплаты пособия. Такое право регулируется договором, между Фондом Страхования и предпринимателем.

ФСС оплачивает пособие по беременности и родам в том случае, если женщина регистрируется в Фонде и регулярно оплачивает взносы. Расчет пособия зависит от МРОТ. Для индивидуального предпринимателя, с 2017 года, расчет минимального размера оплаты труда, составляет 7 500 рублей.

Чтобы сделать расчет оплаты пособия за период листа нетрудоспособности, нужно:

- Осуществить расчет среднего размера зарплаты — МРОТ разделить на количество дней в месяце.

- Рассчитать трудовой стаж.

- Вычислить пособие. Результат среднего размера зарплаты, умножить на процент стажа.

- Конечный расчет пособия зависит от уровня налога.

Благодаря несложной формуле расчета компенсации, можно вычислить какой размер ФСС будет оплачивать.

Входит ли стаж ИП в стаж для расчета больничного?

Согласно пункту 2 Приказа от МинЗдравСоцРазвития, трудовой стаж ИП, входит в период больничного листа. Для этого нужно осуществить заполнение договора с ФСС, стать страховым лицом и оплачивать взносы.

В продолжительность рабочего стажа входит общее количество дней индивидуальной деятельности работодателя. Фонд Социального Страхования оплачивает пособие за период функционирования больничного листа, с учетом размера трудовой деятельности.

Сделать расчет страхового стажа, можно, опираясь на правила, которые прописаны в Законодательстве РФ. Благодаря расчету стажа, определяется сумма пособия ИП за больничный лист и по беременности и родам, согласно приказу Минздравсоцразвития.

Больничный у ИП без работников

Индивидуальные предприниматели входят в категорию людей, которые имеют право получать компенсацию в период нетрудоспособности.

Для того, чтобы ФСС начал оплачивать выходное пособие, индивидуальный работодатель должен:

- Написать заявление в свободной форме.

- Приложить к документу копии — паспорта, свидетельства о государственной регистрации и становлении на учет, выписки из госреестра.

На основании предоставленных документов и номера, на который нужно перечислить средства, стоит лишь ожидать извещения о процедуре оплаты пособия Фондом Страхования.

ИП и больничный по беременности и родам

Женщина-предприниматель вправе, как и другие работодатели, оформить больничный лист по беременности и родам. Для этого она должна иметь договорные отношения с ФСС и платить взносы.

В случае выполнения правил, предприниматель по беременности и родам получит оплату декретного отпуска и единоразовой компенсации, за становление на учет в женскую консультацию.

Виды отчётности

Перед тем, как перейти к тому, какую отчётность сдает ИП без работников, немного информации о её видах.

- Налоговая отчётность. На каждой системе налогообложения есть свои формы деклараций и книг учёта. Кроме того, надо следить за тем, чтобы бланк декларации соответствовал отчётному периоду. Если оформить декларацию на устаревшем бланке, она будет считаться неподанной.

- Отчётность по работникам. Как только в бизнесе появляется наёмный персонал, у работодателя возникают дополнительные обязанности. Кадровая отчётность не зависит от налогового режима, она сложная и объёмная, и вести её без специальных знаний или программы трудно.

- Отчётность по страховым взносам. Сейчас отчётность ИП без работников по страховым взносам не сдаётся, но такая обязанность существовала несколько лет назад. То есть отчитываться по уплате взносов надо только при наличии наёмного персонала. А информация по взносам за себя отражается только в годовой декларации, специального отчёта для этих платежей нет.

- Статистическая отчётность. Известно, что для государственных органов разработана система межведомственного взаимодействия. Это сделано для того, чтобы ФНС, внебюджетные фонды и другие ведомства самостоятельно обменивались информацией о деятельности налогоплательщика (размер доходов и расходов, уплата налогов и взносов, наличие работников и др.). Но несмотря на это, Росстат смог провести в КоАП РФ положение о высоких штрафах для ИП в случае нарушения сроков сдачи статистической отчётности: от 10 до 50 тысяч рублей. Причём, общих для всех сроков здесь не установлено, поэтому каждый предприниматель должен периодически проверять, не попал ли он в выборку по предоставлению отчётов.

- Бухгалтерская отчётность. От бухучёта индивидуальные предприниматели освобождены и сдавать эту отчётность не обязаны. Но некоторые ИП, владеющие крупным бизнесом, ведут бухгалтерский учёт добровольно, для себя.

- Отчётность по имуществу. Индивидуальный предприниматель остаётся физическим лицом, поэтому его имущество облагается налогами по уведомлению из ИФНС. Это означает, что в отличие от организаций, специальных деклараций по недвижимости или транспорту ИП не сдаёт. Здесь главное – вовремя заплатить налог в размерах и сроки, указанные в уведомлении.

Таким образом, если предприниматель перешёл на УСН и у него нет работников, обязанности по сдаче отчётности у него минимальные. В налоговой инспекции ИП на упрощёнке надо появиться всего один раз в году – при сдаче декларации.

Выплаты и расчёт

Когда все бумажные вопросы и формальности улажены, и регистрация успешно завершена, актуальной становится практическая сторона — порядок уплаты страховых взносов, сумма пособия. Уплатить все страховые взносы необходимо до 31 декабря — то есть до конца года, в который было подано заявление.

Страховые взносы следует выплатить за все 12 месяцев, даже если регистрация была, например, в июле. Если же индивидуальный предприниматель не произвел все необходимые отчисления до 31 декабря, то получить пособие не получится.

Приведем пример — ИП оформил страхование в 2014 году, потеря нетрудоспособности происходит в 2015. Чтобы оформить пособие, ИП должен был произвести страховые отчисления за весь 2014 год. Отчисления можно выплачивать ежемесячно, ежеквартально и ежегодно — за весь год сразу.

Ежегодный обязательный взнос в 2019 году составляет около 2 100 рублей. Следовательно, ежемесячные отчисления составляют 175 рублей. Размер взноса зависит от уровня МРОТ и постоянно индексируется/меняется.

Индивидуальному предпринимателю также необходимо подавать ежеквартально отчёты, используя для этого форму 4-ФСС. Форма была утверждена Приказом Минсоцразвития N847.

Итоговая сумма пособия для ИП, как и в остальных случаях, сильно зависит от страхового стажа. Чем больше страховых отчислений было произведено, тем больше будет размер выплат. Если предприниматель уплачивал взносы 5 лет и менее, он может рассчитывать на 60% среднего заработка. При стаже от 5 до 8 лет — 80%.

Приведем пример расчёта больничного у ИП для следующего случая — предприниматель заболел гриппом и уходит на больничный. Количество дней нетрудоспособности составит 7 дней. МРОТ на 2016 год равен 6204 рублям. Страховой стаж в данном случае составляет 10 лет, следовательно, коэффициент будет равен 100%.Формула расчёта:

(МРОТ x 24/730)x СН xКС, где:

- КС — Коэффициент стажа.

- СН — Срок нетрудоспособности, количество дней.

Подставляем значения из примера:

- 6204 x 24/730 = 204 рубля — сумма пособия за один день.

- 204 х 7 х 100% = 1428 — умножаем высчитанную сумму на КС и количество дней нетрудоспособности.

Таким образом, за неделю больничного положена выплата в размере 1428 рублей. Нетрудно подсчитать — за год придется проболеть не менее 11 дней, чтобы страхование окупалось и хотя бы выходило в ноль.

В случае оплаты больничного по беременности у ИП, расчёт происходит аналогичным образом. Если для отпуска по БиР (беременности и родам) берем размер пособия в 204 рубля (8 и более лет страхового стажа) и срок больничного составляет 140 дней, то общая сумма выплат будет составлять — 28 560 рублей.

За месяц же выходит 30 х 204 = 6120 рублей. Помимо этого, можно рассчитывать на все прочие выплаты, связанные с БиР (например, единовременное пособие).

Порядок расчета среднего заработка

Как упоминалось выше, среднедневной заработок складывается из суммы доходов, полученной сотрудником в 2-х годах, предшествовавших году обращения за пособием. Иными словами, в 2021 году доходная база берется за 2021 и 2021 годы.

Считаются все доходы, полученные у всех работодателей. Условие – договорные отношения должны носить официальный характер и с заработной платы работников все работодатели перечисляют страховые взносы в Фонд соцстрахования РФ.

Встречаются ситуации, когда в указанном периоде у работника отсутствует доходная база. Например, работница находилась в отпуске по БиР либо по уходу за ребенком. Тогда она на основании статьи 14 пункта 1 Федерального закона №255 имеет право написать заявление и выбрать для исчисления среднедневного заработка предшествующие календарные годы (где был доход). Единственным условием является факт увеличения суммы больничного в большую сторону (по сравнению с рассчитанным по МРОТ).

При определении среднего заработка бухгалтерия руководствуется статьей 14 закона №255-ФЗ. При этом полученный результат сравнивается с актуальным на момент начисления пособия МРОТ.

Пример: сотрудник имеет доходную базу за 2018-2019 гг. 274,7 тыс.руб. Определяем среднедневной заработок: 274 700 / 730 = 376,3 руб. Посчитаем среднедневной заработок из расчета МРОТ: 12 130 (с 01.01.2020г.) * 24 месяца = 291 120 / 730 = 398,79 руб.

Многих работников интересует вопрос: сколько процентов оплачивается больничный лист. Сотрудник получает 100% при страховом стаже, превышающем 8 лет. Стаж от 5 до 8 лет оплачивается в размере 80%, от 3 до 5 лет – 60%, менее 6 мес. – из расчета МРОТ.

Важно! Уволенным сотрудникам лист временной нетрудоспособности всегда оплачивается в размере 60% от фактического среднедневного заработка (при соблюдении необходимых для оплаты условий)

Существующие ограничения при оплате больничного

Оплата листов нетрудоспособности на предприятии происходит в соответствии с законодательством РФ, которое предусматривает ряд ограничений.

1) Доходная база за 2020-2021 гг. должна быть не выше предельно допустимой величины. Это положение прописано в статье 14 пункте 3.2 №255-ФЗ. За 2021г. – 865 000 руб, за 2021 г. — 912 руб.

Таким образом, верхний предел доходов для любого работника (по каждому месту работы), которому начисляют больничный в 2021 г., составит 865 000 +912 000 = 1 777 000 руб. и среднедневной заработок – 2 434, 25 руб. (865 000 + 912 000 / 730).

2) Присутствие в листе нетрудоспособности отметки о нарушении больным режима. Например, пациент самовольно ушел из стационара. Дата нарушения режима является моментом, с которого сумма среднедневного заработка исчисляется из минимального размера оплаты труда.

3) Ограничения в соответствии с продолжительностью страхового стажа (проценты рассмотрены выше).

4) Пособие по уходу за больными родственниками имеет ряд ограничений по срокам оплаты в соответствии со статьей 6 пунктом 5 №255-ФЗ. Существует зависимость от возраста больного родственника, более наглядно размеры больничного пособия представлены в таблице.

| Родственник | Максимальная продолжительность 1 больничного в днях | Число оплачиваемых дней в течение календарного года |

| Ребенок в возрасте до 7-ми лет | Нет ограничений | 60 |

| Ребенок до 7-ми лет с заболеванием из специального перечня ФСС | Нет ограничений | 90 |

| Ребенок возрастом 7-15 лет | 15 | 45 |

| Ребенок, являющийся инвалидом, до 18-ти лет | Нет ограничений | 120 |

| Ребенок в возрасте до 18-ти лет, имеющий ВИЧ и др. болезни по списку №255-ФЗ статья 6, пункт 5, п.п.4,5 | Нет ограничений | Нет ограничений |

| Иной родственник | 7 | 30 |

Амбулаторный уход за больным ребенком оплачивается в следующем порядке:

- первые 10 дней оплачиваются по среднедневному заработку, скорректированному согласно продолжительности страхового стажа;

- последующие (начиная с 11-го дня) дни – 50% от среднедневного заработка на основании статьи 7 пункта 3 №255-ФЗ.

Срок оплаты листа временной нетрудоспособности

Начисленный в бухгалтерии больничный лист оплачивается работнику в день выдачи заработной платы на предприятии.

Если нарушаются сроки оплаты больничного листа работодателем, работник вправе обратиться с жалобой в трудовую инспекцию, прокуратуру или суд. При составлении жалобы необходимо кратко изложить суть дела и приложить доказательства неправомерности действий работодателя.

Подтверждением того, что нарушены сроки оплаты больничного листа, могут быть следующие документы:

- копия больничного листа;

- копия трудового договора;

- расчетный лист с начисленной суммой;

- копия ведомости или выписка со счета пластиковой карты (при безналичных расчетах с персоналом);

- иные документы.

Документы для обращения в ФСС

Чтобы получить пособие по больничному листу, предприниматель должен зарегистрироваться в ФСС. Для этого ему требуется предоставить следующий пакет документов. Это:

- общегражданский паспорт или иной документ, удостоверяющий личность владельца;

- ИНН заявителя;

- свидетельство о регистрации гражданина в качестве ИП, т.е. внесение бизнесмена в ОГРН ИП;

- справка из реестра предпринимателей, т.е. из ЕГРИП.

С этим пакетом документов предприниматель может обратиться в любое отделение ФСС. Если предприниматель предоставил в компетентные органы все бумаги, правильно заполнил заявление, то регистрация в ФСС пройдет очень быстро. Через 2-3 дня предприниматель получает регистрационный номер, код подчиненности, уведомление о регистрации.

Обратите внимание! Предприниматель, зарегистрировавшийся в ФСС, обязан 1 раз в год переводить в данную организацию определенную сумму денег. Размер этой суммы зависит от системы налогообложения, используемой предпринимателем

И здесь не имеет значения то, работает ли он по УСН или какой-то другой системе налогообложения

Размер этой суммы зависит от системы налогообложения, используемой предпринимателем. И здесь не имеет значения то, работает ли он по УСН или какой-то другой системе налогообложения.

После регистрации предприниматель может подавать бумаги на получение пособия.

Для этого ему требуется подготовить:

- общегражданский паспорт;

- лист временной нетрудоспособности гражданина;

- заявление, направленное в ФСС.

Расчет пособия осуществляется из размера МРОТ, установленного в том регионе, где находится предприниматель. Доход в данном случае не учитывается.

А еще размер выплат зависит от стажа работы предпринимателя.

К примеру, если он работает индивидуальным предпринимателем:

- 5 лет, то сумма выплат будет составлять 60% от общей суммы МРОТ;

- от 5 до 8 лет, то размер выплат будет составлять 80% от общей суммы МРОТ;

- от 8 до 10 лет, то размер выплат будет составлять 100% от общей суммы МРОТ.

Обратите внимание! Правительством РФ в 2019 году размер МРОТ был увеличен. Теперь он составляет 18 781 рублей

В регионах данных показатель может быть меньшим или большим.*

А еще предприниматель может рассчитать размер страховых выплат, которые ему требуется каждый год переводить в ФСС.

| Расчет идет по формуле: МРОТ* Тариф*12 |

Рассчитать страховые выплаты очень легко

Подоходный тариф зависит от оборота бизнесмена. И если предприниматель получает в год больше 300 000 рублей, то ему стоит воспользоваться ставкой в 2,9%.

Взнос вносится на счет нужной организации 1 раз в год. Перевод средств осуществляется до 31 декабря текущего года. Несмотря на то, что это праздничный день, но деньги переводить нужно. Отчет по форме 4-ФСС предприниматель должен оформлять самостоятельно, подавать в соответствующую службу каждый квартал. Подача документов осуществляется 15 числа последнего месяца, входящего в отчетный период. А еще бизнесмен может рассчитать размер пособия, которое будет его выплачено.

Бизнесмен может легко воспользоваться формулой и рассчитать больничные сам

Высчитывается оно по формуле:

| МРОТ*24/730*процент трудового стажа* количество дней нетрудоспособности |