Все про индивидуальный инвестиционный счет: вычеты и ндфл

Содержание:

- Практика оформления налогового вычета за инвестиции шаг за шагом

- Декларация 3-НДФЛ

- Два вида вычетов по ИИС

- Инвестиционный вычет для юридических лиц

- Для чего нужно учиться заполнять декларацию

- Вычет за обладание ценными бумагами более трех лет

- Как вернуть налог при покупке квартиры в 2020 году?

- Куда обращаться для получения вычета

- Как подать декларацию в ФНС и получить налоговый вычет

Практика оформления налогового вычета за инвестиции шаг за шагом

После того, как мы определили варианты, с помощью которых налогоплательщику легально осуществляется возврат части средств, вложенных в ценные бумаги на фондовом рынке, рассмотрим процедуру оформление запроса на предоставление услуги.

Вычеты за инвестирование — инструкция

Ее особенности для каждого из вариантов несколько отличаются списком необходимых для передачи в налоговую инспекцию документов и способом заполнения отдельных пунктов в декларации, но целом имеют схожие черты, о которых мы и поговорим сейчас.

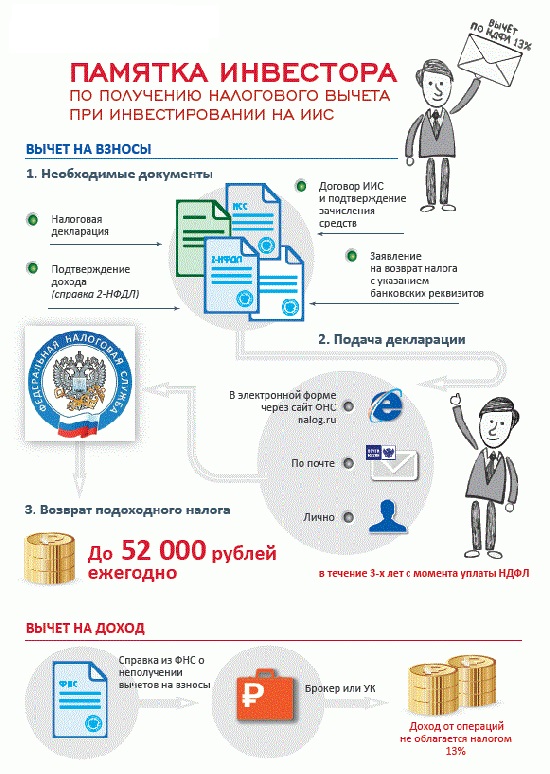

Шаг 1. Собрать документы на оформление вычета. Они будут несколько отличаться в каждом из вариантов инвестиционного вычета, но в целом будут содержать:

- выписки по доходам налогоплательщика, в частности 2-НДФЛ за период предшествующий подаче;

- отчетные документы о действиях банка, ПИФа или брокерского агента, связанных с ведением и размещением средств в виде инвестиций;

- для второго варианта, справка из налоговой, подтверждающая отсутствие от плательщика запросов на вычеты по остатку средств ИИС во время до закрытия счета;

- для третьего варианта, не связанного с ИИС, подтверждение фактов продажи или погашения (финансовый чистый доход) акций и облигаций, которые находились во владении у плательщика более трех лет.

Комплект необходимых документов зависит от типа инвестиционного вычета

Шаг 2. Заполнить декларацию 3-НДФЛ: онлайн через личный кабинет ФНС или «от руки» распечатав бланк.

Заполнение декларации

Шаг 3. Передача или отправка декларации в отделение ИФНС по месту проживания налогоплательщика. К заявлению прилагается или подгружается весь пакет подтверждающих документов.

Помимо заявления в ИФНС необходимо также отправить весь набор требуемых документов

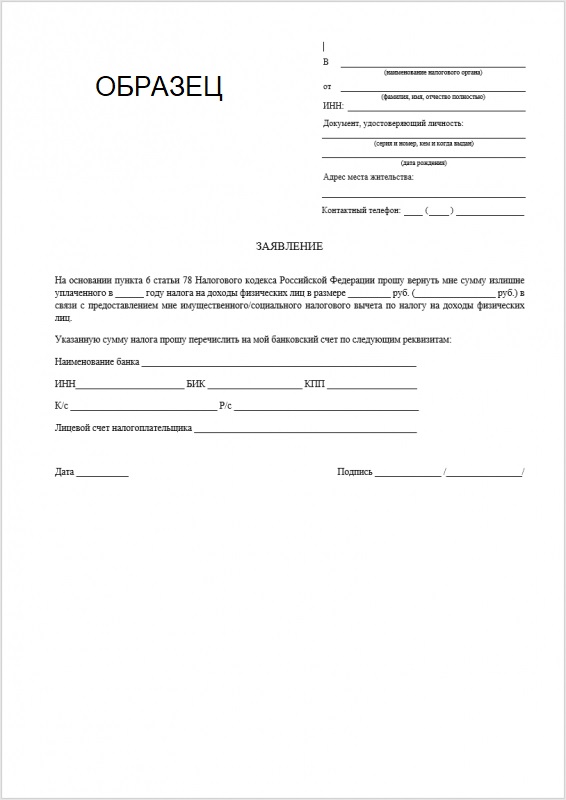

Шаг 4. Направление в местное представительство инспекции по налогам и сборам формы-заявления на перечисление средств, полученных в качестве возврата за инвестиции на реквизиты соответствующего банковского счета.

Образец заявления

Исходя из вышеизложенного, если плательщик заранее ознакомится с особенностями каждого варианта оформления налогового вычета по доходам от инвестирования средств в акции или облигации на биржах России, ему будет проще выбрать подходящую опцию, как с подключением собственного ИИС, так и без его открытия.

Декларация 3-НДФЛ

Когда все документы на руках можно приступать к заполнению. Когда вы уже вошли в личный кабинет nalog.ru нужно отыскать вкладку жизненные ситуации, где потребуется выбрать кнопку «Подать 3-НДФЛ». Затем есть два варианта:

- заполнение онлайн в кабинете;

- воспользоваться программой «Декларация».

Первый вариант более простой, программа усложненная. Кроме этого личный кабинет совершенствуют, поэтому может быть не состыковка с опциями.

Далее по шагам приступаете к заполнению документа.

Данные: вписывается личная информация. Указывается год предоставления декларации. Нужно ответить на два вопроса.

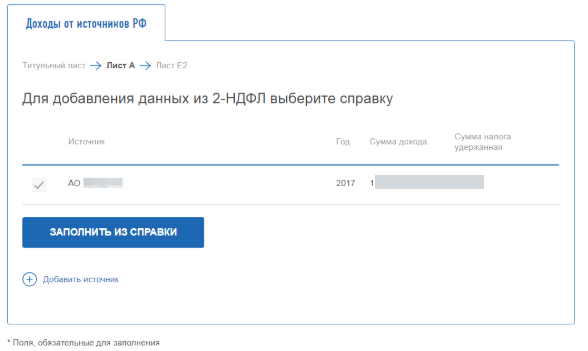

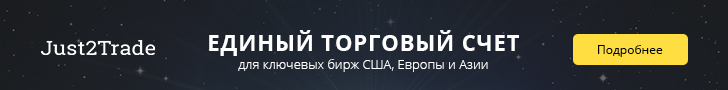

Вносится информация о доходах. Здесь два варианта, если работодатель загрузил информацию, тогда нужно нажать на «галочку» и отметить работодателя и кликнуть на «Заполнить из справки», информация подтянется автоматически. Если отчетность не сдана, нужно самостоятельно заполнить данные брать из справки 2-НДФЛ.

Выбор вычета здесь нужно поставить возле «ИИС», также можно выставить другие галочки, сочетая типы вычета.

Вычеты

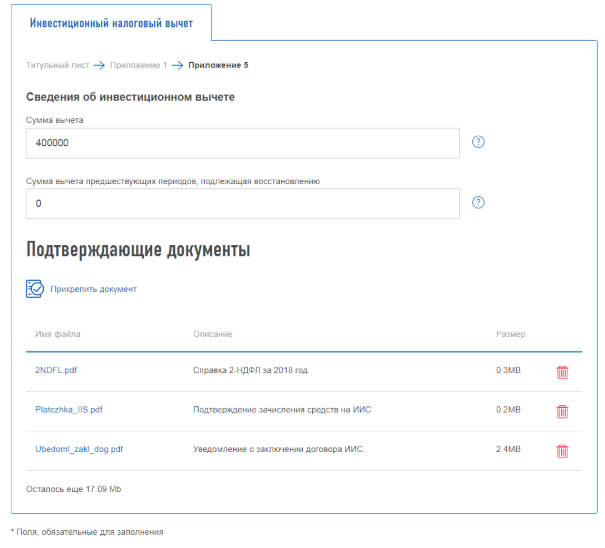

Здесь вносится информация по сумме инвестиционного вычета и важно не допустить ошибку. Это не сумма, которую вы планируете вернуть, это сумма внесенная на ИИС

Она не может быть выше 400 тыс. рублей. В теории можно положить 1 миллион, но вычет будет рассчитываться с 400 тыс. рублей или из меньшей суммы. Здесь же нужно загрузить подтверждающие документы − справка 2-НДФЛ, договор об открытии ИИС, подтверждающие платежные документы.

Два вида вычетов по ИИС

Сколько вычетов можно получить по ИИС? При открытии индивидуального инвестиционного счета вам доступен только один (!) из двух существующих налоговых вычетов:

- Вычет по внесенным взносам.

- Вычет по полученной прибыли.

Подробно расскажем о каждом.

- Вычет по взносам на ИИС. В этом случае вы можете каждый год получать налоговый вычет, размер которого составляет 13 % от суммы денежных средств, положенных на ИИС (пп. 2 п. 1 ст. 219.1 Налогового кодекса РФ). Однако установлен фиксированный предел в 52 тыс. рублей. Больше этой суммы вы получить не сможете. Следовательно, даже если вы внесете на счет максимально допустимую сумму в 1 млн рублей, то получите не больше 52 тыс. руб. Кроме того, размер вычета, которым вы можете воспользоваться, не должен превышать сумму уплаченного налога на доходы по ставке 13 % за этот же период. Пример: Иванов О. Р. зарабатывает более 1 млн рублей ежегодно. В 2019 году он открыл ИИС и внес на него 700 тыс. руб. В 2020 году он подаст документацию в ФНС и получит вычет в размере 52 тыс. руб. В том же 2020 году он вновь внесет деньги на счет в сумме 700 тыс. руб., и в 2021 обратится в ФНС за вычетом в 52 тыс. руб. за предыдущий год.

Пример: Петров И. О. зарабатывает 300 тыс. руб. в год (сумма уплаченного налога на доходы составила 39 тыс. руб.). В 2020 году он открыл ИИС и положил туда 600 тыс. руб. В 2020 году он будет вправе подать документацию в ФНС и получить вычет в размере уплаченного в 2020 году налога в 39 тыс. руб. Поскольку остаток вычета перенести будет нельзя, он сгорит.

- Вычет по полученной прибыли. Если вы отдали предпочтение этому варианту (пп. 3 п. 1 ст. 219.1 Налогового кодекса РФ), то вправе освободить все доходы, полученные на ИИС, от налога на прибыль (13 % от полученной прибыли). Пример: в 2020 году Малышева Р. Р. завела индивидуальный инвестиционный счет и приобрела ценные бумаги стоимостью 50 тыс. рублей. Через три года она продаст их по 100 тыс. руб. за единицу. С полученной прибыли (разница между ценой акций при продаже и покупке) ей нужно будет уплатить налог по ставке 13 %. Вместе с тем Малышева Р. Р. сможет получить налоговый вычет по полученному доходу. В этом случае она будет освобождена от уплаты налога в размере 13 % от полученной прибыли.

Как определиться с типом вычета? Однозначно ответить на этот вопрос сложно. Но надо учесть следующие моменты.

Если вы работаете неофициально, то не вправе претендовать на вычет по взносам. Остается один вариант — вычет по полученной прибыли.

Как правило, вычет по взносам — более выгодное решение. Вычет по прибыли дает большую выгоду лишь в том случае, если по ИИС вы получаете доход свыше размера инвестированных средств, но это редкое явление (если брать период, равный 3 годам). Вычет по взносам удобнее еще и потому, что о нем вы можете заявить уже на следующий год после того, как положили средства на счет, а не ждать 3 года.

Если вы не знаете, какой тип налогового вычета выбрать, то можете решить этот вопрос уже после закрытия инвестиционного счета (то есть через 3 года). Поскольку вычет может быть получен за 3 предшествующих года, у вас есть право выбрать один из двух вариантов: или по взносам, или по прибыли. Но надо сказать, что отложенный выбор вычета по взносам связан с определенными финансовыми потерями, поскольку за 3 года обязательно пройдет инфляция.

Пример: в 2020 году Дмитриева Р. Р. открыла ИИС и положила на счет 400 тыс. рублей. В 2020 положила еще 200 тысяч рублей, в 2019 году — еще столько же. Закрывая ИИС в 2020 году, она выберет, какой из двух типов счета будет наиболее выгодным для нее. Если размер полученного дохода превысит сумму взносов за 3 года (800 тыс. руб.), то удобнее для нее будет вычет по полученной прибыли. Если же прибыль не превысит этот показатель, лучшим решением станет вычет по внесенным финансовым средствам.

Выбирать оптимальный вид налогового вычета на ИИС вы можете неограниченное количество времени. Но если вы хотя бы раз получали вычет по взносам, то впоследствии можете пользоваться только им. Если же вы еще не получали никакой вычет, то можете решить, какой именно выбрать.

Но надо учитывать, что получить вычет по взносам вы можете лишь за 3 предшествующих года. К примеру, получить вычет в 2020 году можно за 2020, 2020, 2020 годы. В 2021 году заявить о вычете за 2017 год уже невозможно.

При закрытии ИИС ранее чем через 3 года с момента заключения договора и уже после получения налогового вычета вы должны будете вернуть полученный вычет (поскольку информация о закрытии счета передается в ФНС). Если вы не заявляли о налоговом вычете, то закрыть ИИС сможете без каких бы то ни было последствий.

Инвестиционный вычет для юридических лиц

Организации, применяющие ОСНО, также могут получить вычет по налогу на прибыль в связи с вложениями в основные средства, имеющиеся на балансе.

Право на вычет возникает, если в организации приобретались ОС либо они были модернизированы, подверглись реконструкции, достройке, дооборудовались. Техническое перевооружение ОС также дает право на вычет по налогу на прибыль. Выплата рассчитывается по стоимости приобретения или сумме затрат на улучшение ОС.

Этот вычет начал применяться недавно – с 1 января текущего года, на основании ФЗ №335 от 27-11-17 г. Предоставление вычета регламентируется НК РФ, ст. 286.1, которая и была введена в действие указанным законом. Вычет применяется не в части уменьшения налоговой базы, а непосредственно уменьшает саму по себе сумму уже исчисленного налога на прибыль либо авансового платежа по нему.

Применение инвестиционного вычета по прибыли прежде всего зависит от двух условий:

- законом субъекта РФ разрешено применение этого вычета для организаций или их подразделений, находящихся на указанной территории;

- организация приняла решение использовать право на применение инвестиционного вычета и закрепила это решение в учетной политике.

Принимая такое решение, следует учитывать, что изменить его в течение 3-х лет будет невозможно (ст. 286.1 п. 8). Нельзя отказаться от вычета до истечения налогового периода.

Внимание! Применение инвестиционного вычета в связи с приобретением (улучшением) основного средства означает, что организация лишается права списывать на затраты амортизацию по нему. Законодательством ограничивается применение инвестиционного вычета – по амортизационным группам ОС

В целях применения вычета рассматриваются лишь основные средства из 3-7 групп, т.е. срок полезного использования (СПИ) по которым более 3-х лет, до 20-летнего включительно

Законодательством ограничивается применение инвестиционного вычета – по амортизационным группам ОС. В целях применения вычета рассматриваются лишь основные средства из 3-7 групп, т.е. срок полезного использования (СПИ) по которым более 3-х лет, до 20-летнего включительно.

Вычет применяется как к федеральной части налога, так и к региональной – одновременно. При этом существует ряд особенностей.

В отношении региональной части налога ограничения два:

- максимальная сумма затрат по вычету, уменьшающих его, должна составлять не более 90% от всех затрат на улучшение или приобретение ОС;

- минимальная сумма регионального налога на прибыль должна при этом составлять 5% от налоговой базы.

Таким образом, региональный налог в результате применения вычета нулевым быть не может.

Федеральная часть налога снижается, исходя из показателя 10% от суммы затрат на покупку или улучшение ОС. На такую величину можно уменьшить федеральную налоговую часть. Минимума по этой части налога на прибыль нет, следовательно, федеральный налог можно с применением вычета снизить и до нуля.

Статья 286.1 НК дает свободу региональным властям в законотворчестве по указанному инвестиционному вычету. Так, согласно п. 6, законы субъектов РФ могут устанавливать размеры вычета, разрешать или запрещать его применение определенным категориям плательщиков налога на прибыль, устанавливать аналогичные ограничения в отношении отдельных основных средств и пр.

Применять налоговый вычет не могут организации (п. 10, 11 ст. 286.1 НК):

- находящиеся на территории особых экономических зон либо свободной экономической зоны;

- консолидированные группы н/плательщиков;

- иностранные юрлица-резиденты и др.

Внимание! При продаже ОС с неистекшим СПИ, к которому применялся вычет, рассчитывается сумма налога, недоплаченного в период использования вычета, к доплате. Доходы от продажи уменьшаются на первоначальную стоимость выбывшего ОС

Итоги

Инвестиционные налоговые вычеты по НДФЛ могут быть получены гражданами, инвестирующими в фондовый рынок, с доходов от продажи ценных бумаг, со средств, внесенных на индивидуальный инвестиционный счет, либо с доходов, зафиксированных на этом счете.

Аналогичные вычеты по налогу на прибыль организациям, несущим затраты по основным средствам, относятся не к налоговой базе, а к сумме самого налога. Региональная часть при применении вычета никогда не будет равняться нулю, механизм же расчета федеральной части налога допускает его нулевое значение. Вычет исключает возможность включения в затраты амортизационных сумм по соответствующим ОС.

Для чего нужно учиться заполнять декларацию

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

До 2009 года я работал в британской компании за границей и не имел возможности получать налоговые вычеты, поскольку не был на тот момент налоговым резидентом РФ. Затем устроился на работу в крупную отечественную компанию и стал регулярно получать различные налоговые вычеты. Это были социальные (за обучение, за лечение) и имущественные вычеты (за покупку жилья, уплату процентов по ипотеке). Со временем я поднаторел в этом вопросе, однако никак не доходили руки разобраться в самостоятельном заполнении налоговой декларации. Я из года в год обращался к платным консультантам, которые помогали готовить мои документы.

В 2018 году я прошел Курс ленивого инвестора. Мне очень импонирует подход Антона: в каждом вопросе, связанном с финансами и инвестированием, стремиться быть по-хорошему «ленивым», то есть, учиться решать вопросы не в процессе беготни по учреждениям, а удаленно, с помощью интернета и ноутбука. Другими словами, с помощью не «ног», а «головы». Это здравый подход, ведь нет ничего ценнее в теперешнем мире, чем время, и его нужно использовать рационально.

Следуя этому принципу, я в конце 2018 года посетил ФНС в своем городе и оформил доступ в личный кабинет налогоплательщика. Сложного ничего нет, достаточно иметь при себе паспорт гражданина РФ. В 2019 году я принципиально решил самостоятельно создать и удаленно подать налоговую декларацию для получения налогового вычета.

Вычет за обладание ценными бумагами более трех лет

Итак, расскажем об условиях инвестиционного вычета по НДФЛ при долгосрочном владении ценными бумагами. Для получения такого вычета не надо открывать дополнительные специальные счета, достаточно иметь обычный брокерский счет и проводить манипуляции с ценными бумагами на нем.

Какие ценные бумаги могут участвовать в данном виде вычета:

бумаги, допущенные к торгам российского организатора торговли;

инвестиционные паи ПИФов, управление которыми осуществляют российские компании.

Также есть следующие ограничения для получения вычета:

- бумаги должны быть куплены после 1 января 2014 года;

- они должны принадлежать владельцу более трех лет;

- не должны учитываться на индивидуальном инвестиционном счете.

Что представляет собой вычет

При получении дохода физлицо в общем случае должно уплатить налог. Так и в случае с доходами от продажи ценных бумаг. Гражданин купил ценные бумаги, продал их по более выгодной цене и получил прибыль в виде разницы стоимости, с которой необходимо уплатить налог. Вычет представляет собой уменьшение налоговой базы (прибыли), с которой уплачивается налог.

Рассматриваемый вычет равен финансовому результату (доход – расход = прибыль) от операций с ними. Другими словами, если вы продали бумаги, удовлетворяющие указанным выше условиям, получили положительный финансовый результат, то ваша налоговая база уменьшается до нуля и налог платить не требуется.

ПРИМЕР: Фомин А. В. продал в 2020 году 100 акций Сбербанка по 270 рублей, которые купил в 2016 году по 100 рублей. Он получил положительный финансовый результат: 270 × 100 – 100 × 100 = 27 000 – 10 000 = 17 000. При этом, выполнив все условия, необходимые для вычета, Фомин А. В. имеет на него право. Вычет предоставляется в размере финансового результата: 17 000 (финансовый результат) – 17 000 (вычет) = 0 — налоговая база. Соответственно, налог к уплате — 0 рублей.

Есть максимальный порог вычета, то есть если финансовый результат превышает порог, то с превышения надо будет уплатить налог. Порог равен произведению 3 000 000 на количество полных лет владения бумагами. Если в налоговом периоде были проданы бумаги с различными сроками владения, то коэффициент, на который умножается 3 000 000 исчисляется по формуле:

где:

— финансовый результат от реализации всех ценных бумаг со сроком владения i;

N — сроков владения ценными бумагами (исчисляются в полных годах), если доход получен от продажи бумаг с разным сроком владения

Однако вычет сам себя не предоставит. Что нужно сделать, чтобы его получить, рассмотрим ниже.

Порядок получения вычета

При торговле на фондовом рынке НДФЛ за физлицо уплачивает налоговый агент — брокер либо доверительный управляющий, который занимается торговлей по поручению гражданина. Именно налоговый агент исчисляет НДФЛ. Есть два способа получения вычета:

- У налогового агента, которым является брокер или лицо, управляющее операциями с ценными бумагами, в течение налогового периода — в этом случае он исчислит налог с учетом вычета.

- Своими силами в филиале налоговой инспекции по завершении календарного года — в этом случае налоговая вернет гражданину излишне уплаченный налог.

Получать такой вычет можно каждый год.

ПРИМЕР: Допустим, Фомин А. В. Из предыдущего примера не обращался к налоговому агенту за вычетом. В этом случае прибыль от сделки будет перечислена ему без учета вычета, то есть налоговый агент исчислит НДФЛ и переведет Фомину сумму без него. 17 000 × 13% = 2 210 – НДФЛ. 17 000 = 2 210 (НДФЛ налоговый агент перечислит в бюджет) + 14 790 (Фомин получит на свой счет). НДФЛ в размере 2 210 рублей является переплаченным налогом.

Если бы Фомин А. В. обратился к брокеру с заявлением о предоставлении вычета, он получил бы на руки 17 000 рублей.

Фомин А. В. может обратиться в налоговую по окончании налогового периода, и ему вернут 2 210 рублей.

Список необходимых документов

Для получения вычета как самому, так и через брокера необходимо подготовить документы и отдать их тому, кто будет предоставлять вычет — налоговому агенту или налоговой.

Налоговому агенту достаточно предоставить заявление в свободной форме или определенной налоговым агентом. Всеми остальными данными налоговый агент обладает.

В налоговой потребуют следующие бумаги:

- 3-НДФЛ за прошедший календарный год;

- справка о доходах, которую получают у налогового агента;

- документы, подтверждающие право на вычет (например, отчет брокера, где видно, что срок владения бумагами превышает 3 года);

- расчет суммы вычета.

ОБРАТИТЕ ВНИМАНИЕ! К налоговому агенту можно обратиться в течение календарного года. Допустимый срок обращения в налоговую — 3 года с года возникновения права на вычет

Про налогообложение валюты мы писали здесь.

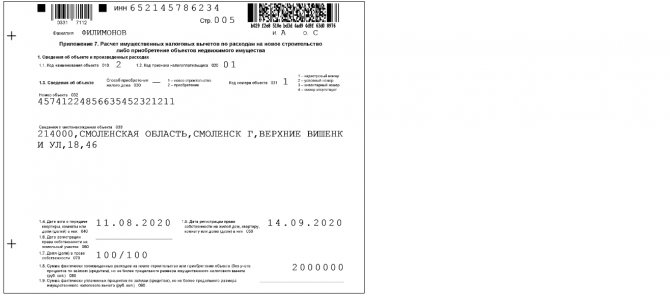

Как вернуть налог при покупке квартиры в 2020 году?

Налоговое законодательство позволяет законно снизить свои расходы на приобретение жилья. Однако не все физические лица смогут воспользоваться таким правом.

По закону ФНС возвращает 13 процентов от фактических затрат на покупку квартиры, при этом максимальная сумма расходов, которая может быть учтена — 2 млн. руб. Именно такой имущественный вычет установлен НК РФ.

Предельный размер суммы для возврата — 260 000 руб. (13% от 2 млн. руб.). Сумма не маленькая, поэтому есть смысл подготовить пакет документов и обратиться в ФНС. Срок для обращения — в любое время 2021 года для получения вычета за прошлые годы.

Если квартира куплена в ипотеку, то дополнительно есть возможность вернуть 13 процентов от расходов на оплату ипотечных процентов. Максимальная сумма затрат на проценты, к которой применяется вычет — 3 млн. руб., то есть возврату подлежат 390 000 руб.

Вычеты 2 000 000 и 3 000 000 предоставляются независимо друг от друга, в декларации отражаются в разных строках.

Воспользоваться налоговой льготой смогут только те физические лица, которые в предшествующем году платили НДФЛ по ставке 13%. Например, подоходный налог удерживался из зарплаты работодателем. Общая сумма, которую можно будет вернуть за год, не может превышать уплаченного за этот год НДФЛ.

Остаток вычета не сгорает, а переносится на последующие годы. Ежегодно можно заполнять декларацию 3-НДФЛ по итогам прошедшего года, постепенно возвращая всю положенную сумму налога.

Новая форма 3-НДФЛ для 2021 году

Заполнение налоговой декларации 3-НДФЛ — это обязательное условие для возврата денежных средств с расходов на оплату квартиры в 2021 году.

Отчет можно передать в ФНС следующими способами:

- Скачать актуальный бланк или взять его в отделении налоговой и заполнить ручкой. Далее подписать и принести в ФНС по месту жительства. Можно доверить эту функцию своему представителю, выписав на него доверенность.

- Заполнить 3-НДФЛ на компьютере, распечатать, подписать и отнести в ФНС в бумажном виде.

- Скачать программу Декларация 2020 с сайта ФНС, заполнить нужные вкладки, сформировать 3-НДФЛ — далее либо распечатать и подать на бумаге, либо сохранить в формате xml и отправить через личный кабинет налогоплательщика.

- Подготовить отчет в личном кабинете и передать в электронном виде, заверив электронной подписью.

Заполнять 3-НДФЛ в программе или личном кабинете удобнее — не нужно проверять актуальность бланка, думать, что писать в строках декларации.

Если возможности воспользоваться современными методами подготовки отчетности у покупателя квартиры нет, то можно заполнить декларацию вручную и подать традиционно в бумажном виде

В этом случае важно убедиться, что оформляемый бланк актуален на текущий год

В 2021 год утвержден новый бланк 3-НДФЛ со множеством различных изменений. Нельзя заполнять форму, которая действовала в прошлом году, ФНС не примет отчетность и ее придется переделывать.

Заполняя документ, важно убедиться, что он утвержден Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Ниже он дан для бесплатного скачивания

Куда обращаться для получения вычета

В российском законодательстве для возврата НДФЛ есть два способа: через налоговую инспекцию или через работодателя. У каждого из этих способов свой порядок оформления.

Способ #1. Возврат налога через ИФНС

Получать вычет в налоговой инспекции по месту регистрации удобнее, если вам нужна вся годовая сумма вычета сразу. Оформить льготу можно в любое время по окончании отчетного года. К примеру, если вы купили квартиру в 2021 году, заявить о желании получить вычет можно начиная с 1 января 2022 года.

Подоходный налог будет возвращен за отчетный год целиком в размере уплаченного вами НДФЛ, но не более 13% от фактических расходов.

Процедура оформления вычета несложная. Порядок ее такой:

- Сбор пакета документов. Часть бумаг – общая для всех вычетов, часть – специфическая у каждого типа льготы. Ниже в соответствующей главе приведен подробный перечень.

- Подача документов в ИФНС по месту регистрации. Сделать это можно лично, почтовым отправлением, через доверенное лицо или по электронным каналам связи через сайт nalog.ru. Если вы не знаете фактический адрес своей инспекции, найти его проще всего на специальных сервисах – например, здесь: https://service.nalog.ru/addrno.do.

- Камеральная проверка. В течение нескольких месяцев ваши документы проверяют на соответствие формальным требованиям. Все данные в предоставленных бумагах должны совпадать с информацией в других документах.

- Возврат подоходного налога на ваш счет в банке.

Способ #2. Возврат налога через работодателя

В этом случае вы получаете вычет по частям: НДФЛ с зарплаты не удерживается, к получению идет вся начисленная бухгалтерией сумма. Еще одна особенность этого способа в том, что не требуется ждать окончания года, деньги можно получать уже в текущем. А в январе следующего года вы вправе оформить остаток вычета через ИФНС и получить всю оставшуюся сумму уплаченного в предыдущем году НДФЛ разом.

Пример

Александр Д. прошел в августе-сентябре 2020 года курсы обучения госзакупкам, потратив на них 43 000 рублей и произвел протезирование зубов на сумму 214 000 руб. Сразу по окончании курсов он оформил вычет у работодателя и с октября стал получать зарплату в полном объеме, без удержания НДФЛ (сумма официального необлагаемого налогом дохода составила 24800 руб./мес.). Таким образом, за октябрь, ноябрь и декабрь использованный вычет составил 74400 руб. Максимальная сумма социального вычета – 120 000 рублей. По окончании 2020 года Александр Д. воспользовался правом вернуть через ИФНС остаток уплаченного им в 2020 году (январь-сентябрь) подоходного налога. Доход Д. за 9 месяцев 2020 года составил 24800 *9 = 223 900 руб., однако НДФЛ ему вернули только с 45 600 рублей (120 000 – 74 400 руб., уже использованных в 2020 г.)

Для возврата НДФЛ через работодателя необходимо сделать следующее:

- Подготовить пакет документов. Список отличается от аналогичного при оформлении вычета через ИФНС. Подробный перечень – в главе «Необходимые для налогового вычета документы».

- Подать документы в налоговую инспекцию. Делается это так же, как и при оформлении вычета через ИФНС: лично, по почте, в электронной форме через личный кабинет на nalog.ru или через доверенное лицо. В течение 30 дней ИФНС обязана выдать вам уведомление для работодателя о наличии у вас права на налоговый вычет.

- Дальше вам нужно передать полученное в налоговой уведомление работодателю. К бумаге из налоговой необходимо приложить заявление на получение вычета (образец – на сайте nalog.ru). Зарплату без удержания НДФЛ вы станете получать с месяца подачи уведомления и до момента, пока вычет не исчерпается либо не закончится год. На следующий год необходимо снова идти в ИФНС за уведомлением для работодателя.

Как подать декларацию в ФНС и получить налоговый вычет

Заполнить декларацию можно 2 способами – онлайн и через специальную программу. Мы разберем оба варианта. Начнем с оформления через сайт ФНС. Сделать это можно только если доступ к личному кабинету уже есть.

Что касается того, как заполнить 3-НДФЛ, то порядок следующий: в ЛК выбирается пункт Жизненные ситуации, в нем переходим в меню подачи 3-НДФЛ.

Весь процесс заполнения документа разделен на 7 этапов:

- Выбираем год, за который будете заполнять декларацию. Это должен быть тот период, когда средства вносились на ИИС.

- Учитываются только доходы, полученные в РФ, это происходит по умолчанию.

- При выборе вычетов нас интересуют только инвестиционные налоговые.

- Далее заполняются данные о доходах.

- Указывается вычет.

- Просматривается сформированная декларация.

- Происходит ее отправка налоговикам.

Теперь подробнее о некоторых этапах этой процедуры.

Заполнение данных о доходах

Самый простой вариант – ваш работодатель уже заплатил НДФЛ за вас (это обязанность налогового агента). В таком случае можно просто загрузить нужную информацию, она уже будет в системе. Просто нажмите на кнопку Заполнить из справки.

Если активно вкладываете средства, то НДФЛ придется заниматься самостоятельно, не всегда брокеры платят НДФЛ за вас. В этом случае полезной будет статья, какие налоги нужно платить инвестору. В ней разбираются в том числе и методы оптимизации налогообложения.

Если вы подаете документы для получения вычета в начале года, работодатель может и не успеть к этому сроку подать данные в налоговую. В этом случае либо подождите немного, пока НДФЛ будет уплачен налоговым агентом, либо самостоятельно заполните данные о доходах.

Указывается информация по работодателю, сумма налогооблагаемой базы (с чего удержан НДФЛ) и какой налог был отчислен с вашей заработной платы. Здесь может смутить разве что КПП и код по ОКТПО. Узнать эти коды можно из справки 2-НДФЛ, она входит в перечень необходимых документов, так что при оформлении запроса уже должна быть у вас на руках.

Вычеты и просмотр сформированной декларации

Здесь указывается сумма, с которой хотим получить возврат НДФЛ. Напоминаю, что максимум ограничен 400 тыс. рублей. Сумма зависит от вашего заработка и определяется формой 2-НДФЛ. В примере на рисунке ниже заявлено 400 000 руб., значит получить можем 13% от этой суммы или 52 000 руб.

На этом же этапе загружаются сканы документов, подтверждающих получение белой з/п за соответствующий период и открытие ИИС у брокера. В примере на рисунке ниже прикреплены справка 2-НДФЛ, документ об открытии ИИС и скан квитанции о переводе средств на счет.

На следующем этапе остается ввести пароль от цифровой подписи. Документы уходят на проверку в налоговую. Как видите, декларация 3-НДФЛ для ИИС заполняется без особых сложностей. Даже если будете проверять все по 2-3 раза, уложитесь в 30-40 минут.

Когда средства будут зачислены на счет?

Что касается сроков ожидания, то настраивайтесь на то, что деньги зачислятся через несколько месяцев. Порядок рассмотрения заявки на получение вычета следующий:

- В срок до 3 месяцев будет рассматриваться и проверяться ваша декларация, детальнее об этом написано в ст. 88 НК РФ.

- Еще 1 месяц дается непосредственно на возврат денег.

Когда в налоговой проверят вашу заявку и если с ней все окажется в порядке, то в разделе Мои налоги появится сообщение о переплате, а рядом с ним будет находиться кнопка Распорядиться. Нажмите на нее, укажите реквизиты вашего банка, и вся доступная сумма отправится на счет.

Если ошиблись при заполнении декларации 3-НДФЛ, то нужно ее исправить в кратчайшие сроки, так как воспользоваться правом на вычет вы можете только в следующем году после внесения суммы в предыдущем, иначе оно «сгорит». Единственное неудобство в том, что после исправления придется заново ждать несколько месяцев рассмотрения комплекта документов.